10 лайфхаков для владельцев карты tinkoff black от тинькофф банка

Содержание:

- Можно открыть счёт в 30 валютах и выгодно их обменивать

- Как открыть счёт в другой валюте

- 6. Может быть комиссия при снятии наличных за границей

- 7. Можно открыть бесплатную карту для близких

- 8. Можно также поделиться счётом

- 9. Но лучше для членов семьи выбрать отдельную карту

- 10. Можно получить металлическую карту

- Как переводится кэшбэк?

- Ограничения по кэшбэку

- Начисление и списание

- О банке

- Мобильный банк и приложение

- Какие дебетовые карты предлагает банк Тинькофф – обзор основных карт

- Подводные камни Tinkoff Black

- Как получать больше?

- Снятие наличных

- Какие условия и проценты на кэшбэк?

- Как подключить Кэшбэк Тинькофф Блэк?

- Условия и проценты начисления

- Когда начисляют кэшбэк?

- Как выбрать категории повышенного кэшбэка?

- Какие существуют категории повышенного кэшбэка?

- Индивидуальные категории для Tinkoff Black

- Максимальный возврат в месяц

- Как выводить?

- Как пользоваться и тратить?

- Есть ли возврат за покупки на Алиэкспресс?

- Магазины-партнеры по кэшбэку: где посмотреть список

- Как пополнять карту с кэшбэком – 3 проверенных способа

- За что не начисляется кэшбэк

- Тинькофф карта с максимальным кэшбэком

- Как экономить с помощью кэшбэка – лайфхаки и хитрости

Можно открыть счёт в 30 валютах и выгодно их обменивать

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

Как открыть счёт в другой валюте

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

6. Может быть комиссия при снятии наличных за границей

Избежать комиссии помогут такие советы:

-

выбирайте банкоматы крупных и известных банков;

-

если банкомат предупреждает о комиссии, то попробуйте найти другой;

7. Можно открыть бесплатную карту для близких

Если вы хотите предоставить доступ к своему банковскому счёту близким (например, супруге, детям или родителям), то можете бесплатно выпустить им дополнительную карту. Для этого нужно нажать на кнопку «Открыть новый продукт» в приложении Тинькофф Банка. Потребуются паспортные данные человека, которому вы открываете карту.

8. Можно также поделиться счётом

Вы можете предоставить доступ к счёту карты Tinkoff Black любому человеку, который также является клиентом Тинькофф Банка. Сделать это можно при нажатии значка «шестерёнка» в правом верхнем углу экрана. Затем в меню выбираете опцию «Предоставить доступ к счёту». Потом нужно указать имя и фамилию человека, которому вы хотите дать доступ. Выберите тип доступа: полный или частичный (видеть только баланс). Далее вы сможете установить лимиты на расход и снятие денег с вашего счёта. После подтверждения СМС другой человек получит доступ к вашему счёту, если примет это предложение.

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

-

Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

-

Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

-

Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

У Тинькова есть второй вариант карты Tinkoff Black для богатых людей, который называется Tinkoff Black Metal. Её отличие от простой «чёрной» карты в:

-

кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

-

5% (4% с 22 мая 2020 года) на любой остаток (у обычной — до 300 тысяч ₽);

-

переводах на карты другого банка до 50 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

-

туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц или хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.

Как переводится кэшбэк?

Бонусные баллы переводятся спустя месяц после начала использования финансового инструмента Тинькофф, и впоследствии кэшбэк всегда отправляется раз в тридцать дней. По договору, заключенному между банковским учреждением и магазинами-партнерами, клиент получает баллы после осуществления покупки и подтверждения со стороны Тинькоффа.

Соотношение баллов и денежных единиц следующее: один рубль к одному баллу.

Зачастую накопления переводятся в неравном численном значении, и в этом случае округление всегда происходит в меньшую сторону. То есть, к примеру, если у клиента подключена программа с одним процентом выгоды, то от покупки на общую сумму 395 рублей он получит лишь 3 балла.

В программе лояльности установлено четкое лимитное ограничение – не больше 6 тысяч баллов в месяц. Даже если у клиента будет накоплено большее количество, бонусные отчисления просто «сгорят» или будут недействительны.

Финансовая организация оставляет за собой право отказа в переводе баллов, не объясняя веских на то причин. В случае отказа от дебетового пластика все накопления будут автоматически аннулированы, поэтому желательно заранее их использовать.

Карты могут открываться не только в рублевом эквиваленте, но и в иностранном (долларах или евро), что также позволяет извлекать выгоду путем подключения программы лояльности. Максимальный лимит для подобных пластиков будет следующий – 100 долларов в месяц (или 100 евро).

Ограничения по кэшбэку

Чтобы пользоваться КБ, следует знать о наличии ограничений и условий начисления:

- Частичная компенсация покупок за баллы невозможна;

- Компенсация покупки возможна в течение 3-х месяцев после совершения операции по зачислению КБ;

- При наличии просроченного кредита в банке, использовать баллы невозможно;

- Бонусы должны израсходованы за 3 года, если за этот период они не потрачены, они сгорают без возможности восстановления;

- Перечень операций, по которым КБ не начисляется: снятие наличных и приравненные к ним операции, при пополнении картсчета, переводе денежных средств со счета пользователя, при переводах на электронные средства платежей, при оплате за товары в разделах платежей и переводов в разделе интернет-банкинга (исключается оплата услуг из категорий «Театр», «Концерт», «Кино»).

Если выявлено излишнее начисление баллов, они могут быть списаны администраторами без предварительного оповещения клиента. Также баллы могут быть аннулированы, если пользователь нарушает правила Программы или злоупотребляет условиями.

Начисление и списание

Система поощрения «Tinkoff Black» за последние годы несколько раз изменялась и имеет определенные хитрости, о которых важно узнать клиентам

Правила начисления бонусов

Использование баллов.

При расчете карточкой за покупки банковская автоматическая система идентифицирует вид расходов по МСС коду, присвоенному торговой точке. За операции, совершенные по карте, клиент получает премии в соотношении: 1 бонус – 1 рубль. При расчете вознаграждений банк умножает потраченную сумму на коэффициент, установленный для конкретной операции.

| 1% | Оплата любых услуг и товаров по безналичному расчету. |

| 5% | Оплата товаров и услуг из списка особых категорий. |

Начисление скидок по спецпредложениям возможно в фиксированной сумме или в процентах от потраченных средств. Результат расчета округляется в меньшую сторону до целых чисел, и полученная сумма начисляется клиенту.

За весь расчетный период банк может начислить не более 3 тыс. бонусов. Сумма, превышающая установленный лимит, сгорает и не переходит на следующий квартал.

Причины списания бонусов

Тинькофф оставляет за собой право аннулировать кэшбэк по карте, если ее держатель:

- замечен в злоупотреблении программой;

- нарушил правила программы лояльности;

- получил лишние бонусы в результате ошибки оператора.

Списание премий производит банковский сотрудник. Их размер не должен превышать количество бонусов, начисленных за расчетный период. Тинькофф может исключить из программы клиентов, которые злоупотребляют привилегиями или совершают мошеннические действия.

Активация повышенного кэшбека

Акции.

Банк ежеквартально устанавливает группы товаров с кешбеком до 5%. Для каждого клиента предлагаются свои категории в зависимости от его трат. Ознакомиться с предложенным списком и выбрать 3 подходящих варианта можно в личном кабинете интернет-банкинга.

Для этого необходимо войти в систему с помощью логина и пароля и выполнить следующие настройки:

- Выбрать необходимую карточку и нажать кнопку «Подключить повышенный cash back».

- Открыть раздел «Выбрать категории».

- Развернуть предложенный банком список и отметить от 1 до 3 пунктов. Нет необходимости указывать сразу 3 категории, их можно выбирать в течение всего квартала.

- Нажать кнопку «Сохранить».

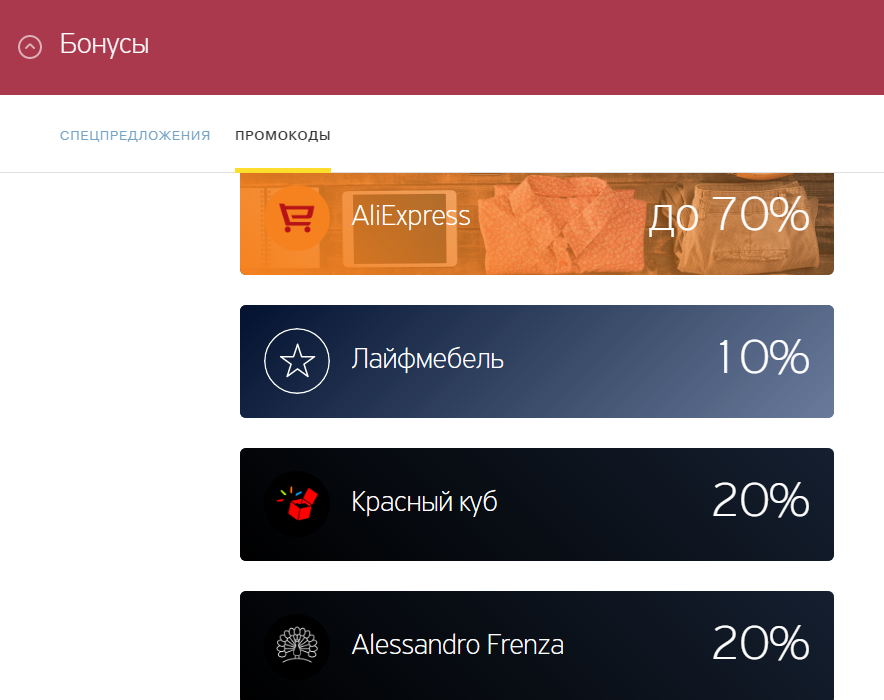

Быстро ознакомиться с выбранными категориями позволяет кнопка «Бонусы», расположенная в главном меню.

В интернет-банке клиенту доступны сведения: период и процент начислений, максимальный срок подключения остальных категорий, наличие спецпредложений и другая информация. Изменять выбранные настройки не разрешается. На следующий квартал банк предложит новые категории кэшбэка от Тинькофф для выбора подходящих вариантов.

Ограничения по бонусной программе

Премиальные программы Тинькофф Банка не распространяется на следующие операции с карточкой:

- внесение средств на карт-счет любым способом;

- получение денег наличными в банкомате или кассе;

- пополнение электронного кошелька;

- расходные операции в других финучреждениях, указанных в списке на сайте Тинькофф;

- перевод средств любым способом с карточки, подключенной к программе;

- расчет за покупки через онлайн-банкинг в разделе «Платежи и переводы»;

- операции с запрещенными МСС кодами, обозначенными в условиях бонусной программы.

Кэшбек не распространяется на операции, совершенные в электронном сервисе или на сервисе Card2Card от Тинькофф.

О банке

В 2006 году Химмашбанк приобрел Олег Тиньков и изменил название на Тинькофф Кредитные Системы (ТКС). Банк активно работает с физическими лицами. С 2016 года ТКС предлагает РКО и услуги для юридических лиц. В первые 5 лет работы Тинькофф Банка в число собственников вошли крупные международные банки и инвестиционные фонды. Стоимость ТКС увеличилась в 7 раз. В 2013 году после IPO на бирже в Лондоне банк привлек более 1 млрд долларов США. С 2020 года доля акций Олега Тинькова, составлявшая 40%, размещена в семейном трасте. На Лондонской бирже обращается 60% акций. Капитал ТКС составляет 27,6 млрд рублей. Номер лицензии банка — № от 24 марта 2015 года.

Тинькофф Банк участвует в системе страхования вкладов. Работает с Виза и Мастеркард. Банку присвоен международный рейтинг Moody’s. Офис банка находится в Москве. Отделений в регионах и собственной сети банкоматов ТКС не содержит. Банковские операции осуществляются по каналам связи дистанционно. Документы отправляются почтой и с помощью представителей банка. Для Тинькофф Банка приоритетно качество клиентского сервиса. Банк инвестирует в развитие технологий и регулярно получает награды экспертов за разработку интернет-банка и мобильных приложений.

Тинькофф Банком создана обширная партнерская сеть. Вносить средства на счет можно в точках пополнения – Contact и Золотая Корона, салоны мобильной связи, терминалы. Снимать наличные можно без комиссии в банкомате любого банка. Услуги ТКС для физических лиц включают выпуск кредитных и дебетовых карт, страхование и денежные переводы. По количеству выданных кредитных карт банк занимает 2 место в России. Физические лица размещают вклады в банке до 1 года. Юридические лица чаще размещают в Тинькофф Банке средства на депозитах на срок от 3 лет. Банк совершает операции на валютном и фондовых рынках, выпускает биржевые облигации. ТКС банк выпускает кредитные карты к кэшбэком за совершенные покупки. Среди 15 программ легко выбрать ту, которая подойдет вам. В личном кабинете Тинькофф настраиваются категории повышенного кэшбэка.

Вы узнаете, как войти в личный кабинет на официальном сайте Тинькофф Банка онлайн. Подробные указания по удобному и быстрому доступу в tinkoff.ru со скриншотами и видеоинструкцией. Наглядное руководство по восстановлению забытого пароля к личному кабинету банка. У нас представлена только самая актуальная информация.

Мобильный банк и приложение

Мобильное приложение Tinkoff – это круглосуточный доступ к балансу счета, а также ко всем вашим финансовым операциям. Можно устанавливать лимиты по карте и контролировать расходы.

Пользование мобильным банком Тинькофф позволяет не только самостоятельно открывать вклады, но и ставить цели – определять суммы, которые вы накапливаете и не можете просто так потратить. Помимо прочего, пользователям мобильного банка Тинькофф доступны такие возможности:

- заказ справки об остатке на счете для поездки за границу («Еще» – «Инфо» – «Заказ справок»);

- подписки на ЖКХ (оплата жилищно-коммунальных услуг без комиссии и необходимости искать офис или специальные терминалы);

-

бронирование столиков в ресторанах (с кэшбэком до 20%);

возможность сгенерировать QR-код для отправки определенной суммы денег человеку, у которого нет карты (код можно отправить через мессенджер – получатель сможет отсканировать его прямо у банкомата и получить наличные);

чат-бот и мгновенная связь с оператором;

Какие дебетовые карты предлагает банк Тинькофф – обзор основных карт

Банк Тинькофф предлагает более десятка разновидностей дебетовых карт – от обилия предложений легко потерять голову.

Чтобы этого не случилось, мы подготовили обзор наиболее востребованных дебетовых продуктов.

1) Tinkoff Black

Тинькофф Блэк – самая популярная дебетовая карта банка. Этот продукт зарабатывает до 7% годовых на остаток по счёту. Проценты начисляются ежемесячно. Снимать наличные имеете право в любом банкомате, не тратя время на поиск «своего».

Однако обращайте также внимание на рекомендуемые банком лимиты (например, 3000 — 5000 рублей для банкоматов Сбербанка), иначе будет удерживаться комиссия. Картами нового поколения вы оплачиваете покупки в одно касание – ничего не нужно вводить, просто поднесите карту к терминалу

Картами нового поколения вы оплачиваете покупки в одно касание – ничего не нужно вводить, просто поднесите карту к терминалу.

Работает бесплатный интернет-банк и бесплатное мобильное приложение с различными полезными функциями. Кэшбэки за покупки по карте – от 1% до 30%. Подробнее о том, что собой представляет опция возврата средств, читайте в статье «Тинькофф кэшбэк».

Таблица основных показателей дебетовой карты Тинькофф Блэк:

| № | Параметры | Значение | Примечания |

| 1 | Обслуживание | 99 рублей/мес | Бесплатно, если остаток на счёте более 30 000 рублей |

| 2 | Кэшбэк | 1-5% | До 30% при покупках в партнёрских компаниях |

| 3 | Начисление процентов на остаток | От 3 до 7% | Зависит от суммы покупок и остатка |

| 4 | Проценты за снятие средств и перевод | Не начисляются | Исключение – суммы, превышающие 300 000 руб. |

2) S7 Airlines

Карта для тех, кто предпочитает путешествовать самолётом. С этим продуктом вы получаете бонусные мили за любые покупки по карте. Милями расплачиваетесь за покупку билетов на рейсы авиакомпании S7 Airlines или повышение класса обслуживания пассажира.

Дополнительно клиент получает доступ к закрытым распродажам. 6 000 миль хватит на авиабилет на регулярные рейсы компании. Раз в год владелец имеет право бесплатно повысить класс обслуживания на борту.

3) All Airlines

Предложение, аналогичное предыдущему. С этой картой вы получаете мили на покупку авиабилетов любых компаний. До 7% годовых в милях начисляется на остаток по счёту и до 30% возвращается на карту в бонусах за любые другие покупки.

Летайте бесплатно, куда захотите! Условие лишь одно – активно пользоваться картой. Тинькофф All Airlines – лучший способ летать на деньги банка (подробнее в нашей отдельной публикации).

4) WWF

Карта из возобновляемых материалов. 0,75% от покупок банк отправляет в Фонд охраны дикой природы – WWF. Примите участие в спасении редких животных – закажите карту WWF Тинькофф.

Дополнительные опции – кэшбэк до 30% по спецпредложениям от партнёров банка, мгновенные платежи в одно касание.

5) Ulmart

6) One Two Trip

Дебетовая карта, по которой бонусы за покупки возвращаются на счёт в виде трипкоинов. Эти бонусные балы дают клиенту скидки, необходимые каждому туристу и путешественнику.

С ними вам дешевле обойдётся бронирование отелей, оплата билетов на самолёт и поезд. За любые другие покупки кэшбэк – 1%.

7) AliExpress

По этой карте удобно расплачиваться на сайте AliExpress. Баллы начисляются за любые покупки на этом ресурсе и в других магазинах, а также на остаток по счёту. Баллы используйте для новых покупок на «АлиЭкспресс» — 1 балл = 1 рублю.

8) eBay

Аналогичное предыдущему предложение для тех, кто часто пользуется услугами самого известного в мире интернет-аукциона eBay. 7% годовых начисляется на счет баллами. 2% возвращается с любой покупки на этой площадке.

9) Google Play

Возврат от 5% за покупки на «Гугл Плэй». За любые другие приобретения тоже начисляются баллы, которые вы используете на покупку музыки, фильмов, игр, приложений и других продуктов. Остальные условия использования – стандартные.

10) Lamoda

Кэшбэки по карте:

- 2% за покупки в Lamoda;

- 1% за любые другие приобретения;

- до 30% по специальным предложениям от партнеров.

Доставка карты клиенту – 1-2 дня.

11) Связной-Клуб

До 10% годовых плюсами (бонусами) на остаток по счёту. Продукт привязан к бонусной программе Связной-Клуб. Чем больше трат по карте, тем больше бонусов.

Плюсами рассчитывайтесь в партнерских компаниях банка – «Связной», «ЛитРес», CStore и других магазинах.

Подводные камни Tinkoff Black

Копейки у кэшбэка отбрасываются

Копейки у кэшбэка отбрасываются

- для 3.5% на остаток нужно тратить в расчетный период 3000р (но по карте Польза для 3% нужно тратить больше — 7(!) тыс, по Халве для 6% — 10 тыс.)

- «Стягивание» с карты в личном кабинете другого банка приравнивается к снятию наличных, см. https://static.tinkoff.ru/documents/docs/operations-list-with-other-credit-institutions.pdf. Многие на этом попадают на комиссию в 90 рублей при стягивании менее 3000 рублей. Если вам нужно отправить некую сумму в другой банк, в первую очередь рассматривайте межбанковский перевод по реквизитам, он бесплатный и неограничен.

- при отсутствии трат по карте в течение 23 дней из раздела «спецпредложения» убираются все спецпредложения.

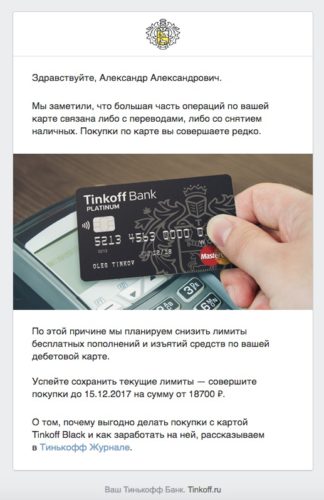

- если мало пользоваться картой для покупок, много пополнять через партнеров и снимать много наличных, то банк может ограничить лимиты бескомиссионного снятия в «чужих» банкоматах (100т/мес) и пополнения через партнеров банка (150т/мес) до 50 тыс/мес. Если такое произошло, банк рекомендует:

Как получать больше?

Есть два способа сделать карту более выгодной:

- Подключить подписки «Тинькофф Pro» или «Тинькофф Premium».

- Участвовать в маркетинговой акции «Удвоение кэшбэка на 30 дней».

Про подписки мы писали подробный материал “Смотри кино, ешь пиццу и слушай музыку за счёт банка. Как использовать подписки на экосистемы «Сбера» и «Тинькофф»”. Подключая услугу, вы будто попадаете в закрытый клуб. Вам выплачивают повышенный процент на остаток по карте, вкладу и накопительному счёту. Кешбэк за траты на путешествия, авиабилеты и бронирование отелей выше – до 10%. Лимит вознаграждения увеличивается до 6 тыс. рублей. Вместо 6 категорий на выбор вы получаете 7.

За дополнительные 449 руб./месяц можно купить подписку на видеосервисы Amediateka, IVI и Start. Подписка Pro стоит 199 руб./месяц, Premium – 1 990.

Акция с повышенным кешбэком длится до 30 апреля. При оформлении новой карты «Тинькофф Black» вы получите месяц удвоенного кешбэка. Вознаграждение в двойном размере платят до 30 мая.

Правда, больше, чем 3 000 руб. по акции не вернётся. Хотите увеличить лимит – подключайте подписку.

Снятие наличных

Сразу, с 2010 года меня очень привлекла функция бесплатного снятия наличных с черной карты Тинькофф, тем более что изначально я ее получал как карту к вкладу, и у нее была всего одна функция — снять вклад по его окончании. Вот скриншот с сайта tcsbank.ru 2010-го года:

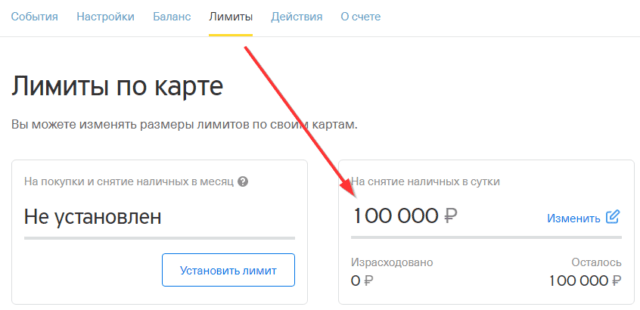

Разумеется, ни о какой комиссии не могло быть и речи, иначе кто бы понес в дистанционный банк без офисов и без банкоматов свои деньги, поэтому Тинькофф и сделал снятие без комиссии. Тем более, что своя сеть банкоматов сначала и не планировалась (первый банкомат Тинькофф появился в Москве только в июле 2017 года). Итого, как и в 2010 году, снятие суммы от 3000 рублей в любом банкомате любого банка остается бесплатным, но есть ограничения. С одной стороны, есть тарифные лимиты: в сторонних банкоматах тарифный лимит — 100000 рублей в месяц (расчетный период). Еще 500000 можно снять в банкоматах Tinkoff, которых становится всё больше. Посмотреть тарифные лимиты можно в разделе, который относится к счету карты (общий для всех выпущенных дебетовых карт Black, включая дополнительные):

Разумеется, ни о какой комиссии не могло быть и речи, иначе кто бы понес в дистанционный банк без офисов и без банкоматов свои деньги, поэтому Тинькофф и сделал снятие без комиссии. Тем более, что своя сеть банкоматов сначала и не планировалась (первый банкомат Тинькофф появился в Москве только в июле 2017 года). Итого, как и в 2010 году, снятие суммы от 3000 рублей в любом банкомате любого банка остается бесплатным, но есть ограничения. С одной стороны, есть тарифные лимиты: в сторонних банкоматах тарифный лимит — 100000 рублей в месяц (расчетный период). Еще 500000 можно снять в банкоматах Tinkoff, которых становится всё больше. Посмотреть тарифные лимиты можно в разделе, который относится к счету карты (общий для всех выпущенных дебетовых карт Black, включая дополнительные):

Какая часть лимита уже потрачена, тоже видно в личном кабинете. Рекомендуется проверять данные лимиты каждый раз перед крупной операцией снятия наличных, заглядывая в личный кабинет Тинькофф или мобильное приложение. Кроме того, может появляться дополнительный лимит льготного снятия, если заканчивается вклад, в размере окончательной суммы вклада, упавшего на карту. Т.е. как и всегда, со снятием вклада в банкомате нет проблем. Но есть нюанс, см. ниже.

Какая часть лимита уже потрачена, тоже видно в личном кабинете. Рекомендуется проверять данные лимиты каждый раз перед крупной операцией снятия наличных, заглядывая в личный кабинет Тинькофф или мобильное приложение. Кроме того, может появляться дополнительный лимит льготного снятия, если заканчивается вклад, в размере окончательной суммы вклада, упавшего на карту. Т.е. как и всегда, со снятием вклада в банкомате нет проблем. Но есть нюанс, см. ниже.

Кроме лимитов по счету, есть лимиты по каждой карте, но они уже не тарифные, а жесткие — расходный лимит в календарный месяц и суточный лимит на снятие наличных. Например, суточный лимит по карте на снятие наличных по умолчанию выставляется равным 100000 рублей в сутки.

Кроме лимита на снятие наличных есть общий лимит на все расходные операции по данной карте в месяц (календарный), его можно использовать в целях безопасности.

Нюансы со снятием наличных и приравненных к ним операциям

- Есть операции, «приравненные к снятию наличных«, еще их банк называет «операции в других кредитных организациях». Например, это «стягивание» денег с карты Tinkoff Black в личном кабинете другого кредитного учреждения — банки: Открытие, Хоумкредит, сервисы банков МКБ, КЕБ, карты Кукуруза, Билайн и т.п. Т.е. при таких операциях «стягивания» тратится тарифный лимит в 100000 рублей на снятие наличных в «чужих» банкоматах. Пожалуй, это единственный подвох карты Блэк. Остальные 2 нюанса на подвох уже не тянут.

- Еще один нюанс заключается в учете момента операции, важна не дата снятия наличных, а дата обработки операции. Если вы сняли наличные в последний день расчетного периода, то операция обработается уже в следующем расчетном периоде (это будет видно в выписке по карте), при этом потратится тарифный лимит не текущего, а следующего расчетного периода, т.е. нужно внимательно смотреть, КОГДА вы снимаете наличные.

- И последний нюанс связан с дополнительным лимитом льготного снятия (ДЛС) при окончании вклада. Если вы хотите и снять наличные, и отправить переводом какие-то деньги, то лучше ничего не переводить, пока не обработалась операция по снятию наличных. Дело в том, что перевод уменьшает дополнительный лимит льготного снятия, и когда дойдет дело до обработки операции снятия наличных, может оказаться, что лимит ДЛС вы уже обнулили, тогда вы легко можете превысить тарифное ограничение на снятие наличных, и банк начислит комиссию (2% с превышения, но не менее 90 рублей).

Какие условия и проценты на кэшбэк?

Владельцам дебетовых Tinkoff Black предоставляется возможность совершать покупки, расплачиваясь безналичным способом, и возвращать часть уплаченной суммы, то есть получать кэшбэк.

Как подключить Кэшбэк Тинькофф Блэк?

Держателям Tinkoff Black не нужно в отдельном порядке подключать кэшбэк. Рассчитываться за покупки можно сразу после оформления и активации платежного средства.

Необходимость в подключении возникает в случае использования повышенного кэшбэка. О том, как это сделать подробно написано ниже по тексту.

Условия и проценты начисления

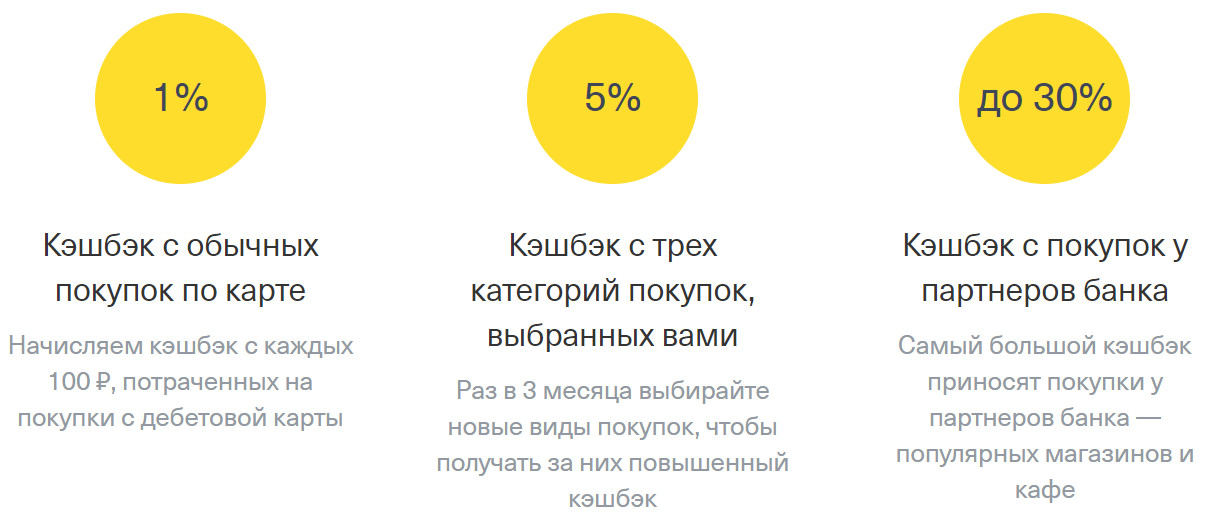

По Tinkoff Black начисление кэшбэка производится в следующих размерах:

- от 3 до 15% – за покупки, совершенные в местах, выбранных держателем карты в личном кабинете или приложении Тинькофф Банка,

- 1% – за прочие платежи,

- от 3 до 30% – можно получить при совершении покупок по специальным предложениям от партнёров банка.

Когда начисляют кэшбэк?

Согласно правилам, действующим в Тинькофф Банке, кэшбэк за совершенные покупки начисляется в последний день расчетного периода, то есть один раз в месяц (в день формирования выписки).

СПРАВКА. Держатель карты имеет возможность изменить дату расчетного дня. С соответствующим предложением нужно обратиться в чат поддержки банка.

Как выбрать категории повышенного кэшбэка?

Один раз в месяц банк подбирает для держателей Tinkoff Black несколько категорий, по которым можно получить повышенный кэшбэк. Его размер варьируется в пределах от 3 до 15%.

Для того, чтобы выбрать категорию повышенного кэшбэка, нужно выполнить следующие действия:

- Перейти на страницу tinkoff.ru/bonuses и авторизоваться в системе.

- Перейти по вкладке «Бонусы» и поставить галочку напротив интересующей категории.

- Нажать на кнопку «Выбрать».

ВНИМАНИЕ. Следует иметь в виду, что после подтверждения операции, отменить свои действия уже не получится.. Выбрать категории повышенного кэшбэка можно также и через мобильное приложение (вкладка «Бонусы»)

Выбрать категории повышенного кэшбэка можно также и через мобильное приложение (вкладка «Бонусы»).

Какие существуют категории повышенного кэшбэка?

Как уже было отмечено, банк каждый месяц устанавливает разные категории повышенного кэшбэка. К основным их разновидностям можно отнести:

- аптеки,

- спортивные товары,

- книги,

- служба доставки «Delivery Club»,

- красота,

- искусство и т.д.

Индивидуальные категории для Tinkoff Black

Держателям Tinkoff Black также предоставляется возможность ежемесячно выбирать 3 индивидуальные категории, по которым можно получить возврат до 30%. В этот перечень включены предложения от многих известных сетевых магазинов и сервисов России (например, «Рив Гош», «Адидас», «Биглион», «Озон» и другие).

ВНИМАНИЕ. Перечень спецпредложений устанавливается в индивидуальном порядке для каждого отдельного клиента

Он формируется на основании расходов, совершенных в течение последних месяцев.

Чтобы ознакомиться со всем перечнем, необходимо в мобильном приложении выбрать вкладки: «Еще» – «Спецпредложения». В личном кабинете список индивидуальных категорий можно просмотреть в разделе «Бонусы».

Максимальный возврат в месяц

По премиальной дебетовой Tinkoff Black Metal пользователи могут получить максимальный кэшбэк в размере 30 000 рублей (в месяц). Такая сумма действует в отношении рублевых счетов.

Как выводить?

Выводить кэшбэк, полученный по Tinkoff Black, можно следующими способами:

- через банкомат,

- путем перевода на другую карту.

Как пользоваться и тратить?

Кэшбэк по Tinkoff Black приравнивается к настоящим деньгам, поэтому использовать эти средства можно в самых разных целях. Например:

- снятие наличных,

- погашение задолженности по ЖКХ,

- совершение покупок,

- оплата штрафов и т.д.

Есть ли возврат за покупки на Алиэкспресс?

Да, такая возможность есть. Оформив Tinkoff Black AliExpress, клиент сможет получить бонусы от покупок, совершенных через эту площадку. Их размер составляет – 2 бонуса за каждые 100 рублей.

СПРАВКА. Один бонус по Tinkoff Black AliExpress приравнивается к 1 российскому рублю.

Магазины-партнеры по кэшбэку: где посмотреть список

С полным списком магазинов-партнёров, с которыми сотрудничает Тинькофф Банк, можно ознакомиться в личном кабинете или в мобильном приложении.

Как пополнять карту с кэшбэком – 3 проверенных способа

Почти все карты Тинькофф (и кредитки, и дебетовки) имеют опцию кэшбэка – возврата средств за покупки. А значит, это раздел будет полезен для всех владельцев банковских пластиковых продуктов Тинькофф.

Рассмотрю наиболее быстрые и экономные способы пополнения карт.

Способ 1. Перевод с карты другого банка

Моментальное пополнение без всяких комиссионных

Не важно, кто переводит деньги на карту Тинькофф с карты другого банка – вы сами или ваш благодетель, работодатель, родитель

Процентов не возьмут, если сумма меньше 300 000 рублей. Если больше, тогда придётся дополнительно заплатить 2%.

Способ 2. Наличными через терминалы пополнения или офисы партнеров

Комиссии не будет, если переведёте деньги через партнерские компании банка – Связной, Евросеть, Элекснет и множество других.

На сайте банка работает сервис поиска точек пополнения в зависимости от вашего местонахождения. Всего в РФ у Тинькофф Банка более 300 000 таких точек.

Способ 3. Банковский перевод

Переводите деньги без комиссии и ограничений по сумме из любого банка. Перевод не мгновенный (1-2 дня), но зато бесплатный. Таким способом рекомендуется переводить крупные суммы – свыше 300 тыс. Реквизиты смотрите на сайте Тинькофф или в вашем личном кабинете.

Короткое и информативное видео о карте Тинькофф Блэк.

За что не начисляется кэшбэк

Как подключить кэшбэк? Специальных действий не требуется. Возврат средств действует с момента оформления карты. Проверяйте количество баллов, выбирайте категории повышенного кэшбэка и участвуйте в акциях с помощью интернет-банкинга или мобильного приложения.

Пользователь сам выбирает, какие категории повышенного кэшбэка для него приоритетны. К примеру, он имеет право выбрать на ближайшие 3 месяца такие направления: Супермаркеты, Рестораны, Одежда и обувь. Или Транспорт, Детский мир, Спорт. Траты в соответствующих магазинах будут обходиться ему на 5% дешевле.

Тип расходов по карте определяется автоматически и соответствует международному коду MCC. Эта система универсальная и ошибок не допускает. На основании типа расходов банк начисляет или НЕ начисляет кэшбэк.

Не все траты входят в категорию бонусных.

1) Пополнение карты

За это не дают кэшбэк. И вполне справедливо – вы же ничего не покупаете, просто кладете деньги на счёт.

Если на карту вам перечисляют зарплату или расплачиваются за услуги фриланса, это тоже не принесёт вам дополнительных денег. Кроме, конечно, накопительных начислений на остаток по счёту.

2) Снятие наличных в банкоматах

За снятие налички кэшбэк тоже не предусмотрен. Более того, если карта у вас не дебетовая, а кредитная, за снятие денег с вас возьмут дополнительные проценты. И довольно приличные – до 49,9%.

3) Операции в других банках

Расходные операции с использованием карты в других кредитных компаниях тоже не входят в категорию бонусных. Полный список таких операций есть на сайте банка.

4) Оплата услуг в банке

Банковские платежи – такие, как плата за ежемесячное обслуживание и оплата задолженностей по кредиту, не предполагают возврата средств на счёт. Сюда же входит оплата услуг связи, пополнение электронных кошельков и некоторые другие категории платежей.

5) Перевод на другую карту

Любые типы банковских переводов – с карты на карту, с карты на счёт – не входят в категорию бонусных операций.

На сайте Тинькофф есть полный список расходов и категорий MCC, на которые не предусмотрено начисление дополнительных баллов.

Тинькофф карта с максимальным кэшбэком

Банк позиционирует карту Tinkoff Black как лучшую для желающих получать кэшбэк

Важно, что именно по этой карте кэшбэк идет рублями, а не бонусами или баллами

Т.е. это живые деньги, которые не сгорают, а полученные на карту в конце расчетного периода (в конце месяца) сразу ваши и вы можете их тратить на что угодно.

Карта интересна тем, что она универсальна, не привязана ни к каких магазинам и сайтам. И дает возможность получить самый большой, максимальный кэшбэк.

- Стандартно за каждые 100 рублей, потраченных на любые траты идет 1% возврата

- До 30% кэшбэк у партнеров банка. И самый большой плюс, что покупая у партнеров банка, возврат может доходить до 30%. Обычно это популярные магазины и кафе, которые подключились к банку и готовы отдавать часть своей прибыли вам же обратно.

Если вас заинтересовала эта карта, почитайте для начала о ней подробнее.

Как экономить с помощью кэшбэка – лайфхаки и хитрости

Кэшбэк как таковой – это уже реальная экономия. Но есть некоторые нюансы, которые позволят сэкономить ещё больше. Для этого нужно внимательно изучить правила начисления бонусных баллов или воспользоваться нашими экспертными советами.

Банк округляет кэшбэк в сторону, невыгодную для покупателя. Чтобы этого не происходило, рекомендую совершать покупку, кратную 100 рублям. Кстати, за оплату меньше 100 руб. кэшбэк вы вообще не получите.

Больше покупать за раз — выгоднее

Больше покупать за раз — выгоднее

Ещё лучше – покупать в партнёрских магазинах, где кэшбэк равен 5%. Правда, не всегда в этом списке есть точки, где продают нужный вам товар.

Хороший способ накопить больше баллов – пользоваться акциями и спецпредложениями. В личном кабинете удобно отслеживать такие программы по мере их запуска. Активные пользователи карты и покупатели всегда в курсе, где дешевле и выгоднее купить ту или иную вещь прямо сейчас.

Экономия будет больше, если делиться реферальными ссылками на акции с друзьями. Их кэшбэк не пострадает, а вы получите дополнительные 5-15%.

Совет: выбирайте карты в соответствии со своими потребностями. Изучите все предложения банка, прежде чем заказывать пластик.