Объем инвестиций в основной капитал

Содержание:

- Доля инвестиций

- В чем сущность?

- Деление по происхождению капитала

- Расчет амортизации

- Риски инвестиционных проектов

- Учет капитальных вложений по счету 08: производство ос

- Схема финансирования

- Деление по степени рискованности, уровню ликвидности, срочности, форме учета и другим признакам

- Измерение

- Методы финансирования инвестиций

- Заключение

Доля инвестиций

Рассматривая долю инвестиций, важно учитывать внутренний валовый продукт, производимый в стране на душу населения. Этот маркер помогает оценить развитие экономики в стране в целом

Хотя есть некоторые особенности, которые стоит обсудить после предоставления статистических параметров.

В основной капитал в ВВП

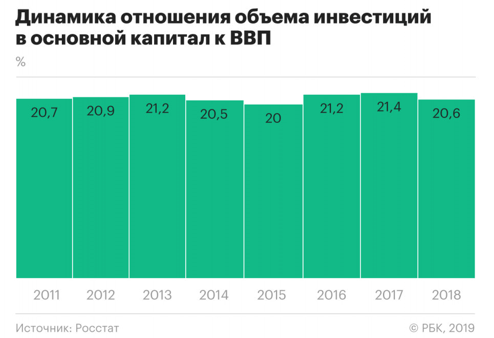

Итак, рассматривая долю инвестиций в основной капитал по отношению к ВВП государства, стоит указать следующие цифры в процентах. Сведения приведены в форме таблицы для лучшего восприятия.

| Год финансирования | Процентный показатель |

| 2011 | 20,7% |

| 2012 | 20,9% |

| 2013 | 21,2% |

| 2014 | 20,5% |

| 2015 | 20% |

| 2016 | 21,2% |

| 2017 | 21.4% |

| 2018 | 20,6% |

Рассматривая данные показатели, необходимо отметить, что выполнение майских указов не возымело никакого эффекта в данной сфере.

В основной капитал к ВРП

Анализируя объем инвестиций в ОК по отношению к внутреннему региональному продукту (ВРП), стоит отметить следующие статистические параметры:

- Непрерывный рост наблюдался с 2003 по 2008 год. За эти 5 лет ситуация изменилась с 12% до 32%.

- В 2008 и 2009 году ситуация оставалась стабильной.

- Начиная с 2009 года показатель стал существенно ухудшаться, так как наблюдалось постоянное снижение данного параметра.

Интересно выглядит тот факт, что несмотря на увеличивающиеся в рублевом выражении инвестиции в основной капитал, по отношению к ВВП он растет несущественно. Складывается парадоксальная ситуация, при которой инвестиции растут достаточно быстро. Таких скоростных параметров ВВП не показывает. Но если сравнивать 2 эти параметра, то сумма вкладываемых в инвестиционную деятельность средств снижается по отношению к ВВП.

Какую сферу выбрать

Существует определённая статистика, которая отображает уровень инвестиций в основной капитал по разным сферам жизнедеятельности.

Инвесторы чаще всего проявляют интерес к следующим областям:

- Строительству новых комплексов (жилых, торговых, офисных, спортивных);

- Культурным мероприятиям;

- Агропромышленному производству;

- Частному оказанию коммунальных услуг;

- Охоте и лесопромышленности, рыбному хозяйству;

- Банковской сфере;

- Торговым посредникам;

- Образовательным учреждениям частного характера;

- Туризму и ресторанным сетям;

- Медицинским комплексам;

- Транспорту и доставке;

- Недвижимости>;

- Ремонту оборудования.

Конкретные объекты расходования средств

Осуществляя капитальные вложения в развитие собственного бизнеса, предприниматель, в первую очередь, должен задуматься над тем, что именно он будет финансировать, какие объекты производства заменять новыми.

Инвестиции в основной капитал включают следующие направления, гарантирующие высокую окупаемость:

- Обучение наёмных работников – получение ими навыков в бухгалтерии, искусстве управлять активами, курсы личностного роста, семинары по повышению собственных продаж;

- Увеличение штата сотрудников и образование дополнительных филиалов;

- Проведение исследований – краш-тесты автомобилей, опросы клиентов, пилотные проекты;

- Ремонт имеющегося оборудования для увеличения его функциональности и повышения качественных характеристик;

- Покупка нового транспорта для увеличения объёма грузоперевозок или количества пассажиров;

- Приобретение новых инструментов, имеющих высокое качество и длительный срок службы;

- Инвестиции в строительство нового производственного здания для роста объёма продаж;

- Покупка земельных участков для сооружения дополнительных построек или ведения хозяйства.

Факторы воздействия на окупаемость инвестиций

Бывает так, что предприниматель деньги вложил, а доход от инвестиций почему-то не приходит или темпы его роста настолько малы, что владелец бизнеса сомневается в их целесообразности.

При осуществлении инвестирования в основной капитал необходимо учитывать, что на этот процесс действует множество факторов, которые в совокупности могут повлиять на результат самым разным образом.

Важно учитывать следующие моменты:

- Конкурентные преимущества выпущенного товара. Сюда входит качество, оригинальность, польза для клиентов;

- Использование мощности производства в таком режиме, чтобы оно смогло обеспечить поставку нужного объёма товара, но и не стояло без дела;

- Продвижение услуг/товаров. Маркетинговая политика – в СМИ, аренда рекламных баннеров на улицах города, раздача буклетов, опросы;

- Целесообразное использование имеющихся средств. Их нужно тратить только на самое основное и грамотно подбирать подрядчиков, поставщиков, которые предлагают низкую цену и высокое качество;

- Обращение за помощью к независимым профессионалам, которые помогут выявить недостатки предприятия и подскажут, как лучше управлять капиталом.

В чем сущность?

Для стабильного развития и конкурентоспособности на рынке каждая компания работает над оптимизацией технологий, повышением экономической эффективности и увеличением уровня финансирования наиболее важных проектов. Руководство ставит перед собой долгосрочную задачу развития предприятия и увеличения прибыли в будущем.

В процессе производства (вне зависимости от его направления) компания расходует разные ресурсы, в результате чего рынок получает новую продукцию. Потребляемые ресурсы могут иметь различный характер — деньги, а также нематериальные и материальные активы. Упомянутые выше факторы обеспечиваются основным капиталом. Вот почему своевременные инвестиции в этот сектор важны для поддержания предприятия «на плаву» и повышения его конкурентоспособности.

Кроме того, ИОК обеспечивают более гибкое регулирование ценовой политики в отношении выпускаемого товара, рост дохода и обновление производства.

В глобальном плане под ИОК понимаются:

- Расходы на модернизацию и возведение различных объектов, приобретение машин, инвентаря и техники, которая классифицируется с позиции внеоборотных средств.

- Вложения в биологические ресурсы.

- Инвестиции в объекты интеллектуальной собственности.

ИОК могут осуществляться за счет личных или кредитных средств, а также денег, которые поступили в компанию в пределах соглашений мены, долевого участия и других.

Деление по происхождению капитала

Виды инвестиции в зависимости от происхождения используемых денежных средств бывают:

- первичные – первоначальные вложения, которые были сформированы из собственных либо заемных денежных средств;

- повторные или реинвестиции – эти деньги формируются непосредственно из прибыли, полученной от первичного процесса инвестирования;

- дезинвестиции – или вложения наоборот. Они представляют собой выведение капитала из инвестиционного проекта. В свою очередь, они могут быть частичными либо полными.

Давайте несколько подробнее остановимся на дезинвестициях. Возникает вопрос: «В каком случае инвестор может пойти на такой решительный шаг?». Как правило, речь может идти о двух ситуациях. Во-первых, инвестор выводит деньги из неудачного инвестиционного проекта, когда окончательно утверждается в мысли о его бесперспективности.

Во-вторых, дезинвестиции могут проводиться с целью вложения денег в более интересных объект инвестирования. Они бывают необходимы, когда у инвестора не хватает для этого других свободных денежных средств.

Расчет амортизации

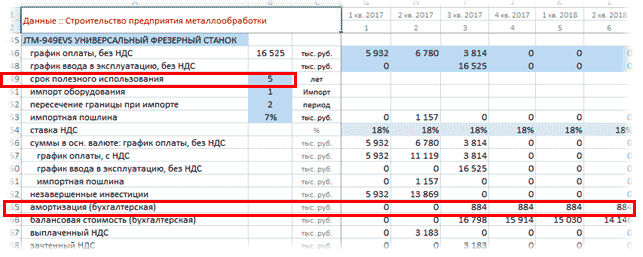

Начисление амортизации зависит от срока полезного использования (СПИ) основных средств. При этом основные средства распределяются по десяти амортизационным группам в порядке возрастания.

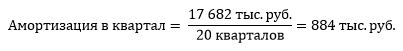

Чтобы определить амортизационные платежи, необходимо балансовую стоимость оборудования (стоимость без НДС, а в случае импорта оборудования – с учетом импортной пошлины) разделить на срок полезного использования объекта.

В примере на рис. 4. срок полезного использования оборудования составляет 5 лет, или 20 кварталов. Тогда ежеквартальная сумма амортизации будет равна:

Сумма амортизации начисляется со следующего месяца после постановки основного средства на баланс и уменьшает балансовую стоимость оборудования. При моделировании допускаются некоторые погрешности при расчете амортизации, к примеру амортизация может быть начислена за полный квартал вместо двух месяцев.

На рис. 4 амортизация начислена сразу после постановки актива на баланс в размере квартального значения. Балансовая стоимость станка в 3 квартале 2017 года отражена с учетом уже начисленной амортизации, и ежеквартально снижается на сумму начисленной амортизации.

Рис. 4. Планирование и расчет амортизации основных средств

В исключительных случаях можно использовать ускоренную амортизацию, используя повышающие коэффициенты. В соответствии с российским законодательством это возможно в отношении:

- амортизируемых основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности;

- собственных амортизируемых основных средств налогоплательщиков — сельскохозяйственных организаций промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты);

- собственных амортизируемых основных средств налогоплательщиков — организаций, имеющих статус резидента промышленно-производственной или туристско-рекреационной особой экономической зоны либо участника свободной экономической зоны;

- амортизируемых основных средств, относящихся к объектам, имеющим высокую энергетическую эффективность;

- амортизируемых основных средств произведенных в соответствии с условиями специального инвестиционного контракта;

- амортизируемых основных средств, являющихся предметом договора финансовой аренды (договора лизинга), налогоплательщиков, у которых данные основные средства должны учитываться в соответствии с условиями договора финансовой аренды (договора лизинга);

- амортизируемых основных средств, используемых только для осуществления научно-технической деятельности;

- амортизируемых основных средств, используемых налогоплательщиками, исключительно при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья.

Риски инвестиционных проектов

Помимо вышеперечисленных моментов, на которые необходимо обращать внимание при разработке инвестиционной политики, стоит учесть также инвестиционные риски. Их подразделяют на две группы

Первая включает в себя систематические риски, вторая – факторы, которые имеют несистемный характер.

В первой группе выделяют:

- операционный риск, т.е. неблагоприятные факторы, имеющие технический характер. В качестве примера – производственные аварии, сбои в электроснабжении, травмы сотрудников, поломки инженерных коммуникаций;

- финансовый риск, связанный с ростом инфляции и изменением стоимости валют. Например, большое влияние может быть оказано на реализацию объекта в том случае, если организация использует импортную технику;

- рыночный риск. Сюда относят неблагоприятные события, которые связаны с сектором рынка, в котором ведет деятельность фирма.

Во вторую группу относят риски, имеющие место лишь иногда, а не на постоянной основе. Их невозможно спрогнозировать и предотвратить.

Учет капитальных вложений по счету 08: производство ос

Учет фондов, производимых предприятием самостоятельно хозяйственным способом, осуществляется при следующих хозяйственных операциях:

1. Выплата зарплаты работникам, занятым в производстве основных средств. Оформляется данная выплата проводками:

Дт 08.03 Кт 70 — отражается начисление собственно зарплаты;

Дт 08.03 Кт 69.01 (02, 03, 04) — отражается начисление на зарплату взносов в ПФР, ФСС, ФФОМС.

2. Принятие в производственный цех оборудования в целях его установки на создаваемый объект основных средств. Данная операция отражается в регистре с использованием проводок:

Дт 08.03 Кт 07.

3. Принятие в производственный цех материалов в целях их использования при создании объекта основных средств. Здесь применяется следующая корреспонденция:

Дт 08.03 Кт 10.

4. Осуществление прочих расходов, не классифицированных в рамках вышеотмеченных операций, но имеющих прямое отношение к созданию объекта основных средств, которое характеризуют соответствующие операции. Например, это могут быть расходы, связанные с оплатой услуг транспортных компаний. Они отражаются в регистрах проводкой:

Дт 08.03 Кт 60.

Таким образом, основными объектами учета в рамках инвестирования в основные средства будут:

- расходы на оплату труда, оборудование, материалы;

- расходы на сторонние услуги.

В свою очередь, если предприятие, инвестируя в производство основных средств, привлекает подрядчиков, то стоимость выполняемых данными подрядчиками работ (без учета НДС) отражается по дебету счета 08 и кредиту счета 60. НДС же отражается по дебету счета 19.01.

Другой способ инвестирования в ОС — покупка готовых активов.

Схема финансирования

Разумеется, что мало кто захочет дать средства в свободное управление, поэтому выставляют свои условия. Среди наиболее популярных схем финансирования выделю такие:

- франчайзинг;

- лизинг;

- факторинг.

Представим ситуацию: вам необходимо привлечь деньги в недвижимость для своего дела — мастерской памятников или столярного цеха. Для этого можно использовать следующие методы:

- Дополнительный выпуск паев, акций, ценных бумаг и их реализация.

- Проектный менеджмент (больше характерный для небюджетных организаций и предусматривает жесткий отбор и изучение заявки со сметой в различных фондах).

- Привлечение кредитов от банков.

- Эмиссия облигаций.

- Самовложение средств.

- Смешанный тип, когда сразу задействуется два и больше метода.

Для быстрого и полноценного привлечения средств составляется продуманный и грамотный бизнес-план, в котором указывается срок окупаемости, методы, календарное планирование.

Для тех лиц, кто рассматривает варианты вложений в оборотный капитал корпорации или хочет расширять рынки, стоит не только составить точный, максимально продуманный бизнес-план, но еще подойти максимально внимательно к таким факторам, как:

- какая сумма нужна для привлечения;

- максимальный временный период для того, чтобы аккумулировать эти средства;

- насколько есть желание и возможность привлечения внутренних средств;

- степень рисков;

- соотношение персональных и привлеченных денег;

- престижность бренда.

Инвестиционный проект рано или поздно назревает в любой компании: или же наступает кризис, или же хочется быстрее и более уверенней развиваться, закрепляясь на рынке. Для вкладчика инвестирование может быть как прямым — средства вкладываются только в одну компанию напрямую, или же портфельным, когда сумма распределяется между различными компаниями с различным долевым участием. Иногда привлекаются и собственные средства, в частности, на стартовых этапах развития предприятия, когда оно еще мало знакомо и неустойчиво держится на рынке.

Если вы перед выбором, какие средства использовать: собственные, привлеченные или заемные, рекомендую детально взвесить все «За» и «Против», изучить условия и принять грамотное решение. В итоге, хочу подчеркнуть: в зависимости от стоимости, граничных сроков привлечения средств и того, кто именно станет их источников, зависит многое. Всем не просто успешного, но безопасного и выгодного финансирования инвестиций.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Деление по степени рискованности, уровню ликвидности, срочности, форме учета и другим признакам

Виды инвестирования по признаку рискованности различают:

- риски практически отсутствуют – чрезвычайно редкие ситуации, как правило, искусственно смоделированные или созданные (пример, банковские вклады в России – вкладчик по депозиту до 1 млн 400 тысяч рублей гарантировано получает доход благодаря Системе страхования вкладов);

- риски ниже, чем в среднем на сложившемся рынке – консервативные;

- среднерыночные риски – умеренные;

- риски выше, чем в среднем на существующем рынке – агрессивные.

Инвесторы, предпочитающие пользоваться агрессивной стратегией, часто предпочитают вложения с повышенным уровнем рискованности. Объясняется это просто. Такие инвестиции обещают максимальную прибыль.

Виды инвестиции по уровню ликвидности бывают:

- высоколиквидными;

- среднеликвидными;

- низколиквидными;

- не ликвидными.

Степень ликвидности активов отлично понимается на примере валюты из разных стран. Если инвестор вложил свои деньги в американские доллары или евро, то это были высоколиквидные инвестиции. Их можно без труда реализовать в любом ближайшем обменнике с устроившим курсом. Однако если инвестор купил бахрейнские динары или чилийские песо, то реализовать их будет несколько сложнее, то есть уровень ликвидности вложений в данном случае будет ниже.

Если мы поместим во главу угла фактор времени, то наши инвестиции могут быть:

- краткосрочными – до 1 года;

- среднесрочными – от 1 года до 3 лет;

- долгосрочными – свыше 3 лет.

По форме учета вложения могут быть:

- валовые;

- чистые.

В реальности два этих термина тесно связаны между собой. Под валовыми инвестициями принято понимать сумму всех вложений, произведенных за отчетный период. Чтобы посчитать значение чистых вложений, нам следует из инвестированных валовых средств вычесть денежное выражение амортизации.

Когда мы хотим разделить вложения по географическому или территориальному принципу, то прежде всего нам следует задать регион или государство, от которого мы будем отталкиваться. В зависимости от территориальной принадлежности инвестиции бывают:

- внутренние;

- внешние.

Если за точку отсчета мы возьмем Российскую Федерацию, то все вложения, сделанные в самой стране, будут внутренними, а за ее пределами внешними.

Не всегда инвестор самостоятельно управляет собственными денежными средствами. В настоящее время широко распространена ситуация, при которой капитал отдается в управление третьему лицу. Например, на бирже это может быть управляющий трейдер.

В связи с этим инвестиции могут быть:

- активными – инвестор сам выбирает объекты инвестирования;

- пассивные – денежные средства отдаются в управление третьему лицу.

Измерение

Сумма инвестиций в основной капитал может быть указана «брутто» (без учета амортизации) или «нетто» (после амортизации). Вычитая выбытие основных средств из прироста основных средств за отчетный период, мы получаем показатель чистого (основного) накопления капитала.

В официальной статистике часто предпринимаются попытки оценить стоимость основных фондов в стране, стоимость их амортизации (или потребления основного капитала ) и стоимость валового накопления основного капитала по секторам и типам активов. Основные фонды со временем обесцениваются из-за износа и устаревания на рынке. По окончании своего полезного срока службы (возможно, 7–10 лет) они остаются только ломом (или, по крайней мере, должны проходить техническое обслуживание или ремонт).

Однако понятие «валовое накопление основного капитала» (ВНОК), используемое в официальной статистике, не относится к общему объему инвестиций в основной капитал в стране.

- Во — первых мер ВНОК только стоимость дополнений в основной капитал меньше стоимости выбытия списанных основных средств. Так что обычно общие инвестиции в основной капитал за год на самом деле больше, чем ВНОК. «Общие инвестиции в основной капитал» (валовые) обычно не являются публикуемым статистическим показателем, поскольку экономистов интересует, прежде всего, вклад инвестиций в основной капитал в добавленную стоимость , т. Е. Их интересует чистый прирост общего объема основного капитала (прирост за вычетом снятие средств). Если гипотетически сумма инвестиций в основной капитал и сумма списанных основных средств равны по стоимости, то общий показатель инвестиций в основной капитал будет говорить нам только о том, что списанные основные средства были заменены. Если мы хотим узнать, насколько увеличился основной капитал, нам необходимо знать взаимосвязь между приобретенными основными фондами и выбытием основных средств.

- Во-вторых, GFCF не включает покупку земли, а только инвестиции в улучшение земель , в основном потому, что земля, приобретенная одним лицом или компанией у другого, обычно не увеличивает общий объем земли (за исключением случаев мелиорации земель, таких как польдеры ). Происходит только то, что одна и та же земля меняет владельцев. Если земля продается, она может принести продавцу прирост капитала , но такая прибыль от продажи земли обычно не отражается в официальной статистике, отчасти потому, что стандартную оценку стоимости земли раньше часто трудно применить в практическом плане. в частности, если земля была улучшена или застроена продавцом. Стоимость земли может увеличиваться или уменьшаться из-за различных факторов, и оценка земли может отличаться от места к месту. В лучшем случае можно было оценить общую стоимость продажи земли за отчетный интервал.

Для статистических целей инвестиции в основной капитал следует отличать от инвестиций в промежуточные товары . В отличие от основных фондов, промежуточные товары (например, такие товары, как нефть, электричество, древесина, сталь и зерно) полностью используются в производстве (обычно в течение года). Но это различие не всегда легко провести, например:

- если сырье хранится более одного года перед использованием,

- если затраты связаны с установкой, обслуживанием, страхованием или ремонтом основных средств (которые могут быть частью договора купли-продажи)

- если физические «основные» активы будут проданы снова менее чем через год.

В официальной статистике приняты различные соглашения по бухгалтерскому учету для решения этих проблем стандартным образом. Еще одна сложность заключается в том, что списанные основные фонды, являющиеся подержанными товарами, могут быть перепроданы и повторно использованы (например, подержанные автомобили).

Методы финансирования инвестиций

Чаще всего финансирование инвестиций касается юридического, а не физического лица. Хотя иногда этот термин актуальный и для индивидуальной экономической деятельности. Подчеркну: методов не так и много и основное различие между ними в том, как именно и от кого средства будут получены. Все чаще говорят о том, что проводится инвестирование не столько предприятия, сколько определенного проекта. За счет разделения оборотного капитала уменьшается сумма и сокращается срок окупаемости проекта

Далее обращу внимание на популярные способы, а также уточню, что есть еще долевое участие и форвардные сделки среди актуальных способов

За счет собственных средств

Представим, вы получили дивиденды с помощью облигаций федерального займа, или компания, акционером которой являетесь, произвела выплату дохода за определенный период. Вы решаете вложить собственные деньги в инвестиционные продукты, подобрав наиболее подходящие по сумме вложений, сроку работы, уровню рисков. Среди других источников вложения, выделяют такие:

- доход, что остался после уплаты налогов;

- продажа доли в уставном капитале;

- амортизационные фонды.

За счет заемных средств

Иногда лицо хочет вложить средства в основной капитал компании, купив часть акций, но средств не хватает. В этом случае стоит рассмотреть заемные средства, которые мобилизируются на определенный срок и возвращаются с уплатой процентов. Популярная форма — выпуск векселей, облигаций, а также оформление кредита в банках или у частных лиц с дальнейшей выплатой и самого долга, и процента за пользование.

За счет привлеченных средств

Часто с целью финансирования инвестиций в нематериальные активы используются средства, которые удается аккумулировать за счет средств предприятий на бессрочной основе, например, эмиссии акций, паев, ресурсов. Фактически, если вам нужны средства, то вы либо выпускаете дополнительный пакет акций и продаете его, либо же привлекаете средства методом дальнейшей выплаты дивидендов. В это направление входит государственное финансирование инвестиций для компаний, что могут претендовать на такую бюджетную поддержку.

За счет капитала венчурных фондов

В этом случае венчурный фонд либо спонсирует фирму с цель получения дохода от реализованных в дальнейшем товаров или услуг, или же хочет получить часть акций в пакете, в том числе, контрольный пакет акций. В нашей стране такой метод не сильно распространенный, а вот в Европе и США до наступления коронакризиса пользовался спросом. А если вас интересует, какие бывают купюры долларов США и чем знаменит каждый номинал, рекомендую статью на блоге https://www.gq-blog.com/ с объяснениями и иллюстрациями.

Заключение

Применение инвестированного капитала в бизнесе имеет положительные и отрицательные стороны. К отрицательным относят меньшую прибыль от активов за счет выплачиваемого ссудного процента и возрастание рисков потери платежеспособности.

Однако, если предприятие использует только собственный капитал, это ограничивает темпы его развития и не дает возможности применить все финансовые возможности для прироста прибыли.

Если статья была вам полезной и помогла разобраться в вопросах, связанных с инвестированным капиталом, не забывайте делиться информацией в соцсетях, а также подписывайтесь на дальнейшие новости.