Оценка эффективности деятельности предприятия

Содержание:

- Какие критерии оценки эффективной деятельности предприятия необходимы для анализа

- Формулы для расчета экономических показателей

- Критерии оценки эффективности

- ПОЧЕМУ ВАЖНО ОЦЕНИВАТЬ ЭФФЕКТИВНОСТЬ РАБОТЫ ПРЕДПРИЯТИЯ

- Задачи экономической оценки инвестиций:

- Какие методы оценки эффективности деятельности предприятия позволят грамотно провести анализ

- Особенности оценки эффективности на разных стадиях разработки и осуществления проекта

- Основные принципы оценки эффективности

- Итоги

Какие критерии оценки эффективной деятельности предприятия необходимы для анализа

Показатели, отражающие совокупную эффективность деятельности организации, определяются с помощью сопоставлениях объема всех принадлежащих предприятию средств и обобщающего результата его функционирования.

К таким показателям можно отнести:

- Затраты на единицу продукции, реализованной на рынке.

- Рентабельность всех активов компании.

- Рентабельность производственного процесса.

- Оборачиваемость всех активов компании.

Рентабельность всех активов в наибольшей степени является обобщающим показателем, отражающим прибыль компании на 1 рубль средств (все возможные виды имеющихся у предприятия ресурсов в денежном выражении из любого источника). Рентабельность часто заменяют синонимом «окупаемость средств».

Формулы для расчета экономических показателей

Коэффициент ликвидности. Это способность компании исполнить свои обязанности перед держателями краткосрочных обязанностей.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут

\(КТЛ=\frac{Оборотные\;активы}{Обязательства}.\)

В норме должно получиться число от 1,5 до 2,5.

Коэффициент абсолютной ликвидности. Показывает количество краткосрочных долговых обязательств, которые покрываются за счет денег или ценных бумаг и депозитов.

А\(Л=\frac{Денежные\;средства+другие\;финансовые\;вложения}{Обязательства}. \)

Коэффициент срочной ликвидности. Предоставляет информацию об обязательствах за короткий промежуток времени.

\(КСЛ=\frac{Денежные\;средства+финансовые\;вложения}{Текущие\;пассивы}.\)

В норме ответ равен 1.

Коэффициент текущей ликвидности. Это способность фирмы исполнить свои обязанности в настоящее время.

\(ЛТЕК=\frac{Текущие\;активы}{Текущие\;пассивы}.\)

Ответ должен быть равен 1 или 2.

Чистый оборотный капитал. Нужен для удержания финансовой устойчивости предприятия. Формула для расчета:

\(Об.Кап.Чист.=Текущие\;активы-текущие\;пассивы.\)

Коэффициент финансовой независимости. Показывает соотношение собственных и заемных средств. Это отражает независимость компании от кредиторов.

\(ФН=\frac{Долгосрочные\;обязательства+текущие\;обязательства}{Суммарный\;актив}.\)

Долгосрочные обязательства к активам. Это доля долгосрочных займов фирмы. Рассчитывается с помощью формулы:

\(\frac{Обязательства}{Активы}=\frac{Долгосрочные\;обязательства+текущие\;обязательства}{СК}.\)

Долгосрочные обязательства ко внеоборотным активам. Отображают количество средств, которые финансируются за счет долгосрочных займов.

\(\frac{Доб.}{Внеоб.А.}=\frac{Прибыль}{Проценты\;по\;кредитам}.\)

Коэффициент покрытия процентов. Показывает степень защиты кредиторов от неуплаты процентов. Его формула:

\(К.Покр.=\frac{Чистая\;прибыль}{Объем\;продаж}\times100\%.\)

Коэффициент рентабельности собственного капитала. Определяет эффект от использования капитала собственниками предприятия.

\(РСК=\frac{Чистая\;прибыль}{Текущие\;активы}\times100\%.\)

Коэффициент рентабельности оборотных активов. Показывает возможность фирмы получить больше прибыли в сравнении с оборотными средствами.

\(РОА=\frac{Чистая\;прибыль}{Долгосрочные\;активы}\times100\%.\)

Коэффициент рентабельности внеоборотных активов. Помогает понять, может ли предприятие получить нужный объем прибыли. Это значение должно быть высоким, что покажет эффективность использования средств.

\(РВНА=\frac{Чистая\;прибыль}{СК+долговые\;обязательства}\times100\%.\)

Коэффициент оборачиваемости рабочего капитала. Показывает насколько правильно вкладываются инвестиции.

\(Коб.Раб.К.=\frac{Чистый\;объем\;продаж}{Долгосрочные\;активы}.\)

Коэффициент оборачиваемости основных средств. Это уровень эффективности использования основных средств.

\(КОБОС=\frac{Объем\;продаж}{Суммарный\;актив}.\)

Коэффициент оборачиваемости активов. Характеризует эффективность использования ресурсов. Отображает годовой цикл производства и обращения, который приносит прибыль.

\(КОБА=\frac{Себестоимость\;продукции,\;вышедшей\;в\;обращение}{Товарно-материальные\;запасы}.\)

Коэффициент оборачиваемости запасов. Это скорость реализации запасов.

Критерии оценки эффективности

Временной критерий:

- время, затраченное на согласование решений;

- длительность всего процесса; время простоя.

Критерий стоимости:

- различные затраты по конкретным видам классификации;

- совокупные затраты на все процессы;

- затраты на поддержку всего процесса в рабочем состоянии.

Критерий качества моделирования БП:

- взаимосвязанная и не противоречащая модель;

- соответствие моделированию методологии;

- соответствие наставлениям инструментального и информационного комплекса.

Критерий эффективности БП:

- уровень автоматизации процесса;

- объем производства продукции, заданного производителем качества;

- уровень загруженности персонала и оборудования.

Критерий менеджмента:

- процент решений, которые не исполнены;

- количество времени, затраченного на исполнение решения;

- периодичность осуществления контроля.

ПОЧЕМУ ВАЖНО ОЦЕНИВАТЬ ЭФФЕКТИВНОСТЬ РАБОТЫ ПРЕДПРИЯТИЯ

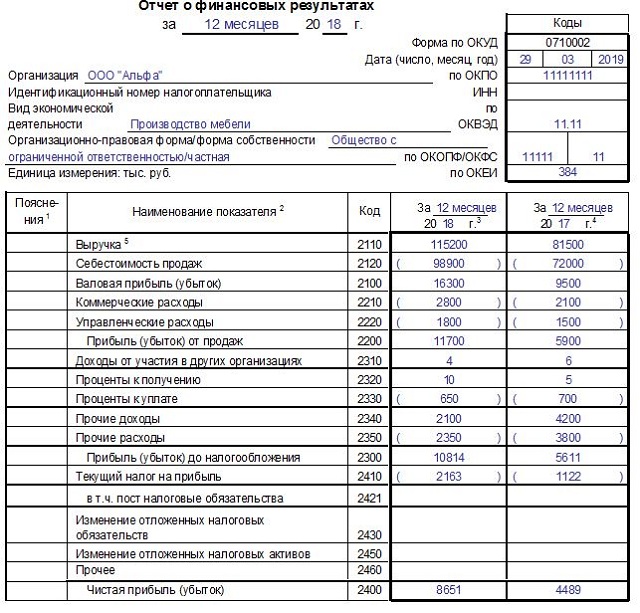

Когда речь идет о подведении итогов работы предприятия за год, экономисты традиционно уделяют внимание план-фактным отклонениям, динамике показателей за несколько лет, анализу финансовых коэффициентов. При этом специалисты довольно часто упускают из виду вопрос, насколько эффективна была компания в процессе получения конечных годовых показателей своей работы

Возьмем для примера прибыль. Запланированную годовую сумму прибыли можно получить, предоставляя покупателям дополнительные скидки. С одной стороны, это позволит увеличить продажи, с другой — приведет к росту логистических и коммерческих затрат.

В результате рентабельность бизнеса значительно упадет. Это автоматически снизит конкурентоспособность предприятия на рынке сбыта, с большой долей вероятности приведет к потере доли рынка в будущем году.

Собственники бизнеса вполне могут рассматривать падение рентабельности как свою упущенную прибыль и предъявить претензии к руководству компании

Поэтому при подведении итогов работы предприятия за год очень важно оценивать эффективность и выяснять причины ее снижения

Задачи экономической оценки инвестиций:

· оценка эффективности и финансовой реализуемости инвестиционного проекта

· оценка эффективности участия в ИП хозяйствующих субъектов;

· сравнение альтернативных (взаимоисключающих) ИП, вариантов ИП и оценка экономических последствий выбора одного из них;

· оценка экономических последствий отбора для реализации группы ИП из некоторой их совокупности при наличии фиксированных финансовых и других ограничений;

· подготовка заключений по экономическим разделам при проведении государственной, отраслевой и других видов экспертиз обоснований инвестиций, ТЭО, проектов и бизнес-планов;

· принятие экономически обоснованных решений об изменениях в ходе реализации ИП в зависимости от вновь выявляющихся обстоятельств (экономический мониторинг).

Осуществление эффективных проектов увеличивает поступающий в распоряжение общества внутренний валовой продукт (ВВП), который затем делится между участвующими в проекте субъектами (фирмами (акционерами и работниками), банками, бюджетами разных уровней и пр.). Поступлениями и затратами этих субъектов определяются различные виды эффективности ИП.

Рекомендуется оценивать следующие виды эффективности:

• эффективность проекта в целом;

• эффективность участия в проекте.

Эффективность проекта в целом оценивается с целью определения потенциальной привлекательности проекта для возможных участников и поисков источников финансирования. Она включает в себя:

• общественную (социально-экономическую) эффективность проекта;

• коммерческую эффективность проекта.

Показатели общественной эффективности учитывают социально-экономические последствия осуществления ИП для общества в целом, в том числе как непосредственные результаты и затраты проекта, так и «внешние»: затраты и результаты в смежных секторах экономики, экологические, социальные и иные внеэкономические эффекты.

Показатели коммерческой эффективности проекта учитывают финансовые последствия его осуществления для участника, реализующего ИП, в предположении, что он производит все необходимые для реализации проекта затраты и пользуется всеми его результатами.

Показатели эффективности проекта в целом характеризуют с экономической точки зрения технические, технологические и организационные проектные решения.

Эффективность участия в проекте определяется с целью проверки реализуемости ИП и заинтересованности в нем всех его участников.

Эффективность участия в проекте включает:

k эффективность участия предприятий в проекте (эффективность ИП для предприятий-участников);

k эффективность инвестирования в акции предприятия (эффективность для акционеров акционерных предприятий — участников ИП);

k эффективность участия в проекте структур более высокого уровня по отношению к предприятиям — участникам ИП, в том числе:

k региональную и народнохозяйственную эффективность — для отдельных регионов и народного хозяйства РФ;

k отраслевую эффективность — для отдельных отраслей народного хозяйства, финансово-промышленных групп, объединений предприятий и холдинговых структур;

k бюджетную эффективность ИП (эффективность участия государства в проекте с точки зрения расходов и доходов бюджетов всех уровней).

Какие методы оценки эффективности деятельности предприятия позволят грамотно провести анализ

На практике, когда осуществляется анализ, оценка эффективности деятельности чаще всего использует традиционные методы:

I. Горизонтальный (его также называют трендовый) анализ показателей прибыли основывается на изучении их динамики в определенный период времени. При применении данного подхода к осуществлению анализа делается расчет темпов прироста (роста) конкретных типов прибыли, ясными становятся совокупные тенденции возможных изменений. Наиболее популярными являются конкретные виды трендового анализа, а именно:

а) сравнение значений прибыли в отчетный период во время формирования, осуществления распределения и применения с критериями предыдущего периода (пример: показатели прошлого квартала, месяца и так далее);

б) сравнение значений прибыли за несколько прошлых периодов во время формирования, осуществления распределения и применения. Цель данного типа заключается в обнаружении тенденций, характеризующих перемены конкретных рассматриваемых показателей прибыли.

в) сравнение значений прибыли за отчетный период во время ее формирования, осуществления распределения и применения с критериями прошлогоднего аналогичного периода (к примеру, сравнивают показатели второго квартала отчетного года с показателями второго квартала прошлого года). Такой анализ обычно применяют на предприятиях, реализующих сезонную продукцию. Перечисленные виды трендового анализа прибыли, как правило, дополняются специальными исследованиями, в ходе которых выявляется влияние конкретных обстоятельств на изменение определенных показателей результативности. Итоги исследований помогают в построении факторных моделей, используемых в момент планирования значений прибыли.

II. Вертикальный (также называют структурным) анализ. Основывается на структурном разложении обобщенных показателей прибыли в момент ее создания, последующего распределения и применения.

Оценка эффективности деятельности организации в этом подходе предполагает учет удельного веса структурных элементов обобщенного показателя прибыли. Наиболее популярными являются следующие виды структурного анализа:

Вертикальный анализ активов

Во время анализа особое внимание уделяют соотношению внеоборотных и оборотных активов, их структуре, составу, инвестиционному портфелю и другим структурным параметрам. Уровень агрегирования номенклатуры производимой продукции выявляется предприятием самостоятельно.

Вертикальный анализ прибыли

Анализ предполагает задействование расчета удельного веса либо соотношения сумм прибыли из определенных сфер деятельности.

Структура портфеля инвестиций и другие показатели. Такой анализ позволять определить возможность компании к ресурсному генерированию прибыли.

Вертикальный анализ прибыли в процессе ее применения и распределения. Проводится с точки зрения путей распределения прибыли.

Структурные перемены прибыли выявляются с помощью соответствующего анализа.

III. Сравнительный анализ. Основывается на соотношении значений конкретных групп похожих показателей прибыли.

Оценка эффективности деятельности этим методом предполагает расчет относительных и абсолютных отклонений параметров, которые сравниваются между собой. Наибольшей популярностью пользуются такие виды сравнительного анализа прибыли как:

а) анализ нормативных и отчетных значений прибыли. Сравнение показывает уровень отклонения отчетных значений от нормативных. Также выявляются причины возникших отклонений. Данный анализ применяют в целях контроля над процессами использования и создания прибыли. Далее вносятся поправки в экономическую деятельность компании;

б) анализ значений уровня прибыли рассматриваемой организации. Данный анализ делается для оценки позиции на рынке в сравнении с конкурентами. Это позволяет обнаружить дополнительные резервы в целях увеличения эффективности деятельности на производстве. Объектами подобного анализа выступают значения операционной прибыли;

в) анализ значений прибыли конкурентов и рассматриваемого предприятия. Это сравнение проводится с целью осуществления разделения позиции компании на конкурентном рынке определенного региона производимой предприятием продукции и создание мероприятий для увеличения прибыли в бизнесе.

Оценка эффективности деятельности организации также подразумевает анализ окупаемости средств с помощью экономико-математических и статистических методов.

Особенности оценки эффективности на разных стадиях разработки и осуществления проекта

Оценка эффективности ИП должна осуществляться на стадиях :

• разработки инвестиционного предложения и декларации о намерениях (экспресс-оценка инвестиционного предложения);

• разработки «Обоснования инвестиций»;

• разработки ТЭО (проекта);

• осуществления ИП (экономический мониторинг).

Принципы оценки эффективности ИП одинаковы на всех стадиях. Оценка может различаться по видам рассматриваемой эффективности, а также по набору исходных данных и степени подробности их описания».

На стадии разработки инвестиционного предложения во многих случаях можно ограничиться оценкой эффективности ИП в целом. Схема финансирования проекта может быть намечена в самых общих чертах (в том числе по аналогии, на основании экспертных оценок).

При разработке Обоснования инвестиций и ТЭО (проекта) должны оцениваться все приведенные выше виды эффективности. При этом:

• на стадии разработки обоснования инвестиций схема финансирования может быть ориентировочной;

• на стадии разработки ТЭО (проекта) должны использоваться реальные исходные данные, в том числе и по схеме финансирования.

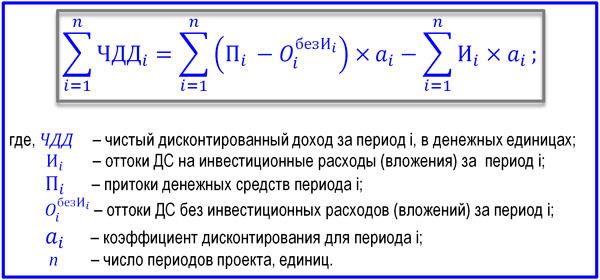

Основные принципы оценки эффективности

В основу оценок эффективности ИП положены следующие основные принципы, применимые к любым типам проектов независимо от их технических, технологических, финансовых, отраслевых или региональных особенностей:

• рассмотрение проекта на протяжении всего его жизненного цикла (расчетного периода) — от проведения прединвестиционных исследований до прекращения проекта;

• моделирование денежных потоков, включающих все связанные с осуществлением проекта денежные поступления и расходы за расчетный период с учетом возможности использования различных валют;

• сопоставимость условий сравнения различных проектов (вариантов проекта);

• принцип положительности и максимума эффекта. Для того чтобы ИП, с точки зрения инвестора, был признан эффективным, необходимо, чтобы эффект реализации порождающего его проекта был положительным; при сравнении альтернативных ИП предпочтение должно отдаваться проекту с наибольшим значением эффекта;

• учет фактора времени. При оценке эффективности проекта должны учитываться различные аспекты фактора времени, в том числе динамичность (изменение во времени) параметров проекта и его экономического окружения; разрывы во времени (лаги) между производством продукции или поступлением ресурсов и их оплатой; неравноценность разновременных затрат и/или результатов (предпочтительность более ранних результатов и более поздних затрат);

• учет только предстоящих затрат и поступлений. При расчетах показателей эффективности должны учитываться только предстоящие в ходе осуществления проекта затраты и поступления, включая затраты, связанные с привлечением ранее созданных производственных фондов, а также предстоящие потери, непосредственно вызванные осуществлением проекта (например, от прекращения действующего производства в связи с организацией на его месте нового). Ранее созданные ресурсы, используемые в проекте, оцениваются не затратами на их создание, а альтернативной стоимостью (opportunity cost), отражающей максимальное значение упущенной выгоды, связанной с их наилучшим возможным альтернативным использованием (см п. 11.6 и Приложение 9). Прошлые, уже осуществленные затраты, не обеспечивающие возможности получения альтернативных (т.е. получаемых вне данного проекта) доходов в перспективе (невозвратные затраты, sunk cost), в денежных потоках не учитываются и на значение показателей эффективности не влияют;

• сравнение «с проектом» и «без проекта». Оценка эффективности ИП должна производиться сопоставлением ситуаций не «до проекта» и «после проекта», а «без проекта» и «с проектом»;

• учет всех наиболее существенных последствий проекта. При определении эффективности ИП должны учитываться все последствия его реализации, как непосредственно экономические, так и внеэкономические (внешние эффекты, общественные блага — см. Приложение 1). В тех случаях, когда их влияние на эффективность допускает количественную оценку, ее следует произвести. В других случаях учет этого влияния должен осуществляться экспертно;

• учет наличия разных участников проекта, несовпадения их интересов и различных оценок стоимости капитала, выражающихся в индивидуальных значениях нормы дисконта;

• многоэтапность оценки. На различных стадиях разработки и осуществления проекта (обоснование инвестиций, ТЭО, выбор схемы финансирования, экономический мониторинг) его эффективность определяется заново, с различной глубиной проработки;

• учет влияния на эффективность ИП потребности в оборотном капитале, необходимом для функционирования создаваемых в ходе реализации проекта производственных фондов;

• учет влияния инфляции (учет изменения цен на различные виды продукции и ресурсов в период реализации проекта) и возможности использования при реализации проекта нескольких валют;

• учет (в количественной форме) влияния неопределенностей и рисков, сопровождающих реализацию проекта.

Итоги

Мониторинг ключевых показателей – процесс постоянный. Его целью является соответствие целям, которое предприятия поставило для достижения запланированных результатов работы. Это результат текущей деятельности предприятия. Грамотный мониторинг ключевых показателей позволяет разрабатывать эффективную политику управления предприятием и план мероприятий по достижению поставленный руководством целей.

Например, для повышения оборачиваемости активов следует увеличить производственные мощности, корректируется или полностью меняется технология производства товара, закупается новое оборудование или модернизируется уже имеющееся, анализируются запасы, проводится работа с дебиторами и т.д. Для увеличения доходов следует расширить производство, выйти на новые рынки сбыта, увеличить число контрагентов-покупателей.