Npv (net present value) и оценка эффективности проектов

Содержание:

- Понятие и содержание значения NPV

- Чистый дисконтированный доход формула

- Варианты вложений

- Формула расчета чистого дисконтированного дохода

- Сложности, которые могут возникнуть при расчете

- Основы оценки эффективности проектов

- Послесловие

- Положительные и отрицательные стороны метода NPV

- Формула расчета NPV

- Формула ЧДД

- Для чего необходимо дисконтирование и что это вообще такое

- Что такое чистый дисконтированный доход простыми словами

- Влияние инфляции

- Что такое чистый дисконтированный доход (ЧДД)

- Пример расчета

- Как рассчитать NPV в «Microsoft Excel»

- Определяем прибыльность проекта на основании NPV и PI

- Дисконтирование в обычной жизни

- Чистый дисконтированный доход это

- Расчет чистого дисконтированного дохода как часть бизнес-плана

- Зачем нужен показатель NPV

- Как рассчитать чистый дисконтированный доход

Понятие и содержание значения NPV

Прежде чем при переходе к теме NPV говорить, что это такое и как его рассчитать, надо понять значение фразы, из которой складывается аббревиатура. Для словосочетания «Net present value» в отечественной экономической и математической литературе можно найти несколько традиционных вариантов перевода:

- В первом варианте, характерном для математических учебников, NPV определяется как чистый дисконтированный доход (ЧДД).

- Второй вариант – чистая приведённая стоимость (ЧПС) – наряду с первым считается самым употребляемым.

- Третий вариант – чистый приведенный доход – совмещает в себе элементы первого и второго переводов.

- Четвёртый вариант перевода термина NPV, где PV – это «текущая стоимость», наименее распространён и широкого хождения не имеет.

Независимо от перевода, значение NPV остаётся неизменным, а термин этот означает, что

NPV – это такое чистое приведённое к текущему моменту значение стоимости. То есть, дисконтирование денежного потока как раз и рассматривается как процесс установления его (потока) стоимости посредством приведения стоимости совокупных выплат к определённому (текущему) моменту времени. Поэтому определение значения чистого дисконтированного дохода (NPV) становится, наряду с IRR, ещё одним способом оценить эффективность инвестиционных проектов заранее.

На уровне общего алгоритма, чтобы определит перспективность бизнес-проекта по данному показателю, нужно сделать следующие шаги:

- оценить движение денежных потоков – первоначальные вложения и ожидаемые поступления,

- установить стоимость капитала – посчитать ставку,

- дисконтировать входящие и выходящие денежные потоки по установленному показателю ставки,

- суммировать все дисконтированные потоки, что и даст величину NPV.

Если NPV-расчет демонстрирует величины больше нуля, значит, инвестиции прибыльны. Причём, чем больше число NPV, тем больше, при прочих равных, ожидаемое значение прибыли. Учитывая, что доход кредиторов обычно бывает фиксированным, всё, что проект принесет сверх него, принадлежит акционерам – с положительным NPV акционеры заработают. Обратная ситуация с NPV меньше нуля сулит инвесторам убытки.

Возможна ситуация, при которой чистый дисконтированный доход будет равен нулю. Это означает, что денежных потоков хватает на возмещение инвестированного капитала без прибыли. При одобрении проекта с NPV равным нулю, размер компания увеличится, но цена акций останется неизменной. Но инвестирование в такие проекты может быть связано с социальными или экологическими задачами инициаторов процесса, что делает возможным инвестирование в подобные проекты.

Чистый дисконтированный доход формула

Так и появилась формула чистого дисконтированного дохода, которая выглядит следующим образом:

где NPV — чистый дисконтированный доход (прибыль в текущем выражении; как будто вы вложили деньги и они вернулись к вам в пересчете к текущему дню с учетом процента дисконта),

IC — это первоначальные инвестиции (по сути, нулевой денежный поток),

СУММА — это стандартная функция суммирования всех элементов,

CFi — денежный поток за период i,

d — ставка дисконтирования,

i — периоды от 1 до n (количество прогнозируемых периодов).

Как оценивать результаты значений формулы? Если NPV больше нуля, то значит проект прибылен (относительно ставки дисконтирования). Если же меньше нуля, то значит инвестиционный проект убыточен (относительно ставки дисконтирования). Если же равен нулю, то значит разницы никакой нет.

Из формулы сложно понять основной смысл, поэтому переходим к примеру.

Варианты вложений

Существует три способа распоряжения денежными средствами проекта: расходование, сбережение, инвестиционный. Самым простым, но не самым доходным вариантом является вложение средств в банк, покупку долговых обязательств или банковских акций, свободно обращающихся на финансовой бирже.

Однако лучшим инвестиционным шагом будет вложение в расширение собственного бизнеса. Это подразумевает покупку долгосрочных финактивов (ОС или основных средств), использование которых в торговых или производственных процессах сформирует стабильные финансовые поступления.

Для определения успешности определённого инвестиционного проекта, бизнес-экспертами применяются конкретные методики анализа бизнес-планов. В оценке используются два ключевых механизма:

- IRR, иначе InternalRate of Return в переводе с английского — внутренняя норма доходности;

- NPV или Net PresentValue — чистая приведённая стоимость.

Формула расчета чистого дисконтированного дохода

Расчет ЧДД можно производить как вручную, так и с использованием Excel. Формула не слишком сложная, поэтому не требует использования специальных финансовых функций.

Формула ЧДД:

где CFn — чистый денежный поток в n-ном периоде,

n — порядковый номер периода,

i — ставка дисконта.

При этом инвестиции, совершенные в нулевом периоде, согласно правилу возведения в степень не дисконтируются, так как число, возведенное в нулевую степень, равно единице.

Если по истечении периода расчета проекта проект имеет какую-либо стоимость (а чаще всего он имеет такую стоимость), по остаточная стоимость должна быть добавлена к денежному потоку последнего периода и продисконтирована.

Сложности, которые могут возникнуть при расчете

В каких случаях расчет чистой приведенной стоимости NPV может дать ошибочный результат?

- Неправильное вычисление ставки дисконтирования. Например, если воспользоваться формулой Фишера, как в примере выше, то через пару лет значение ставки ЦБ и уровень инфляции могут измениться и тогда придется выполнять расчет заново.

- Расчет предстоящих расходов. В зависимости от специфики проекта, расходы могут оказаться существенно выше той суммы, что планировалась на начальном этапе. К примеру, при инвестициях в недвижимость может потребоваться ремонт, закупка оборудования.

- Расчет доходов. Согласитесь, сложно гарантировать бесперебойное поступление средств от покупателей. Случаются задержки, финансовые затруднения вплоть до банкротства, а на поиск новых клиентов потребуется время.

Основы оценки эффективности проектов

Перед тем, как мы перейдем непосредственно к осмыслению NPV (net present value), хотелось бы кратко восстановить в памяти основные моменты оценочной методологии. Ее ключевые аспекты позволяют наиболее грамотно рассчитать группу показателей эффективности проекта, включая и NPV. Среди участников проекта главной фигурой, заинтересованной в оценочных мероприятиях, является инвестор. Его экономический интерес основан на осознании допустимой нормы дохода, который он намерен извлечь из действий по размещению средств. Инвестор действует целенаправленно, отказывая себе в потреблении располагаемых ресурсов, и рассчитывает на:

- возврат вложенных средств;

- компенсацию за свой отказ в будущие периоды;

- лучшие условия в сравнении с возможными альтернативами вложений.

Под нормой дохода, выгодной для инвестора, мы будем понимать минимально допустимое соотношение приращения капитала в форме чистой прибыли компании и сумм инвестиций в ее развитие. Это соотношение в течение проектного срока должно, во-первых, компенсировать обесценение средств из-за инфляции, возможные потери в связи с наступлением рисковых событий, во-вторых, обеспечить премию за отказ от текущего потребления. Размер этой премии соответствует предпринимательским интересам инвестора.

Мерой предпринимательского интереса служит прибыль. Лучшим прообразом механизма формирования прибыли для целей оценки инвестиционного проекта является потоковая методология отражения денежных средств (ДС) с позиции доходной и расходной частей. Эта методология именуется в западной управленческой практике cash flow (CF или кэш флоу). В ней доход заменяется понятиями «поступления», «притоки», а расходы – «выбытие», «оттоки». Фундаментальными понятиями кэш флоу относительно инвестиционного проекта являются: денежный поток, расчетный период и шаг (интервал) расчета.

Денежный поток для целей инвестиций показывает нам поступления ДС и их выбытия, возникающие в связи с проектной реализацией во время всей продолжительности расчетного периода. Период времени, в течение которого существует необходимость отслеживания денежных потоков, генерируемых проектом и его результатами, для оценки эффективности инвестиций называется расчетным периодом. Он представляет собой продолжительность, которая может выходить за временные рамки инвестиционного проекта, включая переходный и эксплуатационный этапы, вплоть до завершения жизненного цикла оборудования. Интервалы (шаги) планирования обычно исчисляются годами, в отдельных случаях для небольших проектов может быть применена помесячная интервальная разбивка.

Послесловие

В рамках данного обзора, вы узнали что такое чистый дисконтированный доход, увидели пример расчета, а так же преимущества и недостатки.

Хоть чистая приведенная стоимость и позволяет оценивать сложные инвестиционные проекты, всегда стоит помнить о здравой логике и том, что у вас своя голова. Кроме данной характеристики, необходимо анализировать проект в целом.

Аспектов много:

1. Анализ денежного потока. Если бы в примере первые периоды были по -1000, то, какие бы цифры не были потом, такой проект изначально требует существенно больших денег, а не 1000.

Кстати, в такой ситуации сравнивать безрисковый актив с расчетом для 1000 рублей было бы некорректно, так как расходы вычитались бы не из полученной прибыли, а из дополнительных вложений. Например, для 2-х периодов по -1000 после первого вложения, безрисковый актив был бы 1000*1,15 + 1000*1,14 + 1000*1,13 = 1610,51 + 1464,1 + 1331 = 4405,61.

2. Ликвидность. Если безрисковый актив часто подразумевает, что вы можете в любой момент использовать деньги (пусть и с потерей процента), то инвестиционный проект обычно нет.

3. Оценка времени и сил, которые необходимо уделять проекту. «Вложил и получай прибыль» — это только безрисковые активы (и то их так же стоит отслеживать). Это уже не говоря, о рисках (ведь цифры предполагаемые, а не точные). Поэтому, подобные проекты обычно подразумевают, что придется потратить дополнительные силы и время.

4. Неравномерность роста капитала и его распределения. Инвестиционный проект может подразумевать, что в одни моменты времени общий капитал существенно ниже, в иные выше. Безрисковый же актив постоянно растет.

5. Как распределены вложения. Как уже упоминалось чуть выше, ЧДД подразумевает не только единоразовое вложение. CF — это потоки денег (разница между доходом и расходом). Возможно, что необходимость дополнительных вложений, например, возникнет в середине. Эти варианты так же необходимо учитывать.

6. И так далее.

Положительные и отрицательные стороны метода NPV

Достоинство метода с NPV выражается в чёткости показателей для координационных решений на момент выбора объекта вложения. Это предоставляет возможность инвестору иметь представление о ситуации при принятии взвешенного решения.

Метод NPV имеет ряд недостатков:

Каждый инвестиционный проект квалифицируется одновременно по ряду характеристик

Помимо (NPV), вкладчики нередко берут во внимание PI — коэффициент экономической эффективности, индекс по внутренней норме доходности (IRR) и дисконтированную продолжительность окупаемости вложений (DPP)

Формула расчета NPV

Как рассчитать чистый дисконтированный доход NPV? Казалось бы, все просто: нужно вычесть из всех притоков денежных средств все оттоки по каждому временному отрезку, после чего привести полученные значения к моменту расчета.

Но рассчитать этот показатель невозможно без формулы:

Где:

- IC – сумма первоначальных инвестиций;

- N – число периодов (месяцев, кварталов, лет), за которые нужно рассчитать оцениваемый проект;

- t – отрезок времени, для которого необходимо рассчитать чистую приведенную стоимость;

- i – расчетная ставка дисконтирования для оцениваемого варианта вложения инвестиций;

- CFt – ожидаемый денежный поток (чистый) за установленный временной период.

Пример того, как рассчитать NPV

Известно, что в бизнес было инвестировано 500 тыс. рублей.

Ожидаемые доходы (CFt) за 5 лет составят:

- 2014 год – 100 тыс. рублей;

- 2015 год – 150 тыс. рублей;

- 2016 год – 200 тыс. рублей;

- 2017 год – 250 тыс. рублей;

- 2018 год – 300 тыс. рублей.

Ставка дисконтирования равна 20 %.

Рассмотрим, как рассчитать NPV проекта за 5 лет на примере.

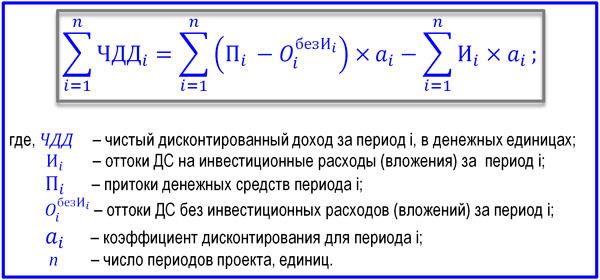

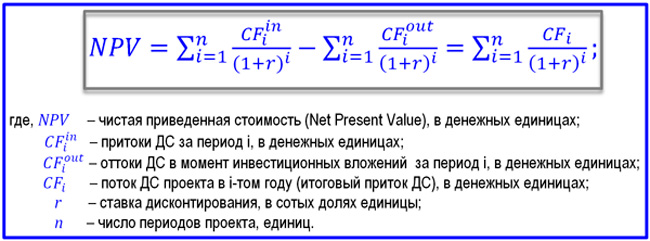

Формула ЧДД

ЧДД показывает нам, какую величину денежных средств инвестор сможет получить после того, как размер инвестиций и приведенных к начальному моменту регулярных оттоков будет покрыт приведенными же притоками. Показатель «чистый дисконтированный доход» служит удачной репликой западного показателя NPV, получившего широкое распространение в России в период «бума» бизнес-планирования. У нас в стране данный показатель называют также «чистая текущая стоимость». И англоязычная, и русскоязычная интерпретации показателя NPV имеют одинаковое распространение. Ниже показана формула ЧДД.

Формула ЧДД для целей оценки эффективности проектного мероприятия

Чистая приведенная стоимость, представленная в формуле, является предметом многочисленных споров профессионалов-практиков. Я не претендую на владение истиной, но полагаю, что отечественным методологам предстоит внести некоторую ясность в ряд вопросов и, возможно, даже подправить учебники. Выражу лишь пару замечаний относительно основных нюансов.

- Для расчета показателя «чистая текущая стоимость» следует опираться на классическое понимание чистого денежного потока (NCF) как совокупности операционного, инвестиционного и финансового потоков. Но инвестиционные вложения следует выделять из NCF, поскольку коэффициенты дисконтирования по здравому смыслу могут быть различными для двух частей данной формулы.

- При расчете NPV (ЧДД) из состава NCF нужно исключить дивиденды, связанные с проектом, поскольку они служат формой изъятия итогового дохода инвестора и не должны влиять на значение NPV проекта.

Чистая текущая стоимость, исходя из указанных замечаний, может иметь несколько интерпретаций формулы, одной из которых является вариант, когда ставка дисконтирования применительно к размеру инвестиций основана на WACC или проценте инфляции. В то же время, базовая часть NCF, приведенная к начальному периоду по ставке нормы дохода, существенно больше снижает чистый дисконтированный доход. Повышенные требования инвестора к уровню ставки r имеет свои последствия, и чистая приведенная стоимость уменьшается или вовсе выходит на отрицательные значения.

Чистая текущая стоимость не является исключительным показателем эффективности и не подлежит рассмотрению изолировано от группы других критериев. Тем не менее, ЧДД представляет собой главный параметр оценки за счет его способности выразить экономический эффект проекта. Даже если показатель оказывается немногим выше нуля, проект уже можно считать эффективным. Формула расчета NPV в традиционном виде западной школы управления представлена далее.

Формула показателя чистой текущей стоимости проекта

Для чего необходимо дисконтирование и что это вообще такое

Теперь мы с вами подошли

непосредственно к сути рассматриваемого

вопроса. Исходя из того, что стоимость

денег в разные моменты времени различна,

то каким образом можно свести воедино

множество платежей (денежных потоков)

произведённых в различные временные

промежутки? Ведь одна и та же сумма

платежей произведённых в разное время

будет оцениваться по разному.

Ответ на поставленный

вопрос, как вы уже конечно догадались

— дисконтирование денежных потоков.

Для того чтобы было

понятнее вот вам простой пример. Вам

должны определённую сумму денег и вам

их выдают по частям ежемесячно. Положим,

что сумма равна одному миллиону рублей,

а выдать её обязуются в течение года.

Самый очевидный способ разбивки

ежемесячных платежей будет разделить

миллион на двенадцать равных частей

(1000000/12=83333,33). Но этот способ, как вы уже

догадываетесь, не самый правильный,

ведь каждый месяц стоимость денег (того

самого миллиона рублей) будет неуклонно

падать и когда к концу года вы получите

всю сумму на руки, она будет стоить уже

гораздо меньше того, что стоила год

назад.

А вот если учесть

временную стоимость денег, то каждый

ежемесячный платёж должен учитывать

факт того, что деньги с каждым месяцем

дешевеют. Если за основу взять ставку

по банковским депозитам в 5%, то через

один месяц платёж должен составлять не

83333,33 рублей, а 83333,33+(5/12)%=83680,55 рублей.

Через два месяца: 83333,33+2*(5/12)%=84027,77 рублей

и т.д.

Вот именно этот процесс

приведения потоков платежей осуществляемых

в разное время к одному конкретному

моменту времени (в данном случае момент

возникновения задолженности) с учётом

конкретной ставки дисконтирования (в

данном случае 5%) и называется

дисконтированием.

До этого определения

мы добирались достаточно долго, но зато

теперь оно стало максимально для вас

понятным (по крайней мере хочется на

это надеяться).

Что такое чистый дисконтированный доход простыми словами

Чтобы лучше уяснить, что такое чистый дисконтированный доход, вспомним про чистый денежный поток от проекта.

Чистый денежный поток от проекта рассчитывается как сумма денежных потоков по всем периодам существования (расчета) проекта. Если в первоначальные инвестиции по проекту составили 10 млн рублей, в первый год проект принес 2 млн. рублей, а со второго по пятый – по 5 млн рублей, то чистый денежный поток по проекту будет рассчитан так:

Чистый денежный поток =∑CFn = -10+2+5+5+5+5 = 12 млн рублей

где CF – это чистый денежный поток в периоде,

n – это порядковый номер периода.

Скачайте и возьмите в работу:

Но доход инвестор получит не сегодня, а через два, три, четыре года. И по прошествии нескольких лет это будут совсем другие деньги. Благодаря инфляции стоимость денег каждый год снижается, а также деньги к получению в будущем подвержены разнообразным рискам: политическим, экономическим, внутрифирменным и так далее.

Чтобы учесть удешевление денег и влияние факторов риска на прогнозируемый доход в будущем, используется механизм дисконтирования денежных потоков.

По сути своей дисконтирование – это уменьшение стоимости пропорционально ставке дисконтирования (выбранной процентной ставке) и отдаленности периода расчета от текущего периода. Продисконтировать число – это значит умножить его на выражение:

Где i – это ставка дисконтирования,

n – это порядковый номер периода.

Чистый дисконтированный доход (ЧДД) по проекту – это чистый доход по проекту, приведенный к стоимости на сегодняшний день с использованием механизма дисконтирования. В зарубежной практике пользуются термином Net Present Value (NPV) что дословно и переводится на русский как стоимость, приведенная на сегодняшний день.

Влияние инфляции

Так как расчет показателя осуществляется за длительный период времени, то приходится учитывать инфляцию. Самым простым решением выступает изменение дисконта на предполагаемый показатель инфляции. При использовании этого метода ставка рассчитывается по следующей формуле:

Если инфляция будет высокой в процессе инвестирования в выбранный проект, то рентабельность после дисконтирования значительно снижается. Это позволяет определить точную выгоду от вложения средств. Нередко после учета инфляции оказывается, что принятие участия в проекте нецелесообразно для предпринимателя. Это позволяет снизить риски получения убытка от инвестирования.

Что такое чистый дисконтированный доход (ЧДД)

При оценке инвестиционной привлекательности отдельных финансовых инструментов или целых проектов применяется показатель именуемый чистым дисконтированным доходом. При его упоминании часто используют аббревитуру ЧДД, а в английской транскрипции его называют Net Present Value (NPV).

Говоря простыми

словами, ЧДД представляет собой итог

всех денежных поступлений в рассматриваемый

инвестиционный проект и оттоков из

него. Эта величина наглядно показывает

инвестору есть ли перспективы у

конкретного инвестпроекта (в плане

получения прибыли) и стоит ли в него

вкладываться.

Дисконтирование

в данном случае позволяет привести все

денежные потоки к одному моменту времени.

Анализ

инвестиционного проекта при расчёте

ЧДД включает в себя несколько основных

этапов:

- Оценка входящих

и исходящих денежных потоков в плане

результативности (эффективности). А

именно – с точки зрения тех результатов,

к которым приводят очередные вложения; - Определение

ставки дисконтирования; - Дисконтировать

все денежные потоки согласно установленной

ставке; - Суммировать

продисконтированные денежные потоки

и получить в итоге величину ЧДД.

Существует три основных

значения ЧДД:

- Положительное

(ЧДД>0); - Отрицательное

(ЧДД<0); - Нейтральное

(ЧДД=0).

ЧДД>0 говорит о том, что положительные денежные потоки превалируют над отрицательными и свидетельствует об инвестиционной привлекательности рассматриваемого проекта;

ЧДД<0, напротив, говорит о том, что отток капитала превышает величину поступлений денежных средств и предупреждает инвестора о потенциальной убыточности рассматриваемого проекта;

ЧДД=0 показывает инвестору относительную нейтральность анализируемого проекта. Он не приносит ни прибыли, ни убытка. Вкладываться в такой проект стоит лишь при наличии другой заинтересованности (помимо получения прибыли), например если дело касается спонсорской поддержки или каких-либо социально значимых проектов.

Определение

ставки дисконтирования

Определение

максимально достоверной ставки

дисконтирования — процесс довольно

сложный, требующий объективного

кропотливого анализа множества

составляющих рассматриваемого проекта.

В самом общем

случае при этом необходимо учитывать

следующие показатели:

- Уровень

инфляции (текущий и в динамике); - Проценты

получаемые по вкладам; - Средний

процент доходности получаемой от ценных

бумаг; - Прогнозируемые

аналитиками данные по будущей доходности; - Общая стоимость

всех вложений в проект и уровень

вовлечённости в него других инвесторов.

Формула и пример

расчёта ЧДД

Для расчёта

величины чистого дисконтированного

дохода используют следующую формулу:

Чтобы не быть

голословным, я приведу простой пример

расчёта величины ЧДД исходя из данных

гипотетического инвестиционного проекта

величина денежных потоков по которому

приведена в нижеследующей таблице.

| Год (порядковый номер) |

Величина денежного потока, млн рублей |

| 100 | |

| 1 | -150 |

| 2 | 200 |

| 3 | 300 |

Предположим,

что значение ставки дисконтирования в

данном случае равно 10%. Тогда расчёт

будет выглядеть следующим образом:

100/(1+0,1)^0

+ (-150)/(1+0,1)^1 + 200/(1+0,1)^2 + 300/(1+0,1)^3 = 322,11

Полученное

положительное значение ЧДД говорит о

способности рассматриваемого проекта

генерировать прибыль. В приведённом

примере всё просто и понятно, ведь он

не включает в себя весь спектр

предварительных работ и расчётов –

ставка дисконтирования уже рассчитана

и величины денежных потоков определены.

Это теория, а в реальности всё конечно

сложнее.

Надо понимать,

что при расчётах реальных инвестпроектов

следует использовать только достоверную,

тщательно выверенную информацию.

Пример расчета

Выполним расчет NPV по классической формуле на основании исходных данных:

| Инвестиционный капитал, руб. | 1000000 |

|---|---|

| Срок проекта | 4 года |

| Ожидаемые денежные поступления, руб. | 400000 |

| Ставка дисконтирования | 15% |

\[ NPV=400000/1,15+400000/1,15^2+400000/1,15^3+400000/1,15^4-100000=141991,35\ руб. \]

Как видим, чистый приведенный доход является положительной величиной. Это означает, что проект себя оправдывает.

Что касается ставки дисконтирования, то для ее определения есть несколько вариантов:

- Если мы анализируем инвестиционный портфель, то в качестве индикатора i обычно берется усредненная доходность по ценным бумагам в стране, где ведется деятельность. Если проект международный – принимается среднее значение доходности по индексам. Далее эта базовая величина уменьшается на ставку по безрисковым активам (чаще всего облигациям).

- Если капитал выведен из уже существующего бизнеса, то в качестве ставки дисконтирования принимается показатель ROE. Напомню формулу его расчета:

-

\[ ROE= Чистая\ прибыль/Собственный\ капитал \]

При использовании заемных средств используется ставка по кредиту.

- Если инвестирование происходит из разных источников (например, часть средств выведена с банковского депозита, а часть – взята в кредит), то ставка дисконтирования рассчитывается исходя из их пропорций. Приведем пример:

\( IC \)=37 500 000 руб. (500 000 $ или 14 500 000 грн.), в т.ч.:

22 500 000 руб. (300 000 $ или 8 700 000 грн.) – средства на депозите под 8%;

15 000 000 руб. (200 000 $ или 5 800 000 грн.) – кредит под 11%.

\( i \)=(300000/500000)*8%+(200000/500000)*11%=9,2%.

Но 9,2% – этого недостаточно, поскольку есть еще риск несвоевременных поступлений денег от дебиторов. Поэтому полученное значение следует еще увеличить на размер премии за риск. Для ее вычисления чаще всего используется метод экспертной оценки, основанный на исследованиях аналитиков в разрезе данной отрасли.

Как рассчитать NPV в «Microsoft Excel»

Можно рассчитать NPV онлайн, но мы хотим проиллюстрировать, как рассчитать NPV в «Microsoft Excel». Для этого заведем уже знакомый нам пример в таблицы.

В «Microsoft Excel» есть формула, которая рассчитывает чистую приведенную стоимость. Для этого вам нужно знать ставку дисконтирования (указывается без знака «проценты») и выделить диапазон чистого денежного потока. Вид формулы такой: = ЧПС (процент; диапазон чистого денежного потока) — инвестиции.

На создание подобной таблицы уходит не больше 3-4 минут, то есть благодаря «Microsoft Excel» вы сможете рассчитать необходимое значение гораздо быстрее.

Определяем прибыльность проекта на основании NPV и PI

Приведенный доход также может быть тесно взаимосвязан с такой величиной, как Profitability Index, что значит индекс прибыльности проекта.

Название индекса говорит само за себя: принесет проект прибыль инвестору или нет. Для установления индекса следует сумму дисконтированных доходов разделить на таковую планируемых затрат.

Формула следующая:

ƩCFt/ (1 + i)t / IC.

Если индекс больше единицы, а NPV больше нуля, считается, что вложения окупятся. Если наоборот, т. е. PI меньше единицы, а значение NPV отрицательное, это значит, что инвестор может понести убытки. Если при расчете Вы получите равенство индекса единицы (равенство NPV нулю), инвестиции окажутся напрасными и результата от них не будет.

Дисконтирование в обычной жизни

Каждый россиянин хотя бы раз задумывался о «стоимости денег». Она особо ощутимо во время покупок в супермаркетах, когда с продуктовой корзины приходится убирать «ненужный» товар. В настоящее время необходимо быть экономным и расчетливым. Под дисконтированием часто понимают экономический показатель, показывающий покупательскую способность денег, стоимость через определенный промежуток времени. Дисконтирование используют для прогнозирования прибыли для инвестиционных проектов. О будущих результатах можно говорить в начале проекта или во время его осуществления при умножении на коэффициент дисконтирования. Но подобное понятие применимо не только к инвестициям, но и в обычной жизни. Например, родители желают оплатить ребенку образование в престижном заведении. Но не у всех есть возможность внести плату в момент поступления. Тогда начинают думать о «заначке», которая предназначена для часа икс. Через 5 лет запланировано поступление ребенка в европейский университет. Стоимость подготовительных курсов 2500 у.е. Выделить подобную сумму из бюджета семьи без ущерба интересов других членов для многих нереально. Выход – заранее открыть вклад в финансовом учреждении. Но как определить сумму вклада, чтобы через пять лет получить 2500 у.е.? Ставка по вкладу 10%. Расчет первоначальной суммы: 2500/(1+0,1)^5 = 1552 у.е. Это и называют дисконтированием.

Простыми словами, если требуется узнать будущую стоимость определенной суммы, то следует «продисконтировать» ее по банковской ставке, которую называют ставкой дисконтирования. В приведенном примере она равна 10%, 2500 у.е. – денежный поток (сумма платежа) через 5 лет, 1552 у.е. – дисконтированная стоимость денежного потока.

Чистый дисконтированный доход это

Чистый дисконтированный доход (Чистая приведённая стоимость, Чистая текущая стоимость, Net present value, NPV) — это денежный поток, приведенный к текущей дате с использованием ставки дисконтирования.

А теперь, простыми и доступными словами. Если инвестиционный проект не в варианте «авось клево выйдет», то обычно заранее известны прогнозируемые издержки и доходы от месяца к месяцу или от года к году (допустим, средние продажи аналогов с учетом ряда факторов, таких как популярность товара или услуги).

Например, в первом периоде +100, во втором -200, в третьем +400 и так далее. Эти цифры вероятностны и весьма разрознены (в одном периоде плюс, в ином минус; в одном больше доход, в ином меньше), но их как-то можно анализировать. Иными словами, речь о предполагаемых денежных потоках.

Так же никого не удивишь тем, что деньги обесцениваются (инфляция, девальвация и прочее). Поэтому необходимо соотносить будущие прибыли с текущими ценами и возможностями. Например, стоимость растительного масла за 10 лет выросла примерно в 2 раза. Это значит, что за 1000 рублей 10 лет назад можно было приобрести в 2 раза больше масла.

Кроме того, от вложений ждут, что они не только позволят сохранить реальную стоимость капитала, но и принесут хотя бы небольшую прибыль. Иными словами, речь о ставке дисконтирования.

Суммируя вышесказанное, поэтому у инвесторов возникла идея, а что если все потоки денег соотнести с процентом дисконта и сложить. Тогда можно будет увидеть как по отношению к текущему моменту изменится сумма. А учитывая еще специфику ставки дисконтирования, так же можно будет увидеть насколько более выгоден или невыгоден проект.

Ремарка для читателей. Немного сложно звучит, но далее станет более понятно, о чем идет речь.

Расчет чистого дисконтированного дохода как часть бизнес-плана

Основная цель процесса бизнес-планирования заключается в определении целесообразности создания нового предприятия и в том числе определение срока окупаемости, доходности проекта, его рентабельности и др. Поэтому расчет NPV — это центральное звено любого бизнес-плана.

Особенно роль правильного инвестиционного анализа усиливается, если бизнес-план составляется не только для пользования инициаторов проекта, а еще и для привлечения финансовых ресурсов (от инвесторов или кредиторов).

Расчет чистого дисконтированного дохода входит в раздел бизнес-плана, посвященный финансовому моделированию и прогнозированию параметров окупаемости. Расчет NPV должен производиться в совокупности с определением:

- Индекса доходности инвестиций (PI);

- Внутренней нормы доходности (IRR);

- Чистой нормы доходности;

- Срока окупаемости в текущих ценах;

- Приведенного срока окупаемости и др.

Наличие такого показателя в бизнес-плане позволяет оценить будущую стоимость проекта и доходов по нему в текущих ценах, что значительно упрощает процесс принятия решений для инвесторов.

При презентации своей бизнес-идеи перед инвестором или специалистом в банке советуем вам максимально понятно вынести на слайд информацию о представленных выше показателях. Ни в коем случае не стоит представлять в презентации таблицы со всеми расчетами и этапами получения NPV. Более подробную информацию лучше включить в приложение, которое можно сделать в качестве дополнительного раздаточного материала.

Для расчета указанных показателей важно определить исходные значения проекта, в том числе доходов. Для этого существуют определенные методы формирования плана продаж, которые используются для этих целей

Зачем нужен показатель NPV

Если у вас на примете есть перспективный бизнес-проект, в который вы готовы вложить деньги, советуем рассчитать его чистую приведенную стоимость.

Как рассчитать NPV проекта? Используйте такой порядок действий:

- Оцените денежные потоки от проекта, то есть первоначальное вложение (отток) и ожидаемые поступления (притоки) денежных средств.

- Определите стоимость капитала (cost of capital), так как этот показатель станет для вас ставкой дисконтирования.

- Продисконтируйте притоки и оттоки от проекта по ставке, которую вам удалось рассчитать на предыдущем шаге.

- Сложите все дисконтированные потоки – это и будет NPV проекта.

Далее можете принимать решение об инвестициях, но помните: в проект стоит вкладываться при NPV больше нуля, если же этот показатель ниже нуля, лучше отказаться от своей задумки.

На самом деле, все просто – если NPV равен нулю, значит, денежных потоков от проекта хватит, чтобы:

- возместить инвестированный капитал;

- обеспечить доход на этот капитал.

При положительном NPV проект принесет прибыль, и чем выше его уровень, тем выгоднее окажутся вложения в проект.

Кредиторы, то есть люди, дающие деньги в долг, имеют фиксированный доход, поэтому все средства, превышающие этот показатель, остаются акционерам. Если компания решает одобрить проект с нулевым NPV, акционеры сохранят свою позицию – компания станет больше, но акции не поднимутся в цене. При положительном NPV проекта акционеры станут богаче.

NPV позволяет рассчитать, какой из инвестиционных проектов выгоднее, когда их несколько, но компания не имеет средств на реализацию сразу всех. В этом случае приступают к проектам с наибольшей возможностью заработать или с самым высоким NPV.

Сегодня нужно просто рассчитать NPV, чтобы оценить выгодность инвестиционных проектов. Среди достоинств этого показателя аналитики называют:

- четкие критерии принятия решения об инвестировании – первоначальные инвестиции, выручка на каждом этапе, доходность альтернативных вложений;

- учет изменения стоимости денег с течением времени;

- учет рисков за счет использования различных ставок дисконтирования.

Но не стоит заблуждаться и считать этот показатель абсолютно точным коэффициентом. Нередко сложно корректно рассчитать ставку дисконтирования, особенно когда речь идет о многопрофильных проектах. Также отметим, что при расчете не учитывается вероятность исхода каждого проекта.

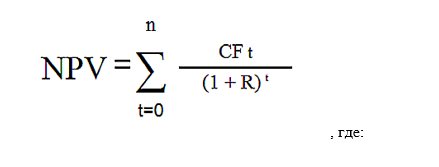

Как рассчитать чистый дисконтированный доход

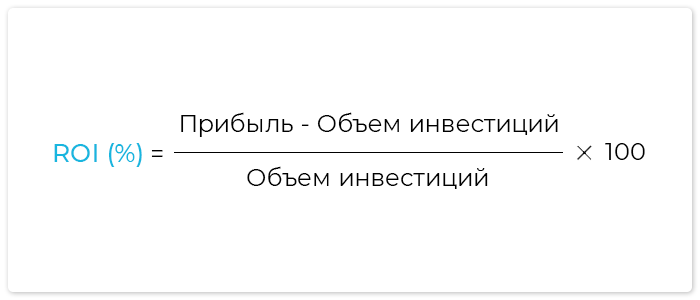

В общем виде формула NPV выглядит следующим образом:

t — временный период;

n — количество временных периодов;

CF — величина денежного потока;

R — ставка дисконтирования.

Для того, чтобы понять весь процесс расчета чистого дисконтированного дохода, одной статьи будет недостаточно. К тому же анализ данного показателя должен проводиться в совокупности с рассмотрением других показателей в рамках единой финансовой модели. Для примера органичного встраивания перечисленных параметров в общую концепцию предприятия советуем вам использовать пример готового бизнес-плана с четкой структурой всех разделов и встроенными в них финансовыми расчетами.

Далее вкратце поясним, как использовать формулу расчета NPV. Приведение чистого дохода к сегодняшней стоимости происходит засчет умножения величины денежного потока на коэффициент, равный 1/(1+R) в степени t (количество лет реализации проекта).

1/(1+R) в степени t — и является коэффициентом дисконтирования. Таким образом, получается, что расчет NPV попросту заключается в умножении денежного потока на этот коэффициент. Однако, задача усложняется тем, что возможна разная величина этих потоков, а для долгосрочных проектов расчет NPV не вычислить “вручную” — нужно будет использовать специальные таблицы в Excel или других программах.