Срок полезного использования

Содержание:

- Выбытие объекта НМА с бухгалтерского учета

- Особенности начисления амортизации нематериальных активов

- Понятие кратко и назначение

- Выбытие НМА

- Оценка нематериальных активов

- Методы расчета в налоговом учете

- Срок полезного использования нематериальных активов в бухгалтерском учете

- Как начисляется амортизация в бухучете

- Примеры хозяйственных операций и проводок по 05 счету

Выбытие объекта НМА с бухгалтерского учета

Выбытие объекта НМА с бухгалтерского учета осуществляется в следующих случаях (п. 39 СГС «Нематериальные активы»):

а) прекращение использования объекта по назначению и получения субъектом учета экономических выгод или полезного потенциала от дальнейшего использования объекта;

б) прекращение срока действия права субъекта учета на результат интеллектуальной деятельности или средство индивидуализации;

в) передача по государственному (муниципальному) договору (контракту) субъектом учета исключительного права на результат интеллектуальной деятельности или средство индивидуализации;

г) переход права к другим правообладателям без договора (в том числе в порядке универсального правопреемства и при обращении взыскания на данный объект нематериальных активов);

д) прекращение использования вследствие морального износа и принятия по указанному основанию решения о списании объекта нематериальных активов;

е) прекращение использования результатов конкретной научно-исследовательской, опытно-конструкторской или технологической разработки в ходе финансово-хозяйственной жизни, а также ситуация, когда становится очевидным неполучение экономических выгод или полезного потенциала в будущем от применения указанных результатов (сумма расходов по такой опытно-конструкторской или технологической разработке подлежит списанию на финансовый результат текущего отчетного периода на дату принятия решения о прекращении использования результатов разработки).

Одновременно со списанием с учета балансовой стоимости объектов НМА подлежит списанию с учета сумма накопленной амортизации и накопленного убытка от обесценения по этим объектам.

При реализации объекта НМА доходы, причитающиеся к получению, подлежат первоначальному признанию по справедливой стоимости. Если договором на реализацию НМА предусмотрена отсрочка платежа на период, превышающий 12 месяцев, то справедливой стоимостью величины дохода является сумма, рассчитанная без учета отсрочки платежа. Разница между величиной дохода при оплате без учета отсрочки платежа и величиной дохода при оплате с учетом отсрочки платежа признается в качестве процентных доходов (п. 41 СГС «Нематериальные активы»).

Финансовый результат, возникающий при выбытии объекта НМА, отражается в составе доходов или расходов текущего периода в момент прекращения признания актива и определяется как разница между поступлениями от выбытия, если такие имеются, и остаточной стоимостью данного актива (п. 42, 43 СГС «Нематериальные активы»).

* * *

В СГС «Нематериальные активы» (кроме рассмотренных положений) также содержатся требования к раскрытию информации об объектах НМА (результатах операций с ними) в бухгалтерской (финансовой) отчетности и переходные положения.

Начиная с 2021 года (при первом применении данного стандарта) объекты НМА, которые ранее отражались на забалансовом счете, учитываются на соответствующих балансовых счетах по справедливой стоимости в случае, если они отвечают критериям признания актива. Финансовый результат от признания таких объектов НМА признается в качестве корректировки начального сальдо финансового результата прошлых отчетных периодов в том периоде, в котором произошло их первоначальное признание. Результаты корректировки однократно раскрываются в годовой бухгалтерской отчетности (п. 49, 50 СГС «Нематериальные активы»).

Особенности начисления амортизации нематериальных активов

7 июля 2014 Учет нематериальных активов

В процессе использования нематериального актива происходит постепенное списание его первоначальной стоимости с помощью амортизационных отчислений.

С 1 числа месяца, следующего за месяцем поступления, необходимо рассчитывать амортизацию и списывать ее величину в расходы.

Списание стоимости НМА с помощью амортизационных отчислений происходит на протяжении всего срока полезного использования актива.

Срок полезного использования нематериального актива — что это?

Устанавливается в момент принятия его к учету.

В качестве данного срока для нематериальных актива может быть принят либо период, указанный в документе на исключительное право на нематериальный актив, либо период, в течение которого планируется использовать данный актив с целью получения экономической выгоды.

В первом случае срок полезного использования – это период, на который предприятию выдано право пользоваться данным активом, этот срок прописывается в документах, на основании которых получено исключительное право (патент, свидетельство и пр.). Например, если получено исключительное право на использование компьютерной программы в течение 3 лет, то этот период и принимается за срок полезного использования НМА (36 месяцев).

Выбранный срок полезного использования должен быть отражен в учетной политике организации.

Проводки по начислению амортизации

В Плане счетов имеется счет 05 «Амортизация нематериальных активов», который можно использовать для начисления амортизации. Рассчитанная сумма амортизационных отчислений ежемесячно списывается проводкой Д20 (44) К05.

Надо сказать, что вовсе не обязательно для целей списания амортизации привлекать 05 счет бухгалтерского учета. Можно обойтись и без него, списывая ежемесячную амортизацию непосредственно с кредита счета 04, на котором числится актив. При этом проводка по начислению амортизации имеет вид Д20 (44) К04.

Методы начисления амортизации нематериальных активов

Для расчета амортизационных отчислений можно использовать один из трех доступных способов:

- Линейный;

- Метод уменьшаемого остатка;

- Метод списания стоимости пропорционально объему продукции.

К слову сказать, для расчета амортизации основных средств используется 4 метода, к вышеуказанным добавляется еще метод списания по сумме чисел лет срока полезного использования, о котором можно почитать здесь.

Что касается трех методов расчета амортизации для НМА, то подробно эти методы рассматривались при изучении основных средств. Принцип расчета для нематериальных активов не меняется. Ниже кратко остановимся на каждом из них.

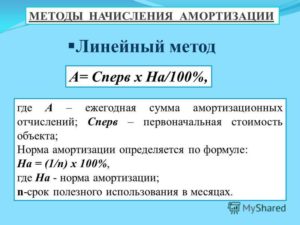

Линейный метод

Отличается равномерностью списания стоимости НМА, для организации это очень удобно. Данный метод является наиболее востребованным и чаще всего используется организациями.

При линейном методе каждый месяц списывается одна и та же сумма амортизационных отчислений, которая рассчитывается по формуле:

Ам. = первоначальная стоимость НМА * норма амортизации / 100%,

Где первоначальная стоимость НМА – это стоимость, по которой актив принят к учету в дебет сч.04, а норма амортизации рассчитывается как 100%, поделенные на срок полезного использования.

Пример расчета по линейному методу:

НМА имеет перв.ст. 100 тыс.руб., срок полезного использования 4 года. Амортизация по линейному методу рассчитывается следующим образом:

- Норма = 100% / 4 = 25%

- Ам. за год = 100 000 * 25% / 100% = 25 000.

- Ам. в месяц = 25 000 / 12 = 2083,33.

Также о линейном методе можно почитать подробнее в этой статье.

Метод уменьшаемого остатка

Данный метод называют также ускоренным. Характеризуется он уменьшением суммы амортизационных отчислений с каждым годом эксплуатации. Обеспечивается это применением коэффициента ускорения, который организация устанавливает самостоятельно.

При данном методе расчета амортизации НМА в первые годы происходит списание наибольшей стоимости актива, что позволяет быстрее вернуть вложенные в нематериальный актив средства.

Если внеоборотные фонды организации быстро обновляются, то данный метод для организации удобен. Но, соответственно, и расходы на амортизацию в первые годы максимальны, что увеличивает себестоимость продукции, товаров. То есть метод имеет свои плюсы и минусы.

Расчет амортизации по методу уменьшаемого остатка происходит по следующей формуле:

Ам. = остаточная стоимость * норма амортизации / 100%.

Норма = 100% * коэффициент ускорения / срок полезного использования.

Как рассчитать амортизацию методом уменьшаемого остатка, подробно рассмотрено в этой статье, где приведен пример расчета для основного средства, для нематериальных активов принцип расчета аналогичен.

Понятие кратко и назначение

Амортизация НМА представляет собой регламентированный процесс постепенного перенесения балансовой стоимости эксплуатируемого НМА на фактическую себестоимость производимой (изготавливаемой) продукции, оказываемых услуг, выполняемых работ.

Иными словами, амортизационные отчисления в экономике предприятия небезосновательно считаются элементом себестоимости производимого продукта (выполняемой работы, оказываемой услуги).

Процесс такого перенесения стоимости осуществляется на протяжении полезного срока эксплуатации НМА, являющегося, по сути, установленным сроком амортизации.

Таким образом, нормы начисления амортизации для нематериальных активов определяются на основе двух важных параметров:

Таким образом, нормы начисления амортизации для нематериальных активов определяются на основе двух важных параметров:

- срок их полезной эксплуатации;

- первичная стоимость данных объектов.

Как уже говорилось ранее, если у специалистов предприятия отсутствует возможность достоверного определения срока эксплуатации НМА, подлежащего амортизации, считается, что он соответствует двадцатилетнему периоду.

Однако фактическая продолжительность амортизационного периода в этом случае не должна быть больше, чем срок деятельности самой организации.

Актив или пассив?

Амортизационные начисления для нематериальных активов списываются обычно на бухгалтерские счета, по которым учитываются понесенные организацией расходы.

Выбор конкретных счетов для списания амортизации НМА предопределяется сферой использования соответствующего объекта.

Это может быть изготовление продукции, сбыт товаров, административные цели и другие варианты. Таким образом, дебет затратных счетов (20,44,26) корреспондирует в этом случае с кредитом 05-счета.

Если НМА целенаправленно применяется компанией-правообладателем для формирования иных внеоборотных активов (к примеру, для возведения здания), амортизационные начисления по такому НМА фиксируются корреспонденцией 08-счета (дебет) с 05-счетом (кредит).

Фиксация амортизации НМА на бухгалтерском 05-счете, имеющем пассивный характер, вовсе не является основанием для утверждения о том, что амортизационные отчисления учитываются в активе/пассиве хозяйственного баланса.

Бухгалтерский баланс, как известно, формируется по нетто-оценке соответствующих величин, то есть за вычетом регулирующих значений.

Соответственно, в балансе не предусматривается отдельное отражение амортизации.

Выбытие НМА

По выбывшим нематериальным активам начисление амортизации прекращается с 1-го числа месяца, следующего за тем, в котором объект был исключен из амортизационной группы (подгруппы). При этом суммарный баланс амортизационной группы (подгруппы) нужно уменьшить на остаточную стоимость выбывшего нематериального актива. Если в результате выбытия нематериального актива суммарный баланс амортизационной группы достиг нулевого значения, то такая группа ликвидируется. Такой порядок следует из пунктов 10, 11 статьи 259.2 Налогового кодекса РФ.

Остаточную стоимость нематериального актива, выбывающего из амортизационной группы (подгруппы), определите по формуле:

| Остаточная стоимость нематериального актива на момент выбытия | = | Первоначальная стоимость нематериального актива | × | 1 | – | Норма амортизации для соответствующей амортизационной группы в процентах | × | 1 | – | Норма амортизации для соответствующей амортизационной группы в процентах | × | … |

Количество множителей, характеризующих начисление амортизации в течение срока эксплуатации нематериального актива, равно количеству полных месяцев со дня включения объекта в амортизационную группу до дня его исключения из нее. Такой порядок предусмотрен абзацем 11 пункта 1 статьи 257 Налогового кодекса РФ.

Пример уменьшения суммарного баланса амортизационной группы при выбытии нематериального актива

Организация 12 января 2016 года приобрела исключительные права на две компьютерные программы стоимостью 300 000 руб. и 450 000 руб. (без НДС). Бухгалтер определил срок полезного использования нематериальных активов, исходя из срока действия лицензии, – 120 месяцев (п. 2 ст. 258 НК РФ).

Нематериальные активы входят в пятую амортизационную группу (п. 3 ст. 258 НК РФ). Других нематериальных активов, входящих в данную амортизационную группу, организация не имеет.

В январе 2016 года нематериальные активы введены в эксплуатацию.

В учетной политике организации сказано, что с 2016 года амортизация начисляется нелинейным методом.

Суммарный баланс пятой амортизационной группы составляет:

- на 1 января 2016 года – 0 руб.;

- на 1 февраля 2016 года – 750 000 руб.

Норма амортизации для пятой амортизационной группы составляет 2,7 процента (п. 5 ст. 259.2 НК РФ).

Суммы амортизации, начисленной по данной амортизационной группе в течение 2016 года, представлены в таблице:

| Месяц | Суммарный баланс амортизационной группы на 1-е число месяца | Сумма начисленной амортизации |

|---|---|---|

| Февраль | 750 000 руб. | 20 250 руб. (750 000 руб. × 2,7%) |

| Март | 729 750 руб. (750 000 руб. – 20 250 руб.) | 19 703 руб. (729 750 руб. × 2,7%) |

| Апрель | 710 047 руб. (729 750 руб. – 19 703 руб.) | 19 171 руб. (710 047 руб. × 2,7%) |

| Май | 690 876 руб. (710 047 руб. – 19 171 руб.) | 18 654 руб. (690 876 руб. × 2,7%) |

С 15 июня исключительные права на одну компьютерную программу (стоимостью 300 000 руб.) были безвозмездно переданы ГОУ «Мастер».

Суммарный баланс амортизационной группы на 1 июня 2016 года составил 672 222 руб. (690 876 руб. – 18 654 руб.).

Сумма начисленной амортизации по амортизационной группе за июнь 2016 года составила 18 150 руб. (672 222 руб. × 2,7%).

С июля начисление амортизации по выбывшему нематериальному активу прекращается, а суммарный баланс амортизационной группы уменьшается на остаточную стоимость данного актива (п. 10 ст. 259.2 НК РФ).

Остаточную стоимость выбывшего нематериального актива бухгалтер организации определил в следующем порядке.

Число полных месяцев, прошедших со дня включения программы в амортизационную группу до дня ее исключения из группы, составило пять месяцев (январь 2016 года в расчет не берется, так как нематериальный актив введен в эксплуатацию с 12 января 2016 года (неполный месяц)).

Остаточная стоимость нематериального актива на 1 июля 2016 года равна: 300 000 руб. × (1 – 0,01 × 2,7) × (1 – 0,01 × 2,7) × (1 – 0,01 × 2,7) × (1 – 0,01 × 2,7) × (1 – 0,01 × 2,7) = 261 629 руб.

Суммарный баланс амортизационной группы на 1 июля 2016 года составил: 672 222 руб. – 18 150 руб. – 261 629 руб. = 392 443 руб.

Если срок полезного использования нематериального актива истек, организация вправе исключить его из состава амортизационной группы (подгруппы). При этом суммарный баланс амортизационной группы (подгруппы) на дату исключения из нее нематериального актива не меняется. Амортизацию по этой группе (подгруппе) продолжайте начислять в прежнем порядке.

Срок полезного использования нематериальных активов, введенных в эксплуатацию до 1-го числа года, с которого организация стала применять нелинейный метод, определите с учетом срока их эксплуатации до указанной даты.

Такой порядок предусмотрен пунктом 13 статьи 259.2 Налогового кодекса РФ.

Оценка нематериальных активов

Существуют следующие способы оценки нематериальных активов:

- фактическая (первоначальная) стоимость;

- остаточная стоимость;

- переоцененная стоимость.

Фактической (первоначальной) стоимостью нематериального актива признается сумма, исчисленная в денежном выражении, равная величине оплаты в денежной и иной форме или величине кредиторской задолженности, уплаченная или начисленная организацией при приобретении, создании актива и обеспечении условий для использования актива в запланированных целях.

Фактическая (первоначальная) стоимость определяется для объектов:

- приобретенных за плату у других организаций и лиц — по фактически произведенным затратам на приобретение объектов и доведение их до состояния, пригодного к использованию (оплата консультативных услуг, таможенные сборы и пошлины и др.);

- внесенных в счет вклада в уставный капитал — по согласованной стоимости;

- полученных безвозмездно от других организаций и лиц — по рыночной стоимости на дату принятия к бухгалтерскому учету в качестве вложений во внебюджетные активы;

- созданных в организации — в сумме фактических затрат на создание, изготовление.

Сведения о действующей цене должны быть подтверждены документально или экспертным путем. Расходы по созданию нематериальных активов в своей организации складываются из начисленной оплаты труда работникам, непосредственно занятым при создании нематериального актива или при выполнении НИОКР по трудовому договору отчислений на социальное страхование и обеспечение, материальных затрат.

Нематериальные активы принимаются к бухгалтерскому учету по первоначальной стоимости, в балансе они отражаются по остаточной стоимости.

Остаточная стоимость нематериальных активов представляет собой расчетную величину, получаемую путем вычитания из первоначальной стоимости суммы амортизации, начисленной за все время эксплуатации объекта НМА.

Фактическая (первоначальная) стоимость нематериального актива, по которой он принят у бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных законодательством РФ и ПБУ 14/2007.

Согласно ПБУ 14/2007 первоначальная стоимость НМА, по которой он был принят к бухгалтерскому учету, может изменяться в следующих случаях:

- организация проводит переоценку НМА;

- выявлено обесценение нематериального актива.

Переоценку НМА могут проводить только коммерческие организации по текущей рыночной стоимости. Переоценка нематериальных активов должна проводиться не чаще одного раза в год (на конец отчетного периода) путем пересчета их остаточной стоимости. При составлении бухгалтерской отчетности за текущий год результаты переоценки отражаются при формировании данных на конец отчетного года.

Сумма дооценки первоначальной стоимости и амортизации относится на счет 83 «Добавочный капитал», а сумма уценки — списывается на счет 91 «Прочие доходы и расходы».

Методы расчета в налоговом учете

Для целей налогообложения хозяйственной прибыли применяется один из двух способов определения амортизации:

- линейный подход;

- нелинейный подход.

Если регламентированный срок эксплуатации НМА превышает 20 лет, следует использовать только линейный подход к начислению амортизации.

Если регламентированный срок эксплуатации НМА превышает 20 лет, следует использовать только линейный подход к начислению амортизации.

Для других активов этой категории организация-правообладатель может выбирать между линейным и нелинейным подходами.

Налоговым законодательством предусматривается возможность перехода предприятия с нелинейного подхода на линейный способ амортизации НМА, но делать это разрешается максимум 1 раз за пять лет.

По нематериальным активам начисление амортизации начинается с первого числа того месяца, который следует за месяцем введения актива в эксплуатацию.

Линейный подход к амортизации НМА в системе налогового учета аналогичен тому, как это делается в бухучете. Способ расчета и условный пример рассматривались выше.

Нелинейный подход подразумевает вычисление ежемесячной амортизации для каждой из существующих амортизационных групп по такой формуле:

Пример для нелинейного

Исходные данные:

К примеру, предприятие 01.06.2019 приобрело объект НМА за 100000 рублей. Данные расходы отражаются в учете. Актив с 01.09.2019 вводится в эксплуатацию.

Срок действия зарегистрированного патента – с 01.06.2019 по 31.05.2029, – то есть 10 лет, или 120 месяцев.

Срок действия зарегистрированного патента – с 01.06.2019 по 31.05.2029, – то есть 10 лет, или 120 месяцев.

Таким образом, регламентированный срок эксплуатации – 120 месяцев.

Нематериальный актив относится к пятой (V) амортизационной группе.

Это единственный актив в этой группе. Для этого НМА показатель НАг – 2,7%.

Расчет:

Амортизация данного НМА начисляется бухгалтером с октября 2019 года в таком порядке:

|

Месяц |

Бг (в рублях) на начало месяца |

АОмг (в рублях) |

|

09.2019 |

||

|

10.2019 |

100000 |

100000 * 2,7% = 2700 |

|

11.2019 |

97300 (100000 – 2700) |

97300 * 2,7% = 2627 |

|

12.2019 |

94673 (97300 – 2627) |

94673 * 2,7% = 2556 |

|

01.2020 |

92117 (94673 – 2556) |

92117 * 2,7% = 2487 |

Для оставшихся месяцев регламентированного срока эксплуатации расчет АОмг проводится аналогичным образом.

Срок полезного использования нематериальных активов в бухгалтерском учете

Нематериальные активы с определенным сроком полезного использования амортизируются в бухгалтерском учете.

Срок полезного использования нематериальных активов определяется в момент принятия актива к бухгалтерскому учету.

Срок полезного использования нематериальных активов устанавливается с учетом:

-

срока действия прав на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над активом;

-

ожидаемого срока использования актива, в течение которого планируется получение экономических выгод от него.

Как начисляется амортизация в бухучете

Для начисления амортизации по ОС применяются следующие способы (п. 18 ПБУ 6/01):

- Линейный.

- Уменьшаемого остатка.

- По сумме чисел лет полезного использования.

- Пропорционально объему продукции.

Для начисления амортизации по НМА применяют все вышеуказанные методы, кроме 3-го (п. 28 ПБУ 14/2007).

Амортизацию в бухгалтерском учете необходимо осуществлять ежемесячно.

ВАЖНО! Организации с упрощенным бухучетом самостоятельно выбирают периодичность начисления амортизации по ОС. При этом они также вправе начислять ее 1 раз в год (на 31 декабря)

Амортизацию по хозяйственному и производственному инвентарю такие фирмы принимают равной первоначальной стоимости актива в момент его принятия к учету (п. 19 ПБУ 6/01).

Надо учитывать, что амортизация:

- возникает с месяца, следующего за принятием основного средства и НМА к учету;

- прекращается с месяца, следующего после выбытия основного средства, НМА или полного списания первоначальной стоимости по ним;

- не производится в период консервации ОС (на срок более 3 месяцев) или их восстановления (на срок свыше 12 месяцев).

Об особенностях начисления амортизации по ОС см. нашу статью.

Кто и как начисляет амортизацию, если ОС передано в аренду? Ответ на этот вопрос вы найдете в КонсультантПлюс. Получите пробный доступ к правовой системе бесплатно и переходите в материал.

Рассмотрим формулы начисления годовой амортизации (на примере ОС):

Линейный способ:

Аос = ПС (ВС) × Н,

где: Н — норма амортизации (1 / СПИ × 100%);

Аос — годовая амортизация по ОС;

ПС — первоначальная стоимость актива;

ВС — восстановительная стоимость актива;

СПИ — срок полезного использования.

Пример 1

Организация приобрела компьютер первоначальной стоимостью 70 000 руб. Дата ввода в эксплуатацию — 04.07.2016. Срок полезного использования — 3 года. Учетной политикой предусмотрен линейный способ расчета амортизации.

Организации следует начислять амортизацию с 01.08.2016.

Определим норму амортизации: Н = 1 / 3 × 100% = 33,33%.

Годовая сумма Аос = 70 000 × 33,33% = 23 333,33 руб.

Сумма ежемесячной Аос = 23 333,33 × 1/12 = 1 944,44 руб.

Способ уменьшаемого остатка:

Аос = ОС × Н × К,

где: ОС — остаточная стоимость актива;

К — повышающий коэффициент со значением ≤ 3 (устанавливается организацией).

Пример 2

Воспользуемся условиями из примера 1. При этом учетной политикой для расчета амортизации предусмотрен способ уменьшаемого остатка. Значение повышающего коэффициента установлено на уровне 2.

1-я амортизация будет начислена за август 2016 года. При этом остаточная стоимость актива будет равна первоначальной в связи с тем, что ранее амортизация не начислялась.

Таким образом:

Н = 33,33% (из примера 1).

ОС = 70 000 руб.

К = 2.

Годовая Аос = 70 000 × 33,33% × 2 = 46 662 руб.

Аос за август = 46 662 × 1 / 12 = 3 888,5 руб.

Далее определим Аос за сентябрь.

ОС следует рассчитать по формуле: ПС – Аос (начисленная ранее).

ОС = 70 000 – 3 888,5 = 66 111,5 руб.

Годовая Аос = 66 111,5 × 33,33% × 2 = 44 069,93 руб.

Аос за сентябрь = 44 069,93 × 1 / 12 = 3 672,49.

Расчеты за следующие месяцы производятся аналогично.

Способ по сумме чисел лет полезного использования:

Аос = ПС (ВС) × СПИо / СПИс,

где: СПИо — остаток срока полезного использования;

СПИс — сумма чисел лет полезного использования.

Пример 3

Исходные условия — из примера 1. Учетной политикой предусмотрен способ начисления амортизации по сумме чисел лет полезного использования.

Определим сумму чисел лет полезного использования (СПИс): 1 + 2 + 3 = 6.

СПИо в первый год эксплуатации = 3.

Годовая Аос = 70 000 × 3 / 6 = 35 000 руб.

Аос за август = 35 000 × 1/12 = 2 916,67 руб. (это значение Аос будет неизменно на протяжении 1-го года использования компьютера).

Аос на 2-й год будет исчисляться исходя из СПИо = 2.

Годовая Аос = 70 000 × 2 / 6 = 23 333,33 руб.

Аос = 23 333,33 × 1 / 12 = 1 944,44 руб.

Амортизация за следующие периоды будет рассчитываться по приведенному алгоритму с учетом оставшихся лет использования актива.

Расчет исходя из объема продукции:

Аос = О × ПС / Оспи,

где: О — фактический объем продукции (работ);

Оспи — прогнозный объем продукции (работ) за весь срок полезного использования.

Пример 4

Исходные условия — из примера 1. Способ начисления Аос — в зависимости от объема продукции. В августе компьютером было протестировано 15 программных продуктов, в сентябре — 10. Запланированный ресурс для данного компьютера — тестирование 400 программных продуктов.

Определим Аос за август. При этом О = 15, Оспи = 400.

Аос = 15 × 70 000 / 400 = 2 625 руб.

Определим Аос за сентябрь. При этом О = 10, Оспи = 400.

Аос за сентябрь = 10 × 70 000 / 400 = 1 750 руб.

И так далее.

О нюансах расчета и начисления амортизации для НМА см. в статье «Правила начисления амортизации внеоборотных активов».

Примеры хозяйственных операций и проводок по 05 счету

Допустим, организация для маркировки своей продукции «А» изготовила и зарегистрировала товарный знак. Период экспертизы и государственной регистрации товарного знака составил 13 месяцев. НМА принят к учету в марте 2014г. в сумме 36 000 руб. В январе 2017г. организация сняла с производства продукцию «А», так как она перестала пользоваться спросом на рынке и стала убыточной.

Согласно учетной политике организации, способ начисления амортизации линейный и амортизация учитывается на счете 05.

Пояснения для определения срока полезного использования и расчет амортизации

По действующему законодательству (ст.1491 ГК РФ) срок действия товарного знака составляет 10 лет с даты подачи в Федеральный институт промышленной собственности заявки на регистрацию.

Это длительный процесс, включающий несколько этапов:

- Формальная экспертиза проводится 1-2 месяца, где выясняется соответствие поданной заявки требованиям Роспатента;

- Основная экспертиза срок от года до полутора лет, где эксперты делают всесторонний анализ товарного знака и последний этап это выдача свидетельства, подтверждающего регистрацию.

Расчет срока полезного использования товарного знака и ежемесячной амортизации:

- Повторимся, период экспертизы и государственной регистрации товарного знака составил 13 месяцев. Следовательно, срок полезного использования товарного знака составит 107 месяцев (120мес.-13мес.);

- Ежемесячная сумма амортизации 336,45 руб. (36000 руб./107 мес.).

В бухгалтерском учете отражены следующие проводки по счету 05 при амортизации НМА:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 04 | 08 | 36 000,00 | Оприходован товарный знак | Карточка учета НМА, свидетельство о регистрации товарного знака |

| Ежемесячное начисление амортизации по товарному знаку | ||||

| 26 | 05 | 336,45 | Начислена амортизация за апрель | Бухгалтерская справка-расчет |

| 26 | 05 | 2 691,60 | Начислена амортизация с мая по декабрь 2014 года | Бухгалтерская справка-расчет: 336,45*8 мес.=2691,60 руб. |

| 26 | 05 | 4 037,40 | Начислена амортизация за 2015 год | Бухгалтерская справка-расчет:336,45*12мес=4037,40 руб. |

| 26 | 05 | 4 037,40 | Начислена амортизация за 2021 год | Бухгалтерская справка-расчет:300*12мес=4037,40 руб |

| 26 | 05 | 336,45 | Начислена амортизация за январь 2017 | Бухгалтерская справка-расчет:336,45 *1 мес=336,45 руб. |

| 05 | 04 | 11 439,30 | Списана начисленная амортизация по товарному знаку | Бухгалтерская справка-расчет: (336,45+2691,60+4037,40+4037,40+336,45)=11439,30 руб. |

| 91 | 04 | 24 560,70 | Выбытие (списание) НМА | Бухгалтерская справка-расчет:36000-11439,30=24560,70 руб. |

Пример №2. Пересмотр срока полезного использования НМА с неопределенного на определенный

Допустим, в 2011 организация изготовила видеоролик для рекламы своей продукции. Стоимость рекламного видеоролика 140 000 руб. Исключительные права на рекламный ролик принадлежат организации. Организация решила, что рекламный видеоролик будет использоваться в средствах массовой информации на весь период выпуска продукции. А данная продукция будет выпускаться, пока на рынке есть спрос на неё. Когда закончится спрос на продукцию, организация не может установить. Поэтому, ею было принято решение признать рекламный видеоролик в целях амортизации с неопределенным сроком использования.

По истечении двух лет, продажи данной продукции сократились на 20%. Причина: появление более модернизированной продукции у конкурента. Проведя анализ, организация пришла к выводу, что её продукция будет вытеснена конкурентом с рынка в течение 4-х лет.

В январе 2013 года организация приняла решение о начисление амортизации по рекламному видеоролику:

- Учетной политикой предусмотрен линейный способ начисления амортизации;

- Срок использования НМА 48 месяцев (4*12 месяцев);

- Расчет ежемесячной амортизации: 140 000 /48=2 916,66 руб.

Сформированы следующие проводки по счету 05 по амортизации НМА:

| Дт | Кт | Сумма | Содержание хозяйственной операции | Документ |

| Ежемесячно, начиная с ЯНВАРЯ, в течение срока полезного использования | ||||

| 26 | 05 | 2916,66 | Начислена амортизация по рекламному ролику | Бухгалтерская справка-расчет |