Срок хранения документов ип

Содержание:

- Ответственность за нарушение правил хранения документов

- Срок хранения счетов на оплату от поставщиков

- Хранение сведений о сумме выплат и иных вознаграждений и о страховом стаже застрахованных лиц

- Обязана ли компания восстанавливать первичку

- Какие документы подлежат хранению?

- Где хранить документацию

- Как правильно уничтожить документы?

- О длительности хранения документов

- Сроки хранения бухгалтерской документации

- Обособленные подразделения

- Основные сроки хранения

Ответственность за нарушение правил хранения документов

Налоговая ответственность

Если налоговые органы в ходе проверки обнаружат, что отсутствуют первичные документы, счета-фактуры или регистры бухгалтерского (налогового) учета, она вправе оштрафовать организацию.

Размер штрафа за такое нарушение (ст. 120 НК РФ) составляет:

- 10 000 рублей, если нет бухгалтерских или налоговых документов, относящихся к одному налоговому периоду;

- 30 000 рублей, если нет бухгалтерских или налоговых документов за несколько налоговых периодов;

- 20% от суммы неуплаченного налога, но не менее 40 000 рублей, если отсутствие документов повлекло занижение налоговой базы.

Истребовать документы налоговики могут только за три последних года, а хранить их обязаны четыре года. А это значит, что оштрафовать организацию за отсутствие налоговых документов за последний (четвертый) год налоговые инспекторы не имеют права.

Административная ответственность

Грубое нарушение требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности (ст. 15.11 КоАП РФ):

- влечет наложение административного штрафа на должностных лиц в размере от 5 (пяти) тысяч до 10 (десяти) тысяч рублей;

- Повторное совершение административного правонарушения влечет наложение административного штрафа на должностных лиц в размере от 10 (десяти) тысяч до 20 (двадцати) тысяч рублей или дисквалификацию на срок от одного года до двух лет.

Грубое нарушение требований к бухгалтерскому учету:

- занижение сумм налогов и сборов не менее чем на 10 процентов вследствие искажения данных бухгалтерского учета;

- искажение любого показателя бухгалтерской (финансовой) отчетности, выраженного в денежном измерении, не менее чем на 10 процентов;

- регистрация в регистрах бухгалтерского учета мнимого объекта бухгалтерского учета (в том числе неосуществленных расходов, несуществующих обязательств, не имевших места фактов хозяйственной жизни) или притворного объекта бухгалтерского учета;

- ведение счетов бухгалтерского учета вне применяемых регистров бухгалтерского учета;

- составление бухгалтерской (финансовой) отчетности не на основе данных, содержащихся в регистрах бухгалтерского учета;

- отсутствие у экономического субъекта первичных учетных документов, и (или) регистров бухгалтерского учета, и (или) бухгалтерской (финансовой) отчетности, и (или) аудиторского заключения о бухгалтерской (финансовой) отчетности (в случае, если проведение аудита бухгалтерской (финансовой) отчетности является обязательным) в течение установленных сроков хранения таких документов.

Предусмотренная настоящей статьей административная ответственность за искажение показателей бухгалтерской (финансовой) отчетности не применяется к лицу, на которое возложено ведение бухгалтерского учета, и лицу, с которым заключен договор об оказании услуг по ведению бухгалтерского учета, в случае, если такое искажение допущено в результате несоответствия составленных другими лицами первичных учетных документов свершившимся фактам хозяйственной жизни и (или) непередачи либо несвоевременной передачи первичных учетных документов для регистрации содержащихся в них данных в регистрах бухгалтерского учета.

Если нарушены правила хранения учетных документов, может быть составлен протокол об этом нарушении и направлен мировому судье, который и решит, налагать на руководителя организации штраф или нет. Мировой судья может наказать за нарушение сроков хранения документов и по инициативе сотрудников архивной службы. Наказание может быть в виде предупреждения или штрафа. Размер штрафа, налагаемого на граждан, составляет от 100 до 300 рублей; на должностных лиц – от 300 до 500 рублей (ст. 13.20 КоАП РФ).

Уголовная ответственность

Похищение, уничтожение, повреждение или сокрытие официальных документов, штампов или печатей, совершенных из корыстной или иной личной заинтересованности (ст. 325 УК РФ):

- штраф до 200 000 руб,

- или в размере заработной платы (иного дохода) осужденного за период до 18 месяцев,

- либо обязательные работы на срок до 480 часов,

- либо исправительные работы на срок до 2 лет,

- либо принудительные работы на срок до 1 года,

- либо арест на срок до 4 месяцев,

- либо лишение свободы на срок до 1 года.

Фирммейкер, 2014 (актуализировано в феврале 2020) Ирина Семченкова (Журавлева) При использовании материала ссылка на статью обязательна

Срок хранения счетов на оплату от поставщиков

1. Налогоплательщики обязаны:

в течение четырех лет обеспечивать сохранность данных бухгалтерского учета и других документов, необходимых для исчисления и уплаты налогов, а также документов, подтверждающих полученные доходы (для организаций — также и произведенные расходы) и уплаченные (удержанные) налоги;

… При наличии у осуществляющих проверку должностных лиц достаточных оснований полагать, что документы, свидетельствующие о совершении правонарушений, могут быть уничтожены, скрыты, изменены или заменены, производится выемка этих документов в порядке, предусмотренном статьей 94 настоящего Кодекса, по акту, составленному этими должностными лицами. В акте о выемке документов должна быть обоснована необходимость выемки и приведен перечень изымаемых документов. Налогоплательщик имеет право при выемке документов делать замечания, которые должны быть по его требованию внесены в акт. Изъятые документы должны быть пронумерованы, прошнурованы и скреплены печатью или подписью налогоплательщика (налогового агента, плательщика сбора). В случае отказа налогоплательщика (налогового агента, плательщика сбора) скрепить печатью или подписью изымаемые документы об этом делается специальная отметка. Копия акта о выемке документов передается налогоплательщику (налоговому агенту, плательщику сбора).

1. Выемка документов и предметов производится на основании мотивированного постановления должностного лица налогового органа, осуществляющего выездную налоговую проверку.

Указанное постановление подлежит утверждению руководителем (его заместителем) налогового органа, вынесшего решение о проведении налоговой проверки.

2. Не допускается производство выемки документов и предметов в ночное время.

3. Выемка документов и предметов производится в присутствии понятых и лиц, у которых производится выемка документов и предметов. В необходимых случаях для участия в производстве выемки приглашается специалист.

До начала выемки должностное лицо налогового органа предъявляет постановление о производстве выемки и разъясняет присутствующим лицам их права и обязанности.

4. Должностное лицо налогового органа предлагает лицу, у которого производится выемка документов и предметов, добровольно выдать их, а в случае отказа производит выемку принудительно.

При отказе лица, у которого производится выемка, вскрыть помещения или иные места, где могут находиться подлежащие выемке документы и предметы, должностное лицо налогового органа вправе сделать это самостоятельно, избегая причинения не вызываемых необходимостью повреждений запоров, дверей и других предметов.

5. Не подлежат изъятию документы и предметы, не имеющие отношения к предмету налоговой проверки.

6. О производстве выемки, изъятия документов и предметов составляется протокол с соблюдением требований, предусмотренных статьей 99 настоящего Кодекса и настоящей статьей.

7. Изъятые документы и предметы перечисляются и описываются в протоколе выемки либо в прилагаемых к нему описях с точным указанием наименования, количества и индивидуальных признаков предметов, а по возможности — стоимости предметов.

8. В случаях, если для проведения мероприятий налогового контроля недостаточно копий документов проверяемого лица и у налоговых органов есть достаточные основания полагать, что подлинники документов могут быть уничтожены, сокрыты, исправлены или заменены, должностное лицо налогового органа вправе изъять подлинники документов в порядке, предусмотренном настоящей статьей.

При изъятии таких документов с них изготавливают копии, которые заверяются должностным лицом налогового органа и передаются лицу, у которого они изымаются. При невозможности изготовить или передать изготовленные копии одновременно с изъятием документов налоговый орган передает их лицу, у которого документы были изъяты, в течение пяти дней после изъятия.

9. Все изымаемые документы и предметы предъявляются понятым и другим лицам, участвующим в производстве выемки, и в случае необходимости упаковываются на месте выемки.

Изъятые документы должны быть пронумерованы, прошнурованы и скреплены печатью или подписью налогоплательщика (налогового агента, плательщика сбора). В случае отказа налогоплательщика (налогового агента, плательщика сбора) скрепить печатью или подписью изымаемые документы об этом в протоколе о выемке делается специальная отметка.

10. Копия протокола о выемке документов и предметов вручается под расписку или высылается лицу, у которого эти документы и предметы были изъяты.

Главная » Сроки хранения документов

Хранение сведений о сумме выплат и иных вознаграждений и о страховом стаже застрахованных лиц

Постановлением Правления Пенсионного фонда РФ от 16.01.2014 № 2п утверждены форма расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации и на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам (форма РСВ-1 ПФР), и порядок ее заполнения.

Сведения персонифицированного учета по сотрудникам организации представляются в Пенсионный фонд РФ посредством заполнения в отношении каждого сотрудника Раздела 6 расчета по начисленным и уплаченным страховым взносам по форме РСВ-1 ПФР.

Такие сведения могут представляться в виде документов как в письменной форме, так и в электронной форме (на магнитных носителях или с использованием информационно-телекоммуникационных сетей общего пользования, в том числе сети Интернет, включая единый портал государственных и муниципальных услуг) при наличии гарантий их достоверности и защиты от несанкционированного доступа и искажений.

Копии указанных сведений, представляемых в Пенсионный фонд РФ для индивидуального (персонифицированного) учета, хранятся у страхователей. Хранение указанных копий страхователями должно осуществляться по правилам, установленным для хранения документов бухгалтерского учета и отчетности (п. 3 ст. 8 Закона № 27-ФЗ).

При этом при наличии технической возможности субъект учета вправе осуществлять хранение первичных электронных документов (электронных регистров) на машинных носителях с учетом требований законодательства Российской Федерации, регулирующего использование электронной подписи в электронных документах (второй абзац п. 14 Инструкции № 157н).

В этом случае все документы должны быть заверены электронной подписью в соответствии с требованиями Федерального закона от 06.04.2011 № 63-ФЗ “Об электронной подписи”. Порядок хранения электронных документов, электронных регистров для обеспечения их сохранности, а также порядок изготовления бумажных копий электронных документов и электронных регистров устанавливаются в рамках формирования учетной политики (Приложение № 5 к приказу Минфина России от 30.03.2015 № 52н).

Таким образом, если учетной политикой учреждения предусмотрено хранение в электронном виде сформированных в электронном виде сведений персонифицированного учета, предоставляемых в Пенсионный фонд РФ, сведений о доходах физических лиц по форме 2-НДФЛ, то учреждение вправе хранить такие документы в электронном формате без дублирования на бумажном носителе.

Обязана ли компания восстанавливать первичку

Иногда компания теряет документы до того момента, как истечет срок их хранения.

Из-за отсутствия первички инспекторы могут выписать штраф по статье 120 НК РФ (за грубое нарушение правил учета доходов, расходов и объектов налогообложения). При этом, если документов нет только за один налоговый период, сумма санкций – 10 тыс. руб., а если за несколько – 30 тыс. руб. Кроме того, проверяющие могут выяснить, что из-за отсутствия бумаг компания занизила базу по налогу. Тогда организацию ждет штраф в 20 процентов от суммы недоимки, но не менее 40 тыс. руб.

Если компания не отправит документы по требованию, инспекторы могут оштрафовать на 200 руб. за каждый документ (ст. 126 НК РФ). Возможно, сумма не окажется существенной

Но тут важно другое. Есть риск, что контролеры включат в план выездных проверок компанию, которая не отправила им бумаги

Потеря документов может привести к неприятным налоговым последствиям, поэтому бумаги лучше восстановить. Для этого используйте следующий алгоритм.

Сначала руководитель назначает комиссию, которая будет расследовать причины утраты документов. По результатам расследования она составляет акт. В нем комиссия сообщает, какие документы были утрачены и по какой причине.

На следующем этапе запросите копию документов у контрагента или изготовьте ее сами. Например, если потеряны бумаги по сделке, по которой ваша компания была поставщиком.

Важно, чтобы копия, которую изготовит для вас поставщик, была оформлена по правилам ГОСТ Р 6.30–2003. Иначе инспекторы могут отказать в расходах или вычете НДС

Когда поставщик будет заверять копию, то ниже реквизита «Подпись» он должен написать «Верно». А после указать свою должность, поставить дату, подпись и ее расшифровку (п. 3.26 ГОСТ Р 6.30–2003).

Допустим, документы восстановить не получилось. Например, поставщик, бумаг от которого не хватает, уже ликвидирован. Тогда составьте акт о том, что документы восстановить невозможно, и укажите причину.

Если вы утратили бумаги по причине пожара, аварии системы отопления или других похожих обстоятельств, а инспекторы выписали штраф, то попробуйте обратиться к судьям. Они часто соглашаются, что компания, которая лишилась бумаг из-зафорс-мажора, штрафы платить не должна. Подкрепите свою позицию постановлениями ФАС Волго-Вятского округа от 31 августа 2009 г. по делу № А17-6799/2008, ФАС Северо-Западного округа от 30 октября 2008 г. по делу № А56-2606/2008.

Какие документы подлежат хранению?

Сроки хранения бумаг указаны в ФЗ «О бухучете» от 6 декабря 2011 года №402, а также в приказе Минкультуры РФ от 25 августа 2010 года №558. Правила относятся к документам, которые можно разделить на две категории: находящиеся в постоянном использовании на протяжении отчетного года и подлежащие хранению на протяжении всего срока существования предприятия. К первой категории относятся следующие бумаги:

- Первичные бумаги и регистры по различным направлениям.

- Различная отчетность, включающая декларации, бухотчетность, заключения аудиторских компаний.

- Учетная политика, бумаги с данными о предприятии.

Вопрос: При каких условиях первичные документы (выписки банка, платежные поручения) могут храниться в электронном виде и как в этом случае представлять их для налоговых проверок?Посмотреть ответ

Срок хранения данного перечня документов определяется в зависимости от целей хранения:

- Для осуществления бухгалтерского учета (согласно статье 29 закона «О бухучете» №402) – 5 лет с даты завершения отчетного года или даты последнего использования.

- Для налогового учета (согласно статье 23 НК РФ) – 4 года.

ВАЖНО! В некоторых случаях эти сроки могут быть продлены. Например, представители инвестиционных проектов страны обязаны хранить бумаги на протяжении 6 лет

Если возник убыток, на сумму которого уменьшается налогооблагаемая база, нужно сохранить документы по убытку на всем протяжении снижения базы.

Вторая категория документов – это бумаги предприятия, которые нужно хранить на протяжении всей его деятельности. К ним относятся:

- Регистрационная документация.

- Бумаги, подтверждающие право на имущество предприятия.

- Протоколы об организованных собраниях учредителей.

- Бумаги о выпуске акций.

- Положения о подразделениях компании.

- Перечни аффилированных лиц.

- Заключения экспертов касательно какой-либо деятельности компании.

Как составить номенклатуру дел бухгалтерии?

Данные документы могут быть затребованы при проверках. Они могут понадобиться при взаимодействии с различными официальными органами.

Где хранить документацию

Здесь законодательство даёт больше вольности. ИП может выбрать для хранения документов отдельное помещение (не чердачное и не подвальное), комнату. Если бумаг набирается очень много, можно обратиться в специализированную фирму, которая обеспечит архивационное хранение ваших данных.

Что касается регулировки на законном уровне, то нужно учитывать статьи 14 и 17 125-ФЗ, где прописываются обязанности предпринимателей вести дела согласно правилам архивного дела, размещения и систематизации документации. Иными словами, ваша задача — хранить документы так, чтобы они были в сохранности от физического воздействия.

Как правильно уничтожить документы?

Просто сжечь? Ответ неверный. В таком случае можно вполне заиметь проблемы с экологическими службами. Отдать в переработку как макулатуру? Вариант хороший, но нет гарантии, что документы не окажутся у конкурирующей компании, что не есть хорошо. Чтобы этого не произошло, папки с документами следует передать на утилизацию с оформлением накладной. Причём, вывоз документов следует произвести под контролем сотрудника компании отвечающего за хранение документации.

Просто выбросить также нельзя потому, что по законодательству работодатель обязан хранить в тайне персональные данные сотрудников.

Что остаётся? Самое правильное будет применить специальную машинку для уничтожения бумаги. В общем, решать вам как вы будете избавляться от лишних бумаг.

Чтобы не возникло желания облегчить свой документальный архив раньше положенного срока, добавлю, что отсутствие регистров бухучета или счетов-фактур налогового периода считается грубым нарушением и карается штрафом в размере пяти тысяч рублей.

И это если документов недостаёт за один налоговый период. В более тяжёлых случаях штраф будет уже не 5000, а 15 000 рублей.

При занижении налоговой базы путём утраты подтверждающих доход документов налогоплательщик выплатит штраф в размере 10-ти процентов от суммы невыплаченного налога и не меньше чем те же 15 000 рублей. Кстати и в уголовном законодательстве есть пункты относительно обеспечения сохранности бухгалтерских документов. Если будет доказана порча документов из личной заинтересованности, причастное лицо может загреметь за решётку не менее чем на год. Если есть желание ознакомиться подробнее с этим пунктом, подробнее смотрите статью 352 п. 1 УК РФ.

А ещё имейте в виду, что проверить надлежащее хранение архивной документации в вашей организации имеют право представители архивных органов. И тут вас, согласно статьи 13.20 Кодекса Российской Федерации о нарушениях правил хранения, учёта и комплектования, а также использования архивных документов могут наказать штрафом от 300 до 500 рублей или административным внушением.

Директор компании отвечает за создание мест хранения документов и а частности архивации, а главный бухгалтер должен эти самые документы организованно сохранить и правильно передать их в архив.

О длительности хранения документов

Для того чтобы определить, сколько хранить документы ИП, нужно знать к какому типу документации они относятся.

У каждой фирмы есть перечень типовых документов для архивации. За время деятельности ИП их может накопиться очень много. Связаны они в основном с предписаниями государственных органов, которые контролируют коммерческую деятельность.

Текущая документация тоже имеет свойство накапливаться каждый день. Одна часть документов связана с трудовыми и кадровыми отношениями, другая часть – с различными видами отчетности.

Основной документ, касающийся регулирования всех видов деятельности компании, был утвержден в 2010 году. С тех пор к нему вносились лишь несколько поправок в вопросах архивации документов. Начинающие предприниматели нередко задаются вопросом, к чему столько проблем с архивацией и нужна ли она.

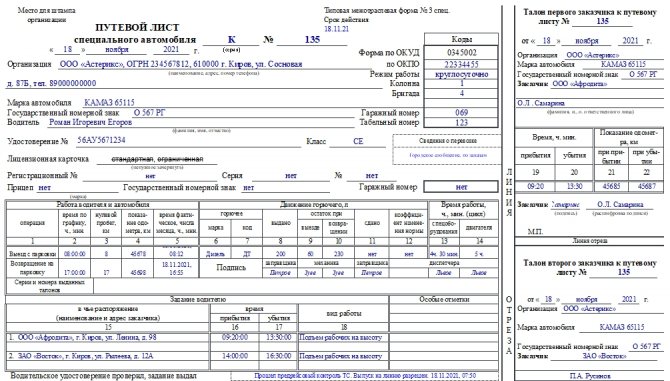

Сроки хранения бухгалтерской документации

Начиная разбираться со сроками хранения бухгалтерских документов, Мария приступила к самому объемному разделу номенклатуры. Даже укрупненные дела, объединенные едиными заголовками, поразили ее своим разнообразием. Только бухгалтерская документация обладала таким многообразием форм и видов. Начиная от накладных и актов выполненных работ и заканчивая инвентаризационными описями и отчетностью. Отчетность подлежала постоянному хранению, в отличие от накладных, актов и иной первички, срок хранения которой не превышал (согласно перечню) 5 лет:

|

Индекс дела |

Заголовок дела |

Кол-во единиц хранения |

Срок хранения и номера статей по перечню |

Примечание |

|

1 |

2 |

3 |

4 |

5 |

|

05. Бухгалтерский учет и отчетность |

||||

|

05-01 |

Учетная политика по бухгалтерскому учету ООО «Вираж» |

5 лет ст. 267 |

После замены новыми |

|

|

05-02 |

Годовой бухгалтерский отчет организации |

Постоянно ст. 268 «а» |

||

|

05-03 |

Квартальные бухгалтерские отчеты организации |

5 лет ст. 268 «б» |

||

|

05-04 |

Документы (протоколы, акты, справки, расчеты, ведомости, заключения) о переоценке, определении амортизации, списании основных средств и нематериальных активов |

5 лет ст. 323 |

После выбытия ОС и НМА |

|

|

05-05 |

Документы (протоколы заседаний инвентаризационных комиссий, инвентаризационные описи, списки, акты, ведомости) об инвентаризации активов, обязательств |

5 лет ст. 321 |

При условии проведения проверки |

|

|

05-06 |

Документы (копии отчетов, заявления, списки работников, справки, выписки из протоколов, заключения, переписка) о выплате пособий, оплате листков нетрудоспособности, материальной помощи |

5 лет ст. 298 |

||

|

05-07 |

Первичные учетные документы и связанные с ними оправдательные документы (кассовые документы и книги, банковские документы, корешки денежных чековых книжек, ордера, табели, извещения банков и переводные требования, акты о приеме, сдаче, списании имущества и материалов, квитанции, накладные и авансовые отчеты, переписка) |

5 лет ст. 277 |

При условии проведения проверки. При возникновении споров, разногласий сохраняются до принятия решения по делу |

|

|

05-08 |

Договоры о материальной ответственности материально-ответственных лиц |

5 лет ст. 279 |

После увольнения (смены) материально-ответственного лица |

|

|

05-09 |

Регистры бухгалтерского (бюджетного) учета (главная книга, журналы-ордера, мемориальные ордера, журналы операций по счетам, оборотные ведомости, накопительные ведомости, разработочные таблицы, реестры, книги (карточки), ведомости, инвентарные списки) |

5 лет ст. 276 |

При условии проведения проверки |

|

|

05-10 |

Кассовая книга ООО «Вираж» |

5 лет ст. 277 |

При условии проведения проверки. При возникновении споров, разногласий сохраняются до принятия решения по делу |

|

|

05-11 |

Главная книга ООО «Вираж» |

5 лет ст. 276 |

||

|

05-12 |

Карточки учета основных средств |

До ликвидации организации ст. 329 «а» |

||

|

— |

— |

— |

— |

— |

|

Резерв |

||||

|

Резерв |

С подробным перечнем унифицированных документов вы можете ознакомиться в материале «Унифицированные формы первичных документов (перечень)».

Подробности о каждом из указанных документов описаны в отдельных статьях, размещенных на нашем сайте.

Например, о нюансах оформления товарной накладной вы можете узнать из материала «Унифицированная форма ТОРГ-12 — бланк и образец».

Обособленные подразделения

Для предприятий, имеющих обособленные подразделения, порядок хранения, а также способ передачи разделов журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж на законодательном уровне не определены. Поэтому обратимся к нормам налогового законодательства и разъяснениям специалистов различных ведомств.

В соответствии со ст. 143 НК РФ плательщиками НДС признаются организации и ИП. Причем обязанность по уплате налога согласно п. 2 ст. 174 НК РФ должна быть исполнена налогоплательщиком по месту своего учета в налоговом органе. Организации, имеющие обособленные подразделения, уплату налога производят централизованно без распределения его по данным структурным единицам (Письмо МНС России от 04.11.2002 N ВГ-6-03/1693@). Отчетность также представляется только по месту нахождения головной организации (п. 5 ст. 174 НК РФ).

Журналы учета полученных и выставленных счетов-фактур, книг покупок и книг продаж ведутся структурными подразделениями в виде разделов единых журналов учета, единых книг покупок и продаж организации (Письмо МНС России от 21.05.2001 N ВГ-6-03/404).

За отчетный налоговый период обособленные подразделения представляют указанные документы для оформления единых журналов учета полученных и выставленных счетов-фактур, книг покупок и продаж налогоплательщика и для составления деклараций по НДС.

Порядок оформления счетов-фактур, книг покупок и продаж, а также их передачи от обособленного подразделения в головную организацию должен быть отражен в учетной политике организации для целей налогообложения.

Ключевой момент. Порядок передачи от обособленного подразделения в головную организацию счетов-фактур, книг покупок и книг продаж должен быть отражен в учетной политике организации для целей налогообложения.

По мнению автора, данные, необходимые для составления декларации по НДС по итогам налогового периода, могут передаваться от обособленного подразделения к головной организации одним из следующих способов:

- передаются оригиналы выставленных и полученных счетов-фактур, оригинал раздела единой книги продаж и оригинал раздела единой книги покупок. Утверждаются срок передачи документов и должность лица, ответственного за передачу данных;

- передаются копии выставленных и полученных счетов-фактур, копии раздела единой книги продаж и раздела единой книги покупок (оригиналы хранятся в обособленном подразделении). Утверждаются срок передачи документов и должность лица, ответственного за передачу данных;

- передаются данные о выставленных и полученных счетах-фактурах в любом ином виде, позволяющем головной организации оформить единые журналы выставленных и полученных счетов-фактур, единую книгу продаж и единую книгу покупок (например, посредством электронной связи). Утверждаются срок передачи и должность лица, ответственного за передачу данных.

Таким образом, место хранения оригиналов счетов-фактур может быть определено обществом самостоятельно в соответствии с установленным порядком в учетной политике.

Обращаем внимание на то, что согласно ст. 93 НК РФ должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы посредством вручения этому лицу требования о представлении документов

Документы, которые были истребованы в ходе налоговой проверки, представляются в течение 10 дней со дня вручения соответствующего требования в виде заверенных проверяемым лицом копий.

Поэтому организации, выбравшей вариант хранения счетов-фактур по месту нахождения ее обособленных подразделений, расположенных в другом регионе, следует учитывать, что на исполнение требования налогового органа о представлении указанных документов в данном случае она может потратить значительное время.

Основные сроки хранения

В таблице вы можете найти ответы на вопрос, сколько лет хранится бухгалтерская документация, в зависимости от их вида, с отсылками на законодательные акты.

ВАЖНО! Если в каждом из указанных актов законодательства для одних и тех же документов указан разный срок, установить фактический нужно в соответствии с тем актом, в котором указан максимальный срок

Таблица сроков хранения бухгалтерских документов в организации

|

Вид документации |

Сроки |

Основание |

|---|---|---|

|

Налоговые, в т. ч. первичные и счета-фактуры |

4 г. по завершении налогового периода, в котором использовался последний раз (для расчета налога и составления отчетности). Приказом Росархива для счетов-фактур срок хранения увеличен до 5 л. Но если есть споры или разногласия, храните их до принятия решения. |

Пп. 8 п. 1 ст. 24 НК РФ. Приказ Росархива от 20.12.2019 № 236. |

|

Регистры налогового учета и налоговая отчетность (декларации, расчеты авансовых платежей, справки 2-НДФЛ и т. п.) |

5 л. после года составления. |

Пп. 310-313 приказа Росархива от 20.12.2019 № 236. |

| Документы о переоценке основных фондов и амортизации, акты приема-передачи недвижимости | 5 л. после выбытия основных средств или нематериальных активов. | Приказ Росархива от 20.12.2019 № 236. |

|

По начислению и уплате страховых взносов (Т-49, Т-51, Т-53, кассовые и банковские по выплатам сотрудникам, больничные, платежки на перечисление взносов, расчеты по страховым взносам, др.) |

6 л. после года, в котором последний раз использовался для начисления страховых взносов и составления отчетности по ним. |

Пп. 6 п. 3.4 ст. 23 НК РФ. |

|

По персоналу (трудовые договоры, личные карточки (Т-2), лицевые счета (Т-54) работников, приказы и распоряжения о приеме на работу, переводе, увольнении, премировании и т. п.) |

В зависимости от даты создания:

|

П. 3 ст. 3, ч. 1, ч. 2 ст. 22.1 закона об архивном деле. |

|

Кассовые на выдачу зарплаты, в т. ч. расчетные (Т-49) и платежные (Т-53) ведомости |

6 л. после окончания года, в котором составлен. Но если отсутствуют лицевые счета (Т-54), в зависимости от даты создания:

|

П. 295 приказа Росархива от 20.12.2019 № 236. П. 3 ст. 3, ч. 1, ч. 2 ст. 22.1 закона об архивном деле: |

|

Табели (графики), журналы учета рабочего времени |

5 л. после окончания года, в котором они составлены. Если велся учет периодов работы во вредных или опасных условиях, в зависимости от даты создания:

|

Ст. 586, п. 402 Приказа Росархива от 20.12.2019 № 236. П. 3 ст. 3, ч. 1, ч. 2 ст. 22.1 закона об архивном деле. |

Опираясь на упомянутые выше законодательные акты, организуйте хранение бухгалтерских документов в организации. Если срок хранения бухгалтерской отчетности в организации не истек и документ запрашивает в рамках выездной или камеральной проверок налоговый орган, ФСС или трудовая инспекция, а его физически нет, будет предъявлен штраф организации на основании п. 1 ст. 15.33 КоАП РФ, ст. 26.31 закона № 125-ФЗ).