Счет 71 в бухгалтерском учете: для чего применяется, корреспондеция, субсчета, основные проводки

Содержание:

- Характеристика счета

- Складской учёт материалов

- Как списание командировочных расходов с подотчетных лиц учитывается на счетах

- Выдача подотчетному лицу из кассы

- Типовые проводки по 52 счету

- Заработная плата за время командировки

- Должностная инструкция бухгалтера по подотчетным лицам

- На какие расходы можно выдавать деньги

- Регистрация ж/д билетов перевозчика

- Подотчетные командировочные средства

- Типовые проводки по 71 счету

- Возврат неиспользованных подотчетных средств

- Зачем нужен 71 счет

- Порядок учета

- Пример заполнения оборотно-сальдовой ведомости

- Суточные: налоговый учет

- Корреспонденция

Характеристика счета

Настало время дать более емкую описание и показать специфическую характеристику на 71 счет, активный или пассивный он, что показывает его дебет и кредит. Для начала стоит напомнить, что на 71 спецсчете ведется синтетическая учетность расчетов с подотчетными сотрудниками. Чтобы точно ответить на вопрос об активности или пассивности, нужно понимать, что сальдо этого бухсчета располагается как по дебету, так и по кредиту, следовательно, это активно-пассивный счет, который имеет двойное сальдо и может быть активом и пассивом учета.

Дебетовый остаток подразумевает под собой задолженности сотрудников, занимающихся подотчетными операциями. Кредитовый же остаток, наоборот, учитывает задолженность организации перед подотчетным лицом.

Дебет 71 счет показывает выдачу подотчетных сумм на установленные задачи или возмещение расходов сотруднику, производившему действия за свой счет. Кредит же отображает расходы лица, которые были утверждены посредством документов начальством и возврат неизрасходованных денег.

Чтобы определить финальное сальдо, нужно воспользоваться следующей инструкцией:

- Если начальная сальдовка по 71 бухсчету находится в дебете, то следует прибавить к ней оборот дебета и отнять сумму кредита за отчетный период. Положительное значение будет свидетельствовать о дебетовом сальдо на конец учетного месяца. В ином случае — о кредитном.;

- Если начальная сальдовка по 7 1бухсчету находится в кредите, то следует к ней прибавить оборот по кредиту и вычесть сумму движений дебетовых средств за отчетный период. Таким образом, если конечное значение будет со знаком «плюс», то его следует отразить по кредиту счета, а если со знаком «минус», то по дебету.

Авансовый отчет в интерфейсе 1С

Авансовый отчет в интерфейсе 1С

Складской учёт материалов

Производственные запасы учитываются на счёте 10 Материалы по фактической себестоимости их приобретения (средние покупные). Для учёта в денежном и количественном выражении налаживается складской учёт, суть которого состоит в формировании в программе номенклатуры материалов и отражения её в приходе и расходе. Приход материала на склад оформляется приходной накладной от поставщика, а расход (списание в производство, внутреннее перемещение со склада на склад или реализация) — расходной накладной.

Для упрощения учёта в небольших предприятиях рекомендуем использовать единственный субсчёт 10-01, как это прописано в типовой конфигурации сервиса. Для того, чтобы задействовать в учёте другие субсчета требуется дополнительная настройка, сервиса, которую можно выполнить самостоятельно или с помощью удалённого администратора.

Журналы первичных документов по учёту материалов находятся в разделе Производство АУБИ Интернет бухгалтерия.

Отражение материалов в бухгалтерском учёте

- Оплатите материалы поставщику с расчётного счёта ПП исходящим. Выполните проводку Д6000 К5100.

- Оформите приход материалов на склад приходной накладной от поставщика. Проводка Д1001 К6000 выполнится автоматически.

- Оформите актом передачи перемещение материала с одного склада на другой. Проводка Д1001 К1001 выполнится автоматически.

- Спишите материал актом в производство. Проводки Д2000 К0101 выполнится автоматически.

- Реализуйте материал расходной накладной. Проводки Д9101 К0101 выполнится автоматически.

Используйте ведомости материалов, для отслеживания состояния 10 счета и его субсчетов в целом, а также в разрезе складов и номенклатуры.

Упрощённая системе налогообложения

| № | Документ | Дебет | Кредит | Наименование операции |

| 1 | ПП исходящее | 60-00 | 51-00 | Оплачено поставщику |

| 2 | Приходная накладная | 10-01 | 60-00 | Получены материалы от поставщика |

| 3 | Акт передачи | 10-01 | 10-01 | Перемещение материала с одного склада на другой |

| 4 | Акт списания | 20-00 | 10-01 | Списание материала в производство |

| 5 | Расходная накладная | 91-01 | 10-01 | Реализация материала на сторону |

Общая системе налогообложения (учёт НДС)

| № | Документ | Дебет | Кредит | Наименование операции |

| 1 | ПП исходящий | 60-00 | 51-00 | Оплачено поставщику |

| 2 | Приходная накладная, СФ входящая | 10-01 | 60-00 | Получены на склад материалы от поставщика |

| 19-04 | 60-00 | Отражён НДС по приобретённым материалам | ||

| 68-02 | 19-04 | Зачтён НДС по приобретённым материалам | ||

| 3 | Акт передачи | 10-01 | 10-01 | Перемещение материала с одного склада на другой |

| 4 | Акт списания | 20-00 | 10-01 | Списание материала в производство |

| 5 | Расходная накладная | 91-01 | 10-01 | Реализация прочая материалов на сторону |

| 91-02 | 68-02 | Начислен НДС от прочей реализации |

Приобретение материалов через подотчётное лицо

Подотчётное лицо приобретает ТМЦ за наличный расчёт. Для того, чтобы принять к учёту приобретённые ТМЦ и отчитаться перед организацией за выданные под отчёт наличные средства, подотчётно лицо оформляет авансовый отчёт в котором указывает приобретённые за наличный расчёт ТМЦ. В качестве подтверждающих документов к авансовому отчету прикладываются кассовые и товарные чеки. Фискальный кассовый чек подтверждает факт расхода наличных средств, а товарный чек – факт приобретения ТМЦ. Обычно за наличные средства ТМЦ приобретаются либо в розничной торговой сети, либо у мелких предпринимателей. Как правило такие продавцы осуществляют свою деятельность без НДС, т.е. не сопровождают покупку счётом-фактурой.

- Выдайте наличные средства подотчётному лицу из касса РКО. Выполните проводку Д7100 К5100.

- Оформите поступление материала от подотчётного лица авансовым отчётом с товарной накладной и кассовым чеком от поставщика. Проводка Д1004 К7100 выполнится автоматически. Если к авансовому отчёту кроме товарной накладной или товарного чека прилагается счёт-фактура, то выполняются дополнительные проводки, связанные с отражением НДС к зачёту.

- …

Как списание командировочных расходов с подотчетных лиц учитывается на счетах

После окончания командировки сотрудник отчитывается за полученные подотчетные суммы. Для этого он составляет авансовый отчет либо другой документ, самостоятельно доработанный и утвержденный в учетной политике.

С 30.11.2020 срок сдачи подотчетным лицом авансового отчета организация может установить самостоятельно. Прежнее требование о том, что АО должен представляться не позднее 3 рабочих дней после дня истечения срока, на который выданы подотчетные, или со дня выхода на работу, отменено.

Все об авансовых отчетах прочитайте в статье «Особенности авансовых отчетов в бухгалтерском учете».

При наличии неиспользованного остатка командировочных сумм остаток следует вернуть в кассу и отразить записью Дт 50 Кт 71.

Неизрасходованный остаток можно перевести с карты сотрудника на расчетный счет организации: Дт 51 Кт 71.

Возврат остатка на специальный карточный счет отражается проводкой Дт 55 Кт 71.

Списание командировочных расходов может происходить следующим образом:

- Дт 08 (10, 41…) Кт 71 — приобретены внеоборотные средства, ТМЦ;

- Дт 19 Кт 71 — отражена сумма входного НДС;

- Дт 20 (23, 26…) Кт 71 — расходы отнесены на себестоимость продукции (услуг, работ);

- Дт 44 Кт 71 — расходы признаны коммерческими расходами или расходами по основной деятельности торговой организации;

- Дт 91 Кт 71 — утверждены и списаны непроизводственные расходы.

Более подробно эту тему вы можете изучить в статье «Бухгалтерский учет расчетов с подотчетными лицами».

Как учесть командировочные расходы при УСН, узнайте в Готовом решении от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Выдача подотчетному лицу из кассы

Выдача денежных средств подотчетному лицу оформляется документом Выдача наличных вид операции Выдача подотчетному лицу в разделе Банк и касса — Касса — Кассовые документы –кнопка Выдача.

Рассмотрим особенности заполнения документа Выдача наличных по нашему примеру.

- Получатель — сотрудник, которому выдаются денежные средства под отчет.

- Основание — нужды, на которые выдается подотчетная сумма: на командировочные расходы.

- Приложение — данные распорядительного документа или заявления сотрудника на выдачу денежных средств.

Документ формирует проводку:

Дт 71.01 Кт 50.01 — выдача аванса сотруднику под отчет.

Документальное оформление

Для документального оформления выдачи денежных средств из кассы необходимо использовать унифицированную форму Расходный кассовый ордер (КО-2), утвержденную Постановлением Госкомстата РФ от 18.08.1998 N 88.

Бланк можно распечатать по кнопке Расходный кассовый ордер (КО-2) из документа Выдача наличных. PDF

Типовые проводки по 52 счету

По дебету счета

| Хозяйственная операция | Дебет | Кредит |

| Внесена на валютный счет наличная иностранная валюта на валютный счет | 52 | 50 |

| Зачислена на валютный счет купленная иностранная валюта | 52 | 51 |

| Переведены денежные средства с одного валютного счета на другой | 52 | 52 |

| Денежные средства перечислены на валютный счет со специального счета в банке | 52 | 55 |

| Зачислена на валютный счет купленная иностранная валюта | 52 | 57 |

| Денежные средства в иностранной валюте получены в счет погашения ранее выданного займа | 52 | 58-3 |

| Возвращены на валютный счет суммы, излишне уплаченные поставщику | 52 | 60 |

| Возвращен аванс в иностранной валюте от поставщика | 52 | 60 |

| Поступила от покупателя иностранная валюта | 52 | 62 |

| Покупателем перечислен аванс в иностранной валюте | 52 | 62 |

| Получен краткосрочный заем в иностранной валюте | 52 | 66 |

| Получен долгосрочный заем в иностранной валюте | 52 | 67 |

| Возвращена на валютный счет неиспользованная иностранная валюта, выданная под отчет | 52 | 71 |

| Возвращен на валютный счет заем в иностранной валюте | 52 | 73-1 |

| Зачислена на валютный счет сумма возмещения материального ущерба, причиненного работником | 52 | 73-2 |

| Поступили на валютный счет денежные средства в качестве вклада в уставный капитал | 52 | 75-1 |

| Получено страховое возмещение в иностранной валюте от страховой компании | 52 | 76-1 |

| Зачислены на валютный счет денежные средства в иностранной валюте по признанной (присужденной) претензии | 52 | 76-2 |

| Зачислены на валютный счет денежные средства в иностранной валюте в счет причитающихся организации дивидендов (доходов) от участия в других организациях | 52 | 76-3 |

| Поступило на валютный счет целевое финансирование | 52 | 86 |

| Поступила оплата за проданную продукцию (товары, работы, услуги) | 52 | 90-1 |

| Средства от продажи прочего имущества, а также дополнительные доходы, поступившие в иностранной валюте, отражены в составе прочих доходов | 52 | 91-1 |

| Включена в состав прочих расходов положительная курсовая разница по валютному счету | 52 | 91-1 |

| Учтена в составе прочих доходов иностранная валюта, поступившая на валютный счет в результате чрезвычайных событий | 52 | 91-1 |

| Иностранная валюта получена безвозмездно | 52 | 91-1 |

| Получены на валютный счет денежные средства, подлежащие включению в состав доходов будущих периодов | 52 | 98-1 |

По кредиту счета

| Хозяйственная операция | Дебет | Кредит |

| В кассу поступила иностранная валюта с валютного счета | 50 | 52 |

| Перечислена на специальный счет в банке иностранная валюта | 55 | 52 |

| Иностранная валюта перечислена для продажи (конвертации в рубли) | 57 | 52 |

| Оплачены с валютного счета акции | 58-1 | 52 |

| Перечислен с валютного счета заем | 58-3 | 52 |

| Перечислены с валютного счета денежные средства по договору о совместной деятельности | 58-4 | 52 |

| Погашена задолженность в иностранной валюте перед поставщиком | 60 | 52 |

| Перечислен поставщику аванс в иностранной валюте | 60 | 52 |

| Возвращена сумма, излишне уплаченная покупателем | 62 | 52 |

| Возвращен аванс покупателю с валютного счета | 62 | 52 |

| Погашен краткосрочный кредит или проценты по нему в иностранной валюте | 66 | 52 |

| Погашен долгосрочный кредит или проценты по нему в иностранной валюте | 67 | 52 |

| Перечислена с валютного счета заработная плата (дивиденды) работникам | 70 | 52 |

| Выданы под отчет денежные средства в иностранной валюте | 71 | 52 |

| Предоставлен заем работнику в иностранной валюте | 73-1 | 52 |

| Выплачены с валютного счета дивиденды учредителям (участникам) | 75-2 | 52 |

| Выплачена депонированная заработная плата | 76-4 | 52 |

| Оплачены с валютного счета собственные акции, выкупленные у акционеров | 81 | 52 |

| Оплачены с расчетного счета расходы за счет нераспределенной прибыли (по решению учредителей (участников) организации) | 84 | 52 |

| Отрицательная курсовая разница по валютному счету включена в состав прочих расходов | 91-2 | 52 |

| Иностранная валюта, утраченная в результате чрезвычайных обстоятельств, учтена в составе прочих расходов | 91-2 | 52 |

| С валютного счета оплачены расходы, связанные с устранением последствий чрезвычайных ситуаций | 91-2 | 52 |

| С валютного счета оплачены различные расходы за счет ранее созданного резерва | 96 | 52 |

Заработная плата за время командировки

Период командировки оплачивается не так, как обычная работа, а по среднему заработку (ст. 167 ТК РФ). Каким бы не был режим работы, средний заработок рассчитывается исходя из фактически начисленной заработной платы и фактически отработанного времени за 12 календарных месяцев, предшествующих месяцу, когда началась командировка.

Заметим, что некоторые компании оплачивают командировку не по среднему, а по фактическому заработку. Такой вариант хотя и не вполне корректен, но допустим. Главное, чтобы фактический заработок за период командировки не оказался меньше среднего заработка, ведь иначе права работника окажутся нарушенными. Чтобы этого не произошло, лучше для каждой командировки сравнить два значения зарплаты: первое — по среднему заработку, второе — по фактическому. И если первое значение не больше второго, можно оплачивать командировку исходя из оклада.

Если человек трудился в командировке в свой выходной, и это отражено в табеле учета рабочего времени, то такую работу необходимо оплатить в двойном размере. Есть и альтернативный вариант: по желанию работника оплату предоставить в одинарном размере и дать дополнительные выходные (ст. 153 ТК РФ).

Должностная инструкция бухгалтера по подотчетным лицам

Вы спросите, что такое должностная инструкция (ДИ)? Это лишь свод внутренних правил фирмы по какой-то конкретной должности.

Казалось бы, нет ничего сложного — ее составить. Но многие руководители игнорируют это, считая, что такой документ необходим только на крупных предприятиях. Они пренебрегают составлением этого внутреннего административного документа.

Рассмотрим простую ситуацию. Устраивается бухгалтер на работу в небольшую фирму, и ввиду того, что для этого работника нет ДИ, все его обязанности объясняют ему в устном порядке.

Скорее всего, новый сотрудник будет работать хорошо и никаких проблем не возникнет. А возможно, он изначально неправильно поймет круг своих обязанностей. И как результат — совершенные ошибки, штрафы во время налоговых проверок.

Чтобы избежать ошибок и недопонимания, на фирме обязательно должны быть ДИ.

И конечно, такая инструкция должна быть на бухгалтера, работающего с подотчетными лицами (бухгалтера-кассира).

В ДИ бухгалтера по работе с подотчетниками рекомендуем указать:

- То, что в работе он подчиняется главному бухгалтеру.

- Все должностные обязанности, связанные с его работой (примерный перечень обязанностей приведен выше).

- Нормативные и другие документы, которыми бухгалтер должен руководствоваться в работе:

- указание Банка РФ «О порядке ведения кассовых операций» от 11.03.2014 № 3210-У;

- указание Банка РФ «Об осуществлении наличных расчетов» от 07.10.2013 № 3073-У;

- закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ;

- приказ Минфина РФ «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению» от 31.10.2000 № 94н;

- Трудовой кодекс РФ;

- Налоговый кодекс РФ;

- ПБУ;

- КоАП РФ;

- закон «О персональных данных» от 27.07.2006 № 152-ФЗ;

- иные законодательные акты, постановления, распоряжения, приказы, руководящие, методические и нормативные материалы по организации бухучета;

- устав компании;

- правила внутреннего трудового распорядка;

- локальные нормативные и организационно-распорядительные документы, касающиеся основной деятельности работника.

Подробнее о нормативных актах, регулирующих работу с подотчетниками, читайте в статье «Расчет с подотчетными лицами — нормативные документы».

Как провести аудит расчетов с подотчетными лицами, узнайте в аналитическом материале от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

- То, что с ним будет заключен договор о полной материальной ответственности.

Типовая форма договора о полной индивидуальной материальной ответственности приведена в приложении № 2 к постановлению Минтруда РФ «Об утверждении перечней должностей и работ, замещаемых или выполняемых работниками, с которыми работодатель может заключать письменные договоры о полной индивидуальной или коллективной (бригадной) материальной ответственности, а также типовых форм договоров о полной материальной ответственности» от 31.12.2002 № 85.

- Права работника.

- Ответственность за ненадлежащее исполнение своих должностных обязанностей (ДО):

6.1. Работник несет дисциплинарную ответственность:

- за невыполнение, недобросовестное выполнение своих ДО;

- за искаженную информацию о ходе выполнения работ;

- за недобросовестное выполнение приказов, распоряжений и поручений руководителя;

- за несоблюдение трудовой дисциплины;

- за несоблюдение закона о защите персональных данных.

6.2. Работник несет материальную ответственность:

- за причинение материального ущерба — в пределах, определенных действующим трудовым и гражданским законодательством РФ;

- за несоблюдение кассовой дисциплины.

Подробнее о нарушении кассовой дисциплины читайте в статье «Кассовая дисциплина и ответственность за ее нарушение».

Кто проверяет кассовую дисциплину и как проходит проверка, узнайте в Готовом решении от КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

6.3. Работник несет ответственность за разглашение информации, представляющей собой коммерческую тайну компании, ставшей известной в связи с исполнением должностных обязанностей, в порядке, определенном действующим законодательством и соответствующими локальными актами компании.

7. Условия работы.

После составления ДИ руководитель издает приказ о ее утверждении.

Как его правильно составить, смотрите в статье «Приказ об утверждении должностных инструкций — образец».

Сотрудник знакомится с ДИ и подписывает ее. Копия инструкции остается у него.

На какие расходы можно выдавать деньги

Законодательная база содержит указания, на какие цели можно выдавать подотчетные суммы, к ним относятся:

- Оплата служебных командировок и аналогичных поездок;

- Оплата за услуги или работы;

- Покупка материалов и товаров;

- Совершение представительских расходов;

- Другие аналогичные расходы.

Организация может закрепить направления, на которые подотчетные лица имеют право тратить выданные им суммы при помощи издания Положения о подотчете.

Важно! Закон запрещает выдавать средства подотчет для приобретения объектов основных средств. Также подотчетными суммами нельзя совершать единовременные сделки с организациями и предпринимателями, размер которых превышает 100 тысяч рублей

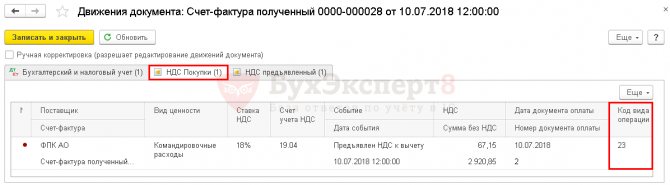

Регистрация ж/д билетов перевозчика

Документ Счет-фактура (бланк строгой отчетности) создан автоматически на основании документа Авансовый отчет.

Если в документе установлен флажок Отразить вычет НДС в книге покупок, то при его проведении будут сделаны проводки по принятию НДС к вычету.

Проводки по документу

Документ формирует проводку:

Дт 68.02 Кт 19.04 — принятие НДС к вычету по услуге.

Документ формирует движения по регистру НДС Покупки:

регистрационную запись по Виду ценности Командировочные расходы с кодом вида операции «» Командировочные расходы по бланку строгой отчетности…» на сумму принятого НДС к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. PDF

Отчетность

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: PDF

сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура с кодом вида операции «»;

- БСО с кодом вида операции «23».

Подотчетные командировочные средства

Работник, отправляясь в служебную командировку, имеет право на возмещение суммы командировочных расходов, осуществленных с целью:

- оплаты за проезд до пункта назначения;

- оплаты аренды жилья;

- оплаты суточных расходов;

- оплаты прочих оговоренных с работодателем расходов.

Необходимо также учитывать, что работник может претендовать на командировочные выплаты только в том случае, если является штатным сотрудником. Размер денег, выдаваемых под отчет, регулируется коллективными трудовыми договорами или уставом предприятия. Денежные средства, выданные в валюте иностранных государств, необходимо учитывать на отдельных субсчетах.

Типовые проводки по 71 счету

С используют для отражения операций с подотчетными лицами. При выдаче средств суммы проводятся по Дт 71, при отнесении расходов — по Кт 71.

Выдача средств работнику подотчет может производится как в наличной, так и в безналичной форме:

| Дт | Кт | Описание | Документ |

| 71 | 50 | Выданы средства наличными через кассу | Расходный кассовый ордер |

| 71 | 51 | Перечислены средства на банковскую карту | Платежное поручение |

| 71 | 55 | Выданы средства со специальных банковских счетов | Банковская выписка |

| 71 | 52 | Перечислены средства в иностранной валюте на банковскую карту | Банковская выписка |

| 71 | 50.3 | Выданы проездные документы сотруднику, который направляется в командировку | Расходный кассовый ордер |

В случае, если сумма выданных средств не была израсходована полностью, ее остаток может быть возвращен:

| Дт | Кт | Описание | Документ |

| 50 | 71 | Возврат средств сотрудником наличными через кассу | Приходный кассовый ордер |

| 52 | 71 | Зачисление остатка средств на специальный банковский счет | Банковская выписка |

| 55 | 71 | Зачисление остатка средств в иностранной валюте | Банковская выписка |

Операции с подотчетными лицами могут быть отражены с использованием счетов производства:

| Дт | Кт | Описание | Документ |

| 20 | 71 | Отражение подотчетных сумм в составе расходов основного производства | Авансовый отчет, подтверждающие документы |

| 23 | 71 | Отражение подотчетных сумм в составе расходов вспомогательного производства | Авансовый отчет, подтверждающие документы |

| 28 | 71 | Отражение подотчетных сумм в составе расходов на исправление брака | Авансовый отчет, подтверждающие документы |

| 29 | 71 | Отражение подотчетных сумм в составе расходов обслуживающего производства | Авансовый отчет, подтверждающие документы |

На предприятиях розничной торговли через подотчетное лицо могут быть понесены расходы на продажу:

| Дт | Кт | Описание | Документ |

| 44 | 71 | Отражение реализационных расходов, понесенных посредством подотчетного лица | Авансовый отчет |

Товары и материалы, приобретенные подотчетным лицом, отражаются в учете такими записями:

| Дт | Кт | Описание | Документ |

| 10 | 71 | Поступили материалы, приобретенные подотчетным лицом | Авансовый отчет |

| 41 | 71 | Поступили товары, приобретенные подотчетным лицом | Авансовый отчет |

Пример бухгалтерских проводок на 71 счете

Сотруднику ООО «Консул» Петренко С.П. были выданы средства под отчет в безналичной форме в сумме 2500 руб. для приобретения бумаги. Фактически Петренко С.П. израсходовал 2840 руб., НДС 433 руб., что подтвердил авансовым отчетом и товарным чеком. Перерасход в сумме 340 руб. был зачислен Петренко на банковскую карту.

В учете ООО «Консул» были сделаны такие записи:

| Дт | Кт | Описание | Сумма | Документ |

| 71 | 51 | На банковский счет Петренко С.П. зачислены средства на хознужды | 2500 руб. | Платежное поручение |

| 10 | 71 | Поступила бумага, приобретенная Петренко (2840 руб. — 433 руб.) | 2407 руб. | Авансовый отчет, товарный чек |

| 19 | 71 | Отражена сумма НДС | 433 руб. | Авансовый отчет, товарный чек |

| 91.02.1 | 19 | НДС отражен в составе расходов | 433 руб. | Авансовый отчет, товарный чек |

| 71 | 51 | На банковский счет Петренко С.П. зачислена сумма перерасхода средств | 340 руб. | Платежное поручение |

Счет 71 в бухгалтерском учете — это отдельный бухсчет, предназначенный для отражения сумм, выданных подотчет работникам компании. Разберемся в особенностях его применения, обозначим проводки и правила их составления. КонсультантПлюс БЕСПЛАТНО на 3 дня Получить доступ

Возврат неиспользованных подотчетных средств

Возврат неиспользованных подотчетных средств оформляется документом Поступление наличных вид операции Возврат от подотчетного лица по кнопке Создать на основании – Поступление наличных документа Авансовый отчет. Документ Поступление наличных, созданный таким образом заполняется автоматически.

Вручную остается заполнить:

Статья доходов — Возврат от подотчетного лица.

Документ формирует проводку:

Дт 50.01 Кт 71.01 — возврат неиспользованных средств подотчетным лицом.

Документальное оформление

Для документального оформления поступления наличных денег в кассу организации необходимо использовать унифицированную форму Приходный кассовый ордер (КО-1), утв. Постановлением Госкомстата РФ от 18.08.1998 N 88.

Бланк можно распечатать по кнопке Приходный кассовый ордер (КО-1) документа Поступление наличных. PDF

Похожие публикации

- Оплата доли в уставном капитале наличными денежными средствами Оплата доли наличными деньгами — один из разрешенных способов формирования…

- Директор оплатил личными наличными средствами аренду офиса Добрый день. Подскажите, пожалуйста верный алгоритм проведения с проводками и…

- ИП УСН доходы, оплата налогов наличными денежными средствами в банке Добрый день, прошу подсказать, как верно провести в 1С Бухгалтерия…

- ИП УСНО доходы, оплата налогов наличными денежными средствами Добрый день, уже задавала подобный вопрос, https://buhexpert8.ru/voprosy/voprosy-1s-buhgalteriya/ip-usno-dohody-oplata-nalogov-nalichnymi-denezhnymi-sredstvami.html Сейчас немного другая…

Зачем нужен 71 счет

Счет 71 нужен для хранения информации о выданных подотчетных средствах и состоянии расчетов по ним. Взглянув на 71 счет, бухгалтер может сказать, сколько денег было выдано сотруднику, и сколько он должен, или ему должна компания.

Счет 71 — активно-пассивный. По дебету копятся перечисленные в подотчет суммы. А по кредиту отражаются израсходованные суммы, которые подтверждаются чеками и иными документами. Остаток по дебету означает, что работник должен вернуть компании неизрасходованные средства, а по кредиту — сумму перерасхода, которую работнику должна возместить компания.

Порядок учета

Как правило, целью расходования средств является покупка услуг или товаров. В этом случае сотрудник будет действовать от лица компании. Следовательно, на операцию будут распространяться нормы, касающиеся ЮЛ. Максимальный размер расчетов между ЮЛ составляет 100 000 рублей на основании Указания Банка №1843-У от 20 июня 2007 года. Если этот лимит не будет соблюдаться, должностных лиц ожидает штраф в размере 4 000-5 000 рублей. Штраф для ЮЛ составит 40 000-50 000 рублей.

Выдача средств под отчет предполагает соблюдение этих норм:

- Отчет о расходовании должен быть предоставлен в бухгалтерию в течение 3 дней после даты траты.

- Сумму может получить только то лицо, которому она предназначается.

- Новый аванс можно получить только после того, как составлен отчет за прошлую сумму.

Руководителю нужно издать приказ о порядке выдачи сумм. Этот документ определяет эти моменты:

- Список сотрудников, которые имеют право получить сумму под отчет.

- Срок, на который предоставляются деньги.

- Порядок выдачи аванса.

Подотчетных лиц, которые упомянуты в приказе, нужно ознакомить с ним под подпись. Порядок выдачи и списания средств нужно зафиксировать в учетной политике.

Средства предоставляются на основании письменного заявления. Направлять его нужно руководителю компании. Деньги выдаются только в том случае, если управленец сочтет требования в

заявке обоснованными. В этом случае руководитель должен направить соответствующее распоряжение в бухгалтерский отдел.

Выданные средства списываются на основании авансового отчета, составленного подотчетным лицом. К нему прикладываются документы, подтверждающие операцию: чеки, квитанции, договоры. Для целей учета они могут использоваться только в том случае, если составлены они по унифицированной форме.

При проверке отчетов необходимо обратить внимание на эти пункты:

- Информация на кассовом и товарном чеках должна быть аналогичной. Даты в документах не должны выпадать на выходные дни.

- В товарном чеке должны быть все требуемые реквизиты. Также должна присутствовать подпись кассира и печать.

- В товарном чеке должен быть прописан конкретный перечень предметов, которые были куплены. К примеру, не «канцелярская продукция», а «ручки, карандаши и тетради».

После совершения операции у сотрудника могут остаться деньги. Остаток необходимо вернуть в кассу на основании приходного кассового ордера. Также средств на совершение операции может не хватить. То есть сотруднику придется добавить к сумме свои деньги. Перерасход компенсируется работнику также по кассовому ордеру.

Что делать, если после совершения операции у сотрудника остались средства, однако он их не вернул в кассу? В этом случае руководитель может удержать средства из зарплаты. Основанием для взимания является статья 137 ТК РФ. Однако возможно это только при соблюдении следующих условий:

- Удержание можно произвести в течение месяца с даты срока возврата остатка.

- Размер удержания не может быть больше 20%.

- Сотрудник согласен с основаниями и размером удержаний.

- Есть письменное заявление от сотрудника о том, что он согласен на процедуру.

Важно! Если рассмотренные условия не соблюдены, работодатель может оспорить удержание

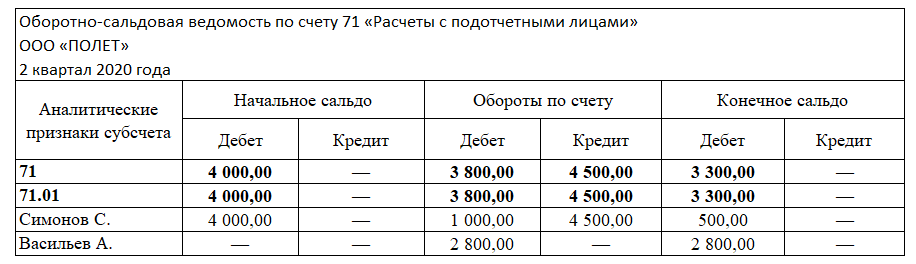

Пример заполнения оборотно-сальдовой ведомости

У подотчетника Симонова С. на 01.04.2020 есть перерасход по одной сумме, полученной под отчет, в размере 1000 руб. и задолженность по второй в размере 5000 руб. Срок отчета по ней еще не наступил. Суммы отражаются на начальных остатках.

Во втором квартале Симонов С. получил из кассы 1000 руб. (дебетовый оборот) и составил авансовый отчет на вторую сумму в размере 4500 руб. (кредитовый оборот).

После этого другой подотчетник Васильев А. получил сумму на хознужды — 2800 руб. (дебетовый оборот).

Теперь конечное сальдо в ведомости примет вид:

Симонов С. — конечное дебетовое сальдо: 500 руб.

Васильев А. — конечное дебетовое сальдо: 2800 руб.

Учет расчетов с подотчетниками компания ведет с использованием субсчета 71.01 «Расчеты с подотчетниками в рублях».

Обратите внимание! Получить под отчет новую денежную сумму работник может до полного расчета по предыдущей

Суточные: налоговый учет

Суточные — расходы сотрудника, понесенные в командировке, связанные с проживанием вне места постоянного жительства. В большинстве случаев суточные выделяются сотруднику для питания во время командировки.

Размер суточных действующим законодательством не ограничивается, но существует лимит, сверх которого на эти расходы нужно начислить НДФЛ и страховые взносы. Это лимит составляет 700 рублей для поездок по России и 2500 руб. — для заграницы. Размер суточных работодатель устанавливает самостоятельно, и он может разниться в зависимости от:

- должности сотрудника (для руководящих работников они могут быть выше, для обычных работников — в пределах лимита);

- задач, поставленных в командировке;

- места командировки и т. д.

Подробнее с особенностями расчета, начисления и выплаты суточных вы можете ознакомиться в следующих статьях:

- Выплата суточных при командировках в 2021 году: особенности;

- Выплата суточных за день отъезда и за день прибытия;

- Оплата суточных за выходные дни;

- Суточные при командировке в место постоянной прописки.

Списать на расходы суточные можно в полном объеме, без ограничений. Что же касается однодневных командировок, то на них суточные не полагаются. Связано это с тем, что сотрудник в такой поездке не несет расходов по проживанию и возвращается домой в этот же день.

Отчитываться по суточным работник не обязан, в связи с чем требовать от сотрудника подтверждающие документы по суточным работодатель не вправе.

Корреспонденция

Счет 71 может участвовать в проводках со многими счетами.

По дебету счета 71 он может корреспондировать в кредит счетов:

- Счет 50 — при выдаче из кассы подотчетных сумм;

- Счет 51 — при перечислении подотчетных сумм с расчетного счета на карту;

- Счет 52 — при выдаче подотчетных сумм в валюте (например, при загранкомандировке);

- Счет 55 — при выдаче подотчет со спецсчетов;

- Счет 76 — при выдаче денег подотчет по банковскому реестру;

- Счет 79 — при выдаче подотчет за счет средств филиала, обособленного подразделения;

- Счет 91 — при списании курсовых разниц, если выдача средств была произведена в валюте.

По кредиту счета он может вступать в проводки с дебетом следующих счетов:

- Счет 07 — при оприходовании оборудования для дальнейшего монтажа, купленного через подотчетные суммы;

- Счет 08 — при отражении затрат (командировок, прочих затрат), связанных с приобретением объектов внеоборотных активов;

- Счет 10 — при приобретении материалов при помощи подотчетных сумм;

- Счет 11 — при приобретении животных для откорма при помощи подотчетных сумм;

- Счет 15 — при приобретении материалов, если в учетной политике закреплено ведение учета при помощи счета 15;

- Счет 20 — при списании подотчетных сумм на основное производство;

- Счет 23 – при списании подотчетных сумм на вспомогательное производство;

- Счет 25 – при списании подотчетных сумм на общепроизводственные расходы;

- Счет 26 – при списании подотчетных сумм на административные расходы;

- Счет 28 – при списании подотчетных сумм на исправление ранее допущенного брака;

- Счет 29 – при списании подотчетных сумм на затраты обслуживающих и подсобных хозяйств;

- Счет 41 — при отражении приобретения товаров через подотчет;

- Счет 44 – при списании подотчетных сумм на затраты на продажу продукции;

- Счет 45 – при списании подотчетных сумм на приобретение товаров, которые еще не поступили в организацию;

- Счет 50 — при возврате неиспользованных подотчетных сумм в кассу;

- Счет 51 – при возврате неиспользованных подотчетных сумм на расчетный счет;

- Счет 52 – при возврате неиспользованных подотчетных сумм на валютный счет;

- Счет 55 – при возврате неиспользованных подотчетных сумм на спецсчет в банке;

- Счет 70 — при удержании невозвращенных подотчетных сумм из зарплаты (однократное удержание);

- Счет 73 – при удержании невозвращенных подотчетных сумм из зарплаты (многократное удержание);

- Счет 76 — при закрытии задолженности перед поставщиком по уже ранее списанной работе, услуге;

- Счет 79 — при передаче задолженности между филиалами и головными организациями;

- Счет 91 — при отражении недостачи в приобретенных материалах в пределах естественной убыли, при отражении курсовых разниц при выдаче подотчет в валюте;

- Счет 94 — при отражении недостачи, если расходование подотчетной суммы не подтверждено документами и она не возвращена в кассу;

- Счет 97 — при отражении подотчетных затрат, которые будут списаны в будущих периодах;

- Счет 99 — при списании подотчетных средств на ликвидацию чрезвычайных ситуаций, стихийных бедствий.