Статья 166 тк рф. понятие служебной командировки

Содержание:

- Отчёт по командировочным затратам

- Когда понадобится удостоверение для служебных командировок

- Деловые поездки менеджеров по продажам

- Основные вопросы по толкованию положений ст. 166 ТК

- Рассчитываем средний заработок при оплате командировки

- Что учесть и как оформить?

- Ограничения направления в командировки

- Расчёт командировочных

- Срок командировки

- Что, если заявленная цель поездки не достигнута?

- Перечисляем в положении документы, подтверждающие расходы

Отчёт по командировочным затратам

Предприятие должно обеспечить сотрудника финансовыми средствами, которые он может сэкономить. Суточные насчитываются на количество командировочных дней, сюда же входит стоимость аренды жилья и выходные дни.

Если работник не представит документы на затраченные деньги или чеки, тогда рассчитывать на возврат придётся согласно норме ст. 168 ТК РФ. При этом учитываются различные виды платежей. Например, сотрудник рассчитался деньгами или банковской карточкой.

При наличной оплате гостиничного номера предоставляет чек, при аренде жилья – договор, билеты на транспорт, счета за проживание и другие документы. Если оплата произошла по карте, то фискальный, гостиничный чек. Компенсируются услуги связи и расходы на провоз багажа, сервисный сбор аэропорта. Даты на всех документах должны совпадать с командировочным временем.

По соглашениям гражданского характера работников не командируют. На основании ст. 450 ГК РФ в случае направления человека, работающего по гражданскому договору, необходимо внести дополнение в соглашение5 на выполнении работ, а также порядок компенсации затрат. Приказ о командировке не издаётся, так как исполнитель не входит в штат.

Согласно ГК РФ к договорам гражданского характера относятся: соглашение на работы подряда, поручения, комиссии, перевозки и оказания услуг. Поэтому порядок направления и компенсации включают в текст соглашения.

К расходам исполнителя относятся затраты:

- на проезд и проживание;

- на дорожное страхование;

- налоговые сборы;

- горюче-смазочные материалы;

- стоянка автомобиля и другие.

Исключением являются выплаты суточных, которые предусмотрены только для официально оформленных сотрудников.

В отношении государственных организаций порядок выплаты суточных устанавливается специальными положениями правительства РФ, органами власти субъектов федерации, местных муниципалитетов.

Суточные для загранкомандировки рассчитывают по отличительной схеме. Не облагаемый лимит составляет 2500 рублей. Деньги выдают в валюте той страны, куда едет командировочный. За время следования по российской территории сумма выдаётся в рублёвом эквиваленте, для въезда в другое государство в валюте, которая там используется.

Когда понадобится удостоверение для служебных командировок

Оформлять удостоверение не потребуется:

- заграничным представительствам фирмы;

- организациям по отправке работников в заграничные командировки. Въезд и выезд из страны зафиксируется в паспорте.

Если командировка длится непродолжительное время, а сотрудник возвращается на рабочий пост в рамках того же дня, удостоверение можно не использовать.

Подобно остальным документам, удостоверения, связанные с командировками, должны сохраняться 5 лет. Для их регистрации заводится специальный журнал. Документы сотрудников, командированных из других предприятий, регистрируются в отдельном журнале.

Таким образом, командировка сотрудников — ответственный процесс, требующий должного подхода во всех отношениях.

Особенности:

- к командировочнымне относятся чеки за проезд в метро, такси, автобусе,питание в кафе,потери на обмене валют, комиссии банкоматов и прочее.

- Суточные по решению налогоплательщика могут быть и 10 и 100 МРП, но вес расходы больше 6 МРП (по Казахстану)или 8 МРП (за пределами Казахстана) или больше 40 дней относятся на доход сотрудника и облагаются всеми зарплатными налогами.

- даже если человек вернулся с командировки и в тот же день вышел на работу,это считается днем командировки ,поэтому выплачиваются суточные.

- во время командировки начисляется заработная плата

- Если командировка больше 40 дней, то оформляется работа вахтовым методом.

- Нет фискальных чеков на билеты, или проживание, то документы по командировке нужно аннулировать.

Деловые поездки менеджеров по продажам

Как оформить командировку сотрудника, ответственного за обслуживание клиентов и сбыт продукции? Перед менеджерами по продажам обычно ставятся четкие цели, выраженные в количественных показателях. От того, насколько качественно и результативно работник выполняет бизнес-план, зависят его заработки и перспективы карьерного роста.

Если сотруднику, ответственному за работу с клиентами, не удается выполнить главную задачу деловой поездки (совершить продажу), работодатель все равно желает получить максимум информации о потенциальном заказчике, перспективах сотрудничества с ним, а также о причинах, по которым не удалось заключить сделку.

Кроме того, руководителю компании, нацеленной на расширение клиентской базы, важно понимать, с кем из фирм-конкурентов сотрудничает потенциальный заказчик и на каких условиях заключены договора. Поэтому когда менеджер по продажам отправляется в командировку, перед ним ставят многоуровневую цель, включающую в себя задачи, касающиеся не только переговоров с заказчиком, но и сбору рыночной информации

Поэтому когда менеджер по продажам отправляется в командировку, перед ним ставят многоуровневую цель, включающую в себя задачи, касающиеся не только переговоров с заказчиком, но и сбору рыночной информации.

Основное служебное задание может звучать следующим образом:

- проведение переговоров и установление первичного контакта с ООО «Будущий клиент»;

- заключение договора на поставку материалов для ;

- расширение клиентской базы, изучение возможностей рынка г. Н-ска;

- участие в выставке «Стройматериалы сегодня» 01 августа 2016 г.;

- обмен опытом с менеджерами по продажам Западного филиала компании; участие в корпоративной конференции «Прибыльные сделки»;

- обучение новых сотрудников отдела сбыта Западного филиала;

- организация и проведение семинара «Успешная работа».

«Заключение контракта на поставку товара» — наиболее популярная цель командировок сотрудников, ответственных за работу с клиентами. Она может быть раскрыта в задачах:

- встреча с представителем отдела закупок ООО «Будущий заказчик», выявление и анализ потребностей;

- визит на предприятия-конкуренты ООО «Соперник 1» и АО «Соперник 2» качестве «тайного покупателя»: получение прайс-листов, сбор информации об условиях сотрудничества с заказчиками, составление отчета для отдела маркетинга, выявление сильных сторон ООО «Соперник 1» и АО «Соперник 2»;

- переговоры с начальником отдела закупок ООО «Будущий клиент», демонстрация образцов продукции, согласование условий контракта;

- встреча с генеральным директором ООО «Будущий клиент», подписание контракта.

По возвращении из поездки менеджер по продажам обязан представить отчет о выполнении каждой задачи и полученных результатах. К нему прилагаются протоколы проведенных переговоров, анализ потребностей потенциального клиента, материалы для маркетинговых исследований, копии коммерческих предложений, подписанный контракт (при наличии).

Аналогичным образом могут быть сформулированы цели командировки для начальника клиентского подразделения или директора департамента продаж.

Перед руководящим составом могут быть поставлены и такие задачи:

- проведение внутрифирменного аудита сделок по реализации,

- контроль за работой филиала компании,

- участие в собрании Комитета по улучшению качества обслуживания клиентов,

- предоставление отчета о продажах перед членами совета директоров на ежегодном собрании.

Основные вопросы по толкованию положений ст. 166 ТК

Какой порядок регулирования особенностей командировок упомянут в рассматриваемой статье?

Здесь имеется в виду Постановление Правительства №749 от 13.10.08. Этот документ состоит из 26 пунктов, в которых разобраны практически все командировочные аспекты: сроки, порядок компенсации сотрудникам их расходов, необходимые для этого документы и т.д.

Какой документ используется для направления сотрудника в служебную командировку?

У нанимателя имеются два варианта действия: использовать готовые шаблоны документов или самостоятельно созданную форму приказа. В первом случае применяются формы Т-9 или Т-9а. Во втором случае публикуется приказ, в котором присутствуют следующие пункты:

- базовые данные о командированном сотруднике (ФИО, должность, подразделение);

- цель командировки;

- пункт назначения;

- продолжительность командировки;

- дополнительная информация – источники выплат сотруднику и т.п.

В обоих вариантах на документах обязательна подпись командируемого сотрудника. Также их подписывает глава организации или другой руководитель с необходимыми для этого полномочиями.

Как в законодательстве определяется место постоянной работы?

В целом в ТК такая формулировка отсутствует. В целях выполнения ст. 166 ТК можно использовать формулировку из ст. 57 ТК. В соответствии с ней это то место работы сотрудника, которое прямо указано в заключённом с ним трудовом договоре.

На каком основании определяется продолжительность командировки?

В упомянутом выше Постановлении Правительства №749 указано, что на срок командировки влияют:

- предполагаемый объём работы командируемого сотрудника;

- сложность этой работы;

- другие особенности.

Также нужно отметить, что максимальная продолжительность командировки для граждан РФ трудовым законодательством не установлена.

Какие поездки нельзя отнести к служебным командировкам?

Поездки сотрудника нельзя отнести к категории командировок, если

- его трудовая деятельность имеет разъездной характер (курьер, водитель транспортного средства и т.д.);

- его работа осуществляется вахтовым методом;

- он отправлен нанимателем получать профобразование или проходить оценку своей квалификации.

Возможно ли для сотрудника отказаться от служебной командировки?

В целом такая возможность отсутствует. Но существуют и некоторые исключения из этого правила. Отказ, не влекущий разбирательства с нанимателем, возможен, если:

- в трудовом договоре специально указано, что сотрудник трудится в режиме без командировок;

- сотрудник принадлежит к категории, для которой отсутствует возможность служебных командировок, даже при имеющейся просьбе или согласии, – примерами являются беременные женщины, несовершеннолетние, кандидаты в выборные органы (статьи 259, 268 ТК, ст. 41 ФЗ №67 от 12.06.02);

- в служебном поручении для командировки указана работа, не предусмотренная трудовым договором сотрудника.

В иных ситуациях подобный отказ считается нарушением трудовой дисциплины и влечёт соответствующее наказание.

Также нужно упомянуть, что для некоторых сотрудников предусмотрены ограничения в части их отправления в служебные командировки. Подобные ограничения прописаны в Постановлении Пленума ВС №1 от 28.01.14. В этом документе указано, что сотрудники с детьми-инвалидами и некоторые другие уязвимые категории отправляются нанимателем в командировки только с их письменного согласия. Также они предупреждаются нанимателем, что их отказ не влечёт для них дисциплинарных последствий.

Рассчитываем средний заработок при оплате командировки

За работником, направленным в командировку, сохраняется заработная плата в течение периода командировки, но не ниже среднего заработка за все рабочие дни по графику постоянного места работы <*>. Если размер заработной платы за дни нахождения в командировке ниже размера среднего заработка, оплату следует производить исходя из среднего заработка. Рассмотрим это на конкретном примере.

Ситуация

Работник организации направлен в командировку в г. Гродно на 4 рабочих дня с 26.02.2018 по 01.03.2018.

Этот работник трудится по графику пятидневной рабочей недели.

Работнику установлен должностной оклад 1250 руб.

Положением об оплате труда предусмотрено премирование работников за результаты финансово-хозяйственной деятельности ежемесячно пропорционально отработанному времени в размере 30% оклада.

В декабре 2021 г. работнику начислено вознаграждение по итогам работы за год в сумме 1050 руб.

Средний заработок за период командировки определяется следующим образом <*>:

При этом оплате подлежат рабочие дни (часы) по графику постоянного места работы, приходящиеся на период командировки.

Среднедневной (среднечасовой) заработок рассчитывается по формуле <*>:

Расчетным периодом являются 2 календарных месяца работы (с 1-го до 1-го числа), предшествующих месяцу начала командировки <*>. При этом учитываются только отработанные дни (часы). Если работник находился, например, в отпуске или болел, то эти периоды исключаются из расчета <*>.

В рассматриваемом случае расчетный период включает декабрь 2017 г. и январь 2021 г.

В связи с трудовым отпуском с 26.12.2017 по 05.01.2018 работником отработано:

— в декабре 2021 г. 16 рабочих дней из 20 дней по графику;

— в январе 2021 г. 18 рабочих дней из 22 дней по графику.

При расчете учитывается заработная плата, фактически начисленная работнику в расчетном периоде за выполненную работу и отработанное время <*>. Отпускные, иные выплаты за неотработанное время в расчете не участвуют <*>. Ежемесячная премия, начисленная пропорционально отработанному времени в текущем месяце, учитывается в полном размере <*>. Вознаграждение по результатам работы за год включается в заработок каждого месяца расчетного периода в течение 12 месяцев начиная с месяца начисления в размере 1/12 от общей суммы последней произведенной выплаты пропорционально отработанному времени <*>.

В приведенной ситуации оклад и премия, начисленные работнику за отработанное время, сумма вознаграждения, включаемая в расчет, составили:

| Вид выплаты | Декабрь 2021 г. | Январь 2021 г. | ||

| (отработано 16 дней из 20) | (отработано 18 дней из 22) | |||

| Начислено, руб. | Принято в расчет, руб. | Начислено, руб. | Принято в расчет, руб. | |

| Должностной оклад | 1000 (1250 / 20 x 16) | 1000 | 1022,73 (1250 / 22 x 18) | 1022,73 |

| Ежемесячная премия (30%) | 300 (1000 x 30%) | 300 | 306,82 (1022,73 x 30%) | 306,82 |

| Вознаграждение по итогам работы за год | 1050 | 70 (1050 / 12 / 20 x 16) | 71,59 (1050 / 12 / 22 x 18) | |

| Итого | 2350 | 1370 | 1329,55 | 1401,14 |

Таким образом, среднедневной заработок равен:

(1370 руб. + 1401,14 руб.) / (16 дней + 18 дней) = 81,50 руб.

Соответственно за 4 рабочих дня командировки за работником должен быть сохранен заработок в сумме не ниже 326 руб. (81,50 руб. x 4 дня).

Заработная плата, рассчитанная по действующей системе оплаты труда, за период командировки работника составила 321,13 руб., в том числе:

— за 3 дня в феврале — 1250 руб. / 20 дней x 3 дня + (1250 руб. / 20 дней x 3 дня) x 30% = 243,75 руб.;

— за 1 день в марте — 1250 руб. / 21 день x 1 день + (1250 руб. / 21 день x 1 день) x 30% = 77,38 руб.

Поскольку заработная плата ниже рассчитанного среднего заработка, то работнику за время командировки следует начислить сумму среднего заработка, то есть 326 руб.

Что учесть и как оформить?

Поскольку командировка на один день отличается от многодневной лишь сроком пребывания работника в разъездах, оформляется она обычным порядком, узаконенным Положением о командировках (пост. Правительства №749 от 13/10/08).

По смыслу п. 11 этого документа понятно, что однодневной законодатель называет командировку, из которой сотрудник может возвращаться каждодневно к месту, где постоянно проживает.

Вопрос: Коллективным договором установлено, что при однодневных командировках работникам выплачиваются суточные в размере 700 руб. для возмещения расходов на питание. Работник подтвердил расходы на питание счетами и чеками кафе. Облагается ли НДФЛ сумма суточных?Посмотреть ответ

Работодатель должен самостоятельно определить, целесообразно ли такое возвращение для работника, с учетом:

- расстояния до места выполнения служебного поручения;

- реальной возможности воспользоваться транспортом, чтобы вернуться в тот же день;

- объема и сложности служебного поручения.

Необходимо учитывать и тот факт, что работник на следующий день должен явиться на службу отдохнувшим, значит, у него должно остаться время на полноценный сон.

Вопрос: Согласно локальному акту работник, направленный в однодневную командировку по территории РФ, получает дополнительную денежную сумму в размере 700 руб. Представление документов, подтверждающих расходование указанной суммы (чеков ККТ, квитанций, БСО), локальным актом не предусмотрено. Облагается ли данная выплата НДФЛ?Посмотреть ответ

Порядок оформления однодневной командировки стандартный:

- Издание приказа о командировке. Здесь указываются срок, цели поездки, порядок оплаты, согласно ЛНА о командировках фирмы, и другие сведения, необходимые кадровой, бухгалтерской службе для оформления и расчета командировочных.

- Выдача аванса командированному лицу – наличными или перечислением на карту, согласно ЛНА.

Хотя это не является обязательным, многие фирмы ведут журнал учета командированных, что особенно актуально, если организация крупная и часть работников постоянно находятся в служебных разъездах. Порядок, закрепленный в ЛНА, может предусматривать и выдачу служебного задания, даже на один командировочный день.

Полагаются ли суточные за однодневную командировку, если квитанция по услугам такси из аэропорта датирована следующим днем?

Если командируется внешний совместитель, такую ситуацию тоже лучше заранее предусмотреть в ЛНА. Как правило, требуется его письменное согласие на однодневную (как и на многодневную) командировку; от фирмы – справка о направлении в командировку. Командированному необходимо решить производственные вопросы по основному месту работы, к примеру, взять на это время отгул.

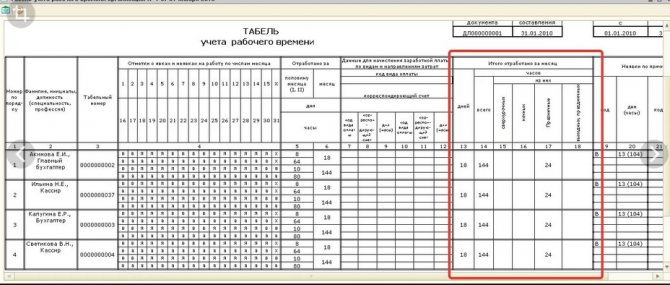

В табеле учета рабочего времени однодневная командировка обозначается «К» или «06».

Вопрос: Как рассчитать и отразить в учете средний заработок, сохраняемый за работником на время однодневной служебной командировки?

Работник направлен в однодневную служебную командировку в марте 2020 г. Должностной оклад работника составляет 60 000 руб. В организации установлена пятидневная рабочая неделя. В расчетном периоде работник находился в основном оплачиваемом отпуске продолжительностью 28 календарных дней (с 1 по 28 июля 2019 г.), в связи с чем сумма начисленной заработной платы за фактически отработанное в июле 2019 г. время составила 7 826,09 руб. Иные периоды, исключаемые из расчетного, а также начисленные за эти периоды выплаты в пользу работника отсутствуют. Сумма среднего заработка перечисляется на банковский счет работника. Командировка связана с производственной деятельностью организации и не направлена на приобретение активов.

Для целей налогообложения прибыли учет доходов и расходов ведется методом начисления.Посмотреть ответ

После возвращения работник на общих основаниях сдает авансовый отчет с приложением первичных оправдательных документов на понесенные расходы.

Важно! Нельзя отправлять даже в однодневные командировки беременных; имеющих детей до трех лет – только с их согласия; одного родителя (опекуна), воспитывающего малолетнего ребенка; сотрудников, ухаживающих за больными родственниками; заключивших ученический договор, кроме целей ученичества (ст. 259, 203, 268, 264 ТК РФ)

Ограничения направления в командировки

Кого нельзя направлять в командировки

Запрещается направлять в командировки:

- Беременных женщин (ст. 259 ТК РФ);

- Работников в возрасте до 18-ти лет (ст. 268 ТК РФ);

- Лиц, с которыми заключен ученический договор – в командировки, не связанные с ученичеством (ст. 203 ТК РФ).

В каких случаях потребуется письменное согласие работника

Следующий круг лиц допускается направление в командировку только с их письменного согласия:

- Женщин, имеющий детей в возрасте до трех лет (ст. 259 ТК РФ);

- Матерей и отцов, воспитывающих без супруга (супруги) детей в возрасте до пяти лет (ст. 259 ТК РФ);

- Работников, имеющих детей-инвалидов (ст. 259 ТК РФ);

- Работников, осуществляющим уход за больными членами их семей в соответствии с медицинским заключением (ст. 259 ТК РФ);

- Отцов, воспитывающих детей без матери, а также опекунов (попечителей) несовершеннолетних (ст. 264 ТК РФ)

Ограничения для иностранных работников

Временно проживающие и временно пребывающие иностранцы не имеют права осуществлять трудовую деятельность вне пределов субъектов РФ, на территории которых им выдано разрешение на работу или патент или разрешено временное проживание (п. 4.2 и 5 ст. 13 Федерального закона от 25.07.2002 N 115-ФЗ).

Предельная общая продолжительность трудовой деятельности иностранцев определенных профессий вне пределов субъекта РФ, на территории которого ему выдано разрешение на работу, при направлении в командировку установлена Приказом Минздравсоцразвития РФ от 28.07.2010 N 564н:

- для временно пребывающих — максимум 10 календарных дней в течение периода действия разрешения на работу;

- для временно проживающих – максимум 40 календарных дней в течение 12 календарных месяцев;

- для высококвалифицированных специалистов – 30 календарных дней ежегодно в течение периода действия разрешения на работу.

Расчёт командировочных

Денежные средства, выдаваемые под отчёт работнику при загранкомандировках, могут быть как в российских рублях, так и в валюте страны, куда отправляется сотрудник. После прибытия делается перерасчёт по курсу Национального банка. Имеется также ряд нюансов при поездках на различные сроки.

Однодневная командировка

Поскольку минимальный срок командировки законодательством не установлен, то работодатель имеет право отправить сотрудника в иной населённый пункт на один день. При подтверждении связи с хозяйственной деятельностью такая поездка признаётся командировкой с оплатой проезда.

Нюансы по сравнению с обычной заключаются в том, что при однодневной командировке суточные внутри России не предусмотрены, при заграничной поездке – не более 50 % от сумм, установленных локальными документами.

Формально получается, что предприятие не может выплатить возмещение без обложения НДФЛ и социальными взносами. Рекомендация – во внутренних документах создать пункт, объясняющий отсутствие у работника экономической выгоды, благодаря чему не происходит обложение НДФЛ. Косвенным подтверждением в защиту данной позиции является письмо Минфина РФ от 01.03.2013 №03-04-07/6189.

Командировка с превышением суточных

Предприятие внутренним распорядительным документом имеет право нормировать размер суточных, как в сторону уменьшения, так и в сторону увеличения. Конкретная сумма фиксируется в трудовом договоре с работником и может быть дифференцированной среди сотрудников.

Например, работник выбыл в командировку 05.10.2018 в 23.15, а прибыл 14.10.2018 в 00.45, суточные согласно внутреннему распорядку – 900 рублей. Тогда:

- Количество дней 10, поскольку 05.10 и 14.10 попадают в расчёт.

- Суточные с превышением лимита: (900-700)*10=2000 рублей;

- НДФЛ: 2000*0,13=260 рублей.

Помимо НДФЛ необходимо на суточные сверх лимита начислить сборы в социальные фонды кроме травматизма, и не включать в состав расходов, формирующих налогооблагаемую прибыль.

Чтобы полностью рассчитать командировочные выплаты, нужно добавить документально подтверждённые расходы, связанные с финансово-хозяйственной деятельностью.

Переходящая командировка

На практике часто возникают ситуации, когда работник уезжает в командировку в одном месяце, а возвращается в другом отчётном периоде. Если поездка переходит на следующий месяц, как оплатить командировку, когда и в каком размере включить в расходы? Существуют ли ограничения при выплате аванса? – вопросы, возникающие у бухгалтеров.

Пример

Например, производственный работник выбыл 28.09.2018 в соседний населённый пункт, а прибыл 03.10.2018 согласно приказу. Он предъявил транспортный билет от 28.09 на выезд в сумме 1500 рублей без НДС и от 03.10 на въезд в сумме 1400 рублей, счёт из гостиницы на сумму 5000 рублей. 27.09.2018 ему выдан аванс в размере 6000 рублей наличными. Суточные составляют 500 рублей согласно трудовому договору. Отчёт предоставил 04.10.2018.

Бухгалтерские проводки приведены в таблице:

| Дата | Дт | Кт | Сумма | Операция |

| 27.09.2018 | 71 | 50 | 6000 руб. | Выдан аванс на командировку |

| 04.10.2018 | 20 | 71 | 500*6+1500+1400+5000=10900 руб. | Утверждён авансовый отчёт |

| 04.10.2018 | 71 | 50 | 10900-6000=4900 руб. | Произведён окончательный расчёт |

Срок командировки

Срок командировки регулируется в п. 4 Положения об особенностях направления работников в служебные командировки. Положение о служебных командировках утверждено в Постановлении Правительства РФ от 13 ноября 2008 № 749. В соответствии с ним срок служебной командировки определяется самим работодателем и зависит от сложности и объема выполняемого задания, а также иных обстоятельств, от которых может зависеть исполнение поручения.

День отправления любого транспортного средства, которое использовал командированный сотрудник, является датой выезда в командировку, а день прибытия данного транспорта на постоянное место работы – датой приезда из командировки. Есть один нюанс: если сотрудник выехал в командировку до 24 часов включительно, то будут считаться текущие сутки, а начиная с 0 часов и позже – последующие сутки.

Служебная командировка может продолжаться неограниченное количество времени, поскольку ни максимальный, ни минимальный сроки служебной командировки нигде не установлены.

Регулирование со стороны законодательства

Процесс направления сотрудника в командировку регулируется на официальном уровне. Вся необходимая информация по данному вопросу содержится в положениях трудового законодательства, в частности – в главе 24 ТК РФ. Там указано точное понятие служебной командировки, ее основные признаки, а также гарантии и компенсации, которые положены направляемому в служебную поездку служащему.

Для того чтобы глава 24 ТК РФ действовала в отношении конкретной поездки подчиненного, сначала необходимо признать такую поездку именно служебной командировкой. Для этого работодателю нужно помнить о некоторых важных условиях, в частности:

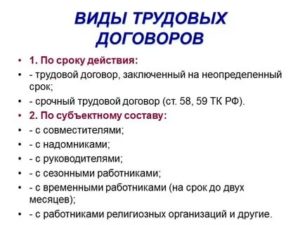

В поездку направляется полноценный сотрудник предприятия. Тут подразумевается, что гражданин должен быть трудоустроен в данной организации в официальном порядке. Это означает, что со служащим должен быть заключен трудовой договор, а также внесена соответствующая запись о трудоустройстве в трудовую книжку физического лица.

Оформляемая поездка сотрудника характеризуется его перемещением в другой пункт, место расположения которого отличается от текущего места нахождения работы сотрудника.

Сама процедура направления служащего в такую поездку осуществляется в установленном порядке. Это означает, что данное действие происходит на основании распоряжения директора организации либо иного уполномоченного лица. Выпущенный таким лицом приказ при этом должен содержать в себе все важные сведения относительно будущей поездки сотрудника.

Главной целью организуемой поездки является выполнение того или иного служебного задания

Такое задание может предусматривать самые различные действия сотрудника, например: встречу с потенциальными клиентами, принятие участия в семинаре, подписание важного договора на поставку товаров, обмен опытом с другими компаниями и т.д. Список таких заданий достаточно обширен

Главное, чтобы поставленная перед сотрудником цель имела прямое отношение к его профессиональной деятельности в данной организации.

Продолжительность такой поездки обладает строго очерченными временными рамками. В соответствии с действующими требованиями, абсолютно каждая служебная поездка должна характеризоваться указанием точных сроков. В соответствующую дату окончания командировки сотрудник будет обязан явиться на свое рабочее место.

Во время такой поездки сотрудник не занимается исполнением своих стандартных профессиональных задач. Отличным примером такой ситуации может являться труд курьера. Как известно, в его регулярные служебные функции входят постоянные поездки. Естественно, такие поездки не могут быть признаны командировками.

Что, если заявленная цель поездки не достигнута?

Можно ли расходы по командировке в этом случае принять к учету для снижения налогооблагаемой базы? Этот вопрос до сих пор вызывает споры между бухгалтерами и представителями ФНС. Последние утверждают, что затраты по нерезультативной поездке не принимаются к налоговому учету.

Бухгалтера и владельцы фирм, в свою очередь, выдвигают иски на предмет признания того, что командировка сотрудника носит производственный характер вне зависимости от ее результата. Нередко им удается отстоять свою точку зрения в суде.

В частности, очень распространен пример цели командировок — «Подписать контракт с заказчиком». Есть вероятность, что сделка не состоится. Налоговики считают в этом случае необоснованным отнесение затрат по командировке к расходам для снижения прибыли. Однако руководителям предприятий не раз удавалось доказать, что в ходе переговоров установились крепкие деловые связи с потенциальными заказчиками, которые могут привести к заключению контракта в будущем. Суд признавал право налогоплательщика принять командировочные расходы к налоговому учету.

Перечисляем в положении документы, подтверждающие расходы

Транспортные расходы

Проезд сотрудника по территории нашей страны или за ее пределы, связанный с выполнением служебных поручений, всегда сопряжен с дополнительными расходами. Если планируется командировка по России, первоначальными затратами работодателя при отправке сотрудника в командировку будут расходы на проезд к месту назначения (при загранкомандировках расходы начинаются с оформления виз, загранпаспортов и т. д. — об этом поговорим отдельно).

Современные способы перемещения в пространстве достаточно разнообразны: поездами, самолетами, автобусами, такси. Кроме того, в качестве командировочного транспорта может выступать личный автомобиль сотрудника или арендованное ТС.

С привычными всем проездными документами все предельно просто: их оригиналы прикладываются к авансовому отчету, а стоимость проезда без труда включается в налоговые расходы. Однако современные реалии вносят корректировки и в этот всем понятный и привычный порядок учета транспортных командировочных расходов.

Стремительное внедрение в нашу жизнь электронных документов порождает разногласия между налогоплательщиками и налоговыми контролерами относительно признания на их основе расходов на перемещение сотрудников в служебных поездках.

Помочь при этом могут разъяснения чиновников. К примеру, в письме Минфина от 04.12.2019 № 03-03-07/94225 сказано, что для документального подтверждения расходов на проезд при приобретении авиабилета в бездокументарной форме (электронного билета) достаточно посадочного талона и распечатанной багажной квитанции (маршрут-квитанции). Талон подтвердит перелет командированного сотрудника по указанному в электронном билете маршруту, а стоимость перелета обоснует маршрут-квитанция. А вот банковская выписка по карте, которой оплачен билет не требуется (см. письмо Минфина от 17.08.2018 № 03-03-07/58432).

В письмах от 24.09.2019 № 03-03-07/73187, от 23.09.2019 № 03-03-06/1/72906 Минфин отмечает, что при отсутствии посадочного талона со штампом о досмотре расходы может подтвердить справка перевозчика, либо иные документы, в т. ч. косвенно подтверждающие факт использования приобретенных авиабилетов.

См. также: «Можно ли учесть штраф за возврат билета?».

Расходы на проживание

Алгоритм возмещения расходов на проживание также должен найти отражение в положении о командировках (ст. 168 ТК РФ, пп. 11, 13, 14, 21 положения № 749)

Это имеет немаловажное значение для признания налоговых расходов, учитываемых при расчете налога на прибыль или УСН-налога: такая возможность возникает только при наличии подтверждающих документов (п. 1 ст

252, подп. 12 п. 1 ст. 264 НК РФ, письмо Минфина России от 03.03.2015 № 03-03-07/11015).

Для самого работника вопрос о компенсации расходов на проживание в служебной поездке тоже не безразличен: полученная им компенсация неподтвержденных расходов в суммах, превышающих установленные нормы, облагается НДФЛ (абз. 10 п. 3 ст. 217, ст. 210 НК РФ).

Варианты проживания работника в месте выполнения служебного поручения не менее разнообразны, чем виды используемого для служебных поездок транспорта. Самым простым в плане документального подтверждения расходов считается проживание в гостинице.

В этом случае достаточно представить в бухгалтерию работодателя бланк строгой отчетности из гостиницы (он должен соответствовать требованиям законодательства о ККТ) или кассовый чек.

Облагается ли «несчастными» взносами компенсация за оплату гостинице услуг по стирке и глажке личных вещей сотрудника? Ответ на этот вопрос есть в КонсультантПлюс. Изучите материал, получив пробный бесплатный доступ к системе.

Об учете арендных командировочных расходов читайте в статье «Как признать в налоговом учете расходы на аренду квартиры для командированных работников?».