Как заполнить форму 6-ндфл за 1-й квартал 2021 года. полное руководство

Содержание:

- Как предъявить отчет 6 НДФЛ в налоговый орган

- Что представляет собой бланк в формате Excel

- Утверждена новая форма расчета 6-НДФЛ.

- Письмо Федеральной налоговой службы от 6 апреля 2021 г. № БС-4-11/4577@ О заполнении расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

- Период отражения информации

- Порядок заполнения 6-НДФЛ

- 6-НДФЛ за весь год

- Общие правила оформления 6-НДФЛ

- Как сформировать расчет

- Автоматизируем работу по заполнению 6-НДФЛ

Как предъявить отчет 6 НДФЛ в налоговый орган

Самый распространенный вариант предъявления отчета – это передача заполненного бланка непосредственно в руки сотрудников налоговой службы. Днем предъявления документа в таком случае считается день, когда отчет был доставлен в налоговый орган. Этот вариант предъявления возможен только в том случае, когда в компании трудится не более 25 сотрудников.

Заполненный отчет можно отправить также через почтовое отделение. В конверте должен присутствовать не только заполненный бланк, но также опись с вложением. Датой отправки в данном случае признается день, когда конверт был отправлен.

Что представляет собой бланк в формате Excel

Если доход начислен на количество лиц меньше 25 человек, форму можно подавать на бланке. Предварительно необходимо скачать его на компьютер. Данная норма определена в статье 230 п. 2 НК.

Бланк формы 6 соответствует требованиям законодательства и представлен в виде шаблона в табличной форме на двух страницах. На первом титульном листе заполняется обобщенная информация об организации и сведения о периоде представления данных.

На 2 странице отчета следует указать общие и развернутые сведения о начислениях, перечислениях прибыли и НДФЛ с указанием детальной информации за отчетный квартал.

Скачать 6 форму можно и на специализированных сайтах.

Утверждена новая форма расчета 6-НДФЛ.

Комментарий

Приказом ФНС России от 15.10.2020 № ЕД-7-11/753@ утверждена новая форма расчета 6-НДФЛ (КНД 1151100), порядок ее заполнения, а также формат представления расчета в электронной форме. Главная особенность новой формы в том, что она объединила расчет по форме 6-НДФЛ и справку по форме 2-НДФЛ. Указанная справка теперь является Приложением № 1 к расчету. Но и сама форма расчета 6-НДФЛ претерпела значительные изменения.

Так, дату получения дохода и дату удержания налога (строки 100 и 110 раздела 2 действующего расчета 6-НДФЛ) больше не нужно отражать. Однако в новом разделе 1 расчете 6-НДФЛ необходимо отражать только суммы удержанного налога за последние три месяца отчетного периода. Удержать налог необходимо при фактический выплате налогоплательщику дохода (п. 4 ст. 226 НК РФ). Поэтому в разделе 1 будут отражены только суммы НДФЛ с дохода, который уже фактически выплачен.

Срок перечисления НДФЛ остался, но из строки 120 раздела 2 действующего расчета он попал в раздел 1 нового расчета (строка 021). Кроме того, по каждой дате уплаты удержанного налога необходимо указывать сумму (строка 022). При этом сумма всех строк 022 собирается за последние три месяца отчетного периода и отражается в строке 020 раздела 1 нового расчета 6-НДФЛ.

Таким образом, ФНС России поменяла подход по включению налога с дохода за последний месяц отчетного квартала в текущую отчетность. Теперь, если зарплата за последний отчетный месяц выплачена в последний день этого периода (например, зарплата за март 2021 года выплачена 31 марта), то НДФЛ с нее будет включен в 1 раздел расчета 6-НДФЛ за 1 квартал. Если же зарплата за март выплачена 1 апреля или позже, то НДФЛ с нее попадет в раздел 1 расчета 6-НДФЛ за полугодие.

Что касается раздела 2 нового расчета 6-НДФЛ, то его содержание изменилось существенно. Теперь данные в нем отражаются по строкам следующим образом:

- – ставка НДФЛ, по которой облагаются доходы (если ставок несколько, то разделов 2 расчета тоже несколько);

-

– общая сумма дохода, в том числе:

- – дивиденды,

- – выплаты по трудовым договорам,

- – выплаты по гражданско-правовым договорам, предметом которых является оказание услуг и выполнение работ.

- – количество физических лиц, получивших доход;

- – общая сумма вычетов;

- – исчисленная сумма НДФЛ, в том числе с дивидендов в поле 141;

- – сумма фиксированного авансового платежа по НДФЛ с начала года (это стоимость патента для иностранцев);

- – удержанная сумма налога (нарастающим итогом с начала периода);

- – неудержанная сумма налога (нарастающим итогом с начала периода);

- – излишне удержанная сумма налога (нарастающим итогом с начала периода);

- – сумма налога, возвращенная физическому лицу по правилам статьи 231 НК РФ (нарастающим итогом с начала периода).

Форма справки 2-НДФЛ в целом не изменилась. Однако в отдельном разделе нужно будет указывать сумму дохода, с которого не удержан НДФЛ налоговым агентом, и сумму неудержанного налога.

Приказом установлено, что справка 2-НДФЛ подается в составе расчета 6-НДФЛ за налоговый период – календарный год (п. 5.1 Приложения № 2 к приказу). Таким образом, несмотря на включение справки 2-НДФЛ в состав расчета 6-НДФЛ, периодичность ее сдачи не меняется. Подавать сведения о невозможности удержания НДФЛ, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога налоговый агент должен также по форме расчета 6-НДФЛ (п. 2 приказа). При подаче такого сообщения в расчете заполняется титульный лист и справка, приведенная в Приложении № 1 к расчету.

Приказ также включает форму справки о полученных физическим лицом доходах и удержанных суммах НДФЛ, которую налоговые агенты выдают физическим лицам по их заявлениям. Форма справки не изменилась по сравнению с действующей. Новая форма расчета 6-НДФЛ применяется с отчетности за 1-й квартал 2021 года (п. 4 приказа). Это означает, что расчет по форме 6-НДФЛ за 2020 год сдается по старой форме.

Кроме того, в 2021 году за 2020 год в прежнем порядке подается справка 2-НДФЛ и сообщение о невозможности удержать налог.

В 2022 году эти данные за 2021 год необходимо подавать в составе расчета 6-НДФЛ.

Письмо Федеральной налоговой службы от 6 апреля 2021 г. № БС-4-11/4577@ О заполнении расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

9 апреля 2021

Федеральная налоговая служба рассмотрела обращение по вопросам заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), и сообщает следующее.

В соответствии с абзацем вторым пункта 2 статьи 230 Налогового кодекса Российской Федерации (далее — Кодекс) налоговые агенты представляют в налоговый орган по месту учета по форме, формату и в порядке, утвержденным федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, за первый квартал, полугодие, девять месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 марта года, следующего за истекшим налоговым периодом.

Форма расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее — расчет по форме 6-НДФЛ), порядок ее заполнения и представления утверждены приказом ФНС России от 15.10.2020 N ЕД-7-11/753@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме, а также формы справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц» (далее — приказ ФНС России от 15.10.2020 N ЕД-7-11/753@).

В соответствии с пунктами 3.1, 4.1 и 4.2 Порядка заполнения расчета по форме 6-НДФЛ, утвержденного согласно приложению N 2 к приказу ФНС России от 15.10.2020 N ЕД-7-11/753@ (далее — Порядок заполнения), в разделе 1 расчета по форме 6-НДФЛ указываются сроки перечисления налога на доходы физических лиц (далее — налог, НДФЛ) и суммы удержанного налога за последние три месяца отчетного периода.

В разделе 2 расчета по форме 6-НДФЛ указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке. Если налоговый агент выплачивал физическим лицам в течение налогового периода (отчетного периода) доходы, облагаемые по разным ставкам, раздел 2 заполняется для каждой из ставок налога.

В случае, если с доходов суммы НДФЛ рассчитываются по одинаковой налоговой ставке в размере 13 процентов, независимо от того, каким пунктом статьи 224 Кодекса данная ставка предусмотрена, и перечисляются на один код бюджетной классификации по налогу (КБК) — 182 1 01 02010 01 1000 110, то такие доходы отражаются в одном разделе расчета по форме 6-НДФЛ.

С учетом пункта 4.3 Порядка заполнения в поле 112 раздела 2 расчета по форме 6-НДФЛ указывается обобщенная по всем физическим лицам сумма начисленного дохода по трудовым договорам (контрактам). К таким доходам относятся выплаты, производимые работодателем (налоговым агентом) физическим лицам в рамках трудовых отношений (например, премия, компенсация за неиспользованный отпуск, выплаты, имеющие социальный характер и др.).

| Действительный государственныйсоветник Российской Федерации2 класса | С.Л. Бондарчук |

Период отражения информации

Все операции в расчете по НДФЛ следует отражать в периоде их завершения. В качестве примера рассмотрим заполнения годового отчета, бланк которого можно скачать на официальном сайте ФНС.

Пример заполнения 6 НДФЛ.

Заработок за декабрь 2019 года был выплачен 09.01.2020. Подоходный нужно перечислить 10.01.2020.

Во 2 часть отчета 6 данная выплата попадать не будет, ее следует отразить в 1 квартале 2020 года. При этом дату начисления дохода следует указать 31.12.2019.

Не всегда дата перечисления НДФЛ в казну следующая, за днем перечисления доходов. Это касается выплаты отпускных или больничных листов. НДФЛ с такой прибыли следует перечислить до конца календарного месяца.

Например, работнику отпускные были выплачены 12 декабря. НДФЛ в казну перечисляется до 31.12. Соответственно, данные суммы включены в 1 и 2 часть отчета за год.

В случае неверного отражения информации необходимо скачать другой бланк и заполнить его заново. Корректировать сведения нельзя.

Порядок заполнения 6-НДФЛ

Теперь давайте разберёмся с заполнением обновлённой формы 6-НДФЛ.

Новый расчет 6-НДФЛ состоит из

- титульного листа;

- раздела 1 «Данные об обязательствах налогового агента»;

- раздела 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»;

- Приложения N 1 к Расчету «Справка о доходах и суммах налогов физлица» с приложением «Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

Расчет 6-НДФЛ заполняется в соответствии с Порядком, утвержденным Приказом ФНС России от 15.10.2020 N ЕД-7-11/753@.

Для заполнения расчета 6-НДФЛ данные нужно брать из налоговых регистров по НДФЛ.

Он заполняется в электронной форме. На бумажном носителе заполнить и представить расчет могут только те налоговые агенты, у которых численность физических лиц, получивших доходы в налоговом периоде, до 10 человек включительно.

По каждому ОКТМО нужно заполнять отдельный расчет 6-НДФЛ. Например, если у организации есть обособленное подразделение в другом городе, она отдельно заполнит расчет по головной организации и расчет по обособленному подразделению.

В расчете 6-НДФЛ может быть столько страниц, сколько необходимо, чтобы отразить все сведения за отчетный период. Все страницы расчета должны быть пронумерованы по порядку с 001 и до последней.

Все суммовые показатели расчета должны быть заполнены. Если значение суммового показателя отсутствует, нужно указать «0».

Заверяет 6-НДФЛ и его разделы руководитель организации, индивидуальный предприниматель, адвокат, учредивший адвокатский кабинет, нотариус, занимающийся частной практикой, или представитель по доверенности.

Если расчет заполняют и сдают в электронном виде, его нужно подписать усиленной квалифицированной электронной подписью.

Для титульного листа разработали несколько технических правок. Например, изменили названия полей:

- «Отчетный период (код)» вместо «Период представления (код)»;

- «Календарный год» вместо «Налоговый период (год)».

В поле, где отражают код формы реорганизации или ликвидации, нужно будет указывать код лишения полномочий или закрытия обособленного подразделения. Для этого случая закрепляют код 9. Ранее ФНС рекомендовала подобный порядок заполнения 2-НДФЛ и 6-НДФЛ.

Разделы 1 и 2 в новой форме, по сути, меняются местами: в разделе 1 нужно будет отражать информацию о сроках перечисления НДФЛ и сумме налога, а в разделе 2 — обобщенную информацию.

Из новшеств можно выделить:

- в обоих разделах нужно отражать КБК (поле 010 раздела 1 и поле 105 раздела 2);

- в обобщенных показателях необходимо указывать суммы дохода, начисленные по трудовым договорам (поле 112) и по ГПД (поле 113), а также излишне удержанную сумму налога (поле 180);

- в разделе 1 отражают только срок перечисления налога и его сумму (поля 021 и 022), а вот дату фактического получения дохода, дату удержания налога и сумму фактически полученного дохода приводить не надо;

- отдельные поля раздела 1 отведены для того, чтобы отражать суммы НДФЛ, возращенные в последние 3 месяца отчетного периода, с расшифровкой по датам возврата.

Раздел 2 расчета 6-НДФЛ заполняют нарастающим итогом, что означает следующее.

В разд. 2 отражают доходы, вычеты и налог не за каждый отдельный период (отдельно за II квартал, отдельно за III квартал и т.д.), а общими суммами за весь период с начала года.

Например, при заполнении разд. 2 формы 6-НДФЛ за полугодие нужно отразить суммы доходов, вычетов и налога за шесть месяцев с начала года, а не только за II квартал. При заполнении разд. 2 за девять месяцев нужно отразить соответствующие суммы за все девять месяцев с начала года, а не только за III квартал и т.д.

При этом в разд. 1 расчета 6-НДФЛ всегда отражаются те операции, которые вы произвели за последние три месяца (последний квартал) отчетного периода.

Налог, исчисленный за отчетный период нарастающим итогом, отражается общей суммой в поле 140 разд. 2 формы 6-НДФЛ. Налог, исчисленный с дивидендов, также отражается отдельной суммой в поле 141 разд.

Удержанный НДФЛ отражается следующим образом:

6-НДФЛ за весь год

Главная / Отчетность за работников

Образец заполнения 6-НДФЛ за 2021 год

Ситуация:

ООО «Техпромсервис» зарегистрировано в 2021 году. Хозяйственная деятельность началась с января 2021. В штате фирмы 10 человек. Ежемесячные вычеты на детей – 14 000 руб. Доход работников, которым положены стандартные вычеты, за год не превышает установленный лимит. Даты для выплаты зарплаты установлены: 16 (аванс) и 1 (окончательный расчет) числа месяца.

Зарплата за 4 квартал составила:

- 250 000 (в т.ч. НДФЛ – 30 680) руб. – за октябрь;

- 225 000 (в т.ч. НДФЛ – 27 430) руб. – за ноябрь;

- 225 000 (в т. ч. НДФЛ –27 430) руб. – за декабрь.

Операции в 4 квартале, кроме з/п:

- с 15.11.2017 уволилась сотрудница Федорова И.И.,ей положена компенсация за неиспользованный отпуск 20 000 (в т. ч. НДФЛ – 2 600) руб. и заработная плата – 12 000 руб. (в т. ч. НДФЛ – 1 560) руб., которые были выплачены 14.11.2017.

- 12.2017 работник Минин А.П. получил беспроцентный заем в размере 280 000 руб. Срок погашения – 03.12.2018. Материальная выгода на 31.12.2017 составит 1 380,82 (в т. ч. НДФЛ: 1 380, 82 * 35% = 483) руб.

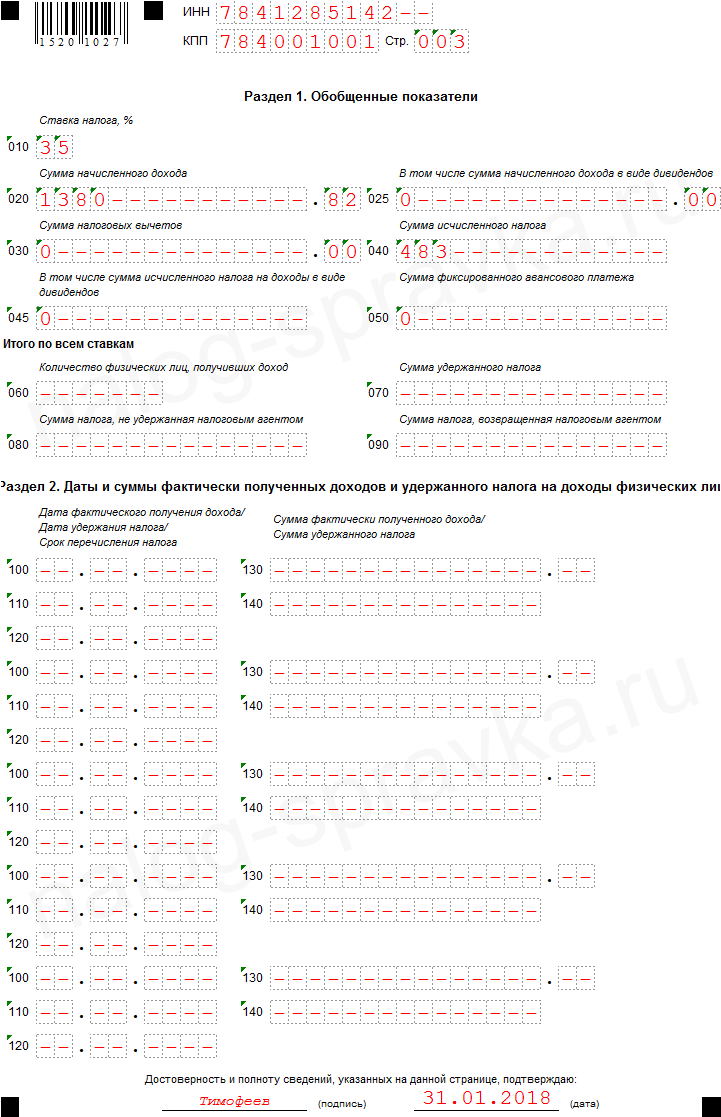

Раздел 1 за 2021:

- 010 – 13%;

- 020 – 3 025 545 (2 293 545 + 250 000 + 20 000 + 12 000 + 225 000 + 225 000) руб.;

- 030 – 175 000 (133 000 + 14 000 * 3) руб.;

- 040 – 370 571 руб.;

- 010 – 35%;

- 020 – 1 380.82 руб.;

- 030 – 0;

- 040 – 483 руб.;

- 060 – 11 чел;

- 070 – 343 141 руб.

Примечание: так как расчет заполняется нарастающим итогом, в строке 060 отображается количество человек, получавших доход в течение 2021 года. Таким образом, учитывается гражданин, выполнивший работы по договору ГПХ, и работница, уволившаяся в ноябре, но получавшая доход с января по ноябрь 2017 (количество человек, указанное в расчете, должно соответствовать количеству справок 2-НДФЛ, сдаваемых за год).

Раздел 2 за 2021:

| Раздел 2 | |||||

| 100 | 30.09.2017 | 31.10.2017 | 14.11.2017 | 15.11.2017 | 30.11.2017 |

| 110 | 16.10.2017 | 01.11.2017 | 14.11.2017 | 14.11.2017 | 01.12.2017 |

| 120 | 17.10.2017 | 02.11.2017 | 15.11.2017 | 15.11.2017 | 04.12.2017 |

| 130 | 250 000 руб. | 250 000 руб. | 20 000 руб. | 12 000 руб. | 225 000 руб. |

| 140 | 30 680 руб. | 30 680 руб. | 2 600 руб. | 1 560 руб. | 27 430 руб. |

Примечания:

- так как 01.10.2017 – день выплаты з/п за сентябрь, который приходится на выходной день, окончательный расчет был произведен 29.09.2017 (до окончания расчетного месяца). Таким образом, налог подлежит удержанию с ближайшей выплаты – аванса за октябрь, дата получения которого 16.10.2017;

- компенсация за неиспользованный отпуск выплачена работнице 14.11.2017 вместе с причитающейся заработной платой, но датой начисления з/п считается последний рабочий день (15.11.2017), поэтому полученные доходы отражены в разных блоках.

Обсуждение: 2 комментария

- Татьяна: 29.01.2018 в 09:09

Если у работника налоговый вычет превышает начисление в месяце предоставления отпуска, действия при заполнении 6 НДФЛ (был в отпуске, и отработал 1 день)

Ответить

Алексей:

01.02.2018 в 20:40

Здравствуйте. На основании разъяснений ФНС из письма от 05.08.2016 № БС-4-11/14373 в данном случае 6-НДФЛ заполняется следующим образом:

стр. 020 – начисленный доход (за 1 рабочий день);

стр. 030 – сумма вычета, равная сумме дохода (несмотря на то, что сумма вычета превышает размер начисления, указать большую сумму вы не вправе);

стр. 100 – дата получения дохода;

стр. 110 – 00.00.0000;

стр. 120 – 00.00.0000;

стр. 130 – сумма дохода;

стр. 140 – 0,00.

Ответить

Общие правила оформления 6-НДФЛ

6-НДФЛ включает в себя титульный лист и 2 раздела. Отличительная особенность отчета (если сравнивать с 2-НДФЛ) состоит в том, что данные в нем представляют собой свод и не отражаются отдельно по каждому человеку.

ВАЖНО! Советуем заполнять 6-НДФЛ в такой последовательности: раздел 2 — раздел 1 — титульник, то есть начинаем с подробных данных и переходим к обобщающим. Напомним основные правила формирования отчета:

Напомним основные правила формирования отчета:

- Заполняем расчет по каждому ОКТМО.

- Если заполняем от руки, используем только синюю, фиолетовую или черную ручку.

- Если оформляем отчет на компьютере, выбираем шрифт Courier New высотой 16–18 п.

- Клеточки заполняем слева направо, в пустых ставим прочерки.

- Если каких-либо показателей нет, в соответствующем поле ставим 0.

- Не используем двустороннюю печать, такой отчет инспекторы не примут.

- Отчет заполняем нарастающим итогом.

- Показатели берем из налогового регистра.

ВАЖНО! Если вы не ведете налоговые регистры, то очень рискуете. Их отсутствие НК РФ признает очень серьезным нарушением правил учета доходов и расходов, которое наказывается штрафом (ст

120 НК РФ).

А теперь перейдем непосредственно к построчному заполнению 6-НДФЛ. Мы подготовили пример и подробные инструкции, которые помогут вам справиться с этой задачей.

Разъяснения к разделу 1 отчета:

- «Порядок заполнения строки 70 формы 6-НДФЛ»;

- «Порядок заполнения сроки 040 формы 6-НДФЛ»;

- «Порядок заполнения строки 020 формы 6-НДФЛ»;

- «Порядок заполнения строки 080 формы 6-НДФЛ»;

- «Порядок заполнения строки 060 формы 6-НДФЛ»;

- «Порядок заполнения строки 090 формы 6-НДФЛ»;

- «Порядок заполнения строки 050 формы 6-НДФЛ».

А вот статьи-помощники к разделу 2 отчета:

- «Как отразить в форме 6-НДФЛ перерасчет отпускных?»;

- «Порядок заполнения строки 130 в форме 6-НДФЛ»;

- «Порядок заполнения строки 120 формы 6-НДФЛ»;

- «Порядок заполнения строки 100 формы 6-НДФЛ»;

- «Как правильно заполнить раздел 2 в расчете 6-НДФЛ?»;

- «Порядок заполнения строки 140 формы 6-НДФЛ»;

- «Порядок заполнения строки 110 формы 6-НДФЛ».

На нашем сайте вы также найдете разъяснения экспертов о том, как отразить в 6-НДФЛ разовые премии, натуральный доход, больничные, отпускные и компенсации за неотгулянный отпуск, материальную выгоду, имущественный вычет, материальную помощь, дивиденды и другие обязательные сведения.

Воспользуйтесь нашим помощником по заполнению расчета 6-НДФЛ, и вы сможете выявить ошибки до отправки формуляра налоговикам.

Как сформировать расчет

Ниже дана актуальная пошаговая инструкция, как правильно заполнить 6-НДФЛ за 1 квартал 2021 года на примере ООО «Clubtk.ru».

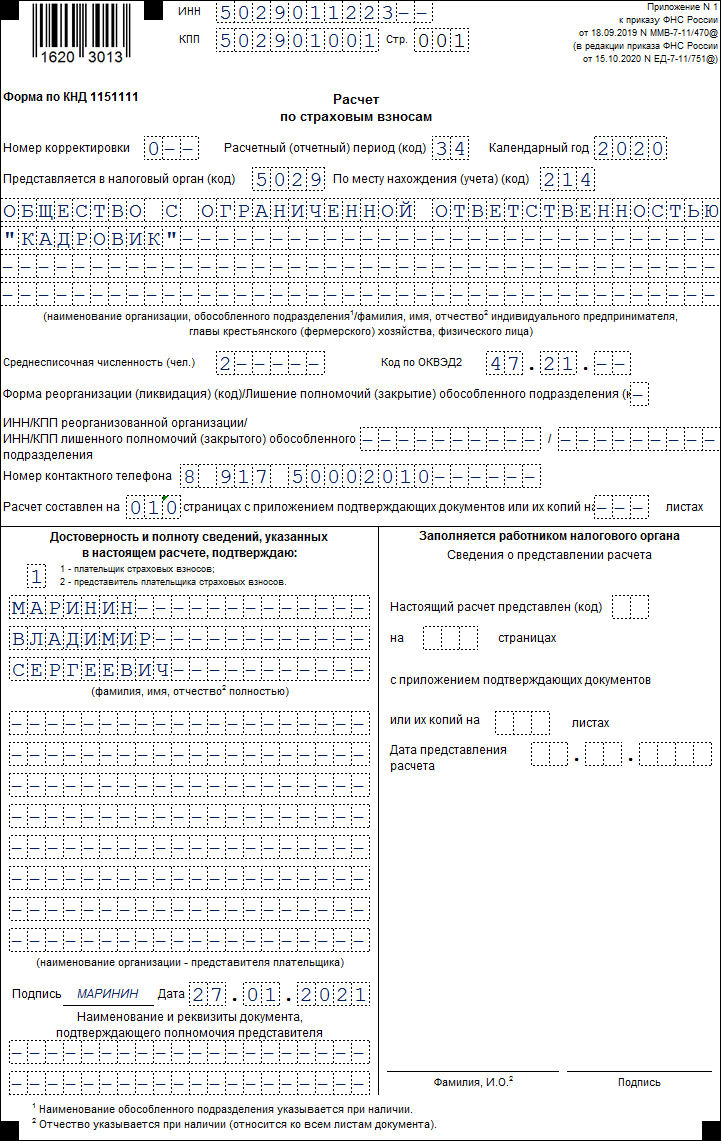

Начинаем заполнение с титульного листа

Заполняем данные организации: наименование, ИНН, КПП, Ф.И.О. подписанта и дату предоставления.

Год и код налогового периода:

- 34 — год;

- 21 — I квартал;

- 31 — полугодие;

- 33 — 9 месяцев.

Код налоговой, в которую сдается отчетность, и код места предоставления:

- 214 — по месту учета организации (не являющейся крупнейшей);

- 220 — по месту регистрации обособленного подразделения;

- 120 — по месту жительства индивидуального предпринимателя.

ВАЖНО!

На первой странице есть строки для указания страниц и листов отчета. Заполняйте эти поля после того, как полностью сформируете форму, чтобы не ошибиться.

Заполняем раздел 1

В разделе 1 отражают сведения только об удержанном налоге, который следует уплатить в отчетные 3 месяца или который возвращен в этот период. Нюанс, как вычислить сумму удержанного налога в 6-НДФЛ, надо знать, чтобы корректно заполнить расчет. И даже если вы удержали налог, но срок его перечисления в бюджет наступает в следующем отчетном периоде, сведения об исчисленных суммах вы передаете позже.

Допустим, у общества 4 работника, и в первом квартале были следующие операции:

- 11.01.2021 — зарплата за декабрь 2021 г. и премии по итогам года на сумму 860 550,12 руб. НДФЛ в размере 111 872 руб. — 12.01.2021;

- 05.02.2021 выплатили: зарплату за январь на сумму 336 893,25 руб. После предоставления вычетов на сумму 10 000 руб. НДФЛ составил 42 496 руб. Его перечислили 08.02;

- отпускные на сумму 49 318,47 руб. НДФЛ в размере 6411 руб. перечислили 1 марта (28 февраля — воскресенье);

28.02.2021 начислена зарплата за февраль в сумме 354 929,86 руб., предоставлены стандартные вычеты — 10 000 руб., с зарплаты исчислен НДФЛ в размере 44 841 руб.;

05.03.2021 перечислили зарплату за февраль в размере 354 929,86 руб. Стандартные вычеты 10 000 руб., а НДФЛ составил 44 841 руб. Налог перечислили 9 марта (8 марта — выходной);

26.03.2021 выплатили пособие по временной нетрудоспособности на сумму 7557,85 руб., а НДФЛ в размере 983 руб. перечислили бюджет в конце месяца — 31 числа.

Указанные данные вписываем в строки 021 и 022. Общая сумма фиксируется в поле 020.

ВАЖНО!

31 марта общество начислило зарплату сотрудникам за март. Но поскольку выплата и дата удержания НДФЛ наступят в апреле, в расчет за 1 квартал эти сведения не попадают.

Если компания возвращала сотрудникам НДФЛ, сведения о суммах и датах возврата фиксируются в полях 030, 031 и 032. Если такого не было, вписывают нули.

Переходим к заполнению раздела 2

Здесь указывают сумму дохода, исчисленного и удержанного налога, количество сотрудников. Если выплачивались дивиденды, для них предусмотрены отдельные поля.

Несколько слов об отражении вычетов. Их не разделяют по видам, а вписывают только обобщенные сведения за отчетный период.

Обратите внимание на то, какие суммы включать в строку 170 6-НДФЛ, — только те, которые невозможно удержать, к примеру, доход выплачен в натуральной форме

ВАЖНО!

Раздел 2 заполняют несколько раз, если доходы облагаются НДФЛ по разным ставкам.

Заполнение справки

С 2021 года отдельно справку по форме 2-НДФЛ подавать не придется, ее включили в состав 6-НДФЛ. Передавать необходимые сведения нужно по итогам года, а при подаче расчета за 1 квартал приложение 1 остается пустым.

Автоматизируем работу по заполнению 6-НДФЛ

Отчетный период — горячая пора для бухгалтеров, и конечно, хочется использовать любую возможность, которая поможет сократить время на подготовку отчетности. Сегодня существует немало способов автоматизировать не только процесс оформления 6-НДФЛ, но и ее проверки и отправки. Подробности о коммерческих и бесплатных решениях ищите здесь.

Если вы пользуетесь программными средствами «1С», не обойдите стороной эту статью, в которой раскрыты нюансы заполнения 6-НДФЛ в разных версиях данной бухгалтерской программы

Обратите внимание на то, что в старых версиях «1С» формирование 6-НДФЛ может быть проблематично. Здесь вы также найдете порядок заполнения расчета с помощью этой известной бухпрограммы

Хотите заполнить 6-НДФЛ онлайн? Советуем прочесть эту публикацию. Из нее вы узнаете, какие преимущества дает онлайн-оформление расчета, как его осуществить и с какими трудностями можно столкнуться.