Ипотека 2021

Содержание:

- В чем отличие ипотечного кредита от обычного?

- Кто поможет выгодно взять ипотеку

- Требования к заемщику

- Требования к возрасту при участии в специальных программах

- Стандартные программы банков России

- Выгодно ли погашать ипотеку досрочно?

- Ипотечные кредиты в крупных городах

- Как рассчитать выплаты по процентной ставке по ипотеке – примеры расчетов

- Предложения банков по срокам ипотечного кредитования

- Часто задаваемые вопросы о кредите

- Льготные программы 2021 года:

- Эскроу-счета

- Список документов для оформления социальной ипотеки с государственной поддержкой в 2020 году

- Материнский капитал и социальная ипотека в 2020 году

- Помощник

- Вопросы и ответы

- Выберите ипотеку

- На что еще влияет возраст при ипотеке

В чем отличие ипотечного кредита от обычного?

Главные отличия ипотечного кредитования от обычного — это, конечно сроки и размер кредита. Учитывая, что суммы измеряются миллионами, и их долгий срок выплат (от 7 до 25 лет), ипотечные займы еще называют «длинными деньгами».

Ипотечные займы что для банка, что для заемщика — это значительно более высокий риск, нежели обычный потребительский кредит (который берется как правило на 6-24 месяцев, да и суммы по ним редко превышают 300-500 тыс. рублей). Поэтому, чтобы получить ипотеку, вы должны пройти более строгую процедуру оценки платежеспособности (об этом мы расскажем чуть позже).

В отличие от других видов кредитов, при покупке в ипотеку, обязательно оформляется залог приобретаемой недвижимости. Она остается в залоге у банка, вплоть до полного погашения кредита, плюс процентов за его использование. То есть, при покупке дома или квартиры в ипотеку, покупатель становится собственником, но с обременением: он не может продать эту недвижимость, подарить или внести изменения в планировку.

Ипотечный кредит можно оформить не только в целях приобретения дома или квартиры, но также для покупки недвижимости любого формата, будь то земельный участок, гараж или дача. Ипотека может быть оформлена как на покупку готового жилья, так и строящегося.

Кто поможет выгодно взять ипотеку

Оформление ипотеки – довольно сложный и долговременный процесс для юридически неподготовленных граждан, каковыми, в общем-то, являемся все мы.

Чтобы сэкономить время, средства и нервную энергию, я советую обратиться к ипотечным брокерам – профессионалам, специализирующимся на кредитах. Эти люди помогут взять максимально выгодную ипотеку, что, в конечном счете, отразится на величине процентной ставки и прочих важных показателях.

В Москве каждое крупное агентство недвижимости имеет штат профессиональных кредитных брокеров. Есть компании, работающие исключительно по кредитам.

Лидерами среди брокеров признаны фирмы:

«Служба кредитных решений» — компания, оказывающая услуги физическим и юридическим лицам с 2010 года. Полное сопровождение ипотечных кредитов до выдачи.

«Подбор Ипотеки» — даёт 100% гарантии одобрения кредитов в банках Москвы. Компания работает с 2012 года с физическими и юридическими лицами. Консультации, реальная помощь на любом этапе кредитования.

«Азбука Жилья» — крупнейшей в столице агентство недвижимости, работающее с 1997 года и имеющее 8 филиалов в разных районах города.

Организует помощь кредитного брокера для клиентов, подберёт оптимальные условия в банках по ипотечным кредитам.

«Капитал Недвижимость» — агентство, помогающее получить кредит в кратчайшие сроки с минимальным пакетом документов. Помощь в поиске и оформлении ипотечных займов.

«Фридом» — агентство недвижимости с многолетним стажем работы. Гарантирует снижение процентной ставки на 0,5-1% и отмену комиссии за выдачу займа.Взаимодействует с кредитными учреждениями на своих условиях.

Многие компании имеют филиалы в других городах РФ.

На сайте есть подробный материал о том, как взять ипотеку.

Требования к заемщику

В Сбербанке ипотека на дом с земельным участком (как и прочие варианты жилищного кредита) доступна только благонадежным клиентам. Каждого заявителя банк тщательно проверяет, равно как и других участников ипотечной сделки – созаемщиков, поручителей, залогодателей. Большое значение имеют хорошая банковская история, наличие белой зарплаты () и кредитная нагрузка клиента. Официальные требования выглядят так:

- российское гражданство;

- возраст от 21 до 75 лет (причем максимальная возрастная планка учитывается на момент планового погашения ипотеки);

- стаж работы от полугода на нынешней работе, общий – от 12 месяцев.

Получить в Сбербанке ипотеку на жилой дом проще всего зарплатным клиентам. На первичном этапе рассмотрения от них потребуется только паспорт, все остальные данные банк сможет проверить самостоятельно. Кроме того, заявки от держателей зарплатных счетов рассматриваются гораздо быстрее и лояльнее. Вероятность одобрения ипотеки очень высока.

Рекомендуемая статья: Ипотека Бинбанка: на каких условиях кредитует банк

Как взять ипотеку на дом в Сбербанке, если уровня зарплаты не хватает? Заемщик может привлечь к ипотечной сделке до трех созаемщиков, причем не только родственников. Ипотека с друзьями – нюансы, плюсы и минусы — описаны в другой статье. Тогда их зарплата будет учтена при расчете кредитоспособности. Значит, одобренная сумма займа будет выше. При этом супруг заемщика в обязательном порядке становится созаемщиком по ипотеке (кроме случаев составления брачного контракта и иностранного гражданства). Как взять ипотеку без участия супруга — подробно читайте в другой статье.

Требования к возрасту при участии в специальных программах

Кроме обычных продуктов по ипотеке, в стране действуют программы с господдержкой, в которых участвует ряд банков. В таких продуктах возрастные ограничения могут отличаться:

- Программа «Молодая семья». Здесь одно из основных условий – возраст супругов или родителя-одиночки на момент подачи заявки должен быть не более 35 лет. Верхняя планка, когда должен быть внесен последний платеж, – 65 лет.

- Программа «Военная ипотека». Главное условие здесь – работа в вооруженных силах РФ и участие в НИС. При этом взять кредит нужно до выхода на пенсию, а это обычно 45 лет. Именно на этом возрасте и установлена верхняя планка в большинстве банков. Минимальный возраст – обычно 21 год, но есть и как более лояльные кредиторы (с 18), так и более строгие (с 25).

- Программа «Дальневосточная ипотека». Здесь условия, до какого возраста можно оформить заем, аналогичны «Молодой семье». На момент подачи заявки каждому супругу или одинокому родителю должно быть не более 35 лет включительно.

Специальных программ для пенсионеров сейчас практически нет. Однако некоторые банки, например, Сбербанк, Кубань Кредит, Банк Акцепт, готовы идти пожилым людям на уступки, предлагая им более выгодные условия.

Обратите внимание! Периодически кредитные организации проводят акции и запускают специальные программы для отдельных категорий клиентов (студентов, пенсионеров, многодетных молодых семей и пр.). Можно следить за обновлениями их предложений, в том числе через наш портал

Господдержки в этом случае нет, условия определяются внутренней политикой банка.

Стандартные программы банков России

Несмотря на то, что рынок ипотечного кредитования России имеет сравнительно небольшую историю, которая берет свое начало в середине девяностых годов прошлого столетия, займы на приобретения недвижимости пользуются популярностью среди россиян. Стандартные предложения отечественных банков включают в себя средневзвешенную ставку, которая в текущем году составила 9,75% годовых, первоначальный взнос от 10 до 15 процентов от суммы займа и срок кредитования от 10 до 15 лет. Однако, существует целый ряд продуктов, отличающихся от привычных стандартов.

Для индивидуальных предпринимателей

Практические любые виды банковских займов, в том числе ипотечные, выдаются индивидуальным предпринимателям на достаточно жестких условиях по сравнению со ссудами, рассчитанными на физических лиц. Процентная ставка для таких заемщиков может варьироваться от 14 до 18% годовых. Минимальный первоначальный взнос для них увеличен до 20%, а срок кредитования может составлять от 10 до 30 лет.

В текущем году оформить ипотечный кредит может любой представитель малого и среднего бизнеса, который является гражданином РФ и ведущий свою деятельность на территории страны не менее 6 месяцев.

Для иностранцев

Многие российские банки готовы работать с иностранными гражданами, в том числе и в плане выдаче ипотечных займов. Большинство финансовых учреждений ставят обязательное условие, что иностранцы должны являться налоговыми резидентами РФ. То есть потенциальный заемщик – иностранный гражданин, должен отработать у российского работодателя более 6 месяцев и иметь на руках заключенный контракт на срок, превышающий 12 месяцев.

Никаких льгот для иностранных граждан не предусмотрено, при этом обязательным является страхование заложенной недвижимости, тогда как все остальные виды страхования являются добровольными. Ставка по ипотеке для иностранцев будет выше, по сравнению со стандартными программами, в остальном требования и условия по кредитам останутся такими же, как для россиян.

По двум документам

Ипотечные кредиты «По двум документам» ориентированы на тех клиентов банков, которые не имеют времени на сбор расширенного пакета документов, подтверждающих доход и занятость будущего заемщика. Однако, несмотря на удобство таких предложений, львиная доля отказов в кредитовании приходится именно на них. Также далеко не все заемщики готовы взять ипотечный займ с повышенной процентной ставкой, которая является характерной особенностью кредита, который выдается по двум документам.

Для пенсионеров

Многие банки готовы работать с пенсионерами, также как и с любыми другими категориями заемщиков. Охотнее всего кредитные учреждения выдают ипотечные займы семейным парам, работающим пенсионерам и людям пенсионного возраста, готовым привлекать созаемщиков и поручителей. Максимальный возраст заемщика на момент погашения кредита составляет 75 лет. Особенности ипотеки для пенсионеров выглядят следующим образом:

- Небольшой срок кредитования.

- Небольшая сумма займа.

- Высокий ежемесячный доход.

- Наличие в собственности недвижимости имущества.

- Обязательное наличие двух-трех поручителей.

На гараж и место для автомобиля

Гаражные программы ипотечного жилищного кредитования могут предложить далеко не все банки. Это объясняется тем фактом, что оценить ликвидность такой недвижимости бывает очень сложно, кроме того, в качестве залога по кредиту необходимо предоставить собственное жилье.

Размер первоначального взноса по ипотеке на гараж или машино-место может достигать 40%, кредит выдается под 9–11% годовых, на срок от 5 до 10 лет.

Без первоначального взноса

Практически каждое банковское учреждение России имеет в своем портфеле ипотечную программу без первоначального взноса. Но как показывает практика, процесс их оформления имеет большое количество нюансов, в связи, с чем одобряются такие кредиты очень редко.

Для ремонта квартиры

Ипотека на ремонт квартиры или дома является относительно новым явлением на рынке ипотечного кредитования. Займ оформляется под залог ремонтируемого жилья, при этом в кредит можно взять от 50 до 70% его оценочной стоимости. Процентная ставка по таким программам на несколько пунктов выше по сравнению со средневзвешенными показателями по России, а срок кредитования может достигать 30 лет.

Выгодно ли погашать ипотеку досрочно?

Актуальный вопрос для всех заемщиков. Почему клиенты стараются погасить долг как можно раньше? Причина – в огромных переплатах по процентам.

Любой эксперт скажет, что взяв ипотеку на 20 лет, вы заплатите за квартиру в 2 раза больше, чем она стоит на момент выдачи кредита.

Конечно, следует учитывать инфляцию, валютные курсы и прочие объективные показатели, но переплата (и весьма солидная) имеет место при любом раскладе.

Банковские сотрудники рассказывают, что часть клиентов, узнав о размерах переплат в ходе подписания договора, просто отказывается от ипотеки. Другие делают всё возможное, чтобы погасить долг раньше срока.

Кредитным компаниям такие варианты невыгодны. Аннуитетная схема платежей предполагает медленное и постепенное погашение сначала комиссии, и только потом самого займа.

Сам долг (тело кредита) уменьшается в первые годы очень медленно, что нервирует и раздражает заёмщиков, а некоторых вводит в ступор.

При досрочном погашении кредит уменьшается более наглядно. Однако банки стараются бороться с такой практикой, поскольку теряют на внеплановых взносах часть прибыли.

Практикуются следующие способы регулирования:

- ограничение суммы досрочных платежей;

- длительный мораторий (погашение возможно только по прошествии нескольких лет);

- усложнение процедуры (требуется переоформлять сделку и платить за это комиссионные и т.д.).

Эксперты советуют прибегать к досрочному погашению лишь после тщательного расчета его экономической целесообразности.

В ряде случаев досрочные выплаты просто «съедают» значительную часть активов заемщика, которые можно было бы использовать более продуктивно.

Помните, что «сегодняшние» деньги всегда дороже «завтрашних».

Ипотечные кредиты в крупных городах

Целевые кредиты

На ЛечениеНа РемонтНа Подсобное ХозяйствоНа СвадьбуРефинансирование Кредита Без СправокНа Строительство ДомаРефинансирование Кредита Под Залог НедвижимостиНа ТоварыНа Газификацию Жилого ДомаНа Ремонт АвтомобиляЦелевой КредитНецелевой КредитНа ОбучениеНа Неотложные Нужды

Срок

На 1 месяцНа 2 месяцаНа 3 месяцаНа 6 месяцевНа годНа 2 годаНа 3 годаНа 5 летНа 10 летНа 4 МесяцаНа 6 МесяцевНа 7 ЛетНа 8 ЛетНа 15 ЛетНа 20 Лет

Сумма

На 30 000 рублейНа 50 000 рублейНа 100 000 рублейНа 150 000 рублейНа 200 000 рублейНа 300 000 рублейНа 400 000 рублейНа 500 000 рублейНа 1 000 000 рублейНа 1 500 000 рублейНа 2 000 000 рублейНа 3 000 000 рублейНа 5 000 000 рублей

Подтверждение дохода

С Плохой Ки Без ОтказаС Плохой Ки ОнлайнС Плохой Кредитной ИсториейСо Справкой В Свободной ФормеПо Справке 2 НдфлСо Справкой По Форме БанкаБез ПоручителейПенсионерам Без ПоручителейБез Подтверждения Дохода

Тип залога

Под залог недвижимостиПод залог автомобиляБез залогаПод Залог КвартирыПод Залог Земельного УчасткаПод Залог Коммерческой НедвижимостиБез ОбеспеченияПод Залог ИмуществаПод Залог Доли В КвартиреБез Справки 2 НдфлС ПоручителемПод ЗалогПод Залог Дома

Особые условия

ОнлайнБез справокПод низкий процентПо паспортуБез отказаРефинансированиеНа развитие бизнесаПо двум документамБез кредитной историиЭкспрессНа картуНа Карту Без Посещения БанкаПод Минимальный Процент100% ОдобренияС Доставкой На ДомНаличнымиБез Оформления СтраховкиВыгодный Кредит

Как рассчитать выплаты по процентной ставке по ипотеке – примеры расчетов

Один из главных вопросов потенциальных заемщиков – сколько придётся выплачивать в месяц по конкретному кредиту?

Несмотря на то, что большинство крупных банков предоставляет потенциальным клиентам такую опцию как ипотечный калькулятор, пользователи часто затрудняются с расчетом ежемесячных и ежегодных ипотечных платежей.

На первый взгляд, всё достаточно просто.

Вы учитываете:

- процентную ставку (в банках РФ она составляет 11-15% в год);

- способ расчета (в большинстве учреждений предлагают аннуитетный вариант – одинаковые размеры выплат каждый месяц);

- размер первого взноса;

- общую сумму кредита.

Данные вносятся в ипотечный калькулятор онлайн на сайте выбранного вами банка, который сам считает размер ежемесячного платежа.

Много это или мало, решать самим покупателям. В расчетах не учитывались ежемесячные комиссии банка за обслуживание счета и некоторые другие текущие расходы.

Ситуация усложняется, когда применяется дифференцированный платеж или в расчет принимаются крупные суммы, которые вносит клиент для досрочного погашения кредита. О том, выгодно ли на самом деле погашать долг досрочно, читайте в соответствующем разделе статьи.

В таблице приведены тарифы ипотечных займов от крупных банков РФ:

| № | Банки | Ипотечные программы | Первый взнос | Срок кредита (в месяцах) | Процентная ставка |

Максимальная сумма кредита (в рублях) |

| 1 | Сбербанк | Ипотека с господдержкой, Приобретение готового жилья | 20% | 360 | 12% | от 8 до 15 млн. |

| 2 | ВТБ 24 | Жильё на первичном и вторичном рынках | 15% | 180-360 | 13-15% | от 8 до 75 млн. |

| 3 | Райффайзенбанк | Квартира в новостройке | 10% | 300 | 11% | 15 000 000 |

| 4 | ЮниКредит | «Ипотека зовёт!» | 20% | 360 | 12% | Не установлена |

| 5 | Газпромбанк | Ипотека с господдержкой | 20% | 360 | 11,75% | 20 000 000 |

Предложения банков по срокам ипотечного кредитования

Топовые банки России предлагают свои ипотечные продукты по срокам, устанавливаемыми ими самими.

Ниже приводится таблица для наглядного обозрения, чтобы каждый смог выбрать соответствующий банк, ввиду определённых для себя минимальных и максимальных периодов кредитования.

| Финансовые организации | Минимальный срок (годы) | Максимальный срок (годы) |

| Сбербанк | 1 | 30 |

| ВТБ24 | 1 | 30 |

| Райффайзенбанк | 1 | 25 |

| ВТБ Банк Москвы | 1 | 30 |

| Газпромбанк | 1 | 30 |

| Банк ДельтаКредит | 3 | 25 |

| Россельхозбанк | 1 | 30 |

| Банк Санкт-Петербург | 1 | 25 |

| Банк Возрождение | 1 | 30 |

| Абсолют Банк | 1 | 30 |

| Промсвязьбанк | 3 | 25 |

| Банк Уралсиб | 3 | 25 |

| Банк Российский капитал | 1 | 25 |

| Банк АК БАРС | 1 | 25 |

| Банк Центр-Инвест | 1 | 20 |

| Транскапиталбанк | 1 | 25 |

| Банк ФК Открытие | 5 | 30 |

| Запсибкомбанк | 3 | 30 |

| Связь-Банк | 3 | 30 |

| Банк Жилфинанс | 1 | 20 |

По правде говоря, судя по таблице, особых отличий в сроках ипотечного кредитования, чтобы выбор упал на конкретный банк, не наблюдается.

Приобретающих жилплощадь для долгосрочного личного пользования в большинстве случаев устраивает средневременная ссуда. Однако это совсем не так для лиц, собирающихся впоследствии продать жильё либо выплатить ипотеку досрочно.

Часто задаваемые вопросы о кредите

-

На какой максимальный срок можно оформить кредит в России?

Потребительский кредит выдают до 7 лет, сроки ипотечных кредитов достигают до 30 лет.

-

Можно ли предоставить в качестве залога по кредиту свое имущество в России?

Да, в том случае если предмет залога является вашей собственностью, остальные условия уточните у сотрудника банка.

-

Какие процентные ставки по кредиту минимальные на сегодня в России?

С полным перечнем кредитных предложений России можно ознакомиться в каталоге выше. Ставка по кредиту начинается от 4.84. Подробные условия можно уточнить у сотрудника банка после оформления онлайн заявки.

Льготные программы 2021 года:

1. Ипотека под маткапитал

Сегодня материнский капитал дают уже за первого ребенка. Сумма довольно крупная, и ее можно направить на первый взнос по ипотеке, либо на досрочное погашение имеющего кредита, в том числе и частичное досрочное.

Большой плюс в том, что для использования материнского капитала при оформлении ипотеки нет необходимости ждать, пока ребенку исполнится 3 года.

2. «Молодая семья»

Это еще одна льготная программа. Здесь к заемщику будут жесткие требования. А именно:

• Максимальный возраст супругов не более 35 лет (либо какому-то из супругов, если семья является неполной).

• Семья должна быть в браке (либо наличие детей, если семья неполная).

• Заявители должны быть признаны официально нуждающимися в улучшении жилищных условий.

Сложность заключается не в том, чтобы доказать, что семья на самом деле является нуждающейся. А в том, чтобы потом дождаться сертификат, так как существует очередь. Иногда ждать приходится несколько лет. Если семья все же дождалась своей очереди, то получит от 30% от средней стоимости минимального положенного по площади жилья в конкретном регионе.

3. Ипотека под 6%

Это еще одна программа государственной поддержки. Семья имеет право оформить ипотеку под 6%, если после 1 января 2018 года появился второй ребенок

Важное условие в том, что кредит выдается только гражданам РФ на приобретение жилья в новостройке

4. Ипотека на Дальнем Востоке

Ипотеку под такой низкий процент могут оформить молодые семьи (где обоим супругам меньше 35 лет) и владельцы дальневосточного гектара. Условия:

• Процентная ставка – от 2%.

• Срок – до 20 лет.

• Сумма займа – до 6 млн рублей.

Есть возможность купить жилье в новостройке, либо на вторичном рынке, но только в сельской местности. Основное условие в том, что жилье можно купить только в одном из регионов на Дальнем Востоке. При этом заемщик обязан быть прописан в купленном жилье.

5. Деньги от государства на погашение ипотеки.

После появления в семье третьего ребенка семья может получить от государства на безвозмездной основе 450 000 р., если у нее уже имеется ипотека. Эти деньги разрешается направить только на частичное или полное досрочное погашения займа.

Эскроу-счета

Эскроу-счет по своему назначению очень похож на аккредитив, а выплата денег происходит практически также (). Рисков при такой схеме оплаты практически нет ни для покупателя, ни для продавца. Однако эти счета имеют ряд отличий:

- не все банки имеют право открывать эскроу-счета. Аккредитивы же имеются в продуктовой линейке каждой финансовой организации;

- могут быть установлены более гибкие условия получения денег продавцом, по аккредитиву они регламентируются законом;

- банк контролирует не только факт выполнения требований договора, но и все этапы сделки;

- при открытии счета должны присутствовать обе стороны.

Через сколько перечислят деньги по ипотеке?

Когда будут выполнены условия, оговоренные в договоре банковского обслуживания. Существенным минусом использования эскроу-счета является его высокая стоимость. К примеру, в Сбербанке придется заплатить не меньше 15 тысяч рублей за открытие, около 3 тысяч рублей за проверку документов, в случае изменения условий договора – еще 2,5 тысячи рублей.

Список документов для оформления социальной ипотеки с государственной поддержкой в 2020 году

Прежде чем решать, как получить социальную ипотеку, нужно установить, имеются ли у претендента основания для ее оформления. Если они веские, потребуется собрать пакет документов для представления кредитору. Перечень их варьируется, в зависимости от ситуации.

От заемщика обязательно потребуют:

- Удостоверения личности.

- Справку о доходах.

- Копию трудовой книжки.

- Справку о составе семьи.

- ИНН.

- Выписку из домовой книги.

- Выписку из ЕГРН, если кредитный договор уже оформлен, а также правоустанавливающие документы на недвижимость.

Если оформляется социальная ипотека для молодой семьи с детьми, затребуют свидетельства о рождении на каждого ребенка и свидетельство о заключении брака.

Когда для погашения долга используют маткапитал, нужно представлять выписку из ПФР о его выделении.

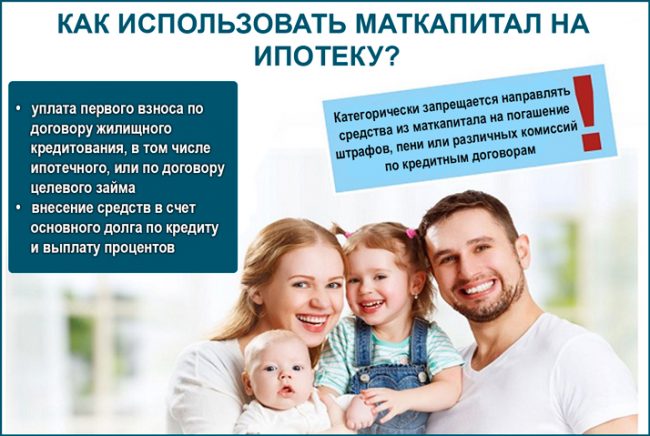

Материнский капитал и социальная ипотека в 2020 году

С 2007 года в России семьям, в которых рождается второй ребенок, государство предоставляет целевую выплату – материнский капитал (ФЗ РФ № 256 от 29.12.2006). С 2020 года величина его будет составлять 466 тыс. 417 руб.

Одна из возможных целей расходования маткапитала – улучшение жилищных условий семьи. С использованием этой суммы можно покупать недвижимость напрямую у собственника, или посредством ипотечного кредитования. Государственная социальная ипотека не является исключением.

Маткапитал разрешается использовать:

- В качестве первоначального взноса.

- Для погашения основной части долга.

- Для выплаты ипотечных процентов.

Индивидуальные условия определяют кредиторы.

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Софья Комарова Автор Выберу.ру, sofyakomarova@vbr.ru Специализация: ипотека, кредиты, пластиковые карты

Оформить ипотеку на покупку квартиры предлагают практически все банки, обслуживающие физических лиц. Прежде чем остановиться на какой-то одной программе, следует внимательно изучить требования, которые предъявляются в разных кредитных учреждениях, и отобрать несколько привлекательных именно для вас.

В случае покупки жилья в новостройке в первую очередь стоит обращать внимание не только на стоимость недвижимости, но и на объекты, аккредитованные в одном или нескольких банках. Это означает, что объект залога уже проверен и на рассмотрение заявки уйдет меньше времени

Если же вас не устраивают условия, предложенные данным кредитным учреждением, всегда можно обратиться к другим программам, получив необходимые документы у застройщика.

Условия ипотеки на покупку квартиры на вторичном рынке несколько отличаются от покупки первички, прежде всего, комплектом документов, необходимых для предоставления в банк.

Вне зависимости первичный это рынок или вторичное жилье, стоит помнить, что покупка квартиры по ипотеке — ответственный шаг, прежде чем его сделать, стоит четко понимать свою будущую финансовую нагрузку, что позволит избежать просрочек и штрафных санкций по ипотечным кредитам.

Уточнить список документов и изучить предложения банков по ипотеке на покупку квартиры вы можете на сайте Выберу.ру.

Вопросы и ответы

В чем плюсы ипотеки в новостройке?

Основные преимущества покупки квартиры в новостройке по ипотечной программе: низкая стоимость недвижимости, отсутствие каких-либо юридических обязательств на приобретаемой жилплощади, низкая ставка от застройщика по сравнению со ставками на готовое жилье.

Какие требования по ипотеке предъявляются к заемщику?

В перечень основных требований входят: российское гражданство и прописка, хорошая кредитная история, возраст заемщика от 18 до 75 лет на срок окончания выплат по ипотеки, определенный трудовой стаж (от полугода на последнем рабочем месте), уровень дохода заемщика выше примерно на 40% от установленной суммы ежемесячной выплаты по кредиту.

Кому дают льготную ипотеку?

Льготная ипотека выдается для приобретения недвижимости в новостройках. Участвовать в программе могут семьи, с двумя и более детьми. Основное условие — младший ребенок появился после 2018 года.

Задайте свой вопрос

Как получить налоговый вычет при покупке квартиры?Ипотека в доляхВиды недвижимости

Ипотека под залог

Выберите ипотеку

На строительство дома Ипотечный кредит на квартиру Кредит под залог имущества

Ипотека на покупку комнаты Соц. ипотека Ипотечный кредит многодетным семьям

Кредитование по двум документам На коммерческую недвижимость

На что еще влияет возраст при ипотеке

Если говорить о пенсионерах, то нюансов много. Даже если заем одобрен, банк будет настаивать на оформлении страхового полиса. В силу возраста и, скорее всего, наличия сопутствующих заболеваний его стоимость будет выше, чем для молодых людей. Соответственно, увеличатся и дополнительные траты.

Второй нюанс – если заемщиков несколько, срок кредита будет зависеть от возраста старшего из них. Так, если ипотеку берут 25-летние молодожены, но в качестве созаемщика они привлекают 55-летнего отца, то заем на 30 лет им не одобрят. Максимум, на который они могут рассчитывать – два десятилетия, да и то не в каждом банке.

Третий нюанс – льготный выход на пенсию и связанные с этим ограничения.

Некоторые кредиторы признают пенсионерами только тех, кто достиг закрепленного законодательно возраста не менее 60 лет. Такой политики придерживается, например, Сбербанк.

В результате возможные льготные условия даже для тех, кто имеет право на раннюю пенсию, начнут действовать не раньше наступления указанного возраста, а получаемая пенсия будет засчитываться как дополнительный доход. Например, если 50-летняя женщина получает «северную» пенсию и не работает, банк может признать ее безработной и одобрить кредит под повышенный процент.

Однако в «пенсионных» ипотеках есть и плюсы. В некоторых организациях, в том числе и Сбербанке, для возрастных заемщиков действует дифференцированная схема выплат. Они распределяются таким образом, что к моменту выхода на пенсию размер ежемесячного платежа снижается так, чтобы он не пробивал дыру в бюджете при среднестатистическом размере пенсии.

Нужно понимать, что чем моложе или, наоборот, старше заемщик, тем менее выгодные условия предложит ему банк. Обычно либо повышается ставка, либо уменьшается срок ипотеки, либо одобряется достаточно небольшая сумма. Последнее, кстати, не так страшно для пенсионеров, так как в этом возрасте обычно есть накопления, иногда довольно внушительные.