Характеристика договора личного страхования

Содержание:

Особенности отдельных видов страхования

Имущественное страхование

1) Страхование имущества

Субъектом, в пользу которого заключен договор, признается только лицо, действительно могущее понести убытки в связи с нарушением застрахованных интересов (так, арендатор не может в свою пользу страховать арендованное имущество от риска случайной гибели, если этот риск остался на арендодателе как на собственнике).

Договор в пользу выгодоприобретателя может быть заключен без указания имени (наименования) выгодоприобретателя. При заключении такого договора страхователю выдается страховой полис на предъявителя.

При переходе прав на застрахованное имущество к другому лицу к последнему переходят права и обязанности по договору (за исключением случаев принудительного изъятия имущества и отказа от права собственности). Лицо, к которому перешли права на застрахованное имущество, должно незамедлительно письменно уведомить об этом страховщика.

2) Страхование ответственности за причинение вреда

Предметом страхования является риск ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц.

Лицо, риск ответственности которого за причинение вреда застрахован, должно быть названо в договоре. Если это лицо в договоре не названо, считается застрахованным риск ответственности самого страхователя.

Договор считается заключенным в пользу лиц, которым может быть причинен вред (выгодоприобретателей), даже если договор заключен в пользу другого лица либо в нем не сказано, в чью пользу он заключен.

В случае, когда ответственность за причинение вреда застрахована в силу того, что ее страхование обязательно, а также в других случаях, предусмотренных законом или договором страхования такой ответственности, лицо, в пользу которого считается заключенным договор страхования, вправе предъявить непосредственно страховщику требование о возмещении вреда в пределах страховой суммы.

3) Страхование ответственности по договору

4) Страхование предпринимательского риска

Объектом страхования является риск убытков от предпринимательской деятельности из-за нарушения контрагентами предпринимателя своих обязательств или изменения условий этой деятельности по не зависящим от предпринимателя обстоятельствам, в т.ч. риск неполучения ожидаемых доходов.

По договору может быть застрахован предпринимательский риск только самого страхователя и только в его пользу. Договор в пользу лица, не являющегося страхователем, считается заключенным в пользу страхователя.

Личное страхование

Договор личного страхования является публичным договором.

В договоре может быть предусмотрена обязанность страховщика при наступлении страхового случая выплатить страхователю или застрахованному лицу страховую сумму единовременно или выплачивать ее периодически.

Договор считается заключенным в пользу застрахованного лица, если в договоре не названо в качестве выгодоприобретателя другое лицо. В случае смерти лица, застрахованного по договору, в котором не назван иной выгодоприобретатель, выгодоприобретателями признаются наследники застрахованного лица.

Застрахованное лицо, названное в договоре личного страхования, может быть заменено страхователем другим лицом лишь с согласия самого застрахованного лица и страховщика.

Форма договора

Согласно ст. 940 ГК РФ, законом предусмотрена только письменная форма при оформлении страхования. Иной вариант соглашения приводит к его аннулированию.

Условия страхования позволяют страховщикам выдавать единый документ или использовать несколько экземпляров, каждый из которых должен быть прочитан страхователем и подписан им лично. Допустимые варианты:

- Единый документ – договор.

- Полис, выданный вместе с основным документом. Используется при заключении обязательных услуг: защиты авто (ОСАГО), имущества при заключении кредита на приобретение недвижимости (залоговое страхование).

- Сертификат – аналог полиса.

- Квитанция (чек, платежное поручение). В 100% случаев выдается при заключении онлайн-страховки или оплате банковской картой.

Полис, сертификат или квитанция выдаются тогда, когда страхователю требуется доказать факт заключения сделки. В документах прописываются только важные условия договора страхования: срок действия соглашения, наименование компании, которая оказала услугу, Ф.И.О. участников сделки, возможные риски (не всегда).

Образец договора страхования

Образец договора страхования у многих страховщиков представлен на официальном сайте. Это позволяет клиентам ознакомиться с основными положениями онлайн и самостоятельно заполнить документ, чтобы не тратить время в офисе страховщика.

Если выбранный клиентом способ защиты интересов не представлен среди образцов онлайн, можно взять копию в офисе компании.

Но не всегда можно заранее заполнить и принести образец. Страховщики часто выдают полисы на фирменных бланках, что делает невозможным предварительное заполнение документа.

Загрузите для ознакомления договор страхования от СК «Сбербанк Страхование». Ниже представлено соглашение по ОСАГО в виде полиса СК «Росгосстрах».

Приложения к договору

Правила страхования, в том числе действия выгодоприобретателя при наступлении страхового случая, описаны в приложении к документу. Приложения являются частью пакета документов, но они не относятся к списку обязательных справок, которые требуется предъявить страховщику для получения компенсации.

В приложении подробно описываются общие аспекты сделки. Правила могут входить в часть единого документа: в таком случае они располагаются в конце. Но чаще они выдаются в виде отдельной брошюры. При покупке полиса через интернет правила не всегда входят в обязательный комплект документов. Покупатель сертификата может ознакомиться с ними на сайте в режиме онлайн.

Особенности страхования по гражданскому кодексу РФ

Глава 48 ГК РФ посвящена страхованию. Если желаете знать хотя бы азы, то обязательно следует с ней ознакомиться. В ней есть трактовка, что такое договор страхования, ГК РФ дает расшифровку различных видов соглашений, описывает их сущность и содержит основные требования к оформлению.

Сущность и значение страхового договора

Глава 48 ГК РФ расширяет познания застрахованного в сфере личного, имущественного страхования. Основным предметом к рассмотрению является договор страхования, поэтому с него и начнем.

Согласно главе 48 гражданского кодекса РФ, он должен быть в письменной форме и обязательно в двух экземплярах.

Если же договор оформлен в другом виде, то является недействительным, его действие можно легко оспорить в суде.

Фактом заключения соглашения между страхователем и страховщиком является передача страхового полиса, подписанного последним. Существует и другая, допустимая по ГК РФ, форма. Это подписанный обеими сторонами электронный документ.

Виды страхования

Поговорим лишь о видах, которые представлены в гражданском кодексе, и которые являются одними из самых важных. Из 48 главы можно узнать об имущественном и личном страховании, последнее является публичным. В ГК содержится информация о том, что посредством заключения соглашения можно застраховать жизнь, здоровье, имущество или же гражданскую ответственность (ГО) перед третьими лицами.

Страхование производится за счет застрахованного или заинтересованных лиц. В последнем случае речь идет об обязательном виде услуг, например, ОМС.

Стоит отметить, что страхование ответственности преимущественно добровольное. Однако в законе есть условия, когда оно является обязательным. Речь идет о лицах, профессиональная деятельность которых связана с предоставлением услуг, например, нотариусы, оценщики, аудиторы, туристические агентства. Также обязательным является страхование ответственности водителей.

Имущественное

Ссылаясь на гражданский кодекс, соглашение заключается для сохранения имущества страхователя или выгодоприобретателя. Человек получает страховой полис, которым может воспользоваться при наступлении СС.

Предметом договоренности может быть любое имущество и имущественные права. Что касается денег, то возможность оформления страховки нужно узнавать непосредственно у страховщика.

Существует 2 вида имущественного страхования – движимого и недвижимого имущества. В первом случае, предметом может стать квартира, частный дом, инженерные коммуникации. По страхованию движимого имущества можно застраховать мебель, бытовую технику, личные вещи.

Примечание! Страхование имущества является обязательным по закону, если им владеет не собственник, а арендатор или постороннее лицо. Примером может стать ломбард.

Стоит упомянуть об еще одном виде – страховке грузов. Застрахованный может уберечь себя от рисков, связанных с повреждением груза во время хранения, погрузки, транспортировки и разгрузки.

Личное

Им предусмотрено страхование жизни и здоровья. Они и являются объектом соглашения. Действие договора распространяется исключительно на лицо, которое страхуется.

Необходимо упомянуть, что застрахованных может быть несколько.

Это касается соглашения в пользу третьих лиц, когда оно заключается с целью сохранения жизни и здоровья человека, чтобы он дожил до определенных событий (например, совершеннолетие или выход на пенсию).

Именно поэтому объектов личного страхования три. Это здоровье, жизнь и дожитие. В зависимости от оснований, страховка может быть добровольной или обязательной. Второй вид предусмотрен законом.

Страховая сумма может быть одноразовой или выплачиваться несколькими платежами.

Существенные условия

Соглашение обязательно предполагает выполнение условий, которые прописаны в нем. Они не должны противоречить действующему закону.

Условия могут отличаться в зависимости от вида страхования. Например, разница между имущественным и личным в том, что в первом речь идет об объекте, а во втором – о застрахованном. Кроме физического лица, которое страхуется, должно быть достигнуто соглашение, касаемо СС (что имеется ввиду, какие обстоятельства можно считать СС), срока действия договора и размера компенсации.

Документ вступает в силу с момента его подписания обеими сторонами. Прекращает действовать после окончания срока действия или наступления СС.

Что такое договор личного страхования

Договор ЛС – это услуга, предусматривающая выплаты в результате наступления рисков, связанных с человеком. Такая страховка оформляется с помощью договора, который отличается в зависимости от конкретного вида ЛС.

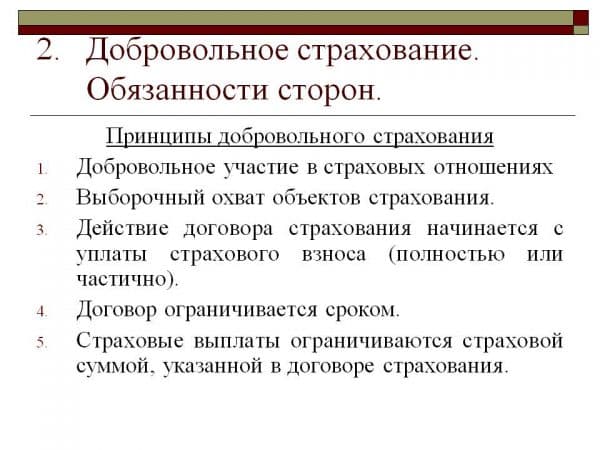

Существует обязательное и добровольное ЛС. Каждый вид следует рассмотреть подробно:

- Обязательное личное страхование – это вид страховки, который регулируется Федеральным Законом. Он указывает о том, что страховые организации, к которым обратились организации и граждане, не вправе отказать в страховании. Сегодня существуют программы, где страхование сотрудников отдельных сфер обязательно. Организации, не относящиеся к таковым, могут оформить медицинскую страховку.

- Добровольное личное страхование. Оформляется исключительно по желанию человека. Такой полис, как правило, стоит дороже, чем обязательное страхование, а договор предусматривает больше возможностей для клиента. Для того чтобы стать владельцем добровольной страховки, нужно обратить в любую страховую компанию. Гражданин, планирующий приобрести страховку такого вида, должен понимать, что страховщик вправе отказать в ее выдаче, если сочтет страхуемого неблагонадежным.

Личное страхование классифицируется на отдельные направления:

- По типу выплат. Платежи могут быть регулярными с ежемесячными траншами.

- По длительности. Выделяют краткосрочное страхование, среднесрочное и долгосрочное. Краткосрочный договор действителен в течение одного года, среднесрочный – в течение 1-5 лет, срок долгосрочного страхования превышает 5-ти летний срок.

- По объему ответственности. Страховой полис предусматривает потери трудоспособности, оказание врачебной помощи, получения инвалидности, риск смерти либо дожития. Личное страхование может быть медицинским, пенсионным, комбинированным и пр.

- По количеству застрахованных лиц. Полис может быть групповым, защищая интересы сразу нескольких лиц либо оформляться индивидуально.

Особенности договоров страхования

Специфические особенности страхового договора заключается в правах и обязанностях обеих сторон. Страхователь должен при подписании договора сообщить страховщику обстоятельства, которые имеют значение при определении срока наступления страхового случая и размера убытков от его наступления, если страховщик не уведомлен об этих обстоятельствах.

Пример 1

К таким обстоятельствам можно отнести скрытые недостатки имущества, которое подлежит страхованию или состояние здоровья страхователя

Страховщиком должна быть соблюдена тайна страхования. Он не имеет права разглашать сведения о застрахованном лице, состоянии его здоровья и об имущественном положении, полученные им в процессе выполнения своих должностных полномочий.

При заключении договора, страховщик имеет полное право провести осмотр имущества, которое будет страховаться и в случае необходимости назначить экспертизу стоимости имущества. Если страховщик не провел оценку имущества и получил от страхователя неверную сумму оценки имущества, то страховщик может оспорить страховую стоимость имущества, указанную в договоре.

Если в договоре приведена сумма, превышающая действительную стоимость договора, то договор является недействительным в той части, которая выше страховой стоимости. При подписании договора личного страхования страховщик может провести обследование здоровья страхователя для оценки фактического состояния.

Особое место занимают вопросы, которые, на основании статей 957-962 Гражданского Кодекса, касаются стадии выполнения договора – начало действия, досрочное прекращение, последствие увеличения страхового риска в период действия договора, перехода прав на застрахованное имущество другому лицу.

Страховой договор вступает в силу с момента выплаты страховой премии или первого взноса. Действие договора может быть прекращено досрочно, если отсутствует возможность наступления страхового случая, т.е событие происходит раньше указанного в договоре возможного срока наступления

Пример 2

В области предпринимательской деятельности, договор прекращается досрочно, если лицо, которое застраховало предпринимательский риск, прекратило предпринимательскую деятельность.

Нужна помощь преподавателя?

Опиши задание — и наши эксперты тебе помогут!

Описать задание

В случае повышения страхового риска страховщик на законных основаниях может потребовать пересмотр условий договора или потребовать от страхователя оплаты дополнительной страховой премии. Если права на застрахованное имущество переходят другому лицу, то на него возлагаются права и обязанности предыдущего страхователя, предусмотренные договором.

При наступлении страхового случая по договору имущественного страхования, страхователь обязан оповестить страховщика или его представителя. Это распространяется и на договоры личного страхования, если страховым случаем является смерть или причинение вреда здоровью.

Страхователь в таком случае обязан предпринять меры для максимально возможного сокращения убытков. Если страхователь умышленно вызвал наступление страхового случая, то страховщик освобождается от страхового возмещения.

На практике довольно важными являются последствия, возникающие при наступлении страхового случая по вине страхователя.

Помимо освобождения от выплаты страхового возмещения при страховом случае, умышленно вызванным страхователем, страховщик может быть освобожден от выплаты страховой суммы при возникновении чрезвычайной ситуации – ядерный взрыв, военные действия, гражданская война, а также при конфискации имущества по распоряжению органов государственной власти.

В Гражданском Кодексе зафиксировано понятие «суброгация».

Определение 1

Суброгация – это переход прав от страхователя к страховщику для возмещения ущерба

Вывод 1

Страховщик, выплатив сумму страхового возмещения, получает право на требование, которое страхователь выдвигает, лицу за убытки, которые были возмещены в процессе страхования.

Основные элементы договора страхования

Предмет договора. Предмет договора может быть определен как услуга несения страхового риска в рамках страховой суммы. Она заключается в том, что страховщик берет на себя бремя несения риска потери конкретных материальных и нематериальных благ.

Права и обязанности сторон. Главная обязанность страховщика заключается в том, чтобы своевременно произвести страховую выплату при наступлении страхового случая. Кроме того он должен зафиксировать факт наступления страхового случая в страховом акте и обязан сохранять тайну страхования. Договор страхования может предусматривать и другие обязанности страховщика.

К обязанностям страхователя относится своевременная уплата страховых взносов. При заключении договора он должен сообщить страховщику обстоятельства, которые имеют существенное значение в определении вероятности наступления страхового случая. В сроки, которые установлены договором страхования, страхователь обязан сообщить страховщику о наступлении страхового случая. Договор может предусматривать и иные обязанности страхователя.

Условия выплаты страховой суммы. Предусмотрено представление страхователем документов при наступлении страхового случая. Необходимо иметь полис, заявление о выплате страхового возмещения, паспорт, а также документы, подтверждающие наступление страхового случая и интерес страхователя в сохранении застрахованного имущества. Если страховую выплату получают наследники, к указанным документам необходимо добавить свидетельство ЗАГСа о смерти страхователя и документ, удостоверяющий вступление в права наследования.

Отмечается, что страховая выплата производится после составления страхового акта, который составляет страховщик или уполномоченное им лицо. В случае необходимости страховщик может запросить у компетентных органов сведения, которые относятся к страховому случаю.

Ответственность сторон. Предусматривается ответственность за неисполнение или ненадлежащее исполнение обязательств по договору, за просрочку выплаты страхового возмещения или внесения очередного страхового взноса. Виновная сторона обязана возместить другой стороне причиненные убытки.

Изменение договора. Предусмотрено, что возможны случаи увеличения или уменьшение страховой суммы по согласию сторон. Переход прав и обязанностей к правопреемнику в случае реорганизации страхователя – юридического лица — возможен только с письменного согласия страховщика. Также по письменному соглашению сторон договор может быть изменен и в других случаях, предусмотренных действующим законодательством.

Срок действия договора. Срок договора является одним из существенных условий. Дело в том, что от него полностью зависит размер страховой премии. Чем короче срок, тем меньше премия, ибо риск наступления страхового случая сокращается, и наоборот.

Окончание действия договора. Договор страхования досрочно прекращается в случаях:

· гибели застрахованного имущества по причинам, не вызывающим наступление страхового случая;

· прекращения предпринимательской деятельности, риск которой был застрахован.

Кроме того, страхователь сам может отказаться от договора. В таком случае, если что-то иное не предусмотрено договором, страховая премия, уплаченная страховщику, возврату не подлежит.

Обязательства по настоящему договору могут быть прекращены и в других случаях, которые предусмотрены законом. Следует учесть, что прекращение действия договора не освобождает стороны от ответственности в случае его нарушения.

Конфиденциальность. Данным пунктом предусматривается, что условия договора, дополнительные соглашения к нему и другая информация, которую страховщик получил по договору, являются конфиденциальными и разглашению не подлежат.

Разрешение споров. Все возникающие между сторонами споры и разногласия, которые не нашли своего отражения в тексте договора, будут разрешаться переговорами. При недостижении взаимопонимания в процессе переговоров споры будут разрешаться в судебном порядке.

Дополнительные условия и заключительные положения. Могут быть предусмотрены дополнительные условия к договору. Все изменения и дополнения к договору признаются действительными, если они совершены в письменной форме и подписаны сторонами. Во всем, что не предусмотрено договором, стороны руководствуются действующим законодательством и Правилами страхования. Количество экземпляров договора, адреса и платежные реквизиты сторон.

Виды договоров страхования

Человек живёт и трудится в определённых условиях, сталкиваясь ежедневно с факторами, которые не всегда ему подвластны. Вокруг всегда существуют природные или социальные риски для жизни, здоровья, имущества и их степень постоянно меняется.

Чтобы избежать или минимизировать их, необходимо изучение факторов риска, а также своевременное принятие мер, чтобы обезопасить себя от последствий. Поэтому страхование приобрело большую популярность, а иногда и необходимость в жизни человека.

Что из себя представляет договор страхования

Договор страхования представляет собой соглашение, заключённое между двумя лицами, один из которых страхователь (физическое или юридическое лицо), а другой – страховщик (организация, которая берёт на себя ответственность).

В соответствии со статьёй 940 ГК РФ письменное оформление является обязательным и несоблюдение этого влечёт его недействительность.

Страхователю выдаётся подтверждающий документ о страховке. После этого договор можно считать заключённым. За страхователем возникает право в самостоятельном выборе страховщика, однако, за страховщиком остаётся право в отказе заключения договора с конкретным страхователем.

Этот вид договора является возмездным и срочным. Действие начинается с момента, указанного в нём или с определённого момента (например, после выплаты части суммы страхователем) и распространяется на те страховые случаи, которые возникли после начала его действия.

Обязательным условием действительности договора является соответствие всем требованиям законодательства.

При его заключении необходимо учесть существенные условия:

1. Предмет страхования. К ним относятся материальные и нематериальные блага. Ответственность по риску их потери или порчи страховщик берёт на себя.

2. При каких обстоятельства будет считаться возникновение страховой ситуации. Указываются права и обязанности каждой стороны.

3. Величина страховой суммы и каким образом будет происходить её выплата. Перечень документов для предоставления страховой компании, чтобы подтвердить страховой случай.

4. Ответственность сторон при ненадлежащем исполнении своих обязанностей.

5. Раздел о внесении изменений. Через письменное соглашение сторонами могут быть внесены изменений в необходимые пункты.

6. Срок действия. Границы начала и окончания договора. Вероятность наступления страхового случая повышается при заключении договора на длительный срок. Также от срока действия меняется сумма премии.

7. Досрочное окончание. Помимо окончания по истечении срока, договор может быть окончен досрочно. Это регулируется статьёй 958 ГК РФ и возникает: при гибели или потере предмета страхования, которая не несёт за собой наступление страхового случая и при прекращении предпринимательской деятельности лицом, застраховавшим предпринимательский риск.

8. Конфиденциальность.

9. Разрешение споров. Все моменты, которые не включены в договор, но возникшие после заключения, разрешаются мирным путём. Однако если стороны не пришли к соглашению, то спор решается в судебном порядке.

10. Дополнительные условия. В этом разделе стороны указывают свои условия, которые не должны противоречить законодательству.

Если стороны не достигли соглашения по каким-либо пунктам, то такой договор считается недействительным.

Какие виды договоров страхования существуют

В зависимости от формы страхование бывает:

- обязательное;

- добровольное.

Страхование различается по предмету, подлежащему страхованию. В зависимости от этого бывает:

- личное страхование. Страховая сумма выплачивается страховщиком при причинении вреда здоровью страхователя;

- имущественное страхование. Страховая сумма подлежит выплате при гибели или повреждении имущества страхователя;

- страхование риска ответственности. При таком предмете страхуют возможность нанесения ущерба третьим лицам своими действиями;

- страховка предпринимательской деятельности. Страхуют бизнес от рисков, связанных с предпринимательской деятельностью.