Договор страхования

Содержание:

- Содержание договора

- Объекты, субъекты и предмет договора страхования

- Срок страхования жизни.

- Какой срок действия страхового полиса ОСАГО?

- Особенности страхования по гражданскому кодексу РФ

- Сущность периодов страхования

- Обзор документа

- Договор обязательного страхования

- Последствия истечения срока действия договора страхования

- Понятие договора страхования

- Можно ли предусмотреть другой момент вступления в силу

- Обязательное страхование в России

- Основные элементы договора страхования

Содержание договора

Договор имущественного страхования составляется в письменной форме и должен включать в себя следующие данные:

- информация о страховой компании (реквизиты, полное наименование):

- данные страхователя/выгодоприобретателя (наименование юр. лица или ФИО гражданина, его паспортные данные);

- описание объекта страхования;

- размер суммы страхового покрытия;

- перечень страховых рисков (пожар, затопление, действия сторонних лиц и т. д.);

- срок действия договора;

- размер суммы страховой премии;

- обязательства сторон договора;

- номер полиса страхования (при его выдаче);

- дата подписания документа.

Договор вступает в силу с момента уплаты клиентом страховой премии (или частичного взноса при оплате в рассрочку) и подписания соглашения.

Объекты, субъекты и предмет договора страхования

Объекты договора страхования – это имущественные интересы связанные, например:

-

в страховании имущества – с владением имуществом;

-

в личном страховании – с жизнью, здоровьем или дожитием до определенного возраста;

-

в страховании предпринимательских рисков (бизнеса) – риски связанные с занятием предпринимательской деятельностью;

-

в страховании ответственности – с причинением вреда жизни и здоровью третьих лиц.

Субъектами договора страхования являются: страховщик, страхователь, выгодоприобретатель, застрахованное лицо.

Страховщик – это имеющее лицензию на осуществление страховой деятельности юридическое лицо.

Страхователь – дееспособное физическое лицо или юридическое лицо, зарегистрированное в установленном законом порядке.

Выгодоприобретатель – лицо, в пользу которого заключается договор страхования. Стать выгодоприобретателем лицо может, только дав согласие на это. Став выгодприобретателем по договору страхования оно имеет право на получение страховой выплаты по наступившему страховому случаю.

Застрахованный – физическое лицо в отношении которого заключен договор страхования. Им может быть и страхователь, и выгодоприобретатель, а также иное лицо при его согласии.

Предмет договора страхования — это услуга, которую оказывает страховая компания страхователю, страховой риск, который она на себя берет и обязательство по выплате страхового возмещения в случае наступления страхового случая.

Срок страхования жизни.

Из множества различных видов страхования жизни, доступных для потребителей, термин страхование жизни обычно считается самым недорогим из этой серии. Как правило, полис страхования жизни выплачивает денежное пособие названному бенефициару в случае смерти застрахованного. Популярные виды страхования включают в себя: всю жизнь, переменную жизнь и срок жизни. В то время как часть премии в полисе страхования жизни или переменной жизни входит в инвестиционный фонд, никакая часть премии в полисе срочного страхования жизни не используется в инвестиционных целях. Короче говоря, страховые взносы в страховом полисе. Срочные полисы – безусловно самая дешёвая форма страхования – по крайней мере, в начале. Например, 30-летний мужчина, не курящий, может платить 2500$ в год за всю политику в отношении своей жизни с выплатой пособия по смерти в размере 250 000$. Тем не менее, та же политика в форме термина может стоить только 300,00 долларов в год. Тем не менее, вся премия в отношении политики в области жизни никогда не увеличивается с годами, а также приводит к накоплению денежных средств, которые могут быть использованы или заимствованы в любое время. Премии по срочному полису будут увеличиваться по мере старения застрахованного. Например, когда 30-летнему мужчине исполняется 70 лет, его ежегодные страховые взносы на этот же срок могут составлять 12 000$ в год, а не 300$ при первом заказе полиса.

Многие потребители предпочитают срочное страхование, чтобы обеспечить своим семьям необходимую безопасность, а затем используют дополнительные средства, которые они заплатили бы за целую жизнь или переменный фонд, для осуществления инвестиций по своему выбору. Соответственно, они тоже приобретают страхование жизни и используют средства для инвестиционных целей (IRA, фонд колледжа, накопления на вторичное жилье), но они просто используют свои средства другим способом, который соответствует их личным потребностям.

Как и в случае большинства страховых планов, при наличии срочного плана жизни застрахованному лицу всё равно придётся пройти базовый медицинский осмотр, проводимый медсестрой (включая анализ крови), чтобы убедиться, что он застрахован. Политика будет действовать до тех пор, пока будут выплачиваться страховые взносы. Срок политики приходит во многих вариантах. Но наиболее популярными моделями являются годовая, 7-летняя и 10-летняя политика. Ежегодные полисы имеют премию, которая увеличивается незначительно каждый год, в то время как семилетние и 10-летние полисы включают премии, которые остаются неизменными в течение 7 или 10 лет.

Какой срок действия страхового полиса ОСАГО?

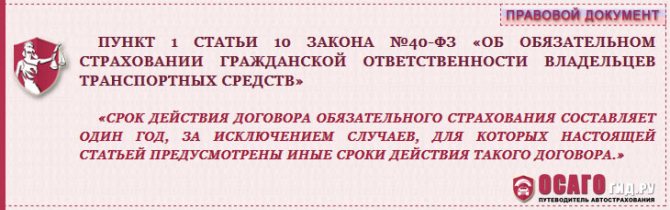

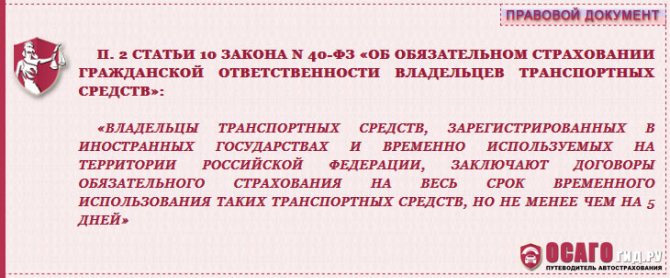

Чтобы чётко установить, какой период заключения договора вам необходим с компанией страховщика, необходимо выяснить категорию автомобиля. Зачем это делать? Каждая категория транспортного средства обладает определённым сроком автостраховки. Максимальный срок ОСАГО может составлять до одного года (см. № 40-ФЗ, ст. 10 п. 1), а минимальный – может быть различным, в зависимости от конкретного случая и статуса транспортного средства в нашей стране.

Как правило, можно выделить существующие три категории:

- Автомобили, которые всегда находятся в пределах Российской Федерации.

- Транспортные средства, выезжающие в Россию транзитом.

- Транспорт, регистрация которого была произведена в другой стране, и который въехал на территорию России (№ 40-ФЗ ст.10 п.2).

Если обратиться к законодательству, которое действует в России, можно найти информацию о том, что минимальный срок страхования ОСАГО в 2021 2018 году составляет три месяца. Чтобы была оформлена страховка на этот период, необходимо придерживаться следующих правил:

- Обратиться в компанию страховщика, где в заявлении указать определённый отрезок времени.

- Предоставить паспорт, тем самым подтвердить свою личность.

- Иметь при себе документы на транспортное средство.

- Предоставить документацию, подтверждающую право собственности.

- Водительские удостоверения тех физических лиц, которым будет доступно управление автотранспортом.

Владельцам машины нужно обратить внимание и на следующую информацию, так как существуют некоторые нюансы, которые влияют на то, сколько действует страховка ОСАГО:

- Приобретение страхового документа на один год выйдет дешевле, чем оплачивать определённое количество месяцев страховки.

- Цена годового страхования, которая указана в полисе, не будет меняться в течение года и в том случае, если цена автострахования возрастёт.

- Продолжительность страхования делится на части. То есть, оформляя заявление, необходимо расписывать целый год (например, один зимний месяц, три летних, два осенних и т. д.). При оплате страховки будет учитываться только общее количество указанных месяцев.

Особенности страхования по гражданскому кодексу РФ

Глава 48 ГК РФ посвящена страхованию. Если желаете знать хотя бы азы, то обязательно следует с ней ознакомиться. В ней есть трактовка, что такое договор страхования, ГК РФ дает расшифровку различных видов соглашений, описывает их сущность и содержит основные требования к оформлению.

Сущность и значение страхового договора

Глава 48 ГК РФ расширяет познания застрахованного в сфере личного, имущественного страхования. Основным предметом к рассмотрению является договор страхования, поэтому с него и начнем.

Согласно главе 48 гражданского кодекса РФ, он должен быть в письменной форме и обязательно в двух экземплярах.

Если же договор оформлен в другом виде, то является недействительным, его действие можно легко оспорить в суде.

Фактом заключения соглашения между страхователем и страховщиком является передача страхового полиса, подписанного последним. Существует и другая, допустимая по ГК РФ, форма. Это подписанный обеими сторонами электронный документ.

Виды страхования

Поговорим лишь о видах, которые представлены в гражданском кодексе, и которые являются одними из самых важных. Из 48 главы можно узнать об имущественном и личном страховании, последнее является публичным. В ГК содержится информация о том, что посредством заключения соглашения можно застраховать жизнь, здоровье, имущество или же гражданскую ответственность (ГО) перед третьими лицами.

Страхование производится за счет застрахованного или заинтересованных лиц. В последнем случае речь идет об обязательном виде услуг, например, ОМС.

Стоит отметить, что страхование ответственности преимущественно добровольное. Однако в законе есть условия, когда оно является обязательным. Речь идет о лицах, профессиональная деятельность которых связана с предоставлением услуг, например, нотариусы, оценщики, аудиторы, туристические агентства. Также обязательным является страхование ответственности водителей.

Имущественное

Ссылаясь на гражданский кодекс, соглашение заключается для сохранения имущества страхователя или выгодоприобретателя. Человек получает страховой полис, которым может воспользоваться при наступлении СС.

Предметом договоренности может быть любое имущество и имущественные права. Что касается денег, то возможность оформления страховки нужно узнавать непосредственно у страховщика.

Существует 2 вида имущественного страхования – движимого и недвижимого имущества. В первом случае, предметом может стать квартира, частный дом, инженерные коммуникации. По страхованию движимого имущества можно застраховать мебель, бытовую технику, личные вещи.

Примечание! Страхование имущества является обязательным по закону, если им владеет не собственник, а арендатор или постороннее лицо. Примером может стать ломбард.

Стоит упомянуть об еще одном виде – страховке грузов. Застрахованный может уберечь себя от рисков, связанных с повреждением груза во время хранения, погрузки, транспортировки и разгрузки.

Личное

Им предусмотрено страхование жизни и здоровья. Они и являются объектом соглашения. Действие договора распространяется исключительно на лицо, которое страхуется.

Необходимо упомянуть, что застрахованных может быть несколько.

Это касается соглашения в пользу третьих лиц, когда оно заключается с целью сохранения жизни и здоровья человека, чтобы он дожил до определенных событий (например, совершеннолетие или выход на пенсию).

Именно поэтому объектов личного страхования три. Это здоровье, жизнь и дожитие. В зависимости от оснований, страховка может быть добровольной или обязательной. Второй вид предусмотрен законом.

Страховая сумма может быть одноразовой или выплачиваться несколькими платежами.

Существенные условия

Соглашение обязательно предполагает выполнение условий, которые прописаны в нем. Они не должны противоречить действующему закону.

Условия могут отличаться в зависимости от вида страхования. Например, разница между имущественным и личным в том, что в первом речь идет об объекте, а во втором – о застрахованном. Кроме физического лица, которое страхуется, должно быть достигнуто соглашение, касаемо СС (что имеется ввиду, какие обстоятельства можно считать СС), срока действия договора и размера компенсации.

Документ вступает в силу с момента его подписания обеими сторонами. Прекращает действовать после окончания срока действия или наступления СС.

Сущность периодов страхования

Замечание 1 Если в страховом договоре особенно не указано, то традиционно защита по страхованию начинает действовать на следующий день с момента оплаты страховой премии в кассу страховой организации либо зачисления денежных средств на ее расчетный счет в банковской организации.

Традиционно страховой договор может быть заключен сроком на один год. Возможным является заключение договора на более длительный или короткий срок. Величина страховой премии будет изменяться в пропорции продолжительности периодов страхования. При длительном сроке страхования (свыше полугода) некоторые страховые организации дают страхователю право оплаты страховой премии частично на протяжении срока действия страхового договора. Если случай по страхованию наступит в тот момент, когда премия по страхованию еще не уплачена целиком, то неоплаченную ее часть вычтут из страхового возмещения. Такая услуга, безусловно, является выгодной для страхователя, но с точки зрения страховой теории она опасна, так как может ухудшать платежную способность страховщика.

Готовые работы на аналогичную тему

- Курсовая работа Периоды страхования 470 руб.

- Реферат Периоды страхования 230 руб.

- Контрольная работа Периоды страхования 240 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

С целью обеспечения исполнения собственных обязательств перед страхователем в абсолютном объеме, начиная с первого дня периода начала несения обязательств по ответственности, страховщик должен формировать соответственные резервы по страхованию из уплаченной страховой премии. При оплате неполной премии резервы страхования образуются в недостающем объеме, и для исполнения страховых обязательств, которые адекватны абсолютной величине принятого риска, страховщик будет использовать свои средства в объеме, который необходим для образования резервов в абсолютном объеме. Это, естественным образом, будет ухудшать его платежную способность. В том случае, если значительная часть страхователей уплачивает страховые премии путем рассрочки, формируется реальная угроза возможности страховщика исполнить собственные обязательства.

Обзор документа

Уделено внимание квалификации действий кредитных и страховых организаций в рамках договоров коллективного страхования жизни и здоровья заемщиков. В частности, отмечено следующее

Договор страхования, в силу которого страховая организация обязуется за обусловленную плату (страховую премию), вносимую кредитной организацией, выплачивать (единовременно или периодически) страховую сумму при причинении вреда жизни или здоровью застрахованного лица (заемщика этой кредитной организации), — это договор личного страхования (коллективного страхования заемщиков)

В частности, отмечено следующее. Договор страхования, в силу которого страховая организация обязуется за обусловленную плату (страховую премию), вносимую кредитной организацией, выплачивать (единовременно или периодически) страховую сумму при причинении вреда жизни или здоровью застрахованного лица (заемщика этой кредитной организации), — это договор личного страхования (коллективного страхования заемщиков).

Кредитная организация не вправе требовать от заемщика обязательного согласия быть застрахованным по заключенному ею договору, а заемщик должен иметь возможность отказаться от этого.

Если кредит предоставляется при условии обязательного оказания страхования, это ущемляет права заемщика и не соответствует требованиям Закона о защите прав потребителей.

Соответственно, жалобы на навязывание подключения к программе коллективного страхования заемщиков при выдаче кредита следует направлять в Роспотребнадзор.

Указано, что необходимо учитывать при рассмотрении подобных обращений, поданных в качестве заявлений о нарушении антимонопольного законодательства.

Если кредитная организация занимает доминирующее положение на рынке при оказании услуг по кредитованию физлиц, то в качестве нарушения Закона о защите конкуренции могут быть квалифицированы следующие ее действия. Она отказывается (уклоняется) от заключения кредитного договора без согласия заемщика быть застрахованным по договору коллективного страхования заемщиков. Она согласна выдать кредит при условии оплаты услуг по подключению к программе коллективного страхования заемщиков исключительно за счет кредитных средств.

Перечислены обстоятельства, которые могут быть доказательствами совершения кредитной организацией указанных действий (бездействия).

При отсутствии доминирующего положения кредитной организации подобные действия могут квалифицироваться в качестве нарушения антимонопольного законодательства только в том случае, если они являются результатом соглашения между кредитной и страховой организациями.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Договор обязательного страхования

В отличие от добровольного приобретения полиса, договор обязательной страховки может заключаться без инициативы страхователя. Он должен включать в себя права и обязанности сторон, описание субъектов сделки, принципов предоставления услуги и особенностей получения финансового возмещения.

Полис – упрощенная версия документа, в которой отражены основные аспекты сделки. В полисе нет разъяснений об участниках договора, в нем прописаны только главные принципы и условия.

Согласно ГК РФ, форма заключения договора не влияет на возможность получить компенсацию при возникновении гарантийного случая. Документы, оформленные в электронном виде через интернет, имеют одинаковую юридическую силу наряду с обычным полисом.

Последствия истечения срока действия договора страхования

Каковы правовые последствия истечения срока действия договора страхования? Специальных последствий для договоров страхования законодательство не содержит. В силу же общей нормы п. 3 ст. 425 ГК РФ окончание срока действия договора влечет прекращение обязательств по этому договору, только если в договоре это прямо предусмотрено. Поскольку в большинстве договоров страхования такое условие отсутствует, договор страхования, по которому до истечения срока действия наступил страховой случай, но выплата не произведена, остается действующим.

Предположим, что до истечения срока действия договора страхования наступил страховой случай. Рассуждая формально, если после истечения срока действия договора, но до того, как выплата по этому страховому случаю произведена, наступит второй страховой случай, то данный страховой случай будет покрываться страхованием и договор будет действовать до выплаты по второму случаю и т.д.

Эквивалентность в таком случае будет существенно нарушена, так как тарифы рассчитываются как годовые (Методики расчета тарифных ставок по рисковым видам страхования, утв. распоряжением Росстрахнадзора от 8 июля 1993 г. N 02-03-36). Законодатель не учел этого и не ввел никаких специальных правовых последствий истечения срока действия договора страхования, поэтому действуют общие положения о договорах и в том числе п. 3 ст. 425 ГК РФ.

Между тем очевидна необходимость в следующем специальном последствии истечения срока действия договора страхования — по истечении этого срока страхование, обусловленное договором страхования, должно прекратиться. Страховые случаи, наступившие по истечении срока действия договора, уже не должны покрываться страхованием, хотя урегулирование по ранее наступившим страховым случаям должно быть завершено, так как сам договор и вытекающие из него, но не исполненные еще обязательства должны продолжать действовать. Именно в этом смысл того, что условие о сроке действия договора страхования названо в ГК РФ существенным.

Из буквального прочтения текстов норм такое толкование не вытекает. Несмотря на то что суды отождествляют срок действия договора страхования со сроком действия страхования, но делают это как бы мимоходом, не акцентируя на этом внимания (Определение ВАС РФ от 9 февраля 2011 г. N ВАС-12201/10). Лучше все же не полагаться на суды — к сожалению, деятельность наших судов мало предсказуема. Страховщикам следует включать в договор (а лучше в правила страхования) условие, согласно которому по истечении срока действия договора страхования истекает и срок действия страхования, обусловленного договором (срок страхования, период страхования и т.п.).

Январь 2013 г.

Документы по теме:

Договоры страхования ответственности

Договор обязательного страхования гражданской ответственности перевозчиков перед пассажирами

Договоры перестрахования

Содержание договора обязательного страхования гражданской ответственности владельцев транспортных средств

Форма и порядок заключения договора обязательного страхования гражданской ответственности владельцев транспортных средств

Понятие договора страхования

Понятие договора страхования. Договор страхования, как и любой другой гражданско-правовой договор, представляет собой юридический факт, с которым нормы права связывают возникновение, изменение и прекращение гражданских правоотношений. Гражданское законодательство определяет договор страхования как соглашение сторон, в силу которого одна сторона (страхователь) обязуется уплатить установленный законом или договором взнос (страховую премию), а другая сторона (страховщик) обязуется при наступлении предусмотренного события (страхового случая) при имущественном страховании возместить страхователю или иному лицу, в пользу которого был заключен договор страхования либо перед которым по условиям договора страхователь должен был нести соответствующую ответственность, понесенные убытки в пределах обусловленной суммы (страховой суммы), а при личном страховании — выплатить соответствующую денежную (страховую) сумму.

Договор страхования — двусторонний, возмездный, относится к двусторонне обязывающим, так как правам и обязанностям страхователя корреспондируют обязанности и права страховщика. Общепринято считать объектом договора страхования страховой интерес. Страховой интерес определяется как убыток, угрожающий страхователю от наступления страхового случая. Согласно ст. 928 ГК РФ не допускается страхование: 1) противоправных интересов; 2) убытков от участия в играх, лотереях и пари; 3) расходов, к которым лицо может быть принуждено в целях освобождения заложников.

Договор страхования заключается только в письменной форме. Несоблюдение формы договора влечет его недействительность. Исключение составляет договор обязательного государственного страхования.

Можно ли предусмотреть другой момент вступления в силу

Гражданский кодекс разрешает заключение контракта с датой, не зависящей от момента оплаты премии по договору страхования. Однако не все страховые компании соглашаются на эту процедуру, поскольку приходится брать подобное соглашение на особый контроль и отслеживать дату, когда оно вступает в силу, индивидуально.

Сместить срок, когда страхование вступает в силу, необходимо при оформлении защиты в особых обстоятельствах. Например:

- при страховании несчастных случаев, когда риск проявится в будущем при выполнении каких-либо опасных работ;

- при выплатах негосударственных дополнительных пенсий по договорам страхования после уплаты страховых премий в рассрочку и истечения «выжидательного срока».

В обычных же обстоятельствах, например, при страховании ОСАГО, медицинском, жизни и здоровья, имущества по кредиту смещение срока, когда контракт вступает в силу, нецелесообразно.

Обратная сила договора

Если страховой случай наступит до того, как контракт вступит в силу, гражданин не получит страховой выплаты. Поэтому период ожидания перевода денежных средств страховщику считается незащищенной зоной. В судебной практике много спорных ситуаций, когда каждая сторона пытается доказать свою правоту. Чтобы этого избежать, нужно оплачивать полис день в день.

Обязательное страхование в России

Обязательное страхование – это страхование в соответствии с государственной программой защиты жизни, здоровья, имущества и ответственности граждан перед другими лицами.

Обязательность договора страхования определяется тем, что отношения между участниками возникают в силу закона и регулируются на государственном уровне. Определение и основные нормы права прописаны в Гражданском кодексе РФ. В зависимости от вида обязательного полиса иные нормы заключения договоров указаны в следующих актах:

- Закон от 27.07.2004 года №79-ФЗ. Он регулирует защиту имущественных и личных интересов госслужащих, военных и работников муниципальных органов.

- Закон об ОСАГО от 25.04.2002 года №40-ФЗ, в котором изложена характеристика защиты интересов владельцев ТС и тех, кто управляет авто на территории РФ. Ответственность за просроченный полис ОСАГО указана в ст.12.37 КоАП РФ.

- Закон от 23.12.2003 года №177-ФЗ. Документ регулирует правовые отношения между клиентом и банком в сфере обязательной защиты размещенных на депозитах средств.

- Закон от 14.06.2012 года № 67-ФЗ. Документ помогает водителям маршрутных такси и иных ТС, предназначенных для массовых перевозок пассажиров, разобраться в условиях оформления полиса.

Особенности оформления страховых документов для работодателей указаны в законе об ОПС от 15.12.2001 года №167-ФЗ, документе, регулирующем медицинскую страховку для сотрудников – законодательный акт от 29.11.2010 года №326-ФЗ. Особенности полисов для женщин в декрете или временно нетрудоспособных работников прописаны в федеральном законе от 29.12.2006 года №255-ФЗ.

Основные элементы договора страхования

Предмет договора. Предмет договора может быть определен как услуга несения страхового риска в рамках страховой суммы. Она заключается в том, что страховщик берет на себя бремя несения риска потери конкретных материальных и нематериальных благ.

Права и обязанности сторон. Главная обязанность страховщика заключается в том, чтобы своевременно произвести страховую выплату при наступлении страхового случая. Кроме того он должен зафиксировать факт наступления страхового случая в страховом акте и обязан сохранять тайну страхования. Договор страхования может предусматривать и другие обязанности страховщика.

К обязанностям страхователя относится своевременная уплата страховых взносов. При заключении договора он должен сообщить страховщику обстоятельства, которые имеют существенное значение в определении вероятности наступления страхового случая. В сроки, которые установлены договором страхования, страхователь обязан сообщить страховщику о наступлении страхового случая. Договор может предусматривать и иные обязанности страхователя.

Условия выплаты страховой суммы. Предусмотрено представление страхователем документов при наступлении страхового случая. Необходимо иметь полис, заявление о выплате страхового возмещения, паспорт, а также документы, подтверждающие наступление страхового случая и интерес страхователя в сохранении застрахованного имущества. Если страховую выплату получают наследники, к указанным документам необходимо добавить свидетельство ЗАГСа о смерти страхователя и документ, удостоверяющий вступление в права наследования.

Отмечается, что страховая выплата производится после составления страхового акта, который составляет страховщик или уполномоченное им лицо. В случае необходимости страховщик может запросить у компетентных органов сведения, которые относятся к страховому случаю.

Ответственность сторон. Предусматривается ответственность за неисполнение или ненадлежащее исполнение обязательств по договору, за просрочку выплаты страхового возмещения или внесения очередного страхового взноса. Виновная сторона обязана возместить другой стороне причиненные убытки.

Изменение договора. Предусмотрено, что возможны случаи увеличения или уменьшение страховой суммы по согласию сторон. Переход прав и обязанностей к правопреемнику в случае реорганизации страхователя – юридического лица — возможен только с письменного согласия страховщика. Также по письменному соглашению сторон договор может быть изменен и в других случаях, предусмотренных действующим законодательством.

Срок действия договора. Срок договора является одним из существенных условий. Дело в том, что от него полностью зависит размер страховой премии. Чем короче срок, тем меньше премия, ибо риск наступления страхового случая сокращается, и наоборот.

Окончание действия договора. Договор страхования досрочно прекращается в случаях:

· гибели застрахованного имущества по причинам, не вызывающим наступление страхового случая;

· прекращения предпринимательской деятельности, риск которой был застрахован.

Кроме того, страхователь сам может отказаться от договора. В таком случае, если что-то иное не предусмотрено договором, страховая премия, уплаченная страховщику, возврату не подлежит.

Обязательства по настоящему договору могут быть прекращены и в других случаях, которые предусмотрены законом. Следует учесть, что прекращение действия договора не освобождает стороны от ответственности в случае его нарушения.

Конфиденциальность. Данным пунктом предусматривается, что условия договора, дополнительные соглашения к нему и другая информация, которую страховщик получил по договору, являются конфиденциальными и разглашению не подлежат.

Разрешение споров. Все возникающие между сторонами споры и разногласия, которые не нашли своего отражения в тексте договора, будут разрешаться переговорами. При недостижении взаимопонимания в процессе переговоров споры будут разрешаться в судебном порядке.

Дополнительные условия и заключительные положения. Могут быть предусмотрены дополнительные условия к договору. Все изменения и дополнения к договору признаются действительными, если они совершены в письменной форме и подписаны сторонами. Во всем, что не предусмотрено договором, стороны руководствуются действующим законодательством и Правилами страхования. Количество экземпляров договора, адреса и платежные реквизиты сторон.