Ответственность сторон по договору имущественного страхования

Содержание:

- Обзор документа

- Виды страхования ответственности за неисполнения обязательств

- Простая электронная подпись в договорах страхования

- Субъекты обязательного страхования

- Причина появления

- Особенности отдельных видов страхования

- От чего зависят тарифы

- Основные элементы договора страхования

- Формы ответственности в зависимости от типа нарушения

- Свойство случайности при ретроактивном действии страховой защиты

- Возможные схемы страхования

- Обязанность страхователя сообщить о существенных обстоятельствах и оценка страхового риска

- Права и обязанности

Обзор документа

Банк России информирует о том, что Законом о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма (N 115-ФЗ) не предусмотрена упрощенная идентификация при заключении договоров страхования в электронной форме.

Закон N 115-ФЗ прямо устанавливает случаи, когда требуется личное присутствие клиента (представителя клиента). Так, идентификация не проводится в случае приема от клиентов-физлиц платежей на сумму не более 15 000 руб.

При идентификации используются оригиналы документов и (или) надлежащим образом заверенные копии. Не запрещено использовать документы в электронной форме, заверенные простой электронной подписью клиента.

Обращено внимание, что порядок идентификации разрабатывается каждой организацией самостоятельно и включается в правила внутреннего контроля. Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Виды страхования ответственности за неисполнения обязательств

По договору страхования договорной ответственности не допускается привлечение виновного к административной или уголовной ответственности, если его действия/бездействие не подпадают под преступный умысел или халатность. При отсутствии полиса предполагается, что нарушитель соглашения за свой счет возмещает убытки пострадавшей стороне. При страховании ответственности, договорные отношения вступают в новый правовой уровень. Тут уже ответственность переходит к страховщику, оформившему соглашение.

Страхование ответственности неисполнение обязательств бывает таких видов:

- Договорная. Предполагает наличие соглашения, где указываются обязанности сторон, в том числе и по нарушению его условий. Заключается в обязательстве возмещения ущерба в виде штрафа, пени, неустойки. В зависимости от условий документа, выплату производит фигурант сделки или его страховщик. Если ответственность страхуется, то безусловная обязанность компенсации возлагается на страховую компанию.

- Деликатная. Возникает между субъектами, не связанными между собой юридическими отношениями. Как образец можно рассматривать договор страхования гражданской ответственности автомобилистов ОСАГО. Здесь компания возмещает ущерб потерпевшей в ДТП стороне, оставляя за собой право предъявления регресса виновному. В равной степени это относится и к страхованию ответственности перевозчиков, врачей, брокеров, оценщиков и прочих профессий, где имеет место вероятность нанесение вреда из-за ошибки специалиста.

Простая электронная подпись в договорах страхования

Согласно ст. 6 Федерального закона от 6 апреля 2011 г. № 63-ФЗ «» (далее – Закон № 63-ФЗ), для заключения договора страхования в электронной форме достаточно простой электронной подписи.

Напомним, простая электронная подпись – это комбинация цифровых данных, с помощью которых можно идентифицировать личность, например, логин и пароль для авторизации на сайте или смс-код, который присылают на телефон, для входа в личный кабинет.

Судебной практикой подтверждается возможность использования СМС-кода в качестве простой электронной подписи. Требование о наличии подписи считается выполненным, если использован любой способ, позволяющий достоверно определить лицо, выразившее волю (определение Приморского краевого суда от 7 апреля 2015 г. по делу № 33-2865).

Договор добровольного страхования в электронном виде считается заключенным на предложенных страховщиком условиях с момента уплаты страхователем страховой премии (страхового взноса). Оплата происходит после ознакомления с условиями и правилами договора. Таким образом, подтверждается согласие на его заключение на предложенных страховщиком условиях (ст. 6.1 Закона РФ от 27 ноября 1992 г. № 4015-1 «»).

Несмотря на то, что простая электронная подпись не позволяет подтвердить целостность документа, она все же получает активное применение на практике, в том числе и в сфере страхования – договор, как правило, заключается после авторизации клиента на сайте страховой компании с помощью комбинации логин-пароль, обмена отсканированными документами и при необходимости дополнительной авторизации – использовании СМС-кода.

Субъекты обязательного страхования

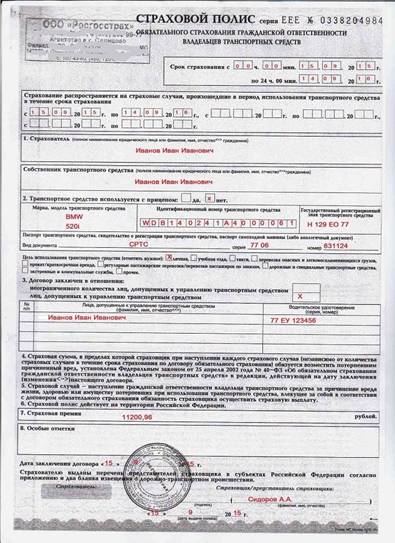

Субъекты обязательного страхования – это участники договора. Они прописаны в полисе. Роль субъекта определяет его значимость в системе и обязывает выполнять требования законодательства РФ.

Страхователь и застрахованный

Страхователем выступает лицо, которое заключило договор со страховщиком – компанией по предоставлению услуг по продаже полисов. Согласно условиям предоставления защиты, оформить полис необязательно должен тот, чьи интересы прописаны в документе. Застрахованное лицо, или выгодоприобретатель, часто не является тем, кто платил за покупку полиса.

Страховщик

Страховщиком в сфере обязательного государственного страхования чаще всего выступает независимая компания, которая занимается реализацией полисов, например, ОСАГО. В случаях уплаты взносов за работников предприятий страховщиком является не СК, а ФСС или ПФР, в зависимости от типа договора. Взносы за «травматизм» – прерогатива ФСС, остальные случаи регулируются Пенсионным фондом России.

Фонд страхования

Фонды страхования, наряду с компаниями, выступают страховщиками по отдельным видам договоров. Особенностью деятельности ПФР и ФСС является аккумулирование и распределение взносов между участниками: плательщиками и выгодоприобретателями.

Бюджет Пенсионного фонда, как и Фонда социального страхования, складывается из взносов, которые перечисляют граждане. В случае несоблюдения принципов обязательного государственного страхования нарушителям грозит штраф, так как фонды испытывают дефицит средств.

Причина появления

В условиях растущей стоимости объектов и появления многочисленных рисков, конечно же, даже самые крупные страховщики могут не справиться с задачей выплаты компенсаций. В таких случаях пользуются помощью других компаний, в том числе участников международного страхового рынка. Распределение ответственности выгодно для всех участников, поэтому появились такие инструменты, как сострахование и перестрахование. В общем случае эти процессы подразумевают перераспределение обязательств страховой компании перед страхователем. Как правило, эти методики используют при страховке дорогостоящих объектов, например, торговых центов, промышленных установок и сверхдорогого оборудования, воздушного и судоходного транспорта. Однако воспользоваться сострахованием и перестрахованием в редких случаях могут и обычные клиенты, если стоит необходимость распределить ответственность.

Особенности отдельных видов страхования

Имущественное страхование

1) Страхование имущества

Субъектом, в пользу которого заключен договор, признается только лицо, действительно могущее понести убытки в связи с нарушением застрахованных интересов (так, арендатор не может в свою пользу страховать арендованное имущество от риска случайной гибели, если этот риск остался на арендодателе как на собственнике).

Договор в пользу выгодоприобретателя может быть заключен без указания имени (наименования) выгодоприобретателя. При заключении такого договора страхователю выдается страховой полис на предъявителя.

При переходе прав на застрахованное имущество к другому лицу к последнему переходят права и обязанности по договору (за исключением случаев принудительного изъятия имущества и отказа от права собственности). Лицо, к которому перешли права на застрахованное имущество, должно незамедлительно письменно уведомить об этом страховщика.

2) Страхование ответственности за причинение вреда

Предметом страхования является риск ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц.

Лицо, риск ответственности которого за причинение вреда застрахован, должно быть названо в договоре. Если это лицо в договоре не названо, считается застрахованным риск ответственности самого страхователя.

Договор считается заключенным в пользу лиц, которым может быть причинен вред (выгодоприобретателей), даже если договор заключен в пользу другого лица либо в нем не сказано, в чью пользу он заключен.

В случае, когда ответственность за причинение вреда застрахована в силу того, что ее страхование обязательно, а также в других случаях, предусмотренных законом или договором страхования такой ответственности, лицо, в пользу которого считается заключенным договор страхования, вправе предъявить непосредственно страховщику требование о возмещении вреда в пределах страховой суммы.

3) Страхование ответственности по договору

Подобное страхование допускается в случаях, предусмотренных законом. По договору может быть застрахован только риск ответственности самого страхователя. Договор, не соответствующий этому требованию, ничтожен.

Риск ответственности за нарушение договора считается застрахованным в пользу стороны, перед которой по условиям этого договора страхователь должен нести соответствующую ответственность, — выгодоприобретателя, даже если договор заключен в пользу другого лица либо в нем не сказано, в чью пользу он заключен.

4) Страхование предпринимательского риска

Объектом страхования является риск убытков от предпринимательской деятельности из-за нарушения контрагентами предпринимателя своих обязательств или изменения условий этой деятельности по не зависящим от предпринимателя обстоятельствам, в т.ч. риск неполучения ожидаемых доходов.

По договору может быть застрахован предпринимательский риск только самого страхователя и только в его пользу. Договор в пользу лица, не являющегося страхователем, считается заключенным в пользу страхователя.

Личное страхование

Договор личного страхования является публичным договором.

В договоре может быть предусмотрена обязанность страховщика при наступлении страхового случая выплатить страхователю или застрахованному лицу страховую сумму единовременно или выплачивать ее периодически.

Договор считается заключенным в пользу застрахованного лица, если в договоре не названо в качестве выгодоприобретателя другое лицо. В случае смерти лица, застрахованного по договору, в котором не назван иной выгодоприобретатель, выгодоприобретателями признаются наследники застрахованного лица.

Договор в пользу лица, не являющегося застрахованным лицом, в том числе в пользу не являющегося застрахованным лицом страхователя, может быть заключен лишь с письменного согласия застрахованного лица. При отсутствии такого согласия договор может быть признан недействительным по иску застрахованного лица, а в случае смерти этого лица — по иску его наследников.

Застрахованное лицо, названное в договоре личного страхования, может быть заменено страхователем другим лицом лишь с согласия самого застрахованного лица и страховщика.

От чего зависят тарифы

В страховании от неисполнения договорных обязательств тарифы определяются в каждом случае отдельно. При этом, они не регулируются законодательно, а являются продуктом согласия сторон.

Размер тарифов зависит от таких факторов:

- перечень рисков;

- вероятность наступления страхового случая;

- срок действия договора;

- размер возмещения;

- дополнительные опции (упущенная выгода, проценты).

Страховщик несет материальную ответственность только в пределах фактического ущерба, подтвержденного документально. Если провести экспертную оценку по каким-либо причинам не представляется возможным, то выплата проводится в полном объеме оговоренной суммы.

Страхование ответственности сторон договора не является обязательным. Но, за относительно небольшую сумму заинтересованная сторона получает гарантированную защиту своих имущественных интересов.

Основные элементы договора страхования

Предмет договора. Предмет договора может быть определен как услуга несения страхового риска в рамках страховой суммы. Она заключается в том, что страховщик берет на себя бремя несения риска потери конкретных материальных и нематериальных благ.

Права и обязанности сторон. Главная обязанность страховщика заключается в том, чтобы своевременно произвести страховую выплату при наступлении страхового случая. Кроме того он должен зафиксировать факт наступления страхового случая в страховом акте и обязан сохранять тайну страхования. Договор страхования может предусматривать и другие обязанности страховщика.

К обязанностям страхователя относится своевременная уплата страховых взносов. При заключении договора он должен сообщить страховщику обстоятельства, которые имеют существенное значение в определении вероятности наступления страхового случая. В сроки, которые установлены договором страхования, страхователь обязан сообщить страховщику о наступлении страхового случая. Договор может предусматривать и иные обязанности страхователя.

Условия выплаты страховой суммы. Предусмотрено представление страхователем документов при наступлении страхового случая. Необходимо иметь полис, заявление о выплате страхового возмещения, паспорт, а также документы, подтверждающие наступление страхового случая и интерес страхователя в сохранении застрахованного имущества. Если страховую выплату получают наследники, к указанным документам необходимо добавить свидетельство ЗАГСа о смерти страхователя и документ, удостоверяющий вступление в права наследования.

Отмечается, что страховая выплата производится после составления страхового акта, который составляет страховщик или уполномоченное им лицо. В случае необходимости страховщик может запросить у компетентных органов сведения, которые относятся к страховому случаю.

Ответственность сторон. Предусматривается ответственность за неисполнение или ненадлежащее исполнение обязательств по договору, за просрочку выплаты страхового возмещения или внесения очередного страхового взноса. Виновная сторона обязана возместить другой стороне причиненные убытки.

Изменение договора. Предусмотрено, что возможны случаи увеличения или уменьшение страховой суммы по согласию сторон. Переход прав и обязанностей к правопреемнику в случае реорганизации страхователя – юридического лица — возможен только с письменного согласия страховщика. Также по письменному соглашению сторон договор может быть изменен и в других случаях, предусмотренных действующим законодательством.

Срок действия договора. Срок договора является одним из существенных условий. Дело в том, что от него полностью зависит размер страховой премии. Чем короче срок, тем меньше премия, ибо риск наступления страхового случая сокращается, и наоборот.

Окончание действия договора. Договор страхования досрочно прекращается в случаях:

· гибели застрахованного имущества по причинам, не вызывающим наступление страхового случая;

· прекращения предпринимательской деятельности, риск которой был застрахован.

Кроме того, страхователь сам может отказаться от договора. В таком случае, если что-то иное не предусмотрено договором, страховая премия, уплаченная страховщику, возврату не подлежит.

Обязательства по настоящему договору могут быть прекращены и в других случаях, которые предусмотрены законом. Следует учесть, что прекращение действия договора не освобождает стороны от ответственности в случае его нарушения.

Конфиденциальность. Данным пунктом предусматривается, что условия договора, дополнительные соглашения к нему и другая информация, которую страховщик получил по договору, являются конфиденциальными и разглашению не подлежат.

Разрешение споров. Все возникающие между сторонами споры и разногласия, которые не нашли своего отражения в тексте договора, будут разрешаться переговорами. При недостижении взаимопонимания в процессе переговоров споры будут разрешаться в судебном порядке.

Дополнительные условия и заключительные положения. Могут быть предусмотрены дополнительные условия к договору. Все изменения и дополнения к договору признаются действительными, если они совершены в письменной форме и подписаны сторонами. Во всем, что не предусмотрено договором, стороны руководствуются действующим законодательством и Правилами страхования. Количество экземпляров договора, адреса и платежные реквизиты сторон.

Формы ответственности в зависимости от типа нарушения

Форма ответственности сторон договорного соглашения определяется типом нарушения. К уголовному ответу привлекаются лица, намеренные действия которых привели к незаконному обогащению. К такой категории нарушителей относятся страхователи, специально инициировавшие страховой случай с целью получения компенсации. В качестве дополнительного наказания, им будет отказано в страховой выплате. Невыполнение обязательств по страховому договору является основанием инициации пострадавшей стороной привлечения нарушителя к ответственности. К нему могут быть применены конкретные меры и санкции:

- Расторжение страхового договора;

- Возмещение убытков, являющихся причиной разрыва страховых отношений;

- Взыскание убытков со страхователя с зачетом денежной суммы, полученной в качестве платы за проведенное страхование;

- Начисление пени, штрафов и неустойки при несвоевременной оплате компенсации страховщиком и взносов страхователем;

- Отказ страховой компании выплачивать компенсационную выплату;

- Взыскание реального ущерба;

- Отказ в возврате страховой премии в полном или частичном размере.

Одним из существенных условий страхового договора, является определение страхового риска в зависимости от параметров объекта страхования. Любые изменения в его характеристике влияют на величину риска. По этой причине, в обязанность страхователя вменяется необходимость своевременного уведомления страховщика о происшедших изменениях с целью внесения им корректировок в страховой договор. Не уведомление страховщика является поводом разрыва страхового договора в одностороннем порядке или через суд, если в соглашении не предусмотрено автоматическое прекращение взаимоотношений по этой причине. При обращении в суд, страховщик вправе дополнительно требовать возмещения убытков, причиненных расторжением договора, которые обычно связаны с неполной оплатой страховой премии.

Свойство случайности при ретроактивном действии страховой защиты

При заключении договора с ретроактивным действием страховой защиты возникает вопрос о свойстве случайности события, на случай наступления которого производится страхование. Понятно, что такой договор будет действительным лишь при наличии у страхового риска этого свойства.

Важность этого показывает простой пример. Лет 10 назад одна страховая компания придумала для увеличения продаж, как ей казалось, прекрасный страховой продукт

Они продавали в автосалонах полисы КАСКО, но страховую премию при заключении договора не брали, а клиентам выдавали страховой полис, в котором момент начала страхования совпадал с моментом заключения договора (вручения полиса страхователю). Премию вы можете заплатить и позже, говорили они своим клиентам, а страховая защита действует у вас прямо с момента получения полиса. Разумеется, распространение полисов у этой компании возросло в разы.

Однако, подводя итоги года, компания выяснила, что выплаты по КАСКО возросли у них катастрофически, куда больше, чем возросла собранная премия. Элементарный анализ показал, что по всем вступившим в силу полисам КАСКО наступили страховые случаи и в подавляющем большинстве ситуаций премия платилась уже после наступления страхового случая. Не слишком грамотные в страховом деле менеджеры, резко увеличив распространение полисов, не подумали об убыточности такой практики. На этом примере видно, что конструкция ретроактивного действия договора должна использоваться очень аккуратно.

Как было показано в § 2 гл. 5 настоящей работы, при рассмотрении свойства случайности страхового риска под случайностью в страховании понимается добросовестное неведение в отношении факта причинения вреда, на случай которого заключается договор, либо размера этого вреда.

Также было показано, что основная цель этого требования к страховому риску состоит в том, чтобы у конкретного страховщика не искажалась статистика страховых случаев. Искажения же статистики возможны, если лицо, интерес которого застрахован и от которого зависит вступление договора в силу, будет информировано о вреде, на случай причинения которого заключается договор. Это хорошо видно на приведенном выше примере полисов КАСКО с ретроактивным действием.

Выше я говорил о том, что премию не обязательно уплачивает страхователь. Соответственно, несмотря на то что страхователь и только он заключает договор страхования, вступление договора в силу может зависеть не только от страхователя. Лицом, которому представляется страховая защита, может также являться не только страхователь.

Таким образом, при распространении действия страхования на события, произошедшие до вступления договора в силу, для обеспечения свойства случайности может оказаться недостаточным добросовестного неведения страхователя при заключении договора.

Участник договора страхования (помимо страхователя), который заинтересован в страховой защите и своими действиями может влиять на момент начала действия страхования, должен при совершении этих действий находиться в добросовестном неведении о вреде, на случай причинения которого заключается договор страхования. Только в этом случае договор страхования будет действителен.

Приведу пример корректного использования договоров страхования с ретроактивным действием в так называемых полисах BBB (Bankers Blanket Bond) — страхование на случай причинения убытков банку в результате недобросовестных действий его сотрудников, например, если сотрудники банка, ответственные за выдачу кредитов, выдают кредиты в нарушение действующих правил их выдачи или помогают заемщикам создавать видимость того, что взятые кредиты возвращаются, хотя в действительности они просто перекредитуются через подставные компании. В крупных банках с большой филиальной сетью выявление руководством банка подобных убытков, возникших в филиалах, происходит только при ревизиях филиалов. Часто это бывает через два-три года после того, как сами события произошли. Поэтому в такие договоры страхования, как правило, включают дату его ретроактивного действия — договор покрывает убытки, возникшие позже этой даты, но до заключения договора. Однако при этом всегда оговаривается, что события, о которых стало известно до заключения договора, в покрытие не включаются.

Возможные схемы страхования

В подавляющем большинстве случаев страхователь, собственник и выгодоприобретатель – это одно лицо. Человек (организация), являющийся собственником объекта, от своего имени обращается в компанию, заключает договор, вносит сумму страховой премии. Этот же гражданин впоследствии будет иметь право на получение страхового возмещения.

Реже наблюдается схема, по которой страхователь – не собственник, а выгодоприобретателем и собственником является другое лицо. И совсем редко может встречаться схема, по которой предусматривается три разных лица. В большинстве случаев лишение собственника имущества права на получение страхового возмещения связано с законодательными ограничениями.

Пример: в страховую компанию обращается гражданин, обладающий правом на управление транспортным средством, но не являющийся собственником. При наступлении страхового случая данный страхователь не получит никакого возмещения, так как он, по сути, от имени собственника заключил соглашение с компанией. При оформлении ОСАГО подобная практика считается крайне распространенной.

Обязанность страхователя сообщить о существенных обстоятельствах и оценка страхового риска

Гражданский кодекс обязывает страхователя при заключении договора страхования сообщить страховщику сведения или обстоятельства, которые могут существенно увеличить риск наступления страхового случая, и при этом не известны или не должны быть известны страховщику. Эти обстоятельства могут повлиять на его решение заключить договор или изменить договорные условия.

Закон не приводит перечень таких существенных обстоятельств, но страховщик в стандартной форме договора страхования или в своем письменном обращении может запросить эти сведения. Так, при заключении договора о личном страховании это могут быть сведения, касающиеся заболеваний или инвалидности застрахованного лица, наличие алкогольной или наркотической зависимости, пребывание в местах лишения свободы. При заключении договора типа ОСАГО – категория и водительский стаж страхователя, период езды без аварий. При страховании недвижимого объекта от пожара существенным обстоятельством будет наличие в помещении горючих и легковоспламеняющихся веществ и материалов.

Если страхователь сообщил заведомо ложные сведения, то страховщик может требовать признать договор страхования недействительным, а если существенные обстоятельства не были сообщены вообще, то страховщик имеет право отказаться от заключения договора.

При заключении имущественного договора страхования страховщик вправе произвести осмотр имущества, а также экспертизу его действительной стоимости. Если заключается договор личного страхования, то страховщик может провести обследование лица, в пользу которого предполагаются страховые выплаты.

Осмотр и оценка предмета страхования необходимы для того, чтобы страховщик мог верно установить страховой риск, ведь чем он выше, тем больше должны быть страховые взносы. Страхователь имеет право не допустить проведение оценки страхового риска, при этом он должен понимать, что страховщик может отказаться в этом случае от заключения договора страхования. Страхователь также имеет право оспорить в суде результат оценки страхового риска, произведенной страховщиком.

Права и обязанности

После подписания договора со страховой компанией физическое или юридическое лицо становится страхователем. У него есть такие типичные для любых договоров страхования права:

- Быть информированным о страховых продуктах, выбранной компании и ее услугах, а также об изменениях в условиях страхования;

- прекратить договорные отношения со страховой компанией в любой момент обслуживания, а также получить частичный или полный возврат средств, оплаченных в качестве взноса на услуги страховщика;

- менять компанию страхования в любой момент;

- получать предусмотренные договором выплаты при соблюдении условий и предоставления доказательств и подтверждений наступления страхового случая;

- подавать иск в суд на страховую, неправомерно отказавшую в выплате.

При этом страхователь обязан соблюдать следующие условия:

- В срок и в полной мере оплачивать сумму страхового взноса по договору;

- соблюдать условия сообщения о страховом случае;

- предоставлять по запросу страховой дополнительные документы, подтверждающие факт возникновения страхового случая;

- не лгать и не искажать факты, личную информацию и другие официальные сведения в документах.