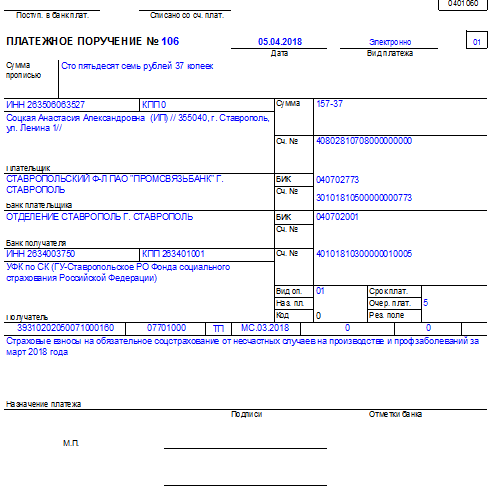

Реквизиты на травматизм, платежка кбк фсс за работников

Содержание:

- Заполнение документа

- Перечисление взносов по ВНиМ в ФНС

- Где найти актуальные реквизиты для уплаты страховых взносов в 2020

- Порядок уплаты страховых взносов изменен

- Как узнать код налогового органа

- Реквизиты для перечисления взносов в 2020 году

- Платежные реквизиты для уплаты «несчастных» соцсборов в ФСС

- Фонд социального страхования (ФСС)

- Уплата страховых взносов за периоды, предшествующие 2017 году

- Перечисление страховых взносов в 2020 году, реквизиты для ФНС И ФСС

Заполнение документа

Меню: Моя организация -> Личный кабинет -> Календарь.

1. Выбираем ближайшую дату уплаты;2. Нажимаем на кнопку «Приступить к выполнению» по нужному платежу. В этом случае, большинство реквизитов платежа (КБК, ОКТМО*) подставятся автоматически. * По умолчанию, проставляется код ОКТМО, указанный в реквизитах организации. Если деятельность осуществляется в другой местности, то необходимо внести изменения вручную.

Формирование платежного поручения для оплаты налога (вручную):

1. Меню: Денежные средства -> Платежные поручения -> Нажимаем зеленую кнопку «Создать платежное поручение».2. Выбираем «Перечисление средств в бюджет» -> «Перечисление налога или взноса с расчетного счета».3. Номер и дата проставляются автоматически.4. Вид платежа «Электронно».5. Заполняем банковский счет организации.6. В поле Контрагент должен быть указан контролирующий орган, в который будет осуществляться оплата налога.7. Указываем банковский счет контролирующего органа.8. В очередности платежа указываем номер 5.9. Выбираем вид налога.10. Выбираем статус составителя.11. КБК должен быть указан для налоговых отчислений.12. Указываем код ОКТМО. По умолчанию, проставляется ОКТМО, указанный в реквизитах организации. Если деятельность осуществляется в другой местности, то необходимо внести изменения вручную.13. Необходимо указать основание платежа.Например, согласно перечню, основание платежа «ТП» – это текущий платеж. Данное обозначение говорит о перечислении налогов и взносов за проходящий год. Между тем при оплате задолженности следует проставить код «ЗД» (когда это происходит по инициативе плательщика и до получения требования от ИФНС).14. Указываем налоговый период, а поле «Значение налогового периода» заполнится автоматически на основе поля «Налоговый период».15. Номер акта и дата акта проставляется только в том случае, если вам были присланы документы со стороны контролирующего органа.16. УИН. В данном поле указывается Уникальный идентификатор начисления (УИН) 20 символов. При отсутствии у составителя поручения информации об УИНе указывается значение «0».Уникальные идентификаторы начисления формируются налоговыми органами. Соответственно, уточнить УИН можно только в территориальном налоговом органе.17. Указываем сумму налога и назначение платежа. Например, «Единый налог на вмененный доход, за 2 квартал 2018 г.».18. Статус и дата отправки в банк не заполняются.

Формирование платежного поручения для оплаты штрафа:

1. Меню: Денежные средства -> Платежные поручения -> Нажимаем зеленую кнопку «Создать платежное поручение».2. Выбираем «Перечисление средств в бюджет» -> «Перечисление налога или взноса с расчетного счета».3. Номер и дата проставляются автоматически.4. Вид платежа «Электронно».5. Заполняем банковский счет организации.6. В поле Контрагент должен быть указан контролирующий орган, в который будет осуществляться оплата штрафа.7. Указываем банковский счет контролирующего органа.8. В очередности платежа указываем номер 5.9. Выбираем вид налога.10. Выбираем статус составителя.11. КБК должен быть указан для штрафов.12. Указываем код ОКТМО. По умолчанию, проставляется ОКТМО, указанный в реквизитах организации. Если деятельность осуществляется в другой местности, то необходимо внести изменения вручную.13. В основании платежа необходимо указать ТР, либо ЗД.- при внесении платежа по требованию налоговой, проставляют значение «ТР»;- когда организация вносит штраф/пени самостоятельно, указывают код «ЗД».14. Указываем налоговый период, а поле «Значение налогового периода» заполнится автоматически на основе поля «Налоговый период».15. Номер акта и дата акта проставляется только в том случае, если вам были присланы документы со стороны контролирующего органа.16. УИН. В данном поле указывается Уникальный идентификатор начисления (УИН) 20 символов. При отсутствии у составителя поручения информации об УИНе указывается значение «0».Уникальные идентификаторы начисления формируются налоговыми органами. Соответственно, уточнить УИН можно только в территориальном налоговом органе.17. Указываем сумму штрафа и назначение платежа. Например, «Штраф по транспортному налогу».18. Статус и дата отправки в банк не заполняются.

Разнесение выписки по факту уплаты налога

Необходимо зафиксировать факт уплаты налога или взноса в бюджет. Для этого при разнесении выписки в сервисе Небо, указываем типовую операцию «Перечисление в бюджет» и вид налога/сбора, который уплатили.

Проводка будет следующая:

Дт 68 (69) (Налог/взнос) Кт 51 (Расчетный счет) — на сумму налога/взноса/штрафа.

Перечисление взносов по ВНиМ в ФНС

Платежные реквизиты для уплаты взносов по ВНиМ в связи с этим изменились и оказались следующими:

- ИНН и КПП получателя — ИНН и КПП ФНС по месту учета плательщика взносов (по месту нахождения обособки юрлица либо по месту прописки ИП);

- получатель — наименование казначейства и в скобках сокращенное обозначение ФНС;

- КБК — поскольку администратором платежей является ФНС, то цифры, с которых начинается код, — 182.

При заполнении остальных реквизитов по страховым взносам налоговики рекомендуют руководствоваться правилами, применяемыми для налоговых платежей (приказом Минфина РФ от 12.11.2013 № 107н).

Образцы платежных поручений по страховым взносам, заполненные по обновленным правилам, ищите в этой статье.

Где найти актуальные реквизиты для уплаты страховых взносов в 2020

Чтобы не допустить ошибок в платежных поручениях, необходимо уточнить информацию о получателе средств:

- наименование;

- сведения о банковских реквизитах получателя: лицевой счет, наименование банка и прочие данные.

Получить такую информацию о Фонде социального страхования можно несколькими способами:

- обратиться в Соцстрах (лично, по телефону или письменно), сотрудники обязательно сообщат вам актуальные реквизиты для оплаты взносов в 2020 году;

- получить информацию через портал «Госуслуги», для этого отправьте запрос через личный кабинет на сайте, информацию предоставят в течение суток;

- уточнить на официальном сайте ФСС в Интернете.

Порядок уплаты страховых взносов изменен

С января 2017 года алгоритм перечисления платежей на обязательное страхование работающим гражданам кардинально изменился. Теперь по ряду платежей на обязательное страхование получателем является не только Фонд социального страхования (в части обязательного страхования от несчастных случаев на производстве и профессиональных заболеваний, или, как часто говорят, «на травматизм»), но и Федеральная налоговая служба, а вот Пенсионный фонд полностью передал полномочия администратора в ФНС. Теперь обязательные страховые платежи регламентируются Налоговым кодексом и .

За Фондом социального страхования сохранены права администрирования платежей «на травматизм». Реквизиты ФСС для уплаты страховых взносов 2020 в части ФСС НС и ПЗ остались неизменны. Заполняйте платежное поручение так же, как и ранее.

Полномочия Соцстраха как контролирующего органа не изменились: сотрудники так же проводят камеральные и выездные проверки, контролируя возмещение средств на страховое обеспечение и правильность исчисления платежей.

Как узнать код налогового органа

Что такое код ИФНС

Как определить код по ИНН физического или юридического лица

Как выяснить код налоговой инспекции по месту жительства

Как еще узнать код налоговой инспекции

Что такое код ИФНС

Код налогового органа представляет собой комбинацию из четырех арабских цифр.

Первые две — это код субъекта РФ (например, 72 — Тюменская область, 77 — город Москва), а последние — номер налоговой инспекции в регионе.

Нужно помнить, что последние две цифры присваивались инспекциям давно и могут не совпадать с действующими названиями налоговых органов. Например, Межрайонная ИФНС России № 12 по Тюменской области имеет код 7205.

Код территориального налогового органа указывается, в частности, в налоговых декларациях (см., например, форму декларации по налогу, уплачиваемому при упрощенной системе налогообложения, утв. приказом ФНС России от 26.02.2021 № ММВ-7-3/99@). Об условиях перехода на УСН вы узнаете из статьи «Каковы условия перехода на УСН в 2021-2021 годах».

Существует несколько способов выяснить нужный код:

- по ИНН налогоплательщика;

- его месту жительства;

- при личном посещении налогового органа.

Далее расскажем, как узнать код налогового органа.

Как определить код по ИНН физического или юридического лица

Как узнать код ИФНС по ИНН налогоплательщика? Очень просто. Нужно знать структуру идентификационного номера, которая прописана в п. 1 раздела II Порядка и условий присвоения, применения, а также изменения ИНН, утв. приказом ФНС России от 29.06.2012 № ММВ-7-6/435@.

Итак, ИНН представляет собой:

- 10-значный числовой код для физлиц;

- 12-значный — для юрлиц.

При этом первые четыре цифры идентификационного номера представляют собой код присвоившего его налогового органа.

Кроме того, в свидетельстве о постановке на учет в налоговом органе физического или юрлица прописана налоговая инспекция, поставившая лицо на учет, и ее цифровой код.

Как выяснить код налоговой инспекции по месту жительства

Зайдите на nalog.ru — официальную страницу Федеральной налоговой службы РФ. Откройте вкладку «Как узнать адрес и реквизиты моей инспекции?» и в форме поиска:

- выберите вид обращающегося лица (юрлицо, физлицо, в том числе индивидуальный предприниматель);

- введите юрадрес организации либо адрес регистрации гражданина.

О правилах регистрации физлица по месту жительства рассказываем в статье «Правила регистрации по месту жительства для граждан РФ».

При вводе адреса откроется специальная форма, в которой заполните:

- субъект РФ;

- город, район, иной населенный пункт, улицу;

- номер дома, домовладения;

- корпус, литеру (при наличии);

- номер квартиры, офиса, комнаты.

Далее нажмите кнопку «ОК».

Откроется новое окно, в котором отобразится заполненный ранее адрес, а также название и код налогового органа по месту жительства физлица либо юридическому адресу организации.

Как еще можно узнать код налоговой инспекции

Узнать код налоговой инспекции можно, лично посетив ее. Предварительно запишитесь на прием. Для этого:

- согласитесь с условиями предоставления сервиса;

- выберите тип налогоплательщика (юридическое, физлицо, предприниматель);

- заполните Ф. И. О. налогоплательщика;

- укажите адрес электронной почты.

После этого останется прийти в инспекцию и получить нужный код у сотрудника.

https://www.youtube.com/watch?v=-xL0VqgT5vA

Узнать необходимый код можно, позвонив на горячую линию налоговой службы. Номер телефона указан вверху сайта ФНС России: 8-800-222-2222. Дождитесь ответа оператора и задайте свой вопрос. Будьте готовы, что оператор спросит адрес места жительства физлица или юрадрес организации. Далее зафиксируйте названный им числовой код.

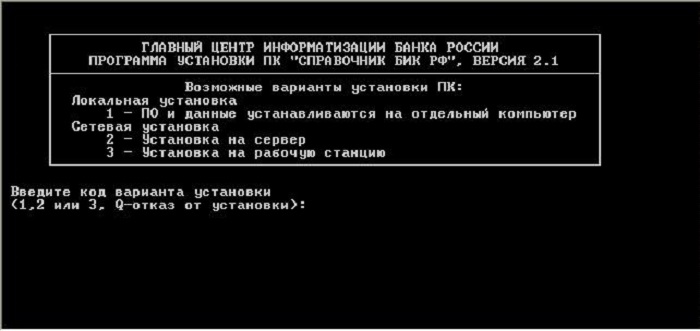

Еще один способ получить актуальный код налогового органа — воспользоваться Справочником обозначений налоговых органов (СОУН). Его, а также программу работы со справочником можно скачать на сайте АО «Главный научный инновационный внедренческий центр». В справочнике кроме кода территориального налогового подразделения вы найдете его актуальное название, адрес, контактные телефоны.

***

Таким образом, есть немало способов узнать числовой 4-значный код налогового территориального органа. Последний, в частности, понадобится при заполнении налоговой декларации. Интернет-пользователи могут зайти на официальную страницу налоговой службы.

Те, кто интернетом пользоваться не умеет или не хочет, могут узнать числовой код налоговой инспекции по старинке: лично посетив инспекцию либо позвонив по контактному телефону Федеральной налоговой службы РФ 8-800-222-2222.

***

Реквизиты для перечисления взносов в 2020 году

В текущем финансовом году реквизиты ФСС могут потребоваться в следующих случаях:

- Реквизиты платежей по «травматизму» в 2020 году не изменились.

- Расчеты за 2018 год, если за организацией числится долг за прошлый период (выявлен при камеральной проверке, ошибка в платежке), уплачиваем по старым реквизитам.

- Сдача отчетности, предоставляемой в Соцстрах.

- Получение возмещения расходов по выплате страхового обеспечения, если ваш регион не включен в пилотный проект по прямому финансированию данных расходов.

- Обращения в Фонд (жалобы, разъяснения, несогласия и прочее).

До 2017 года страхователи могли перечислять платежи по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (далее — ВНиМ) в сумме разницы исчисленных взносов и произведенных расходов (пособия, больничные).

В 2020 году полномочия по рассмотрению заявлений на возврат средств расходов по ВНиМ сохранены за ФСС, но изменился администратор доходов по взносам на ВНиМ. Чтобы оплатить только разницу, необходимо подтвердить расходы в ФСС, оформив заявление на возврат с подтверждающими документами.

ВАЖНО!

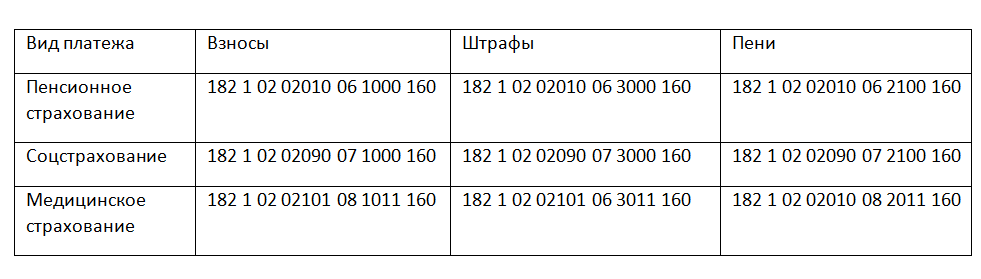

Платежные реквизиты для уплаты «несчастных» соцсборов в ФСС

С 2017 года напрямую в ФСС работодатели перечисляют только «несчастные» взносы, используя для этого следующие реквизиты:

|

Наименование строки платежки |

Регулярный платеж |

Штраф |

Пени |

||

|

Получатель |

Наименование регионального органа соцстраха по месту регистрации страхователя |

||||

|

Банк получателя |

Реквизиты казначейства, куда перечисляются деньги |

||||

|

ИНН и КПП получателя |

Данные регионального отделения соцстраха по месту регистрации страхователя |

||||

|

КБК |

39310202050071000160 |

39310202050073000160 |

39310202050072100160 |

||

|

ОКТМО |

Плательщик выбирает в соответствии со своим географическим расположением |

||||

|

Статус плательщика |

08 |

||||

|

УИН |

Фиксируется в поле 22 только при наличии в требовании на уплату недоимки |

||||

Строки 106–110 платежки заполнять не нужно.

О правилах начисления «несчастных» взносов читайте в материале «Страховые взносы на травматизм в 2018 году — ставка и КБК».

Фонд социального страхования (ФСС)

1. Заходим на сайт ФСС: http://fss.ru/ В нижнем правом углу будут 4 ссылки на региональные отделения по типу субъекта РФ. Нужно щелкнуть по той, что соответствует типу нашего субъекта.

2. У нас Томская ОБЛАСТЬ, поэтому надо щелкнуть по второй ссылке сверху. Появляется список областей и краев. Среди них находим «Томскую область» и щелкаем по ней.

3. Откроется окно с информацией по региональному отделению. Нам нужен сайт регионального отделения, находим ссылку и щелкаем по ней.

4. На сайте отделения предоставлена актуальная информация по региону по многим вопросам: калькуляторы пособий, формы заявлений, контактные телефоны, информация для страхователей. Нам нужно найти ссылку с подобным текстом: «Реквизиты для уплаты пособий». Обычно ее можно найти в разделе «Для страхователей». На сайте нашего регионального отделения (Томская область) эта ссылка находится в шапке в центре (выделена зеленым прямоугольником).

5. Откроется страница с реквизитами для уплаты взносов в фонд. Эти данные можно использовать для создания контрагента ФСС и банковского счета (меню Контрагенты -> Контрагенты -> Создать контрагента).

Реквизиты ФСС получены.

Уплата страховых взносов за периоды, предшествующие 2017 году

Начиная с января 2017 года перечисление соцсборов (кроме «несчастных» взносов) за периоды, предшествующие этому году, следует делать уже не по реквизитам фондов, а в адрес соответствующей налоговой инспекции. Специально для этого в казначействе были открыты отдельные КБК:

Реквизиты ФНС зависят от места нахождения юрлица или прописки ИП. Если обособленное подразделение имеет право выплачивать сотрудникам зарплату, то платежи на соцстрахование работников перечисляются в налоговую инспекцию по месту нахождения этого подразделения.

ВНИМАНИЕ! Если по ошибке или незнанию вы отправили платеж на реквизиты ФСС или ПФР с указанием прежних КБК, то ФНС автоматически перекодирует информацию и включит оплату в соответствующую взносу карточку (письмо ФНС от 17.01.2017 № 3Н-4-1/540@). Но мы всё равно рекомендуем при обнаружении ошибок в платежках свериться с налоговиками и выяснить, все ли ваши платежи дошли до них

КБК «несчастных» перечислений в связи с переменами 2017 года изменениям не подверглись, и страхователи, формируя платежные документы по этим начислениям, по-прежнему указывают в них реквизиты ФСС и КБК 39310202050071000160.

Как страхователю разобраться, кто из госорганов за какие соцвзносы отвечает? Вот краткая памятка взаимодействия страхователя, ФСС и ФНС:

- По всем вопросам к ФСС по ситуациям, возникшим до 01.01.2017: отчетность, недоимка, переплата, возмещение расходов по ВНиМ, камералки, в том числе обжалование их результатов, а также жалобы на сотрудников — страхователю следует обращаться в соцстрах.

- Сальдо расчетов со страхователем на 01.01.2017 фонд отправил в ФНС — если есть долги, то взыскивать их с 2017 года будут налоговики.

- ФСС информирует налоговых инспекторов об отказе в возмещении страховых расходов, произведенных до 2017 года, а также о доначислениях и результатах выездных проверок за 2016 год и ранее.

- Налоговики с 01.01.2017 собирают взносы на ВНиМ, сверяются со страхователями по начисленным и уплаченным в 2017 году и далее соцвзносам, камералят расчеты и проводят выездные проверки, возмещают расходы на соцвыплаты, но на основании информации соцстраха о принятии этих расходов.

По взносам на травмы и профзаболевания страхователь по-прежнему взаимодействует с ФСС.

Перечисление страховых взносов в 2020 году, реквизиты для ФНС И ФСС

Рассмотрим уплату страховых взносов «на травматизм» и ВНиМ на примерах.

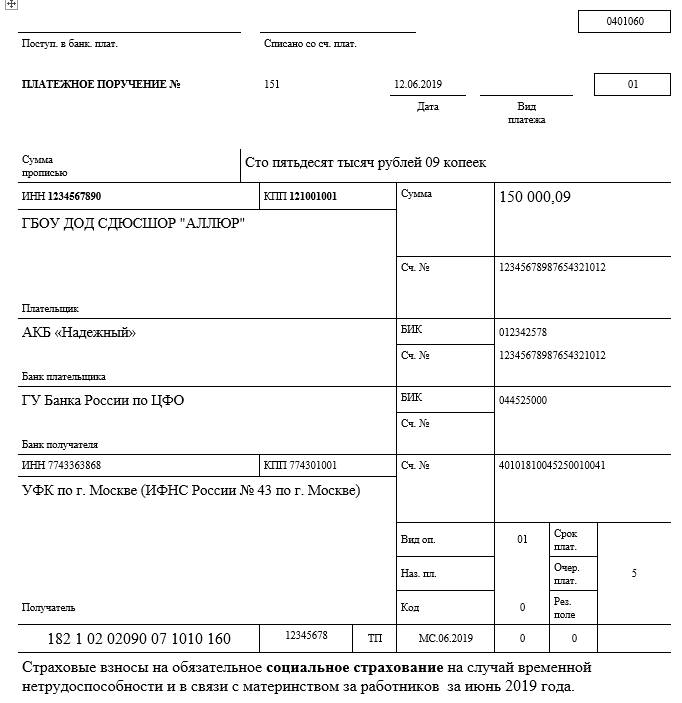

Пример 1. Организация перечисляет взносы ВНиМ, администрируемые ФНС, за июнь 2020 года, в сумме 150 000,09 рублей

Оформляем платежное поручение, акцентируем внимание на следующих полях платежки:

Поле 4. Дата платежа. Налог следует уплатить, соблюдая установленные сроки: не позднее 15-го числа месяца, следующего за месяцем, в котором начислены взносы.

Ячейки 6 и 7 — заполняем суммы с копейками прописью и цифрами = 150 000,09 рублей (сто пятьдесят тысяч рублей 09 копеек).

В поле 22 поставьте 0.

В поле 101 (статус плательщика) укажите код «01» для организации, т. к. она является прямым плательщиком взноса (налога, сбора).

104 (КБК): 182 1 02 02090 07 1010 160 (ВНиМ).

105 (ОКТМО) — уточняем в налоговой инспекции или в специальном справочнике — Общероссийском классификаторе территорий муниципальных образований (для каждого федерального округа утвержден собственный том).

106 (основание платежа): указываем код «ТП» (текущий период).

Поле 107 (налоговый период) кодируется специальным образом: «МС.06.2019».

В полях 108–110 указываем «0», так как нет данных для заполнения, 110 — пустое.

Образец заполнения (ВНиМ)

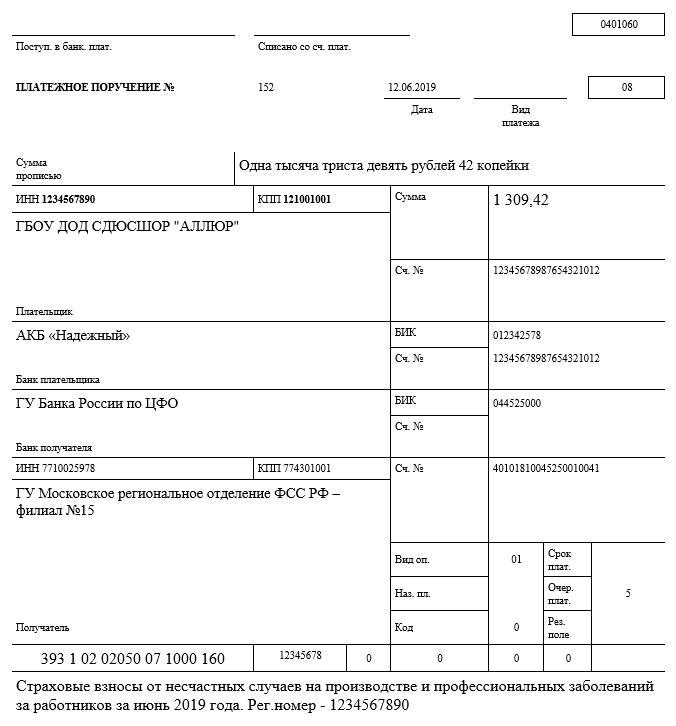

Пример 2. Организация перечисляет платеж «на травматизм» в ФСС за июнь 2020 года в сумме 1309,42 рублей.

Поля заполняются так же, как и в примере выше, кроме поля 101 и 104.

ВАЖНО!

В поле 101 (статус плательщика) указываете код «08» (плательщик, осуществляющий платежи в бюджетную систему РФ, за исключением налогов, сборов, страховых взносов и иных платежей, администрируемых налоговыми органами).

Важно! КБК «травматизма»: 393 1 02 02050 07 1000 160 (ФСС НС и ПЗ)

Материалы по теме

КБК по страховым взносам на 2020 год: пенсионное, медицинское, социальное страхование