Расчет среднего заработка при увольнении в 2020 году

Содержание:

- Особенности расчета среднего дневного заработка при увольнении

- Сроки окончательного расчета

- Как учесть премию при расчете СДЗ

- Средний заработок для расчёта пособия по безработице

- Пример окончательного расчета

- Выплаты, начисляемые при увольнении

- Как рассчитать компенсацию

- Исключение некоторых сумм из общего дохода

- Какой период использовать

- Индексация при расчёте средней зарплаты

- Увольнение при прохождении испытательного срока

- Порядок исчисления

Особенности расчета среднего дневного заработка при увольнении

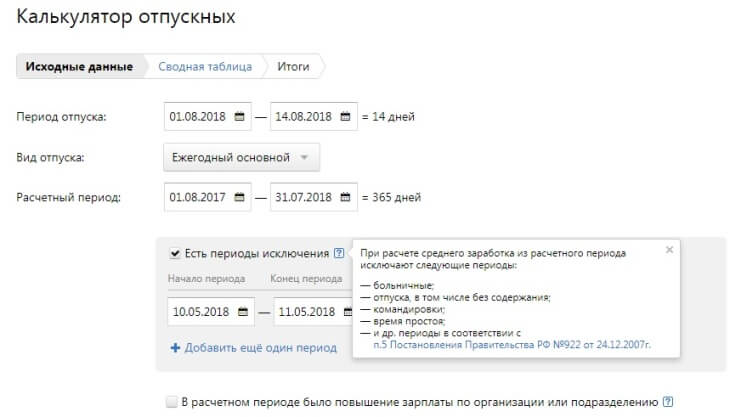

Поскольку величина выплат за выполнение трудовых обязанностей может различаться, Правительством РФ был разработан регламент определения среднего заработка. В Постановлении № 922 от 24.12.07 г. сказано, что средняя зарплата рассчитывается во всех ситуациях, которые предусмотрены нормами трудового законодательства РФ. В частности, это происходит в связи с сокращением численности компании, при ликвидации предприятия или же при увольнении специалиста.

Как посчитать среднедневной заработок при увольнении? Далее посмотрим, как рассчитать показатель.

Базовые правила расчета СДЗ:

- Независимо от того, какой режим работы действует на предприятии, при расчете учитывают заработную плату за год, то есть за 12 месяцев, предшествующих моменту начисления выплаты. При этом берутся только фактически выработанное время и фактически начисленная зарплата. За календарный месяц принимается промежуток с 1 по последнее число месяца.

- Исключению из расчетного периода, а также из начисленной зарплаты подлежат – случаи сохранения заработка; случаи нетрудоспособности, декреты; простои по вине предприятия (по независимым причинам); периоды забастовок; неоплачиваемые отпуска; оплачиваемые допдни, предоставляемые в целях ухода за детьми-инвалидами; периоды освобождения от выполнения трудовых обязанностей с полным или же частичным сохранением заработка.

- Если расчетный период отработан не полностью – учитывается фактический заработок за выработанное время.

- Использование СДЗ допускается при – расчете отпускных, а также берется среднедневной заработок при расчете компенсации за неиспользованные отпуска.

- В формуле расчета СДЗ берется среднемесячный показатель числа дней, равный 29,3.

- При расчете суммы заработка следует учесть все виды вознаграждений персоналу за выполнение трудовых обязанностей по принятой в организации СОТ (система оплаты труда). Источник зарплаты значения не имеет.

База для расчета среднего заработка

Следующим показателем, необходимым для расчета среднего дневного заработка для компенсации при увольнении, является база. Это сумма всех выплат сотрудника за период, определенный как расчетный.

Не все выплаты сотруднику нужно включить в расчет. Учету подлежит лишь доходы, имеющие прямую связь с выполняем трудовых обязанностей.

Включать в базу для среднего заработка нужно:

- зарплату;

- премии, начисленные по итогам различных периодов (месяц, квартал, полугодие, год) — учитываются в особом порядке, о котором написано ниже;

- прочие стимулирующие доплаты за трудовые достижения, согласно системе премирования.

Все прочие начисления не подлежат включению в расчет дневного заработка в среднем значении для компенсации. То есть не нужно учитывать отпускные, компенсацию неиспользованных дней отпуска, больничные, пособия, материальную помощь, призовые выплаты, командировочную оплату, компенсации проезда, питания, связи и пр.).

Какие выплаты учитываются при расчете СДЗ:

- Начисленная зарплата персоналу согласно утвержденным окладам (ставкам) за выработанное время.

- Начисленная зарплаты работникам-сдельщикам по принятым расценкам.

- Заработок, выданной в натуральном эквиваленте.

- Заработок, начисленный в виде комиссионных или процентов от реализационной выручки.

- Замещающим госдолжности сотрудникам денежное вознаграждение.

- Начисленное муниципальным работникам денежное содержание.

- Гонорары служащим СМИ.

- Заработок преподавателям образовательных профучреждений за часы преподавания вне зависимости от периода начисления.

- Заработок, рассчитанный по итогам года.

- Все виды доплат и надбавок – за выслугу лет, профмастерство, совмещение, классность, знание иностранных языков, работу с гостайной, руководство, увеличение объемов и т.д.

- Все виды выплат, связанных с особенностями рабочих условий, включая повышающие коэффициенты к зарплате по причине сверхурочной занятости, тяжелую работу, занятость в опасных (вредных) условиях, ночные смены, работу в праздники и выходные дни.

- Допвознаграждение за работу классным руководителям педработникам.

- Утвержденные в ЛНА предприятия премии и иные вознаграждения персоналу за выполнение трудовых обязанностей.

- Прочие разновидности выплат в соответствии с принятым у работодателя порядком расчетов.

- Социальные выплаты – различные пособия, включая больничные листы.

- Разовые выплаты – матпомощь и др.

- Некоторые компенсационные выплаты – оплата отдыха, проезда, питания, проживания, коммунальных сумм, оздоровления, использования личного транспорта и т.д.

Сроки окончательного расчета

Процесс прекращения рабочих отношений между работником и предприятием требует официального документального оформления. Срок выполнения окончательного расчета при увольнении – дата прекращения действия договора.

Выплаты при увольнении вносятся на специальный бланк расчета, для составления которого используется универсальная, регламентированная Трудовым кодексом форма Т-61. В ней прописываются следующие сведения:

- реквизиты договора;

- дата зачисления гражданина на должность;

- причина прекращения рабочих отношений между работником и компанией;

- порядковый номер бланка расчета и дата его составления;

- персональные данные сотрудника;

- реквизиты приказа о расторжении договора найма;

- количество имеющихся дней отпуска, подлежащих компенсированию.

На оборотной стороне документа напечатана таблица, в которую вносятся данные обо всех подлежащих начислению увольняющемуся гражданину выплатах.

Как учесть премию при расчете СДЗ

В подп. «н» п. 2 Постановления № 922 сказано, что премии должны учитываться при подсчете СДЗ. Однако не все виды таких вознаграждений подлежат полному включению в суммарный доход при определении среднего заработка за день, а только предусмотренные СОТ в организации. Как же правильно учесть такие суммы? Ориентироваться следует на положения п. 15. В частности, здесь сказано, что:

- Премии за месяц – следует учитывать только в части фактически начисленных сумм, но не больше одного вида выплат по каждому показателю в месяц текущего расчетного периода.

- Премии за временный промежуток свыше 1 мес. – также берутся при вычислениях, если они относятся к нужному расчетному периоду. Обязательно следует соблюдать условие, чтобы период начисления премиального вознаграждения не превышал расчетный. В этом случае берется вся сумма премии. Если же превышение имеется, учитывается только та сумма, которая относится непосредственно к расчетному периоду.

- Годовая премия – учитывается вся, вне зависимости от периода начисления. При этом в расчет включаются как суммы за прошлые года, так и за текущий, и прочие виды премиальных выплат.

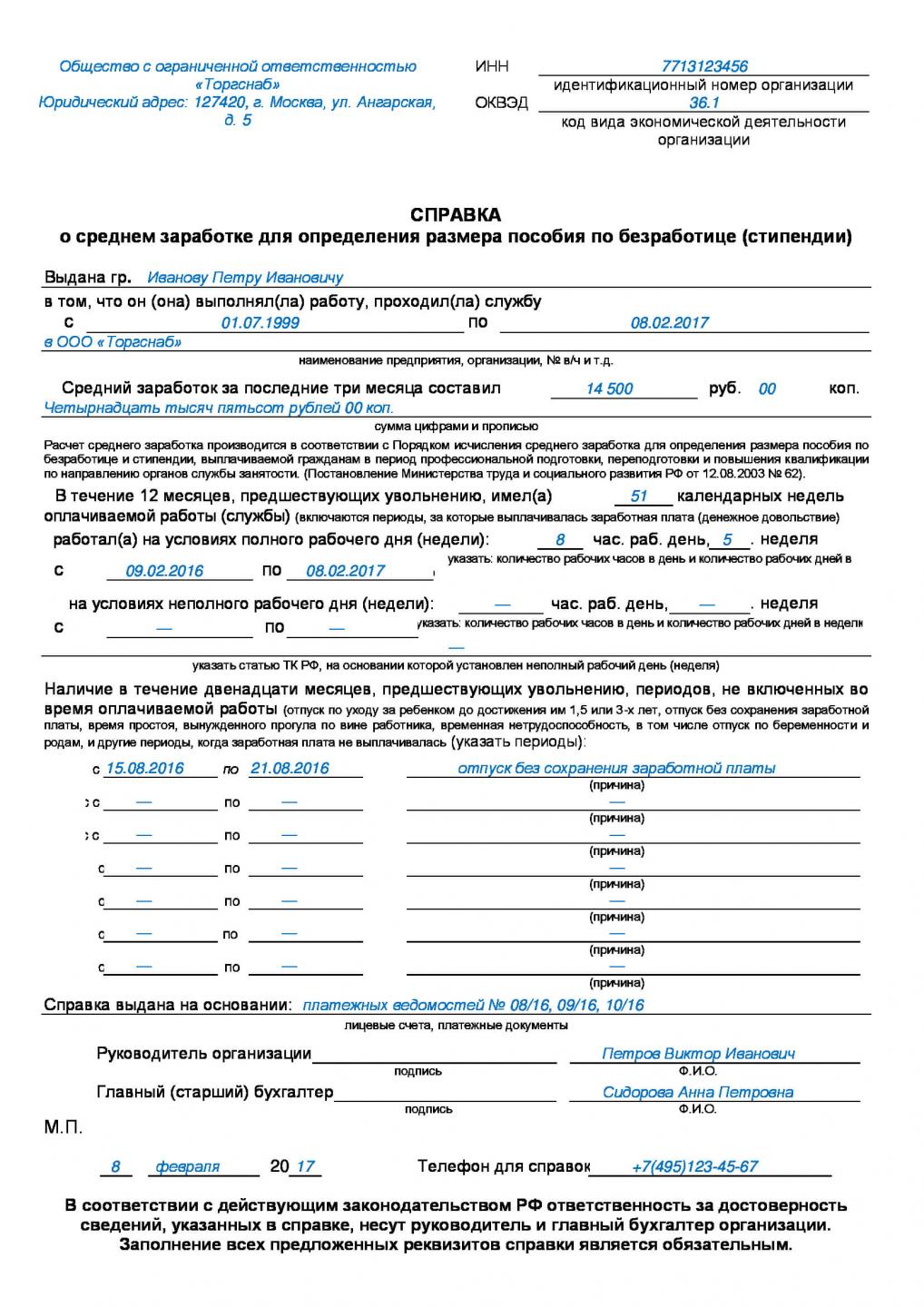

Средний заработок для расчёта пособия по безработице

Если человек после увольнения встаёт на учёт в службе занятости, ему будет необходима справка, в расчёте которой также участвует среднедневной заработок. Заметим сразу, что унифицированной формы такой справки нет. Как правило, каждый регион устанавливает свою форму, поэтому работодателю или уволенному сотруднику лучше запросить образец справки в центре.

Но если стандартизированной формы нет, то формула расчёта узаконена отдельным Постановлением Минтруда под номером 62, который регламентирует порядок исчисления усреднённого заработка для вычисления размера пособия по безработице, а также стипендиальных выплат на период профподготовки (когда человек направляется на переквалификацию службой занятости населения).

Пример бланка справки о среднем заработке для определения размера пособия по безработице

Пример бланка справки о среднем заработке для определения размера пособия по безработице

Согласно вышеуказанному нормативному акту, в расчёт должны быть включены все предусмотренные законодательством суммы по выплатам за труд. Исключаемые суммы вознаграждений и дотаций также остаются стандартными (всё, где участвует СДЗ).

А вот период расчёта берётся определённый — только 3 финальные календарные месяцы трудоустройства (с первого по первое число). К примеру, трудовой договор с работником был расторгнут 26 октября 2018 года, соответственно, расчётный период, который будет фигурировать в справке будет с 1 июля 2018 по 30 сентября 2018.

Отметим один вариант, когда работник уходит в последний день месяца (возьмём 31 октября 2018). В этом варианте работодатель имеет право включить в расчёт этот крайний месяц увольнения, но допускается это делать только тогда, когда показатель среднего заработка будет выше, чем при расчёте за 3 предыдущих месяца. Установлен этот регламент Постановлением Верховного Суда РФ от 08.06.2006 №КАС06–151.

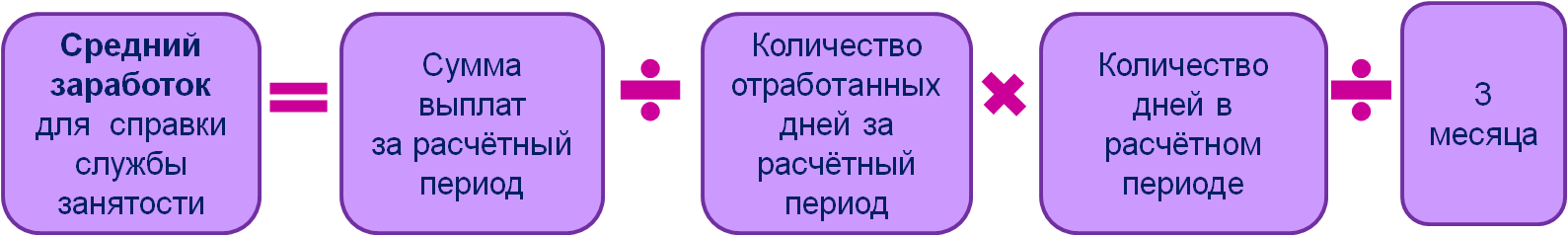

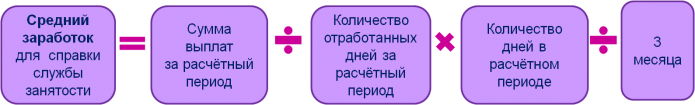

Формула расчёта среднего заработка для центра занятости основывается на среднем дневном заработке. Причём берётся сумма всех принимаемых к расчёту выплат, полученных уволенным, которая делится на количество отработанных в периоде дней. Всё это умножается на число дней в расчётном периоде и делится на 3 месяца. Результат — средний заработок человека за 3 последних месяца работы.

Формула расчёта среднего заработка для спрвки ЦЗН выглядит так

Формула расчёта среднего заработка для спрвки ЦЗН выглядит так

Возьмём пример:

- трудовой контракт с работником был расторгнут 26 октября 2018 года, причём в расчётный период с 1 июля 2018 по 30 сентября 2018 у него был больничный с 3 по 12 сентября;

- соответственно, отработал человек за данный период 22+23+12=57 рабочих дней, при этом всего в периоде было 65 рабочих дней;

- за этот период ему было начислено — в июле 30 000 ₽, в августе 30 000 ₽, в сентябре 24 000 ₽ зарплаты и 4 000 ₽ по листу нетрудоспособности;

- в расчёт среднего заработка входит только 84 000 ₽ (30 000 ₽+30 000 ₽+24 000 ₽, без б/листа);

- среднее число рабочих дней за период составит = 65/3= 21,7;

- средний показатель по заработку = 84 000 ₽ / 57 х 21,7 = 31 978,95 ₽.

Эта цифра и указывается в справке (цифрой и прописью).

Расчёт и компенсация за неотгулянный отпуск при прекращении трудовых отношений с работником, а также выплата выходного пособия в предусмотренных законодательством вариантах, — прямая обязанность для нанимателя. Расчёт таких итоговых выплат необходимо проводить с учётом специфики определения показателя среднедневного заработка и количества дней в расчётном периоде. Также участвует СДЗ и в подготовке справки для службы занятости для определения размера пособия для уволенного человека. Поэтому должностное лицо, занимающееся расчётом при увольнении должно в полной мере владеть информацией по этому показателю и знать все нюансы.

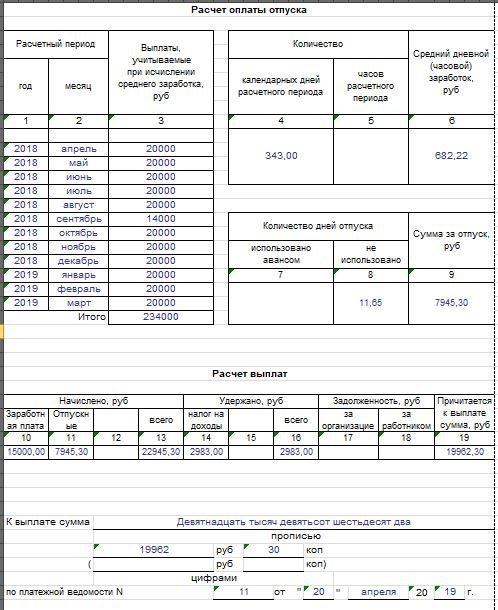

Пример окончательного расчета

Сотрудник, который завершает свои трудовые взаимоотношения с конкретной организацией, имеет право на получение заработанных денег и иных компенсаций, если основания увольнения позволяют это сделать. Рассмотрим следующий пример.

Работник Иванов увольняется с предприятия по собственному желанию. Естественно, что он не получает в данном случае выходное пособие и сохранение среднего заработка за третий месяц до момента трудоустройства. Но он имеет право на выплату заработанных денег за все время и компенсацию за отпуск. Окончательный расчет работника в этой ситуации будет производиться по форме Т-61. Это записка-расчет, заполняемая при прекращении трудовых отношений.

Иванов написал заявление в апреле и уволился 19 числа. Соответственно, ему должно быть насчитано и выдано вознаграждение за труд с 1 по 18 включительно. Если его средняя зарплата 20 000/ 22 рабочих дня (такое количество их в апреле), в итоге выходит сумма за день — 909.09 руб. Она умножается на число отработанных в месяце увольнения дней — 18. В итоге выходит сумма 16363.22 — зарплата Иванова за апрель. Кроме этого, организация сначала уплачивает с этих денег налог, а потом уже бухгалтеры выдают окончательный расчет гражданину.

Так как человек увольняется в апреле, а отпуск по графику у него только в июне, и он его не использовал, ему положена компенсация. Расчет происходит по следующему порядку:

Иванов отработал в этом году 3 месяца и 18 дней. Но подсчет пойдет за 4 полных. Округление до десятой и сотой части не делается, поэтому сумма высчитывается из 28 дней отпуска/12 месяцев в году =2.33 дня. После чего 2.33*4 (отработанные месяцы)=9.32 дней. А уже потом 9.32*909.9 (ежедневный заработок)=8480.26 (компенсация за отпуск).

Таким образом, окончательный расчет производится из всех положенных работнику сумм. Но в данном случае это только зарплата и денежная выплата за отпуск, потому что Иванов увольняется по собственной инициативе. Если бы он был сокращен или уволен в связи с ликвидацией, то получил бы еще и выходное пособие, которое также выплачивается со всеми денежными средствами (на основании статьи 140 ТК РФ).

Пример расчета компенсации за неиспользованный отпуск при увольнении

Павел Крайнов работал с компании с 1 по 18 июля 2015 года. Его зарплата за фактически отработанное в июле время – 15 600 руб. Может ли Крайнов рассчитывать на компенсацию за неиспользованный отпуск? Если да, то за какое количество дней и в каком размере?

Ежегодный основной оплачиваемый отпуск составляет 28 календарных дней.

Решение:

- Работник отработал больше половины месяца, соответственно, на компенсацию за неиспользованный отпуск может рассчитывать.

- Отработано более половины месяца, соответственно, компенсацию следует выплатить за один месяц. Определяем дни, за которые следует начислить компенсацию. 28 дней / 12 месяцев = 2,33 дня.

- Определяем средний дневной заработок. В общем случае, для определения компенсации за неиспользованный отпуск расчетный период составляет 12 календарных месяцев. Но указанный работник расчетный период не отработал, соответственно средний дневной заработок рассчитывается по нормам п.7 Постановления Правительства РФ от 24.12.2007 №922.

29,3 / 31 * 18 = 17,01 дня,

где 29,3 — среднемесячное количество дней, 31 — количество календарных дней в июле, 18 — количество дней, которые приходятся на период работы Крайнова. - Определяем компенсацию за неиспользованный отпуск.

917,08 * 2,33 = 2 136,86 руб.

Выплаты, начисляемые при увольнении

Сотрудника должны рассчитать в последний рабочий день, выдав на руки всю рассчитанную сумму, предусмотренную законодательством. В нее входят не только заработок, но и компенсация неиспользованных дней отпуска, а также другие виды возмещений, предусмотренных локальными документами организации.

На основании требований нормативной базы РФ, увольняющемуся лицу обязаны выдать:

- Зарплату за отработанный период. Она включает в себя не только установленный оклад, но и все предусмотренные договором либо внутренними актами надбавки, премиальные и прочие доходы.

- Компенсацию за не отгулянный отпуск. При этом сотрудник может или согласиться на получение денежных средств или берет отпускные дни с дальнейшим увольнением. Если работник принимает решение об уходе в отпуск, то выдача расчета и возврат трудовой книжки производится до его ухода. Иногда встречаются ситуации, когда во время отпускного периода трудящийся оформляет больничный. В этом случае ему должны выплатить пособие во время временной нетрудоспособности, но срок окончания отпуска не переносится на дни болезни.

Комментарий специалиста

Платонов Александр

Юрист

Внимание! В компании может быть принят коллективный договор, предусматривающий и другие виды выплат увольняющимся сотрудникам. Но этим могут похвастаться не многие работодатели

Трудовое право не предусматривает выдачу выходного пособия при увольнении по собственной инициативе. Оно выдается только когда предприятие проходит процедуру ликвидации либо сокращается его штат.

Как рассчитать компенсацию

Для расчёта суммы, которая компенсирует неиспользованный отдых, в первую очередь требуется подсчитать, сколько дней полагалось к моменту увольнения. Здесь действуют следующие правила.

- 28 дней (полный срок) начисляется тем, кто проработал 11 и более месяцев у этого работодателя, не использовав отпуск.

- Также полный срок начисляется для тех, кто проработал не меньше 5.5 месяцев, если увольнение происходит по сокращению, из-за призыва на военную службу, ликвидации организации или по причине физической непригодности к работе.

- Во всех остальных случаях количество дней отпуска рассчитывается пропорционально отработанному количеству месяцев на предприятии.

Формула расчёта количества дней будет выглядеть следующим образом:

КД = (ПО / 12) х ОМ — ИО,

где:

- КД — количество дней, по которым рассчитывается компенсация за отпуск;

- ПО — полагающаяся по закону продолжительность отпуска в днях;

- 12 — число месяцев в году;

- ОМ — количество отработанных месяцев у работодателя (при нецелом количестве месяцев действует правило округления: если работник отработал больше половины месяца, он засчитывается, если меньше — то нет);

- ИО — количество дней отпуска, уже использованных работником за этот год.

ВАЖНО: Если результат не является целым числом, он округляется в большую сторону, то есть в пользу работника. Также надо учитывать, что некоторым работникам согласно ТК РФ отпуск рассчитывается не в календарных, а в рабочих днях — например, сезонным рабочим (ст

295 ТК РФ). В этом случае число дней определяется по другой формуле:

Также надо учитывать, что некоторым работникам согласно ТК РФ отпуск рассчитывается не в календарных, а в рабочих днях — например, сезонным рабочим (ст. 295 ТК РФ). В этом случае число дней определяется по другой формуле:

КД = ОМ х 2 — ИО

Обозначения здесь те же, что в приведённой выше формуле, а 2 — это количество дней отпуска, полагающегося за каждый полностью отработанный месяц.

Что касается размера выплат, то они определяются с помощью умножения полученного количества дней на средний дневной заработок работника на предприятии.

Средний дневной заработок рассчитывается следующим образом.

- Берутся все установленные трудовым договором выплаты, полученные работником за последние 12 календарных месяцев. В расчёте учитываются как зарплата, так и надбавки, премии и бонусы, выплачиваемые регулярно. Однако разовые выплаты (например, материальная помощь от работодателя, денежный подарок к юбилею и т. д.) в зачёт не идут.

- Если сотрудник проработал у этого работодателя меньше 12 месяцев, расчёт ведётся исходя из фактически отработанного времени.

- Рассчитывается количество полностью отработанных дней.

- Общая сумма выплат делится на число отработанных дней.

Дни для расчёта среднего дневного заработка считаются по формуле:

ОтД = ОМ х 29.4 + ДНМ,

где:

- ОтД — отработанные дни;

- ОМ — полностью отработанные месяцы;

- 29,4 — среднее число дней в календарном месяце;

- ДНМ — отдельно посчитанные дни в месяцах, которые были отработаны не полностью.

Пример расчета компенсации за неиспользованный отпуск при увольнении

На практике расчёт компенсации за отпуск будет выглядеть следующим образом.

Слесарь Петров увольняется, отработав 6 полных месяцев. За это время он получал зарплату в размере 30 тысяч рублей, без дополнительных выплат и премий. Прав на дополнительный отпуск ни по ТК РФ, ни по условиям трудового договора Петров не имел. Какой размер компенсации должна начислить ему бухгалтерия предприятия?

Прежде всего, определим количество дней отпуска, которые ему полагались. Согласно ТК РФ, отпуск у Петрова должен составлять 28 дней. Он отработал 6 месяцев. Следовательно, ему нужно компенсировать:

28 : 12×6 = 14 дней.

Рассчитываем средний дневной заработок:

30 000×6 : 6 : 29,4 = 1 020 рублей 41 копейка (с учётом округления десятичной дроби).

В итоге при увольнении ему должно быть выплачено:

1 020,41×14 = 14 285 рублей 71 копейка

Исключение некоторых сумм из общего дохода

Вне зависимости от того, в какое именно время, входящее в расчетный период, были сделаны начисления, некоторые из них не учитываются при определении среднедневного заработка (во время исчисления суммарного дохода за расчетный период). К таким выплатам относятся социальные:

- материальная помощь персоналу;

- компенсация за проезд и питание;

- выплата стоимости обучения;

- средства, предоставленные на отдых и оздоровление;

- деньги на коммунальные услуги, оплату детского сада для детей сотрудников и т.п.

Вопрос: Как заполнить строки «Средний заработок для исчисления пособия» и «Средний дневной заработок» листка нетрудоспособности, если фактический заработок работника меньше МРОТ? Посмотреть ответ

Какой период использовать

Необходимо выполнить расчет для периода длительностью двенадцать месяцев. Однако при этом могут встретиться сложности:

- Сотрудник не работал на предприятии в течение всего этого времени. В этом случае для расчёта необходимо уточнить существующие правила.

- Имеются определенные периоды, которые не положено включать в расчет.

- При расчёте не учитывается время, относящееся к следующему:

- Время, в течение которого сотрудник ездил в командировку.

- Те периоды, когда предоставлялся административный отпуск.

- Отпускные периоды при условии, что они оплачивались.

- То время, за которое человек получал листок нетрудоспособности (в связи с болезнью, травмой, при уходе за близким человеком и в других случаях).

- Если имел место простой, который произошел по вине фирмы.

- В том случае, если происходила забастовка, которая не позволила сотруднику выполнять трудовые обязанности, этот период не принимается в расчет.

- Некоторые другие периоды.

Полный список сформулирован в Постановлении № 922.

Индексация при расчёте средней зарплаты

В том случае, если за период, в котором вам необходимо посчитать среднемесячную заработную плату повышался оклад или тарифная ставка, то высчитанную по указанной методике среднюю заработную плату необходимо проиндексировать.

Индексация – это умножение средней заработной зарплаты за определенный период времени на коэффициент роста зарплаты за это время.

Коэффициент высчитывается путем деления последнего (после повышения) значения оклада на сумму, которая была до повышения.

Например, вас увольняют в августе 2016 года.

Оклад ваш составляет 10 000 рублей, однако до июля 2016 года, оклад был – 8000 руб.

Считаем коэффициент: 10000 рублей/ 8000 рублей =1,25.

Если средняя заработная плата, с учетом премий и других вознаграждений, посчитанная из расчета суммы выплат за год/ 12 месяцев = 8400 руб., то необходимо ее проиндексировать, с учетом повышения на момент увольнения.

Исходя из этого, для расчета уже будет браться заработная плата:

8 400 рублей Х 1,25 = 10 500 рублей.

Важно заметить, что индексации подлежат только те премии и денежные вознаграждения, которые непосредственно привязаны процентным отношением к размеру оклада или тарифной ставки. Если это фиксированные суммы, индексировать их при повышении оклада, тарифной ставки не нужно

Если это фиксированные суммы, индексировать их при повышении оклада, тарифной ставки не нужно.

Индексация среднего заработка рассчитывается на основании шестнадцатого пункта Постановления № 922, от 24 декабря 2007 года.

Увольнение при прохождении испытательного срока

Срок, за который руководитель компании должен оценить профессионализм работника в конкретной должности, а сотрудник производит оценку своих ожиданий о должностных обязанностях с действительностью.

Основной особенностью окончания рабочих взаимоотношений в этот период является короткий срок рассмотрения обращения. Заявление должно быть подписано в трехдневный срок и работодатель не вправе его увеличивать. Продолжительность испытательного времени устанавливается трудовым договором либо дополнением к нему. Он не может превышать трех месяцев. Для сотрудников руководящего состава он может увеличиваться до полугода. Для срочных контрактов сроком действия до 2 месяцев такая проверка не предусматривается в принципе, а для 6 месячных соглашений – не более 2 недель.

В любой из ситуаций работник при увольнении не обязан сообщать причины принятого решения и вправе прекратить трудовые взаимоотношения в любой момент. Проходя испытательный срок, работники имеют такие же права на выплаты, что и обычные сотрудники компании.

Порядок исчисления

Об особенностях порядка исчисления средней заработной платы мало кто знает. Расчет среднего заработка работников должен проводиться по закону. То есть, при этом обязательно учитываются все дополнительные выплаты. В противном случае такой расчет будет неправильным. В ситуации, когда расчет произведен неверно, работник может обратиться за помощью в профсоюз.

Единые правила исчисления средней заработной платы утверждены законодательством. И его содержит не только Трудовой кодекс, но и Положения, утвержденные правительством. Согласно этим нормативным актам также учитываются:

- начисленная зарплата за год;

- отработанное время за каждый месяц.

Что такое расчетный период? Это определенный отрезок времени, в течение которого работник фактически работал и получал заработную плату. В зависимости от причины расчета периодом может быть год, полгода или месяц. Например, при расчете отпускных за расчетный период берется отработанный подчиненным календарный год.

Продолжительность месяца при расчетах должна соответствовать календарю. Далее следует суммировать все выплаты, предоставленные сотруднику за год. Это зарплата, премии, различные вознаграждения и т. д. Затем следует определить сам период этого расчета

Важно знать, что в этот период не может быть включено время:

- когда работник отсутствовал, но его средняя зарплата сохранилась;

- когда работник временно потерял трудоспособность, был в декретном отпуске и т. д.;

- использовал нерабочие выходные дни.

Эти периоды не учитываются, так как выплаты, которые за них производились, уже и так основаны на расчете среднего заработка. И использовать их еще раз означает, что расчет будет произведен не совсем верно. И последним шагом является деление полученной суммы на продолжительность периода. Например, работник в течение года не болел, не брал дополнительные выходные и т. д. Значит, расчет будет производиться следующим образом: сумму за год нужно поделить на 12 месяцев. Это и будет средняя зарплата за год.

Немного по-другому осуществляется расчет отпускных для работников. Для этого мало посчитать средний заработок за год. Выяснив, какая заработная плата у конкретного сотрудника выходит за год, следует эту сумму поделить на 29, 3. Это число законодатель установил для удобства таких расчетов. 29, 3 – это среднее количество рабочих дней в одном месяце. Полученный результат и будет означать среднюю заработную плату за день. Такой алгоритм используется при условии, что работник в течение года не имел дополнительных выходных.

Затем уточнить все полностью отработанные работником месяцы и умножить их количество на 29, 3. Неотработанные месяцы при этом также учитываются. Но берутся только те дни, которые работник отработал. Их количество прибавляется к результату умножения. И на эту сумму делится сумму выплат. В виде формул это выглядит следующим образом: отр. месяцы *29, 3 + отр. дни = количество отр. дней. Затем количество сумма выплат делится на отработанные дни = средний заработок за день.

В первую очередь, это касается срока расчета. К примеру, в ситуации, когда сотрудник не отработал за прошедший год ни одного дня, то при расчете берется предыдущий отработанный год. Такие случаи часто бывают у женщин, вышедших из декретного отпуска. Еще одно исключение касается заработной платы. Например, подчиненный:

- за прошедшие 24 месяца не получал заработную плату;

- не работал все это время;

- также не работал и не получал зарплату в расчетном периоде.

В этих случаях при расчете среднего заработка используется тарифная сетка или оклад, предусмотренный внутренними документами. А как же рассчитывается заработная плата, если у подчиненного гибкий график работы? Ведь в этом случае сложно подсчитать среднюю продолжительность рабочего времени. Поэтому учитываются отработанные часы.

При расчетах необходимо использовать Положение об особенностях порядка исчисления средней заработной платы. Этот нормативный акт регулируется весь порядок расчета средней зарплаты. При отправке сотрудника в командировку исчисление осуществляется согласно Положению о командировках. Кроме этого, все расчеты производятся на основании специальных форм учетных документов, в утверждении которых участвовал Госкомстат России. Это платежные ведомости, справки НДФЛ, расчетные ведомости и т. д.