Учет прослеживаемых товаров с 2021 года: что надо знать и к чему готовиться бухгалтеру

Содержание:

- Зачем нужна система прослеживаемости товаров

- Счет-фактура: дополнительные реквизиты прослеживаемость товаров

- Целесообразность использования прослеживаемость товаров

- Эксперимент по прослеживаемости товаров

- Участники системы прослеживаемости товаров

- Как работать с системой прослеживаемости товаров в 2021 году

- Нормативные основы прослеживаемость товаров

- Что необходимо подготовить в первую очередь для комфортного вхождения в систему прослеживаемости товаров

- Отслеживаемость и маркировка прослеживаемость товаров

- Нововведения, связанные с документацией прослеживаемость товаров

- Зачем нужна прослеживаемость, если есть маркировка

- Новые основания для истребования документов при камеральной проверке

- По каким реквизитам отслеживается товар

- Как пользователям 1С организовать работу с прослеживаемым товаром

- Какие товары подлежат обязательной маркировке

- Учет

- О государственных информационных системах «AITS – Прослеживаемость» и «AITS – Ветбезопасность»

- Вместо вывода

Прослеживаемость товаров — это система государственного контроля над операциями по перемещению импортных товаров по территории России. Ее главное предназначение — сократить число нелегально ввозимой продукции. Прослеживаемость товара подразумевает присвоение каждому товара маркировки с идентификационным номером. По нему можно отследить путь товара от производителя до конечного потребителя.

Зачем нужна система прослеживаемости товаров

Система прослеживаемости товаров предназначена для государственного контроля операций по перемещению импортной продукции по территории РФ, а также в пределах ЕАЭС. На данный момент такая система действует в экспериментальном виде, проводимом по Постановлению Правительства от 25.06.2019 г. № 807.

С июля 2021 г. система для прослеживания продукции будет обязательна к применению всеми хозяйствующими субъектами, участвующими в обращении таких товаров. Иными словами она касается операций, по которым товары импортируются, приобретаются в РФ и (или) продаются.

Внимание! Не каждый импортный товар относится к тем, которые подлежат прослеживанию. Он должен входить в список товаров, который указан в Постановлении № 807

К примеру, к ним относятся детские коляски или кресла безопасности для машин, стиральные или сушильные машинки, холодильники и др. К моменту полного внедрения системы прослеживаемости новый список товаров будет скорректирован.

Счет-фактура: дополнительные реквизиты прослеживаемость товаров

В статью 169 НК РФ внесен ряд норм, касающихся порядка выставления счетов-фактур при реализации товаров, подлежащих прослеживаемости.

В частности, согласно новым НК РФ при реализации товаров, подлежащих прослеживаемости, счета-фактуры, в том числе корректировочные счета-фактуры, выставляются в электронной форме, за исключением случаев:

- реализации товаров, подлежащих прослеживаемости, физическим лицам для личных, семейных, домашних и иных не связанных с предпринимательской деятельностью нужд, а также плательщикам налога на профессиональный доход;

- реализации и перемещения товаров, подлежащих прослеживаемости, с территории РФ в соответствии с таможенной процедурой экспорта (реэкспорта);

- реализации и перемещения товаров, подлежащих прослеживаемости, с территории РФ на территорию другого государства – члена ЕАЭС.

Организации и (или) индивидуальные предприниматели при приобретении товаров, подлежащих прослеживаемости, обязаны обеспечить получение счетов-фактур, в том числе корректировочных счетов-фактур, в электронной форме по ТКС через оператора электронного документооборота.

При этом лица, не являющиеся плательщиками НДС, и налогоплательщики, освобожденные от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, не могут заключить соглашение о несоставлении счетов-фактур при реализации товаров, подлежащих прослеживаемости ( НК РФ).

Внесены дополнения и уточнения в НК РФ, в которых указаны реквизиты счета-фактуры и корректировочного счета-фактуры, а именно теперь в счете-фактуре должны быть отражены в том числе:

- номер платежно-расчетного документа в случае получения оплаты, частичной оплаты или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, реквизиты, позволяющие идентифицировать документ об отгрузке товаров (о выполнении работ, об оказании услуг), о передаче имущественных прав;

- дополнительно к наименованию поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единицам измерения (при возможности ее указания) будет указываться порядковый номер записи поставляемых (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

- вместо номера таможенной декларации – регистрационный номер декларации на товары, который проставляется в отношении товаров, страной происхождения которых не являются государства – члены ЕАЭС.

Кроме того, перечень реквизитов счета-фактуры дополнен пп. 16 – 18 НК РФ – сведения, предусмотренные ими, указываются в отношении товаров, подлежащих прослеживаемости:

- регистрационный номер партии товара, подлежащего прослеживаемости;

- количественная единица измерения товара, используемая в целях осуществления прослеживаемости;

- количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости.

Аналогичные дополнения внесены в НК РФ в отношении заполнения корректировочного счета-фактуры. Кроме того, реквизиты корректировочного счета-фактуры дополнены новым пунктом, в котором нужно указывать страну происхождения товара.

При этом ошибки в счетах-фактурах и корректировочных счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, налоговую ставку и сумму налога, предъявленную покупателю, а также неуказание (неверное указание) в счете-фактуре сведений, установленныхпп. 16 –18 НК РФ, теперь не являются основанием для отказа в принятии к вычету сумм НДС.

* * *

Приняты и вступили в силу законодательные нормы, направленные на создание НСПТ. Уполномоченным органом в сфере прослеживаемости товаров стала ФНС.

01.07.2021 начнут действовать поправки к НК РФ, внесенные в связи с созданием НСПТ. В частности, у налогоплательщиков появится новая обязанность по представлению в налоговый орган отчетов об операциях с товарами, подлежащими прослеживаемости, и документов, содержащих реквизиты прослеживаемости, в случаях и порядке, которые будут установлены Правительством РФ.

Помимо этого, у налоговых органов появятся новые основания для истребования документов при камеральных проверках, а также для доступа на территорию налогоплательщика и осмотра его помещений. Кроме того, счета-фактуры дополнены новыми реквизитами.

Целесообразность использования прослеживаемость товаров

Сегодня прослеживаемость товаров важна и нужна не только владельцам склада, но и регламентируется законом. Основная задача введения обязательной маркировки с целью прослеживаемости – уменьшить объем нелегально ввозимых в Россию товаров. Для этого государство разработало единую цифровую систему маркировки и прослеживаемости товаров. В нее вноситься идентификатор, уникальный для конкретного товара. По нему удастся отследить любую единицу от производителя, до места и времени попадания к конечному потребителю.

Что касается возможностей, которые все это дает, то эффект почувствуют буквально все:

- Бизнесу. Возможность отследить каждый товар, даже при очень больших оборотах на складе. Как результат удается улучшить отношения с контрагенатми за счет их прозрачности. А также оптимизируются многие бизнес-процесс, сократятся транзакционные издержки.

- Потребителю. Каждый покупатель получает товар, который точно сертифицирован для России. То есть такой вариант контроля за производителем, который делает все возможное для налаживания честных отношений.

- Государству. Возникает новый инструмент для наполнения бюджета и исключение нелегального оборота товаров.

Эксперимент по прослеживаемости товаров

^

В соответствии с постановлением Правительства Российской Федерации от 25.06.2019 №807 «О проведении эксперимента по прослеживаемости товаров, выпущенных на территории Российской Федерации в соответствии с таможенной процедурой выпуска для внутреннего потребления» (в редакции Постановления Правительства Российской Федерации от 13.02.2021 № 181), с 01 июля 2019 года по 30 июня 2021 года на территории Российской Федерации проводится соответствующий эксперимент. На ФНС России возложены обязанности оператора информационной системы в рамках эксперимента.

На ФНС России возложены обязанности оператора информационной системы в рамках эксперимента.

Целями эксперимента являются прослеживаемость товаров:

- апробация полноты и достаточности функционирования информационной системы в целях обеспечения противодействия незаконному ввозу и обороту на территории Российской Федерации, включая ввоз и оборот контрафактных товаров, а также для выработки направлений дальнейшего развития механизма прослеживаемости товаров;

- подтверждение подлинности товаров, стандартизация и унификация процедур учета их оборота на территории Российской Федерации;

- повышение собираемости таможенных платежей и налогов;

- оценка эффективности и результативности информационной системы;

- подготовка предложений по внесению изменений в законодательство Российской Федерации;

- определение методики масштабирования информационной системы на товары, не попавшие в прослеживаемость.

В эксперименте могут принять участие заинтересованные лица, совершающие операции с товарами, указанными в приложении к положению Постановления, в соответствии с рекомендациями по проведению эксперимента, направленными в адрес нижестоящих налоговых органов и налогоплательщиков письмом от 04.07.2019 № ЕД-4-15/13072@, а также размещенных на сайте ФНС России.

Участники системы прослеживаемости товаров

Участниками системы в первую очередь выступают организации и ИП, импортирующие товары. Для них становится обязательным уведомлять ФНС о ввозе товаров из-за границы. Но поскольку импортный товар войдет в оборот внутри страны, то отчитываться об операциях по дальнейшей продаже, передаче, утилизации, конфискации, вывозе станет обязательными для всех, независимо от организационно-правовой формы (организация или ИП) и применяемой системы налогообложения (ОСНО, УСН или ПСН).

Участники системы прослеживаемости обязаны передавать друг другу товар, соблюдая взаимосвязь последующего сопроводительного документа с предыдущим благодаря сквозной документальной идентификации партий товаров. Обеспечиваться это будет в том числе с помощью электронного обмена документами даже между теми участниками оборота, кто является импортером.

Как работать с системой прослеживаемости товаров в 2021 году

Прослеживаемость партии товаров будет осуществляться через регистрационный номер (РНПТ), который должен быть указан в счёте-фактуре. РНПТ записывается в виде блоков, разделённых знаком «/», и включает в себя:

- код таможни, на которой происходила растаможка;

- дата регистрации декларации в формате ДДММГГ;

- номер таможенной декларации;

- порядковый номер товара в графе 32 таможенной декларации.

Рассмотрим правила оформления счёта-фактуры на примере. Допустим, организация ввезла на территорию РФ партию мониторов из Китая. Информация для заполнения счёта-фактуры берётся из таможенных документов:

- код таможни — 10129020 (Московский железнодорожный таможенный пост);

- дата регистрации таможенной декларации — 15 апреля 2021 года;

- номер декларации — 1214365;

- порядковый номер товара в графе 32 — 001.

Таким образом, в счёте-фактуре нужно будет указать РНПТ следующего вида: 10129020/150421/1214365/001.

Этот регистрационный номер должны указывать в документах все участники операций по этой партии товаров. Кроме того, в счёте-фактуре нужно указать единицу измерения в системе прослеживаемости (шт.) и количество мониторов, указанное в единицах измерения.

Чтобы начать работу с прослеживаемые товарами по новым правилам:

- проверяйте по кодам ТН ВЭД или ОКВЭД 2, подлежат ли ваши товары прослеживаемости;

- начните вести партионный учёт товаров;

- в программе для учёта заполняйте номенклатурные карточки прослеживаемых товаров;

- оформите на себя электронную подпись и подключитесь к ЭДО.

Нормативные основы прослеживаемость товаров

Понятие новой системы будет внесено в Налоговый кодекс, в ст. 11. Она как раз «отвечает» за основные понятия, используемые в фискальной политике. Итак, непосредственно «прослеживаемость» — это некий учёт товаров с использованием системы и операций, связанных с оборотом этих товаров. Проще говоря, товары попадают в некую общую национальную базу, в неё же записываются все операции с товарами. Такие операции как купля-продажа, мена, утилизация, конфискация и прочие. Система прослеживаемости собирает, хранит и обобщает эти сведения.

Не все товары будут подлежать этой прослеживаемости. Но те товары, которые должны прослеживаться, будут помещаться в отчёты для ФНС. Эти отчёты могут быть использованы при камеральных проверках.

Что необходимо подготовить в первую очередь для комфортного вхождения в систему прослеживаемости товаров

С 01.07.2021 большинство норм НК РФ по прослеживаемости вступают в действие. Поэтому участники прослеживаемости должны заранее подготовиться к изменениям.

Для этого необходимо:

- сопоставить список подлежащих прослеживаемости товаров с собственными, используя классификацию ТН ВЭД;

- оценить возможность введения партионного учета в хозяйственной деятельности;

- сгруппировать товары в справочнике Номенклатура по ТН ВЭД и заполнить все необходимые реквизиты — прослеживаемый товар, страна происхождения, код ТН ВЭД, коды ;

- подключить электронный документооборот;

- отправить в ИФНС уведомление об остатках для получения РНПТ;

- получить РНПТ и отразить в 1С через Помощник по получению РНПТ.

Для облегчения вхождения в процесс прослеживаемости большинство процессов будет автоматизировано разработчиками 1С в планируемых релизах Бухгалтерия предприятия.

Отслеживаемость и маркировка прослеживаемость товаров

Контроль товарооборота в том или ином виде активно развивается в РФ. Наряду с прослеживаемостью товаров можно вспомнить маркировку товаров. В чем различия этих систем контроля?

Во-первых, отметим, что контролировать один и тот же товар несколькими системами недопустимо

И если обратить внимание на списки подлежащих маркировке товаров и прослеживаемых товаров, то пересечений в них не будет

Выделим основные различия:

- Маркировка требует достаточно серьезной подготовки от предпринимателей и дополнительных материальных затрат. Для прослеживаемости достаточно иметь ЭЦП и доступ к электронному документообороту, что у многих бизнесменов и так уже есть.

- Маркируется каждая единица товара, прослеживается каждая партия товара.

- Введение маркировки постепенное, разные виды товаров начинают маркироваться в обязательном порядке в разные сроки. Прослеживаемость начинается для всех видов товаров с 1 июля 2021 года (перечень прослеживаемых товаров может в дальнейшем поменяться).

- Контроль за маркированными товарами осуществляется через систему «Честный знак», за прослеживаемостью следит ФНС.

Подробнее о маркировке мы писали в статье «Какие товары подлежат обязательной маркировке с 2021 года».

Нововведения, связанные с документацией прослеживаемость товаров

Данный мониторинг влечет за особой изменения, связанные с документацией. Рассмотрим ниже, что будет внедрено.

Счета-фактуры станут обязательны

Согласно пп. 1 п. 3 ст. 169 НК РФ, плательщики НДС могут не формировать счёт-фактуру, если покупателем товара является неплательщик НДС и участники товарооборота в письменной форме отказались от составления счёта-фактуры.

Однако с 1 июля 2021 года такая возможность не будет распространяться на реализацию прослеживаемых товаров, поэтому счёт-фактуру придётся оформлять в любом случае, вне зависимости от того, есть ли договорённость и уплачивается ли НДС при реализации.

Электронный счёт-фактура при отслеживании прослеживаемость товаров

Статьёй 169 НК РФ предусмотрено два варианта оформления счёта-фактуры: в бумажном или в электронном виде. Электронные счета-фактуры оформляются в том случае, если участники договорились об электронном документообороте.

При реализации товаров, которые подлежат прослеживаемости, счета-фактуры с 1 июля 2021 года должны составляться только в электронном формате. Электронный счёт-фактуру при реализации прослеживаемых товаров оформлять не потребуется, если:

- покупатель является самозанятым;

- покупатель — физлицо и приобретает товар для личных нужд, не связанных с предпринимательством;

- товар реализуется в рамках экспортных (реэкспортных) операций с территории Российской Федерации;

- товар реализуется с территории Российской Федерации на территорию другого государства-участника ЕАЭС.

Новые правила оформления счетов-фактур прослеживаемость товаров

С 1 июля 2021 при реализации прослеживаемых товаров в счёте-фактуре (первичном или корректировочном) должны быть отражены новые реквизиты:

- РНПТ;

- единица измерения, установленная для каждого вида товаров;

- количество товаров, указанное в установленных единицах измерения.

Если при формировании счёта-фактуры данные о прослеживаемых товарах будут отсутствовать или будут указаны некорректно, покупатель всё равно сохранит право на вычет по НДС (п. 3 ст. 2 Закона № 371-ФЗ).

Также с 1 июля во всех счетах-фактурах должны быть указаны:

- порядковый номер записи поставки (выполнения работ, оказания услуги или передачи прав на имущество);

- реквизиты для идентификации документа об отгрузке товаров (выполнении работ, оказании услуг или передаче прав на имущество).

Счёт-фактура может содержать данные как о прослеживаемых, так и непрослеживаемых товарах.

Обратите внимание! Если счета-фактуры, выставленные до 1 января 2021, не содержат РНПТ, это не является нарушением, поскольку наличие регистрационного номера станет обязательным только с 1 июля 2021 года

Формы документов на стадии проекта прослеживаемость товаров

- Налоговая декларация НДС:

- Дополнительный лист книги покупок;

- Дополнительный лист книги продаж;

- Журнал выставленных счетов-фактур;

- Журнал полученных счетов-фактур;

- Книга покупок;

- Книга продаж;

- Корректировочная счет-фактура;

- Счет-фактура;

- Представление сведений из книги покупок;

- Представление сведений из доп. листа книги покупок;

- Представление сведений из доп. листа книги продаж;

- Представление сведений из журнала учета выставленных счетов-фактур;

- Представление сведений из журнала учета полученныхсчетов-фактур;

- Представление сведений из книги продаж;

- Приказ ФНС России от 29.10.2019 № ММВ-7-3/558@;

- Формат налоговой декларации по налогу на добавленную стоимость;

- Уведомление о ввозе:

- Форма и формат уведомления о ввозе;

- Порядок заполнения уведомления о ввозе;

- Уведомление по перемещении:

- Форма и формат уведомления о перемещении;

- Порядок заполнения уведомления о перемещении;

- Уведомление об остатках:

- Форма и формат уведомления об остатках;

- Порядок заполнения уведомления об остатках;

- Отчёт об операциях:

- Форма отчета об операциях;

- Формат отчета об операциях.

Зачем нужна прослеживаемость, если есть маркировка

Цели у прослеживаемости и маркировки похожи — обе системы ввели для борьбы с контрафактом, но устроены они по-разному:

- Маркировка отслеживает каждую единицу товара, а прослеживаемость — партии.

- При маркировке на каждый товар наносят код идентификации, для работы с ней нужно дополнительное оборудование. В системе прослеживаемости данные о партии указывают только в документах.

- Для введения системы маркировки часто приходится перестраивать складскую логистику, для системы прослеживаемости этого делать не придётся.

- Система прослеживаемости действует только для импортного товара, а маркировка распространяется и на российские товары.

Товары, которые включены в систему маркировки, не входят в систему прослеживаемости.

Новые основания для истребования документов при камеральной проверке

Статья 88 НК РФ дополнена п. 8.9, согласно которому при проведении камеральной налоговой проверки налоговой декларации, обязанность по представлению которой возложена на налогоплательщика НК РФ, гл. 21 НК РФ и гл. 26.2 НК РФ, или налоговой декларации, обязанность по представлению которой возложена на налогоплательщика гл. 26.1 НК РФ (за исключением декларации, представленной налогоплательщиком, не имеющим права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС, или не использующим указанное право), налоговый орган вправе истребовать у налогоплательщика счета-фактуры, первичные и иные документы, относящиеся к операциям с товарами, подлежащими прослеживаемости, при выявлении несоответствий:

- между сведениями, содержащимися в налоговой декларации, представленной налогоплательщиком согласно НК РФ и гл. 26.1 НК РФ и гл. 26.2 НК РФ, и сведениями, содержащимися в отчете об операциях с товарами, подлежащими прослеживаемости, и (или) документах, содержащих реквизиты прослеживаемости, представленных в налоговый орган налогоплательщиком, осуществляющим операции с товарами, подлежащими прослеживаемости;

- между сведениями об операциях, содержащимися в декларации по НДС, представленной налогоплательщиком, и сведениями об указанных операциях, содержащимися в отчете об операциях с товарами, подлежащими прослеживаемости, представленном в налоговый орган другим налогоплательщиком, осуществляющим операции с товарами, подлежащими прослеживаемости;

- между сведениями об операциях, содержащимися в отчете об операциях с товарами, подлежащими прослеживаемости, представленном налогоплательщиком, осуществляющим операции с товарами, подлежащими прослеживаемости, и сведениями об указанных операциях, содержащимися в отчете об операциях с товарами, подлежащими прослеживаемости, представленном в налоговый орган другим налогоплательщиком, осуществляющим операции с товарами, подлежащими прослеживаемости.

При этом налоговый орган не вправе истребовать у налогоплательщика счета-фактуры, первичные и иные документы, относящиеся к операциям с товарами, подлежащими прослеживаемости, при выявлении указанных несоответствий, если такие документы ранее представлялись в налоговый орган в случаях и порядке, которые установлены Правительством РФ.

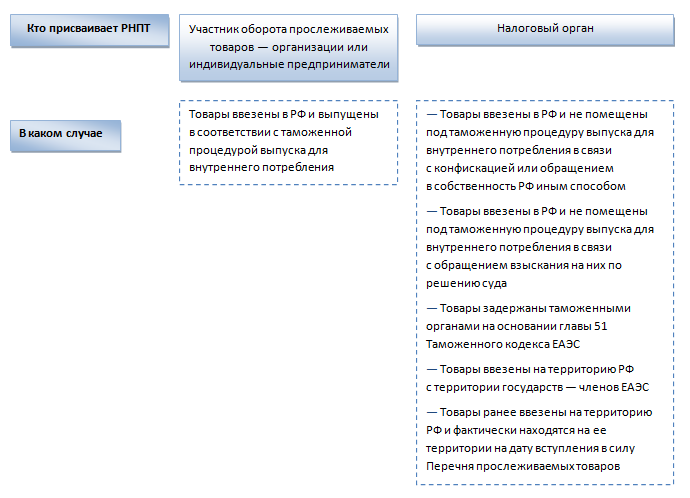

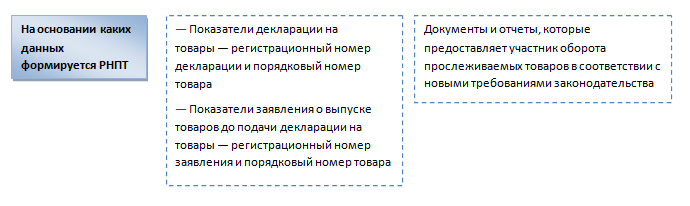

По каким реквизитам отслеживается товар

Прослеживать товар будут по следующим реквизитам:

Откуда будут брать РНПТ и кто будет это делать? Посмотрите, как происходит процесс присваивания реквизитов прослеживаемости, на схеме:

Итак, РНПТ присваивается прослеживаемому товару при ввозе на территорию РФ, при вывозе в страны ЕАЭС после 1 июля 2021 года, а также товару, который после указанной даты будет в наличии у продавцов на территории РФ.

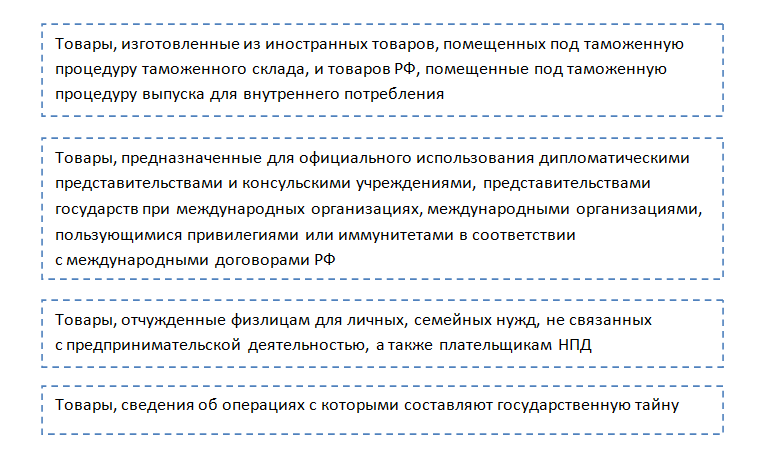

В каком случае товар из перечня не подлежит прослеживаемости:

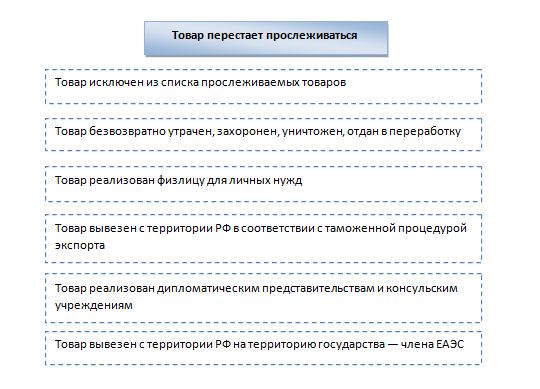

После того как товару присвоен РНПТ, код будет сопровождать товар по всей цепочке передвижения, пока не дойдет до конечного потребителя — физлица или не будет утрачен. Все случаи, когда товар перестает отслеживаться приведены, ниже:

Как отслеживается товар по цепочке передвижения? В каждый отгрузочный документ при продаже товара из перечня (счет-фактуру или УПД) вносят РНПТ. По всем операциям с прослеживаемым товаром представляют отчет в налоговую инспекцию.

Как пользователям 1С организовать работу с прослеживаемым товаром

В учетных решениях «1С:Предприятие 8» все необходимые изменения, связанные с учетом прослеживаемых товаров и представлением сведений в ИФНС, будут поддержаны к моменту вступления в силу новых норм с выходом очередных версий. О сроках поддержки можно узнать в «Мониторинге законодательства».

Чтобы начать работу по новому порядку, пользователям 1С нужно:

- Определить, какие товары попадают в систему прослеживаемости.

- Определить РНПТ по имеющимся товарам.

- Настроить ЭДО с поставщиками и покупателями.

Остались вопросы? Закажите консультацию наших специалистов!

Способы возврата дебиторской задолженности

Составляем график отпусков с учётом нововведений на 2021 год

Какие товары подлежат обязательной маркировке

Несмотря на то, что проект по маркировке товаров официально стартовал только в конце 2020 года, ряд категорий товаров уже давно контролируется по аналогичным правилам. Это алкогольная продукция и меховые изделия. Также в нашей стране уже несколько лет проходит эксперимент по маркировке лекарственных препаратов. В 2020 году к этим трем группам товаров добавятся еще десять. Согласно распоряжению правительства от 28 апреля 2020 г. № 792-р это будут:

- табачная продукция,

- духи и туалетная вода,

- шины и покрышки пневматические резиновые новые,

- предметы одежды, включая рабочую одежду, изготовленные из натуральной или композиционной кожи,

- блузки, блузы и блузоны трикотажные машинного или ручного вязания, женские или для девочек,

- пальто, полупальто, накидки, плащи, куртки (включая лыжные), ветровки, штормовки и аналогичные изделия мужские или для мальчиков,

- пальто, полупальто, накидки, плащи, куртки (включая лыжные), ветровки, штормовки и аналогичные изделия женские или для девочек,

- белье постельное, столовое, туалетное и кухонное,

- обувные товары,

- фотокамеры (кроме кинокамер), фотовспышки и лампы-вспышки.

Также в режиме эксперимента к этим группам добавлены молочная продукция и пиво.

Данный список товаров будет расширятся «по мере готовности отрасли», степень готовности определяет экспертный совет, организованный при ЦРПТ.

Учет

Каждой партии отслеживаемой продукции будут присваивать регистрационный номер в зависимости от того, откуда ввозится товар. Если из ЕАЭС, его присвоит налоговая, когда получит от компании (индивидуального предпринимателя) уведомление о ввозе. Известить инспекцию необходимо в электронной форме с помощью оператора ЭДО в течение пяти дней с приема товаров на учет. Номер придет от ФНС в электронном виде в тот же день или, самое позднее, на следующий. Если приобретаемый ассортимент не из ЕАЭС, номер должен сформировать сам предприниматель на основе регистрационного номера декларации и порядкового номера товара в ней.

Необходимым станет оформление электронного счета-фактуры или документа об отгрузке, если предприниматель не платит налог на добавленную стоимость. В нем нужно указать регистрационный номер партии, количество продукции и в каких единицах это количество измеряется.

Что, если вы ввезли товар, который подлежит прослеживаемости, до того, как эти правила вступили в силу? О них тоже придется отчитаться в ФНС в срок до 30 дней после официального начала действия перечня.

Если вы покупаете прослеживаемые товары для перепродажи, нужно наладить ЭДО для получения счетов-фактур и проверить через сайт ФНС, верно ли заполнены документы.

Планируется, что штраф за невыполнение этих требований составит 1 тыс. руб. за каждый неоформленный или некорректно заполненный счет-фактуру.

О государственных информационных системах «AITS – Прослеживаемость» и «AITS – Ветбезопасность»

В Республике Беларусь разработан и находится в стадии эксплуатации функциональный комплекс прослеживаемости продуктов животного происхождения, являющийся компонентом государственной информационной системы идентификации, регистрации, прослеживаемости сельскохозяйственных животных (стад), идентификации и прослеживаемости продуктов животного происхождения AITS ( ГИС AITS), www.aits.by.

Данный функциональный комплекс ГИС AITS создан в соответствии с Законом Республики Беларусь от 15 июля 2015 г. № 287-З «Об идентификации, регистрации, прослеживаемости сельскохозяйственных животных (стад), идентификации и прослеживаемости продуктов животного происхождения» и является инструментом государственного регулирования и управления в области идентификации, регистрации, прослеживаемости сельскохозяйственных животных (стад), идентификации и прослеживаемости продуктов животного происхождения. ГИС AITS предоставляет зарегистрированным пользователям сведения исключительно в пределах их функциональных обязанностей и служебных компетенций, обеспечивая при этом конфиденциальность и защиту информации от несанкционированного доступа.

ГИС «AITS» состоит из трех взаимосвязанных подсистем:

– идентификации, регистрации и прослеживаемости животных (подсистема «AITS – Идентификация животных»).

– идентификации, регистрации и прослеживаемости продукции животного происхождения (подсистема «AITS– Прослеживаемость»);

– обеспечения ветеринарной безопасности пищевой продукции (подсистема «AITS – Ветбезопасность»).

ГИС AITS обеспечивает создание и поддержку в актуальном состоянии базданных и функциональных компонентов для реализации процессов прослеживаемости продуктов животного происхождения «отфермы до прилавка» попринципу- «шаг вперед- шаг назад». Система предоставляет изготовителям электронные сервисы для централизованного выполнения следующих функций:

- регистрация в подсистеме «AITS – Прослеживаемость» предприятиями-изготовителями партий сырья, поступивших для переработки, в том числе качественные показатели, сведения опоставщиках и объектах содержания животных;

- регистрация ежедневных производственных партий готовой продукции животного происхождения по каждому наименованию, их качественных показателей, а также данных о связи партии продуктов с партиями исходного сырья;

- регистрация отгружаемых каждому покупателю партий продукции животного происхождения (транспортных партий) с предоставлением данных о связи данной транспортной партии с производственной партией, электронных копий выданных ветеринарных сертификатов, свидетельств и номеров товарно-транспортных накладных.

- сервисы доступа для регулирующих органов, позволяющие приналичии прав и компетенций, получать возможность дистанционного электронного контроля прослеживаемости всей цепочки производственных и отгружаемых партий по каждому наименованию продукции животного происхождения.

Подсистема «AITS – Ветбезопасность» обеспечивает автоматизацию деятельности государственных ветеринарных специалистов и ветеринарных специалистов предприятий по выписке ветеринарно-сопроводительных документов (ВСД) на перемещение товаров, подконтрольных ветеринарному контролю (надзору), в пределах Республики Беларусь и в рамках Евразийского экономического союза. В результате внедрения подсистемы «AITS – Ветбезопасность» планируется достигнуть следующие цели:

- автоматизировать работу государственных ветеринарных специалистов при проведении ветеринарного контроля, с целью уменьшения времени проведения контроля;

- снизить трудовые, материальные и финансовые затраты на оформление ВСД ветеринарными специалистами государственной ветеринарной службы и ветеринарными специалистами предприятий;

- создать единую централизованную базу данных ВСД для быстрого доступа к актуальной информации, формирования отчетов, поиска и анализа информации;

- обеспечить обмен данными о подконтрольных грузах при взаимной торговле между федеральной государственной информационной системой в области ветеринарной сертификации продукции ФГИС «Меркурий» (Российская Федерация) и информационной системой ветеринарной сертификации продукции ИС «AITS-Ветбезопасность» (Республика Беларусь).

С 1 июля 2018 года государственные ветеринарные специалисты и ветеринарные специалисты предприятий должны перейти на оформление ВСД только в ИС «AITS – Ветбезопасность».

Вместо вывода

Основной «фишкой» прослеживаемости станет углубление контроля за уплатой НДС. НДС — один из самых «прибыльных» для бюджета налогов, его администрирование является первоочередной задачей фискальных органов. Поскольку обязанностей у налогоплательщиков также прибавится, станет больше работы и у бухгалтеров.

В решении вопроса возрастания работы может выступить облачный сервис для бухгалтеров Scloud, например. Многие операции здесь автоматизированы, что довольно удобно. Ну и конечно же, Scloud и подобные ему сервисы внимательно следят за изменением законодательства в этой области. Это минимизирует возможные бухгалтерские ошибки.

Ссылка на проект изменений в НК РФ. Ещё по теме «прослеживаемость товаров»:

- Ведение бухгалтерии — кому обязательно, а кому нет?

- Основания для налоговой проверки — камеральной и выездной

- Частичная удалённая работа может быть закреплена в ТК РФ