Счет 99 бухгалтерского учета «прибыль и убытки»

Содержание:

- Счет 84 – активный или пассивный?

- Учет товаров на малых предприятиях

- Этапы реформации

- Списание канцтоваров

- Примеры операций по сч. 91:

- Как уменьшить показатель нераспределенной прибыли?

- Примеры отображения в бухгалтерском балансе

- Как формируется и используется нераспределенная прибыль (непокрытый убыток)

- Как документально оформить покупку и использование канцелярии

- Счет 41 Товары — проводки в программе 1С 8.3 — курсы бухгалтера учет товаров

Счет 84 – активный или пассивный?

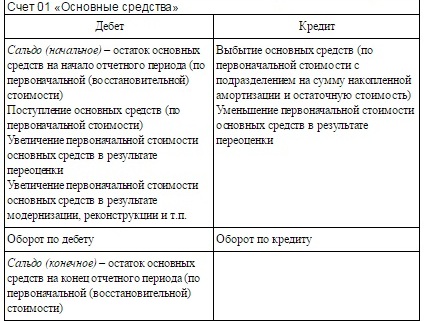

Счет 84 «Нераспределенная прибыль» представляет собой яркий пример активно-пассивных счетов, состоит в разделе VII Плана счетов по приказу Минфина № 94н от 31.10.00 г. и зачастую является весомой удельной частью всего капитала организации. Накопительная методика отражения данных на счете 84 (проводки приведены ниже), служит для формирования сведений за период функционирования предприятия – от даты регистрации до ликвидации бизнеса.

На вопрос, кредит 84 счета – это прибыль или убыток, вариант ответа будет, безусловно, первым — прибыль, так как пополнение или увеличение счета, то есть списание прибыли выполняется по кредиту сч. 84 в корреспонденции со счетами 99, , , , , 84, , 82. В таком случае дебет 84 счета показывает уменьшение фин. результата, то есть списание убытка в корреспонденции со счетами – 99, 70, 75, 80, 83, 82, а также , , 52.

Таким образом, кредитовое сальдо по счету 84 означает чистую прибыль предприятия, которую можно расходовать на различные цели – от выплаты доходов учредителям до вложения средств в развитие бизнеса. А дебетовое сальдо по счету 84 означает непокрытый убыток по деятельности.

84 счет в бухгалтерии – субсчета:

- 84.1 – для прибыли, которая подлежит распределению.

- 84.2 – для убытка, подлежащего покрытию.

- 84.3 – для прибыли в обращении.

- 84.4 – для прибыли уже использованной.

Учет товаров на малых предприятиях

В большинстве своем малые предприятия, занятые в розничной или оптовой торговле, применяют специальные режимы налогообложения: упрощенную систему налогообложения и единый налог на вмененный доход. При использовании обоих режимов у предприятия возникает возможность не вести бухгалтерский учет в полном объеме, а вести его в достаточном для управленческих нужд виде (за исключением основных средств и нематериальных активов). Исходя из практики, в данных организациях отсутствие в течении года учета товаров приводит к плачевным результатам, так как в стремлении сэкономить руководители совершают несколько ошибок:

1. Весь учет товаров ведется продавцами магазина или склада в одной книге учета, в этом случае отсутствует разделение обязанностей между продавцом и руководителем, что приводит к редактированию информации о прошлых периодах и корректировке количества товаров для нужд продавцов.

2. Стремление к экономии на консультациях со специалистами по бухгалтерскому учету, приводит к полному отсутствию информации о продажах, товарах и финансовом результате.

Немного знаний в бухгалтерском учете и программа «1С:Бухгалтерия 8» (стоимость базовой версии доступна абсолютно любой организации — рекомендованная цена — 3 000 рублей) позволит существенно повысить информативность учета и получить актуальную и полную информацию о своей деятельности. Внедрение на практике методов учета товаров описанных далее в малых предприятиях позволит повысить эффективность продаж и выявить факты недобросовестной работы сотрудников.

В программе «1С:Бухгалтерия 8» можно реализовать 4 способа учета товаров, каждый из которых имеет свои преимущества. Схематично способы учета представлены на рисунке 1. Их также можно разделить на методы учета по продажным и покупным ценам.

Рис 1. Варианты учета товаров

При применении каждого из этих способов необходимо избежать первой ошибки и разделить обязанности между материально-ответственными лицами и лицами ответственными за предоставление отчетов.

Этапы реформации

Реформация баланса включает в себя два этапа:

закрытие счетов, на которых в течение года отражались доходы, расходы и финансовые результаты деятельности организации;

перенос финансового результата, полученного за отчетный год, в состав нераспределенной прибыли (непокрытого убытка).

I-й этап

Закрытие счетов:

Пример 1

В 2005 году ЗАО «Дуб» получило выручку от продажи товаров в сумме 1 180 000 руб. (в том числе НДС – 180 000 руб.). Себестоимость проданных товаров составила 600 000 руб. Расходы на продажу товаров – 170 000 руб.

1) Необходимо закрыть все субсчета, открытые к счету 90 «Продажи».

Проводки

|

| Проводки | ||

| Дебет | Кредит | Операция |

| 62 | 90-1 | = 1 180 000 руб. – отражена выручка от продажи товаров |

| 90-3 | 68 | = 180 000 руб. – начислен НДС |

| 90-2 | 41 | = 600 000 руб. – списана себестоимость проданных товаров |

| 90-2 | 44 | = 170 000 руб. – списаны расходы на продажу |

| 90-9 | 99 | = 230 000 руб. (1 180 000 – 180 000 – 600 000 – 170 000) – отражена прибыль от продаж |

| 31 декабря 2005 года | ||

| 90-1 | 90-9 | = 1 180 000 руб. – закрыт субсчет 90-1 |

| 90-9 | 90-2 | = 770 000 руб. (600 000 + 170 000) – закрыт субсчет 90-2 |

| 90-9 | 90-3 | = 180 000 руб. – закрыт субсчет 90-3 |

Пример 2

В 2005 году ЗАО «Дуб» получило доход от сдачи имущества в аренду в сумме 2360 руб. (в том числе НДС – 360 руб.). Расходы, связанные с предоставлением имущества в аренду, составили 3600 руб. Сдача имущества в аренду не является для «Актива» обычной деятельностью.

2) Необходимо закрыть все субсчета, открытые к счету 91 «Прочие доходы и расходы»

Проводки

|

| Проводки | ||

| Дебет | Кредит | Операция |

| 76 | 91-1 | = 2360 руб. – начислена арендная плата за отчетный период |

| 91-2 | 68 | = 360 руб. – начислен НДС с арендной платы |

| 91-2 | 02

(70, 69…) |

= 3600 руб. – отражены затраты, связанные со сдачей имущества в аренду |

| 99 | 91-9 | = 1600 руб. (2360 – 360 – 3600) – отражен убыток от прочей деятельности организации |

| 31 декабря 2005 года | ||

| 91-1 | 91-9 | = 2360 руб. – закрыт субсчет 91-1 по окончании года |

| 91-9 | 91-2 | = 3960 руб. (360 + 3600) – закрыт субсчет 91-2 по окончании года |

II-й этап

Списание финансового результата

Пример 3

По итогам 2005 года ЗАО «Дуб» получило:

– прибыль от обычных видов деятельности в сумме 230 000 руб. (кредитовый оборот по счету 99);

– убыток от прочих видов деятельности в сумме 1600 руб. (дебетовый оборот по счету 99)

– начислила налог на прибыль в сумме 72 000 руб.

– заплатила пени по налогам в размере 1500 руб.

Таким образом, на 31 декабря 2005 года в учете «Дуб» будет числиться прибыль в сумме 154 900 руб. (230 0000 –1 600 –72 000 -1 500). Последней проводкой декабря бухгалтер включит эту сумму в состав нераспределенной прибыли.

Проводки

|

| Проводки | ||

| Дебет | Кредит | Операция |

| 31 декабря 2005 года | ||

| 99 | 84 | = 154 900 руб. – списана чистая (нераспределенная) прибыль 2005 года |

Списание канцтоваров

Осталось разобраться, на какой счет учета отнести израсходованные канцелярские товары. Тут стоит помнить, что эта группа материальных ценностей напрямую участвует в основной деятельности. Поэтому списать можно на сч. 26, который отвечает за общехозяйственные расходы, и на 44, в котором отражают затраты на продажу.

Когда их дают работникам, то берут со склада. Для этого необходима накладная-требование, которая заполняется по ф. М-11. Еще один вариант – воспользоваться типовой формой, которую разработали в компании специально для этой задачи, но в этом случае документ должен быть вписан в учетную политику и применяться всегда. Следует обязательно указать стоимость КТ на дату, в которую осуществлялась выдача.

На каком счете в бухгалтерии отразить канцтовары, подлежащие списанию

Бухгалтерская запись будет выглядеть следующим образом:

Дт 26 или 44 – сумма указывается на все, что было передано на использование.

У «упрощенки» алгоритм немного другой. Им можно по закону списывать все затраты в стандартную и основную деятельность сразу же после приобретения. По этой причине они не оформляют передачу сотрудникам. Все суммы будут признаны после оплаты.

Как будут выглядеть проводки по списанию канцелярии – образцы актов

Если «канцелярка» была учтена как производственные запасы, то предприятие имеет право полностью снимать их с баланса, когда их выдадут сотруднику. Дальше контроль уже не ведется. Оформляется это как Дт 91-94 и Кт 209.

Как мы уже говорили, если предмет выдается со склада, то заполняется форма М-11, которая станет основанием, чтобы составить акт списания. Его можно писать в произвольном виде, главное, чтобы его подписали МОЛ

Также в нем важно указать все наименования и стоимость принадлежностей

Порядок, в котором будет списываться КТ

После того как мы разобрались, на какой счет относить канцелярские товары, стоит выяснить, как происходит их снятие с учета. Когда письменные принадлежности переходят со склада ответственным сотрудникам, необходимо оформить бумаги:

- лимитно-заборная карта по ф. М-8;

- накладная-требование М-11;

- накладная, которая составляется в межотраслевой форме М-15.

Иногда бухгалтерия относит сюда же заправку картриджей, но это неверный подход. Об этом говорит пп. 2 из п. 1 в статье 254 НК РФ. Эти затраты следует переводить на материальные.

Осталось понять, на какой счет учета относить канцелярию, которая отслужила свое. Сначала составляется соответствующий акт. В нем обязательно вписывается:

- норматив расхода, если он имеется;

- название и объем затрат;

- куда все было потрачено;

- цена за штуку и все наименования;

- дополнительная информация, если требуется.

В бухучете это будет выглядеть так:

| Дт | Кт | Описание | Основание |

| 26 | 10.01 | Списаны ручки | Требование-накладная |

Как будут выглядеть документы, и кто будет их подписывать – устанавливается внутренними нормативными актами – указаниями, приказами, положениями.

Как работать с НДС

Мы уже знаем, на какой счет учета в бухгалтерии ставить канцтовары, но важно помнить и о налогообложении. Каждая компания имеет право принять к вычету все НДС, которые предъявили им продавцы

Все это выполняется на основании п.п. 1 и 2 ст. 171 Налогового кодекса РФ.

Все необходимо прописывать отдельной строкой во всех расчетных бумагах согласно ст. 168 НК РФ. Вычет происходит в соответствии с пунктом 1 ст. 172.

Налог, который относят на прибыль организаций

Себестоимость КТ следует включить в прочие расходы, это происходит в день, когда они передаются работникам для использования, это указано в 264 ст. НК РФ.

Что платят при УСН

Каждая фирма, которая работает по этому принципу, уменьшает доходы на все понесенные траты, указанные в ст. 346. Туда относится и канцелярия, если соответствует 264 статье НК РФ. Суммы НДС при этом тоже включаются в затраты, но они обязаны быть прописаны особой строкой. Признается их стоимость в составе потраченного после оплаты.

Примеры операций по сч. 91:

- Пример 1. «Счет 91 1 для отражения получения арендной выручки» – компания предоставляет помещение в аренду. Ежемесячное поступление денег за аренду отражается с помощью проводки Д 62 К 91.01 на сумму арендной платы.

- Пример 2. «Счет 91 2 для отражения списания в расходы комиссии по банковским услугам» – подобные операции можно проводить напрямую через сч. 91 проводкой Д 91.02 К 51 или через счет 76 с указанием банка – Д 76 К 51 на сумму РКО, а затем Д 91.02 К 76.

- Пример 3. «Счет 91 1 для отражения доходов от реализации МЦ» – продажа материалов признается прочим доходом, поэтому все операции проводятся через 91 сч. Проводки следующие: Д 62 К 91.01 – отражена сумма реализации, Д 91.02 К 10 – отражено списание себестоимости МЦ, Д 91.НДС К 68.НДС – выделен налог.

Как уменьшить показатель нераспределенной прибыли?

В ООО есть нераспределенная прибыль. Каждый год увеличивается ее показатель. Куда можно ее направлять?

Распределение прибыли отнесено к исключительной компетенции общего собрания участников общества (пп. 11, 12 ч. 2 ст. 30 Закона об ООО**). И только участники общества могут решить, что делать с прибылью общества.

** Закон Украины «Об обществах с ограниченной и дополнительной ответственностью» от 06.02.2018 г. № 2275-VIII.

При этом они могут принять решение и не распределять прибыль вовсе.

1. Первый вариант использования нераспределенной прибыли — выплата дивидендов (Дт 443 — Кт 671)***

Что тут важно: само по себе наличие нераспределенной прибыли не требует от ООО обязательного начисления дивидендов участникам. Поэтому именно собрание участников решает, какую часть прибыли направлять на выплату дивидендов или же отказаться от их выплаты вовсе

*** Подробнее о выплате дивидендов мы писали в статье «Выплачиваем дивиденды: организационные и налоговые вопросы» (журнал «Бухгалтер 911», 2020, № 7).

В повестку дня ежегодного собрания обязательно нужно включать вопрос о распределении прибыли и выплате дивидендов (ч. 2 ст. 31 Закона об ООО). То есть поднять вопрос о начислении дивидендов общее собрание должно обязательно, а вот каково будет решение этого вопроса — целиком и полностью зависит от участников.

2. Создание резервного капитала. Создание резервного капитала обязательно только для АО, размещающих как простые, так и привилегированные акции (ст. 19 Закона Украины «Об акционерных обществах» от 17.09.2008 г. № 514-VI), а для ООО — когда решено выкупить долю в собственном уставном капитале без его уменьшения на такую долю (ст. 25 Закона об ООО).

В других случаях его создание необязательно.

Но его создание может быть предусмотрено уставом общества. При этом даже в этом случае направлять часть прибыли в резервный капитал (Дт 443 — Кт 43), считаем, можно, только если для этого есть соответствующее решение общего собрания участников.

И еще такой момент. У резервного капитала есть свое предназначение и направление использования — для:

(1) покрытия убытков (заметьте: убытков — не расходов!);

(2) выплат дивидендов по привилегированным акциям;

(3) в других случаях, предусмотренных законодательством (у ООО соответственно — для выкупа доли).

То есть фактически это часть собственного капитала, зарезервированная на «черный день» и неприкосновенная для расходования в повседневной деятельности. Поэтому, к примеру, для покрытия текущих расходов он не предназначен.

3. Третьим вариантом использования нераспределенной прибыли может быть направление ее на увеличение уставного капитала (Дт 443 — Кт 40).Причем Закон об ООО допускает два варианта:

(1) увеличение уставного капитала за счет реинвестиции дивидендов;

(2) увеличение уставного капитала напрямую за счет нераспределенной прибыли, т. е. даже без принятия решения о начислении дивидендов. Но будьте осторожны: последняя позиция налоговиков свидетельствует о том, что в целях налогообложения (последствий) они рассматривают этот вариант по аналогии с реинвестицией дивидендов (см., к примеру, ИНК ГНСУ от 09.10.2019 г. № 677/6/99-00-07-02-02-15/ІПК, консультацию в официальном издании налоговиков «Вісник. Офіційно про податки», 2020, № 5-6, с. 38).

4. Ну, и не зарекайтесь от четвертого варианта: когда вам в будущем (разумеется, по решению общего собрания участников ООО) понадобится направить нераспределенную прибыль на погашение убытков (Дт 443 — Кт 442).

Примеры отображения в бухгалтерском балансе

Отражение в балансе

Анализируется обобщенная информация о доходах и расходах за год. Итог фиксируется на счете: 99 (прибыль/убытки).

Определяем итог деятельности компании с помощью счета 90.5 (прибыль продажная)

Важно помнить, что выручка (наша сумма) отражена на кредите субсчета 90.1 (выручка), а расходы и себестоимость – на дебете субсчетов 90.2, 90.3 и 90.4

Далее считаем выручку и затраты прочих доходов/расходов, проводим данные в субсчетах 91 (прочие доходы и расходы).

Следующий шаг – балансовая реформация. По истечению года закрываем полностью субсчета при помощи внутренних проводок. Для этого обороты субсчетов 90.1 (дебет) и 90.2, 90.3, 90.4, 90.5 (кредит) списываем в счет 90.9. Неосновной доход (дебет) и убыток (кредит) отправляем в счет остаток/разница 91.9 (сальдо).

Указываем в отчете доход структуры на дебете субсчетов 90.9 и 91.9 в проводке с кредитов счета 99.

Анализируем полученные значения и если результат неудовлетворительный, проводим его в дебетовый счет 99.

Следующий шаг – отображение чистого дохода счета 99 в проводке с кредитом счета 84 (доход нераспределенный).

В результате проводки руководство предприятия делает заключение о направлении чистой прибыли на нужды и закрепляет решение соответствующим приказом.

Умение правильно распределять и систематизировать текущие (общие) расходы, возможные поступления средств, управление и учет – свойства и знания, которые будут важны для профессиональных экономистов и просто заинтересованных людей.

Напишите свой вопрос в форму ниже

Как формируется и используется нераспределенная прибыль (непокрытый убыток)

Увеличение сальдо нераспределенной прибыли, отражаемое по кредиту счета 84 «Нераспределенная прибыль (непокрытый убыток)», происходит за счет чистой прибыли отчетного года, которая списывается на счет со счета 99 «Прибыли и убытки» заключительными оборотами декабря отчетного года (Инструкция по применению Плана счетов).

Показатель чистой прибыли увеличивают:

— исправление в отчетном периоде существенных ошибок прошлых лет, совершенных компаниями, не являющимися малыми предприятиями, которые привели в завышению расходов в периоде совершения ошибок (пп. 1 п. 9, п. 14 ПБУ 22/2010);

— списание на счет добавочного капитала от переоценки выбывших в отчетном периоде внеоборотных активов (п. 15 ПБУ 6/01, п. 21 ПБУ 14/2007);

— восстановление в составе нераспределенной прибыли сумм объявленных и невостребованных по истечении установленного действующим законодательством РФ срока выплаты дивидендов (Письмо Минфина РФ от 27.01.2012 N 07-02-18/01).

Использование нераспределенной прибыли на выплату дивидендов (в т.ч. промежуточных – п.п. 1 и 2 ст. 42 Федерального закона от 26.12.1995 N 208-ФЗ; п. 1 ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ), отражается проводкой по дебету счета в корреспонденции со счетами 75 «Расчеты с учредителями», 70 «Расчеты с персоналом по оплате труда».

Также показатель чистой прибыли уменьшается при:

— увеличении уставного капитала за счет нераспределенной прибыли;

— направлении нераспределенной прибыли в резервный фонд.

Использование нераспределенной прибыли на осуществление расходов, например, в качестве источника капитальных вложений, отражается только в аналитическом учете путем резервирования соответствующей суммы на специальном субсчете (субконто) счета , например:

Дебет 84 «Нераспределенная прибыль (непокрытый убыток)»

Субсчет (субконто) «Нераспределенная прибыль (непокрытый убыток)»

Кредит 84 «Нераспределенная прибыль (непокрытый убыток)»

Субсчет (субконто) «Использование нераспределенной прибыли в качестве источника капвложений».

Увеличение сальдо непокрытого убытка, отражаемое по дебету счета , происходит за счет отражения убытка отчетного года, который списывается на счет со счета 99 «Прибыли и убытки» заключительными оборотами декабря отчетного года

Показатель непокрытого убытка увеличивает исправление в отчетном периоде существенных ошибок прошлых лет, совершенных компаниями, не являющимися малыми предприятиями, которые привели в занижению расходов в периоде совершения ошибок (пп. 1 п. 9, п. 14 ПБУ 22/2010).

Погашение непокрытого убытка за счет соответствующих источников отражается по кредиту счета 84 «Нераспределенная прибыль (непокрытый убыток)» в корреспонденции со счетами:

— 80 «Уставный капитал» — при доведении величины уставного капитала до величины чистых активов организации в связи с погашением убытка за счет превышения величины уставного капитала над величиной чистых активов организации;

— 82 «Резервный капитал» — при направлении на погашение убытка средств резервного капитала;

— 75 «Расчеты с учредителями» — при погашении убытка за счет целевых взносов участников (акционеров).

Как документально оформить покупку и использование канцелярии

Есть два варианта приобретать и приходовать:

- поштучно;

- однородными группами.

Заранее определенный способ следует отметить в учетной политике компании и всегда его придерживаться.

Когда КТ передаются ответственному по материалам лицу, приходится делать определенное действие:

- составлять специальный приходный ордер по унифицированной форме №М-4;

- на накладной, которая поступила от поставщика, ставить штамп, где будет вписано название фирмы, дата получения МЦ и номер РКО.

Во втором случае ответственный работник должен поставить подпись в этом документе. Себестоимость использованных товаров будет расходами по ПБУ 10/99, то есть считается, что это обычные виды деятельности организации.

Когда они выдаются сотрудникам, то списываются в соответствии с составленным требованием-накладной по ф. М-11.

Для упрощения работы и повышения эффективности стоит иметь соответствующие программы, которые облегчат оформление документации. Чтобы было проще выбрать среди многообразия ПО, советуем обратиться в «Клеверенс». Наши специалисты помогут найти подходящее программное обеспечение для вашего бизнеса, автоматизирующее рабочие процессы за счет обьединения работы учетных систем и оборудования, например, терминалов сбора данных. Так, для тех, кто использует 1С:Бухгалтерию есть программный продукт «Инвентаризация ОС».

Счет 41 Товары — проводки в программе 1С 8.3 — курсы бухгалтера учет товаров

На счете 41 «Товары» плана счетов бухгалтерского учета собирается информацияо товарах для продажи, находящихся в собственности организации. Товаром считаем любое имущество, которое планируется к продаже, не зависимо от стоимости этого имущества. Товарами могут выступать здания, склады, дорогостоящее оборудование.

https://www.youtube.com/watch?v=pffM1QrB8Xw

Если нам надо узнать всю информацию о товарах (остатки по конкретному товару, объемы движения конкретного товара за период), которые базово приобретались как товары для продажи, то смело изучаем счет 41 с использованием базовых отчетов в программе 1С (оборотно-сальдовой ведомости, анализа счета, карточки счета).

Корреспондирующие счета по дебету (Дебет 41 — Кредит 60)Корреспондирующие счета по кредиту (Дебет 90, 44, 26 — Кредит 41)

Аналитический учет(аналитика) по счету 41 «Товары»в программе 1С 8 ведется по:

— по номенклатуре — по местам нахождения товаров

Для чего нужна «аналитика на счете» читайте в курсе бухгалтера «Создаем свой первый счет учета»

Проводки по счету 41 Товары

ПРИХОДУЕМ товары от поставщика

Проводка: Д.счета 41 «Товары» — К.счета 60 «Расчеты с поставщиками»Отражаем стоимость товаров, которые получили на склад.

Сумма: сумма БЕЗ НДС указана в накладной поставщика

Дата проводки: дата накладной или дата фактического принятия товаровПримечание: обычно документы проводят датой, что указана в накладной, так проще ее, эту накладную искать, но по правилам надо проводить по факту принятия и ставить в накладной дату принятия товаров.

ПРИХОДУЕМ товары от физического лица

Проводка: Д.счета 41 «Товары» — К.счета 76 «Расчеты с разными дебиторами и кредиторами»Отражаем стоимость товаров, которые получили на склад.

Сумма: сумма по договору с физическим лицом.

Дата проводки: дата накладной или дата фактического принятия товаровПримечание:

СПИСЫВАЕМ товары в расходы на рекламу или образцы

Проводка: Д.счета 44 «Расходы на продажу» — К.счета 41 «Товары»Списываем товары, которые пустили в рекламную акцию или раздали как образцы.

Сумма: сумма по расчету (зависит от метода расчета суммы списания товаров, смотрите ниже)

Дата проводки: дата в накладной на передачу товаров в рекламную акцию Примечание:

СПИСЫВАЕМ товаров, переданные в подразделения для собственных нужд

Проводка: Д.счета 26 «Общехозяйственные расходы» — К.счета 41 «Товары»Если вы торгуете бытовой химией, то например можете использовать мыло для собственных нужд.

Сумма: сумма по расчету (зависит от метода расчета суммы списания товаров, смотрите ниже)

Дата проводки: дата в накладной на передачу товаров для собственных нужд Примечание:

СПИСЫВАЕМ себестоимость товаров при реализации

Проводка: Д.счета 90 «Продажи»(Себестоимость) — К.счета 41 «Товары»Списываем себестоимость товаров, которые реализовали покупателю

Сумма: сумма по расчету (зависит от метода расчета суммы списания товаров, смотрите ниже)

Дата проводки: дата в накладной на реализацию товаров. Примечание: это одна из проводок, которая отражается в момент реализации товара, суть ее отразить на счете 90 «Продажи» себестоимость продукции, которую мы реализовали.

ВОЗВРАТ товаров от покупателей

Проводка: Д.счета 90 «Продажи» — К.счета 41 «Товары»Приходуем по себестоимость товаров

СуммаСторно: (-1)* сумма по расчету (зависит от метода расчета суммы списания товаров, смотрите ниже)

Дата проводки: дата в накладной от клиента на реализацию товаров. Примечание: это одна из проводок, которая отражается в момент реализации товара, суть ее отразить себестоимость продукции, которая реализована.

Документы, которые сопровождают счет 41 «Товары»:

1.Договор материальной ответсвенности с сотрудником.2.Акт о приемке товаров (форма N ТОРГ-1), составляется тех случаях, когда нет документов в форме Торг-12 от поставщика (пример: товар доставили из за рубежа или если его привезла транспортная компания и сдает вам только место багажа).

3.Акт об установленном расхождении по количеству и качеству при приемке товарно-материальных ценностей (форма N ТОРГ-2).