Подтверждение нулевой ставки ндс в 1с 8.3

Содержание:

- Право на вычет НДС

- Специфика экспортного НДС

- Риски с НДС при экспорте

- Правила подтверждения нулевой ставки НДС

- Ответственность за отсутствие документов

- Транспортные и товаросопроводительные документы

- Правило 5%

- Общая информация о нулевой ставке по НДС

- Пошаговая инструкция

- Что такое НДС к возмещению для экспортера?

- Просрочка подачи документов для подтверждения НДС при экспорте: что делать?

Право на вычет НДС

Поскольку экспортные операции являются объектом обложения НДС, входной налог по товарам (работам, услугам), использованным для их проведения, предъявите к вычету (п. 3 ст. 172 НК РФ). Подробнее об этом см. Как принять к вычету НДС по экспортным операциям.

Ситуация: как начислить и принять к вычету НДС при экспорте нефтепродуктов, если в результате потерь при транспортировке объем отгруженных товаров не совпадает с объемом товаров, изначально указанных в грузовой таможенной декларации?

НДС на стоимость потерь не начисляйте. А входной НДС принимайте к вычету в пределах норм естественной убыли. Объяснения здесь следующие.

Если продавец утратил часть товаров во время транспортировки, это не значит, что он их реализовал, передал кому-то или совершил иную операцию, облагаемую НДС в соответствии со статьей 146 Налогового кодекса РФ. Поэтому начислять НДС на стоимость потерянного груза не нужно.

Принять же к вычету суммы входного налога по экспортным операциям можно только в отношении товаров, фактически вывезенных за пределы России (подп. 3 ст. 165 НК РФ, письмо Минфина России от 9 августа 2012 г. № 03-07-08/244). Поэтому, когда в графе 38 грузовой таможенной декларации обозначен один вес или количество товаров, а на штампе «товар вывезен» – эти показатели меньше, для расчета вычета применяйте значение, указанное именно на штампе. При этом НДС со стоимости потерь можно заявить к вычету только в пределах норм естественной убыли. НДС со стоимости товаров, потерянных сверх норм естественной убыли, заявить к вычету не удастся. Такой порядок следует из пункта 7 статьи 171 Налогового кодекса РФ и писем Минфина России от 9 августа 2012 г. № 03-07-08/244, от 11 января 2008 г. № 03-07-11/02.

Пример отражения в бухучете операций по начислению НДС при экспорте товаров. Экспортный НДС подтвержден

3 октября ООО «Альфа» приобрело партию древесины за 590 000 руб. (в т. ч. НДС – 90 000 руб.) и оплатило приобретенный товар.

В этом же месяце «Альфа» заключила контракт на поставку древесины в Финляндию. Цена экспортного контракта – 30 000 долл. США.

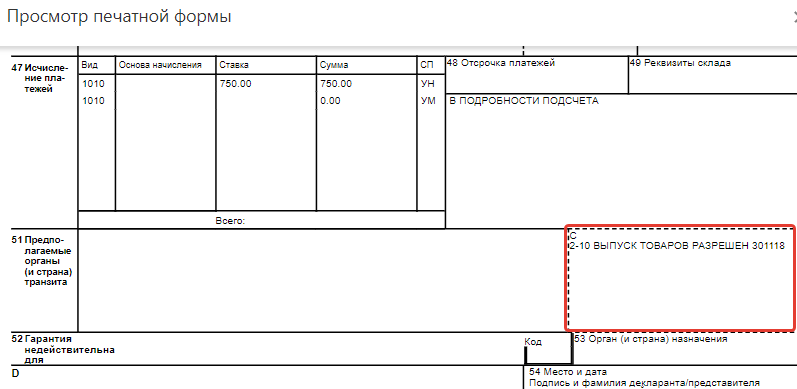

Древесина была отгружена покупателю 18 октября. Эта же дата указана в отметке «Выпуск разрешен» на таможенной декларации. Оплата от финской компании поступила 25 октября. Расходы на продажу составили 3000 руб.

Условный курс доллара США составил:

- 18 октября – 30 руб./USD;

- 25 октября – 31 руб./USD.

Бухгалтер «Альфы» сделал в учете такие записи (начисление таможенных платежей не рассматривается).

3 октября:

Дебет 41 Кредит 60 – 500 000 руб. (590 000 руб. – 90 000 руб.) – оприходована древесина на склад;

Дебет 19 Кредит 60 – 90 000 руб. – учтен входной НДС по приобретенной древесине (на основании счета-фактуры поставщика);

Дебет 60 Кредит 51 – 590 000 руб. – перечислены деньги поставщику.

18 октября:

Дебет 62 Кредит 90-1 – 900 000 руб. (30 000 USD × 30 руб./USD) – отражена выручка от продажи товаров на экспорт;

Дебет 90-2 Кредит 41 – 500 000 руб. – списана себестоимость проданных товаров;

Дебет 90-2 Кредит 44 – 3000 руб. – списаны расходы на продажу.

25 октября:

Дебет 52 субсчет «Транзитный валютный счет» Кредит 62 – 930 000 руб. (30 000 USD × 31 руб./USD) – получены деньги по экспортному контракту;

Дебет 62 Кредит 91-1 – 30 000 руб. (930 000 руб. – 900 000 руб.) – отражена положительная курсовая разница.

В декабре «Альфа» собрала все документы, которые подтверждают экспорт, и сдала их в налоговую инспекцию вместе с декларацией по НДС за IV квартал. В учете бухгалтер сделал проводку:

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 90 000 руб. – принят к вычету входной НДС, уплаченный поставщику экспортированных товаров.

В декларации по НДС бухгалтер «Альфы» указал экспортную выручку, пересчитанную в рубли на дату отгрузки товаров: 30 000 USD × 30 руб./USD = 900 000 руб.

В IV квартале НДС к начислению по ставкам, отличным от 0 процентов, у «Альфы» не было. Поэтому по итогам данного квартала сумма налогового вычета превышает сумму НДС по реализации (в декларации отражен НДС к возмещению). «Альфа» не пользуется заявительным порядком возмещения НДС. После проведенной камеральной проверки налоговая инспекция приняла решение о возмещении организации входного НДС, уплаченного поставщику экспортированных товаров (ст. 176 НК РФ).

Специфика экспортного НДС

При приобретении товаров или производстве собственной продукции/работ в стоимость единицы товара изначально заложен НДС, уплаченный поставщику. При перепродаже такого изделия на российской территории компания будет вынуждена 10% или 18% от суммы реализации заплатить в бюджет.

Если же этот товар продать иностранному предприятию, то обязанность уплачивать НДС у экспортера отпадает, поскольку для таких операций предусмотрено использование ставки НДС в 0%.

Пример

Компания А. приобрела для реализации товары на сумму 118000 рублей, уплатив поставщику НДС в размере 18000 рублей. Для реализации у компании есть два варианта – продать товар российской компании, либо переправить контрагенту в Белоруссию. Следует определить рентабельность обеих сделок. При продаже в России:

Сумма реализации составит 150000 рублей, из которых НДС – 22881 руб. С учетом «входящего» налога компания А. обязана уплатить государству НДС в сумме (22881 – 18000) = 4881 руб. Прибыль от операции составит 32000 руб., включая НДС к уплате 4881 руб. Чистая прибыль – 27119 руб.При экспорте в Белоруссию: Реализация составит те же 150000 рублей, однако, применяя ставку 0%, компания не начисляет НДС к уплате. Помимо этого, А. имеет право вернуть из бюджета ранее уплаченную поставщику сумму в размере 18000 рублей. Прибыль составит 32000 руб., плюсом к ней пойдет возмещенный НДС, итого чистая прибыль составит 50000 рублей.

Как видно из примера, экспортные операции способны практически вдвое увеличить прибыль, что, несомненно, является выгодным для российской компании. Однако получение повышенного дохода связано с необходимостью подтверждения налоговым структурам применение нулевой ставки по НДС.

Риски с НДС при экспорте

Рассмотрим ситуацию, когда компания осуществляет операции, по которым нельзя отказаться от нулевой ставки НДС (например, поставляет товар в Белоруссию). Или по операциям, по которым можно отказаться, но она это в свое время не сделала. Предположим, организация решила заложить в стоимость сделки 20-процентный НДС, рассчитывая, что в этом случае она ничем не рискует, ведь бюджет получит свой налог.

Но риски все же возникают.

Дело в том, что установление законодательством нулевой ставки приводит к тому, что в соответствующих операциях отсутствует как таковой факт предъявления покупателю суммы НДС. Более того, установленный налоговым законодательством алгоритм действий в случае неподтверждения права на применение нулевой ставки НДС в необходимые сроки предполагает уплату исчисленного НДС за счет собственных средств. Поэтому и в нашем случае факт предъявления НДС отсутствует.

Это значит, что если компания закладывает в сумму сделки 20-процентный НДС, то она предъявляет своему покупателю НДС незаконно.

Данное обстоятельство налоговые органы могут расценить таким образом, что предъявленная сумма НДС не является налогом, предъявленным в соответствии с законодательством. Иными словами, предъявленная клиенту сумма НДС является не налогом в том смысле, в котором он упомянут в отдельных положениях НК РФ, а неосновательным обогащением (определение Верховного Суда РФ от 23.06.2015 по делу № 305-ЭС14-8805, А40-2065/2014, постановление Президиума ВАС РФ от 08.11.2011 № 6889/11 по делу № А57-12246/2010).

Данный вывод может повлечь за собой налоговые риски сразу по двум налогам: НДС и налогу на прибыль.

Так, в соответствие с п. 1 ст. 154 НК РФ налоговая база при реализации налогоплательщиком товаров (работ, услуг), если иное не предусмотрено настоящей статьей, определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со статьей 105.3 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога.

Если исходить из того, что предъявленная сумма НДС не может считаться налогом как таковым, то при расчете НДС, подлежащего исчислению в случае неподтверждения права на применение нулевой ставки, в налоговую базу следует включить всю сумму, полученную от клиента (т.е. сумму с учетом неправомерно предъявленного НДС). Соответственно, сумма НДС налоговыми органами может быть исчислена в завышенном размере.

Пример 1

Перевозчик оказал услугу за 120 руб. (в т.ч. НДС – 20 руб.) В итоге в бюджет была уплачена сумма НДС в размере 20 руб. Однако налоговики посчитали, что в данном случае сумма НДС должна была определяться так: 120 руб. х 20% = 24 руб. В итоге перевозчику будет доначислена сумма НДС в размере 4 руб. (24 руб. – 20 руб.).

В части налога на прибыль риск возникнет в том случае, если организация включит в облагаемый доход сумму выручки за минусом предъявленного клиенту НДС.

Так, в соответствии с п. 1 ст. 248 НК РФ при определении доходов из них исключаются суммы налогов, предъявленные в соответствии с настоящим Кодексом налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав).

Поскольку налог, который предъявила организация своему клиенту, был предъявлен не в соответствии с положениями НК РФ, то оснований для исключения его при определении дохода у организации не имеется.

Пример 2

Условия примера те же, что и в примере 1. Перевозчик включил в облагаемый налогом на прибыль доход сумму в размере 100 руб., посчитав, что имеет право вычесть из дохода предъявленную сумму НДС в размере 20 руб. Налоговики указали, что перевозчик занизил налоговую базу по налогу на прибыль на 20 руб., поскольку в доход следовало отнести не 100, а 120 руб. В итоге сумма доначисленного налога на прибыль составила 4 руб. (20 руб. х 20%).

Конечно, совсем не обязательно, что проверяющие поступят именно таким образом, но исключить такую вероятность нельзя.

Кроме того, налоговые органы могут посчитать, что организация допустила грубое нарушение правил учета доходов и расходов и объектов налогообложения, и, соответственно, оштрафовать по ст. 120 НК РФ.

Правила подтверждения нулевой ставки НДС

- контракт между вверенными лицами и налогоплательщиками, подтверждающий ведение торговли за пределами РФ;

- таможенная декларация, служащая подтверждением того, что товар был проверен и отправлен за границу страны через официальный контрольный пункт;

- сопроводительные и транспортные документы с таможенными отметками, разрешающими отправку конкретного вида товара.

Если товар планируется продавать через посредников, то придётся составить договор на данное лицо с подписанием его обеими сторонами и указанием сведений обо всех гражданах, участвующих в сделке и описанием самой продукции. Надо соблюсти сроки подтверждения 0 ставки НДС при экспорте, которые составляют 180 дней, после того, как была оформлена таможенная декларация.

Налоговая служба проверяет документы на предмет выявления ошибок и достоверности предоставленных сведений. Если возникают подозрения, связанные с несоответствием предоставленных данных, то органы ФНС требуют от налогоплательщика дополнительные документы, служащие подтверждением его правоты. Если документы, подтверждающие 0 ставку НДС при экспорте, не будут предоставлены по требованию сотрудников ФНС, то налоговики принимают решение о несоответствии предоставленных сведений. Когда бумаги высылаются в ФНС, но позже установленного срока, а именно 180 дней, то на продукцию, экспортируемую за рубеж, накладывают НДС в размере 10 или 18%, в зависимости от категории продукции. Если налогоплательщиком была допущена серьёзная просрочка при подаче документов, то он дополнительно уплачивает пеню.

Ответственность за отсутствие документов

Многие задаются вопросом «Можно ли будет получить 0-ую ставку, если не успеть подать бумаги или сделать это не в полном объеме?», ведь порой бывает сложно уложиться в сроки с такой серьезной документацией. Стоит рассмотреть ситуацию, когда бумаги для 0-й ставки были поданы не в течение 180 дней, а позже:

- возможно начисление налоговой ответственности с 10% или 18% (в зависимости от типа продукции);

- за период просрочки насчитывается пеня;

- уплаченный налог возвращается.

Однако последний пункт осуществляется не так уж и быстро. Налогоплательщик может ждать свои средства обратно полгода. Также многие предприниматели часто понимают в ходе оформления экспорта, что собрать все документы у них не получится

Могут ли они рассчитывать на 0-ую ставку? Тут важно разобраться в законодательной базе

Может показаться, что если ставка составляет 0%, то она считается своего рода льготой. Однако в Налоговом кодексе четко указано, что именно ставка, а не льгота. Поэтому тут неприменимо деление на льготные категории, для которых может существовать какой-то иной сценарий проверки документации. НДС по нулевой ставке все равно имеет базу – это стоимость товара, которая в каждом случае меняется. Для каждого экспортера она рассчитывается отдельно. Любые поправки в нулевой ставке возможны, только если по каким-то причинам экспортер вообще освобождается от НДС.

Виды деятельности, которые попадают под ЕНВД

Но сам плательщик не может выбирать, по какой ставке будет облагаться его вывозимая продукция. Более того, нет исключений – он должен вовремя подавать весь пакет документов, иначе его ждет ответственность, штрафы или полная «заморозка» вывоза товара. Также стоит помнить, что в большинстве случаев вывоз продукции на территорию стран ЕАЭС не рассматривается в налоговых базах.

Транспортные и товаросопроводительные документы

Представление в налоговые инспекции копий транспортных, товаросопроводительных и (или) других документов для подтверждения права на применение ставки НДС 0 процентов участниками экспортно-импортных операций является обязательным.

1. При вывозе товаров в соответствии с таможенной процедурой экспорта. Документы должны подтверждать факт вывоза товаров за пределы России. Исключение составляет вывоз товаров трубопроводным транспортом или по линиям электропередач – при таких вариантах экспорта копии транспортных и товаросопроводительных документов не представляются (подп. 4 п. 1 ст. 165 НК РФ).

2. При реализации услуг по международной перевозке товаров.

При реализации услуг, связанных с вывозом товаров на экспорт, документы должны быть оформлены в порядке, установленном для экспортеров (содержать те же реквизиты и отметки таможенных органов).

При реализации услуг, связанных с ввозом товаров в Россию (в т. ч. через территорию стран – участниц Таможенного союза), документы должны быть оформлены с учетом следующих особенностей:

при ввозе товаров водными судами (морскими, речными, смешанного плавания (река-море)) в налоговую инспекцию представляется копия коносамента, морской накладной или любого другого документа, подтверждающего факт приема товаров к перевозке. При этом в графе «Порт погрузки» должно быть указано место, которое находится за пределами таможенной территории Таможенного союза;

при ввозе товаров воздушным транспортом в налоговую инспекцию представляется копия грузовой накладной, где в качестве аэропорта погрузки (перегрузки) указан аэропорт, который находится за пределами таможенной территории Таможенного союза;

при ввозе товаров автомобильным транспортом в налоговую инспекцию представляется копия транспортного, товаросопроводительного и (или) иного документа с отметкой российской таможни, подтверждающей ввоз товаров в Россию.

Это следует из положений подпункта 3 пункта 3.1 и подпункта 2 пункта 14 статьи 165 Налогового кодекса РФ.

3. При реализации работ (услуг) в морских и речных портах по перевалке и хранению товаров, перемещаемых через границу России. При реализации работ (услуг), связанных с вывозом товаров, документы должны быть оформлены в порядке, установленном для экспортеров (содержать те же реквизиты и отметки таможенных органов).

При реализации работ (услуг), связанных с ввозом товаров водными судами (морскими, речными, смешанного плавания (река-море)), в налоговую инспекцию представляется копия коносамента, морской накладной или любого другого документа, подтверждающего факт перевозки товаров. При этом в графе «Порт погрузки» должно быть указано место, которое находится за пределами России, а сам документ должен содержать отметку таможни, действующей в пункте пропуска товаров.

Это следует из положений подпункта 3 пункта 3.5 и подпункта 2 пункта 14 статьи 165 Налогового кодекса РФ.

4. При реализации услуг по предоставлению железнодорожного подвижного состава и (или) контейнеров для перевозки экспортируемых товаров по территории России в налоговую инспекцию представляются копии документов с отметками российских таможен, которые должны подтверждать, что перевозимые товары помещены под таможенную процедуру экспорта (подп. 3 п. 3.7 ст. 165 НК РФ).

5. При реализации работ (услуг) по перевозке экспортируемых товаров по территории России организациями внутреннего водного транспорта в налоговую инспекцию представляются копии документов, подтверждающих вывоз товаров за пределы России (подп. 3 п. 3.8 ст. 165 НК РФ).

Начиная с IV квартала 2015 года вместо самих транспортных и товаросопроводительных документов экспортеры могут подавать в налоговые инспекции их электронные реестры. Формы, форматы и порядок составления таких реестров утверждены приказом ФНС России от 30 сентября 2015 г. № ММВ-7-15/427.

Если сведения из реестра не совпадут с данными, полученными инспекцией от таможни, в ходе камеральной проверки у экспортера могут запросить сами документы, сведения о которых включены в реестр. Документы нужно будет подать в течение 20 календарных дней после получения запроса. На них должны быть отметки российской таможни.

Такой порядок следует из положений пунктов 15–18 статьи 165 Налогового кодекса РФ. Аналогичные разъяснения содержат письма Минфина России от 18 мая 2015 г. № 03-07-08/28231, ФНС России от 6 августа 2015 г. № СД-4-15/13789, от 29 апреля 2015 г. № ЕД-4-15/7427.

Правило 5%

Под правилом 5% понимается порядок обложения НДС хозяйственных операций, при котором налогоплательщик должен вести раздельный учет операций, подлежащих обложению НДС и не подлежащих или же подлежащих обложению по разным ставкам, согласно ст. 170 НК РФ (ч.

2) от 05.08.2000 №117-ФЗ. Вести 2 типа учета весьма обременительно и здесь очень легко запутаться. Но с 01 июля 2020 года данное правило существенно скорректировалось и во многом упростилось. Рассмотрим ситуацию на примере.

Допустим, хозяйствующий субъект осуществляет транзакции как облагаемые НДС, так и необлагаемые. В данном случае субъект в соответствии с п.

4 ст. 170 НК РФ обязан вести раздельный учет по данным операциям.

Но некоторые виды общехозяйственных расходов (например, коммерческие или управленческие) сложно разделить между двумя видами осуществляемых транзакций. Именно для таких расходов и существует «Правило 5%».

Его суть в следующем: если в лимит в 5% по общему объему не облагаемых НДС приобретений товаров, работ или услуг, то она имеет право предъявить к вычету вообще весь объем входного налога за отчетный период, включая и ту его часть, которая относится к вышеуказанным товарам, работам или услугам. Этот вывод содержится в письме ФНС РФ №ШС-6-3/827 от 13.11.2008.

Данная норма представляет собой послабление для бизнеса в плане проведения раздельного учета. По сути, это означает, что если операции со льготным режимом налогообложения НДС являются для компании эпизодическими, что выражается в малом уровне расходов по ним (1/20 от общего объема затрат), то усложнять себе задачу и вести раздельный учет операций не нужно.

И это уже стало нормой закона.

- Если все издержки направлены исключительно на льготные виды транзакций (не облагаемые НДС по ставке 18%), то здесь сумма входного налога должна включаться в цены товаров, работ и услуг, которые освобождены от обложения НДС.

Таким образом, в рамках сокращения бюджетных поступлений и при отсутствии предпосылок для их роста Правительство РФ предпринимает ряд фискальных мер – в частности, принят закон об увеличении ставки НДС в 2020 году до 20%. В этой связи любые поправки, облегчающие учет и опосредованно предоставляющие конкурентные преимущества отечественным субъектам малого и среднего предпринимательства, являются конструктивными и полезными для всей экономики в целом.

Детализация алгоритма учета НДС в разных режимах (и при экспортных операциях в том числе) – это как раз такой случай.

Прежде чем осуществлять операции по экспорту надлежит изучить учет НДС, его ставки, виды и особенности исчисления. В нашей статье вы найдете ответы на вопросы о налоговых преференциях при экспорте в 2020 году, оформлению проводок и декларированию данных операций.

Общая информация о нулевой ставке по НДС

Нулевая ставка по НДС может применяться компанией в ограниченном количестве ситуаций. В большинстве случае 0% НДС актуально для экспортных операций, исход из ст. 164 НК РФ. Рассматриваемая ставка дает возможность организации не начислять НДС на объект продажи, однако не лишает права формирования налогового кредита. Это приводит к тому, что уже уплаченный НДС в составе реализуемых на сторону товаров создает профицит налоговых выплат в бюджет. В результате переплата должна быть ликвидирована – в большинстве случаев, компании, не имеющие долгов перед государством, оформляют финансовый возврат излишне уплаченных сумм обратно на банковский счет предприятия.

Чтобы применить в своей деятельности все преимущества нулевой ставки, управленцу потребуется официальное подтверждение права на ее использование. С этой целью субъект должен подготовить законодательно предусмотренный пакет документов, доказывающий соответствие конкретной хозяйственной операции правовым нормам по НДС. Обозначенные документы направляются в локальное отделение ФНС РФ в ограниченные сроки (в зависимости от характера осуществляемой процедуры).

Предоставление некорректно составленных документов или неполного пакета бумаг к определенному сроку обуславливает утрату права предприятия на применение нулевой ставки и необходимость налогообложения конкретной операции по стандартной ставке НДС в 10% или 20%. Начисление осуществляется на дату отгрузки товаров, снижаясь на объем вычета, если это актуально.

Налогообложение по ставке 0% регламентируется ст. 165 НК РФ. В нормативе приводятся следующие положения:

- конкретизированный список документов, которые необходимы для подтверждения права на использование рассматриваемой ставки в различных хозяйственных ситуациях;

- нюансы подготовки отмеченных бумаг в разных бизнес-обстоятельствах;

- период сдачи документации в отделение ИФНС, а также алгоритм определения дня, с которого уместно отсчитывать период подачи бумаг.

Некоторые отличия в списках необходимых к подаче документов обуславливаются тем, что компании реализуют неидентичный товар, а также тем, что операции могут происходить как внутри государства, так и за его пределами. Как правило, при экспортных операциях компании должны подготавливать более обширный пакет документов для фискальной службы.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С |

| Дт | Кт | |||||

| Экспорт сырьевых товаров и готовой продукции подтвержден позднее 180 дней | ||||||

| Восстановление НДС при подтверждение экспорта позднее 180 дней | ||||||

| 15 января | 19.03 | 68.02 | 557 100 | Восстановление НДС | Восстановление НДС (Ручная корректировка — Блокируется до подтверждения 0%, удаление движений по регистру НДС предъявленный) | |

| 19.04 | 68.02 | 16 083,65 | ||||

| 19.01 | 68.02 | 8 100 | ||||

| — | — | 557 100 | Отражение НДС в Книге продаж | Отчет Книга продаж | ||

| — | — | 8 100 | ||||

| — | — | 16 083,65 | ||||

| Запись в регистр «НДС предъявленный, реализация 0%» | ||||||

| 15 января | — | — | 193 500 | Запись в регистр накопления НДС предъявленный, реализация 0% | Операция, введенная вручную — Операция | |

| — | — | 363 600 | ||||

| — | — | 16 083,65 | ||||

| — | — | 8 100 | ||||

| Регистрация таможенных деклараций по экспортным операциям | ||||||

| 15 января | — | — | — | Регистрация таможенной декларации по экспорту | Таможенная декларация (экспорт) | |

| Подтверждение ставки НДС 0% позже 180 дней | ||||||

| 15 января | — | — | 6 912 000 | Подтверждение ставки НДС 0% | Подтверждение нулевой ставки НДС — Подтверждена ставка 0% | |

| — | — | 6 912 000 | Отражение экспортного СФ в Книге продаж | Отчет Книга продаж | ||

| Принятие НДС к вычету, начисленного ранее по неподтвержденной экспортной реализации | ||||||

| 15 января | 68.02 | 68.22 | 1 244 160 | Принятие НДС к вычету, начисленного по экспортной реализации | Операция, введенная вручную — Операция | |

| — | — | 1 244 160 | Корректировка регистра накопления НДС Покупки | |||

| — | — | 1 244 160 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | ||

| Принятие НДС к вычету | ||||||

| 31 марта | 68.02 | 19.01 | 8 100 | Принятие НДС к вычету | Формирование записей книги покупок — Предъявлен к вычету НДС 0% | |

| 68.02 | 19.03 | 557 100 | ||||

| 68.02 | 19.04 | 16 083,65 | ||||

| — | — | 8 100 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | ||

| — | — | 557 100 | ||||

| — | — | 16 083,65 | ||||

| Представление Декларации по НДС за 1 кв. в ИФНС | ||||||

| 31 марта | — | — | 6 912 000 | Отражение суммы экспортной реализации | Регламентированный отчет Декларация по НДС — Раздел 4 стр. 020, стр. 030, стр.040, стр. 050 | |

| — | — | 581 284 | Отражение вычета НДС по подтвержденной экспортной реализации | |||

| — | — | 1 244 160 | Отражение вычета НДС начисленного по ранее неподтвержденной экспортной реализации | |||

| — | — | 581 284 | Отражение восстановленного НДС по ранее неподтвержденной экспортной реализации | |||

| Представление Реестра таможенных деклараций в ИФНС в электронном виде | ||||||

| 31 марта | — | — | — | Заполнение Реестра таможенных деклараций для подтверждения ставки 0% | Регламентированный отчет Реестр по НДС: Приложение 05 |

Начало примера Приобретение товаров и производство готовой продукции, их реализация на экспорт

Узнать про Экспорт сырьевых товаров и готовой продукции не подтвержден в течение 180 дней

Блок–схема «Экспорт сырьевых товаров в дальнее зарубежье»

На схеме представлен порядок отражения экспортерами данных в:

- книге продаж;

- декларации по НДС в части отгрузки и вычета;

- 1С.

Рассмотрим порядок действий по событию Документы собраны позднее срока (180 кл. дней). Экспорт был ранее НЕ подтвержден.

Что такое НДС к возмещению для экспортера?

Понятие возмещения НДС используется в ст. 165, 176 и 176.1 НК РФ. При этом ст. 165 НК РФ регулирует порядок подтверждения права возмещения НДС при экспорте и другим операциям, облагаемым ставкой 0%. В статьях 176 и 176.1 НК РФ отражен порядок возмещения НДС, т. е. алгоритм действий налоговиков и организации в процессе получения возмещения НДС.

Что касается подтверждения возможности применения ставки 0 процентов по экспортным операциям, то документами на возмещение НДС обычно выступают:

- контракт с контрагентом;

- таможенная декларация;

- товаросопроводительные документы.

В случае если экспортная отгрузка осуществляется в рамках агентского договора, к указанному списку добавляется еще и посреднический договор. Если же отгрузка производится в страны ЕАЭС, то таможенная декларация не представляется (в связи с ее отсутствием) — в этом случае необходимо приложить заявление о ввозе товаров и уплате косвенных налогов или перечень таких заявлений (п. 4 р. II Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг).

В течение 180 дней налогоплательщику необходимо собрать подтверждающие документы и представить их в налоговую инспекцию вместе с декларацией по НДС с заполненным разделом 4. Если в этот срок не уложиться, то придется начислять НДС по экспортной отгрузке.

Однако если документы собраны после истечения 180 дней, у организации остается возможность заявить возмещение. В этом случае на основании декларации за период, когда собраны все подтверждающие документы, налоговые органы возмещают начисленный и уплаченный ранее по уточненной декларации НДС.

В соответствии со ст. 176 НК РФ, налогоплательщик может заявить НДС к возмещению при превышении суммы вычетов над начисленным налогом. В этом случае подается декларация по НДС с заполненной строкой 050 в разделе 1 (приказ ФНС России от 29.10.2014 № ММВ-7-3/558). Налоговый орган, в соответствии со ст. 88 НК РФ, начинает камеральную проверку, в ходе которой запрашивает документы, обосновывающие применения вычета. Чаще всего это:

- контракты с контрагентами;

- первичные документы;

- счета-фактуры;

- книги покупок и продаж;

- налоговые регистры и регистры бухгалтерского учета.

По истечении 2-месячного срока, проанализировав представленные документы, налоговый орган принимает решение об отказе в возмещении либо о частичном или полном возмещении. Если в ходе проведения камеральной проверки не было выявлено нарушений, то течение 7 дней инспекция выносит решение о возмещении, уведомив об этом налогоплательщика (на уведомление дается 5 дней). Возмещаемая сумма НДС может быть переведена территориальным казначейством на расчетный счет налогоплательщика в течение 5 дней после получения поручения от налогового органа или зачтена в счет будущих платежей по налогам (на основании заявления налогоплательщика).

- имеется превышение совокупной суммы налогов за 3 предшествующих календарных года в размере 2 миллиардов рублей и более;

- в наличии банковская гарантия возможности погашения излишне уплаченной суммы НДС в случае отмены решения о возмещения налога;

- представлен договор поручения об уплате управляющей компанией сумм возмещения в случае отмены решения о возмещении налога для налогоплательщиков — резидентов зон с опережающим экономическим развитием.

В этом случае в течение 5 дней после получения заявления налоговый орган проверяет возможность применения возмещения и принимает соответствующее решение. После принятия положительного решения на следующий день об этом уведомляется территориальное казначейство, которое перечисляет на расчетный счет налогоплательщика суммы НДС в течение 5 дней. Либо налогоплательщик направляет данные суммы на уплату налогов будущих периодов.

При этом если налоговый орган нарушит сроки, отведенные ему на возмещение сумм НДС, то он будет вынужден вместе с возмещаемой суммой вернуть и проценты за просрочку (п. 10 ст. 176 НК РФ).

См. также наш материал «Каков порядок учета и возмещения НДС при экспорте?»

Просрочка подачи документов для подтверждения НДС при экспорте: что делать?

Особенно внимательно надо относиться предпринимателям к просрочкам при подаче документов для подтверждения нулевой ставки. Если юридические лица не укладываются в отведённые 180 дней с момента помещения продукции под экспортную таможенную процедуру, проводимую в соответствии с п. 9 ст. 165 НК, то ФНС принимает решение об исчислении налога на добавленную стоимость по ставке 18% или 10%.

Делается это в соответствии с положениями, указанными в третьем абзаце ст. 165 п. 9, а налоговая база, при этом, исчисляется со дня отгрузки из-за чего, юридические лица вынуждены сделать подтверждение 0 ставки НДС посредством уточнённой декларации, включающей период отгрузки в соответствии с требованиями, указанными в статьях 81 и 167 НК. Компании, не сумевшие представить необходимые документы в течение 180 дней, считаются юридическими лицами, нанесшими бюджету ущерб и для них, на основании ст. 75 НК не начисляются пени, так как основания в данном случае отсутствуют, поскольку обязанность уплатить налог наступает с 181 дня.

Платить пени, в соответствии с требованием ВАС РФ, надо в случае, если НДС не уплатили по истечению 181 дня, руководствуясь положением № 15326/05, принятым в мае 2006 года. Несмотря на то, что нижестоящие судебные инстанции становятся на сторону плательщиков налогов, что следует из постановления № А65-20208/2010, изданного для ФАС на Поволжье в июле 2011 года. Несмотря на это, если подтверждение 0 ставки НДС при экспорте не выполнено в установленные сроки, ФАС настаивает на том, что пени надо рассчитывать с момента отгрузки, что сообщено территориальным инспекциям в письмах Минфина.

Если допущена просрочка, то подтверждение нулевой ставки НДС осуществляется по следующему алгоритму:

- подача уточнённой декларации с учётом периода отгрузки;

- обязательно заполните в декларации раздел № 6;

- перечислите в бюджет пени и налог по определённой инспекцией ставке НДС;

- подайте уточнённую декларацию за I квартал, вписав необходимую информацию в раздел IV;

- отразите НДС по строке 040 раздела IV, указав сумму, внесённую в связи с неподтверждённым экспортом.

Указанная сумма снизит налоговый сбор, который надо внести в соответствии с поданной декларацией.