Государственный реестр оформленных и выданных сертификатов тр тс и деклараций соответствия таможенного союза (еас):

Содержание:

- Удобное редактирование раздела 2 формы 6-НДФЛ для ЗУП 3.1

- Представление Перечня заявлений о ввозе товаров и уплате косвенных налогов в ИФНС

- Представление Декларации по НДС за 1 кв. в ИФНС

- Назначение «Цербер» Россельхознадзор

- Кто заполняет

- Проверить подлинность декларации о соответствии

- Проверить подлинность декларации о соответствии

- Как заполняют графы

- Формирование отчетности НДФЛ за 2018 год по Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@ для конфигурации ЗУП 2.5

- Принятие НДС к вычету

- Исправляем версию регламентированных отчетов после перехода на БП 3.0 Промо

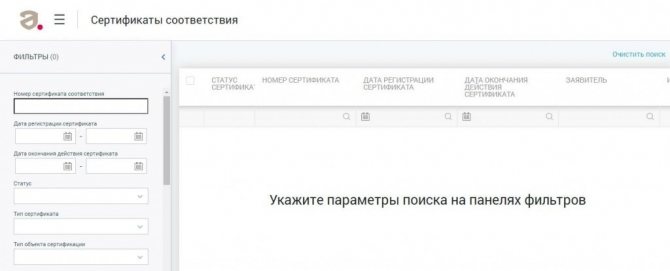

- Как найти сертификат или декларацию в Реестре на сайте Росаккредитации?

- Электроника и компоненты

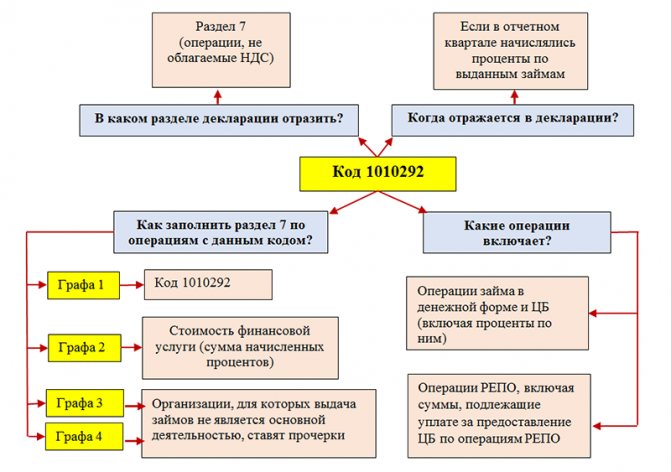

- Схема применения кода 1010292

- Знакомимся с кодом 1011712

- Реестр № 5

- Продолжим положениями подзаконных актов

- Подтверждение ставки НДС 0% в течение 180 дней

- Пошаговая инструкция

- Пошаговая инструкция

Удобное редактирование раздела 2 формы 6-НДФЛ для ЗУП 3.1

Редактирование и проверка раздела 2 формы 6-ндфл может превратиться в сплошное мучение, когда записей сильно больше десятка. Это дополнение снимает проблему, позволяя быстро отредактировать записи и вывести их в виде наглядного отчета. Также есть возможность загрузить таблицу записей из внешнего отчета (или альтернативного механизма учета перечисления налогов, что совсем не редкость).

Доработка выполнена в виде расширения и не требует снятия конфигурации с поддержки.

Добавляет в форму регламентированного отчета кнопки по формированию сводной таблицы по разделу 2 и открытия формы редактирования (см. скриншоты)

3 стартмани

04.02.2019

7202

20

Black-fog

Представление Перечня заявлений о ввозе товаров и уплате косвенных налогов в ИФНС

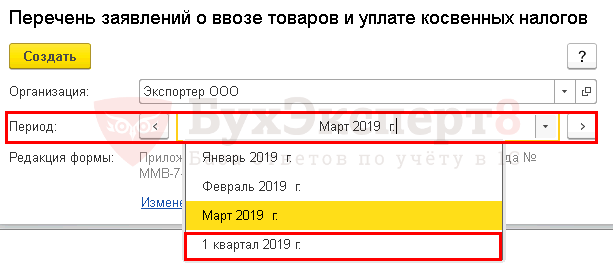

Перечень заявлений о ввозе оформляется с помощью регламентированного отчета Перечень заявлений о ввозе товаров и уплате косвенных налогов в разделе Отчеты – 1С-Отчетность – Регламентированные отчеты – кнопка Создать – вкладка Все – папка Налоговая отчетность.

В момент создания отчета выбирается период, за который он предоставляется — месяц или квартал. В нашем примере отчет формируется за 1 квартал.

Отчет заполняется в ручном режиме.

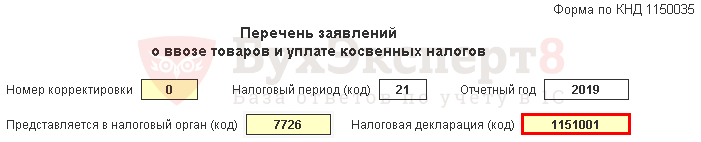

Титульный лист:

Налоговая декларация (код) указывается код формы по КНД декларации по НДС —1151001.

Раздел 1

Отчет заполняется на основании тех данных, что указаны в Заявлении о ввозе товаров (Заявление), полученном от покупателя. Покупатель обязан передать Заявление с отметкой своего налогового органа на бумажном носителе или в электронном виде продавцу (п. 4 Протокола ЕАЭС, Правила заполнения заявления о ввозе товаров и уплате косвенных налогов, Приказ ФНС РФ от 06.04.2015 N ММВ-7-15/139@).

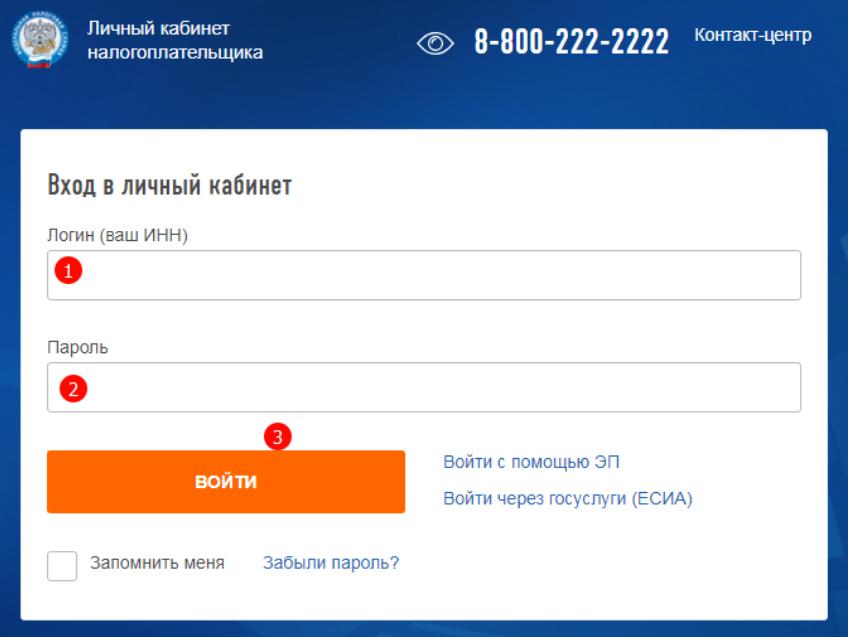

Проверить поступление электронной копии Заявления о ввозе из налоговых органов страны покупателя в ИФНС РФ можно через сервис проверки заявлений:

Порядок заполнения Заявления:

- в графе 3 Раздел заявления, в котором располагаются реквизиты продавца из выпадающего списка выбирается:

- Код 1 / Раздел 1 — в этом разделе указываются данные по обычным поставкам купли-продажи, как в нашем примере.

- Код 3 / Раздел 3 следует выбрать, если Заявление о ввозе относится к сделке по агентскому договору. В нашем примере такие код и раздел не выбираются и не заполняются.

После заполнения Перечень заявлений следует Записать, а затем, воспользовавшись соответствующими кнопками, отчет можно:

- выгрузить;

- проверить выгрузку;

- напечатать;

- отправить в ИФНС.

Представление Декларации по НДС за 1 кв. в ИФНС

Подтвержденная экспортная реализация отражается в декларации по НДС:

В Разделе 4 «Расчет суммы налога…обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена»: PDF

- стр. 010 — код операции 1010421 «Реализация товаров (не указанных в п. 2 ст. 164 НК РФ) на территорию государств-членов ЕАЭС». Этот код надо выбрать вручную из выпадающего списка. По умолчанию в декларации заполняется другой код.

- стр. 020 — налоговая база по НДС.

В Разделе 9 «Сведения из книги продаж»:

регистрация счета-фактуры, выставленного при экспортной реализации, код вида операции «01».

Декларация по НДС сдается по общей форме — по той же, что используется для внутренней реализации (Приложение N 1 к Приказу ФНС РФ от 29.10.2014 N ММВ-7-3/558@ в текущей редакции). Отдельной формы декларации по НДС для экспортеров нет:

- При подтверждении экспорта заполняется специальный Раздел 4 «Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена».

- Вычет входящего НДС по экспорту несырьевых товаров, которые были приобретены с 01.07.2016, отражается в Разделе 3 декларации по НДС за тот период, в котором налогоплательщик получил на него право. Входящий НДС принимается к вычету независимо от того, подтверждена ли ставка НДС 0%. по приобретенным для производства продукции материалам и услугам применен в 1 квартале 2019.

Срок сдачи декларации по НДС для экспортеров общий — до 25 числа месяца, следующего за отчетным периодом, в котором подтверждена ставка НДС 0% (Письмо Минфина РФ от 29.09.2015 N 03-07-14/55546).

Назначение «Цербер» Россельхознадзор

На сегодняшний день, система «Цербер» реализована исключительно в виде web-приложения, которое работает с любым браузером, но не переносится на локальное хранилище.

Система решает задачи такого характера:

- Сокращение временных затрат на оформление сопроводительной документации;

- Создание единой информационной базы данных объектов, подконтрольных ветеринарному надзору;

- Контроль со стороны надзорных органов над правовой деятельностью хозяйствующих субъектов, что позволяет своевременно выявлять любые нарушения;

- Поддержка предпринимателей со стороны сотрудников госветконтроля.

Кроме этого, внедрение системы «Цербер» позволяет минимизировать количество ошибок, допущенных при оформлении ветдокументации.

Кто заполняет

Форму КНД 1151001 заполняют налогоплательщики и налоговые агенты. Это многостраничный бланк, все блоки заполнять не требуется. Вот кто заполняет раздел 7 декларации по НДС — налогоплательщики, которые в отчетном квартале:

- реализовали товары, работы и услуги, которые не облагаются налогом на добавленную стоимость (ст. 149 НК РФ);

- вели операционную деятельность без обложения налогом на добавленную стоимость (п. 2 ст. 146, п. 3 ст. 39 НК РФ);

- продавали продукцию за пределами территории Российской Федерации (ст. 147, 148 НК РФ);

- получили плату за товары, работы и услуги из перечня правительства, которые произведут не раньше чем через полгода.

Если налогоплательщик или агент в отчетном квартале получил внереализационные доходы, их не учитывают в этом блоке. По правилам формирование записей раздела 7 декларации по НДС производится по факту реализации или проведения необлагаемых операций с товарами, работами и услугами. При получении внереализационных доходов не происходит ни обложения налогом на добавленную стоимость, не реализации (п. 1 ст. 39, п. 1 ст. 146 НК РФ).

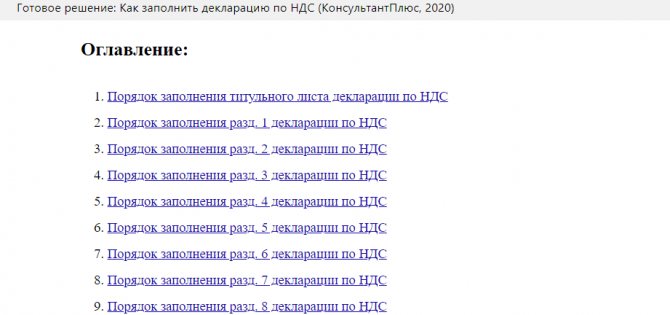

Проблема с другим разделом? Бесплатно используйте готовое решение от КонсультантПлюс. Эксперты разобрали, как заполнять каждый раздел декларации по НДС.

Проверить подлинность декларации о соответствии

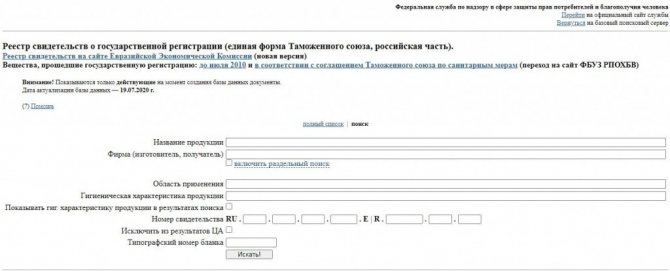

Проверка СГР и заключений Роспотребнадзора

Единый реестр свидетельств о государственной регистрации (СГР) – это общий информационный ресурс, содержащий открытые данные о СГР продукции, производимой и реализуемой в странах Таможенного Союза. Он формируется с применением средств объединённой информационной системы Евразийского экономического союза. Ведёт главный Реестр свидетельств о государственной регистрации Евразийская экономическая комиссия.

Национальные части Единого реестра СГР в разных странах ведутся разными органами. В России реестр свидетельств о государственной регистрации ведет Федеральная служба по надзору в сфере защиты прав потребителей и благополучия человека — Роспотребнадзор, национальный реестр СГР можно посмотреть на сайте Роспотребнадзора

Проверить подлинность декларации о соответствии

Проверка СГР и заключений Роспотребнадзора

Единый реестр свидетельств о государственной регистрации (СГР) – это общий информационный ресурс, содержащий открытые данные о СГР продукции, производимой и реализуемой в странах Таможенного Союза. Он формируется с применением средств объединённой информационной системы Евразийского экономического союза. Ведёт главный Реестр свидетельств о государственной регистрации Евразийская экономическая комиссия.

Национальные части Единого реестра СГР в разных странах ведутся разными органами. В России реестр свидетельств о государственной регистрации ведет Федеральная служба по надзору в сфере защиты прав потребителей и благополучия человека — Роспотребнадзор, национальный реестр СГР можно посмотреть на сайте Роспотребнадзора

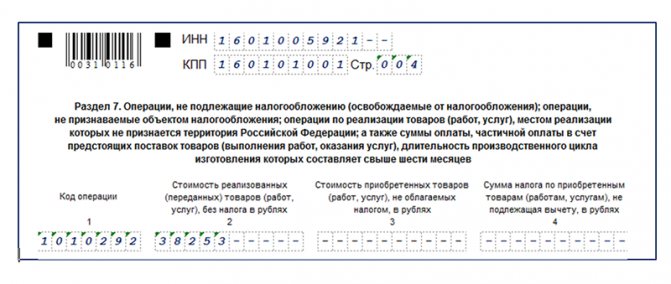

Как заполняют графы

В части XII приложения №2 приказа указаны правила заполнения раздела 7 декларации по НДС (п. 44–44.7). В блоке обязательно указывают ИНН, КПП и номер страницы. Все суммы указывают в рублях.

Пошаговая инструкция заполнения блока № 7:

Шаг 1. Заполняется графа 1 — код каждой необлагаемой операции.

Шаг 2. Вносится информация в графу 2 — стоимость переданной или реализованной продукции без налога на ДС.

Шаг 3. Формируется графа 3 раздела 7 декларации по НДС — стоимость продукции, приобретенной без уплаты налога на добавленную стоимость.

Шаг 4. Заполняется графа 4 — сумма налога, которую не используют в вычете.

Шаг 5. Отражаются сведения по графе 10 — для сумм предоплаты по товарам, работам и услугам, которые производят больше полугода.

ВАЖНО!

Графа 3 и графа 4 раздела 7 декларации по НДС предназначены для налогоплательщиков, но не для налоговых агентов.

Формирование отчетности НДФЛ за 2018 год по Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@ для конфигурации ЗУП 2.5

Внешняя обработка для формирования отчетности 2-НДФЛ за 2018 год по Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@ для конфигурации ЗУП 2.5, в том числе внешняя печатная форма справки 2-НДФЛ для налоговой по Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@ для конфигурации ЗУП 2.5, внешняя печатная форма реестра справок о доходах по Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@ для конфигурации ЗУП 2.5, внешняя обработка выгрузки справок 2-НДФЛ в файл xml (формат 5.06) )по Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@ для конфигурации ЗУП 2.5.

1 стартмани

10.02.2019

9667

132

loda

2

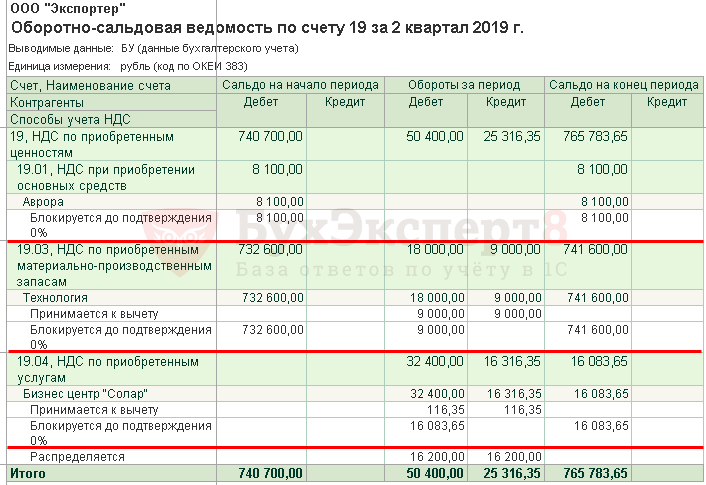

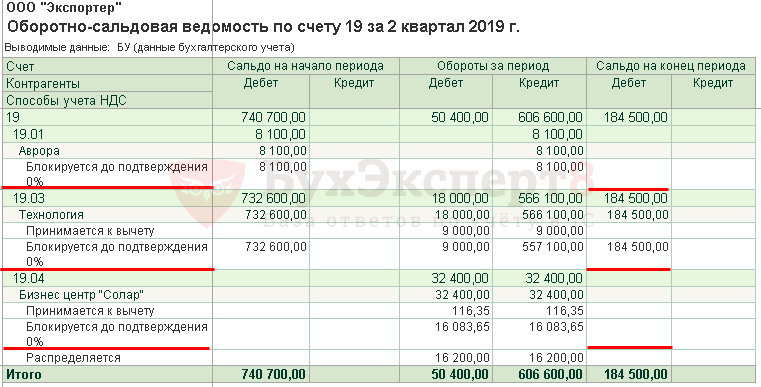

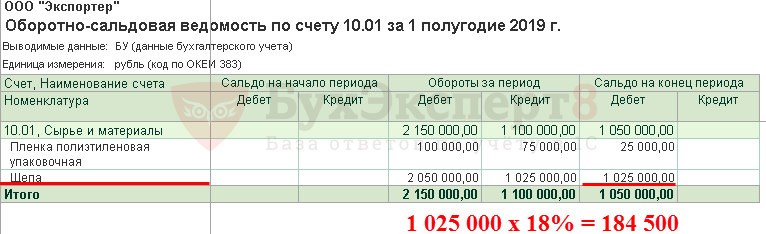

Принятие НДС к вычету

После общий входящий НДС со Способом учета НДС — Принимается к вычету . На счете 19 остается сальдо со Способом учета НДС Блокируется до подтверждения 0%. Эти суммы могут быть приняты к вычету только после .

Входящий НДС, относящийся к подтвержденной экспортной реализации, принимается к вычету с помощью документа Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС.

Для автозаполнения документа необходимо:

- установить флажок Предъявлен к вычету НДС 0% в шапке документа;

- нажать кнопку Заполнить на вкладке Приобретенные ценности.

Табличная часть будет заполнена всеми входящими документами, относящимися к реализации, по которой собран пакет подтверждающих документов и заполнен ранее документ Подтверждение нулевой ставки НДС:

- Состояние — Подтверждена реализация 0%.

- Код операции — «Отгрузка или приобретение товаров, работ, услуг, прав, в т.ч. операции, облагаемые по ставке 0 %…».

Проводки по документу

Документ формирует проводки:

Дт 68.02 Кт 19.01 (19.03, 19.04) — принятие НДС к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. PDF

Контроль

После проведения документа Формирование записей книги покупок:

входящий НДС, отраженный на счете 19.01, 19.03, 19.04 со Способом учета Блокируется до подтверждения 0% принят к вычету в той части, которая относится к подтвержденной экспортной реализации.

У ООО «Технология» в 1 квартале приобретены материалы для производства сырьевой продукции на экспорт. Применен Способ учета НДС — Блокируется до подтверждения 0%.

Сальдо по счету 19.03 на 30 июня в сумме 184 500 руб. соответствует остатку материалов на счете 10.01 «Сырье и материалы» 1 025 000 руб., которые еще не списаны в производство. Следовательно, реализации сырьевой экспортной продукции, для производства которой использовались данные материалы, еще не было и ставка НДС 0% по такой реализации не подтверждалась.

Исправляем версию регламентированных отчетов после перехода на БП 3.0 Промо

После перехода на БП 3.0 с двойки у вас скорее всего перестанут открываться некоторые формы регламентированной отчетности, созданные в БП 2.0, а некоторые не захотят печататься в формате PDF417. Это связано с тем, что в БП 3.0 старые версии регламентированной отчетности. Нет, здесь не идет речь о формах (форматах) бухгалтерской/налоговой отчетности, здесь речь идет о внутреннем формате, в котором в БП хранится информация отчета, и о полях и их форме (формате) в макете отчета.

Если вам потребуется открыть/распечатать старый отчет в БП 3.0, то предлагаю его сконвертировать обработкой.

1 стартмани

Как найти сертификат или декларацию в Реестре на сайте Росаккредитации?

В России, как и на территории стран Евразийского Экономического Союза (ЕЭС), действует обязательная процедура подтверждения соответствия продукции. Выданные в установленном порядке обязательные сертификаты и декларации публикуются в Едином реестре Федеральной службы Росакредитации www.fsa.gov.ru

Для проверки подлинности сертификата соответствия, необходимо перейдите на портал Росакредитации fsa.gov.ru и выбрать в меню «Технологичность» и в нем раздел «Электронные реестры».

В общем окне поиска сертификатов объединены четыре реестра (типы сертификатов):

- Единый реестр сертификатов соответствия. Здесь можно проверить подлинность сертификата, оформленного по единой форме Евразийского экономического союза. Номера сертификатов здесь начинаются символами «ЕАЭС RU С»

- Реестр сертификатов соответствия, оформленного по требованиям технического регламента Евразийского экономического союза (технического регламента Таможенного союза). Номера сертификатов здесь начинаются символами «ЕАЭС RU С» (ранее ТС RU С»).

- Реестр сертификатов соответствия, оформленных в соответствии с требованиями технических регламентов Российской Федерации. Номера сертификатов здесь начинаются символами «RU С».

- Реестр сертификатов соответствия на продукцию, включенную в единый перечень продукции, подлежащей обязательной сертификации (Постановление Правительства РФ от 01.12.2009 № 982). В этом реестре находятся сертификаты, оформленные на продукцию, не попадающую под область действия технических регламентов, но которую необходимо сертифицировать в национальной системе подтверждения соответствия. Первые символами в номере сертификата этого типа – «РОСС RU С».

Электроника и компоненты

В 2020 году российские импортеры потратили больше всего на следующие 10 подкатегорий электротехнической продукции, в том числе бытовой электроники.

- Устройства для телефонных систем, включая смартфоны: 9 миллиардов долларов США (снижение на 4,5% по сравнению с 2018 годом)

- Электрические водонагреватели, фены: $ 1,7 млрд (рост на 3,8%)

- ТВ-приемники / мониторы / проекторы: 1,3 миллиарда долларов (рост на 9,1%)

- Электрические преобразователи / блоки питания: 1,3 млрд. Долларов (снижение на 4,4%)

- Низковольтные выключатели, предохранители: 1,3 миллиарда долларов (рост на 0,3%)

- Детали теле-, радио-, радиолокационных устройств: 1,2 млрд. Долл. США (на 7,9% ниже)

- Электрические / оптические платы, панели: 1,2 млрд. Долларов (снижение на 4,1%)

- Интегральные микросхемы / микросборки: 1,2 миллиарда долларов (-9,3%)

- Изолированный провод / кабель: 1,1 миллиарда долларов (рост на 4,2%)

- Электрогенераторы, преобразователи: 869,7 млн. Долл. США (рост на 40,2%)

Среди этих подкатегорий импорта российские закупки электрогенераторов и преобразователей (рост на 40,2%), телевизионных приемников, мониторов и проекторов (рост на 9,1%), а затем изолированных проводов или кабелей (рост на 4,2%) росли самыми быстрыми темпами с 2020 по 2020 годы.

Эти суммы и процентное увеличение в скобках ясно показывают, где самый большой спрос на различные виды импортной электроники среди российских предприятий и потребителей.

Схема применения кода 1010292

Рассмотрим схему применения кода 1010292, сконцентрировав в ней необходимые сведения для заполнения декларации:

На основании этой схемы заполним раздел 7 по данным примера.

ПАО «Весенний ветер» заключило договор займа с отечественной . Его сумма — 3 400 250 руб. Во 2-м квартале начисленные проценты по займу составили 38 253 руб. При заполнении раздела 7 необходимо учесть, что:

- для займодавца (ПАО «Весенний ветер») выдача займов не является основной деятельностью;

- общехозяйственные расходы по необлагаемым операциям у займодавца отсутствуют.

Как выглядит заполненный раздел 7 декларации по НДС с кодом операции 1010292, смотрите ниже:

При заполнении графы 2 следует учесть, что в нее заносится не «тело займа», а сумма начисленных процентов (письмо ФНС от 29.04.2013 № ЕД-4-3/7896).

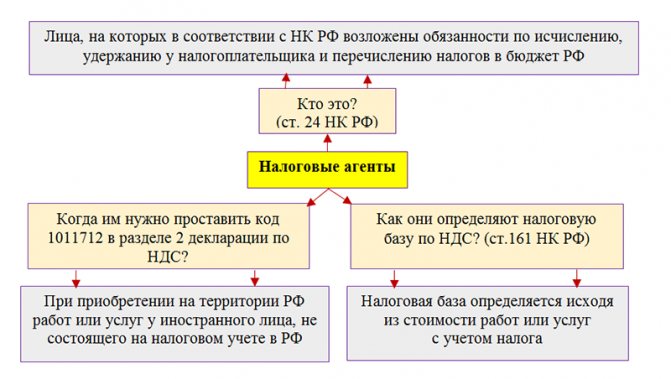

Знакомимся с кодом 1011712

Чтобы правильно отразить код операции 1011712 в декларации по НДС, также нужно ознакомиться с некоторыми терминами и статьями НК РФ.

Данный код проставляют в разделе 2 декларации по НДС налоговые агенты. Посмотрим, кого налоговое законодательство относит к налоговым агентам и когда им следует проставлять указанный код в декларации:

Обратите внимание, что код 1011712 проставляется при заказе у иностранца работ или услуг — не при приобретении товара (при покупке у иностранца товаров код операции — 1011711). Вот здесь нас подстерегает сложность, связанная с определением места реализации работы или услуги

Если с товаром всё более-менее понятно (товар отгружен в России — значит, местом реализации признается РФ), то услуги и работы — разговор отдельный

Вот здесь нас подстерегает сложность, связанная с определением места реализации работы или услуги. Если с товаром всё более-менее понятно (товар отгружен в России — значит, местом реализации признается РФ), то услуги и работы — разговор отдельный.

Как налоговому агенту правильно определить место реализации работы (услуги), расскажем в следующем разделе.

Реестр № 5

Форма реестра № 5 приведена в приложении № 5 к Приказу. Приведем табличную часть реестра:

| N п/п | Регистрационный номер таможенной декларации (полной таможенной декларации) | Налоговая база по соответствующей операции по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которой документально подтверждена (в рублях и копейках) | Код вида транспортного средства, которым товары ввозились на территорию Российской Федерации или вывозились с территории Российской Федерации | Транспортный, товаросопроводительный и (или) иной документ, подтверждающий вывоз товаров за пределы Российской Федерации или ввоз товаров на территорию Российской Федерации | Примечание | ||

| Вид документа | Номер | Дата | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

Заполнению реестра № 5 посвящен раздел VI приложения № 15 к Приказу. В графах реестра № 5 указываются следующие сведения:

- в графе 1 — порядковый номер соответствующей операции по реализации товаров (работ, услуг);

- в графе 2 — регистрационный номер таможенной декларации (полной таможенной декларации) по соответствующей операции по реализации товаров (работ, услуг);

- в графе 3 — налоговая база по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по НДС по которой документально подтверждена;

- в графе 4 — коды видов транспортных средств, которыми товары ввозились на территорию РФ или вывозились с территории РФ;

- в графе 5 — виды транспортных, товаросопроводительных или иных документов (CMR, коносамент, железнодорожная накладная, авианакладная, книжка МДП, поручение на отгрузку, морская накладная, иной документ), подтверждающих вывоз товаров за пределы РФ или ввоз товаров на территорию РФ по соответствующей реализации товаров (работ, услуг);

- в графе 6 — номера документов, указанных в графе 5. В случае отсутствия номера указывается «б/н»;

- в графе 7 — даты документов, указанных в графе 5;

- в графе 8 — иная информация, относящаяся к операции, реквизиты документов по которой отражены в строке реестра № 5. Это вид, номер и дата документа, представляемого одновременно с налоговой декларацией по НДС, за исключением документов, указанных в графах 2, 5 – 7. Например, договор (контракт) № 5-ВАМ-1991 от 21.05.2015. В случае указания нескольких документов в графе 8 отражаются вид, номер и дата каждого документа, разделенные знаком «;».

Продолжим положениями подзаконных актов

В нашем распоряжении оказались два документа, принятые во исполнение норм ст. 165 НК РФ.

Во-первых, это Приказ ФНС России от 30.09.2015 № ММВ-7-15/427 (далее – Приказ № ММВ-7-15/427), которым утверждены формы и порядок заполнения реестров, а также форматы и порядок представления реестров в электронной форме.

Во-вторых, это Приказ ФНС России от 05.10.2015 № ММВ-7-6/438@, внедривший пилотный проект по приему от налогоплательщиков в электронной форме реестров сведений из документов, представляемых в обоснование применения ставки 0% по экспортным операциям, и по обработке данных реестров в информационной системе налоговых органов.

Второй документ отличается от первого тем, что он предназначен не для всех, а только для участников пилотного проекта. Это семь компаний-экспортеров, с которыми налоговики налаживают «электронное» взаимодействие по подтверждению нулевой ставки (см. приложение 8 к приказу).

А чтобы было меньше вопросов, в пилотном проекте предусмотрены всего два реестра, передаваемых в налоговые органы по ТКС. Это реестр таможенных деклараций, транспортных, товаросопроводительных и иных документов и реестр перевозочных документов для железнодорожного транспорта.

Однако в рамках статьи обратим внимание все же на более общий и универсальный документ – Приказ № ММВ-7-15/427. Им утверждены 14 реестров сведений по различным видам и сочетаниям подтверждающих нулевую ставку документов

Для сравнения: в п. 15 ст. 165 НК РФ изначально выделено всего восемь видов «электронных» реестров. Увеличение их количества объясняется тем, что в НК РФ не могут быть учтены все ситуации, что как раз можно сделать в подзаконном акте. В нем, кстати, не только представлены реестры, но и даны указания по их заполнению.

Полагаем, нет смысла пересказывать содержание каждого реестра и порядок их заполнения. Скажем о том, что должно быть во всех из них: информация о размере налоговой базы, к которой экспортером применяется нулевая ставка НДС

На это обращено внимание в п. 16 ст. 165 НК РФ. Налоговая база определяется по каждой операции, подтверждаемой документами, реквизиты которых отражены в «электронном» реестре сведений

Такой подход позволяет накопительным итогом установить величину налоговой базы по экспортным операциям.

В отличие от реестров, в декларации по НДС налоговая база указывается «котловым» методом по всем операциям за налоговый период. При этом отдельно выделяется налоговая база по подтвержденному и неподтвержденному экспорту (см. разд. 4, 6 декларации). В итоге данные о налоговой базе по всем отправленным в инспекцию реестрам должны соответствовать информации, отраженной в декларации за соответствующий период.

Немаловажным является порядок представления «экспортных» реестров. Это нужно сделать по форматам, утвержденным Приказом № ММВ-7-15/427, не забыв подписать реестры усиленной квалифицированной электронной подписью.

Следует отметить, что днем представления в инспекцию реестра сведений считается дата его отправки экспортером по каналам связи, а не дата получения налоговым органом. В то же время реестр является принятым, если налогоплательщику поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующий налоговый орган (владельца квалифицированного сертификата ключа проверки электронной подписи).

Реестр сведений, подтверждающий экспортные операции, не будет считаться принятым налоговым органом, если:

- не соответствует утвержденному формату;

- отсутствует (не соответствует) усиленная квалифицированная электронная подпись налогоплательщика;

- направлен в налоговый орган, в компетенцию которого не входит проверка реестров (ошибочное направление).

При наличии оснований для отказа в приеме подтверждающего экспорт реестра налоговый орган формирует соответствующее уведомление, подписывает его усиленной квалифицированной электронной подписью и направляет налогоплательщику.

При получении такого уведомления налогоплательщик должен устранить указанные в нем ошибки и повторить процедуру направления реестра.

Пожалуй, это основное, что нужно знать о приказах налоговиков, посвященных практическому подтверждению применения нулевой ставки «электронными» реестрами.

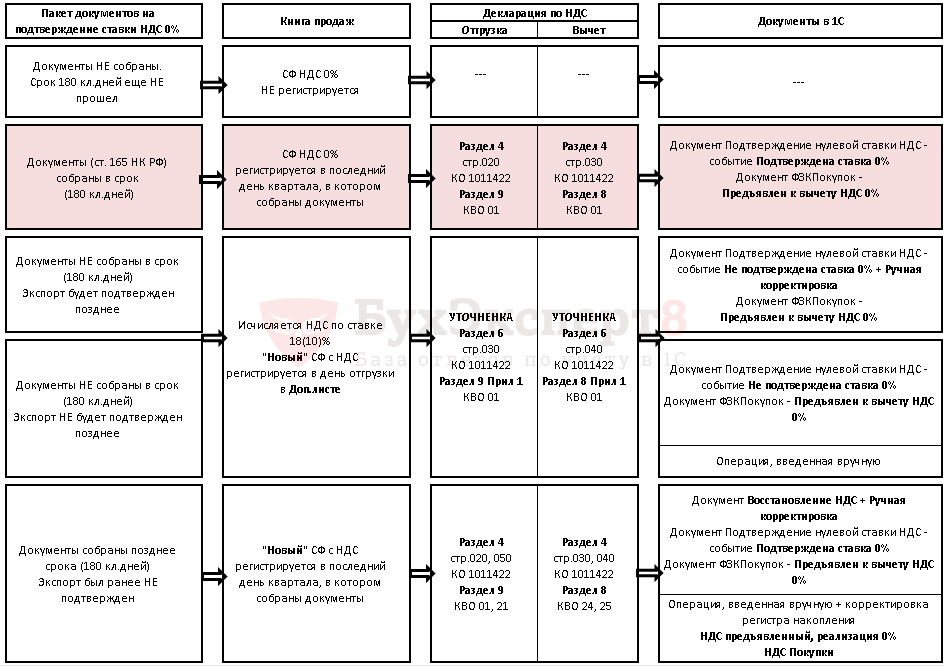

Подтверждение ставки НДС 0% в течение 180 дней

Предоставление в ИФНС полного пакета документов для подтверждения экспортной реализации в течение 180 дней, т. е. подтверждение нулевой ставки НДС в срок регистрируется документом Подтверждение нулевой ставки НДС в разделе Операции – Закрытие периода – Регламентные операции НДС – кнопка Создать.

Рассмотрим особенности заполнения документа Подтверждение нулевой ставки НДС по примеру.

Шапка документа

- от — дата сбора (предоставления) полного пакета подтверждающих документов.

- Статья прочих расходов — не заполняется: применяется ставка НДС 0% и расходов по начисленному НДС в данном случае нет. Поле заполняется, если экспорт не подтвержден в срок.

Табличная часть документа

Табличную часть можно автоматически заполнить экспортными отгрузками по кнопке Заполнить:

- Покупатель — иностранный покупатель, которому реализовали товары на экспорт.

- Документ отгрузки — документ Реализация (акт, накладная) по экспортной поставке, ставка НДС 0% по которой подтверждается.

- Событие — Подтверждена ставка 0%.

- Продажи с НДС 0% — .

Документ проводки по БУ и НУ не формирует.

После подтверждения ставки НДС 0% выставленный счет-фактура на экспортную реализацию отражается в Книге продаж. Это происходит в периоде подтверждения нулевой ставки НДС, т. е. в момент определения налоговой базы по НДС. В нашем примере — во 2 квартале.

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. PDF

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Экспорт сырьевых товаров и готовой продукции подтвержден в течение 180 дней | |||||||

| 30 июня | — | — | — | Регистрация таможенной декларации по экспорту | Таможенная декларация (экспорт) | ||

| 30 июня | — | — | 6 912 000 | Подтверждение ставки НДС 0% | Подтверждение нулевой ставки НДС — Подтверждена ставка 0% | ||

| — | — | 6 912 000 | Отражение экспортного СФ в Книге продаж | Отчет Книга продаж | |||

| 30 июня | 68.02 | 19.01 | 8 100 | Принятие НДС к вычету по ОС | Формирование записей книги покупок — Предъявлен к вычету НДС 0% |

||

| 68.02 | 19.03 | 557 100 | Принятие НДС к вычету по товарам (материалам) | ||||

| 68.02 | 19.04 | 16 083,65 | Принятие НДС к вычету по услугам | ||||

| — | — | 8 100 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| — | — | 557 100 | |||||

| — | — | 16 083,65 | |||||

| 30 июня | — | — | 6 912 000 | Отражение суммы экспортной реализации | Регламентированный отчет Декларация по НДС — Раздел 4 стр. 020 |

||

| — | — | 581 284 | Отражение суммы НДС к вычету | Регламентированный отчет Декларация по НДС — Раздел 4 стр. 030 |

|||

| 30 июня | — | — | — | Заполнение Реестра таможенных деклараций для подтверждения ставки 0% | Регламентированный отчет Реестр по НДС: Приложение 05 |

Начало примера Приобретение товаров и производство готовой продукции, их реализация на экспорт

Блок-схема «Экспорт сырьевых товаров в дальнее зарубежье»

На схеме представлен порядок отражения экспортерами данных в:

- книге продаж;

- декларации по НДС в части отгрузки и вычета;

- 1С.

Рассмотрим порядок действий по событию Документы (ст. 165 НК РФ) собраны в срок (180 кл. дней).

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Экспорт несырьевых товаров подтвержден позднее 180 дней | |||||||

| 01 октября | — | — | — | Регистрация таможенной декларации по экспорту | Таможенная декларация (экспорт) | ||

| 01 октября | — | — | 620 000 | Подтверждение ставки НДС 0% | Подтверждение нулевой ставки НДС — Подтверждена ставка 0% | ||

| — | — | 620 000 | Отражение экспортного СФ в Книге продаж | Отчет Книга продаж | |||

| 01 октября | 68.02 | 68.22 | 111 600 | Принятие НДС к вычету, начисленного по экспортной реализации | Операция, введенная вручную — Операция | ||

| — | — | 111 600 | Корректировка регистра накопления «НДС Покупки» | ||||

| — | — | 111 600 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| 31 декабря | — | — | 620 000 | Отражение суммы экспортной реализации | Регламентированный отчет Декларация по НДС — Раздел 4 стр. 020, стр.040 |

||

| — | — | 111 600 | Отражение вычета НДС начисленного по ранее неподтвержденной экспортной реализации | ||||

| 31 декабря | — | — | — | Заполнение Реестра таможенных деклараций для подтверждения ставки 0% | Регламентированный отчет Реестр по НДС: Приложение 05 |