Тарифы страховых взносов в 2021 году

Содержание:

Процент отчисления в Пенсионный фонд

Законодательством установлена стандартная ставка 22% выплат в Пенсионный фонд, которой облагается ФОТ сотрудников компании или предприятия. Уровень заработка трудящихся не должен быть ниже минимального размера оплаты труда (МРОТ) по региону. Деньги перечисляются работодателем, уменьшать сумму начисленного оклада работника на величину взносов, страхователь не имеет права. Реформирование системы отчисления выплат на пенсионное обеспечение неработающих граждан, проведенное в 2015 г., предусматривает два варианта распределения перечисленных денег:

- страховые дотации;

- смешанный вариант, предусматривающий сочетание страховых и накопительных отчислений.

Перечисляемая сумма, в размере 22% от ФОТ, делится так:

- 6% уходят на формирование солидарного тарифа, который предусматривает фиксированные доначисления к пенсионному пособию граждан;

- 16% образуют индивидуальный тариф.

Государственными нормативами предусмотрено, что официально работающий гражданин имеет право выбора. Если он предпочитает формировать накопления на сберегательном счету, то перечисляемая сумма, 22% от оклада, делится так:

- 10% уходят на страховые взносы;

- 6% формируют фиксированную доплату;

- 6% создают накопительную пенсию.

Заморозка накопительной части пенсии вплоть до 2020 г. отменяет такую возможность. Все выплаты в ПФ РФ, отчисляемые работодателем, делятся так:

- 16% создает страховую пенсию;

- 6% уходят на фиксированную доплату.

Предельная величина налогооблагаемой базы и тарифа

После 01.01.2018г., Правительством РФ был введен новый размер максимальной базы для начисления выплат в Пенсионный фонд. Она рассчитывается так:

ВБ = СЗ х 12 х 2, где

- ВБ – взносооблагаемая база;

- СЗ – средняя заработная плата по РФ.

После расчетов, данный показатель был установлен на уровне 1021 т. р. Если выплаты в ПФР превышают эту сумму, то ставка снижается до 10% со всех последующих взносов. Бухгалтерией предприятия ведется годовой учет перечисленных сумм за каждого работника нарастающим итогом. После того, как общая величина выплат превышает 1021 т.р., размер платежей снижается с 22% до 10% до конца текущего года.

Льготные тарифы

Для отдельных категорий работодателей применяется сниженная тарификация при перечислении взносов в ПФ РФ. Чтобы воспользоваться льготной ставкой, нужно свериться со вторым общероссийским классификатором видов экономической деятельности (ОКВЭД2) и определить, относится ли бизнес, практикуемый юридическим или физическим лицом к видам работ, для которых предусмотрен сниженный размер выплат. Чтобы оценить размер коэффициента в зависимости от регистрационного статуса компаний, применяемого ими режима обложения налогами, можно обратиться к нижеприведенной таблице:

|

Величина льготного тарифа, % |

Кто может использовать |

|

20 |

Юридические и физические лица, применяющие упрощенную систему налогообложения (УСН), страхователи, использующие единый налог на вмененный доход (ЕНВД) |

|

14 |

Предприятия, зарегистрированные в качестве IT-компаний, фирмы, относящиеся к проекту «Сколково» |

|

8 |

Юридические и физические лица, осуществляющие работу по внедрению новой техники и привлечению туристов в особых экономических зонах, компании, занимающиеся разработкой новых технологий |

|

6 |

Предприниматели и организации, являющиеся резидентами особых экономических зон с опережающим развитием |

Дополнительные тарифы на ОПС

Если труд гражданина, работающего в данной компании или ИП, связан с вредными или опасными производствами, то страхователь должен отчислять дополнительные средства в ПФ РФ. Чтобы определить степень тяжести производства, каждые 5 лет нужно проводить специальную оценку рабочих мест. Анализ безопасности работы наемных граждан осуществляют сотрудники органов охраны труда. После проведенных исследований, дирекции компании выдается заключение с присвоением классов и категорий вредности труда.

Работодателю придется осуществлять дополнительные выплаты в Пенсионный Фонд. Величину взносов в зависимости от классов и подклассов опасности работы трудящихся можно увидеть в нижеприведенной таблице:

|

Класс |

Подкласс |

Размер выплат, % |

|

опасный |

4 |

8 |

|

вредный |

3.4 3.3 3.2 3.1 |

7 6 4 2 |

Если оценка вредности условий работы в компании не проводилась, то юрлицо или ИП выплачивают дополнительные взносы за наемных сотрудников в размере 6-9% от ФОТ. Гражданам, длительно работающим во вредных условиях на производстве, положен льготный стаж и досрочный выход на пенсию. Для таких категорий россиян большое значение имеет своевременность выплат, производимых работодателем в ПФР.

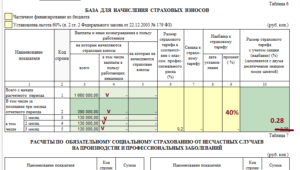

Что было раньше

С 2010 года после отмены ЕСН определено понятие предельный размер. Это база для исчисления страховых взносов по установленному тарифу для ПФР и ФСС. Для ФОМС предельный размер базы не устанавливается.

Для ПФР и ФСС установлен предельный размер базы на 2021 год, исходя из средней зарплаты по стране, увеличенной в 12 раз с учетом повышающих коэффициентов к предыдущему 2021 году (п.5 ст.421 НК РФ) и имеет для ПФР размер 1 021 000 руб. и для ФСС — 815 000 руб. В этой же статье НК РФ предусмотрены повышающие коэффициенты на 2019-2021 г.г. Для самозанятого населения (в т.ч. ИП, адвокаты, нотариусы) с 2010 по 2021 год базой для начисления страховых взносов считался размер 1МРОТ, в зависимости от его размера на начало года и формулы: 1МРОТ х 26% х 12 месяцев рассчитывался размер фиксированного платежа на год, где 26% — это тариф для работодателей, установленный ст.425 НК РФ (ранее тариф в законе No 212-ФЗ) на общих основаниях (пока до 2021 года общий тариф 22% ст.426 НК РФ).

Но с 2018-2019 года года в связи с увеличением МРОТ до размера прожиточного минимума по стране размер ФП для ИП и других лиц этой категории «отвязали» и уточненной ст.431 НК РФ установлен конкретный предельный размер взноса для этой категории на 2018-2020г.г. не более 8-ми кратного установленного размера фиксированного платежа. Тарифы и порядок уплаты/учета текущих страховых взносов в ФНС в 2017-2018 г.г. для различных категорий плательщиков.

Основной тариф страховых взносов для работодателей определен в размере 34%, где 26% — на ОПС в ПФР в пределах установленной величины базы для исчисления страховых взносов, 2,9% — на ОСС в ФСС в пределах установленной величины взносооблагаемой базы, 5,1% — на ОМС в ФОМС без установления указанной предельной величины (ст.425 НК), но до 2021 г. действует ст.426 НК, где:

- для ПФР на ОПС тариф общий 22% плюс 10% при превышении предельного размера базы;

- для ФОМС — на ОМС тариф 5,1% без установления предельного размера базы;

- для ФСС — на ОСС на случай временной нетрудоспособности и в связи с материнством в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 2,9% и ОСС на случай временной нетрудоспособности в отношении выплат и иных вознаграждений в пользу иностранных граждан и лиц без гражданства, временно пребывающих в РФ (за исключением высококвалифицированных специалистов), в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 1,8%.

Пониженные тарифы установлены ст. 427 НК РФ (подтверждение по новой ред. ОКВЭД). Дополнительные тарифы установлены ст. 428 НК РФ в зависимости от класса вредности, определенного по результатам проведения СОУТ (спецоценки условий труда проводимой в соответствии с законом No 426-ФЗ в срок не позднее 31.12.2018 г. всеми работодателями (для класса 4 — опасный — 8,0%, для класса 3 — вредный от 2% до 7% в зависимости от подкласса, для класса 2 — допустимый и класса 1 — оптимальный — 0%) До проведения СОУТ по результатам аттестации рабочих мест этой же ст. НК РФ установлен тариф 6% или 9% в зависимости от класса вредности.

Новые пониженные тарифы для малого бизнеса

В начале 2020 года в мире возникла угроза эпидемии коронавируса COVID-19, которая не обошла и Россию. Были введены специальные меры для ограничения распространения инфекции. Многие организации и ИП в соответствии с указом Президента и постановлениями губернаторов полностью приостановили свою деятельность на несколько недель. Из-за этого бизнес понёс большие потери.

Новые пониженные тарифы на пенсионное страхование по-прежнему зависят от размера предельной величины базы. Если она не превышена, то применяются такие ставки:

- с выплаты за месяц в пределах МРОТ – 22%;

- с выплаты более МРОТ – 10%.

Если лимит базы преодолён, то есть сначала года работнику выплачено более 1 292 000 рублей, то пенсионные взносы со всей месячной выплаты считаются по ставке 10%.

Аналогично от размера предельной базы зависят и социальные взносы по болезни и материнству. В пределах базы в размере 912 000 рублей действуют тарифы:

- с зарплаты и иных облагаемых выплат за месяц в пределах МРОТ – 2,9%;

- если сумма месячной выплаты превысила МРОТ, ставка равна 0%, то есть взносы не начисляются.

Для взносов на медицину предельной базы нет, поэтому тариф зависит только от размера выплаты за месяц:

- если она в пределах МРОТ, то ставка равна 5,1%;

- если свыше, то взносы взимаются по ставке 5%.

✐ Пример 2 ▼

Зарплата сотрудника малого предприятия ООО «Огонёк» Сергеева С.С. в 2020 году составляет 40 000 рублей в месяц. Необлагаемых доходов либо иных выплат, кроме оплаты труда, не было. Рассчитаем, сколько страховых взносов за работника в I полугодии 2020 года заплатит работодатель.

За период январь-март применяются обычные тарифы взносов. База составляет 40 000 + 40 000 + 40 000 = 120 000 рублей. Лимит не превышен, поэтому применяются стандартные ставки. Сумма отчислений считается нарастающим итогом:

- пенсионные взносы – 120 000 * 22% = 26 400 рублей;

- медицинские – 120 000 * 5,1% = 6 120 рублей;

- ВНиМ – 120 000 * 2,9% = 3 480 рублей.

Общая сумма взносов за январь-март составит: 26 400 + 6 120 + 3 480 = 36 000 рублей.

После 1 апреля 2020 взносы будем начислять иначе. Необходимо взять зарплату за месяц и поделить её на 2 части:

- в пределах федерального МРОТ в сумме 12 130 рублей;

- свыше этой суммы, то есть 40 000 – 12 130 = 27 870 рублей.

Рассчитаем взносы за апрель. Величина базы с начала года равна 120 000 + 40 000 = 160 000 рублей, что меньше лимита. Поэтому с первой части зарплаты взносы начисляются по стандартным ставкам:

- пенсионные – 12 130 * 22% = 2 668,6 рублей;

- медицинские – 12 130 * 5,1% = 618,63 рубля;

- социальные на случай болезни и материнства – 12 130 * 2,9% = 351,77 рублей.

Отчисления с части дохода свыше МРОТ исчислим по новым пониженным тарифам:

- пенсионные – 27 870 * 10% = 2 787 рублей;

- медицинские – 27 870 * 5% = 1 393,5 рубля;

- социальные с этой части ЗП не начисляются.

Общая сумма взносов работника за апрель равна:

- пенсионных – 2 668,6 + 2 787 = 5 455,6 рублей;

- медицинских – 618,63 + 1 393,5 = 2 012,13 рублей;

- ВНиМ – 351,77 рублей.

Общая сумма взносов за апрель составит: 5 455,6 + 2 012,13 + 351,77 = 7 819,5 рублей.

Поскольку размер оплаты труда работника Сергеева от месяца к месяцу не меняется, а предельная база остается в пределах лимитов, то в мае и июне суммы взносов будут такими же. То есть за период апрель-июнь работодатель заплатит за него 7 819,5 * 3 = 23 458,5 рублей в том числе: на пенсионное страхование – 16 366,8 рублей, на медицину – 6 036,39 рублей, на случай нетрудоспособности или материнства – 1 055,31 рублей.

Всего за первое полугодие 2020 года ООО «Огонёк» перечислит за Сергеева С.С. такие суммы:

- на пенсионное страхование – 26 400 + 16 366,8 = 42 766,8 рублей;

- на медицинское страхование – 6 120 + 6 036,39 = 12 156,39 рублей;

- на случай болезни или материнства – 3 480 + 1 055,31 = 4 535,31 рублей.

Итоговая сумма взносов за работника в январе-июне составит 59 458,5 рублей. Если бы применялись стандартные, а не пониженные ставки, то сумма составила бы: 40 000 * 6 (месяцев) * 30% (совокупный тариф взносов) = 72 000 рублей.

В заключение отметим, что хотя эта мера и была принята из-за угрозы пандемии коронавируса, новые тарифы будут применять и в дальнейшем. С 2021 года они будут закреплены в статье 427 НК РФ. Срок отмены этих ставок законодатели не прописали. Кроме того, для некоторых субъектов МСП .

Комментарии: 14

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Ирина Русанова

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга

-

Андрей 29.04.2021 в 16:33 Добрый день. Может ли пенсионный фонд дать информацию о отчислениях от работодателя посторонним людям? Ответить ↓ Анна Попович 29.04.2021 в 17:12

Уважаемый Андрей, нет, такая информация предоставляется только по официальным запросам профильных инстанций или уполномоченных лиц.

Ответить ↓

галина 24.04.2021 в 20:46

я работаю в ип плачу подоходный 2800 в месяц официальная з п 13000т руб отпускных и больничных нет правомочно ли это

Ответить ↓

Анна Попович 25.04.2021 в 00:20

Уважаемая Галина, нет. Вы можете пожаловаться на своего работодателя в трудовую инспекцию.

Ответить ↓

Ольга 20.04.2021 в 23:06

Здравствуйте! Недавно узнала, что один из бывших работодателей осуществляет на меня отчисления в ПФР до сих пор. Вернее, ЦЗ ткнул меня носом в данную ситуацию. Другие налоги не платит, по данным налоговой на меня отчислений 0. Зарплату я тоже не получаю или какие-либо другие выплаты. 8 месяцев на учете со статусом безработная. Неужели меня снимут с учета из-за этих пенсионных отчислений?

Ответить ↓

Анна Попович 20.04.2021 в 23:11

Уважаемая Ольга, предоставьте в ЦЗ дополнительный документ от работодателя о том, что трудовые отношения расторгнуты и выплаты за вас носят ошибочный характер, это может быть основанием для сохранения статуса безработной.

Ответить ↓

Николай 16.04.2021 в 22:16

Я уже 15 лет являюсь пенсионером, но продолжаю работать. Причем, моя зарплата была и есть от 60 до 80 тысяч рублей (в месяц). Когда я МОГУ УВИДЕТЬ, что моя пенсия увеличится за счет МОИХ отчислений в ПФР в период нахождения на пенсии?

Ответить ↓

Анна Попович 17.04.2021 в 19:08

Уважаемый Николай, это можно сделать через личный кабинет на сайте ПФР — в нём можно увидеть два размера пенсии: тот который работающий пенсионер получает в текущий момент, продолжая работать, и тот размер пенсионных выплат, которые сформированы с учетом индексации и которые начнут платить сразу после увольнения трудоустроенного пенсионера с работы.

Ответить ↓

Екатерина 16.04.2021 в 11:18

Здравствуйте. Является ли доходом для гражданина пенсионные отчисления от организации, если человеку 36 лет и ему ещё далеко до пенсии

Ответить ↓

Анна Попович 16.04.2021 в 16:15

Уважаемая Екатерина, нет, рассматривать такие отчисления как доход по общему правилу нельзя.

Ответить ↓

Светлана 07.04.2021 в 14:39

Выплаты в ПФР осуществляются с общей зарплаты,то есть с районным коэффициентом, премиями..или от суммы чистого отклада..??

Ответить ↓

Анна Попович 07.04.2021 в 18:12

Уважаемая Светлана, базой для начисления налогов и взносов является именно зарплата сотрудника, а не оклад.

Ответить ↓

Виктор 05.04.2021 в 20:18

Выплачивает ли работодатель в пенсионный фонд за официально работающего пенсионера?

Ответить ↓

Анна Попович 05.04.2021 в 21:39

Уважаемый Виктор, да, статус пенсионера не освобождает от уплаты страховых взносов на сотрудника.

Ответить ↓

Какой процент от нашей зарплаты идет в пенсионный фонд

- Индивидуальные предприниматели, которые не производят выплаты другим физ.лицам (самозанятые, когда в компании есть только 1 человек), с 2018 года стали платить фиксированную сумму, которая рассчитывается на основании итога календарного года. Раньше расчет велся по МРОТ.

- Работники, не имеющие российского гражданства, но проживающие на территории РФ, также должны платить налоги. Если они относятся к высококвалифицированным работникам – 13%, если на патенте – фиксированный размер, специалисты из Евразийского экономического союза – 13%, и беженцы также оплачивают 13%.

Для некоторых отраслей промышленности в России действуют уменьшенные проценты отчислений в ПФР (в частности, для IT-компаний). Также некоторые категории работающих имеют, наоборот, повышенную ставку, которую осуществляет их работодатель. Это относится к тем категорий работников, которые заняты на тяжелых работах или работах с вредными условиями труда.

РСВ за 1 квартал 2021 года: бланк, образец заполнения и порядок сдачи

Срок платежа в пенсионный с 1 января по 31 декабря отчетного года. Срок уплаты дополнительного 1% с 1 января текущего года до 1 апреля(с 2018 года(за 2017 год) — до 1 июля) следующего года. Можно платить взнос частями. Например, при ЕНВД нужно (при УСН желательно) платить поквартально, чтобы из налога вычитать. При неуплате платежа ИП в ПФР в срок предусмотрена пеня в размере 1/300 умноженная на ставку рефинансирования в день. Калькулятор пени

С 2012 года ИП не сдает отчетность в ПФР (кроме глав крестьянских хозяйств). За 2010 год было РСВ-2, ранее АДВ-11.

Почему КБК обычного ПФР и для превышения 300 т.р. совпадают с 2017 года? Платим на один КБК с 2017 года — они совпадают(письмо Минфина от 07.04.2017 № 02-05-10/21007).

КБК здесь верные.

C 22 февраля 2018 года ввели новый КБК для платежей свыше 1% страховых взносов — 182 1 02 02140 06 1210 160 (приказ от 27.12.2017 № 255н). Однако потом его отменили (приказ от 28.02.2018 № 35н). По дополнительному проценту КБК не меняется.

| Вид платежа | До 2017 года (за любой год — 2016, 2015 и пр.) | После 2017 года(за любой год — 2017, 2018, 2019 и пр.) |

|---|---|---|

| Страховые взносы на пенсионного страхование ИП за себя в ПФР в фиксированном размере (исходя из МРОТ) | 182 1 02 02140 06 1100 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на пенсионного страхование ИП за себя в ПФР с доходов, превышающих 300 000 руб. | 182 1 02 02140 06 1200 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на медицинское страхование ИП за себя в ФФОМС фиксированном размере (исходя из МРОТ) | 182 1 02 02103 08 1011 160 | 182 1 02 02103 08 1013 160 |

Сколько времени хранить платёжки? В течение 6 лет после окончания года, в котором документ последний раз использовался для начисления взносов и составления отчетности (Пункт 6 части 2 статьи 28 Федерального закона от 24.07.09 № 212-ФЗ) или 5 лет (п. 459 Приказ Минкультуры России от 25.08.2010 N 558)

Это право есть только при нулевом доходе за год, поэтому смысла от него почти нет.

С 2017 года сохраняется право не платить взносы. Однако регулируется оно другими законами.

Плательщики, указанные в подпункте 2 пункта 1 статьи 419 настоящего Кодекса, не исчисляют и не уплачивают страховые взносы на обязательное пенсионное страхование и обязательное медицинское страхование за периоды, указанные в пунктах 1 (в части военной службы по призыву), 3, 6 — 8 части 1 статьи 12 Федерального закона от 28 декабря 2013 года N 400-ФЗ «О страховых пенсиях», а также за периоды, в которых приостановлен статус адвоката и в течение которых ими не осуществлялась соответствующая деятельность.(п.7 ст. 430 НК Глава 34 Страховые взносы)

Теперь смотрим 400-ФЗ ст.12 Закона о страховых пенсиях:

1) период прохождения военной службы, а также другой приравненной к ней службы

3) период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более шести лет в общей сложности;

6) период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

7) период проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности;

8) период проживания за границей супругов работников, направленных в дипломатические представительства и консульские учреждения Российской Федерации, постоянные представительства Российской Федерации при международных организациях, торговые представительства Российской Федерации в иностранных государствах, представительства федеральных органов исполнительной власти, государственных органов при федеральных органах исполнительной власти либо в качестве представителей этих органов за рубежом, а также в представительства государственных учреждений Российской Федерации (государственных органов и государственных учреждений СССР) за границей и международные организации, перечень которых утверждается Правительством Российской Федерации, но не более пяти лет в общей сложности;

Однако, можно не платить только если в вышеуказанные периоды предпринимательская деятельность не осуществлялась (доход 0 рублей) (ст. 430 п.8 НК РФ). Необходимо представление документов, подтверждающих отсутствие деятельности в указанные периоды. Как вы понимаете проще просто закрыть ИП.

Вы обязаны платить взносы ИП в ПФР даже если за вас взносы платит работодатель в рамках трудового или гражданско-правого договора. Этот вопрос не спорный с законодательной точки зрения и шансы оспорить его через суд нулевые. Смотрите Письмо Минфина России от 19.02.2019 № 03-15-05/10358.

Добровольные взносы в ФСС ИП платить не имеет смысла если вы работаете по найму.

Перечислены взносы: какие делают проводки

Бухгалтер ООО «Смайлик» перечислила взносы несвоевременно.

Как составить платежку на страховые взносы см. здесь.

В бухучете она отразила следующие проводки:

Дт 69.2 Кт 51 — 19 340,16 руб.;

Дт 69.3 Кт 51 – 6 708,58 руб.;

Дт 69.1 Кт 51 – 1 483,88 руб.;

Дт 69.11 Кт 51 – 264 руб.

Перечисление страховых взносов по каждому из фондов должно проводиться отдельными платежными поручениями

При уплате взносов в фонды нужно обратить особое внимание на сроки их оплаты. За несвоевременное перечисление страховых взносов организациям начисляют пени

Пени рассчитывают за каждый день просрочки оплаты со дня, следующего за сроком оплаты, по день уплаты включительно. Величину процента пени берут из расчета 1/300 ставки рефинансирования ЦБ, а для компаний – 1/300 за первые 30 дней просрочки и 1/150 ставки рефинансирования, начиная с 31 дня.

Также бухгалтер ООО «Смайлик» рассчитала пени с помощью нашего калькулятора и перечислила их в бюджет. В бухучете она отразила следующие проводки:

Дт 99 Кт 69 (по субсчетам) – начислены пени.

Дт 69 (по субсчетам) Кт 51 – пени перечислены в бюджет.

См. также «Бухгалтерские проводки при начислении пени по налогам».

Если страхователь не представит также и расчет по взносам в соответствующий фонд, то дополнительно будет выписан штраф. Он составит 5% за каждый месяц просрочки. Его рассчитывают от суммы начисленных взносов за последние 3 месяца. Максимальный штраф — 30% от этой суммы, минимальный — 1 000 руб.

Проводкой при начислении штрафа или пени будет Дт 91 Кт 69.1. Здесь использован счет 91 «Прочие доходы и расходы». Правда, существует другое мнение, что в этом случае нужно использовать счет 99. Выбор счета зависит от принятого в бухучете порядка учета таких расходов, закрепленного в учетной политике организации.

Разобраться с тем, какой именно счет следует применять для начисления пеней по взносам, вам поможет материал «Основные проводки при уплате пени по страховым взносам».

Начисленные пени и штрафы не уменьшают налогооблагаемую прибыль (п. 2 ст. 270 НК РФ).

О том, какие санкции и штрафы предусмотрены за неуплату взносов, см. материал «Какая ответственность за неуплату страховых взносов?»

Об ответственности за несвоевременную уплату налогов и взносов узнайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Когда бухгалтеру нужно начислить пособие по временной нетрудоспособности, используют проводку: Дт 69.1 Кт 70 (для обычного больничного) или Дт 69.1.2 (69.11) Кт 70 (для пособия в связи с производственной травмой).

ВНИМАНИЕ! С 2021 года все регионы РФ присоединились к пилотному проекту ФСС «Прямые выплаты». Наши эксперты подготовили памятку для бухгалтера

Чтобы не ошибиться в расчетах, изучите этот материал.

Что касается пособия по временной нетрудоспособности, то первые 3 дня его оплачивает организация, остальные — ФСС. Для расчета используют данные о заработке за 2 года до наступления страхового случая. Сумма пособия за календарный месяц не должна быть меньше исчисленного из МРОТ (12 792 руб. — в 2021 году).