Как рассчитать среднегодовую сумму оборотных средств

Содержание:

- Финансовые активы в бюджетном учете — это…

- Внеоборотные активы предприятия в балансе (строки)

- Пример заполнения на 2018 год

- Формула среднегодовой стоимости активов по балансу

- Строка 1260 «Прочие оборотные активы»

- Примеры решения задач

- Классификация бухгалтерских балансов

- Анализ использования материальных оборотных средств

- Среднегодовая стоимость активов по балансу: как рассчитать

- Текущие активы в балансе

- Профильные и непрофильные активы

- Итоги

Финансовые активы в бюджетном учете — это…

Единый план счетов для бюджетных структур, утвержденный приказом Минфина РФ от 01.12.2010 № 157н, содержит раздел, посвященный финансовым активам, куда входят:

- денежные средства,

- финансовые вложения,

- различные виды дебиторки и выданных авансов,

- выданные кредиты.

Баланс для госучреждений составляется по принципу расположения статей в плане счетов. Состав финансовых активов в балансе аналогичен этому разделу в плане счетов. Остановимся на учете ФВ.

Принятие к учету ФВ происходит по первоначальной стоимости, которая равна сумме фактических вложений. Переоценка ФВ проводится на отчетную дату или на дату совершения с ними операций. Формирование стоимости ФВ происходит на счете 021500000 «Вложения в финансовые активы». Планом счетов для бюджетных учреждений, утвержденным приказом Минфина РФ от 16.12.2010 № 174н, предусмотрен следующий порядок отражения ФВ.

Внеоборотные активы предприятия в балансе (строки)

В бухгалтерском балансе коммерческой организации внеоборотные активы отражаются как основные средства, в числе которых:

- НМА (нематериальные активы),

- отложенные налоговые активы,

- доходные вложения в материальные ценности,

- финансовые вложения,

- транспортные средства,

- здания и сооружения,

- оборудование, машины и инструменты.

На приобретение внеоборотных активов расходуются значительные финансовые средства, которые признаются вложениями в производство. Такие инвестиции во внеоборотное имущество отражаются в активе бухгалтерского баланса , где аккумулируются все сведения о том, что имеется в собственности предприятия. Рассмотрим содержимое строк баланса, в которых отражаются данные о внеоборотных активах:

Внеоборотные активы

Строка баланса

Имущество, стоимость которого отражена в строке

Нематериальные активы

1110

По стр.: Разница между дебетовым сальдо по сч.04 “НМА” (без принятия во внимание затрат на НИОКР) и кредитовым сальдо по сч.05 “Амортизация НМА”. В стр.: Остаточная стоимость (= первоначальная цена – величина амортизации) активов, на которые у фирмы имеются исключительные права (компьютерных программ, инноваций, товарных знаков…).

Результаты исследований и разработок

1120

По стр.: Дебетовое сальдо сч.04 “НМА” с/сч

“Расходы на НИОКР”. В стр.: Сведения о затратах на завершенные НИОКР.

Нематериальные поисковые активы (НПА)

1130

По стр.: Дебетовое сальдо сч.08, с/сч. “НПА” за вычетом кредитового сальдо сч.05, с/сч. “Амортизация и обесценение НПА”. В стр.: Затраты на геологическую информацию о недрах (итоги отбора образцов и разведочного бурения, геофизические и геологические исследования, топографические исследования и т.д.).

Материальные поисковые активы (МПА)

1140

По стр.: Дебетовое сальдо сч.08, с/сч. “МПА” за вычетом кредитового сальдо сч.02, с/сч. “Амортизация и обесценение материальных поисковых активов”. В стр.: Стоимость транспорта, оборудования, сооружений, применяемых при разведке полезных ископаемых и оценке месторождений.

Основные средства

1150

По стр.: Дебетовое сальдо по сч.01 “ОС” за вычетом кредитового сальдо сч.02 “Амортизация ОС” (без принятия во внимание амортизации доходных вложений и МПА).

Доходные вложения в материальные ценности

1160

По стр.: Дебетовое сальдо сч.03 “Доходные вложения в МЦ” за вычетом кредитового сальдо сч.02, с/сч. “Амортизация доходных вложений в МЦ”. В стр.: Остаточная стоимость имущества, предоставляемого предприятием напрокат или сдаваемого в аренду или лизинг.

Финансовые вложения

1170

Прим.: Когда компания предусматривает резерв под уменьшение стоимости финансовых вложений, то в стр.1170 нужно снизить стоимость вложений на сумму отчислений в резервный фонд (в плане длительных вложений). По стр.: Сведения о процентных займах со сроком погашения более 12 месяцев, купленных акциях, вкладах в уставные капиталы.В стр.: Дебетовое сальдо сч.58 “ФВ”, сч. 55, с/сч. “Депозитные счета”, сч. 73, с/сч. “Расчеты по предоставленным займам”.

Отложенные налоговые активы

1180

По стр.: Условные активы, появившиеся вследствие разницы между налоговым учетом и бухгалтерским учетом. Пример – в налоговом учете стоимость имущества учитывается разово, в бухучете – постепенно. – Отложенные налоговые активы – часть отложенного налога на прибыль, снижающая налог на прибыль для уплаты в будущих налоговых периодах.– Если предприятие учитывает отложенные активы свернуто, по стр.1180 прописывается положительная разница между сальдо по дебету сч.09 и кредиту сч.77 “Отложенные налоговые обязательства”. В стр.1420 “ОНО” должен стоять “-”.

– Если фирма развернуто отражает сумму налоговых активов, в стр.1180 прописывается дебетовое сальдо сч.09 “Отложенные налоговые активы”.

– Когда показатель по кредиту сч.77 > сальдо дебета сч.09, в стр.1180 стоит “-”, заполняется только стр.1420.

Прочие внеоборотные активы

1190

По стр.1190 отражаются прочие ВНА, не вошедшие в иные строки бухгалтерского баланса.

Пример заполнения на 2018 год

Для правильного составления бухгалтерского баланса на 2021 год стоит воспользоваться наглядными примерами по заполнению.

Таблица 1 – Заполнение внеоборотных активов компании.

| Кодировка | Дебетовое сальдо/порядок расчета, пояснения | Сумма, тыс. руб. |

| 1110 | Дт сч. 08.5 (поступление) + Дт сч. 04 – Дт сч. 05 | 3200 |

| 1120 | Дт сч. 04 | — |

| 1130 | Дт сч. 08 (отражение расходов на освоение природных ресурсов, если оно ведется) применяется субсчет по НПА | — |

| 1140 | Дт сч. 08 (отражение затрат, понесенных при освоении природных ресурсов компаниями, использующими их) берется субсчет по затратам на МПА | — |

| 1150 | Дт сч. 01 – Кт сч. 02 + Дт сч. 08 (берется субсчет по учету ОС, которые не введены в эксплуатация) | 2785868 |

| 1160 | Дт сч. 03 – Кт сч. 02 (используется субсчет по амортизации средств, которые имеют отношение к доходным вложениям) | — |

| 1170 | Дт сч. 58 + Дт сч. 55 (субсчет по депозитам) + Дт сч. 73 (корреспондирующий субсчет расчетов по займам) – Кт сч. 59 (берется субсчет по учету резервов по долгосрочным фин. обязательствам) | 413563 |

| 1180 | Дт сч. 09 | 19712 |

| 1190 | Все остальные внеоборотные активы компании, не включенные в отдельные строчки | 1082222 |

| 1110 | Суммирование всех строчек | 4304565 |

Таблица 2 – Порядок внесения оборотных активов.

Таблица 3 – Внесения капиталов и резервов компании.

| Кодировка | Сальдо/порядок расчета, пояснения | Практический пример: сумма, тыс. руб. |

| 1310 | Кт сч. 80 | 9767 |

| 1320 | Дт сч. 08 | — |

| 1340 | Кт сч. 83 (используется субсчет по сумма дооценки ОС и НМА) | 18226 |

| 1350 | Кт сч. 83 (кроме суммы, отраженной в строчке 1340) | — |

| 1360 | Кт сч. 82 | 488 |

| 1370 | Кт. сч. 84 | 1019779 |

| 1300 | Суммирование всех строчек | 10348260 |

Таблица 4 – Отражение долгосрочных обязательств фирмы.

| Кодировка | Сальдо/порядок расчета, пояснения | Практический пример: сумма, тыс. руб. |

| 1410 | Кт сч. 67 (отражается размер начисленных процентов, со временем погашения не больше одного года) | — |

| 1420 | Кт сч. 77 | 262767 |

| 1430 | Кт сч. 96 | — |

| 1450 | Отражается задолженность, не включенная в отдельные строчки раздела | — |

| 1400 | Суммирование всех строчек | 262767 |

Таблица 5 – Внесение краткосрочных обязательств предприятия.

| Кодировка | Порядок расчета, сальдо счетов, пояснения | Практический пример: сумма, тыс. руб. |

| 1510 | Сложение кредитового сальдо по счетам 66 и 67 (размер начисленных процентов, срок погашения которых больше одного года) | 100000 |

| 1520 | Сумма кредитовых сальдо по счетам: 60, 62, 68-71, 73, 75 (задолженность до года), 76 | 904685 |

| 1530 | Суммирование кредитовых сальдо по счетам 86 и 98 | — |

| 1540 | Кт сч. 96 (лишь обязательства сроком больше одного года) | 111618 |

| 1550 | Иная задолженность с кратким сроком погашения | — |

| 1500 | Общий результат всех строчек | 1116303 |

| 1700 | Суммирование итогов всех разделов пассива | 11727330 |

После распределения по балансу показателей из оборотно-сальдовой ведомости подсчитываются итоговые параметры:

Полученные результаты необходимо сравнить. Если они равны, значит, документ составлен правильно.

Источник

Формула среднегодовой стоимости активов по балансу

Во-первых, в примечаниях к балансу можно показать рыночную стоимость некоторых текущих активов. Во-вторых, оценка показателей баланса осуществляется при помощи правила низшей из двух величин: стоимости и рыночной стоимости. В периоды роста цен это обычно приводит к использованию первоначальной стоимости. Однако подразумеваемая постоянно возможность более низкой рыночной стоимости — это пример использования в бухгалтерском учете присущего ему принципа консерватизма. В британских балансах текущие активы показаны после основного капитала, а также в порядке возрастания ликвидности (последняя рубрика — «Касса»). Американские балансы принято начинать с текущих активов. Выражение чистые текущие активы (или «оборотный капитал») означает текущие активы минус текущие обязательства. Отношение текущих активов к текущим обязательствам называют коэффициентом ликвидности.

Текущими активами являются ресурсы предприятия, которые не предназначены для длительного использования. К ним относятся запасы и затраты, краткосрочная дебиторская задолженность и другие ликвидные активы, которые можно обратить в деньги в течение производственного цикла или года. Найти текущие активы можно, используя бухгалтерскую отчетность компании.

1. Откройте бухгалтерский баланс предприятия на нужную вам дату. Стоимость текущих активов на начало и на конец периода указана по строке 290 (итог II раздела баланса). Определите их динамику за период, вычислив разность между этими цифрами.

2. Рассчитайте среднюю величину текущих активов за период, используя формулу: Атс = (Ат1+Ат2)/2, где:

Ат1- текущие активы предприятия на начало периода; Ат2- текущие активы предприятия на конец периода. Затем можно проанализировать эффективность их использования.

3. Вычислите рентабельность активов предприятия по формуле: Рa = П / Aтс х 100%, где:

— П — чистая прибыль за анализируемый период; — Атс — средняя величина текущих активов предприятия за период.

Сумму чистой прибыли предприятия определите по строке 190 «Отчета о прибылях и убытках».

4. Разделите сумму чистой прибыли предприятия на рассчитанную среднюю стоимость активов предприятия.

Умножив полученный коэффициент на 100%, получите рентабельность активов предприятия за анализируемый период. Этот показатель характеризует величину прибыли, приходящейся на каждый рубль их стоимости. Оптимальным считается, если он равен 18-20%.

5. Найдите оборачиваемость текущих активов по формуле:

Об = (В/Атс) * Кдн, где:

В — выручка от реализации за отчетный период (без НДС); Атс — средняя величина текущих активов предприятия; Кдн — количество дней отчетного периода.

Выручку возьмите из отчета о прибылях и убытках за анализируемый период. Поделив ее на среднюю величину текущих активов, умножьте полученную цифру на количество дней отчетного периода.

6. Рассчитайте оборачиваемость текущих активов за предыдущие отчетные периоды, проанализируйте динамику изменений. Чем меньше полученный показатель, тем лучше. экономическая эффективность уменьшения периода оборачиваемости активов выражается в высвобождении дополнительных средств из оборота и, как следствие, в повышении прибыли предприятия.

7. Имейте в виду, что при уменьшении периода оборачиваемости требуется меньше запасов. При этом снижаются затраты на их хранение. Соответственно, замедление оборачиваемости приводит к увеличению стоимости текущих активов и дополнительным затратам. Таким образом, своевременный расчет и анализ состояния активов позволит принять правильные решения по управлению их использованием.

| Главная » Бухгалтеру » Средняя стоимость активов |

Строка 1260 «Прочие оборотные активы»

⇐ ПредыдущаяСтр 4 из 6 По строке 1260 отражают остатки оборотных активов, не нашедших своего отражения по другим статьям разд. II «Оборотные активы». При заполнении этой строки баланса используются, в частности, данные о дебетовых сальдо на отчетную дату по счетам:

— 76 «Расчеты с разными дебиторами и кредиторами» — в отношении сумм НДС, начисленных при отгрузке ценностей, выручку от продажи которых определенное время нельзя признать в бухучете;

— 46 «Выполненные этапы по незавершенным работам» — в отношении выполненных этапов по незавершенным работам, имеющих самостоятельное значение (по договорной стоимости);

— 62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами» — в отношении сумм НДС, исчисленных с полученных организацией авансов и предоплат (частичной оплаты), которые отражаются обособленно по дебету этих счетов;

— 19 «Налог на добавленную стоимость по приобретенным ценностям», субсчет «Акцизы», — в части сумм акцизов, подлежащих вычетам;

— 81 «Собственные акции, выкупленные у акционеров» — в части акций (долей), выкупленных с целью перепродажи;

— 94 «Недостачи и потери от порчи ценностей» — в части стоимости недостающих или испорченных материальных ценностей, по которым не принято решение о порядке списания (на затраты производства либо на расходы на продажу, на прочие расходы либо на виновных лиц).

Экономическое содержание статей пассива баланса

Раздел III. Капитал и резервы

Строка 1310 «Уставный капитал (складочный капитал,

Уставный фонд, вклады товарищей)»

По этой строке отражается сальдо по счету 80, которое должно соответствовать размеру уставного капитала (складочного капитала, уставного фонда), зафиксированному в учредительных документах организации. При этом не имеет значения, полностью участники на отчетную дату внесли свои вклады или нет.

Строка 1320 «Собственные акции, выкупленные у акционеров»

По этой строке отражается стоимость собственных акций, выкупленных у акционеров, которая вычитается из уставного капитала. Эти затраты отражают по дебету счета 81 «Собственные акции (доли)».

Собственные акции могут выкупаться обществом как для перепродажи, так и для аннулирования и последующего уменьшения в результате этой операции величины уставного капитала.

В разд. III пассива по строке «Собственные акции, выкупленные у акционеров» показываются акции, выкупленные для аннулирования. Их стоимость показывается в круглых скобках.

Акции, выкупленные для последующей перепродажи, здесь не отражаются. Их стоимость показывается в разд. II актива баланса по статье «Прочие оборотные активы».

Строка 1340 «Переоценка внеоборотных активов»

По строке 1340 необходимо указать сумму увеличения стоимости основных средств и нематериальных активов от их переоценки.

Организации имеют право один раз в год (по состоянию на конец года) переоценивать основные средства и нематериальные активы. Это нужно для того, чтобы в учете и отчетности они отражались по рыночной стоимости.

При заполнении строки 1340 баланса указывают остаток по кредиту счета 83 «Добавочный капитал», связанный с дооценкой внеоборотных активов.

Строка 1350 «Добавочный капитал (без переоценки)»

По строке 1350 указывают кредитовый остаток по счету 83 «Добавочный капитал» на отчетную дату. В данный показатель не включают суммы дооценки от переоценки основных средств и нематериальных активов (которые учитываются по строке 1340 баланса).

Добавочный капитал может формироваться за счет:

— эмиссионного дохода;

— курсовой разницы, связанной с расчетами с учредителями по вкладам, в том числе вкладам в уставный (складочный) капитал организации, выраженным в иностранной валюте (п. 14 ПБУ 3/2006);

— суммы НДС, восстановленного учредителем при передаче имущества в качестве вклада в уставный капитал и переданного учреждаемой организации.

Строка 1360 «Резервный капитал»

По строке 1360 баланса указывают сумму, учтенную по кредиту счета 82 «Резервный капитал». Это данные о величине резервного капитала (фонда), который образован как в соответствии с учредительными документами организации, так и в соответствии с законодательством.

Примеры решения задач

| Понравился сайт? Расскажи друзьям! |

- Назначение статьи: обобщение сведений об учтенных оборотных активах фирмы со сроком обращения до года или производственный цикл, информация о которых не была отображена в иных строках II раздела бухгалтерского баланса в силу несущественности информации. Номер строки в балансе: 1260.

- Номер счета согласно плану счетов: дебетовый остаток сч.94 + дебетовый остаток сч.46 + дебетовые остатки сч.45, 62 и 76 в части налога на добавленную стоимость + дебетовое сальдо сч.97.

Под оборотными средствами подразумеваются активы компании, используемые в деятельности фирмы в течение одного календарного цикла или в процессе одного производственного цикла. Стоимость данных активов полностью переносится на цену готовой продукции или полученные денежные средства фирмы. В бухгалтерском балансе данные об оборотных средствах включаются во II раздел.

Строка 1260 бухгалтерского баланса включает в себя обобщенную информацию об имеющихся оборотных средствах предприятия, которые не были указаны в предыдущих строках раздела баланса по причине несущественности информации.

Примечание от автора! Согласно ПБУ 4/99, данные об имеющихся на учете фирмы по состоянию на конец отчетного периода активах и обязательствах необходимо разносить по строкам бухгалтерской отчетности обособленно в случае существенности информации. Данные считаются существенными в том случае, если пропуск сведений или искажение информации приводит к невозможности достоверно оценить финансово-хозяйственную деятельность компании и определить ее финансовое состояние.

В частности, в строку 1260 заносятся следующие сведения (при их несущественности):

- Суммы начисленной, но не предъявленной к оплате выручки по выполняемым работам в сфере архитектуры, инженерно-технического проектирования и иных услуг, связанных со строящимися объектами (выполненные этапы работ, фиксируемые по счету 46). Данная информация распространяется на договоры подряда длительного характера или когда даты начала работ и их окончания определены в разных отчетных периодах.

Примечание от автора! Согласно ПБУ 2/2008, выручка по договорам определяется по мере готовности, исходя из определения завершенности того или иного этапа работ. Если соглашением сторон предусмотрено выставление промежуточных счетов на оплаты этапов выполняемых работ, то начисляемая выручка списывается со сч.46 на дебиторскую задолженность по мере выставления счетов.

- Издержки компании от выявляемых недостач и порчи материально-производственных запасов (в т. ч. и денежных средств), источники покрытия которых еще не определены. Здесь отображаются показатели дебета сч.94, а именно: фактическая себестоимость ТМЦ, остаточная стоимость основных средств, по которым выявлена порча и т. д.

Примечание от автора! По мере нахождения причин недостачи или порчи товаров и оборудования суммы с Дт94 счета списываются в зависимости от источников погашения издержек: в счета учета расчетов с сотрудниками, на финансовые итоги деятельности компании или в счета учета производства в пределах норм естественной убыли.

- Суммы начисленного налога на добавленную стоимость по отгруженным конечному покупателю товарам, когда выручка от реализации по данным сделкам еще не может быть признана к учету в бухгалтерии фирмы по ряду причин:

разработаны дополнительные условия договора сделки для полной передачи права собственности на товар (например, полный взаиморасчет с контрагентом);

бартерные операции, по которым не поступил встречный объект обмена;

если реализация готовой продукции осуществляется через посредников-комиссионеров.

- Стоимость акций или долей сторонних организаций, приобретаемых для дальнейшей перепродажи.

- Акцизы, по которым планируется скорейшее возмещение и т. д.

Строка 1260 – оборотные средства предприятия: здесь отображается имущество организации, срок обращения которых не более 1 года или производственного цикла, сведения о которых не являются существенной информацией для оценки финансового состояния фирмы, и данные не нашли отображения в основных строках бухгалтерского баланса в разделе оборотных средств. Суммы в балансе отражаются по состоянию на 31 декабря текущего отчетного года, предыдущего и предшествующего предыдущему.

Примечание от автора! Для оценки финансового состояния фирмы анализируется оборачиваемость активов. Увеличение данного показателя свидетельствует о стабильности деятельности и динамике развития компании, а также о рациональном распределении имеющихся денежных средств. Для достоверного учета необходимо рассматривать комплексно весь состав активов, и оценки только прочих оборотных средств недостаточно.

Классификация бухгалтерских балансов

Существует множество разновидностей бухгалтерского баланса, что объясняется как характеристикой данных в основе баланса, так и временем, назначением, способом записи и многим другим.

Способ отражения может быть статическим или динамическим. Статический способ означает, что баланс составлен на определённую дату, а динамический (или оборотный) является составленным по оборотам за определенный период.

В зависимости от момента составления, балансы подразделяются на следующие виды:

- вступительный, то есть составленный на момент начала деятельности;

- текущий, который составляется на отчетную дату;

- ликвидационный — составляемый при ликвидации организации;

- объединительный — баланс, который составляется в случае объединения организаций в одну;

- разделительный — необходимый в случае разделения организации на несколько фирм;

- санируемый — тот, который составляют при оздоровлении организации, приближающейся к банкротству.

Бухгалтерский баланс также может быть составлен по-разному в зависимости от объема данных:

- единичным называется бухгалтерский баланс, который содержит данные об одной организации;

- сводным — тот, который содержит данные нескольких организаций;

- консолидированный — если в баланс записаны данные о нескольких взаимосвязанных организациях при исключении внутренних оборотов.

Назначение разделает бухгалтерский баланс на:

- пробный;

- окончательный;

- прогнозный;

- отчетный.

Исходные данные тоже могут влиять на то, каким будет баланс:

- в инвентарный войдут данные инвентаризации;

- книжный будет составлен на основе учтенных данных;

- генеральный — с учетом и того, и другого.

Варьируются и отраженные данные:

- брутто включает данные регулирующих статей, например, амортизации, резервов и наценки;

- нетто — с их исключением.

Организационно-правовые формы компании (общественные, государственные, частные и так далее) и виды деятельности (основная или вспомогательная) тоже будут влиять на то, каким будет баланс.

Балансы могут иметь сокращенную или полную формы, однако, не всем организациям законодательно разрешено объединять статьи.

Примечание

Каждая организация сама принимает решение, с какой периодичностью и какими способами вести и составлять бухгалтерский баланс. За исключением соответствия требованиям ИФНС, куда предоставляется отчетность.

Существуют также несколько форм бухгалтерской отчетности:

- Форма 1 — это непосредственно бухгалтерский баланс.

- Форма 2 — это отчет о прибыли и убытках.

- Форма 3 — это отчет об изменениях капитала.

- Форма 4 — это отчет о движении денежных средств.

- Форма 5 — это приложение к бухгалтерскому балансу, куда входят разделы о движении заменых средств, дебиторской и кредиторской задолженности, амортизируемом имуществе, движении средств финансирования долгосрочных инвестиций, финансовые вложения, расходы по обычным видам деятельности и социальные показатели.

- Форма 6 представляет собой отчет о целевом использовании полученных средств.

Примечание

Между этими формами существуют контрольные соотношения, которые необходимы для проверки правильности формирования бухгалтерской отчетности. Соотношения отражены в письме ведомства от 31 июля 2019 года № БА-4-1/15052.

Анализ использования материальных оборотных средств

Прочная финансовая позиция компании во многом зависит от оборачиваемости средств, которыми она располагает. Иначе говоря, шансы компании связаны со скоростью круговорота оборотных средств, чтобы совершить действия:

Оборотные средства

- закрыть обязательства

- обеспечить себя денежными средствами

- увеличить выпуск и продажу продукции

Увеличение выпуска продукции напрямую зависит от наличия материальных средств. Они отражаются не только в денежном выражении, но и в количественном. Так как материальные ресурсы совершают кругооборот в течение конкретного отрезка времени, можно узнать какая у предприятия среднесуточная потребность. Эти маркеры помогут подсчитать показатель обеспеченности компании производственными запасами.

Например, организация за день использует в технологическом процессе 15 тонн материалов. На момент расчета на складе компании числятся 400 тонн необходимых запасов.

400 тонн / 15 тонн = 26,7 дней.

При помощи простой формулы экономист предприятия может сделать вывод, что имеющихся на складе материальных ресурсов хватит для бесперебойной работы почти на 27 дней. Этот показатель поможет запланировать дальнейшие закупки материалов, а значит денежные затраты.

Как уже говорилось, быстрота круговорота материальных средств демонстрирует финансовую стабильность предприятия. Для оценки применяется коэффициент оборачиваемости.

Чтобы подсчитать скорость кругооборота производственных запасов обращаются к формуле:

Другими словами, заинтересованные лица с помощью коэффициента смогут увидеть, сколько раз себестоимость возвращалась в денежном эквиваленте. Средний остаток МПЗ подсчитывается с помощью бухгалтерского баланса. Надо суммировать остатки МПЗ на начало и конец года и разделить их на два.

Высокий коэффициент оборачиваемости может иметь двоякое значение:

- отличная эффективность использования МПЗ

- оскудение запасов на складе

Поэтому предприятию нужно отталкиваться от собственной маркетинговой политики, чтобы понять, хороши ли высокие показатели коэффициента.

Для изучения использования материальных запасов употребляется коэффициент загрузки средств в оборот. Он высчитывается при помощи формулы:

Данный коэффициент противоположен оборачиваемости и необходим для демонстрации того, сколько МПЗ приходится на один рубль от продаж.

С помощью анализа материальных оборотных средств в балансе у компании появляется понимание производительности работы и достаточности ресурсов для поддержания успешной хозяйственной деятельности.

Наверх

Напишите свой вопрос в форму ниже

Среднегодовая стоимость активов по балансу: как рассчитать

Это один из самых простых показателей в финансовом анализе. Для его вычисления не требуется запоминать сложную формулу. Все сводится к правилам математики о расчете средних величин.

Если вы знаете значения двух чисел, то как найти их среднюю арифметическую? Ответ очевиден – сложить и поделить на два. Теперь переложим данное простое правило на язык строк баланса, и получим сразу четыре формулы: как в целом для всей величины активов, так и для отдельных составляющих.

Для какого показателя производится расчет средней величины

Формула с указанием строк в бухгалтерском балансе (ББ)

Что показывает полученное значение

(1600 ББ на начало года + 1600 ББ на конец года) ÷ 2

Среднюю балансовую оценку имущества предприятия, которое находится у него на праве собственности

1600 ББ – валюта ББ

2 Для внеоборотных активов

(1100 ББ на начало года + 1100 ББ на конец года) ÷ 2

Среднюю балансовую оценку имущества, срок обращения которого превышает 12 месяцев

1100 – итог I раздела ББ

3 Для оборотных активов

(1200 ББ на начало года + 1200 ББ на конец года) ÷ 2

Среднюю балансовую оценку имущества, которое находится в обороте предприятия менее одного года или обычного операционного цикла предприятия

1200 – итог II раздела ББ

4 Для чистых активов

Среднюю балансовую оценку имущества предприятия, которое приобретено исключительно за счет собственного капитала. Иначе – «очищено» от обязательств компании

1400 – итог IV раздела ББ,

1500 – итог V раздела ББ,

1530 – доходы будущих периодов

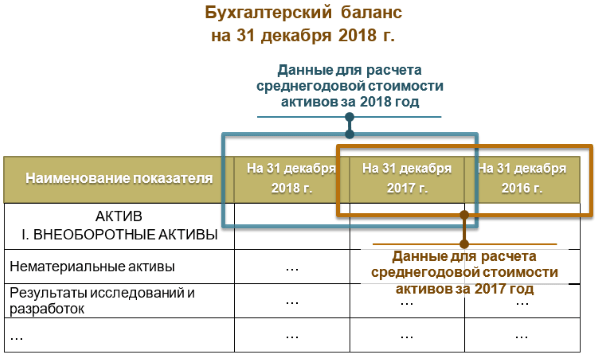

Во всех формулах используются значения показателей на начало года. Где их взять, если в балансе обычной коммерческой организации содержатся данные исключительно на 31 декабря? Можно воспользоваться простым правилом из бухгалтерского учета: конечный остаток одного дня равен начальному остатку следующего дня.

Значит, чтобы рассчитать среднегодовые показатели, например, за 2018 год потребуются величины:

- на 31 декабря 2021 – приравниваем к 1 января 2021. И это стоимость на начало анализируемого года;

- на 31 декабря 2021 – стоимость на конец анализируемого года.

Обратите внимание на порядок расположения столбцов в балансе. Начиная с бухгалтерской отчетности за 2011 год, он такой:

- первая колонка с цифрами соответствует самой ранней по времени дате;

- средняя колонка – дате, которая предшествует отчетной;

- крайняя правая колонка – самой поздней дате из всех представленных.

Таким образом, по одному балансу можно вычислить среднегодовые показатели сразу за два года.

Есть одна очень показательная методика. В ее основе – расчет среднегодовой стоимости активов. На выходе – вывод о типе развития вашей организации (экстенсивном или интенсивном). Скачайте Excel-файл и просто подставьте цифры из отчетности вашего предприятия.

Как рассчитать среднегодовую стоимость внеоборотных и оборотных средств

Текущие активы в балансе

Вернуться назад на Актив баланса

Считается, что актив баланса «текущий», если ожидается, что он сменит свою форму в течение года от даты баланса. Такими активами являются материально-производственные запасы (МПЗ), дебиторская задолженность и касса. В балансе могут также отражаться текущие активы — краткосрочные инвестиции. Срок один год — это приблизительное правило для установления более фундаментального различия между теми активами, которые будут использоваться в деловых операциях (основной капитал), и теми активами, которые являются частью оборотного или торгового капитала. Значит, так же, как инвестиции могут быть долгосрочными или краткосрочными, автомобили могут быть основными средствами (если это часть парка автомобилей компании) или текущими активами (если это часть торговых запасов торговца автомобилями). Строго говоря, никто не может ожидать, что текущий актив обернется наличностью в течение года, но он должен находиться в обороте, как указано выше. Например, МПЗ могут быть проданы покупателям в кредит, что замедлит поступление наличности. Связь текущих активов с реализацией повышает значение их рыночной стоимости (обычно чистой стоимости возможной реализации). Таким образом, хотя при учете по первоначальной стоимости рыночной ценой основного капитала обычно пренебрегают, но ее не игнорируют для текущих активов.

Профильные и непрофильные активы

Существуют также профильные и непрофильные ресурсы, зависящие от направления деятельности предприятия. Профильные ресурсы – имущество и денежные средства, используемые непосредственно в производстве и сбыте продукции. Это практически все сбережения, соответствующие виду деятельности предприятия, без которых невозможно развитие и получение прибыли.

Непрофильными ресурсами считается любая собственность и денежные средства, которые в данный момент предприятием не используются и приносят только расходы. Подобную ситуацию может вызвать:

- Приватизация;

- Перепрофилирование, переход на новый сегмент рынка;

- Выкуп дешёвого имущества у предпринимателя-банкрота.

Самым лучшим примером непрофильного актива может служить собственность должников, которую банк изымает для погашения долга. Обычно банки стараются как можно быстрее продать такое имущество, но это бывает нелегко сделать за короткое время, поэтому банки некоторое время вынужденно содержат этот балласт.

Итоги

Эффективное управление оборотными активами — это залог бесперебойной работы компании. Необходимый для работы объем ОА каждая фирма определяет самостоятельно исходя из собственных нужд, темпов потребления ресурсов и размеров бизнеса. При этом их недостаток может привести к остановке производства или невозможности погашать текущие обязательства. Избыток свидетельствует о бездействии активов и невозможности их быстро преобразовать в денежные средства, т. е. о низкой ликвидности. Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.