Налоговый вычет при покупке квартиры для ип (нюансы)

Содержание:

- Может ли ИП получить налоговый вычет?

- Вычет авторам произведений и научных разработок

- Кто может получить возврат налога при покупке квартиры?

- Практические примеры

- Объем вычета и составные части расходов

- Профессиональный налоговый вычет: что это?

- Особенности получения вычета при покупке жилья предпринимателем

- Налоговый вычет для ИП

- Порядок получения вычета при покупке квартиры

- Этапы получения имущественного налогового вычета

Может ли ИП получить налоговый вычет?

Может ли ИП вернуть подоходный налог зависит, от того является ли он плательщиком НДФЛ и наличия права на вычет. Многие предприниматели считают, что им возврат уплаченных в бюджет налогов не положен. Но это заблуждение. ИП не перестает быть простым гражданином и может пользоваться всеми правами, предоставленными законом.

Положен или нет налоговый вычет в большинстве случае зависит от того, какую систему налогообложения выбрал ИП. Некоторые из них предусматривают право на вычет.

Если на УСН

«Упрощенка» предусматривает уплату вместо НДС и НДФЛ единого налога. По умолчанию налоговые вычеты для индивидуального предпринимателя на УСН не положены. Причиной для этого станет отсутствие платежей по подоходному налогу.

Исключение составляют ИП на УСН, которые одновременно трудятся по трудовому договору или получающие другие доходы по ставке 13% (посмотрите эти данные в личном кабинете налогоплательщика в разделе «Доходы»). Работодатель с них удерживает НДФЛ и перечисляет его в бюджет и этого будет достаточно для получения права на возврат средств.

Если на патенте

ИП на патенте платит единый налог в 6% с потенциального возможного дохода. Он не платит НДФЛ за себя и не сдает за себя декларацию по этому налогу. По стандартным нормам возврат НДФЛ для ИП на ПСН невозможен.

Исключение, как и в случае с УСН, составляют предприниматели, совмещающие свою деятельность с работой по найму или другой доход как физлицо. В этом случае можно оформить возврат налога в общем порядке.

Если ИП на ЕНВД

«Вмененка» отменена полностью с 2021 года. Но в 2020 году она еще могла применяться отдельными категориями бизнесменов и вопрос о возврате налогов для них тоже актуален.

ЕНВД предусматривает налог на вмененный доход вместо НДФЛ и НДС. Соответственно по общему правилу возврат подоходного налога предпринимателям с этим спец. режимом невозможен. Но опять же есть исключение. Вернуть НДФЛ ИП может, если одновременно с ведением бизнеса работал по найму или получал другие доходы, облагаемые по ставке 13%.

Если на ОСНО

Предприниматели с общей системой налогообложения являются плательщиками НДС и НДФЛ. Они могут пользоваться своим право на возврат налога, уже перечисленного в бюджет или уменьшение еще не переведенного.

Право ИП на ОСН на вычет не зависит от наличия другой работы. Более того, в отличие от большинства простых граждан, они имеют право получать профессиональный вычет.

Если ИП пенсионер

Если ИП одновременно является пенсионером, он может рассчитывать на вычет по стандартным правилам. При этом нужно учитывать, что с пенсионных выплат НДФЛ не уплачивают. Какие ИП имеют право на налоговый вычет из числа пенсионеров будет зависеть от выбранной системы налогообложения.

Если ИП пенсионер применяет ОСН, он сможет воспользоваться возвратом налога в общем порядке. В остальных случаях вычеты ему будут доступны только при наличии другого дохода, облагаемого НДФЛ 13 процентов, например, от работы по найму.

Вычет авторам произведений и научных разработок

Профессиональный вычет по авторскому вознаграждению предоставляется как физическим лицам, не имеющим статуса ИП, так и индивидуальным предпринимателям в размере документально подтвержденных расходов.

Но, поскольку в большинстве случаев при создании авторских произведений и научных разработок сложно четко определить понесенные затраты в денежном эквиваленте, для расчета ПНВ могут применяться специальные нормативы, установленные ст. 221 НК РФ:

| Норматив вычета в % (процент от суммы полученного дохода) | Деятельность по созданию (исполнению) |

| 20 | произведений искусства и литературы |

| научных разработок | |

| 25 | музыкальных произведений |

|

30 |

кинофильмов (видео-, аудио-, телефильмов) |

| произведений архитектуры и дизайна | |

| фоторабот, художественно-графических произведений | |

| моделей, изобретений, промышленных образцов (по отношению к доходу, полученному за первые 2 года использования) | |

|

40 |

произведений скульптуры |

| декоративно-прикладного искусства | |

| станковой и монументально-декоративной живописи | |

| графики, выполненной в различных техниках | |

| театрального искусства | |

| музыкально-сценических произведений | |

| произведений для духового, симфонического оркестра | |

| музыки для фильмов и театральных постановок |

Таким образом, авторы также могут выбрать для себя оптимальный вариант применения профессионального вычета:

- как процент от суммы полученного дохода;

- в размере документально-подтвержденных расходов.

При этом следует отметить, что положения НК РФ о применении профессионального вычета не распространяются на авторские произведения (научные разработки), созданные работниками при исполнении служебных обязанностей.

Кроме того, ПНВ нельзя использовать, если исключительное право на интеллектуальную собственность перешло к новому владельцу в порядке наследования (отчуждения).

Пример:

Иванов Р. А. написал цикл статей для печатного издательства. Сумма дохода составила 40 000 руб. После публикации материалов Иванов Р. А. обратился к налоговому агенту с заявлением о предоставлении профессионального налогового вычета в размере 20 % от суммы вознаграждения.

Таким образом, издательство удержало с дохода автора сумму НДФЛ в размере:

(40 000 руб. — 40 000 руб. * 20 %) * 13 % = 4 160 руб.

Список источников

1. Статья 221 НК РФ. Профессиональные налоговые вычеты.

2. Статья 227 НК РФ. Особенности исчисления сумм налога отдельными категориями физических лиц. Порядок и сроки уплаты налога, порядок и сроки уплаты авансовых платежей указанными лицами.

3. Статья 84 НК РФ. Порядок постановки на учет и снятия с учета организаций и физических лиц.

4. Письмо Минфина РФ от 15.11.2012 № 03-04-05/8-1308. Об учете расходов индивидуальными предпринимателями по НДФЛ.

5. Статья 231 НК РФ. Порядок взыскания и возврата налога. Глава 25 НК РФ. налог на прибыль организаций.

6. Приказ Минфина России № 86н, МНС России № БГ-3-04/430 от 13.08.2002 (с изм. от 19.06.2017) «Об утверждении Порядка учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей». Глава 37 ГК РФ. Подряд.

7. Глава 39 ГК РФ. Возмездное оказание услуг.

8. Письмо Департамента налоговой и таможенной политики Минфина России от 15 03.2017 № 03-04-05/15280 о налогообложении НДФЛ доходов физических лиц, не являющихся индивидуальными предпринимателями, полученных от сдачи в аренду имущества.

9. Письмо Департамента налоговой и таможенной политики Минфина России от 25.01.2018 № 03-04-05/4446 о применении профессионального налогового вычета по НДФЛ в связи с осуществлением адвокатской деятельности. Письмо Департамента налоговой и таможенной политики Минфина России от 30.03.2017 № 03-04-05/20196 о предоставлении стандартных и профессиональных налоговых вычетов при определении налоговой базы по НДФЛ.

10. Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 30.12.2014 № 03-04-05/68708 о предоставлении профессиональных налоговых вычетов по НДФЛ в связи с осуществлением деятельности в качестве нотариуса.

11. Письмо Департамента налоговой и таможенной политики Минфина России от 02.06.2017 № 03-04-05/34533 об учете в составе профессионального налогового вычета адвоката, учредившего адвокатский кабинет, расходов на профессиональную переподготовку дополнительного профессионального образования.

Кто может получить возврат налога при покупке квартиры?

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физлица, на которых возложена обязанность уплачивать налоги ().

Кроме того, физлица по общему правилу должны являться налоговыми резидентами Российской Федерации (). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дня в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России ().

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года ().

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (). Однако получить налоговый вычет они по общему правилу не могут ().

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников ().

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят

Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них ().

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июня 2015 г. № 03-04-05/32776).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой (). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2018 году, получить вычет из доходов предыдущих периодов он сможет только за 2017, 2016 и 2015 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 ноября 2014 г. № 03-04-05/60785).

Практические примеры

Допустим, индивидуальный предприниматель зарабатывает деньги посредством продажи продуктов питания с помощью магазина. Отметим, что профессия данного гражданина относится к строительной сфере, поэтому иногда он занимается соответствующей трудовой деятельностью, заключая гражданско-правовые договоры. Из этого следует, что по части прибыли за оказание услуг по строительству он вправе использовать профессиональный вычет.

К денежным тратам человека, выплачивающего налоги, аналогично случаям с ИП, реализующим частную практику, можно отнести объем соответствующих налогов (исключая НДФЛ), зачисленные или оплаченные за налоговый период.

К денежным тратам человека, выплачивающего налоги, относят объем налогов (кроме НДФЛ)

Пример: гражданин оказывает услуги организации на основе подрядного договора. Деньги, выплаченные за его труд – 150 тысяч рублей. Гражданин не является ИП, расходы, относящиеся к оказанной услуге, составили 130 тысяч рублей – это цена на затраченные во время оказания услуги материалы.

Иными словами, основа налогов для вычисления НДФЛ – 20 тысяч рублей (150 тысяч минус 130 тысяч). Налог, требуемый к уплате в бюджет – 2 тысячи 600 рублей (20 тысяч рублей * 13%).

Кто относится к категории налогоплательщиков, поощряемых за авторство или создание, исполнение и прочее пользование научными произведениями, достижениями литература и искусства? Сюда можно отнести любых физических лиц, которых вознаграждают за изобретение, исполнение или прочее применение научных достижений, литературных произведений, творений искусства. Стоит указать тут и граждан, сделавших какое-либо открытие, изобретение, создавших промышленные образцы

Важно сказать, что подобную разновидность вычета налогов вправе получить как авторы, так и прочие люди, обеспеченные подобного рода поощрением

Налоговый вычет вправе получить как авторы, так и прочие люди, обеспеченные подобного рода поощрением

Объем профессиональных вычетов для данной категории граждан, выплачивающих налоги – это те расходы, что произведены по факту и имеют подтверждение в официальных бумагах. Когда нет возможности составить документы, необходимо придерживаться таких норм:

| Вид деятельности | Норматив затрат (в % к сумме полученного дохода) |

|---|---|

| Создание либо пользование произведениями литературы, учитывая театр, кино, эстраду и цирк | 20 |

| Создание произведений графики, художественных произведений, фоторабот для печати, архитектурных произведений, дизайна | 30 |

| Создание музыкальных или сценических произведений для кино, телевидения, театра | 40 |

| Создание прочих музыкальных произведений (сюда относят и те, что готовы к публикации) | 25 |

Пример: гражданин – композитор. Он создал музыкальное произведение и получил поощрение в 300 тысяч. Вычет профессионального плана здесь 32 тысячи (расходы подтверждены официально). Вместе с этим гражданин написал книгу, за которую получил 15 тысяч, но официального подтверждения расходов нет. Человек решил воспользоваться процентным сокращением как наилучшим вариантом: при первом раскладе событий профессиональная разновидность вычета будет 120 тысяч, при втором – три.

Подводя итог, можно сказать, что при правильно анализе всех имеющихся данных можно очень выгодно использовать вычет, о котором мы говорили. Касается это не только ИП, но и творческих, научных людей, лиц, трудящихся по временным договорам гражданско-правовой формой. Главное – хранить документацию о затратах и внимательно изучить НК. Естественно, очень сложно разобраться в пучине законов, так что подробно все интересующие вас вопросы сможет опытный юрист.

Объем вычета и составные части расходов

Вычет обеспечивается в виде затраченных по факту средств, имеющих официальное подтверждение.

Отметим, что правила определения затраченных денег гражданами, работающими по гражданско-правовым договорам, не предусмотрены. Из этого следует, что гражданам следует самостоятельно выявлять объемы затрат, имеющих отношение к выполняемой ими работе. Они же разграничивают, что нельзя включить в эти траты. Нужно помнить: данные расходы не следовало учитывать ранее для профессионального вычета.

Что еще относится к расходам налогоплательщика:

- налоги (исключая НДФЛ), зачисленные или оплаченные за заданный налоговый период (третий абзац третьего пункта статьи 221 Налогового кодекса);

- государственная пошлина, выплаченная за выполнение профессиональной деятельности (седьмой абзац третьего пункта статьи 221 Налогового кодекса);

- страховые взносы, относящиеся к обязательным пенсионному или медицинскому страхованиям (третий абзац третьего пункта статьи 221 Налогового кодекса).

К расходам налогоплательщика также относятся страховые взносы, госпошлины, налоги

С момента 17-го года во время вычисления взносов страхового плана на обязательное пенсионное страхование для людей, работающих «на себя», выплачивающих НДФЛ, во внимание берут исключительно действительные траты, имеющие официальное подтверждение. Их рассматривают в главе 23 НК

Если изучить Письмо Министерства Финансов за 6 февраля 17-го года № 03-15-07/6070, то можно узнать, что люди, занимающиеся частной практикой (адвокаты, ИП, нотариусы) в процессе выявления основы для подсчета страховых взносов могут сокращать доходы от своей рабочей деятельности на количество сделанных расходов. Правила вычисления взносов по страховке на обязательное страхование пенсии для таких людей указан в подпункте первого пункта статьи 430 Кодекса (когда объемы получаемых денег не выше трехсот тысяч рублей за заданный период, то вычисления делают на основе МРОТ и тарифов. В противном случае взнос вычисляется с помощью прибавления одного процента с превышающей суммы). Если гражданин, выплачивающий налоги, за год получит более трехсот тысяч рублей, следует пользоваться данной формулой:

МРОТ x 12 x 26% + (доход — 300 000 руб.) x 1% (но не более 8 МРОТ x 26% x 12).

Размер страховых взносов для самозанятых граждан зависит от размера их доходов

Количество заработанных денег при самостоятельной занятности в данном случае следует сократить на объем профессиональных налоговых вычетов, расписанных в статье номер 221 Налогового Кодекса.

Профессиональный налоговый вычет: что это?

Следуя известным правилам, налоговые вычеты предполагают использование суммы совершенных по факту затрат, утвержденных в различных документах. Отметим: бывают ситуации, когда можно не учитывать фактические траты (относится к индивидуальным предпринимателям). Тогда есть право на обеспечение вычетом, составляющим 20% от количества заработанных денег.

Для выявления налоговой базы прописанные в официальных бумагах денежные траты не способны подвергаться учету вместе с расходами, находящимися в рамках выставленных правил.

Рассматриваемая нами разновидность вычета налогов при ее получении по нескольким причинам не поглощается одна другой, а обеспечивается для гражданина в полной мере, поскольку каждый вычет предполагает учет одного основания. Возможности взаимозасчитывания нет.

В расходы граждан, уплачивающих налоги, входят и объемы налогов, предполагаемых законом о налогах и сборах для видов деятельности, прописанных в данной статье (исключая НДФЛ), зачисленные или оплаченные за какой-либо налоговый период в порядке, контролируемом законами о налогах и сборах. Сюда же можно приписать деньги, уплаченные по страховым взносам на обязательное страхование пенсии, страховые взносы по ОМС, зачисленные либо выплаченные за определенный временной отрезок, предусмотренный законодательными актами нашей страны.

Список доходов, облагаемых вычетами:

- деньги, получаемые индивидуальным предпринимателем;

- средства, получаемые нотариусом, работающим частным образом, адвокатом, создавшим собственный кабинет и прочими гражданами, реализующими именно частную практику;

- деньги, полученные за выполнение трудовых обязанностей, прописанных в гражданско-правовом договоре;

- поощрения авторов, оплата за создание, исполнение и прочее применение достижений науки, литературы и искусства, награда ученым за открытия, изобретения и промышленные образцы, получаемые налогоплательщиками.

Особенности получения вычета при покупке жилья предпринимателем

По закону РФ освобождение от налога при приобретении квартир и домов распространяется только на плательщиков НДФЛ. Двоякий статус ИП не позволяет провести четкую границу и выработать единый алгоритм.

Общая система налогообложения

ИП на ОСНО достаточно подать годовую декларацию в территориальную инспекцию и приложить документы по сделке. Вычет охватывает доходы как от коммерческой, так и иной хозяйственной деятельности. Сразу уменьшить отчисления в бюджет не удастся из-за авансовых платежей. По итогам года придется делать возврат.

Пример. Предприниматель на общем режиме купил квартиру стоимостью 4 600 000 рублей. Совокупная выручка от бизнеса в год заключения сделки составила 7 500 000 при затратах в 5 800 000.

Рассчитаем облагаемую базу. Доход от коммерческой деятельности: 7 500 000–5 800 000 = 1 700 000.

Затраты по покупке квартиры будут освобождены от НДФЛ в пределах 2 млн рублей. Вычет полностью покроет налоговую базу:

2 000 000–1 700 000 = 300 000.

Остаток в 300 тыс. предприниматель использует в следующем году при расчете обязательств перед бюджетом.

Специальные режимы и самозанятость

Возможности этой категории плательщиков ограничены. ИП на УСН, ЕНВД, ЕСХН или патенте не являются плательщиками НДФЛ. Они не попадают под действие статьи 220. Подать декларацию разрешено лишь при появлении доходов, облагаемых по правилам главы 23 НК РФ. Так, настаивать на возврате налога вправе коммерсанты, совмещающие бизнес и работу по трудовому договору.

Пример. Предприниматель оказывает услуги на ЕНВД и одновременно трудится в местной клинике для животных. Выручка от бизнеса за 12 месяцев составила 670 тыс. рублей. Кроме того, за год ветеринарное учреждение выплатило специалисту заработную плату в 420 тыс. рублей. С суммы был удержан НДФЛ по ставке 13% – 54 600 рублей. В декабре коммерсант купил дом за 1800 000.

Имущественный вычет будет предоставлен лишь на 420 тыс. Поскольку дом куплен в конце года, излишне взысканный налог в сумме 54 600 рублей возвратят на счет ветеринара

Выручку от бизнеса на ЕНВД во внимание не примут

Остаток в 1380 000 разрешат использовать в следующем отчетном периоде в рамках трудовых отношений. Предприниматель может получить уведомление о праве на вычет. В этом случае работодатель не будет удерживать НДФЛ с заработной платы.

Если у «спецрежимника» отсутствуют доходы, облагаемые НДФЛ по ставке 13%, претендовать на имущественный вычет он не может. Министерство финансов России в письмах и разрешило возвращать налог через супруга. Условием станет оформление недвижимости в совместную собственность. Если права на объект зарегистрированы в долях, придется подтвердить реальность затрат каждого владельца.

Неопределенность правового статуса самозанятых граждан существенно осложняет применение норм. Формально они признаны плательщиками НДФЛ. Однако до конца 2018 года в отношении таких лиц действуют налоговые каникулы. Фактически в бюджет ничего не перечисляется, а потому возврат невозможен. Воспользоваться правом на вычет самозанятые граждане могут по той же схеме, что и «спецрежимники». Альтернатив у них нет.

Налоговый вычет для ИП

Он возможен, если ИП приобретает имущество, получает выплаты от работы, не связанной с коммерческой деятельностью предпринимателя. Выплаты положены и в случае, когда предприниматель несет расходы на семью.

Супруги вправе оформить договор о распределении вычета еще на стадии оформления заявления и подачи декларации.

Имущественный

Порядок оформления вычета на имущество ИП, физических лиц установлен НК РФ – ст. 220.

Получить выплату можно, в случае, когда предприниматель несет следующие затраты:

- покупка или строительство квартиры, другой жилой недвижимости;

- плата процентов по ипотеки и за иные целевые жилищные займы, направленные на приобретения и строительство жилья;

- если предприниматель переплатил за рефинансирование жилищного займа;

- приобретение автомобиля российского производства или выпущенного в РФ по иностранной лицензии.

Покупка не должна быть связана с коммерческими целями ИП.

Наибольший размер вычета составляет 260 тыс. рублей. Он доступен с суммы 2 млн. рублей, независимо от периода уплаты налогов. Выплату может получить и супруг предпринимателя, когда заявители приобрели имущество в общую долевую собственность.

Социальный

Основания приобретения социального вычета установлены в НК РФ – ст. 219. Его можно предоставить, учитывая следующие финансовые расходы приобретателя льготы:

- На благотворительные цели. Учитываются перечисления, которые выплачиваются официальным организациям, с соответствующей учредительной документацией. Сумма пожертвований не должна быть больше 25% от годового дохода ИП, не связанного напрямую с предпринимательской деятельностью.

- Получение высшего или среднего специального образования на коммерческой основе. Льготы доступны гражданам возрастом до 24 лет. Вычет также вправе получить заявитель, который оплатил учебу родственников.

- Расходы на лечение заявителя или его близких родственников. Для оформления вычета нужно подтвердить расходы соответствующими квитанциями, а также получить медицинские услуги только в лицензированном учреждении.

- Выплаты в негосударственные пенсионные фонды или оплата страхового полиса, в том числе имущественного характера.

ИП вправе получить вычет в течение 3-х лет с момента оплаты выше обозначенных расходов. Наибольший размер доходов по вычету не должен быть больше 130 тыс. руб. Дополнительный вычет в 50 тыс. руб. предполагается для родителей, которые оплатили учебу детей.

Профессиональный

Порядок оформления профессионального вычета установлен в НК РФ – ст. 221.

Доходы, подлежащие компенсации, должны быть получены:

- Индивидуальным предпринимателем.

- Лицами, которые получают доход от частной практики – в том числе репетиторы, няни, работники, оказывающие услуги по гражданско-правовому договору.

- Приобретателя авторского вознаграждения и других выплат за результаты интеллектуальной деятельности.

Вычет рассчитывается с учетом фактически понесенных расходов. Для его оформления нужно представить документы, подтверждающие затраты – квитанции, сметы, счета.

При покупке квартиры

Налоговый вычет для ИП при покупке квартиры доступен предпринимателям, которые платят подоходный налог. Бизнесмен может получить имущественный вычет в сумме до 260 тыс. рублей. Есть возможность оформить выплату у работодателя, если ИП дополнительно трудится в другой организации.

Выплаты будут поступать ежемесячно с момента обращения к работодателю с уведомлением от налоговой инспекции.

Порядок получения вычета при покупке квартиры

Пошаговая инструкция возврата НДФЛ для ИП:

- Подготовка необходимого пакета бумаг, описанного в предыдущем разделе. Для уточнения стоит обратиться к сотрудникам налоговой службы и проконсультироваться по этому вопросу.

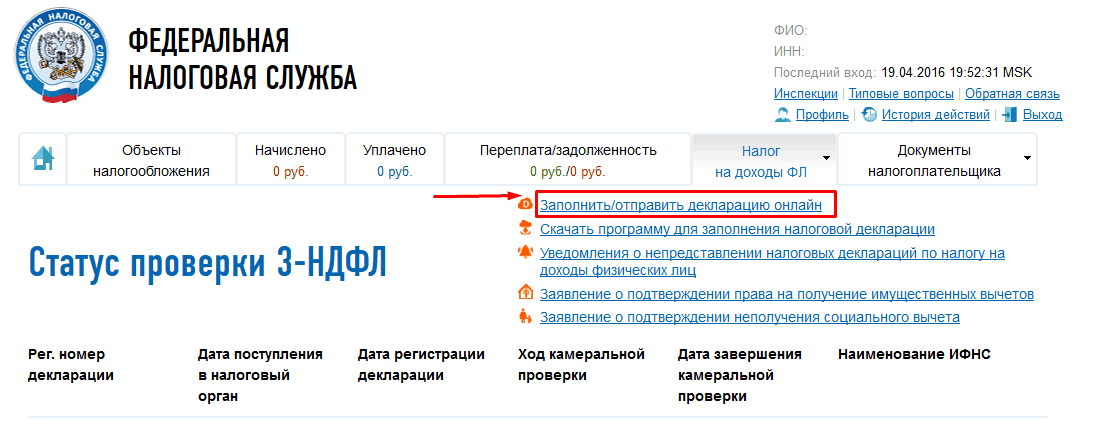

- Заполнение налоговой декларации. Разрешается делать это самостоятельно или заказывать услугу в специализированной фирме. Чтобы не привлекать платных специалистов, рекомендуется скачать программу на официальном сайте ФНС и заполнить с ее помощью. Система сама проверит правильность внесенных данных.

- Передача заявления и документов сотрудникам ФНС. Допускается личное посещение или через представителя на основании нотариальной доверенности. Также возможна отправка бумаг через отделение Почты РФ.

- Получение денег. Если с документами все в порядке, сотрудники переводят средства на указанный заявителем расчетно-кассовый счет.

Важно! Получение налогового вычета — это не обязанность каждого гражданина, а его право. Если индивидуальный предприниматель сам не заявит о намерении возвратить средства, никто не будет предлагать ему это

Отсутствие заявления расценивается, как нежелание человека получить вычет.

Сотрудники налоговой инспекции вправе отказать в возвращении денег, если:

- предприниматель оплачивает налог не по ОСНО и при этом не работает по трудовому договору;

- заявитель представил не весь список документы;

- бумаги были отправлены в ФНС не по месту постоянной прописки;

- гражданин несвоевременно подал декларацию о доходах;

- бизнесмен допустил ошибки при заполнении заявления или декларации.

Если гражданину отказали в возврате средств, он вправе обжаловать решение сотрудников налоговой инспекции, если не согласен с ним. При отклонении заявки представители ФНС обязательно раскрывают причину. Подать жалобу можно в судебную инстанцию или в прокуратуру.

Этапы получения имущественного налогового вычета

Пока процесс состоит из четырех этапов. Но скорее всего уже в 2021 году будет принят законопроект, который вносит изменения в Налоговый кодекс в части введения упрощенной процедуры получения налоговых вычетов по НДФЛ. Срок представления поправок — 24 февраля 2021 года.

Этап 1. Соберите копии всех необходимых документов

Копии документов, подтверждающих право на жилье:

- при строительстве или приобретении жилого дома — свидетельство о госрегистрации права на жилой дом или выписка из ЕГРП;

- при приобретении квартиры — договор купли-продажи, акт о передаче налогоплательщику квартиры, свидетельство о госрегистрации права собственности или выписка из ЕГРП;

- при приобретении земельного участка под строительство или под готовое жилье — свидетельство о госрегистрации права собственности на земельный участок и свидетельство о госрегистрации права собственности на жилой дом;

- при погашении процентов по ипотеке — ипотечный договор, график погашения кредита и уплаты процентов за пользование заемными средствами.

До 2021 года для получения вычета было достаточно представить свидетельство о госрегистрации права. Но в 2021 году произошли изменения в подтверждении права на имущественный вычет при покупке недвижимости (Федеральный закон от 03.07.2016 № 360-ФЗ). Если вы приобрели недвижимость после 15 июля 2021 года, то право на имущественный вычет придется подтверждать выпиской из ЕГРП.

Копии платежных документов:

- подтверждающие расходы при приобретении имущества (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств);

- свидетельствующие об уплате процентов по ипотечному договору (справка об уплаченных процентах за пользование кредитом).

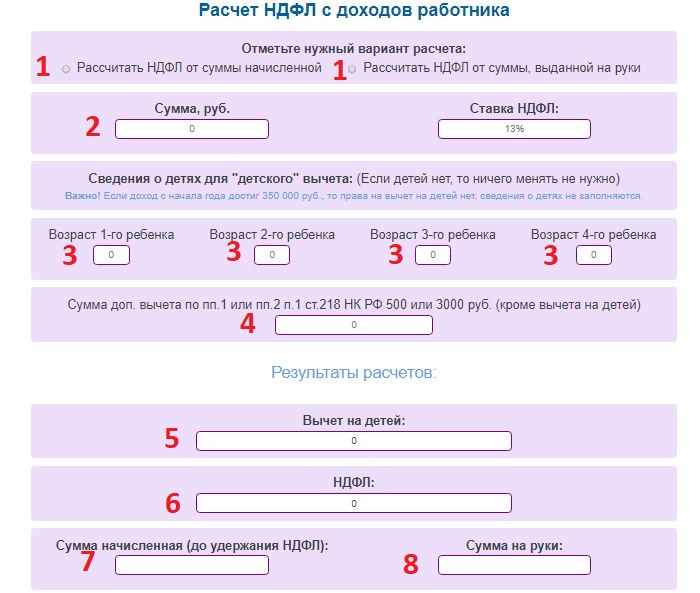

Этап 3. Заполните декларацию 3-НДФЛ

Вам понадобятся данные из паспорта, 2-НДФЛ и других документов.

Учтите, что форма 3-НДФЛ ежегодно обновляется, но вы должны использовать именно ту, которая соответствует году, за который возвращается НДФЛ.

На своем сайте ФНС приводит пример заполнения налоговой декларации по форме 3-НДФЛ.

Если имущество покупалось в общую совместную собственность, нужно предоставить:

- копию свидетельства о браке;

- письменное заявление о договоренности супругов о распределении размера имущественного налогового вычета.

Обратите внимание: в составе новой формы 3-НДФЛ есть заявление о возврате суммы излишне уплаченного налога. Его тоже нужно заполнить, чтобы налоговая смогла перечислить вам сумму

В заявлении укажите:

- наименование банка;

- реквизиты банковского счета, на которые нужно перечислить сумму (сумма в заявлении должна совпадать с суммой, указанной в декларации).

Этап 4. Передайте комплект документов в налоговую инспекцию

Пакет документов подается либо в налоговую по месту жительства лично, либо через личный кабинет на сайте ФНС. Специалисты проверяют документы в течение 3-х месяцев. В случае возникновения каких-либо вопросов с вами свяжутся и попросят оригиналы документов. Если все в порядке, то деньги поступят на ваш счет. В целом на процедуру получения имущественного налогового вычета уходит максимум 4 месяца.