Проводки по налогу на прибыль

Содержание:

- Как рассчитывается прибыль/убыток

- Налог на прибыль Расчет

- Как рассчитываются налоги от операций на брокерском счёте

- Внереализационные расходы

- Кто обязан платить

- Новое определение текущего налога на прибыль

- Начисление налога на прибыль: основные виды проводок

- Налоговый учет в бюджетных государственных учреждениях

- Какие расходы имеют право уменьшать размер прибыли

- Бухучет: задачи с решениями

- Как удерживаются налоги

Как рассчитывается прибыль/убыток

В балансе для отражения нераспределенной прибыли (непокрытого убытка) отводится строка 1370. В ней указан объем прибыли за вычетом обязательных платежей (в частности, налоговых), и чаще всего сумма прибыли по балансу не идентична выведенному результату по ОФР, поскольку балансовая прибыль включает в себя не только значение за отчетный период, но и суммы, полученные за весь период функционирования фирмы. В ОФР же рассчитывается размер прибыли за один отчетный период.

В бухучете сумма чистой прибыли (ЧП) формируется заключительными проводками в кредит сч. 84 с дебета сч. 99, а чистого убытка (ЧУ) – обратной проводкой: Д/т 99 К/т 84. Основным критерием правильности расчета величины прибыли является идентичность исчисленной суммы по бухучету с полученным итогом ОФР.

Налог на прибыль Расчет

При расчете налога на прибыль, необходимо точно знать, какие доходы и расходы можно признать в данном периоде, а какие нет. Существует два метода для определения дат, на которые признаются расходы и доходы для целей налогообложения. (ст. 271-273 НК РФ)

Метод начисления.

При данном методе налогового учета доходы (расходы) признаются в отчетном (налоговом) периоде, в котором они имели место (к которому они относятся). Дата признания доходов и расходов не зависит от даты фактического поступления средств (фактической оплаты расходов).

Порядок признания доходов:

- доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества и имущественных прав;

- в том случае когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности;

- для доходов от реализации датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав) независимо от фактического поступления денежных средств.

Для внереализационных доходов датой получения дохода признается:

- дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг);

- дата поступления денежных средств на расчетный счет (в кассу) организации.

Порядок признания расходов:

Расходы признаются в том отчетном периоде, в котором эти расходы возникают исходя из условий сделок. В том случае, когда сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно.

Датой осуществления материальных расходов признается:

- дата передачи в производство сырья и материалов;

- дата подписания акта приемки-передачи услуг (работ) производственного характера и т.д.

Датой осуществления внереализационных и прочих расходов признается:

- дата начисления налогов (сборов) — для расходов в виде сумм налогов;

- дата расчетов в соответствии с условиями договоров или дата предъявления налогоплательщику документов.

Кассовый метод.

При применении данного метода ведения налогового учета доходы и расходы признаются по дате фактического поступления средств — фактической оплаты расходов.

Порядок определения доходов и расходов

- датой получения дохода является день поступления денежных средств на счет в банк или в кассу организации, поступления иного имущества (работ, услуг) и имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом;

- расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и т.д) признается прекращение встречного обязательства приобретателем указанных товаров (работ, услуг) и имущественных прав, непосредственно связаное с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Необходимо выбрать единый метод налогового учета для доходов и расходов организациии.

Организации имеют право на определение даты получения дохода (расхода) кассовым методом, если в среднем за предыдущие 4 квартала сумма выручки от реализации без учета НДС не превысила 1 млн. рублей за каждый квартал.

Налог на прибыль Порядок расчета

Для того, чтобы рассчитать за налоговый период налог на прибыль, необходимо определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить её на соответствующую налоговую ставку.

Размер налога = Ставка налога * Налоговая база

В соответствии со ст. 315 НК РФ, расчет налоговой базы должен содержать:

- период, за который определяется налоговая база;

- сумму доходов от реализации, полученных в отчетном (налоговом) периоде;

- сумму расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от реализации;

- сумму внереализационных доходов;

- прибыль (убыток) от внереализационных операций;

- итоговую налоговую базу за отчетный (налоговый) период;

- для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащая переносу.

По прибыли, попадающей под разные ставки, базы определяются отдельно.

Основная ставка

20%

2% — в федеральный бюджет

18% — в бюджет субъекта РФ. Законодательные органы субъектов РФ могут понижать налог на прибыль для отдельных категорий налогоплательщиков, но не более чем до 13,5%.

Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль.

Как рассчитываются налоги от операций на брокерском счёте

Покупка, продажа и погашение ценных бумаг, НКД и купоны

- Стоимость продажи/погашения минус стоимость покупки минус комиссии за сделки. Пока вы не продали бумагу — никакой прибыли/убытка по ней не возникает.

- ФИФО. Если вы одну и ту же бумагу покупали в несколько сделок по разной стоимости, то прибыль/убыток будет рассчитываться начиная с более ранних сделок. Т.е. положим вы сперва купили 1 акцию за 1000р, потом 2 того же предприятия за 2000р, потом продали 1 за 1300. Ваша прибыль 1300-1000=300р. Если вы продадите 2 за 1300, то прибыль будет считаться так (1300-1000) + (1300-2000) = -400р убыток.

- В рублях. Если вас угораздило купить ценную бумагу за 100$ при курсе ЦБ РФ на день покупки 1$=60р, а продать за 90$ при курсе 1$=70р, то у вас облагаемая налогом прибыль в размере 90×70 — 100×60 = 300р, а не убыток (90-100)×70=-700р, как вам могло показаться. Однако! Если этой ценной бумагой оказалась номинированная в долларах облигация Минфина РФ, то у вас таки убыток (90-100)×70=-700р.

- При частичном погашении облигаций налог учитывается пропорционально. Т.е. если облигация номиналом 1000р была куплена за 900р, потом эмитент выплатил в счёт погашения 250р (25% номинала), то налог будет на 25%×(1000р-900р)=25р.

- С 1 января 2021г индексация номинала, НКД и купоны по всем облигациям облагаются 13% НДФЛ.

Выплата дивидендов по акциям

- Дивиденды по акциям облагаются налогом в 13% и, по факту, это не НДФЛ, а налог на дивиденды (который раньше был 9%). Никакие льготы и вычеты на него не распространяются.

- По российским акциям 13% удерживается в момент выплаты.

- Иностранный эмитент при выплате дивидендов удерживает налог в соответствии с собственным законодательством, также в момент выплаты. Чтобы избежать излишнего и двойного налогообложения, нужно у брокера заполнить специальную форму. Например, американские эмитенты по умолчанию удерживают налог 30%, при заполнении формы W8-BEN в америке будет удержано 10%, а в России нужно будет доплатить 3%. Но не для всех стран это работает.

Внереализационные расходы

К этой группе расходов относятся расходы, которые не связаны с производством и реализацией, а также некоторые убытки.

Подробнее читайте здесь.

Один из видов внереализационных расходов, достаточно часто встречающихся на практике, — проценты по долговым обязательствам, например, по кредитам и займам. Для них ст. 269 НК РФ предусмотрен специальный порядок учета.

Подробнее об этом порядке читайте здесь и здесь.

Текущая ситуация в экономике не совсем благоприятна. В кризисные времена всегда возрастает риск неплатежей. А значит, гораздо чаще возникает вопрос об учете сомнительных и безнадежных долгов. Конечно, мы не могли обойти его стороной.

Грамотно сформировать «сомнительный» резерв вам поможет наш материал «Порядок формирования резервов по сомнительным долгам».

А о том, что нового в формировании резерва появилось с 2017 года, читайте в статье «Изменился порядок расчета резерва по сомнительным долгам».

Отдельную статью мы посвятили процедуре списания просроченной дебиторки.

Все подробности — здесь.

Кто обязан платить

Уплачивать налог на прибыль обязаны юридические лица, то есть организации. Поступающие от них суммы идут в государственный бюджет. Исключения могут составить те случаи, когда предприятие имеет особенный режим налогообложения, направление деятельности или является иностранной организацией, проводящей подготовку на территории России к различным значимым событиям общемирового характера.

Кто обязан вносить налог на прибыль в обязательном порядке

УСН – аббревиатура расшифровывается как упрощенная система налогообложения. Данный режим предполагает освобождение от уплаты налогов:

- имущественного;

- на прибыль;

- на доход физического лица;

- на добавленную стоимость (исключая импорт).

Кроме того, представленный режим подразумевает отмену множества перечисленных выше выплат, вместо них вводится единая, возможная в следующих вариантах:

- часть от полученного дохода в размере 6% от «тела» уплачивается государству;

- от полученной посредством вычитания из доходов предприятия его расходов разницы отнимаются от 5 до 15% и уплачиваются в бюджет страны.

Определиться с наиболее подходящим вариантом вы сможете, поняв, какова реальная величина ваших расходов. Если они не достигают половины получки, следовательно, выбирайте первый вариант, в остальных случаях отдайте предпочтение процентам с разницы между прибылью и затратами.

ЕНВД – эта аббревиатура при расшифровке звучит как единый налог на вмененный доход. Это режим предназначен для конкретных сфер ведения предприятий, все они представлены в НК РФ. Власти субъектов РФ могут устанавливать его как основной для своих регионов по отношению этих направлений деятельности.

Среди них обычно оказываются:

- перевозки грузов на транспорте;

- транспортировка пассажиров;

- торговля в розницу и т.д.

Где А – это показатель физического характера, находящийся в прямой зависимости от рыночной ниши, в которой действует организация, количества работников, размера торговой площадки, численности средств для передвижения и т.д.

В – оговоренная в Налоговом Кодексе Российской Федерации доходность базового характера.

К1 – специализированный коэффициент, на сегодняшний день равный 1, 868.

К2 — второй коэффициент, который определяется согласно правовым актам, изданным властями субъекта, на территории которого и находится индивидуально предпринимательство или юридическое лицо.

Как и в предыдущих случаях, налог на вмененный доход освобождает представителей фирмы от надобности оплачивать другие отчисления в пользу государственного бюджета. Речь идет о налогах:

- на добавленную стоимость (не импорт);

- прибыль;

- имущество налоговых резидентов страны;

- доход физического лица.

Еще одно возможное направление, которое налогом на прибыль не облагается — игорный бизнес.

Кроме того, от уплаты освобождаются иностранные компании, которые работали на территории России во время проведения в Сочи всемирных олимпийских состязаний в 2014 году, а также те, которые работают сейчас, в 2021, и ведут подготовку к FIFA и проводимому в следующем году чемпионату мира по футболу.

Новое определение текущего налога на прибыль

Текущий налог на прибыль — это сумма, которая фактически подлежит уплате в бюджет. Он определяется исходя из налоговой базы по налогу на прибыль. Базу по налогу на прибыль определяют как разницу между доходами и расходами. До 2021 года текущий налог на прибыль рассчитывали из прибыли по бухгалтерским данным, скорректированного на сумму ПНА (ПНО) и величину изменения ОНО (ОНА).В 2021 году текущий налог на прибыль — это сумма налога, рассчитанная в соответствии с Налоговым кодексом.

Теперь берутся за основу только нормы НК РФ. Для расчета налога на прибыль величину налоговой базы умножают на налоговую ставку.

Основная налоговая ставка 20%: 3% — в федеральный бюджет, 17% — в бюджет региона.

Главное, правильно определить налоговую базу.

Напомним, доходы по налогу на прибыль определяют на основании статей 249, 250, 251 НК РФ, расходы — 253, 265, 270 НК РФ.

В них содержатся перечни доходов и расходов от реализации, внереализационных доходов и расходов, которые включаются в налоговую базу. А также перечислены затраты и поступления, которые при подсчете налоговой базы не учитываются.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Доходы, не облагаемые налогом на прибыль

Какие расходы не учитываются

Начисление налога на прибыль: основные виды проводок

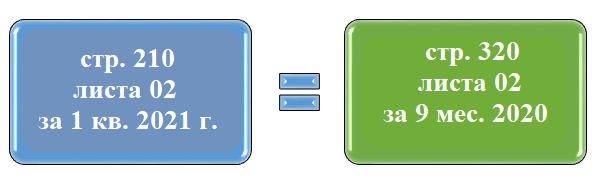

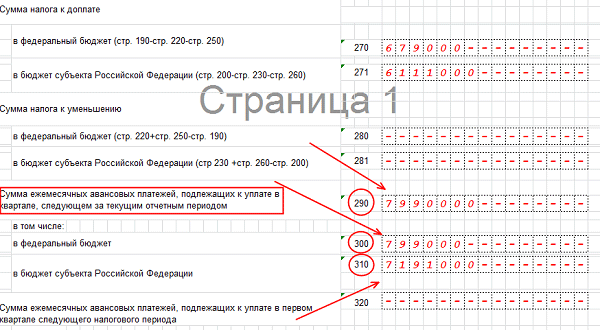

Налог на прибыль исчисляется в течение года либо ежемесячно, либо ежеквартально путем определения авансовых платежей. При этом начисление происходит нарастающим итогом с начала года.

Начисление налога на прибыль

|

Дебет |

Кредит |

Обозначение операции |

| 99 | 68 | Начислен авансовый платеж по налогу на прибыль (ежемесячно или ежеквартально) |

| 09 | 68 | Начислен налоговый актив при превышении налоговой прибыль над этим показателем по данным бухучета |

| 68 | 77 | Начислено налоговое обязательство при превышении бухгалтерской прибыли над показателем по налоговому учету. |

| 99 | 68 | Начислен налог на прибыль за налоговый период, если прибыль по итогу года больше чем в отчетные промежутке времени авансовые платежи. |

| 99 | 68 | Скорректирован налог на прибыль по итогу за год, в случае когда по итогам за год прибыль получена меньше, чем при расчете авансовых платежей (в том числе при получении убытка) |

Проводки у налогового агента

В установленных НК РФ случаях российская компания должна выступать налоговым агентом и производить удержание налога на прибыль у источника его образования. Примером такого случая является выплата дивидендов как российской фирме, так и организации, не имеющей представительства на территории РФ или когда перечисляется оплата арендной платы иностранной компании

|

Дебет |

Кредит |

Обозначение операции |

| 84 | 75/2 | Начислены дивиденды иностранной компании — участнику общества |

| 75/2 | 68 | Начислен налог на прибыль налоговым агентом по дивидендам иностранной фирме |

| 75 | 52 | Перечислены дивиденды учредителю — иностранной фирме |

| 68 | 51 | Оплачен налог на прибыль налоговым агентом |

| 20 | 60 | Начислена арендная плата поставщику – иностранной фирмы |

| 60 | 68 | Начислен налог на прибыль налоговым агентом в отношении арендодателя или лизингодателем |

| 68 | 51 | Перечислен в бюджет налог на прибыль налоговым агентом |

| 60 | 52 | Перечислена арендная плата поставщику — иностранной фирме |

По займам

Обязанности по исчислению налога на прибыль в качестве налогового агента у компании возникают и в отношении процентов, начисленных по привлеченным от иностранных компаний (с государствами которых отсутствуют международные соглашения), не имеющих представительств в РФ, займам.

В бюджетном учреждении

Согласно НК, платить налог на прибыль обязана любая компания, если она действует на территории страны. При этом значения не имеет, как у нее правовой статус, либо как она создавалась.

На основании этого бюджетные учреждения также обязаны рассчитывать и перечислять налог на прибыль. При этом в налогооблагаемую базу будут включаться не только коммерческие доходы, но также и внереализационные.

Налог на прибыль рассчитывается по стандартным алгоритмам — здесь также можно уменьшать поступившие доходы на размер понесенных расходов.

Внимание!

Для ведения учета в бюджетном учреждении есть строгое правило — необходимо вести раздельный учет доходов и расходов по коммерческой деятельности и поступивших в качестве целевого финансирования. Если этого не сделать, то последние нужно будет включать в состав налогооблагаемых доходов.

Проводки по налогу на прибыль оформляются следующим образом:

Возврат товара поставщику – проводки у покупателя: НДС и налог на прибыль

На практике может возникнуть ситуация, при которой покупатель принял от поставщика товар и оприходовал его. Через некоторое количество времени принимается решение вернуть его назад, по причине того, что он не пользуется спросом — к примеру, такой пункт есть в договоре между сторонами.

Внимание!

Особенностью такой операции будет являться то, что фактически реализация уже была проведена у каждой из сторон, а потому необходимо оформить своего рода обратную реализацию, с начислением всех необходимых налогов. Во время этой операции также требуется выписать счет-фактуру, в которой выделить налог НДС.

Поскольку в учете будет отражена обратная реализация, то в базу по налогу на прибыль попадают выручка и списание закупочной стоимости, которые участвуют в определении налога в общем порядке. Фактически налогооблагаемая прибыль будет равна нулю, поскольку цена продажи будет равна сумме остаточной стоимости и НДС.

Проводки оформляются таким образом:

|

Дебет |

Кредит |

Обозначение операции |

|

При поступлении товаров |

||

| 41 | 60 | Закуплены товары у поставщика |

| 19 | 60 | Выделен НДС по приобретенным товарам |

| 68 | 19 | Произведен зачет входного НДС |

|

В момент возврата товаров |

||

| 62 | 90 | Отражается возврат непроданных товаров в виде реализации |

| 90 | 41 | Списывается закупочная стоимость возвращаемых товаров |

| 90 | 68 | Производится начисление НДС на операцию возврата |

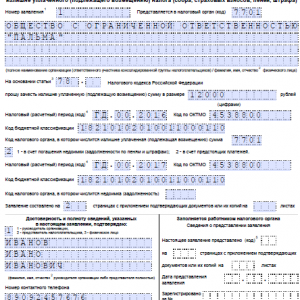

Налоговый учет в бюджетных государственных учреждениях

Федеральным законом от 06.08.2001 № 110-ФЗ в Налоговый

кодекс РФ была введена новая глава 25 «Налог на прибыль организаций», которая

начала свое действие с 1 января 2002 г. Статьей 313 главы 25 НК РФ введено

понятие «Налоговый учет» и установлена обязанность ведения налогового учета

налогоплательщиками с целью исчисления налоговой базы по налогу на прибыль.

Налоговый учет — система обобщения информации для

определения налоговой базы по налогу на основе данных первичных документов,

сгруппированных в соответствии с порядком, предусмотренным настоящим Кодексом.

Налоговый учет осуществляется в целях формирования полной и

достоверной информации о порядке учета для целей налогообложения хозяйственных

операций, осуществленных налогоплательщиком в течение отчетного (налогового)

периода, а также обеспечения информацией внутренних и внешних пользователей для

контроля за правильностью исчисления, полнотой и своевременностью исчисления и

уплаты в бюджет налога.

Система налогового учета организуется налогоплательщиком

самостоятельно, исходя из принципа последовательности применения норм и правил

налогового учета, то есть применяется последовательно от одного налогового

периода к другому. Порядок ведения налогового учета устанавливается

налогоплательщиком в учетной политике для целей налогообложения, утверждаемой

соответствующим приказом (распоряжением) руководителя.

При этом данные налогового учета могут быть получены на

основании данных бухгалтерского учета. В случае если в регистрах бухгалтерского

учета содержится недостаточно информации для определения налоговой базы в

соответствии с требованиями настоящей главы, налогоплательщик вправе

самостоятельно дополнять применяемые регистры бухгалтерского учета

дополнительными реквизитами, формируя тем самым регистры налогового учета, либо

вести самостоятельные регистры налогового учета.

И положения главы 25 НК РФ, и выпускавшиеся в дальнейшем

методические рекомендации по ведению налогового учета опирались на правила и

методику ведения бухгалтерского учета в коммерческом секторе (Инструкция по

применению Плана счетов бухгалтерского учета финансово-хозяйственной

деятельности организаций, утвержденная приказом Минфина Росси от 31.10.2000 №

94н, Положения по бухгалтерскому учету и др.). С 1 января 2003 года вступило в

действие Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль

организаций» ПБУ 18/02, утвержденное приказом Минфина России от 19.11.2002 №

114н, применение которого позволило отражать в бухгалтерском учете и

бухгалтерской отчетности различие налога на бухгалтерскую прибыль (убыток),

признанного в бухгалтерском учете, от налога на налогооблагаемую прибыль,

сформированного в бухгалтерском учете и отраженного в налоговой декларации по

налогу на прибыль.

С вводом в действие главы 25 НК РФ, а затем ПБУ 18/02 «Учет

расчетов по налогу на прибыль организаций» их положения были реализованы в

типовых учетных конфигурациях системы «1С:Предприятие 8». Ведение налогового

учета в «1С:Предприятии» актуализировалось по мере изменения законодательства и

совершенствовалось в новых версиях программы.

В программных продуктах «1С» для ведения бюджетного учета

традиционно решалась задача автоматизации именно бюджетного (бухгалтерского)

учета, поскольку существенные различия в правилах бюджетного учета и

коммерческого бухгалтерского учета затрудняли автоматизацию налогового учета на

основании данных бюджетного учета.

С введением в действие нового Единого плана счетов

бухгалтерского учета и инструкции по его применению, утвержденных приказом

Минфина России от 01.12.2010 № 157н, бухгалтерский учет государственных

(муниципальных) учреждений нового типа стал более приближен к коммерческому

учету.

В связи с тем, что до 1 июля 2012 года большая часть

государственных и муниципальных учреждений должны изменить свой тип — на

«бюджетное» или «автономное», что влечет большую самостоятельность учреждения и

расширение ведения приносящей доход деятельности с целью привлечения внебюджетных

источников для финансового обеспечения основной деятельности, в версии

1.0.10 программы «1С:Бухгалтерия

государственного учреждения 8» реализовано ведение налогового учета по налогу

на прибыль в соответствии с положениями главы 25 НК РФ.

При реализации методологии ведения налогового учета в

«1С:Бухгалтерии государственного учреждения 8» разработчиками фирмы «1С» был

применен 10-летний опыт автоматизации налогового учета в «1С:Предприятии»,

реализован такой же план счетов и регистры налогового учета, как в типовой

конфигурации программы «1С:Бухгалтерия 8».

Какие расходы имеют право уменьшать размер прибыли

Производственные расходы – это как раз та часть, которая уменьшает размер доходов и как следствие объем прибыли, размер налога с прибыли. Расходы подобно доходам также разделены на 2 группы:

1. Расходы, участвующие в реализации или производстве товаров и работ

Это затраты, которые были необходимы для полноценного производства или оказания услуг. Они имеют документальное подтверждение и поступили от налогоплательщика-юридического лица. Все подобные расходы должны быть выражены в денежном эквиваленте и регламентироваться действующим законодательством на территории РФ или в рамках заключенного договора. В категорию этих расходов попадают все затраты, которые были произведены исключительно для получения дохода. Какими могут быть производственные расходы:

-

- затраты на приобретение сырья и материалов;

- расходы по оплате заработной платы;

- размер начисленных амортизационных отчислений;

- другие затраты.

2. Внереализационные расходы

-

- неустойки, пени, штрафы, которые были выплачены в пользу других предприятий;

- убытки прошедших лет, выявленные лишь в подотчетном периоде;

- убытки, полученные в результате содержания заводов, временно законсервированных;

- изменение курса валют в отрицательную сторону при проведении операций в зарубежной валюте.

- убытки, полученные от списания задолженности дебиторов по сроку давности или в результате неплатежеспособности партнера;

- убыток, образовавшийся в итоге нахождения недостачи или порчи продукции при проведении инвентаризации;

- убыток, полученный от списания не полностью амортизированных ценностей.

Бухучет: задачи с решениями

Задача 1. Определить обороты и остатки по расчетному счету (сальдо конечное):

а) остаток денежных средств на начало месяца составил 3000000 руб.

б) за расчетный месяц проведены следующие хозяйственные операции

1) 10/ХХ получены с расчетного счета и оприходованы в кассе деньги – 1000000 руб.

2) 15/ХХ погашена задолженность поставщикам 800000 руб.

3) 15/ХХ перечислено налогов в бюджет 600000 руб.

4) 20/ХХ перечислены денежные средства по месту нахождения подотчетного лица 8400 руб.

5) 21/ХХ перечислены с расчетного счета и оприходованы в кассе деньги 200000 руб.

6) за расчетный период зачислена на расчетный счет выручка от реализации 1200000 руб.

Задача 2. На основании хозяйственных операций открыть счета синтетического учета и записать в них суммы начальных остатков. После регистрации каждой операции в журнале записать ее на счетах.

Подсчитать фактическую себестоимость выпущенной продукции, финансовые результаты от продажи продукции, прочих операций, налог на прибыль, чистую прибыль предприятия. Вывести конечные остатки по счетам.

По данным счетов составить оборотную ведомость, баланс на начало и конец отчетного периода, отчет о финансовых результатах, отчет о движении денежных средств за отчетный период.

решение сквозной задачи по бухгалтерскому учету 2 (15 страниц)

Задача 3. 1. Выполнить бухгалтерские проводки по всем хозяйственным операциям за 2012г. с необходимыми расчетами.

2. Открыть необходимые счета, рассчитать обороты за месяц и вывести сальдо по конец периода.

3. Рассчитать фактическую себестоимость реализованной продукции за март 2012г.

4. Составить оборотную ведомость с выделением необходимых субсчетов по состоянию на 01 апреля 2012г.

5. Составить бухгалтерский баланс по состоянию на 31 марта 2012г.

Задача 4. На основании данных для выполнения задачи:

1. Подготовить и заполнить журнал регистрации хозяйственных операций.

2. Открыть схемы счетов и отразить в них хозяйственные операции.

3. Подсчитать обороты за месяц и вывести остатки на конец месяца.

4. Определить и списать результат от реализации продукции.

5. Составить оборотную ведомость по синтетическим счетам.

6. Составить баланс ООО «Кедр» на 1 мая 2013г.

Задача 5. 1.Открыть синтетические счета и записать на них остатки на начало месяца

2. Составить журнал хозяйственных операций за месяц. Произвести необходимые расчеты по операциям.

3. Записать на счетах операции за месяц и подсчитать итоги оборотов по дебету и кредиту. Вывести остатки на начало следующего месяца.

4. Составить оборотную ведомость по синтетическим счетам.

5. Составить по данным оборотной ведомости баланс на начало следующего месяца.

решение сквозной задачи бухучёта 5 (23 страницы)

Задача 6. Получены деньги за предоставленные услуги 54870 рублей. Оприходован материал на склад 5648 рублей. Начислена заработная плата основным работникам в размере 45793 рублей. Выплачена заработная плата работникам в сумме 5267 рублей. оплачены канцелярские товары 12500 рублей. перечислен ЕСН в размере 25000 рублей и НДФЛ в сумме 45600 рублей. Списаны материалы в производство 45870 рублей. Акцептованы счета-фактуры транспортному предприятию на сумму 63287 рублей. передана готовая продукция на склад 45839 рублей. Составить журнал хозяйственных операций (содержание документ дебет кредит сумма) сделать разноску (самолетики)

Задача 7. На балансе предприятия числится имущество, остаточная стоимость составляет:

На 01.01.2013 – 2 345 000 руб.

На 01.02.2013 – 2 294 700 руб.

На 01.03.2013 – 2 175,300 руб.

На 01.04.2013 – 3 187 600 руб.

Определить среднегодовую стоимость имущества. Начислить авансовый платеж и перечислить в бюджет.(Сделать самолетик и проводки)

Задача 8. Составить бухгалтерские проводки и определить тип хозяйственной операции, влияющий на изменения в бухгалтерском балансе

Другие примеры: Готовые контрольные по бухучету

Качественно выполним ваши задания по БУ

Узнать стоимость сегодня

Как удерживаются налоги

У российского брокера

- На дивиденды по российским акциям — в момент выплаты.

- На дивиденды по иностранным акциям — в момент выплаты в иностранном государстве. Доплата российских налогов или в момент выплаты, или в конце года, а чаще самостоятельно.

- На купоны по облигациям. При выплате на брокерский счёт — в момент выплаты или в конце года. При выплате на банковский счёт — в момент выплаты.

- При выводе денег с брокерского счёта. Брокер рассчитает налог на дату вывода денег и вычтет уже удержанную в этом году сумму. Если остаток налога больше суммы вывода, удержат 13% от суммы вывода. Если меньше — всю. Т.е. если вы захотели вывести с брокерского счёта 10Кр, а брокер насчитал вам налогов на 10Кр или больше — вы получите 8700р, а если налог оказался пусть даже 9999р — на ваш банковский счёт дойдёт 1 рубль.

- В начале года. Брокер рассчитывает налог за год по состоянию на конец 31 декабря. Если он успел удержать больше, чем оказалась итоговая сумма — он вернёт вам лишнее, если меньше, то до 1 февраля попытается забрать недоимку с брокерского счёта (когда и сколько раз будет пытаться — зависит от брокера). Если там сумма меньше, чем недоимка, некоторые брокеры всё списывают, некоторые всё оставляют.

- Если брокер не смог полностью заплатить за вас налог, он отправит уведомление в налоговую, а та включит эту сумму в расчёт ваших налогов к уплате до 1 декабря.

У иностранного брокера

- На дивиденды и купоны — в момент выплаты согласно законодательству эмитента. Доплату до 13% нужно рассчитать, задекларировать и уплатить в России самостоятельно.

- По остальным операциям — не удерживается. Доход по правилам выше нужно рассчитать, задекларировать и уплатить 13% в России самостоятельно.