Расчет экономической эффективности

Содержание:

- Как рассчитать экономическую эффективность

- Расчет эффективности работы персонала.

- Считаем прирост в процентах — пошаговая инструкция и формулы

- В чем ограниченность рентабельности?

- Показатели рекламы

- Что такое ROI обучения и зачем его измерять

- Как высчитать прибыль в процентах

- Темп роста и темп прироста

- Закажите статью у лучших копирайтеров Биржи

- Инвестиционное планирование

- Методы повышения экономической эффективности

- Пример расчета показателей экономической эффективности

- Чистая приведенная стоимость проекта

- Расчет стоимости инвестиций

- Статические методики выполнения оценки

- Как определить реальную точку безубыточности целевой операции?

- Суть методик анализа экономической выгоды вложений

- Группы показателей

- Заключение: рекомендации экспертов

Как рассчитать экономическую эффективность

Эффективной работы экономической системы можно достичь исключительно при условии полного удовлетворения потребностей всех членов общества посредством использования уставленного перечня ресурсов. Самым наглядным из всех ее показателей является конкурентоспособность, исследованием которой вот уже два десятилетия занимаются ведущие экономисты в рамках проекта «Конкурентоспособность. Глобальный обзор». В 1999 году ими были детально проанализированы все аспекты экономики 59 стран, продукция которых обеспечивала спрос мирового населения на 95%. По статистике, проведение ряда реформ 90-х годов в России в разы снизило устоявшийся уровень конкурентоспособности государства. Однако проведение экспертами Всемирного экономического форума анализа ведения бизнеса 125 странами подняло Россию на 62 место. Индия и Китай заняли 40 и 50 место рейтинга, а его лидерами стали экономически развитые страны.

Рассчитать экономическую эффективность определенного вида производства можно исходя из его основных показателей, одним из которых является ресурсная эффективность. Она являет собой отношение результата производства к затраченному на его реализацию ресурсу, в роли которого может выступать:

Расчет эффективности работы персонала.

Получается что мы можем точно рассчитать эффективность персонала.

1. Проще всего это можно проиллюстрировать на примере фрилансера.

Вы заказали сделать какой то продукт у фрилансера и заплатили ему за его создание определенную сумму денег, потом вы продали полученный продукт и получили доход

Так вот можно ли считать, что эффективность работы фрилансера как отношение полученного дохода к затратам на работу фрилансера? Скорее всего можно.Тут важно учесть, что вы скорее всего тоже потратили свое время на данный продукт. Поэтому при оценке не забудьте из стоимости продажи отнять все ваши расходы и после этого уже рассчитать эффективность фрилансера

2. А как быть, если над проектом работало несколько разработчиков?

Как понять эффективность работы отдельно дизайнера, верстальщика, программиста если вы знаете сколько вы заплатили каждому и знаете сколько стоит продукт в целом? Тут тоже есть решение. Например, при формировании стоимости продукта вы можете оценить для себя (или для заказчика) сколько стоит отдельно дизайн, верстка и программирование. И, после продажи продукта, определить эффективность каждого сотрудника.

3. А что делать если над проектом трудилось 3 программиста разной квалификации, например: junior, middle и senior? Как в данном случае рассчитать эффективность каждого программиста.

В данном случае можно сделать это так: 1) Разбить задачу на подзадачи. 2) Оценить Senior – программистом каждую подзадачу в отдельности и получить себестоимость (грубо говоря затраты) работы, если бы работу делал один Senior – программист. 3) Сформировать цену всего проекта и отсюда каждой задачи. А далее начать работу над проектом, назначая на исполнение задачи по программистам. 4) Зная сколько задач сделал каждый программист и их стоимость, а также затраты на каждого программиста, можно рассчитать эффективность каждого из них. 5) Может даже получиться что эффективность одного их них меньше единицы. Тут можно и нужно сделать анализ и понять почему так вышло, где проблема? Для этого мы в принципе и рассчитываем эффективность персонала.

В данном примере не учитываются другие расходы например на: электричество, интернет, работа бухгалтера и т.д. Все это дополнительно добавляется при формировании стоимости конечного продукта и затрат на содержание работника.

В данном примере мы основываемся на субъективной оценке проекта Senior – программистом.

Если у вас есть больше времени, то можно поручить оценку проекта всем 3-м программистам. По сути вы должны получить одинаковые затраты по деньгам.

При оценке проекта всеми сотрудниками независимо, мы можем получить очень важные данные.Беря за эталон одного из программистов можно понять относительно него на сколько другой эффективнее или нет.

Считаем прирост в процентах — пошаговая инструкция и формулы

Для того чтобы посчитать прирост (в абсолютном или процентном соотношении), необходимо наличие нынешнего значения и того, с которым проводится сравнение. Для установления динамики прироста, временные промежутки должны быть равны (например, неделя, месяц, или год).

Подсчёт прироста используется в управлении финансово-экономической деятельностью, а также в статистике. С помощью несложной математической формулы можно узнать, насколько выросли затраты или доходы (личные или на предприятии в целом) за определенный период времени, подсчитать прирост клиентов и многое другое. В качестве примера попробуем посчитать прирост в процентах, используя специальную формулу.

В чем ограниченность рентабельности?

Чтобы разобраться с сущностью эффективности, лучше всего рассмотреть особенности ее проявления на конкретных примерах. Очевидно, что эффективность – относительный показатель. Чтобы убедиться в этом, рассмотрим два типа простых бизнес-операций (рисунок 1). Здесь И – инвестиции; Д – доход; Т – время операции.

Рисунок 1

Несложно заметить, что эти операции эквивалентны относительно эффективности. Действительно, если мы хотим инвестировать две денежные единицы, то результат от их вложения в две операции первого типа будет неотличим от вложения тех же инвестиций в одну операцию второго типа (рисунок 2).

Рисунок 2

Вывод 1. В случае равенства продолжительности двух простых операций (T1=T2) и равенства их рентабельности (R1=R2), эффективность исследуемых операций О1 и О2 эквивалентна, поскольку, для операции О1 с меньшими инвестициями всегда можно создать парную операцию О1.2 с дополнительными инвестициями О1.2=О2-О1, а результат проведения парных операций обеспечит получение равной суммарной прибыли, по отношению к операции О2.

Этот факт, а также то, что показатель «рентабельность», в этом случае, дает правильный ответ на вопрос, связанный с

оценкой эффективности, основываясь на базовых параметрах операции каждого типа,

многими воспринимается как доказательство того, что рентабельность является

синонимом эффективности. То, что это не так, показывает исследование двух типов операций с разной продолжительностью

(рисунок 3).

Рисунок 3

Так, каждая из операций второго типа эффективней операции первого типа, хотя ее рентабельность в два раза ниже. Почему? Вложение инвестиций во второй тип операции позволяет в момент времени t1 вернуть их с прибылью в одну единицу и снова вложить полученные инвестиции в операцию с такими параметрами. В момент t2 снова вернуть вложенные инвестиции с прибылью в одну единицу.

Общая прибыль от вложения в операции первого типа к моменту t2 при этом составит две единицы. Такая же прибыль будет получена к моменту t2 и от операций второго типа.

Несмотря на то, что вложения и прямые доходы от процессов, построенных на операциях первого и второго типов равны, относительно эффективности эти операции не эквивалентны.

Связано это с тем, что прибыль от операции второго типа, полученная в момент времени t1, сразу же может инвестироваться в новую операцию или проект.

Поскольку, к моменту t2 вновь созданная операция с «родительской» рентабельностью принесет инвестору дополнительную прибыль, операция второго типа эффективнее операции первого типа. Продолжительность «дочерней» операции будет определяться уровнем спроса на ее потребительский продукт. В случае низкого спроса и необходимости «вписаться» в заданный интервал времени, новые инвестиции можно разбить на ряд более мелких по объему.

Вывод 2. Из двух типов простых операций с равными инвестициями (затратами) и кратным временем операций, эффективней операция с меньшим временем, если на момент одновременного завершения процессов, построенных на этих типах операций, их процессуальная прибыль, одинакова.

После анализа второго примера становится понятной сложность задачи, которую «должен решать» показатель эффективности. В частности, он должен указать, что операция второго типа (рисунок 3) эффективней операции первого типа, учитывая время этих операций, их рентабельность и эффект от инвестиции собственной прибыли.

Понятия «эффективность» и «эффективное использование ресурсов» в рамках данной работы – это синонимы. В свою очередь, чтобы дать определение понятию «эффективное использование ресурсов», а также вести предметный разговор в дальнейшем, необходимо создать базовый терминологический фундамент. Для получения общих выводов эта терминологическая база будет иметь кибернетическую направленность.

Показатели рекламы

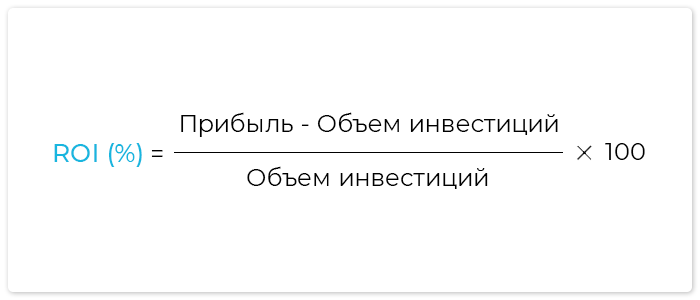

Основным экономическим показателем, позволяющим оценить эффективность рекламной кампании, является ROI (Return Of Investment). Он учитывает доходы и инвестиции. Соотношения между величинами выявляет прибыльность или убыточность бизнес-процесса.

ROI — важная метрика. Однако в случае с рекламным бизнесом рассчитывать этот показатель следует не ранее как через полгода после начала кампании. На ее значение влияют не только показатели эффективности рекламы, но и этап развития компании, отрасль, востребованность и частота покупок предлагаемого товара.

Среди дополнительных, но не менее важных показателей эффективной работы размещенных на сайте рекламных материалов, обычно рассматривают:

-

Число отказов. Время, потраченное на просмотр посетителем единственной страницы сайта, ограничено 15 секундами;

длительность просмотра страниц сайта. - Глубина просмотра. Среднее количество просмотренных пользователем за одно посещение сайта страниц.

- Вовлеченность (ER, Engagement Rate) проявляется в виде целевых действий: поставленного лайка, оставленного под публикацией комментария или сделанного репоста.

- Количество подписчиков. Динамичный показатель (неактивных подписчиков периодически удаляют из баз); в качестве переменной учитывается во многих формулах расчета эффективности рекламы.

- Рейтинг (Rating). Характеристика качества работы медиа-ресурса; учет всех рейтингов ресурсов, ставшими площадками для проведения рекламной кампании, трансформирует ее в маркетинговый показатель (GRP); он позволяет оценивать масштаб проводимой кампании.

- Общее число контактов (OTS, Opportunity To-See). Потенциально возможное количество просмотров публикации любым посетителем сайта, даже не относящимся к ЦА.

Эти метрики позволяют оценить качество трафика и степень заинтересованности посетителей.

Что такое ROI обучения и зачем его измерять

ROI — это показатель возврата вложенных средств и индикатор эффективности инвестиций. Суперсила коэффициента ROI в том, что он знаком финансистам и вызывает доверие у руководства компании.

Смысл расчёта ROI заключается в переводе затрат на обучение и выгод от него в одинаковые единицы измерения — рубли, доллары или другую валюту. Это здорово, потому что тогда возможно провести прямое сравнение и сделать однозначный вывод об эффективности обучения для бизнеса.

Формула расчёта ROI выглядит так:

Положительный коэффициент означает что вы отработали в плюс, отрицательный — обучение идёт в убыток.

|

Пример 1. Компания «Бета» вложила в обучение сотрудников 650 000 рублей. Благодаря этому удалось повысить продажи и заработать на 1 750 000 рублей больше. ROI = (1 750 000 — 650 000)/650 000*100 = 169% |

Получается, на каждый вложенный рубль компания получила 2 рубля 69 копеек.

|

Пример 2. Компания «Гамма» потратила на обучение 250 000 рублей. Обученные сотрудники принесли компании дополнительные 75 000 рублей. ROI = (75 000 — 250 000)/250 000*100 = -70% |

В этом примере ROI отрицательный. Это означает, что получение дополнительных 75 тысяч прибыли не стоило ресурсов, вложенных в программу. Овчинка выделки не стоила.

Как высчитать прибыль в процентах

В общем виде рентабельность – это отношение прибыли к затратам, активам, ресурсам и т.д.Как высчитать процент рентабельности? Это отношение прибыли (доходы-расходы) к базису, умноженное на 100%.Существует несколько видов рентабельности, рассмотрим некоторые из них:Общая рентабельность (также известна как рентабельность активов) рассчитывается, как отношение валовой прибыли (доходы-расходы) к среднегодовой стоимости основных и оборотных средств, умноженное на 100%.

Основной показатель экономической эффективности – это рентабельность. По сути, коэффициенты рентабельности – это показатели доходности, прибыльности предприятия. Рентабельность – это относительный показатель и поэтому удобен в использовании для сравнения различных инвестиционных проектов или различных видов деятельности.

Темп роста и темп прироста

Часто происходит путаница при определении понятий темпа роста и прироста, так как их формулы легко спутать.

Для того, что бы определить темпа прироста из показателей расчетного периода вычитают показатель базового периода, впоследствии это результат делят на показатель базисного периода и умножают на 100%. В итоге мы получаем значение темпа прироста в процентах.

Для того, чтобы не происходила путаница в этих понятиях, можно отметить, что темп роста показывает увеличение самого показателя, то есть во сколько раз он изменился в определенном временном промежутке.

Темп прироста же показывает, насколько выросло значение показателя за этот период времени (сравнение).

Закажите статью у лучших копирайтеров Биржи

Отзывы:

454 / 3

tasha78

10234 работ

Цена на услуги:

цена не указана

Оформить заказ

Отзывы:

332 /

avec

5871 работ

Цена на услуги:

от 100/1000 символов

Оформить заказ

Отзывы:

140 /

volh07

5728 работ

Цена на услуги:

от 100/1000 символов

Оформить заказ

Отзывы:

541 / 4

marina048

14841 работ

Цена на услуги:

от 140/1000 символов

Оформить заказ

Отзывы:

296 / 1

vajnii_jas

7299 работ

Цена на услуги:

от 100/1000 символов

Оформить заказ

Отзывы:

275 / 1

maryn

3608 работ

Цена на услуги:

цена не указана

Оформить заказ

Отзывы:

283 / 5

vivien_91

3141 работ

Цена на услуги:

от 100/1000 символов

Оформить заказ

Отзывы:

177 /

tradeskantia

2773 работ

Цена на услуги:

от 200/1000 символов

Оформить заказ

Отзывы:

264 / 5

stepan82

6745 работ

Цена на услуги:

цена не указана

Оформить заказ

Инвестиционное планирование

Инвестиционное планирование является важной составляющей в системе управления организацией, независимо от того, относится ли предприятие к малому или среднему бизнесу. Под инвестиционным планированием подразумевается разработка и составление прогноза относительно эффективного инвестирования в оборудование, земельные участки, недвижимость, драгоценности, ценные бумаги и другие активы

Планирование позволяет определить основные пути повышения прибыльности капиталовложений и минимизировать риски финансовых потерь. В процессе планирования инвестор должен руководствоваться текущим состоянием экономики, перспективами развития финансовых рынков и другими важными показателями.

Прежде чем инвестировать в определённый актив, ещё на первоначальном этапе инвестиционного планирования, необходимо учитывать не только расходы на покупку выбранного финансового инструмента, но и смотреть на перспективу. Подобный способ поможет точно спрогнозировать все предстоящие траты.

Инвестиционное планирование основывается на выполнении следующих задач:

- определяется потребность в привлечении дополнительных источников финансирования в инвестиционный проект;

- определяются стратегии взаимодействия со сторонними инвесторами;

- оценивается рентабельность проекта и возможность расчёта за привлечённый капитал;

- подготавливается финансовый расчёт эффективности инвестиций с учётом возврата заёмных денежных средств;

- разрабатывается подробный бизнес-план для предоставления потенциальным инвесторам.

Риски — неотъемлемая часть любого инвестиционного процесса. Чем дольше срок окупаемости проекта, тем выше степень риска. Поэтому на стадии планирования очень важен учёт фактора времени.

Методы повышения экономической эффективности

Для этого используются следующие методы, их существует только два:

- Выпуск большего количества товаров и услуг при неизменном объеме затрат. Для этих целей следует повышать производительность труда за счет внедрения новой техники на производстве, освоение новых технологий, повышения квалификации работников, качества сырья и материалов.

- Производство неизменного количества товаров и услуг, но с меньшими затратами. Этого можно достичь за счёт экономии ресурсов, применения ресурсосберегающих технологий, сокращения численности работников.

Какой из этих двух способов выбрать, каждый предприниматель решает самостоятельно, в зависимости от целей и возможностей своего бизнеса и ситуации на рынке.

Обычно в условиях экономического роста и повышении покупательского спроса целесообразно применять первый метод, а при спаде производства — второй. Но второй способ повышения экономической эффективности подходит только как временный вариант. Если кризис не заканчивается, целесообразно перепрофилировать предприятие, заняться маркетинговой политикой для увеличения продаж или реорганизацией предприятия. Надо стремиться к тому, чтобы использовать имеющиеся ресурсы в полную силу, даже если придется поменять их целевое назначение. Главное, всегда придерживаться следующей политики: использовать имеющиеся ресурсы на 100% при условии, что на них есть спрос и можно спрогнозировать будущий доход от продажи продуктов производства. Если спрос падает, а производство работает на полную мощность – то это нельзя назвать экономической эффективностью. Аналогично, если есть спрос, а предприятие пытается сократить издержки, используя метод №2 – это тоже экономически нецелесообразно.

Пример расчета показателей экономической эффективности

Чтобы полноценно определить экономическую эффективность предприятия, необходимо найти и другие показатели, отражающие плодотворность работы завода. Для этого потребуются дополнительные вводные данные:

- стоимостное выражение капитала, необходимого для плодотворного производства – 3,4 млн. руб.;

- ресурсы – 1,2 млн. руб.;

- МПЗ – 1,2 млн. руб.;

- активы – 3,6 млн. руб.;

- временные затраты – 276 дней;

- стоимость основных средств – 2,6 млн. руб.;

- оборотные активы – 2,2 млн. руб.

Выработка. Оценка выработки производится путем деления объема производства на временные затраты:

15,8 млн. руб. / 276 = 57246,38 руб. выработка за день.

Трудоемкость. Трудоемкость представляет собой обратный выработке показатель:

276 / 15,8 млн. руб. = 1,74 – коэффициент трудоемкости.

Фондоотдача:

15,8 млн. руб. / 2,6 млн. руб. = 6,08 млн. руб.

Капиталоемкость:

3,4 млн. руб. / 15,8 млн. руб. = 0,22 млн. руб.

Капиталоотдача:

15,8 млн. руб. / 3,4 млн. руб. = 4,65 млн. руб.

Затратность:

1,2 млн. руб. / 3,4 млн. руб. = 0,352 млн. руб.

Рентабельность. Рентабельность производства – это отношение доходов к ресурсам и активам предприятия:

15,8 млн. руб. (1,2 млн. руб. + 3,6 млн. руб.) = 3,29 млн. руб.

Рентабельность активов показывает их отдачу:

15,8 млн. руб. / 3,6 млн. руб. = 4,39 млн. руб.

Рентабельность производства:

15,8 млн. руб. / 3,4 млн. руб. = 4,65 млн. руб.

Чистая приведенная стоимость проекта

Поскольку главная цель большинства инвестиций является получение от них максимального дохода показателем, отражающим это стремление инвесторов, является чистая приведенная стоимость инвестиционного проекта.

Данный показатель дает инвестору информацию о том, какую абсолютную величину денег он получит за весь жизненный цикл инвестиционного проекта.

Для его расчета необходимо знать характер денежных потоков, который вызовут инвестиции, и как они будут меняться во времени.

На графике ниже мы видим, как изменяется общий денежный поток. Первая фаза инвестиций, обозначена на графике как «Предпроизводственный период», может рассматриваться как единовременное вложение, если оно производится в течение одного года. А может как процесс во времени от года и более. В этом случае расчет чистой приведенной стоимости инвестиций должен учитывать изменяющуюся стоимость вложений в инвестиционный проект, то есть рассчитываться с дисконтированием по ставке дисконтирования r, которая определяется исходя из выбираемых инвестором критериев. Основными критериями при выборе дисконтной ставки могут быть названы:

- cтоимость капитала инвестируемого объекта;

- кредитная ставка банков в финансовом окружении;

- среднеотраслевая доходность капитала для инвестируемого объекта;

- доходность финансовых инструментов на фондовом рынке;

- внутренняя норма доходности.

Денежные притоки на инвестируемый объект в виде денежных поступлений NV рассчитываются так:

Где:

- CIt – инвестиции за весь жизненный цикл проекта;

- CFt – денежные поступления за весь жизненный цикл проекта;

- n – жизненный цикл инвестиций.

Здесь денежные поступления за весь инвестиционный цикл не включают в себя денежные потоки от операционной деятельности и финансовой деятельностью Они учитываются в процессе реализации инвестиционного процесса.

Рис. 1. Денежный поток инвестиций и доходов.

Для расчетов чистой приведенной стоимости денежные потоки подвергаются дисконтированию по ставке r.

Расчет чистой приведенной стоимости проекта на предварительной стадии инвестирования осуществляется по формуле:

где:

Если вложения делаются одномоментно, то формула приобретает вид:

где ICo – первоначальные инвестиции.

Для упрощения расчетов NPV частное от деления

именуют коэффициентом дисконтирования и, их значения, при различных r, сводят в специальные таблицы, где можно легко определить необходимый коэффициент под заданные условия. Эти табулированные значения легко найти в интернете.

Показатель на предварительной стадии инвестирования:

- служит критерием целесообразности вложений в данный инвестируемый объект,

- оценочным показателем при выборе вариантов;

- абсолютным показателем будущей доходности инвестиций.

Одновременно показатель при равенстве его 0, показывает предельный уровень доходности по нижней границе, отраженной выбранной нормой дисконтирования r. Если , они не окупаются, а при , инвестиции принесут инвестору увеличение его капитала. Очевидно, что выбор нормы дисконтирования влияет на конечный результат при решении об инвестициях.

Чем выше эффективность действующего капитала, в который направляются инвестиции, тем меньше будет прирост капитала при прочих равных условиях. Иными словами, в высокоэффективное производство целесообразно делать высокоэффективные инвестиционные проекты.

Например:

- 1 инвестиционный объект со стоимостью капитала на уровне 25%;

- 2 инвестиционный объект на уровне 15%;

- Срок жизни инвестиций – 3 года;

- Размер первоначальных инвестиций 60 млн. рублей;

- Среднеотраслевая доходность предприятий данной отрасли 14%.

Поступления дохода от инвестиций:

- Для 1 объекта: 1 год – 27 млн.рублей; 2 год – 33 млн. рублей; 3 год 35 млн. рублей.

- Для 2 объекта: 1 год – 27 млн.рублей; 2 год – 33 млн. рублей; 3 год 35 млн. рублей.

Для 1 объекта норма дисконтирования в 14% неприемлема, так как инвестиционный проект снизит стоимость его капитала, поэтому она может быть не ниже 25%. Рассчитаем NPV при такой норме дисконта: NPV =-60 27/1,25 33/1,5625 35/1,953 = -60 21,6 21,12 18,14 = 0,86.

Для 2 объекта: NPV =-60 27/1,15 33/1,322 35/1,52 = -60 23,47 24,96 23,02 = 11,45.

Пример показывает, что один и тот же проект для предприятий с разной нормой дисконтирования может быть малоприбыльным и прибыльным. Чтобы устранить неоднозначность подобных оценок на помощь приходят относительные показатели эффективности инвестиционных проектов.

Расчет стоимости инвестиций

Этот динамический метод предназначается для подсчета чистой стоимости инвестиций. Под этим параметром понимается различие между суммой денежного потока за срок работы инвестиционного проекта и количеством вложенных в его развитие денежных средств. На основании расчетов принимается решение: если стоимость инвестиций больше нуля, то проект одобряется. Из некоторого числа проектов выбирается наиболее «дорогой».

Чтобы описанный метод расчета показывал корректные значения, должны выполняться такие условия:

- В случае сравнения чистой стоимости одновременно некоторого количества инвестиционных проектов, для них должна использоваться общая дисконтная ставка. Помимо этого, сравниваемые проекты должны быть идентичными по таким параметрам, как продолжительность жизненного цикла и объем вложений.

- Сумма денежных потоков, которая является неотъемлемым параметром при оценивании прибыльности инвестиций в тот или иной проект, должна оцениваться для всего планового периода инвестирования в деятельность бизнес-проекта. Также сумма должна привязываться к конкретным интервалам времени.

- Денежные потоки рассматриваются обязательно отдельно от производственной работы предприятия. Это условие должно выполняться для того, чтобы в ходе анализа оценивались исключительно денежные поступления и платежи, которые прямым образом связаны с осуществлением инвестиционного проекта.

Надо понимать, что рассматриваемый метод позволяет узнать только то, способен ли выбранный вариант инвестиций в работу предприятия положительно сказаться на повышение прибыли компании или дохода самого инвестора. При этом количественную степень такого увеличения оценить не представляется возможным, и это главный недостаток такого метода. Поэтому этот способ рекомендуется дополнять расчетом индекса рентабельности.

Статические методики выполнения оценки

Статические способы прогнозирования результативности капиталовложений, в первую очередь, имеют большое значение для частных инвесторов, располагающих небольшим капиталом. Прежде, чем воспользоваться такими способами, надо учесть, что они не берут в расчет многие важные факторы, поэтому для серьезной оценки они подходят не лучшим образом. Среди многообразия методов особой популярностью пользуются описанные далее два.

К главным достоинствам статических методик оценки результативности денежных вложений относится весьма высокая достоверность, а также простота эксплуатации за счет легкой математической модели. Не нужно иметь особые навыки и знания математического анализа для того, чтобы воспользоваться этими методами.

Минусы:

- Методы опираются на не самые точные данные, поэтому и точность расчета весьма небольшая.

- Статические способы не учитывают такое значительное свойство сумм, как дисконтируемость.

- При расчете инвестор опирается только на статические данные – не учитывается инфляция и т. д.

Еще один недостаток статических методик заключается в том, что оцененные с их помощью проекты сложно сопоставить друг с другом в ходе проведения сравнительного анализа. Несмотря на такое большое количество недостатков, способы из этой группы подходят для частных инвесторов, а также для владельцев небольшого капитала. Предлагаем ознакомиться с двумя востребованными у инвесторов статическими способами оценки.

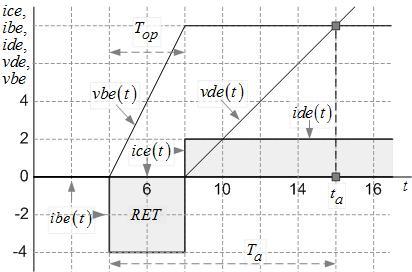

Как определить реальную точку безубыточности целевой операции?

В экономике есть понятие точки безубыточности. Используя принятую систему условных

обозначений, такую точку можно определить как точку пересечения оси времени функцией ice(t), как показано на рисунке 17. Но методика определения экономической точки безубыточности страдает существенным изъяном. Она не чувствует всех тонкостей, связанных с потерями исследуемого процесса.

Давайте рассмотрим логику отношений процесса ресурсопотребления исследуемой операции и процесса ресурсоотдачи от использования ее целевого продукта, как результата новых инвестиций.

Закрытый поток ресурсопотребления ibe(t) зависит от двух параметров. Это объем инвестиций и время их связанного состояния. Когда же работа целевого продукта (прибыли), компенсирует эту комплексную затратную часть? Учитывая, что мы рассматриваем модель простой целевой операции, ответ легко можно получить, используя координатную сетку. Количество прямоугольников внутри сетки равно четырем. Следовательно, момент компенсации потока ресурсопотребления потоком

ресурсоотдачи будет находиться в точке ta.

В общем случае положение этой точки на временной оси можно определить графически как точку пересечений функций vbe(t) и vde(t), как показано на рисунке 16.

Рисунок 16

О чем говорит новая точка безубыточности? Она говорит о том, что для получения нового класса показателей целевых операций, в том числе формулы эффективности, нужно исследовать модель целевой операции не на интервале Top, а в рамках интервала Ta. Формула, представленная в прошлой статье «Стоит ли овчинка выделки: как математически оценить эффективность», назовем ее формулой EFFLI,

была получена в результате исследования именно динамической модели целевой операции.

Показатель рентабельность был получен с использованием данных учетной модели операции (рис.13). Разные «родители», разные показатели, разная область применения.

Вот почему рентабельность — это не эффективность.

Суть методик анализа экономической выгоды вложений

Понимание того, насколько окупятся вложения в производство или бизнес-проект, имеет большое значение для инвестора. Выполнение оценки результативности инвестиций, в первую очередь, дает понять, какая отдача будет получена с капиталовложений в конкретное предприятие и целесообразно ли это вообще делать. Знание этой информации позволяет инвестору уберечь себя от рисков, связанных с неокупаемостью вложенного им капитала.

Сегодня существуют более десятка методов, которые для удобства восприятия поделены на статические и на динамические. Большое количество методик обусловлено тем, что на результативность капиталовложений в тот или иной бизнес влияние оказывает огромное число внешних факторов.

Несмотря на большую важность статических методов выполнения оценки результативности капиталовложений, динамические способы более востребованы среди инвесторов. Это объясняется просто – динамические методы охватывают куда большее количество переменных и факторов

Популярность динамических способов анализа эффективности инвестиций вовсе не означает, что статические методы ни для чего не пригодны. Напротив, они незаменимы в случае, когда надо просчитать целесообразность краткосрочных, небольших и единоразовых вложений.

Группы показателей

Существует условное деление показателей, по которым оценивают эффективность применения ОС, на две группы.

- Обобщающие показатели – эти факторы оценивают эффективность ОС на любом экономическом уровне, от макроэкономического – всего народного хозяйства в его совокупности – до каждой конкретной организации. Они затрагивают разнообразные аспекты функционирования фондов.

- Частные показатели – помогают уточнить рентабельность применения основных фондов непосредственно на данном предприятии. Они отражают конкретные уровни влияние того или иного показателя на результативность функционирования ОС (в основном, это касается оборудования и площадей, отданных под производство).

Заключение: рекомендации экспертов

Специалисты рекомендуют даже в периоды экономических кризисов не сокращать инвестиции в рекламу. Сохранение рекламных расходов на прежнем уровне или даже их увеличение обеспечивает рост объемов продаж и обеспечивает доход от рекламы.

В первые два года после восстановления рынка сайты (компании), удержавшие планку вложений в маркетинг, намного быстрее наращивают объемы продаж и расширяют свой сегмент рынка. А сайты (компании), придерживающиеся стратегии урезания бюджетов для работы маркетинговых отделов, ожидает потеря рентабельности.

***

Реклама — многогранное и многоуровневое образование. Она создает репутацию компании. Усилиями маркетологов формируется имидж выходящей на рынок услуги или нового товара. Эффективность рекламных мероприятий, объявлений и публикаций в значительной мере определяется размерами рекламных бюджетов.

Регистрируйтесь, заказывайте статьи у копирайтеров Биржи, продвигайте свой ресурс — и развивайте бизнес, привлекая больше новых клиентов!