Налог на имущество на есхн

Содержание:

- Освобождение от уплаты НДС для сельхозпроизводителей

- Основные моменты

- Инструкция по заполнению декларации

- Ответственность за налоговые нарушения

- Расчет единого сельхозналога

- Как заполнить декларацию ЕСХН

- Что будет обложено налогом

- Правила оформления отчета по ЕСХН

- Частные особенности

- Плюсы ЕСХН

- Преимущества и недостатки ЕСХН

- Освобождение от уплаты налога

- Порядок перечисления

- Как плательщику сельхозналога получить освобождение от НДС

- Единый налог на вмененный доход (ЕНВД)

- Что такое ЕСХН

- Итог: определение базы имущественного налога

Освобождение от уплаты НДС для сельхозпроизводителей

НДС для сельхозпроизводителей

Сельхозпроизводитель на спецрежиме ЕСХН освобожден от уплаты НДС. Исключение составляют операции по импорту продукции, а также расчеты по договорам простого товарищества и доверительного управления имуществом, в рамках которых субъект хозяйствования обязан уплачивать НДС в общем порядке.

Как сельхозпроизводителю получить освобождение от уплаты НДС

Организация и ИП, деятельность которой связана с производством с/х продукции, освобождается от уплаты НДС при условии перехода на спецрежим ЕСХН.

Для использования режима ЕСХН деятельность субъекта хозяйствования должна включать один или одновременно несколько нижеследующих видов:

- непосредственно производство с/х продукции (выращивание с/х культур, скота, птицы, т.п.);

- первичная обработка с/х продукции;

- промышленная переработка с/х продукции;

- реализация с/х продукции;

- вспомогательные с/х услуги (возделывание полей, подготовка почвы к посеву, уборка урожая, выпас скота, обрезка фруктовых деревьев и виноградной лозы, т.п.).

Для того чтобы перейти на ЕСХН и получить право на освобождение от уплаты НДС доля дохода от производства с/х продукции должна составлять не менее 70% от общего дохода субъекта хозяйствования. При расчете дохода учитывается общий доход от с/х деятельности по всем направлениям (производство с/х продукции, переработка, реализация, вспомогательные услуги, т.п.).

Особенности перехода с/х производителя на спецрежим ЕСХН – в таблице ниже:

| № п/п | Этап перехода на ЕСХН | Описание действий налогоплательщика |

| Этап #1 | Подтверждение статуса с/х производителя | Налогоплательщик готовит документы, подтверждающие, что доля дохода от с/х деятельности организации/ИП составляет не менее 70% от общего дохода. Как правило, доля дохода определяется на основании налоговой декларации за предыдущий отчетный период (календарный год). |

| Этап #2 | Обращение в ФНС | Для перехода на ЕСХН с 1 января следующего календарного года представитель организации/ИП до 31 декабря текущего года подает в ФНС уведомление утвержденной формы ⇒ Уведомление о переходе на ЕСХН ф.26.1-1. Для применения ЕСХН сразу после регистрации субъекта хозяйствования уведомление нужно подать в течение 30-ти дней с момента постановки с/х производителя на учет в ЕГР. Уведомление подается в территориальный орган ФНС по месту регистрации (для юрлиц) или по месту жительства (для ИП). |

| Этап #3 | Приобретение статуса плательщика ЕСХН | В случае если показатели деятельности организации/ИП удовлетворяют установленным требованиями, ФНС регистрирует сельхозпроизводителя в качестве плательщика ЕСХН. |

Сельхозпроизводитель считается освобожденным от уплаты НДС с момента приобретения статуса плательщика ЕСХН (на основании соответствующей выписки).

Основные моменты

Множество КФХ не отказываются от общей системы налогового обложения, чтобы сохранить заказчиков товаров. Это объясняется тем, что почти все покупатели оптом осуществляют работу на ОСНО, и для уменьшения собственной нагрузки по налогам им нужно приобретать товары у хозяйств (КФХ, ИП), работающих с НДС. Ведь лишь в таком случае они могут компенсировать из госказны оплаченный за товары НДС и в результате дополнительно получить прибыль от сделки.

Не существует особенностей использования агрохозяйством «упрощенки», если сравнивать с другими организационно-правовыми формами. Тут все обычно. Для использования УСН 6 % или 15 % (в некоторых регионах ставка уменьшена) нужно подать заявление налоговикам во время госрегистрации.

Особенно интересно выглядит использование ЕСХН. Практика показывает, что налоги ЕСХН считаются самым выгодным способом налогообложения работы агрохозяйства. Чтобы его использовать, тоже надо выполнить подачу заявления о переходе на ЕСХН.

КФХ может использовать одну из трех форм налогового обложения:

- общую — это налоговая система, при которой ИП уплачивают налоги в бюджет;

- упрощенка — в этом случае применяется ставка 6 % или 15 %, исходя из типа налоговой облагаемой базы;

- единый сельхозналог — применяется ставка 6 %.

Если две первые налоговые системы лучше всего знакомы юрлицам и бизнесменам, то третью выбирают не очень часто.

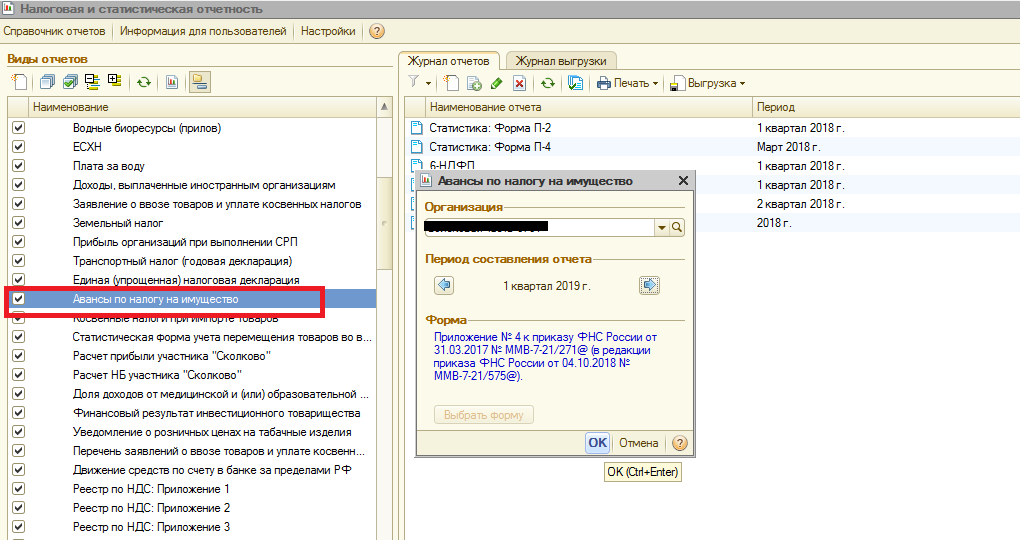

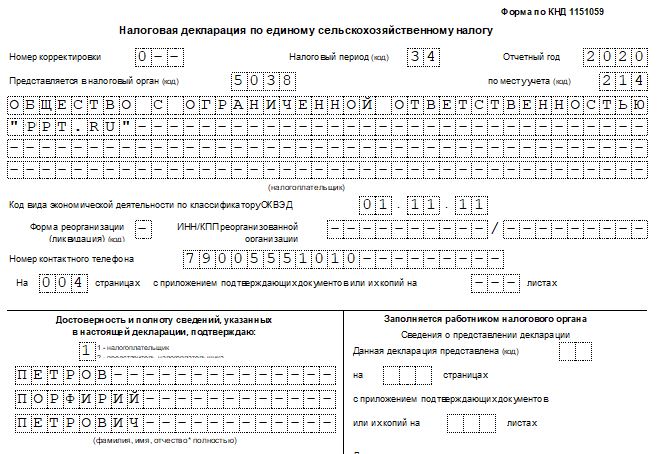

Инструкция по заполнению декларации

Титульный лист

ИНН и КПП: указываем коды налогоплательщика. Если отчет составляет ИП, то шифр КПП не заполняйте, а поставьте прочерки.

Налоговый период: укажите код «34», если сдаете отчет за полный календарный год. Если деятельность, облагаемая ЕСХН, прекращена, то укажите код «96». При переходе на другую систему обложения — код «95».

Отчетный год: впишите год, за который составляете отчетность.

Код ИФНС: впишите четырехзначный шифр принимающей инспекции.

Коды налогоплательщика ЕСХН по месту учета:

- 120 — указывается декларация для КФХ и ИП;

- 214 — для российских организаций;

- 213 — для крупнейших налогоплательщиков;

- 331 — для иностранных фирм.

Далее укажите полное наименование налогоплательщика или Ф. И. О. предпринимателя. Впишите код ОКВЭД. Внесите номер телефона.

Сведения о лице, подписавшем отчет, заполните только для организации. ИП в соответствующем разделе титульного листа ставят прочерки.

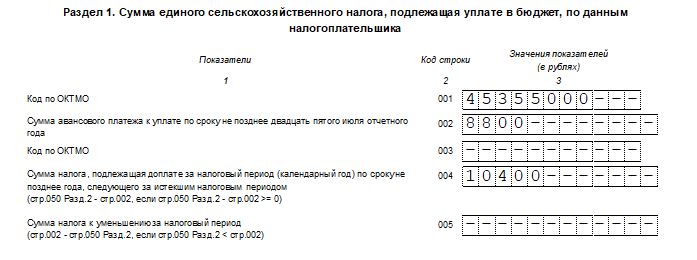

Раздел 1

Строчки 001 и 003 — это коды ОКТМО, идентифицирующие муниципальные образования, в которых зарегистрированы налогоплательщики.

В строке 002 указываем сумму аванса за первое полугодие.

Строчка 004 — это сумма налога, подлежащего перечислению в бюджет.

Строчка 005 заполняется только в том случае, если аванс превысил сумму годового налога.

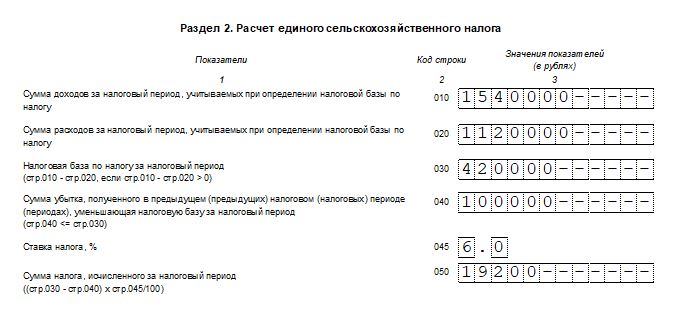

Раздел 2

Рассчитываем налог к уплате в бюджет. Указываем в соответствующих строках бланка:

- доходы, полученные налогоплательщиком;

- сумму затрат, понесенных в отчетном периоде (что можно вписывать в расходы в декларации по налогу ЕСНХ, определено нормами НК РФ);

- налогооблагаемую базу (разницу между поступлениями и расходами);

- сумму убытков, которые были получены в прошлых периодах;

- налоговую ставку, применяемую в регионе;

- исчисленную сумму налога.

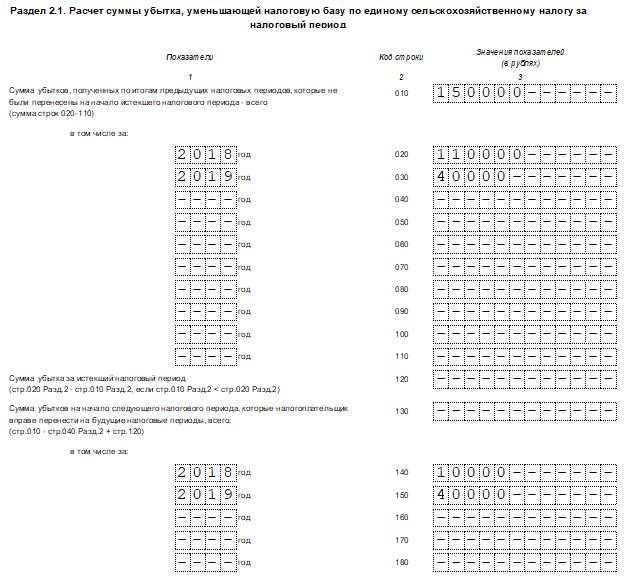

Раздел 2.1

Раздел заполните только при условии, что налогоплательщиком ЕСХН были получены убытки. Потери компания вправе учитывать при исчислении налоговой базы в течение 10 лет. Убыток 2021 года можно учитывать до 2030 года включительно.

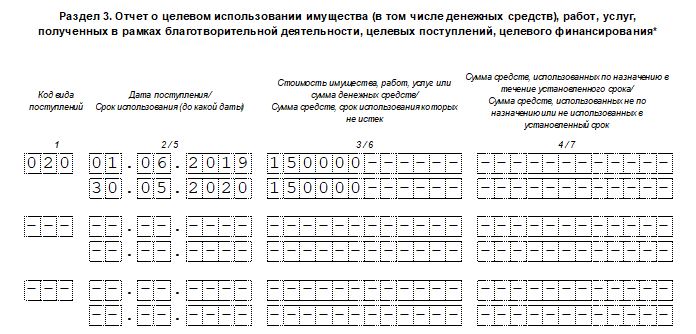

Раздел 3

Раскройте информацию о полученном целевом финансировании за отчетный период. Если налогоплательщик не получал целевого имущества, благотворительных взносов, грантов и прочих целевых вложений, то раздел 3 заполнять не нужно.

Отчет проверьте, подпишите и укажите дату составления.

Ответственность за налоговые нарушения

Подача финансовых результатов и уплата с/х налога происходит в два этапа:

- Период для отчета – полгода, по истечении которого за 25 дней уплачивается авансовый взнос по налогу;

- Период налоговый – полных 12 месяцев финансового года: до 31.03 последующего финансового периода уплачивается остаток начисленного ЕСХН, который накоплен в годовом финансовом отчете.

В 2021г. КБК с/х налога – 182 1 05 03010 01 1000 110.

При нарушении правил предусмотрены следующие штрафы:

- Уклонение от налоговых сборов– 20-40% размера платежа;

- Нарушение сроков – 5-30%, минимум 1 тыс.руб.

- Ячейка не может быть пустой, где нет данных — надо ставить прочерк;

- Показатели округляются до целого числа (рубля) по общим математическим правилам;

- При заполнении от руки используются печатные буквы, в электронной форме – Courier New размером 16-18;

- Обязательна нумерация страниц в формате 001 и т.д.;

- Оттиск печати должен быть на титульной странице в отведенном месте, дата и подпись на титуле первого и второго разделов;

Допускается только односторонняя печать, без сшивания и исправления ошибок.

Видео по теме:

Расчет единого сельхозналога

Для определения суммы сельхозналога используется база в виде доходов, которые уменьшаются на величину понесенных в этом же периоде расходов.

Для определения суммы сельхозналога используется база в виде доходов, которые уменьшаются на величину понесенных в этом же периоде расходов.

При этом все затраты, которые на ЕСХН можно включать в состав расходов четко закреплены в НК. В настоящее время список содержит около 40 статей.

Для определения размера налога применяется ставка в 6%. Для Республики Крым и Севастополя в 2017 году размер этого налога установлен на отметке 4% (в 2016 году ставка здесь составляла 0,5%).

Для того чтобы правильно производить расчет налога, на налогоплательщиков, которые используют сельхозналог, возложена обязанность вести бухучет. Причем делать это необходимо не только фирмам, но и предпринимателям.

Показатели доходов и расходов в течение года нужно учитывать нарастающим итогом.

Рассмотрим, как произвести расчет налога

ООО «Творог» выступает как плательщик сельхозналога, и использует ставку 6%. В период с января 2016 года по июнь 2016 года включительно, оно получило доход в сумме 8 500 000 руб.

В то же время, им было произведено подтвержденных расходов в общей сумме на 6 850 000 руб. По окончании полугодия бухгалтер производит расчет и перечисление авансового платежа.

Его размер составляет: (8500000-6850000) х 6% = 99 000 руб.

Этот платеж был перечислен в бюджет до 25 июля 2016 года.

Далее, с июля по декабрь 2016 года, ООО «Творог» получило доход на общую сумму 9 750 000 руб., и вместе с этим произвело расходов на 9 125 000 руб.

Так как по правилам для определения налога необходимо брать доходы и расходы нарастающим итогом за год, его сумма получается:

(8500000+9750000) — (6850000+9125000) х 6% = (18 250 000 — 15 975 000) х 6% = 136 500 руб.

За первое полугодие был уплачен в ФНС авансовый платеж, на сумму которого можно уменьшить полученный налог:

136 500 — 99 000 = 37 500 руб.

Налогоплательщик обязан перечислить в налоговую до 31 марта именно налог в данном размере. До этой же даты также необходимо подать заполненную декларацию по сельхозналогу.

Как заполнить декларацию ЕСХН

Документ состоит из титульного листа и четырех разделов.

На титульном листе необходимо указать:

- данные налогоплательщика (название, ИНН, КПП);

- номер корректировки, при подаче первичной декларации следует проставить «0»;

- налоговый период «34» — календарный год;

- год, за который сдается отчетность (2020-й);

- код налоговой инспекции.

В разделе 1 указываем:

- в строках 001 и 003 — код ОКТМО, в строке 001 код проставляют все налогоплательщики, в строке 003 — только те, которые сменили свое местонахождение;

- в строке 002 — сумму авансового платежа;

- в строке 004 — сумму, которую необходимо заплатить по итогам года с учетом аванса;

- в строке 005 — сумму налога к уменьшению, если сумма аванса превысила сумму налога, исчисленного за год.

В разделе 2 прописываем:

- в строке 010 — полученные доходы, их размер берем из книги учета доходов и расходов, форма которой утверждена Приказом Минфина РФ от 11.12.2006 № 169н;

- в строке 020 — понесенные расходы;

- в строке 030 — налоговую базу по налогу (из доходов вычитаем расходы), при отрицательной разнице налоговая база равна нулю;

- в строке 040 — сумму убытков прошлых лет, на которые уменьшена налоговая база;

- в строке 045 — ставку налога;

- в строке 050 — сумму налога за год (налоговую базу уменьшаем на сумму убытков прошлых лет и умножаем на налоговую ставку).

Раздел 2.1 заполняют только те, кто имеет убытки прошлых лет. Полученные убытки можно учитывать при расчете налога в течение 10 лет.

Раздел 3 оформляют только налогоплательщики, получившие денежные средства, а также другое имущество в рамках целевого финансирования или благотворительной деятельности.

Что будет обложено налогом

Как и до начала действия льготы, объектом налогообложения является остаточная стоимость движимого имущества (балансовая стоимость минус ежемесячно начисляемая как процент от нее сумма амортизации). Остаточная стоимость таким образом постоянно снижается, уменьшая размер налога. Например, старые трактора, автомобили и прочая техника, по которым сумма начисленной амортизации доросла до балансовой стоимости, под налог не попадут совсем.

Есть и еще одна приятная особенность. С 2015 года из объектов налогообложения исключено имущество (как движимое, так и недвижимое), относящееся к первой и второй амортизационной группам по правительственному классификатору. Это основные средства со сроком полезного использования до 3 лет независимо от срока приобретения. Из движимой сельскохозяйственной техники к ним отнесены следующие:

- Погрузчики-измельчители силоса и грубых кормов

- Стогометатели

- Косилки (включая устройства режущие для установки на тракторе)

- Прессы для соломы или сена (включая пресс-подборщики)

- Оборудование для приготовления кормов для животных

Правила оформления отчета по ЕСХН

Декларацию заполняйте с учетом стандартных правил оформления фискальной отчетности. Напомним основные рекомендации:

- запрещена двусторонняя печать и скрепление страниц между собой;

- исправления недопустимы, корректирующие средства использовать нельзя;

- текстовые значения вносят заглавными печатными буквами;

- при отсутствии данных ставят прочерк;

- заполнение полей и строк начинают с первой левой ячейки;

- числовые показатели указываются в полных рублях с учетом округления.

ВАЖНО!

Сведения о начисленных и уплаченных суммах штрафов и пеней по ЕСХН в декларации не отражаются. Эти суммы не относятся к расчету налога.

Частные особенности

Стратегия уплаты ЕСХН наделяет субъекты возможностью заменять перечень самостоятельных типов денежных переводов единым налогом. В особенности, оплатой сельскохозяйственного налога упраздняется необходимость налога на имущество учреждений, прибыль, а также НДС.

Подобное право появляется лишь в случаях соблюдения специальных условий, так как стратегия ЕСХН может быть применена далеко не для каждого учреждения, работающего в области сельского хозяйства

Важно понимать, что это такое ЕСХН простыми словами

Согласно статье 346 Налогового кодекса страны возможность совершить переход на переведение платы по ЕСХН появляется при грамотном выполнении следующих требований:

- Налогоплательщик обязан выполнять производство сельхозпродукции, например, растениеводства, животноводства и так далее. Законодательство допускает возможность использования такого режима субъектами, которые добывают водные биологические ресурсы.

- Возможность перехода на режим ЕСХН появляется исключительно в случае, когда доля объемов дохода от сельскохозяйственного производства составляет не менее семидесяти процентов от общего размера полученной предприятием выручки.

- Применение схемы ЕСХН происходит не автоматически, а после отправки уведомления в инспекцию Федеральной налоговой службы.

Необходимо заострить внимание на том, что помимо сельскохозяйственных производителей, зачастую схема ЕСХН может быть использована учреждением, оказывающим необходимые услуги для субъектов аграрного сектора экономики. Но деятельность по переработке продуктов сельского хозяйства не может подпадать под льготную структуру ЕСХН

По завершении перехода на этот вид налогообложения у производителя сельхозпродукции остается обязанность по оплате страховых взносов за наемных сотрудников предприятия. Вот что это такое — ЕСХН простыми словами.

Плюсы ЕСХН

- Легкость расчетов. После того как произойдет предоставление льготного налогового режима, бизнесмены получат право не платить четыре предусмотренных налогов, а должны будут уплачивать эти взносы одним специальным налогом.

- Сокращается уровень документационной нагрузки. Так, индивидуальные предприниматели могут не хранить сведения, касающиеся ведения операций по расходованию собственных средств за целый календарный год, не учитывать все операции направленные на хозяйственные и оперативные нужды. Бухгалтерская отёчность ведется только внутри фирмы, для собственного финансового контроля. Кроме того, в фискальные органы декларация подается один раз за 12 месяцев. Сама форма документов достаточна проста. Их с легкостью может заполнить среднестатистический офисный сотрудник.

- Произойдет экономия средств фирмы за счет того, что прекратится привлечение дорогостоящих специалистов в сфере налогового права, которые оказывают услуги по ведению отчетности.

- Предприниматели также могут подать заявление на совмещение вышеназванного налогового режима с дополнительными льготами, например, патентное налогообложение, когда лицо осуществляют уплату страховых взносов и за это дополнительно освобождается от уплаты некоторых платежей. В этом случае также упрощается осуществление расчетных отношений и процесс бухгалтерского учета. Но такие патенты действуют не на всей территории государства, а только в тех субъектах, где они предусмотрены местными нормативно правовыми актами.

- Есть некоторые гарантии на случай, если ваши дела в бизнесе пошли не очень хорошо. Так, если вы перешли на ЕСХН, но по итогам отчетного года ваши доходы упали в минус, то платежи по отношению к вам не начисляют, учитывая специфику сельскохозяйственной деятельности, такие меры действительно могут обезопасить предпринимателей.

- Легкость применения ЕСХН, чтобы данные послабления действовали в отношении конкретного хозяйствующего лица, нет необходимости собирать многочисленные документы, участвовать в конкурсах. Достаточно просто направить уведомление в фискальные органы предусмотренной законом форме.

Преимущества и недостатки ЕСХН

У программы имеются свои особенности. Любой предприниматель, чья деятельность подпадает под условия режима, вправе написать заявление и применить его. Но сначала нужно понять, что такое ЕСХН, простыми словами, и имеет ли режим какие-то недостатки.

| Плюсы | Минусы |

| Применять режим или нет, решают сами юридические лица. Все осуществляется добровольно | Доля доходов, получаемых владельцем дела от производства и последующей реализации, выше 70% от размера общей прибыли |

| Система позволяет снизить общую нагрузку, ведь вместо нескольких выплат нужно платить только одну | Статьи затрат (сопутствующих и случайных) четко разграничены и все должны соответствовать требованиям НК РФ |

| Требуется всего несколько документов, ведь декларацию заполняют всего раз за год | Расчет доходов производится через кассовый метод, таким образом, бухгалтерия не позволит предприятию отсрочить платеж |

| Удобные сроки для осуществления уплаты: сначала аванс — шесть месяцев, затем остаток — уже за год | Невозможно высчитывать НДС |

| Ставка ниже |

Освобождение от уплаты налога

Есть два официальных пути:

- Добровольный. Руководство ООО, принявшие такое решение, подают специальную заявку в местный (региональный или районный) налоговый орган, просят изменить им схему налогообложения.

- Принудительный. Когда ООО внезапно теряют привилегию использования упрощенного режима. Причины бывают разными. Например, изменение направления деятельности у организации, нулевой доход и пр.

Все компании, лишенные права использовать упрощенный режим, автоматически переводятся на стандартное (общее) налогообложение. Конечно, это неэффективно, может негативно отразиться потом на характеристике организации. Ведь размер выплат враз повышается. Поэтому руководителю лучше быстрее перейти обратно на упрощенку. Для чего он обращается прямо в налоговую, там составляет заявление (желательно сделать это до 15 января – максимальный срок). Таким образом, вернуться можно будет спустя календарный год с момента снятия.

Осуществление перевода (передача заявки) и сама процедура проходят бесплатно, дополнительной платы не требуется.

Порядок перечисления

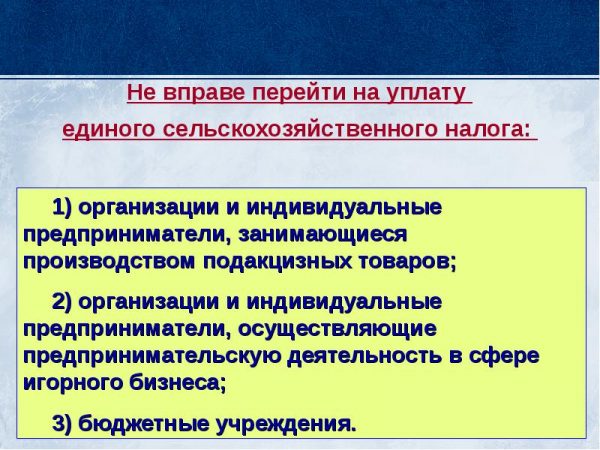

Организации, относимые к бюджетным учреждениям, производящие подакцизные продукты либо занятые устройством азартных игр лишаются права перейти на подобный режим. ЕСХН представляет собой сбор, внутри которого объединяется целый ряд налогов, в том числена прибыль, имущество, НДС, ЕСН и НДФЛ, в то же время он не исключает уплаты ряда иных налогов и осуществления обязательного страхования сотрудников.

Единый сельскохозяйственный налог — это сбор интегрированного характера, который объединяет в себе различные сборы, взимаемые с предприятий. Его наличие означает, что юридическому лицу, осуществляющему деятельность по сельскохозяйственному профилю, не требуется уплачивать ряд налогов, которые установлены для организаций по умолчанию.

Вместо этого сельхозпредприятию необходимо заплатить именно такой сельхозналог, после чего его обязательства по таким сборам перед государством считаются погашенными.

В результате компании не потребуется отдельно отчислять:

- налог на добавленную стоимость;

- налог на доходы физических лиц;

- налог на прибыль;

- единый социальный налог;

- налог на имущество.

Все сборы, относящиеся к данному перечню, объединены в едином сельхозналоге.

В то же время от целого ряда иных сборов организация не освобождается. За ней сохраняется обязанность вносить за своих сотрудников надлежащие суммы в фонд пенсионного страхования.

Также компания платит водный и транспортный налог, а также иные их виды, с нее взимаются акцизы. По-прежнему оформляется полис обязательного страхования.

Взимание с организации именно данного сбора производится, если она занимается производством аграрной продукции либо же сбытом подобных товаров.

Еще одна разновидность компаний, для которых действует ЕСХН — предприятия, относящиеся к рыбной отрасли. К ним причисляют компании, занимающиеся рыболовством, а также разведением рыбы в промышленных целях. Сюда же входят и предприятия, осуществляющие продажу рыбной продукции и изделий.

Под рыбной продукцией, которая в данном случае приравнивается к сельскохозяйственной, понимают любой улов биологических ресурсов из водоемов (морей, рек, озер и иных), включая рыб, а также морских млекопитающих.

При этом их добыча может быть произведена и внутри российской исключительной экономической зоны, и за ее пределами, если она произведена в соответствии с международными договорами страны. Помимо этого к рыбной продукции относятся и любые изделия, выпущенные из такого улова.

При этом для подобных структур существуют условия, которым они должны удовлетворять, чтобы для них был дозволен переход на ЕСХН.

Данная норма действует в отношении продукции, которая была получена из сельскохозяйственного сырья данной организации посредством осуществленной ею переработки.

Аналогичное требование установлено и для сельскохозяйственного кооператива, а также компании, работающей в рыбохозяйственной отрасли.

И у них не менее 70% от совокупной прибыли за предыдущий год также должно прийти от продажи профильной продукции (сельскохозяйственной всех видов или рыбной).

В частности для рыбохозяйственных предприятий введены дополнительные требования, которые должны быть ими соблюдены для того, чтобы они получили подобный режим.

Прежде всего, такая организация должна располагать промысловым судном (или судами). Этот объект либо должен быть в ее владении, либо же оформлен на нее в соответствии с договором фрахтования.

Также в течение предыдущего года число работников, которые были оформлены сотрудниками такого рыбохозяйственного предприятия, не должно превышать трехсот. Наряду с этим право на режим ЕСХН предоставляется структурам этого профиля, если они являются градообразующими или поселкообразующими.

Для этого требуется, чтобы лица, занятые в такой компании вместе с членами их семей, которые проживают совместно с ними, составляли свыше половины от численности жителей в соответствующем населенном пункте.

Не допускается переход на режим единого сельхозналога для предприятий, которые выпускают или сбывают продукцию, которая причислена к подакцизной. Также отсутствует такая возможность для юридических лиц, относимых к казенным или бюджетным учреждениям. Кроме того, лишены ее структуры, которые занимаются игорным бизнесом.

Как плательщику сельхозналога получить освобождение от НДС

Мы уже говорили, что от уплаты НДС при ЕСХН (кроме ввозного) можно освободиться. Для этого надо выполнять определённые ограничения:

- не превышать лимит полученных доходов;

- не реализовывать подакцизные товары в течение трёх предшествующих календарных месяцев.

Освобождение от уплаты налога на добавленную стоимость носит заявительный характер, т.е. для этого надо обратиться в свою ИФНС по месту учёта. Причём общие условия, при которых налогоплательщики НДС могут получить освобождение, для сельхозпроизводителей не действуют.

Те, кто работает на ЕСХН, вправе подать уведомление при выполнении одного из двух условий, указанного в статье 145 НК РФ:

- переход на уплату единого сельхозналога и освобождение от НДС происходит в одном календарном году;

- доходы сельхозпроизводителя, уже работающего на спецрежиме, за предыдущий год не превысили лимитов, указанных в таблице (без учёта налога).

|

Год, за который учитывают доходы |

Лимит доходов, млн рублей |

|---|---|

|

2018 |

100 |

|

2019 |

90 |

|

2020 |

80 |

|

2021 |

70 |

|

2022 и далее |

60 |

Например, если организация уже применяла ЕСХН в 2020 году, то она может освободиться от уплаты налога на добавленную стоимость, при условии, что полученный в этом году доход не превысил 80 млн рублей. Если же организация или индивидуальный предприниматель в 2021 году только стали плательщиком ЕСХН, то для освобождения от НДС им не надо соблюдать лимит доходов.

Форма уведомления разработана приказом Минфина России от 26.12.2018 № 286н. В документе надо указать наименование налогоплательщика, его ИНН, адрес, контакты для связи, дату, с которой заявлено освобождение от НДС.

К уведомлению для уже действующих производителей надо приложить выписку из баланса и выписку из книги учета сельскохозяйственных товаропроизводителей на ЕСХН. Обратиться в налоговый орган необходимо не позже 20-го числа месяца, с которого заявляется право на освобождение.

При этом НК РФ устанавливает для плательщиков сельхозналога особенную норму — если освобождение от уплаты НДС получено, то отказаться от него добровольно уже нельзя (п. 4 статьи 145). Если же сельхозпроизводитель превысил допустимые лимиты доходов или стал продавать подакцизную продукцию, то право на освобождение он утрачивает и больше получить его не сможет.

Единый налог на вмененный доход (ЕНВД)

С 1 января 2021 г. ЕНВД применять не получится в связи с его отменой.

Организациям, которые уже применяют ЕНВД, ФНС и Минфин в своих письмах предложили перейти на альтернативные специальные режимы налогообложения (Письмо ФНС России от 20 ноября 2020 г. № СД-4-3/19053@, Письмо Минфина России от 3 ноября 2020 г. № 03-11-11/95726).

По умолчанию с 1 января 2021 г. вас переведут на общий режим налогообложения: организации должны будут платить НДС и налог на прибыль, а ИП – НДС и НДФЛ. Если вы совмещали ЕНВД и УСН, с 1 января 2021 г. будете автоматически применять УСН по всем видам деятельности.

Чтобы перейти с 1 января на УСН с объектом налогообложения «доходы» или «доходы минус расходы», до 31 декабря 2020 г. нужно подать уведомление.

ИП, у которых не больше 15 работников и доход не больше 60 млн руб. в год, по некоторым видам деятельности могут перейти на ПСН, а ИП без работников – стать самозанятыми.

При этом нет необходимости направлять уведомление в налоговый орган о снятии с учета в качестве плательщика ЕНВД. Налоговую декларацию по ЕНВД за IV квартал 2020 г. нужно представить не позднее 20 января 2021 г., уплатить налог – не позднее 25 января 2021 г. (см. указанные выше письма ФНС и Минфина).

Могут ли перевод фирмы на спецрежим квалифицировать как дробление бизнеса?

Специальные налоговые режимы были введены для поддержки малого предпринимательства. Крупные организации зачастую не соответствуют критериям для применения этих режимов. Потому они в порядке реорганизации создают несколько более мелких организаций, которые спецрежимы использовать могут. При этом единственной целью реорганизации становится экономия на налогах. Такие схемы называют дроблением бизнеса, они являются противоправными (ст. 54.1 НК РФ).

Рассмотрим, какие аргументы приводят налоговые органы, чтобы доказать использование организацией подобной схемы.

Во-первых, руководство вновь созданными организациями осуществляют одни и те же лица или взаимозависимые лица. Но одного такого обстоятельства недостаточно. Налоговый орган должен доказать, что дробление бизнеса было осуществлено для уменьшения размера доходов (до 150 млн руб.), дающего право применять УСН, посредством распределения доходов между взаимозависимыми организациями (с одним учредителем, одним главным бухгалтером, общим штатом сотрудников, расчетными счетами в одном банке, едиными номерами телефонов, сайтом и др.).

Во-вторых, вновь созданные организации занимаются теми же видами деятельности, что и реорганизуемый налогоплательщик, и зарегистрированы (или фактически находятся) по одному адресу.

В-третьих, налогоплательщик до реорганизации применял специальные налоговые режимы, но должен был утратить право на них. Дробление же бизнеса позволило ему продолжить работу на этих спецрежимах.

В-четвертых, вновь созданные юрлица или вновь зарегистрированные ИП не обладают должной самостоятельностью: используют в своей деятельности транспортные средства, персонал, контрагентов, складские помещения и оборудование, торговые залы и кассовые узлы, сайты, программное обеспечение, товарные знаки и другие ресурсы реорганизованного лица; деятельность субъектов представляет собой единый производственный процесс.

В-пятых, между взаимозависимыми организациями фактически отсутствует разделение деятельности.

Приведем пример из судебной практики. Суды указали на использование взаимозависимыми организациями схемы дробления бизнеса, направленной на минимизацию налогообложения, с целью недопущения превышения предельных размеров дохода, дающих право на применение УСН. Данный вывод был сделан судом ввиду того, что была создана искусственная ситуация, при которой видимость действий нескольких налогоплательщиков прикрывала фактическую деятельность одного налогоплательщика. При этом отмечалось отсутствие деловой цели в создании трех организаций, которые имели расчетные счета в одном банке, справочную службу с одним номером телефона, единые сайт и рекламу. Созданные организации не имели достаточного количества трудовых ресурсов и не несли расходов, характерных для организаций, ведущих самостоятельную хозяйственную деятельность (Определение Верховного Суда РФ от 8 октября 2020 г. № 301-ЭС20-9592 по делу № А43-34833/2018).

Таким образом, ключевым моментом можно считать наличие деловой цели при дроблении налогоплательщиком своего бизнеса. Для снижения налоговых рисков рекомендуем налогоплательщикам, применяющим специальные налоговые режимы, изучить материалы судебной практики, чтобы понимать, какие обстоятельства будут свидетельствовать о наличии деловой цели при дроблении бизнеса.

Что такое ЕСХН

Как следует из названия, данный режим предусмотрен специально для организаций, занятых в аграрном секторе, а именно для производителей сельхозпродукции . Также под этот налог подпадают и рыбохозяйственные организации. также эту схему налогообложения могут применять и предприятия, занимающиеся оказанием услуг для аграрных предприятий (кроме переработки продуктов сельхозпроизводителей).

Справка. Доля выручки в указанных видах деятельности должна составлять более 70%.

Режим ЕСХН может не быть единственным на предприятии. При ведении различной деятельности его можно совмещать с иными системами . Однако при ведении раздельного учета могут возникнуть сложности в части определения расходов. В этом случае их нужно разделять пропорционально доходам по каждому виду деятельности нарастающим итогом за налоговый период (год).

Предприятие имеет право применять данный режим со дня государственной регистрации. Также может и перейти на него потом (например, если изменились виды деятельности).

В первом случае необходимо указать данный режим при подаче документов в налоговую инспекцию для регистрации юридического лица или индивидуального предпринимателя. Либо это можно сделать в течение одного календарного месяца после получения документов о регистрации юридического лица или индивидуального предпринимателя.

Справка. Если налогоплательщик пропустил сроки уведомления о применении ЕСХН, то ему автоматически назначается общая система налогообложения.

Во втором случае нужно сначала уведомить ИФНС об этом, а переходить к учету по новой схеме можно будет со следующего календарного года. Причем подать такой документ можно хоть 31 декабря. А с 1 января уже можно будет начать вести учет по этой системе.

Если предприятие утрачивает право на применение такого режима, то они переходят на общую систему налогообложения с начала того периода, когда утрата права имела место. Снова стать плательщиком ЕСХН организация или ИП могут лишь по истечение одного года с момента потери права.

Итог: определение базы имущественного налога

Исходя из информации Письма Минфина №03-11-10/2342 от 18 января 2018 года, налог на имущество организаций исчисляется по следующим основаниям:

- если основное средство применяется по профилю ЕСХН, налог на это имущество платить не нужно;

- если ОС используют для другой приносящей доход деятельности, оно становится налоговой базой;

- параллельное использование ОС делает основанием для исчисления долю выручки организации от несельскохозяйственных видов деятельности в общей доходной денежной массе;

- имущество, находящееся на консервации, не входит в налогооблагаемую базу независимо от сферы его целенаправленного применения.

Для предпринимателей — физических лиц на ЕСХН налоговая база по имущественному налогу исчисляется налоговиками, затем присылается уведомление, согласно которому и следует произвести оплату. Облагаются налогом объекты недвижимости ИП: сведения о них подаются в ИНФС органами государственного кадастрового учета и органами, регистрирующими имущественные права.

ВАЖНАЯ ИНФОРМАЦИЯ! ИП не должны будут предоставлять подтверждающие льготу документы ИНФС: налоговики сами будут брать сведения из соответствующих источников и запросят бумаги, только если данные невозможно получить из иных источников. Сообщить о льготе можно будет без личного визита – в электронной форме.