Какой налог на имущество для ип в 2021 году?

Содержание:

- Условия налогообложения для юридических лиц

- Объекты налогообложения

- Кто и когда платит

- Как разобраться с кадастровой стоимостью

- Что такое УСН

- Какие строения освобождаются от налога на недвижимость?

- Условия уплаты налога на имущество и упрощенная система налогообложения

- Кто должен уплачивать налог в 2020 – 2021 годах

- УСН: заказчик возмещает подрядчику командировочные расходы. У кого доходы, у кого расходы?

- Размер налога

- УСН. Учет НДФЛ с зарплаты работников

- Аренда и безвозмездное использование имущества

- Основные понятия

- Дополнительные сведения

- Размер ставки

Условия налогообложения для юридических лиц

В список зданий, которые подлежат налогообложению входят:

- торговые, бизнес-центры, административно-деловые центры, а также офисы в них;

- торговые площадки и общепит (кафе, столовые, рестораны);

- недвижимость иностранных компаний, не имеющих постоянных представительств в РФ;

- жилые комнаты, которые числятся не как объекты основных средств.

Чтобы не возникало неопределённости, понятие бизнес-центра и торгового центра строго определено. Так, под первым понимают отдельно стоящее и не предназначенное для проживания здание, располагающееся на земле с целевым назначением, эксплуатируемое под коммерческое назначение.

В структуре такого здания находится не менее 20 % офисных помещений, что отражено в техдокументации и кадастровом паспорте. Это же определение справедливо и для торговых центров, единственное что, в здании должно быть выделено не меньше 20 % под торговые помещения, что тоже должно указываться в технической и кадастровой документации.

Для того чтобы недвижимость облагалась налогом, должен соблюдаться ряд условий:

- На 1.01 этого года назначена стоимость по кадастру недвижимого объекта.

- Объект внесён в список недвижимых объектов имущества, по которым налоговая база формируется в качестве стоимости по кадастру. Этот перечень составляется отдельно субъектами РФ и публикуется на их официальном сайте.

- Недвижимость должна быть во владении организации на правах собственности или хозяйственного ведения.

- Недвижимость должна учитываться на балансе юрлица в составе основных средств (или счёт 01 «Основные средства», или 03 «Доходные вложения в материальные ценности»).

Если же какое-либо из этих условий не выполнено, то за текущие двенадцать месяцев организация на УСН ничего не платит. Проверить пункт 1 из списка можно по выписке о кадастровой стоимости недвижимости из Росреестра. Если по сумме, указанной в кадастре, возникают разногласия сторон, то их необходимо решать в судебном порядке или обратившись в специально предназначенную для таких вопросов комиссию.

Делается это на протяжении 6 месяцев после занесения здания или помещения в кадастровый реестр. Положительное решение о пересмотре может быть вынесено, если изначально была неверно указана площадь помещения или цена не соответствует рыночной. Если после подачи заявления или судебных разбирательств цена по кадастру была изменена, то изначальную сумму можно посчитать заново с начала налогового периода.

Объекты налогообложения

- бизнес-центры;

- офисные помещения и места, предоставляющие общебытовой сервис;

- недвижимость иностранных компаний, не имеющих в РФ представительств;

- жилые постройки, числящиеся неосновными средствами.

Под бизнес-центрами понимают здания, не спроектированные в целях проживания. Они отличаются следующими характеристиками:

- возведены на земельном участке с определенным целевым назначением;

- эксплуатируются для аренды помещений коммерческой направленности;

- содержат до 20% помещений под офисы.

Торговыми центрами считаются обособленно стоящие постройки нежилого предназначения, в которых размещены торговые, общепитовские или точки предоставления услуг

Кто и когда платит

До 2019 года имуществом в целях взимания налога считались разные активы, в том числе движимые. Теперь же облагается платежами лишь недвижимое имущество. Юридические лица платят с него налог на имущество организаций, а индивидуальные предприниматели – налог на имущество физических лиц. Оба этих платежа относятся к региональным, что означает множество нюансов налогообложения в каждом конкретном субъекте РФ.

Организации

В пункте 2 статьи 346.11 сказано, что налог на имущество при УСН взимается с объектов недвижимости, база по которым определяется как их кадастровая стоимость. Это относится к собственной недвижимости компании, а также принадлежащей ей на праве хозяйственного ведения либо полученной по концессионному соглашению.

Индивидуальные предприниматели

А что насчёт ИП на УСН и налога на имущество в 2021 году? Ситуация схожа с описанной выше. Разница лишь в том, что предприниматели платят налог на имущество физических лиц, а не организаций. Им облагается собственная недвижимость, которая:

- используется в предпринимательской деятельности;

- входит в список объектов, база по которым исчисляется как кадастровая стоимость.

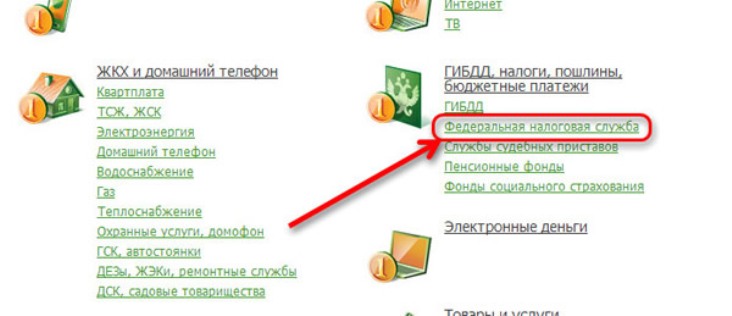

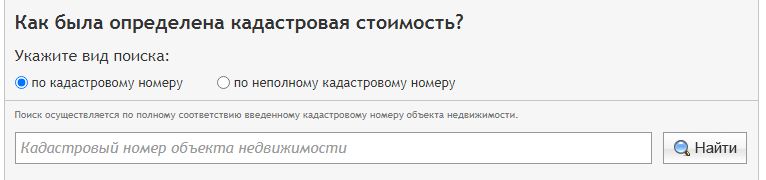

Как разобраться с кадастровой стоимостью

Организация или ИП на УСН выяснили, что обязаны уплачивать налог с кадастровой стоимости. Как это сделать практически? В первую очередь, на основании ст. 378.2, налоговой базой в субъекте, в котором фирма зарегистрирована в качестве налогоплательщика, должна быть установлена кадастровая стоимость объектов недвижимого имущества. Выяснить ее легко на сайте Росреестра.

При возникновении разногласий по результатам оценки стоимость объекта можно оспорить в судебном или внесудебном порядке. Во втором случае следует обратиться с заявлением в течение шести месяцев со дня внесения объекта в кадастровый реестр, в специальную комиссию, занимающуюся этим вопросом. Для этого необходимы веские основания: либо неправильно определена площадь объекта, либо стоимость не соответствует рыночной оценке. Также потребуется приложить необходимые документы:

- кадастровый паспорт;

- документы о праве собственности на спорный объект недвижимости, заверенные у нотариуса;

- документы, на основании которых вы заявляете о необъективности кадастровой оценки;

- заключение эксперта, состоящего в СРО, об оценке рыночной стоимости объекта.

Если после обращения кадастровая стоимость изменилась, то сумму к уплате пересчитывают с начала периода, даже если решение было вынесено в декабре.

Что такое УСН

УСН — это режим, предписывающий особый порядок налогообложения для владельцев малого и среднего бизнеса, который освобождает налогоплательщика от выплат части налогов. Налогоплательщиками по этой системе могут быть физические и юридические лица.

Уведомление о переходе на УСН подается сразу при регистрации компании или в течение одного месяца после этого. Уже действующие компании вправе перейти на УСН с начала следующего года. Подать уведомление об этом необходимо с 1 октября по 31 декабря текущего года, и тогда перейти на новую систему удастся со следующего.

Перейти на упрощенную систему вправе индивидуальные предприниматели и компании при соблюдении ряда условий:

- Не более 100 подчиненных.

- Доход менее 150 млн рублей в год.

- Остаточная стоимость не превышает 100 млн рублей.

- Отсутствие филиалов.

- Доля участия других предприятий не превышает 25%.

УСН не распространяется на:

- Производителей подакцизного товара: алкоголя, табака, автомобилей, топлива.

- Добытчиков и реализаторов полезных ископаемых.

- Налогоплательщиков единого сельхозналога.

- Частных нотариусов, адвокатов.

Условия

При УСН предприниматели освобождаются от уплаты налогов:

- На прибыль — ООО.

- На доходы физических лиц — ИП.

- На добавленную стоимость (кроме операций по импорту).

По УСН выплачиваются:

- Единый налог на доходы/доходы минус расходы.

- Взносы обязательного пенсионного страхования.

- Взносы обязательного медицинского страхования.

- Налог на прибыль организаций (только для организаций) или на доходы физических лиц (только для ИП).

- Государственная пошлина.

- Таможенная пошлина.

- Транспортный налог.

- Земельный налог.

Какие строения освобождаются от налога на недвижимость?

В соответствии со статьёй 186 НК от налога на недвижимость освобождаются капитальные строения (здания, сооружения), их части:

- государственного жилищного фонда и жилищного фонда организаций негосударственной формы собственности (за исключением находящихся в собственности, хозяйственном ведении или оперативном управлении организаций одноквартирных жилых домов, жилых помещений в многоквартирных и (или) блокированных жилых домах, не используемых для проживания физическими лицами);

- классифицируемые в соответствии с законодательством как здания для целей определения нормативных сроков службы основных средств и используемые в сферах образования и здравоохранения;

- включенные в реестр физкультурно-спортивных сооружений;

- организаций культуры, санаторно-курортных и оздоровительных организаций.

Организации, признаваемые плательщиками налога на недвижимость в отношении капитальных строений (зданий, сооружений), их частей, расположенных на территории Республики Беларусь и взятых в аренду, иное возмездное или безвозмездное пользование у физических лиц, вправе использовать указанную в подпункте 1.1 пункта 1 статьи 186 НК льготу: от налога на недвижимость освобождаются капитальные строения (здания, сооружения), их части государственного жилищного фонда и жилищного фонда организаций негосударственной формы собственности (за исключением находящихся в собственности, хозяйственном ведении или оперативном управлении организаций одноквартирных жилых домов, жилых помещений в многоквартирных и (или) блокированных жилых домах, не используемых для проживания физическими лицами).

Условия уплаты налога на имущество и упрощенная система налогообложения

Организации, применяющие УСН, освобождаются от перечисления в государственную казну некоторых налогов

Специальный налоговый режим подразумевает освобождение предпринимателей, применяющих этот подход, от уплаты многих фискальных сборов.

УСН могут применять компании, у которых:

- штат менее ста человек;

- доход компании менее 150 миллионов рублей за календарный год;

- доля других организаций в уставе компании меньше одной четвертой части;

- отсутствует филиальная сеть.

Любая организация, отвечающая вышеперечисленным требованиям и показывающая доход в предыдущие девять месяцев менее 112,5 миллионов рублей, может перейти на специальный упрощенный режим фискального обложения.

Организации, применяющие УСН, освобождаются от перечисления в государственную казну:

- налога на прибыль;

- налога на добавленную стоимость.

Использование упрощенного режима не освобождает от организации от обязанности их в качестве налогового агента по исчислению, удержанию и перечислению НДФЛ с официальных доходов работников.

Имущественный сбор не попадет в число отмененных налогов, его придется платить по ряду объектов, отвечающих нижеперечисленным условиям:

- Имущественный объект принадлежит налоговому агенту на праве собственности, хозяйственного ведения.

- Объект должен быть учтен на балансе компании.

- Если речь идет об участке земли, то должно быть разрешение на использование его для размещения зданий коммерческого назначения и должно иметься подтверждение использования по назначению.

- Налоговая база по объекту должна определяется как кадастровая стоимость. Перечень объектов утверждается властями субъектом РФ, публикуется на официальном сайте региона.

Имущество, являющееся объектом налогообложения

Применяя специальный фискальный режим, компания должна уплачивать сбор на имущество по недвижимым объектам, если основой для расчета сбора является их стоимость из кадастрового учета. Это прописано в п. 1 ст. 378.2 Налогового Кодекса РФ.

С этим связано то, что развернутый список объектов утверждается на региональном уровне, как правило, к ним относятся:

- Комплексы административного назначения, где располагаются офисы, торгово-развлекательные центры. Здания, использование площадей которых приносит собственникам прибыль.

- Здания нежилого фонда, используемые для размещения офисов, пунктов питания (баров, ресторанов и столовых),торговых точек и офисов.

- Часть зданий жилого фонда, нестоящих на балансе как основные активы организаций.

Жилые помещения попадают в число объектов, к которым применяется фискальное обложение, если они не учтены в балансе юридических лиц как основные активы предприятия. Такая недвижимость учитываться в бухгалтерском балансе организации на следующих четах: 08, 41, 43.

Частные бизнесмены, если они используют недвижимость, включенную в перечень административных помещений с офисами, торгово-развлекательных центров, платят фискальный сбор на недвижимость. Это прописано в п. 7 статьи 378.2 НК РФ.

Частный предприниматель должен руководствоваться при исчислении суммы к уплате следующими принципами фискального законодательства:

- налоговый период – календарный год;

- сумма сбора исчисляется отдельно по каждому имущественному объекту в отдельности; сколько кадастровых номеров, столько и объектов числится в налоговой декларации;

- перечислить налог в местный бюджет региона требуется не позднее начало октября года, следующего за предшествующим периодом;

- заплатить сбор нужно по месту нахождения объекта.

Если предприниматель состоит на учете ни в одной региональной инспекции, то он вправе выбрать одну, в которой он будет отправлять единую декларацию в отношении всех объектов.

Имущество, не признаваемое объектом налогообложения

Компании, находящиеся на общей системе фискального обложения, уплачивают налоговый сбор

Организации, находящиеся на общей системе фискального обложения, уплачивают денежный сбор. Это прописано в налоговом российском законодательстве.

Если компания отвечает требованиям к организациям, которые могут применять специальные режимы, выбрала один из них и применяет УСН, то изначально она не освобождается от уплаты имущественного сбора. Хотя в фискальном законодательстве есть ряд послаблений для уплаты данного сбора при выполнении правил, перечисленных выше.

Если все основных четыре условия выполнены, то организация должна платить фискальный сбор на имущество. Если хоть один из пунктов не выполнен, то налоговые обязательства у организации за этот год не возникают.

Кто должен уплачивать налог в 2020 – 2021 годах

При каких условиях организация или ИП на УСН должны уплачивать имущественный налог? Они таковы:

- в субъекте РФ утверждены результаты кадастровой оценки объектов недвижимости, перечисленных в п. 1 ст. 378.2 НК РФ;

- субъектом принят закон о налоге на имущество, устанавливающий особенности определения налоговой базы по нему.

Таким образом, «упрощенцы» обязаны уплатить налог на имущество при соблюдении следующих условий:

- У них имеются здания, в котором помещения используются для размещения офисов, торговли различными товарами и оказания услуг. См. также «Упрощенцам нужно платить налог на имущество с помещений в здании, даже если само здание в кадастровом перечне не упомянуто».

- Региональной властью утверждена кадастровая оценка имущества, перечисленного в п. 1 ст. 378.2 НК РФ.

- Законодателями региона, где находится это имущество, принят закон, устанавливающий правила начисления и уплаты налога по недвижимости, оцененной по кадастровой стоимости.

- На начало года определена кадастровая стоимость объектов.

Как узнать кадастровую стоимость имущества, читайте здесь.

У фирмы недвижимость должна быть отражена по счетам 01 или 03. Узнать, входит ли ваше имущество в кадастровый перечень, можно, затребовав этот список в налоговой инспекции. Можно также уточнить данные по недвижимости в Росреестре региона, отправив туда запрос на получение выписки из кадастра о стоимости здания.

В ряде регионов перечни кадастровой недвижимости были утверждены еще в 2013 году. Эти же перечни действуют в 2020–2021 годах и будут применяться в последующие периоды с внесением в них необходимых дополнений. Если недвижимость попала в данный список, она останется там навсегда.

Если 20% здания используется под офисы или в коммерческих целях, то его считают административно-деловым центром, признаваемым объектом обложения налогом (п. 3 ст. 378.2 НК РФ).

Налогоплательщикам, обязанным платить налог по зданию, попавшему в кадастровый перечень, разрешено оспорить факт внесения этого объекта в перечень в суде, если они посчитают, что помещение включено туда ошибочно (п. 15 ст. 378.2 НК РФ).

УСН: заказчик возмещает подрядчику командировочные расходы. У кого доходы, у кого расходы?

Суть вопроса

Заказчик и подрядчик применяют УСН с объектом «доходы минус расходы». В договоре подряда цена работ, которые выполняет подрядчик, включает компенсацию его издержек и причитающееся вознаграждение (п. 2 ст. 709 ГК РФ). Возмещаемые суммы заказчик может учесть в расходах, а подрядчик должен учесть в доходах?

Разбираемся с нормами законодательства

Начнем с подрядчика: полученные суммы возмещения командировочных расходов он должен учесть в доходах, т.к. упрощенцы учитывают доходы в соответствии с п. 1 и п. 2 ст. 248 НК РФ (ст. 346.15 НК РФ):

в доходах учитываются доходы от реализации товаров, работ, услуг, имущественных прав и внереализационные доходы, определяемые в соответствии со ст. 249 и ст. 250 НК РФ, и не учитываются доходы, закрытый перечень которых приведен в ст. 251 НК РФ.

Вывод для подрядчика: суммы, полученные от заказчика как возмещение командировочных расходов, подрядчик учитывает в доходах при формировании налоговой базы при УСН. Заказчик: договор подряда предусматривает возмещение командировочных расходов подрядчику. Значит, такие суммы можно считать частью договорной цены оказанных услуг, которые носят производственный характер. Может ли заказчик учесть эти суммы в расходах?

Контролирующие органы давно не высказывались по этому вопросу. Есть два диаметрально противоположных мнения:

- Письмо УФНС России по г. Москве от 09.12.2011 № 16-15/119728 — высказана точка зрения, что «расходы в виде возмещения исполнителю издержек (оплата проезда и найма жилого помещения), связанных с выполнением условий гражданско-правового договора, напрямую в п. 1 ст. 346.16 НК РФ не поименованы». Вывод: невозможно признать расходами затраты на возмещение расходов подрядчика.

- Ответ Р.Н. Митрохина, консультанта Департамента налоговой и таможенно-тарифной политики Минфина России от 10.01.2006 г.: можно учесть в расходах возмещенные суммы командировочных расходов. Такой вывод сделан на основании того, что в договоре содержится условие о компенсации заказчиком таких расходов подрядчику.

Вывод для заказчика: важна цена вопроса. Если она невелика, можно следовать рекомендациям, высказанным в письме УФНС России по г. Москве. Если сумма значительна, можно или спорить, или заручиться заблаговременно письменным ответом вашей ИФНС.

Размер налога

Наибольшая величина налога не больше 2% от кадастровой стоимости, но региональные власти имеют право изменять ее в соответствии с категорией лица, подлежащего обложению этим налогом, наличия у него льгот, типа имущества, которым он владеет и так далее.

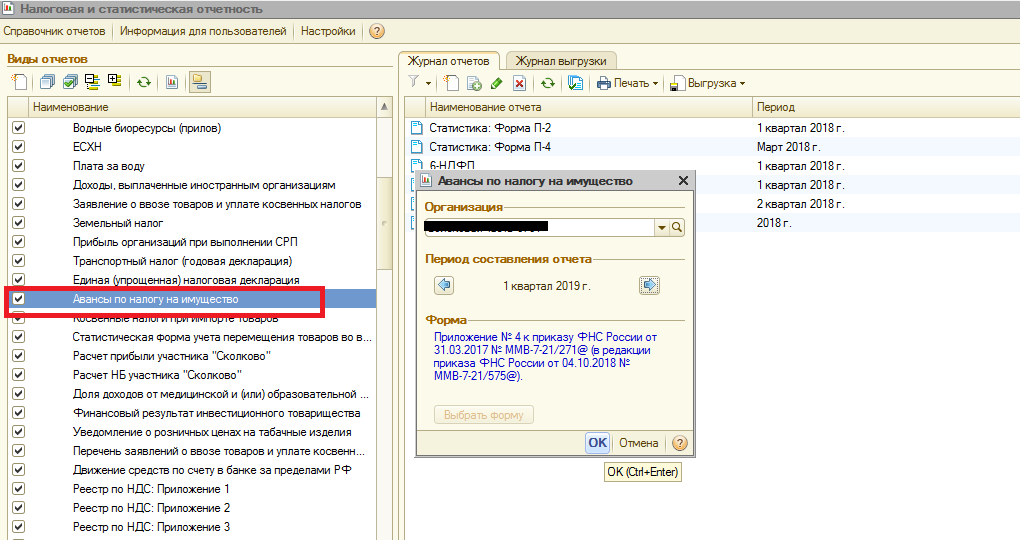

Компании, использующие УСН, в некоторых регионах выплачивают авансовые платежи по нему каждый квартал – такие платежи должны быть предусмотрены местными законами. Когда помещение, которым владеет предприятие, является частью здания, то обязательно при расчете ставки налога определяют, какую долю она занимает во всем строении.

Соответственно, в зависимости от этого показателя будет определена и сумма налога. В некоторых регионах ежегодно пересматривают кадастровую оценку всех объектов недвижимости, поэтому сумма налога может изменяться как в большую, так и в меньшую сторону.

УСН. Учет НДФЛ с зарплаты работников

Работаем на УСН (доходы минус расходы). Налог на доходы физических лиц в расходы не включается. Но это же часть заработной платы, которая при ее выплате включается в расходы. Как быть, программа автоматически включает в расходы НДФЛ, когда проводятся платежи по расчетному счету?

В соответствии с п.п. 22 п. 1 ст. 346.16 НК РФ

при определении объекта налогообложения налогоплательщик, применяющий УСН с объектом налогообложения в виде доходов, уменьшенных на величину расходов,вправе уменьшить полученные доходы на суммы налогов и сборов, уплаченных в соответствии с законодательством РФ о налогах и сборах.

Организации, применяющие УСН, не освобождаются от исполнения обязанностей налоговых агентов

, предусмотренных НК РФ (п. 5 ст. 346.11 НК РФ ).

Ст. 226 НК РФ

установлено, что исчисление сумм и уплатаНДФЛ производятся в отношении всех доходов налогоплательщика, источником которых являетсяналоговый агент .

Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика

при их фактической выплате.

Удержание у налогоплательщика начисленной суммы НДФЛ производится налоговым агентом за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику, при фактической выплате указанных денежных средств налогоплательщику.

Уплата суммы НДФЛ за счет средств налоговых агентов не допускается

В связи с этим суммы НДФЛ, удерживаемые из доходов работников организацией

, применяющей УСН,не могут включаться в состав расходов , предусмотренныхп.п. 22 п. 1 ст. 346.16 НК РФ .

Такое мнение высказывает Минфин РФ (письма от 24.11.2009 г. № 03-11-06/2/246, от 25.06.2009 г. № 03-11-09/225).

Согласно п.п. 6 п. 1 и п. 2 ст. 346.16 НК РФ

налогоплательщики, применяющие УСН, при определении налоговой базы могутуменьшать полученные доходы на расходы на оплату труда в порядке, предусмотренномст. 255 НК РФ .

В соответствии со ст. 255 НК РФ к расходам на оплату труда

относятсялюбые начисления работникам , предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) и (или) коллективными договорами.

В составе начисленных сумм оплаты труда учитываются суммы НДФЛ

Ст. 346.17 НК РФ

установлено, чторасходами налогоплательщика признаютсязатраты после их фактической оплаты .

Расходы на оплату труда учитываются

в момент погашения задолженности путем списания денежных средств с расчетного счета налогоплательщика, выплаты из кассы, а при ином способе погашения задолженности – в момент такого погашения.

Расходы на уплату налогов и сборов учитываются в размере, фактически уплаченном налогоплательщиком.

Таким образом, суммы НДФЛ учитываются в расходах на оплату труда

Поскольку перечисление зарплаты, НДФЛ осуществляется не всегда в один день, на основании разных первичных документов, данные операции имеют разное содержание, целесообразно отражать эти операции в Книге учета доходов и расходов отдельно

Аренда и безвозмездное использование имущества

Организациям, передающим в безвозмездное пользование несобственное недвижимое имущество, а также доверительным управляющим, сдающим в аренду такое имущество в связи с исполнением договора доверительного управления имуществом, дано право применять УСН (подп. 2.1.5 ст. 324 НК).

Кроме того, сдача в аренду (передача в финансовую аренду (лизинг), предоставление в иное возмездное пользование имущества, являющегося общей собственностью, не только лицом, управляющим этим имуществом, но садоводческим товариществом (гаражным или дачным кооперативом, кооперативом, осуществляющим эксплуатацию автомобильных стоянок), не лишает такие лицо, товарищество (кооператив) права применения УСН.

По мнению законодателей, ссудодатель не «зарабатывает» на передаче в безвозмездное пользование не принадлежащего ему имущества, а потому не имеет смысла исключать применение налога при УСН, ставки которого значительно ниже ставок налога на прибыль и подоходного налога, в схемах минимизации налогообложения платы за пользование имуществом, осуществляемой крупным и средним бизнесом за счет привлечения плательщика налога при УСН. Кроме того, изъятие таких ограничений позволит субъектам малого бизнеса предоставлять арендованные ими жилые помещения в безвозмездное пользование своим работникам без утраты права применения льготного режима.

Лишать доверительных управляющих права применять УСН в связи со сдачей в аренду недвижимого имущества, переданное им в доверительное управление, тем более нелогично. Доходом доверительного управляющего является лишь вознаграждение за оказанные услуги, а доходы от аренды являются объектом налогообложения доверителя.

Основные понятия

Главным законом, которым необходимо руководствоваться, является Налоговый кодекс. Чтобы разобраться в вопросе, следует ознакомиться с определениями.

| № п/п | Понятие | Объяснение |

| 1. | Упрощенная система | Комплекс обязательных к уплате налогов с представлением отчетности в сокращенном варианте со сниженной налоговой нагрузкой. |

| 2. | Налог | Обязательный принудительный индивидуальный платеж для финансового обеспечения деятельности государства. |

| 3. | Юрлицо | Организация, обладающая имуществом, обязательствами и правами в обособленном порядке. |

| 4. | База налогообложения | Объект, к которому применяется налоговая ставка, выраженный в различных характеристиках (стоимостной, физической). |

| 5. | Ставка налога | Размер начислений. |

Дополнительные сведения

Налог по УСН на имущество имеет множество нюансов не только в оплате, но и в расчете суммы, на которую могут влиять множество факторов. Также стоит отметить, что ИП и компании ведут ученость данного налога немного по-разному. Да и не всем компаниям доступна возможность оплачивать налоги по упрощенке.

Что входит в учёт суммы

Предпринимателям, имеющим площади, попадающие под УСН, при исчислениях следует определять налоговую базу. Для нее нужно учесть балансовую или среднегодовую стоимость имущества, являющегося объектом для налогообложения. Сразу стоит оговориться, что оно должно быть учтено юрлицами по остаточной стоимости, формирующейся в соответствии со всеми правилами бухгалтерского учета.

Как рассчитать

Доходы при расчете налога по УСН отражаются в соответствии с теми же правилами, что и для компаний, действующих с объектом «доходы». То есть должна быть учтена выручка, полученная при реализации товара, услуги, проделанных работ, а также внереализационные виды доходов.

Учет расходов может быть осуществлен только в том случае, если они являются экономически обоснованными и подтверждены требуемыми документами, а также были необходимы для получения дохода. Кроме того, из-за кассового метода работы компаний под УСН они должны быть уже оплаченными.

| Наиболее опасные виды неучитываемых расходов | |

| Ситуации | Почему нельзя вычесть из доходов |

| Перечисление аванса на счет поставщика за предоставленные товары | Такой вид аванса нельзя учесть в расходах в связи с тем, что стоимость товара может быть отражена только после его перепродажи. |

| Премия, выплаченная покупателю за совершение закупки товаром | Премии, предназначенные для покупателей, не входят в закрытый перечень. Кроме того, Налоговый кодекс не предусматривает включение таких премий в вычеты из выручки. |

| Потери сырья и материалов во время процесса производства. | Стоимость сырья учитывается на дату его приобретения. Из-за этого списание таких потерь невозможно. |

| Растраты, относящиеся к представительским расходам | Представительские расходы не предусмотрены закрытом перечнем УСН. |

| Списание дебиторки | Данный вид списаний не включен в закрытый перечень. |

| Списание задолженности перед поставщиком | В таком случае не следует включать стоимость товаров в раздел расходов. Из-за кассового метода работы затраты списываются только после их оплаты. |

| Уплаченные контрагенту пени и штрафы, предусмотренные договором | Договорные штрафы и начисленные за них пени не включены в закрытый перечень. |

| Оплаченная организацией спецоценка по условиям труда | По мнению чиновников из ФНС, такой вид расходов учитывать нельзя. Кроме того, они не указываются в закрытом списке. |

| Оплата за приобретенные кулеры с водой | Такие расходы относятся к типу обеспечения нормальных условий труда, который не включен в закрытый перечень. |

| Оплата за информационные услуги | Расходы не относятся к закрытому перечню. |

| Сданные работником билеты вследствие переноса командировки | При сдаче билетов транспортные компании удерживают часть суммы, оплаченной при их покупке. Данное удержание не входит в перечень затрат на командировку, а следовательно не может быть включено в вычеты из упрощенки. |

| Возмещение расходов сотрудникам, возникших вследствие разъездной работы | По мнению ФНС, такие расходы нельзя учитывать. Однако, данные заявления можно обойти, включив возмещение в заработную плату сотрудников в качестве фиксированной надбавки к окладу. |

| Оплата за страхование имущества в добровольном порядке | В закрытом перечне указываются только расходы на обязательные виды страхования. |

| Оплата за произведение уборки территории от наледи и снега. | Расходы такого плана не отмечены в закрытом перечне. |

| Оплата, произведенная за участие в электронных торгах | Оплата не включена в закрытый перечень. |

| Использование основных средств, переданных организации учредителем в качестве вклада в счет уставного капитала | При расчете налога не учитывается стоимость основных средств, так как компания должна самостоятельно покрывать расходы. А в показанном случае плательщиком является непосредственно учредитель. |

Кто и в каком порядке должен платить

Оплата налога по УСН производится с учетом всей недвижимости, которая включена в кадастровый перечень региона, в котором находится организация. Расчет налога каждая компания производит самостоятельно, а также обязана предоставить декларацию по нему.

https://youtube.com/watch?v=WCjj3yKPwxg

Размер ставки

Отчетным периодом для компаний, использующих УСН, считаются I, II и III квартал календарного года, а налоговым — весь год.

На правовом уровне предусмотрено самостоятельное установление периода подачи отчетности субъектом РФ через утверждение законодательного акта. Уполномоченные органы имеют право дифференцировать величину ставки для различных групп юридических и физических лиц или недвижимости.

Предельный размер ставки, применяемый по кадастровой стоимости, равняется 2%. Если на законодательном уровне регион не определил иной размер, он автоматически приравнивается к эквиваленту, прописанному в НК РФ.