Доходы будущих периодов

Содержание:

- Комментарий

- Отражение РБП в балансе

- Пример. Заполнение бухгалтерского баланса

- Краткосрочные обязательства в балансе: разновидности

- Лицензируемая деятельность

- Структура

- Отчетность ф1 и ф2 — что это?

- Как заполнить строки

- Что учитывается на счете 97?

- Расходы будущих периодов: отражение в бухгалтерском учёте

- Что это – краткосрочные обязательства в балансе

- Баланс как способ отражения обязательств

Комментарий

Отложенные налоговые обязательства (ОНО) представляет собой сумму

налога на прибыль, которая будет увеличена в будущие налоговые

периоды, по совершенным операциям. Отложенные налоговые

обязательства отражаются в бухгалтерском балансе в качестве

долгосрочных обязательств.

Отложенные налоговые обязательства показываются в строке «Отложенные налоговые обязательства» (1420) пассива Бухгалтерского баланса, а также в строке «Изменение отложенных налоговых обязательств» (2430) Отчета о финансовых результатах.

Бухгалтерский учет ОНО ведется на счете

77 «Отложенные налоговые обязательства».

Сумма отложенных налоговых обязательств определяется как произведение налогооблагаемых временных разниц (см. Временная разница), возникших в отчетном периоде, на ставку налога на прибыль, действовавшую на отчетную дату.

ОНО = ВР * СТ

где,

ОНО — Отложенные налоговые обязательства

ВР — Временная разница, а именно — налогооблагаемая временная разница

СТ — ставка налога на прибыль

По кредиту счета 77 «Отложенные налоговые обязательства» в корреспонденции с дебетом счета 68 «Расчеты по налогам и сборам» отражается отложенный налог, уменьшающий величину условного расхода (дохода) отчетного периода.

По дебету счета 77 «Отложенные налоговые обязательства» в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам» отражается уменьшение или полное погашение отложенных налоговых обязательств, в счет начислений налога на прибыль отчетного периода.

Отложенное налоговое обязательство при выбытии объекта актива или вида обязательства, по которому оно было начислено, списывается с дебета счета 77 «Отложенные налоговые обязательства» в кредит счета 99 «Прибыли и убытки».

Пример

Организация «Б» 25 декабря 2002 года приняла к

бухгалтерскому учету объект основных средств на сумму 120 000 руб.

со сроком полезного использования 5 лет. Ставка налога на прибыль

составила 24 процента.

Для целей бухгалтерского учета организация

осуществляет начисление амортизации линейным способом, а для целей

определения налоговой базы по налогу на прибыль — нелинейным

методом.

При составлении бухгалтерской отчетности и

налоговой декларации за 2003 год организация «Б» получила следующие

данные:

|

Для целей |

Для целей |

|

|

1 |

2 |

3 |

|

Принят к бухгалтерскому учету |

120 000 |

120 000 |

|

Сумма начисленной амортизации |

24 000 |

40 130 |

|

Балансовая стоимость основного |

96 000 |

79 870 |

2003 год

Налогооблагаемая временная разница при

определении налоговой базы по налогу на прибыль за 2003 год

составила:

16 130 руб. (40 130 руб. — 24 000 руб.).

Отложенное налоговое обязательство при

определении налоговой базы по налогу на прибыль за 2003 год

составило:

16 130 руб. x 24% / 100 = 3 871 руб.

В бухгалтерском учете сумма отложенного налогового обязательства отражается проводкой:

Д 68 К 77 — 3 871 руб.

2004 год

Предположим, что в 2004 году сумма начисленной амортизации составила:

В бухгалтерском учете 24 000 рублей, в налоговом учете 20 тыс. рублей.

В 2004 году сумма амортизации в бухгалтерском учете превышает сумму амортизации в налоговом учете. Это означает, что происходит погашение ранее начисленного отложенного налогового обязательства.

Сумма погашенного отложенного налогового обязательства составит (24 000 — 20 000) * 24% = 960 рублей.

В бухгалтерском учете погашение ранее начисленного отложенного налогового обязательства отражается проводкой:

Д 77 К 68 — 960 рублей

Историческая справка

Термин введен Положением по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02,

утв. Приказом Минфина РФ от 19.11.2002 N 114н.

26.01.2020

Отражение РБП в балансе

В текущей версии бухгалтерского баланса отсутствует строка «Расходы будущих периодов». Теперь они распределяются по разным группам активов:

- строка 1190 «Прочие внеоборотные активы» (если период списания больше 12 месяцев);

- строка 1210 «Запасы» (когда период списания меньше 12 месяцев).

Туда вносят суммы дебетового сальдо 97 счёта

. В упрощённом бухгалтерском балансе для малых предприятий показатели РБП отражаются в строке «НМА, финансовые и иные внеоборотные активы».

Чтобы в бухгалтерскую отчётность попали корректные данные по РБП, в конце отчётного года нужно провести инвентаризацию.

Пример. Заполнение бухгалтерского баланса

ООО, зарегистрированное в 2015 г., применяет упрощенную систему налогообложения. Показатели регистров бухгалтерского учета на 31 декабря 2015 г. приведены в таблице:

Таблица

Остатки (Кт — кредитовые, Дт — дебетовые) на счетах

бухгалтерского учета на 31 декабря 2015 года

ООО

|

Сальдо |

Сумма, руб. |

Сальдо |

Сумма, руб. |

|

Дт |

600 000 |

Дт |

150 000 |

|

Кт |

20 040 |

Кт |

150 000 |

|

Дт |

100 000 |

Кт (субсчет «Авансы») |

505 620 |

|

Кт |

3340 |

||

|

Дт |

17 000 |

Кт |

89 000 |

|

Дт |

6000 |

Кт |

250 000 |

|

Дт |

90 000 |

Кт |

50 000 |

|

Дт |

15 000 |

Кт |

10 000 |

|

Дт |

250 000 |

Кт |

150 000 |

На основании имеющихся данных бухгалтер составил бухгалтерский баланс за 2015 г. по общей форме:

Графа 4 — единственная, которая требует заполнения вновь созданной организацией. В указанной графе отражают данные на 31 декабря отчетного года, то есть 2015 г.

Также добавляется графа 3 — для указания кодов строк.

Показатель строки 1110 «Нематериальные активы» бухгалтер определил следующим образом: из дебетового сальдо счета вычитается кредитовое сальдо счета .

Итого получаем 96 660 руб. (100 000 руб. — 3340 руб.). Все значения в бухгалтерском балансе указаны в целых тысячах, поэтому в строке 1110 записано 97.

Показатель строки 1150 «Основные средства» определен так: дебетовое сальдо счета — кредитовое сальдо счета . Результат — 579 960 руб. (600 000 руб. — 20 040 руб.). В баланс записано 580.

В строку 1170 «Финансовые вложения» вписано дебетовое сальдо счета — 150 тыс. руб. (то есть считается, что все вложения долгосрочные).

Итог по сводной строке 1100: 827 тыс. руб. (97 тыс. руб. (строка 1110) + 580 тыс. руб. (строка 1150) + 150 тыс. руб. (строка 1170)).

Теперь очередь оборотных активов. Значение строки 1210 «Запасы» определено так: дебетовое сальдо счета + дебетовое сальдо счета . Итог — 107 тыс. руб. (17 тыс. руб. + 90 тыс. руб.).

Показатель строки 1220 «Налог на добавленную стоимость по приобретенным ценностям» равен дебетовому сальдо счета , поэтому в баланс бухгалтер внес 6 тыс. руб.

Показатель строки 1250 «Денежные средства и денежные эквиваленты» найден путем сложения дебетового сальдо счета и дебетового сальдо счета . Результат — 265 тыс. руб. (15 тыс. руб. + 250 тыс. руб.). В строке записано 265.

Итог по сводной строке 1200: 378 тыс. руб. (107 тыс. руб. (строка 1210) + 6 тыс. руб. (строка 1220) + 265 тыс. руб. (строка 1250)).

По итоговой строке 1600 показана сумма показателей строк 1100 и 1200. То есть 1205 тыс. руб. (827 тыс. руб. + 378 тыс. руб.).

В остальных строках графы 4 проставлены прочерки.

Переходим к пассиву баланса. Показатель по строке 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)» равен кредитовому сальдо счета , то есть в балансе стоит 50 тыс. руб.

Строка 1360 «Резервный капитал» — кредитовое сальдо счета . В нашем случае это 10 тыс. руб.

В строке 1370 «Нераспределенная прибыль (непокрытый убыток)» показано сальдо счета . Оно кредитовое. Значит, организация на конец года имеет прибыль. Ее значение — 150 тыс. руб. Брать показатель в скобки не нужно.

Показатель сводной строки 1300 равен 210 тыс. руб. (50 тыс. руб. (строка 1310) + 10 тыс. руб. (строка 1360) + 150 тыс. руб. (строка 1370)).

Показатель для строки 1520 «Кредиторская задолженность» (бухгалтер посчитал, что вся задолженность краткосрочная) определен следующим образом: кредитовое сальдо счета + кредитовое сальдо счета + кредитовое сальдо счета + кредитовое сальдо счета . Результат — 995 тыс. руб. (150 тыс. руб. + 506 тыс. руб. + 89 тыс. руб. + 250 тыс. руб.).

В строку 1500 бухгалтер перенес значение из строки 1520, так как другие строки разд. V баланса не заполнялись.

Показатель итоговой строки 1700 равен сумме строк 1300 и 1500. Полученное значение составляет 1205 тыс. руб. (210 тыс. руб. + 995 тыс. руб.).

Остальные строки пассива по причине отсутствия соответствующих данных прочеркнуты.

Показатели итоговых строк 1600 и 1700 равны. И в той, и в другой строке значение — 1205 тыс. руб. Баланс сошелся — значит, форму можно считать составленной верно.

Краткосрочные обязательства в балансе: разновидности

Задолженности с коротким сроком погашения можно разделить на 3 группы:

| Разновидность краткосрочных обязательств | Подробные сведения |

| Задолженности, которые нужно выплатить в течение 1 года | Отсчет 12 месяцев начинается со дня формирования отчетности. |

| Операционные | Сюда можно отнести: – налоговые платежи,

– полученные авансы, – текущие платежи в бюджет, – арендные отчисления, – выплаченные авансы, – долги за полученные материалы для производственной деятельности, – начисленная заработная плата персоналу (еще не выплаченная). |

| Деньги на выплату долгов с периодом погашения до 1 года | К данной группе можно отнести: – отпускные выплаты персонала,

– бонусы к зарплатам, – иные краткосрочные долги. |

Лицензируемая деятельность

В ряде случаев расходы будущих периодов признаются в соответствии с предписаниями нормативных документов, как в случае с лицензиями на осуществление деятельности (пункт 1 и 3 статьи 49 ГК РФ; пункт 16 Методических указаний по формированию бухгалтерской отчетности при осуществлении реорганизации организаций, утвержденных приказом Минфина России от 20 мая 2003 г. № 44н).

Между тем, в ряде отраслей лицензирование заменено членством в профессиональной саморегулируемой организации, которое является обязательным для строителей, аудиторов, оценщиков и др. Такие компании уплачивают взнос в компенсационный фонд СРО, который очень похож на затраты на получение лицензии. Его сумма учитывается как актив еще и потому, что компенсационный фонд используется для погашения обязательств компании – члена СРО, возникших в результате причинения вреда вследствие недостатков реализованных ею товаров, работ или пункта 7.2.1 Концепции, пункт 12 статьи 13 Закона от 1 декабря 2007 г. № 315-ФЗ). Оснований «амортизировать» взнос не имеется. Он числится на счете 97 в неизменной сумме.

Структура

В упрощенном балансе отражается свернутая информация об имуществе и обязательствах.

| Строка | Формула расчета по балансу (счета) |

| Актив | |

| Материальные внеоборотные активы: ОС, капитальные вложения. | 01 + 03 + 07 + 08 — 02 |

| Финансовые активы: НМА, вложения, результаты разработок | НМА (04 — 05), вложения (58 + 55), разработки (08 + 04) |

| Запасы: сырье, НЗП, продукция, товары | 10 + 20 + 41 + 45 + 43 |

| Денежные средства (ДС) | 50 + 52 + 55 + 57 |

| Прочие активы: краткосрочные вложения, НДС, дебиторская задолженность | 58 + 19+ 62 + 69 + 68 +70…76 |

| Пассив | |

| Капитал: уставный, добавочный, резервный, нераспределенная прибыль | 80 +…+ 84 |

| Долгосрочные кредиты | 67 |

| Прочие долгосрочные займы | 77 + 96 |

| Краткосрочные кредиты | 66 |

| Кредиторская задолженность | 68 +…+ 71 + 76 |

| Прочие краткосрочные обязательства | 96 |

Каждой строке соответствует определенный код. Если нужно указать несколько показателей в одной строке, то ставится код той статьи, которая имеет наибольший удельный вес.

Пример. У ООО в строку «материальные внеоборотные активы» включены ОС на сумму 200 тыс. руб. и капитальные вложения на сумму 80 тыс. руб. Стоимость купленного оборудования больше суммы инвестирования. Поэтому в балансе будут фигурировать материальные внеоборотные активы (строка 1150) на сумму 280 тыс. руб. Если предприятию нечего записать в какую-то строчку, то ее просто не приводят в балансе.

Вновь созданным организациям, которые еще не вели деятельность, показывать пустой баланс нельзя. В отчете следует как минимум отразить две операции: источник и процесс формирования уставного капитала (ДТ75 КТ80). Чаще всего акционеры вносят денежные средства (ДТ51 КТ75) или предоставляют в качестве клада ОС (ДТ01 КТ75). Тогда запись проводится по соответствующей строке «материальные внеоборотные активы» в балансе малого предприятия.

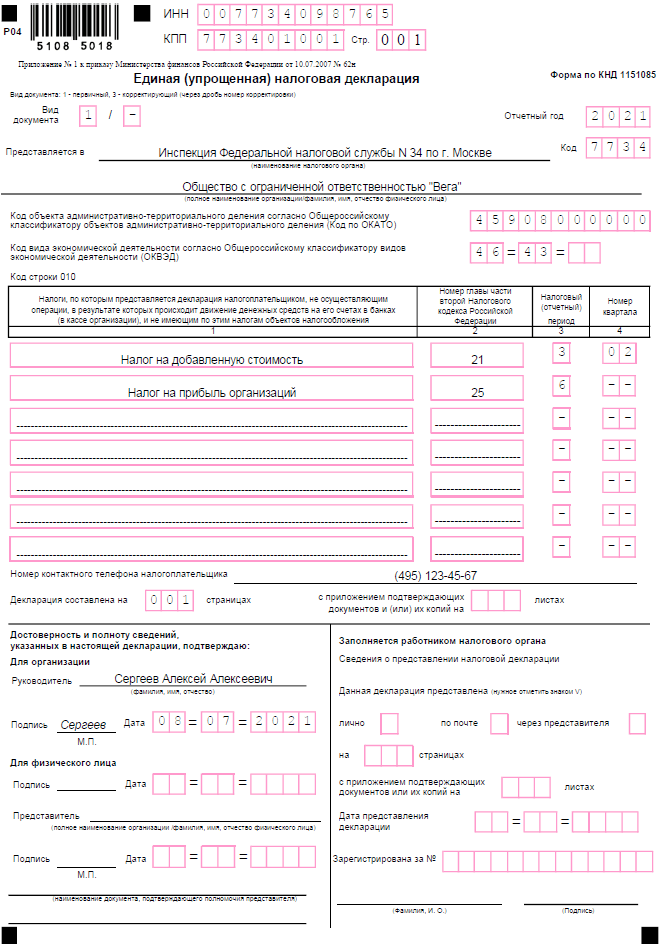

Отчетность ф1 и ф2 — что это?

Сразу стоит пояснить, что формы ф1 и ф2 в бухгалтерии — это старые названия бланков. Сегодня, в 2021 году, бухгалтерский баланс форма 1 и 2 — это «Баланс предприятия» и «Отчет о результатах». Окончательный вид двух этих документов утвердили в июле 2010 года. Приказом № 66 Минфином РФ, и они являются обязательными для подачи в контролирующие органы при осуществлении любых финансовых операций.

Составление ежегодных отчетов — необходимость любого бизнеса

Баланс предприятия — это документ, который характеризует финансовое положение компании в отчетном периоде. Он отображает данные обо всем имуществе и капитале организации, а также имеющиеся обязательства (по срокам обращения).

Второй по важности документ, в котором прописаны все цифры по всем финансовым операциям предприятия за определенный промежуток времени. Он подается в обязательном порядке всеми предприятиями и видами бизнеса

Он должен в полной мере отражать финансовые данные компании:

- Сведения по выручке;

- Все расходы;

- Размер и количество выплачиваемых процентов по кредитам;

- Все оплаты, которые осуществлялись за отчетный срок;

- Размер чистого дохода.

Форма 2 показывает данные отчетного периода или определенного операционного цикла (промежуточная и итоговая отчётность) предприятия.

«Баланс предприятия» обязательно содержит в «шапке» все данные о фирме

Для чего они нужны?

Ф1 и ф2 бухгалтерского баланса — это важнейшие документы компании. Они могут быть показаны владельцам, инвесторам и внешним пользователям (налоговые, банки), любым лицам, которым это разрешено.

Баланс и отчеты о результатах в обязательном порядке предоставляют все организации, чья деятельность указана в статье 6 закона 402-ФЗ. Ранее их можно было подавать ИФНС и местное отделение Росстата, но с 1.01.2019 числа бухгалтера обязаны подавать только в налоговую инспекцию согласно пункту 5 статьи 2 Закона N 444-ФЗ. Помимо этих документов также требуют предоставить отчеты:

- об изменениях капитала;

- о движении финансов.

Отчет о результатах максимально подробно отображает финансовые расчеты организации Отчетность только в бумажном виде разрешено подавать лишь субъектам малого предпринимательства (ИП), всем прочим субъектам надо предоставлять помимо бумажного варианта бумаги и в электронном — с помощью оператора электронного документооборота.

Важно! Всем субъектам, кроме представителей малого предпринимательства, необходимо вместе с формами 1,2 подавать и пояснения к ним

Как выглядят эти справки?

Образцы для форм были предоставлены Приказом Министерства Финансов в 2010 году и их вид, и содержание с тех пор существенно не менялось — это простые таблицы. Каждая строчка в них закодирована и в ней прописана определенная финансовая деятельность или данные об имущественном фонде организации.

Форма 1 бухгалтерского баланса включает в себя 2 основные части: данные о компании, включая код и вид экономической деятельности, а также непосредственно балансовые данные в виде таблицы. Она состоит из 2 разделов: активы (любые имеющиеся), пассивы (капитал, резервы, обязательства).

Важно! Показатели отчета о результатах должны соответствовать строкам формы 1. Форма 2 также является простой таблицей, в шапке которой в обязательном порядке прописывается название и тип организации, единицы измерения и даты проверочного периода

Далее в табличке прописаны отдельные 5 граф, которые включают в себя код, категории, номера пояснений и данные 2-х периодов. После таблиц в обоих документах должны быть проставлены даты составления и подписи главного бухгалтера и руководителя компании

Форма 2 также является простой таблицей, в шапке которой в обязательном порядке прописывается название и тип организации, единицы измерения и даты проверочного периода. Далее в табличке прописаны отдельные 5 граф, которые включают в себя код, категории, номера пояснений и данные 2-х периодов. После таблиц в обоих документах должны быть проставлены даты составления и подписи главного бухгалтера и руководителя компании.

Обязательны подписи главного бухгалтера и руководителя компании в конце каждого документа

Как заполнить строки

Рассмотрим, какие счета и каким образом используются при формировании баланса, в соответствии с Планом счетов БУ (приказ Минфина № 94н).

Актив

Так заполняется 1-й раздел актива баланса «Внеоборотные активы»:

- Нематериальные активы (НМА), стр. 1110. Дт 04 – Кт 05. Издержки на исследования и разработки НИОКР не показываются.

- Результаты исследований и разработок, стр. 1120. Дт 04 в части НИОКР.

- Нематериальные поисковые активы (ПА), стр. 1130. Дт 08 – Кт 05 (оба счета берутся в части нематериальных ПА).

- Материальные ПА, стр. 1140. Дт 08 – Кт 02 (оба счета берутся в части материальных ПА).

- Основные средства, стр. 1150. Дт 01 – Кт 02 (исключая амортизацию доходных вложений в мат. ценности).

- Доходные вложения в мат. ценности, стр. 1160. Дт 03 – Кт 02 (исключая амортизацию ОС).

- Финансовые вложения, стр. 1170. Дт 58 – Кт 59 (только по долгосрочным вложениям финансов) + Дт 73/1 (только по процентным займам долгосрочного характера, счет 73/1 — расчеты с сотрудниками по выданным займам).

- Отложенные налоговые активы (ОНА), стр. 1180. Дт 09.

- Прочие внеоборотные активы, стр. 1190. Дт 07 + Дт 08 (за исключением поисковых активов) + Дт 97 (издержки со сроком списания свыше 12 месяцев после отчетной даты).

Порядок заполнения 2-й раздела актива баланса «Оборотные активы»:

- Запасы, стр. 1210. Дт 10 + Дт 11 – Кт 14 + Дт 15 + Дт 16 + Дт 20 + Дт 21 + Дт 23 +Дт 28 + Дт 29 + Дт 41 – Кт 42 + Дт 43 + Дт 44 + Дт 45 + Дт 97 (по расходам со сроком списания не выше 12 месяцев после отчетной даты).

- НДС по приобретенным ценностям, стр. 1220. Дт 19.

- Дебиторская задолженность, стр. 1230. Дт 46 + Дт 60 + Дт 62 – Кт 63 + Дт 68 + Дт 69 + Дт 70 + Дт 71 + Дт 73 (субсчет 73-1 не берется) + Дт 75 + Дт 76 (исключается отраженный на счетах учета расчетов НДС с выданных и полученных авансов).

- Финансовые вложения (без денежных эквивалентов), стр. 1240. Дт 58 – Кт 59 (только по краткосрочным финансовым вложениям) + Дт 55/3 (счет 55/3 – депозитные счета) + Дт 73/1 (только по краткосрочным процентным займам).

- Денежные средства и денежные эквиваленты, стр. 1250. Дт 50 + Дт 51 + Дт 52 + Дт 55 + Дт 57. Не берется субсчет 50/3 и сальдо по субсчету 55/3.

- Прочие оборотные активы, стр. 1260. Дт 50/3 + Дт 94.

Пассив

Так заполняется 3-й раздел пассива баланса «Капитал и резервы»:

- Уставный капитал (и его законодательно закрепленные разновидности), стр. 1310. Кт 80.

- Собственные акции, выкупленные у акционеров, стр. 1320. Дт 81 (указывается в скобках, вычитаемый или отрицательный показатель).

- Переоценка внеоборотных активов, стр. 1340. Кт 83 (на сумму дооценки ВНА).

- Добавочный капитал (без переоценки), стр. 1350. Кт 83 (без дооценки ВНА).

- Резервный капитал, стр. 1360. Кт 82.

- Нераспределенная прибыль (непокрытый убыток), стр. 1370. Кт 99 + Кт 84 (либо Дт 99 + Дт 84, берется в скобки; Кт 84 – Дт 99, Кт 99 – Дт 84 если получен минус, берется в скобки).

Порядок заполнения 4-го раздела пассива баланса «Долгосрочные обязательства»:

- Заемные средства, стр. 1410. Кт 67 (период погашения задолженности на отчетную дату не выше 12 месяцев).

- Отложенные налоговые обязательства (ОНО), стр. 1420. Кт 77.

- Оценочные обязательства, стр. 1430. Кт 96 (только обязательства со сроком исполнения более 12 месяцев после отчетной даты).

- Прочие обязательства, стр. 1450. Кт 60 + Кт 62 + Кт 68 + Кт 69 + Кт 76 + Кт 86 (долгосрочная задолженность по всем счетам).

Приведен порядок заполнения 5-го раздела пассива баланса «Краткосрочные обязательства»:

- Заемные средства, стр. 1510. Кт 66 + Кт 67 (если на счете есть задолженность со сроком погашения не выше 12 месяцев на отчетную дату).

- Кредиторская задолженность, стр. 1520. Кт 60 + Кт 62 + Кт 68 + Кт 69 + Кт 70 + Кт 71 + Кт 73 + Кт 75 + Кт 76 (только задолженность краткосрочного характера, исключается учтенный на счетах учета расчетов НДС с выданных и полученных авансов).

- Доходы будущих периодов, стр. 1530. Кт 98.

- Оценочные обязательства, стр. 1540. Кт 96 (только обязательства со сроком исполнения не выше 12 месяцев после отчетной даты).

- Прочие обязательства, стр. 1550. Кт 86 (только краткосрочные обязательства).

Коды строк баланса проставляются согласно приказу Минфина № 66н от 02/07/10 г. в ред. от 19/04/19 г. (п. 5). Они перечислены в приложении № 4.

В приведенной схеме задействованы типовые счета, как правило, используемые для заполнения тех или иных строк баланса. Учетной политикой фирмы, рабочим планом счетов в стандартную схему могут вноситься изменения.

Что учитывается на счете 97?

Действующие нормативные акты по бухгалтерскому учету предусматривают отражение в составе расходов будущих периодов (РБП) два вида затрат:

- расходы, понесенные в связи с предстоящими работами по договорам строительного подряда (п. 16 ПБУ 2/2008 ). К примеру, сюда можно отнести стоимость материалов, которые были переданы для выполнения строительных работ, но еще не были использованы, или арендная плата в счет будущих периодов, которая была перечислена в отчетном периоде;

- платежи за предоставленное право использования результатов интеллектуальной деятельности или средств индивидуализации. При этом данные платежи должны производиться в виде фиксированного разового платежа (п. 39 ПБУ 14/2007 ). Здесь можно перечислить неисключительное право использования программы для ЭВМ, изобретения, фирменного наименования и т.д. (ст. 1225 ГК РФ).

Расходы будущих периодов: отражение в бухгалтерском учёте

В плане счетов бухгалтерского учёта (ПСБУ) предусмотрен специальный счёт 97 «Расходы будущих периодов»

. Это активный счёт, по дебету которого отражаются понесённые затраты, а по кредиту — списание этих затрат на расходы.

Порядок списания РБП определяется учётной политикой организации в соответствии с пунктами 4 и 8 ПБУ 1/2008. Период списания затрат определяется по условиям договора купли-продажи актива или выполнения работ. Если прямого указания в договоре нет, организация определяет его самостоятельно.

Есть несколько вариантов списания затрат на будущие расходы:

- равномерно — в течение периода списания, определённого для данного вида затрат приказом руководителя или иным нормативным актом организации;

- пропорционально объему выпускаемой продукции, оказания услуг, выполняемых работ;

- пропорционально выручке, полученной от реализации товаров, работ, услуг;

- иным способом, определённым в учётной политике организации.

Вы можете рассчитать налоги и сдать любую отчётность онлайн с помощью сервиса интернет-бухгалтерии «Моё дело»

Попробавать бесплатно

Бухгалтерские проводки по 97 счёту

На дебете 97 счёта собираются затраты, относимые на будущие расходы:

Дт 97 — Кт 10, 60, 69, 70, 76

После этого, с кредита 97 счёта идёт списание расходов на себестоимость по мере прохождения срока, определённого договором:

Дт 20, 26, 44 — Кт 97

- Дт 97 — Кт 10, 60, 69, 70, 76 (5,5 миллионов рублей) — учтены затраты по ремонту кровли;

- Дт 20 — Кт 97 (91,67 тысяч рублей) — списана ежемесячная часть затрат по ремонту кровли на расходы (5,5 миллионов рублей / 60 месяцев).

Возможен вариант списания затрат не по месяцам, а по дням использования.

декабрь 2021 года:

18 дней х 380 тысяч рублей / 365 дней = 18,74 тысяч рублей;

январь 2021 года:

31 дней х 380 тысяч рублей / 365 дней = 32,27 тысяч рублей;

февраль:

28 дней х 380 тысяч рублей / 365 дней = 29,14 тысяч рублей;

- Дт 97 — Кт 60 (380 тысяч рублей) — отразили РБП в учёте;

- Дт 012 (380 тысяч рублей) — учли права на лицензионный продукт на забалансовом счёте;

- Дт 26 — Кт 97 (18,74 тысяч рублей) — отразили расходы на право пользования ПО в декабре 2020 года.

- Дт 26 — Кт 97 (30,19 тысяч рублей) — отразили расходы на право пользования ПО в январе 2021 года.

- Дт 26 — Кт 97 (32,27 тысяч рублей) — отразили расходы на право пользования ПО в феврале 2021 года.

Списание РБП оформляется по бухгалтерской справке (рекомендуемая форма ОКУД 0504833)

Что это – краткосрочные обязательства в балансе

Обязательства, отраженные в бухгалтерском балансе, признаются краткосрочными в том случае, если срок их погашения оказывается более 1 года (отсчет начинается с отчетной даты). К таковым можно отнести кредиторскую задолженность перед:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

- заимодавцами, кредиторами;

- внебюджетными фондами и бюджетом;

- учредителями предприятия;

- сотрудниками организации;

- потребителями (задолженности по полученным авансовым платежам);

- поставщиками (товаров, работ, услуг).

Задолженности со сжатым сроком погашения включают в себя следующие составляющие:

- долги со сроком погашения не более 1 года;

- условная оплата;

- займы по векселям, которые требуется погасить менее чем за год;

- деньги, взятые в кредит на долгое время, но часть которых требуют выплатить обратно в течение 12 месяцев;

- дивиденды держателям акций;

- кредиторская задолженность;

- платежи по налогам;

- неполученные доходы;

- депозиты на срок до 1 года, подлежащие возврату;

- заемные средства “до востребования”.

Рассмотрим особенности, которыми характеризуются краткосрочные обязательства предприятий:

- Совокупный объем заемного финансирования в значительной степени влияет на длительность производственного цикла компании. Чем больше на балансе компании обязательств с коротким сроком погашения, тем меньше средств она готова изыскивать с целью оплаты текущих затрат в ходе предпринимательской деятельности.

- Величину долгов со сжатым сроком погашения сложно оценить в перспективе, поскольку не получится с точностью вычислить сумму, лежащую в основе обязательств по задолженностям.

- Долги со сроком погашения до 1 года служат заменой бесплатному источнику заемного финансирования.

- Объем краткосрочных долгов варьируется в зависимости от частоты выплат по ним, а это позволяет оперативно работать с источниками финансирования в ходе предпринимательства.

- Совокупный объем долговых обязательств зачастую определяется степенью успеха в реализации фирмой произведенных ею товаров. Компания, которая функционирует активно, все время тратит средства и привлекает новые заемные финансы.

- Иногда долги со сроком выплат до 1 года можно выплатить за счет средств текущих активов. Эти деньги требуются для осуществления оперативной деятельности, и чтобы пустить их на выплату краткосрочных долгов, нужно вернуть их в оборот в течение 1 года с момента формирования долга.

- Краткосрочные долги в Балансе – это Пассив.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Баланс как способ отражения обязательств

Средства и ресурсы, принимая участие в обеспечении деятельности, постоянно видоизменяются. Чтобы обеспечить максимально эффективную работу субъекта хозяйствования, нужно знать, из чего состоят средства(активы) предприятия, и из каких ресурсов (пассивов) он и формируются, какая цель их существования. Балансирование — это способ группирования активов и пассивов предприятия или учреждения на определенную дату в денежной оценке, составление таблицы, где левая (активная) часть обязательно должна равняться (правой) пассивной, где как в природе — когда «убывает» в одном месте, обязательно «прибывает» в другом. Форма баланса утверждена положениями о бухгалтерском учете.

Статья баланса — это запись, отражающая либо средства предприятия, либо их источники. Исходником для заполнения строк являются соответствующие записи по счетам бухгалтерского учета. Статьи в балансе сформированы в разделы по принципу назначения, срочности и оборачиваемости.

Бухгалтерский баланс — это своеобразная «моментальная фотография» субъекта хозяйствования, поэтому реальное отображение активов и пассивов разрешает оценить «здоровье» предприятия и способ «лечения» в случае необходимости. Необходимый ответ на главный вопрос о задолженности — кому мы должны, сколько, что обязаны уплатить, чьими средствами пользуемся, представлен в пассиве баланса.