Правила заполнения образца декларации по ндс

Содержание:

- Этап 4. Проверьте состояние учета НДС

- Что такое НДС при импорте

- Определение пропорции при приобретении ОС и НМА

- Штрафные санкции за несвоевременную сдачу отчетности

- Ответственность

- Раздел 3

- Заполнение Раздела 7

- Заполнение налоговой декларации по НДС

- Заключительная часть декларации НДС

- Заполнение Раздела 1

- Подведем итоги

Этап 4. Проверьте состояние учета НДС

Проверить правильность заполнения книг покупок и продаж можно еще одним способом – с помощью обработки Экспресс-проверка ведения учета. Обработка позволит (раздел Отчеты — Анализ учета: Экспресс-проверка) протестировать:

- выполнение общих положений учетной политики;

- состояние бухгалтерского учета;

- правильность ведения кассовых операций;

- корректность отражения операций, связанных с ведением книги продаж;

- корректность отражения операций, связанных с ведением книги покупок.

Для запуска проверки в форме Экспресс-проверка ведения учета нужно выбрать период в в поле Период с… по… и организацию, затем нажать на кнопку Показать настройки и с помощью флажков отметить проверяемые разделы. По умолчанию проверка производится по всем разделам и всему списку проверок.

В экспресс-проверке предусмотрены два блока – проверка ведения книги продаж и проверка ведения книги покупок.

Что такое НДС при импорте

По действующим российским законам, все ввозные товары, работы, услуги облагаются налогом на добавленную стоимость. Исключений по категориям налогоплательщиком не предусмотрено. Рассчитать и внести в казну налог на добавленную стоимость обязаны:

- плательщики НДС — фирмы и бизнесмены на ОСНО;

- налоговые агенты и субъекты, освобожденные от уплаты НДС в России;

- налогоплательщики, применяющие льготные режимы обложения.

Освобождение предусмотрено лишь по категориям ввозимой продукции. Например, медицинские товары полностью освобождены от ввозного налога. Медпродукция, ввезенная на территорию России, не облагается НДС по п. 2 .

Импорт облагается по общим ставкам налога. Это 10% или 20%. Определить косвенные налоги при импорте товаров несложно. Если ввозимая продукция реализуется в пределах нашей страны по ставке НДС 20%, то и ввозной налог считают по ставке 20%.

ВАЖНО!

Сумму импортного НДС можно принять в вычету. Заявить на уменьшение налога вправе только компании и ИП — плательщики налога на территории России

Если фирма не платит сбор в пределах нашей страны (спецрежим или освобождение), то заявить на вычет ей не разрешается.

Порядок отражения ввозного НДС во многом зависит от страны поставщика-импортера. Немалую роль играет и назначение входных товаров. То есть важны операции, для которых налогоплательщик закупает импортную продукцию.

НДС на товары из стран ЕАЭС

Если поставщик-импортер относится к странам ЕАЭС, то получатель ввозного НДС — местное отделение налоговой инспекции. Исчисленный налог уплачивается в казну не позднее даты предоставления специальной декларации.

Налог на импорт из стран ЕАЭС рассчитывайте по формуле:

где:

налоговая база — стоимость импортируемой продукции с учетом всех акцизов.

Учитывайте акцизные надбавки, если импортируете подакцизный товар. Базу для расчета определяйте на момент принятия товаров к учету.

Справочно: с 01.01.2015 в состав ЕАЭС входят: Россия, Беларусь, Казахстан, Киргизия, Армения.

НДС на товары из других стран

Если импортеры не входят в зону ЕАЭС, то перечислить ввозной сбор придется в таможенный орган. Рассчитывают налог по той же формуле. Необходимо умножить налоговую базу на действующую ставку по НДС. Но в этом случае налоговая база определяется иначе.

Налоговая база для расчета НДС при импорте из других стран:

где:

- ТС — это таможенная стоимость товара или продукции, импортируемой из стран, не входящих в ЕАЭС. Определяется по сведениям таможенной декларации.

- ТП — сумма таможенных пошлин, уплаченная за ввоз продукции на территорию нашей страны. Размер обложения устанавливается нормативными актами.

- АС — сумма акцизных сборов и взносов, которые были включены в стоимость продукции. При условии, что импортируют подакцизные товары.

Определение пропорции при приобретении ОС и НМА

Распределение входного НДС при приобретении объекта основных средств и нематериальных активов может проводиться в упрощенном порядке, если принятие к учету данного объекта было проведено во 2 или 3 месяце квартала.

Упрощенный порядок подразумевает составление пропорции исходя из стоимости отгруженных товаров (работ, услуг), облагаемых или необлагаемых НДС, и общей стоимости товаров (работ, услуг) за 1 месяц, а не за весь налоговый период (пп. 1 п. 4.1 ст. 170 НК РФ).

ВНИМАНИЕ! В квартале, в котором доля расходов по необлагаемым операциям не превышает 5% от общей суммы расходов, можно не распределять «входной» НДС. Подробнее о нюансах применения 5% правила для раздельного учета входного НДС, читайте в готовом решении от КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение

Это бесплатно

Подробнее о нюансах применения 5% правила для раздельного учета входного НДС, читайте в готовом решении от КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Пример 2

ООО «Удача» в январе 2021 года приобрело станок стоимостью 5 420 100 руб., в том числе НДС 903 350 руб. Оборудование используется в деятельности, облагаемой и необлагаемой НДС. За квартал был выполнен следующий товарооборот:

- в январе общая стоимость отгрузки составила 3 150 000 рублей, из них 2 800 000 руб. — с НДС;

- в феврале общая стоимость отгрузки составила 3 890 400 рублей, из них 3 500 000 руб. — с НДС;

- в марте общая стоимость отгрузки составила 3 990 000 рублей, из них 3 700 000 руб. — с НДС.

Для определения суммы НДС, принимаемой к вычету по станку, составим пропорцию за январь:

2 800 000 / 3 150 000 = 0,89.

Размер принимаемого к вычету НДС составит 903 350 * 0,89 = 803 981,50 руб. Оставшаяся сумма в размере 99 368,50 руб. (903 350 — 803 981,50) будет включена в стоимость оборудования.

Далее рассмотрим еще один пример по учету входного НДС при приобретении оборудования, используемого в облагаемой и необлагаемой деятельности, и приведем необходимые бухгалтерские проводки.

Пример 3

ООО «Консалт» 13 января 2021 года приобрело компьютер стоимостью 80 000 руб., в том числе НДС 13 333,33 руб. Использоваться оборудование будет как в необлагаемой, так и в облагаемой НДС деятельности. За I квартал 2021 года общая выручка от реализации составила 850 000 руб., в том числе выручка по операциями, не облагаемым НДС, — 150 000 руб.

Поскольку оборудование используется в операциях, облагаемых и необлагаемых НДС, то сумма НДС подлежит пропорциональному распределению (п. 8 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н, п. 4 ст. 170 НК РФ).

Для определения размера НДС, принимаемого к вычету, составляется пропорция:

(850 000 — 150 000) / 850 000 = 0,82.

Т. е. доля операций, подлежащих налогообложению НДС, — 82%.

НДС, принимаемый к вычету, равен 13 333,33 * 0,82 = 10 933,33. (пп. 1 п. 2 ст. 171, абз. 1, 3 п. 1 ст. 172 НК РФ).

Размер НДС, включаемый в стоимость оборудования: 13 333,33 * 0,18 = 2 400 руб.

Для учета НДС к счету 19 необходимо открыть следующие субсчета:

- 19-1-1 — НДС по основным средствам, используемым в облагаемых и необлагаемых НДС операциях;

- 19-1-2 — НДС по основным средствам, используемым для осуществления операций, облагаемых НДС;

- 19-1-3 — НДС по основным средствам, используемым для осуществления операций, необлагаемых НДС.

Бухгалтерские проводки по принятию к учету объекта основных средств на 13.01.2021 будут следующими:

Дт 08 Кт 60 — 66 666,67 руб. (приобретен объект ОС);

Дт 19-1-1 Кт 60 — 13 333,33 руб. (отражен входной НДС по приобретенному ОС);

Дт 60 Кт 51 — 80 000 руб. (перечислена оплата за объект ОС);

Дт 01 Кт 08 — 66 666,67 руб. (объект введен в эксплуатацию).

Проводка по начислению амортизации линейным способом на 28.02.2021 такая:

Дт 20 (44) Кт 02 — 1 454,1 руб. (начислена амортизация за февраль).

Так как срок полезного использования компьютера составляет 4 года, размер амортизационных отчислений равен 1 454,1 руб.

Бухгалтерские проводки по распределению НДС, составляемые 31.03.2021, выглядят следующим образом:

Дт 19-1-2 Кт 19-1-1 — 10 933,33 руб (отражен входной НДС, подлежащий вычету);

Дт 19-1-3 Кт 19-1-1 — 2 400,00 руб (отражен входной НДС, включаемый в стоимость объекта ОС);

Дт. 68 Кт. 19-1-2 — 10 933,33 руб. (входной НДС принят к вычету);

Дт 01 Кт 19-1-3 — 2 400,00 руб. (входной НДС включен в стоимость объекта ОС);

Дт 20 (44) Кт 02 — 45,76 руб. (доначислена амортизация за февраль 2021 г.);

Дт 20 (44) Кт 02 — 1499,86 руб. (начислена амортизация за март 2021 г.).

Штрафные санкции за несвоевременную сдачу отчетности

В сто девятнадцатой главе Налогового законодательства приводится порядок сдачи отчетов налоговой инспекции. Нарушения правил, изложенных в этом акте, может привести к назначению штрафных санкций. Стандартный вид штрафа представляет собой пять процентов от размера суммы, что должны была быть уплачена предпринимателем.

Важно отметить, что общая сумма штрафа регулярно увеличивается за счет растущей пенни. Минимальный размер штрафа по данному правонарушению составляет одну тысячу рублей

Максимальное значение не может превышать тридцати процентов от начисленной суммы.

Для корректной сдачи декларации следует использовать только актуальную версию отчета

Для корректной сдачи декларации следует использовать только актуальную версию отчета

Ответственность

Если вовремя не представить декларацию по НДС, организации грозит .

Пример определения суммы штрафа за несвоевременное представление декларации по НДС

Организация «Альфа» применяет общую систему налогообложения. Декларацию по НДС за III квартал 2015 года бухгалтер «Альфы» представил 28 февраля 2016 года. В тот же день сумма налога была перечислена в бюджет. Сумма налога к доплате по этой декларации составила 120 000 руб.

Так как 25 октября 2015 года – воскресенье, то срок подачи декларации – 26 октября 2015 года. Продолжительность просрочки составляет пять месяцев: октябрь, ноябрь и декабрь 2015 года, а также январь и февраль 2016 года.

Сумма штрафа по статье 119 Налогового кодекса РФ равна 30 000 руб. (5% × 120 000 руб. × 5 мес.).

Специального штрафа за сдачу декларации с ошибками не предусмотрено. Если ошибка в декларации не привела к занижению налоговых обязательств, то никаких санкций с налогоплательщика не взыщут. Обнаружив несоответствия в ходе камеральной проверки, инспекция сообщит об этом налогоплательщику и предложит дать необходимые пояснения либо исправить ошибки в первичной декларации. Такой порядок предусмотрен пунктом 3 статьи 88 Налогового кодекса РФ. Если организация исполнила требования инспекции, подавать уточненную декларацию нет необходимости.

Если же ошибка привела к занижению налоговой базы, нужно сдать уточненную декларацию (абз. 1 п. 1 ст. 81 НК РФ). Если этого не сделать, то при проверке налоговая инспекция начислит на сумму недоимки пени и штраф 20 процентов от суммы неуплаченного налога (ст. 75, 122 НК РФ).

Ситуация: может ли налоговая инспекция оштрафовать организацию за непредставление налоговой декларации по НДС? Организация применяет спецрежим и выставила покупателю счет-фактуру с выделенным НДС

Да, может.

По общему правилу применение специальных налоговых режимов освобождает организации от обязанностей плательщиков НДС (кроме НДС, который уплачивается при ввозе в Россию импортных товаров). Об этом сказано в пункте 3 статьи 346.1, пункте 2 статьи 346.11 и абзаце 3 пункта 4 статьи 346.26 Налогового кодекса РФ.

Но если организация, которая не является плательщиком НДС, выставляет счет-фактуру с выделением суммы НДС, то эта сумма должна быть уплачена в бюджет (подп. 1 п. 5 ст. 173 НК РФ). В таком случае не позднее 25-го числа месяца, следующего за последним месяцем истекшего квартала, в налоговую инспекцию нужно сдать декларацию по НДС в составе титульного листа и разделов 1 и 12. Это следует из положений пункта 5 статьи 174 Налогового кодекса РФ и абзаца 7 пункта 3 раздела I Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Если пропустить сдачу декларации по НДС, то наступает . Такая ответственность установлена статьей 119 Налогового кодекса РФ. С 1 января 2014 года из текста этой статьи исключена категория «налогоплательщик» (п. 13 ст. 10 Закона от 28 июня 2013 г. № 134-ФЗ). Поэтому в настоящее время налоговая инспекция может оштрафовать за такое правонарушение любую организацию, которая должна сдавать декларации по НДС, но по какой-либо причине не исполнила эту обязанность.

Раздел 3

В этом разделе собираются все данные для расчета налога. В него включаются операции, облагаемые НДС по обычным и расчетным ставкам, а также вычеты.

Строка 010 графы 3 соответствует сумме выручки, отраженной по кредиту счета 90.1 за отчетный период. Строка 010 графы 5 соответствует сумме НДС, отраженного по дебету счета 90.3.

Строка 070 графы 5 соответствует сумме авансового НДС, отраженного по дебету счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 090 графы 5 соответствует сумме, отраженной по дебету счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 118 графы 5 соответствует сумме, отраженной по кредиту счета 68 «НДС». Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге продаж.

Строка 120 графы 3 соответствует сумме, отраженной по кредиту счета 19.

Строка 130 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 170 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 190 графы 3 соответствует сумме, отраженной по дебету счета 68 «НДС» (без учета НДС, перечисленного в бюджет за предыдущий налоговый период). Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге покупок.

По строке 200 указывается налог, начисленный к уплате в бюджет.

Заполнение Раздела 7

Некоторые коды операций из других разделов Справочника «Коды операций» были исключены, другие — добавлены. Кроме того, внесены поправки в наименования отдельных кодов.

При заполнении графы 1 Раздела 7 декларации «Операции, не подлежащие налогообложению (освобождаемые от налогообложения); операции, не признаваемые объектом налогообложения; операции по реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации; а также суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев» нужно иметь в виду следующие изменения справочника.

1. С 1 июля 2021 года выведен из-под налогообложения по НДС ряд операций по передаче имущества в казну и собственность РФ (Федеральный закон от 15 апреля 2021 г. № 63-ФЗ, Федеральный закон от 26 июля 2021 г. № 211-ФЗ).

В связи с этим в справочнике:

- по кодам 1010802 и 1010829 графа «Наименование операции» отредактирована в соответствии с новой редакцией подп. 2 п. 2 ст. 146 НК РФ;

- появились новые коды: 1011450 — передача на безвозмездной основе в государственную казну РФ объектов недвижимого имущества и 1011451 — передача на безвозмездной основе имущества в собственность РФ для целей организации и (или) проведения научных исследований в Антарктике.

2. В связи с переносом чемпионата Европы по футболу UEFA из-за пандемии COVID-19 на 2021 год по ряду налоговых льгот (подп. 3 п. 2 ст.146 НК РФ) внесено изменение в графу «Наименование операции» по коду 1010820.

3. В 2021 году операции по безвозмездной передаче органам государственной власти и управления и (или) органам местного самоуправления, государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям имущества для борьбы с коронавирусом не признаются объектами налогообложения НДС. Изменения в НК РФ внесены Федеральным законом от 8 июня 2020 г. № 172-ФЗ (подп. 5.1 п. 2 ст. 146 НК РФ). Для отражения таких операций в разделе 7 декларации по НДС предусмотрен новый код — 1010831.

4. В 2019-2020 годах в НК РФ вносились изменения, которые привели к расширению перечня необлагаемых НДС операций (ст. 149 НК РФ):

- пункт 3 ст. 149 НК РФ дополнен подп. 3.2 Федеральный закон от 26 июля 2021 г. № 212-ФЗ). Не подлежат налогообложению НДС банковские операции, указанные в данном подпункте. Данная поправка послужила основанием для дополнения справочника «Коды операций» новым кодом – 1011207;

- с 2021 года не подлежат налогообложению НДС операции по оказанию услуг по обращению с твердыми коммунальными отходами, оказываемых региональными операторами (подп. 36 п. 2 ст. 149 НК РФ). Эта норма введена Федеральным законом от 26 июля 2021 г. № 211-ФЗ. Для этих операций предусмотрен код 1011208.

5. Кроме того, справочник «Коды операций» дополнен новыми кодами:

- 1011209 — безвозмездное оказание услуг по предоставлению эфирного времени и (или) печатной площади в соответствии с Законом Российской Федерации о поправке к Конституции Российской Федерации от 14 марта 2021 года № 1-ФКЗ «О совершенствовании регулирования отдельных вопросов организации и функционирования публичной власти»;

- 1011210 — реализация продуктов питания, непосредственно произведенных столовыми медицинских организаций и реализуемых ими в указанных организациях, а также продуктов питания, непосредственно произведенных организациями общественного питания и реализуемых ими указанным столовым или организациям;

- 1011211 — реализация государственных (муниципальных) услуг в социальной сфере, оказываемых в соответствии с соглашениями, заключенными по результатам отбора исполнителей государственных (муниципальных) услуг в социальной сфере в соответствии с законодательством Российской Федерации о государственном (муниципальном) социальном заказе на оказание государственных (муниципальных) услуг в социальной сфере (за исключением соглашения о предоставлении субсидии на финансовое обеспечение выполнения государственного (муниципального) задания);

- 1011212 — реализация исключительных прав на изобретения, полезные модели, промышленные образцы, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договор.

6. Приведены в соответствие с действующими положениями НК РФ наименования кодов: 1010232, 1010250, 1010262, 1010267, 1010256, 1010276, 1011206.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Порядок представления декларации по НДС

Заполнение налоговой декларации по НДС

Для правильного заполнения этого документа стоит придерживаться общих правил заполнения:

- Пользоваться только утвержденной на законодательном уровне формой документа. Если заполнение происходит в бумажном виде, то можно заполнять от руки или на компьютере. В последнем случае распечатывать декларацию следует на листах формата А4. Скреплять степлером не разрешено.

- В каждой строке может быть проставлен только 1 показатель. В остальных клетках обязательно нужно проставить прочерки. Вписывать данные нужно с левого края каждой строки.

- Все суммы необходимо указывать строго в полных рублях. Копейки следует округлять (если 50 копеек и больше, то округление происходит в большую сторону, если меньше – в меньшую).

- Если заполнение происходит вручную, то текстовые строки следует заполнять печатными буквами. Можно использовать чернила синего, фиолетового или черного цветов. На компьютере следует использовать шрифт Courier New, размер 16, 17, 18.

Все разделы нужно заполнять, учитывая нормы законодательства. Стоит учитывать, что за предоставление в налоговую инспекцию декларации с неверно указанными данными, налогоплательщика ожидают последствия.

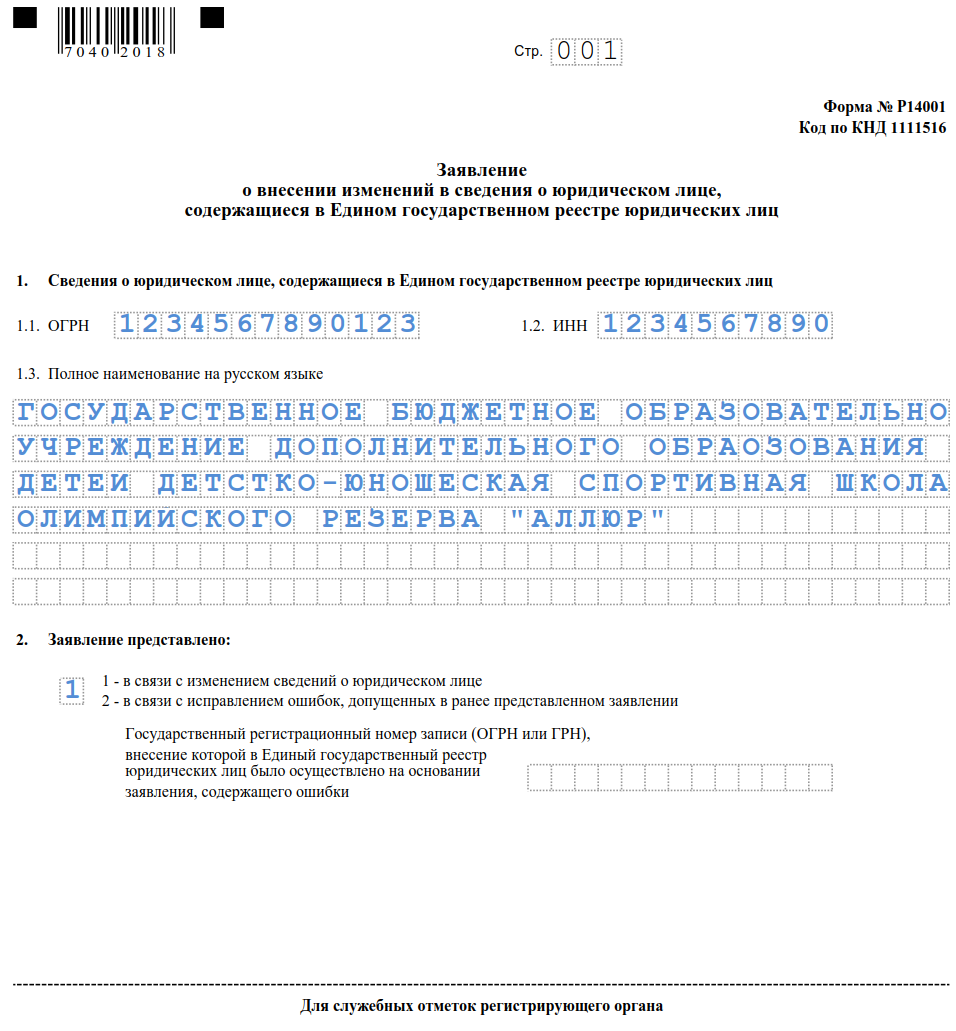

Пример заполнения декларации НДС. Фото: towhite.win

Пример заполнения декларации НДС. Фото: towhite.win

Нулевая налоговая декларация

Нулевая декларация – это подвид декларации по НДС, который подают те налогоплательщики, которые за определенный отчетный период не вели деятельности.

Организация или ИП могут на некоторое время приостановить свою деятельность, но это не значит, что им уже не нужно представлять в налоговую службу отчетность. В таких случаях и заполняется нулевая декларация.

Главной особенностью такого документа является то, что в тех строках, где должна упоминаться сумма налога, нужно ставить прочерки.

Обязательным к заполнению остается только титульный лист, а также страница с информацией об организации. Оба эти листа нужно подписать.

Подавать нулевую декларацию нужно в то же время, что и обыкновенную – до 25 числа следующего за кварталом месяца.

Особенности заполнения декларации по НДС за 4 квартал

Декларация за 4 квартал заполняется по итогам прошедшего года, так как необходимо подать отчетность по итоговой сумме НДС. Поэтому такая декларация считается годовой.

Такая декларация должна быть подана до 25 числа следующего календарного месяца. Для четвертого квартала это будет 25 января следующего года.

Годовую декларацию должны подавать те налогоплательщики, которые обязаны уплачивать налог по НДС. Если для них это не является обязанностью, то и декларацию по итогам года они не заполняют.

Передавать в Федеральную налоговую службу декларацию за 4 квартал необходимо только в электронной форме через спецоператоров, которые имеют на это полномочия. Уточненные декларации также подаются только в электронном виде.

Как подать налоговую декларацию через Интернет вы можете прочесть тут.

Если декларация за 4 квартал сдана на бумаге, то она будет считаться недействительной. В этом правиле нет исключений, которые зависят от количества сотрудников, которые оплачивают налог.

С начала 2017 года пояснения к налоговым декларациям также необходимо оформлять в электронном виде. В случае проведения камеральной проверки комиссия может запросить пояснения.

Заполненный бланк декларации по НДС. Фото: thebit48man.ru

Заполненный бланк декларации по НДС. Фото: thebit48man.ru

Ответственность за неподачу документа

Если декларация по НДС за определенный квартал не была подана в соответствующие сроки, то на налогоплательщика ожидают штрафные санкции. Штраф может быть наложен в размере 5% от размера уплаченного НДС.

Штрафные санкции начисляются за каждый месяц просрочки, но общий размер санкций не может превышать 30% от суммы НДС и быть меньше 1 тысячи рублей.

К заполнению налоговой декларации необходимо подходить максимально внимательно и ответственно.

Подавать документ в налоговую инспекцию следует, строго соблюдая сроки, так как просрочка грозит большими штрафами. В случае возникновения дополнительных вопросов по заполнению отчетности следует обратиться к налоговому инспектору за разъяснениями.

Пошаговая инструкция по заполнению налоговой декларации НДС находится в этом видео:

Не забудьте добавить «FBM.ru» в источники новостей

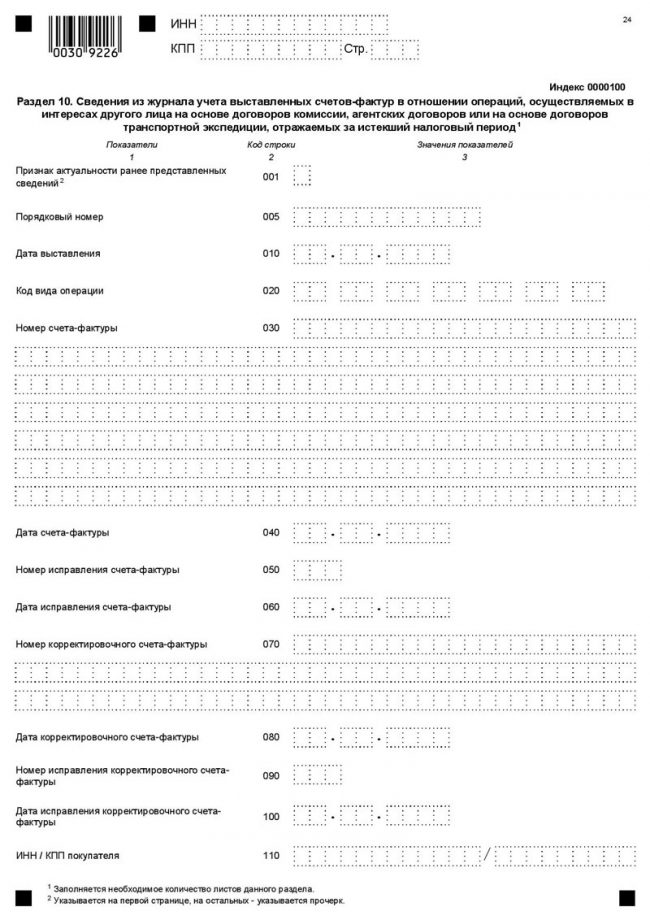

Заключительная часть декларации НДС

Чтобы представить декларацию НДС в 2017 году, также потребуется заполнить заключительные разделы.

Они предназначены для посредников, застройщиков, экспедиторов и заполняются фирмами, работающими в интересах другого предприятия.

Они заполняются в следующих случаях:

- при заключении договора комиссии либо агентского соглашения;

- при заключении договора транспортной экспедиции, когда в статье доходов, подлежащих налогообложению, учитывается только вознаграждение;

- при исполнении обязанностей, связанных с застройкой.

Раздел 10 содержит информацию из первой части журнала учета счетов-фактур. Раздел 11 основывается на второй его части.

Декларация НДС в 2017/18 году подается в электронном виде. Утвержденная форма состоит из 12 разделов.

Она представляется в отделение налоговой службы, где налогоплательщик стоит на учете.

При необходимости приложить к декларации дополнительные бумаги, их также стоит прикрепить в электронном формате.

В документе отражают информацию об объектах, подлежащих налогообложению, и прочие данные, служащие основанием для исчисления налога.

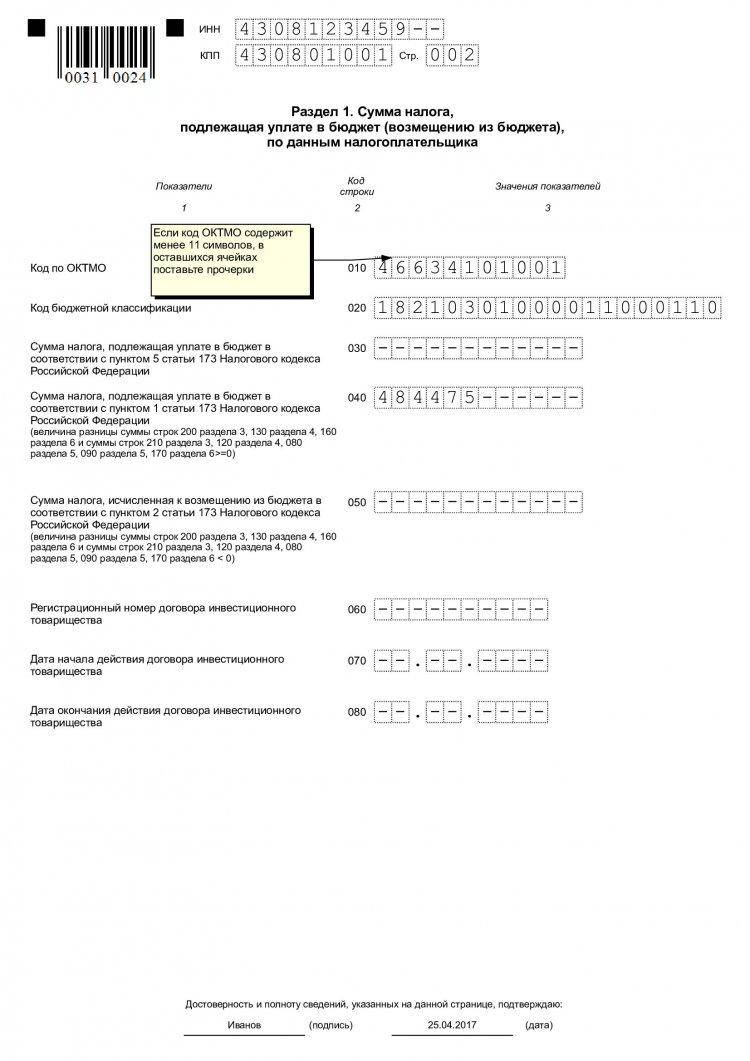

Заполнение Раздела 1

Раздел 1 «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика» дополнен строками:

- «Признак СЗПК»;

- «Сумма налога, подлежащая уплате в бюджет налогоплательщиком, являющимся стороной СЗПК»;

- «Сумма налога, исчисленная к возмещению из бюджета налогоплательщиком, являющимся стороной СЗПК».

В 2021 году вступил в силу Федеральный закон от 1 апреля 2021 г. № 69-ФЗ «О защите и поощрении капиталовложений в Российской Федерации». Привлечение инвестиций в экономику нашей страны осуществляется на основании соглашения о защите и поощрении капиталовложений (СЗПК). Для организаций, являющихся стороной такого соглашения, в течение всего периода его действия гарантируется сохранение стабильных налоговых условий. То есть они защищены от изменений сроков уплаты и (или) порядка возмещения НДС, если они будут приняты (при условии ведения раздельного учета объектов налогообложения) (п. 4.3 ст. 5 НК РФ).

По строке 085 Раздела 1 указывается признак налогоплательщика СЗПК (п. 34.9 Порядка заполнения декларации):

- если налогоплательщик является стороной СЗПК, включенного в реестр СЗПК;

- если налогоплательщик не является стороной СЗПК.

По строке 090 отражается сумма налога, подлежащая уплате в бюджет в части деятельности, относящейся к инвестиционному проекту, в отношении которого заключено СЗПК.

По строке 095 отражается сумма налога, исчисленная к возмещению из бюджета в части деятельности, относящейся к инвестиционному проекту, в отношении которого заключено СЗПК.

Показатели по этим строкам заполняют с учетом требований о раздельном учете объектов налогообложения, налоговой базы и сумм налогов по налогам, подлежащим уплате при исполнении СЗПК, и при осуществлении иной хозяйственной деятельности.

Если налогоплательщик является стороной в нескольких СЗПК, то по строкам 090 или 095 отражаются суммарные данные по всем СЗПК, включенным в реестр СЗПК (п. 34.10 Порядка заполнения декларации).

Подведем итоги

Как видите, разобраться в заполнении декларации может каждый обыватель, не имеющий специализированного образования. Тем не менее, лучше не рисковать и доверить заполнение граф опытному бухгалтеру, работнику вашей компании

Важно убедиться, что он знает, как производить процедуру по наполнению сведениями бланка отчетности. Помните, за каждую ошибку налоговая служба штрафует компании на небольшие, но неприятные суммы

Мы желаем вам удачи в ведении бизнеса и успехов в заполнении налоговых отчетных документов!

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!