Частота обновления кредитной истории в 2021 году

Содержание:

- Способы исправления кредитной истории с помощью банка

- Общие правила ведения и обновление кредитных историй

- Плохая кредитная история: причины ее возникновения

- На что смотрят банки

- За сколько обновится кредитная история?

- Сводка

- Советы заёмщикам

- В каких случаях кредитная история изменяется

- Как исправить свою кредитную историю, если ее нельзя удалить

- Что такое кредитная история?

- Через какое время обновляется кредитная история?

- Как повлиять на обновление КИ

- Скоринговый бал от НБКИ: о чем говорят цифры

- Выясняем кредитную историю

Способы исправления кредитной истории с помощью банка

Перед тем как выбрать банк для исправления испорченной кредитной истории необходимо разобраться с причинами низкого рейтинга и подобрать оптимальный способ его восстановления. Рекомендуется предварительно запросить отчет во всех крупнейших бюро кредитных историй. Если в нем будут обнаружены ошибки, то рекомендуется пройти исправление кредитной истории в бюро кредитных историй (БКИ) или первоначального кредитора и только затем улучшать кредитный рейтинг.

Все варианты исправления КИ с помощью банка сводятся к созданию в БКИ новых записей об успешно выплаченных новых кредитах. Они постепенно будут ослаблять влияние старых просрочек.

В каждом конкретном случае ответ на вопрос, реально ли изменить плохую кредитную историю через новые ссуды будет индивидуальным. Обычно если старые просрочки закрыты, и они не были слишком длительными, то это вполне реально. Но исправление кредитной очень плохой истории в банках может быть невозможно из-за отказов в предоставлении даже маленьких кредитов или в выдаче кредитных карт.

Взять потребительский экспресс-кредит

Самый простой вариант получить новую положительную запись в отчете БКИ – взять новую ссуду и погасить ее своевременно. Брать в долг крупную сумму необязательно, да и получить ее с низким рейтингом сложно. Рекомендуется брать кредит для исправления кредитной истории по программам экспресс-кредитования.

Перед тем как исправить КИ с помощью нового кредита в банке надо внимательно подойти к выбору подходящего предложения. Только после этого можно оформлять заявку, подписывать документы и получать деньги.

Исправление КИ будет происходить автоматически с каждым платежом, внесенным по графику. Никаких дополнительных действий совершать не требуется. Банк будет передавать данные в БКИ.

Особенности экспресс-кредитов наличными

- Минимальные требования к заемщикам и пакету документов. Обычно нет необходимости представлять справки о зарплате.

- Быстрое одобрение и получение. Часто деньги можно получить за 1-2 часа или максимум на следующий день.

- Относительно небольшие суммы. Они могут достигать 300 тыс. – 2 млн рублей, но рассчитывать на максимальную сумму при неидеальной КИ не стоит.

- Удобные сроки кредитования. Они могут достигать 3-5, а иногда и 7 лет.

Если клиент допускает вновь просрочки, то вместо улучшения рейтинг будет ухудшаться. Из-за этого исправление кредитной истории с помощью банка в дальнейшем может стать недоступно.

Оформить кредитную карту или карту рассрочки

Еще один вариант повысить свой кредитный рейтинг – взять кредитную карту для исправления КИ или оформить карту рассрочки. Они предназначены прежде всего для оплаты покупок, но данные по кредиткам также передаются в БКИ.

Исправление плохой кредитной истории в банке с помощью кредиток и карт рассрочки имеет ряд особенностей:

- Одобряют кредитку или карту рассрочки проще, чем ссуду наличными. Этот вариант доступен часто, даже если взять новый кредит для исправления кредитной истории не получилось.

- Можно избежать переплаты по процентам и улучшать КИ. Для этого достаточно погашать долг по кредитке до конца грейс-периода, а по карте рассрочки – просто своевременно вносить оплату.

- Если просто получить кредитку или карту рассрочки и не пользоваться ей, то положительно повлиять на КИ она не сможет. Желательно использовать такую карточку в качестве основной при оплате покупок.

- За счет кэшбэка можно сэкономить на покупках. Он доступен деньгами, баллами или бонусами по многим видам кредиток.

Оформить товар в магазине в кредит (POS-кредитование)

Если планируется крупная покупка, то исправить кредитную историю с помощью кредита в банке можно, оформив ссуду на приобретение товара в магазине. Выдают POS-кредиты банки-партнеры конкретной компании. Обычно их представители есть прямо в торговой точке.

Особенности POS-кредитования для улучшения КИ

- Процент одобрения значительно выше, чем по кредитам наличными.

- В некоторых случаях проценты могут компенсироваться продавцом полностью или частично (рассрочки, акции со снижением процентов и т. п.).

- Наличные средства этим способом не получить.

Общие правила ведения и обновление кредитных историй

Кредитная история содержит сведения об основных обязательствах физического лица. Это могут быть кредиты и займы, платежи по услугам ЖКХ и связи, задолженность по алиментам и другим долгам, взыскиваемым приставами.

Также по данным из кредитной истории можно понять, когда и по каким основаниям гражданину отказывали в предоставлении кредитов и займов.

Порядок ведение кредитных историй и обновление данных в ней определен законом № 218-ФЗ. Несколько важных моментов, которые нужно знать заемщикам:

- банки и МФО могут заключать договор на передачу сведений с любой БКИ. Но при этом они обязаны передавать данные о кредитах и займах в эти бюро;

- в кредитную историю передаются все сведения по обязательствам заемщика, от реквизитов договора и общей суммы, до учета каждого ежемесячного платежа и периода просрочки;

- физические лица вправе запросить отчет из своей кредитной истории из любой БКИ, причем 2 раза в год это можно сделать бесплатно;

- узнать, в какие БКИ передавались сведения о ваших обязательствах, можно по запросу через госуслуги или на сайте Банка России.

Банк не дает новый кредит без объяснения? Закажите звонок юриста

Учитывая, что у многих заемщиков есть одновременно два и более кредита, причем в разных банках и МФО, то всегда возникает ситуация, когда кредитная история хранится в двух и более БКИ.

Это нормальная ситуация, так как каждый банк сам выбирает, с каким бюро ему сотрудничать. Когда рассматривается заявка на новый кредит, банк проверит отчет по всем ранее возникшим обязательствам и пошлет запрос во все российские БКИ. Поэтому вопрос, как быстро обновляется кредитная информация в БКИ и можно ли повлиять на сроки, актуален для каждого заемщика. Об этом поговорим ниже.

Могут ли передавать сведения в БКИ без согласия заемщика

При оформлении заявки и подписании договора банк предлагает заемщику дать согласие на передачу сведений в БКИ и на ведение его кредитной истории. Большинство заемщиков не раздумывают, давать согласие или нет, так как видят в этом определенную гарантию для одобрения заявки.

На самом деле банки и МФО не будут связаны какими-либо ограничениями, если заемщик не даст согласие на передачу сведений в БКИ. Потому что у банка и МФО требование передавать сведения БКИ — это обязанность, прописанная законом.

Вот что сказано в ст. 5 закона № 218-ФЗ:

- банки, МФО и кредитные кооперативы обязаны передавать сведения о заемщиках, созаемщиках и поручителях хотя бы в одно БКИ, даже если гражданин не давал согласие на это;

- иные организации, которые предоставляют займы физ. лицам, по своей инициативе вправе подавать сведений хотя бы в одно БКИ, даже если на это нет согласия заемщика;

- если сведения о займе учтены БКИ, туда нужно передавать всю информацию о погашении обязательств.

Таким образом, независимо от согласия заемщика, сведения о его обязательствах будут переданы в БКИ. Запретить банкам и МФО направлять кредитную информацию нельзя, поскольку это предусмотрено законом.

Можно ли отозвать согласие на передачу сведений в кредитную историю

Это ни на что не повлияет, тем более что в законе № 218-ФЗ нет положений об отзыве согласия. Заемщик вправе лишь запрашивать отчет о кредитной истории, требовать удаления недостоверных данных о себе. Также есть возможность оспорить данные, включенные в кредитную историю.

Плохая кредитная история: причины ее возникновения

Если обновить кредитную историю невозможно, то реально ли получить кредит, имея испорченную репутацию? Да, и решение банка будет зависеть от нескольких факторов:

- Насколько испорчена кредитная история. Если всего несколько просроченных выплат, то шансы есть.

- Какова кредитная нагрузка, которая определяется количеством активных выплачиваемых кредитов. Чем больше займов, тем выше нагрузка, тем меньше шансов брать кредит.

- Какой уровень дохода. Если заработок большой, то его хватит на погашение долга.

- Есть ли дополнительные подтверждения платежеспособности: доказательства неосновных заработков, счет в банке.

- К какой категории клиент относится. Например, если он является надежным (успешно сотрудничавшим с конкретным банком ранее) или зарплатным (получающим зарплату на счет, открытый в данном финансовом учреждении), то его репутация в глазах кредитора улучшается.

- Есть ли обеспечение по кредиту. Его функции может выполнять поручитель или созаемщик, залоговое имущество.

При обработке заявки кредитор рассчитывает кредитный рейтинг каждого заемщика, при вычислении которого учитываются все перечисленные выше факторы. И если оценка средняя или высокая, то вероятность оформления кредита становится довольно высокой.

1. Просроченные платежи по ранее полученным займам. Просрочки возникают в случае несвоевременного внесения платы по кредиту. Финансовые учреждения очень серьезно относятся к вопросу о своевременности погашения займа. Иногда просрочка даже на один день может значительно испортить репутацию клиента.

Как показывает практика, несерьезным нарушением считается просрочка до 5 дней. Конечно, она в обязательном порядке отражается в кредитной истории заемщика. Но такое нарушение, как правило, не оказывает серьезного влияния на последующую выдачу займов. Неоднократные просроченные платежи сроком от 5 до 35 дней уже действительно могут крайне отрицательно сказаться на истории.

Кроме того, что просроченные платежи отрицательно сказываются на кредитной истории, на них еще начисляются повышенные проценты.

При возникновении ситуации невозможности своевременного погашения следует обязательно уведомить банк для того, чтобы изменить график платежей. В некоторых случаях банки могут идти навстречу клиенту.

Чтобы со временем вопрос, почему возникла плохая кредитная история и когда она обнулится, не стал головной болью для заемщика, важно ответственно относиться к исполнению своих долговых обязательств. 2. Невыплаченный ранее займ

Полное непогашение займа крайне негативно сказывается на истории. При наличии такого факта подавляющее большинство кредитных учреждений просто отказывает в кредитовании

Невыплаченный ранее займ. Полное непогашение займа крайне негативно сказывается на истории. При наличии такого факта подавляющее большинство кредитных учреждений просто отказывает в кредитовании

2. Невыплаченный ранее займ. Полное непогашение займа крайне негативно сказывается на истории. При наличии такого факта подавляющее большинство кредитных учреждений просто отказывает в кредитовании.

3. Ошибки. Человеческий фактор никогда нельзя исключать. Иногда банковский сотрудник при вводе информации в базе может допустить ошибку (неправильно проставленная сумма или дата). Или проблемы могут быть связаны с задержкой при проведении платежей. В такой ситуации следует обратиться в банк, чтобы сотрудник внимательно все проверил и убедился в добросовестности заемщика.

4. Мошенничество. Иногда преступники по чужим документам оформляют кредиты и займы, особенно это касается микрофинансовых организаций. Человек узнает об испорченной кредитной истории тогда, когда получает звонки из банка.

5. Судебное разбирательство против заемщика. В том случае, если против клиента возбуждено уголовное дело, например, в случае неуплаты алиментов или коммунальных услуг, данный факт обязательно найдет свое отражение в кредитной истории.

На что смотрят банки

Можно выделить несколько видов историй, от которых зависит решение банка при обращении в него за кредитом:

- Нулевая, то есть фактически в бюро нет никаких сведений о человеке, как о заемщике. Это не всегда хорошо, потому что фактически банк не знает, насколько вы хороший заемщик и чего можно от вас ожидать.

- Положительная, формируется в тех случаях, когда при возврате долгов не возникало никаких просрочек и не было спорных ситуаций, все соответствовало договору и составленному графику платежей.

- Отрицательные, образуются в случае возникновения проблем с оплатой, соответственно это любые просрочки, штрафные санкции банка, применяемые к заемщику.

Гораздо сложнее, когда уже есть отрицательная история. В этом случае банки просто могут не предоставить кредит и кредитную карту даже на небольшую сумму.

За сколько обновится кредитная история?

Данные о ваших кредитах меняются через каждые 10 дней после совершения последнего действия по кредиту, например после:

Внесение платежа.Подачи заявки на получение кредита.Реструктуризации и рефинансирования долга.Досрочного погашения.

Ждать полного обновления кредитных данных придется довольно продолжительное время, по закону данные обновляются полностью в течение 15 лет после совершения последней операции. По достижению данного срока история ваших отношений с банками становится чистой. Если вы не готовы терпеть столько лет, то можно воспользоваться советом: берите небольшие кредиты и выплачивайте их в срок, с течением времени ваши данные в глазах банка и других организаций, имеющих право на получение данных, значительно улучшатся, и вы снова станете благонадежным заемщиком. Поэтому то, сколько вам придется ждать улучшения данных, зависит только от вас.

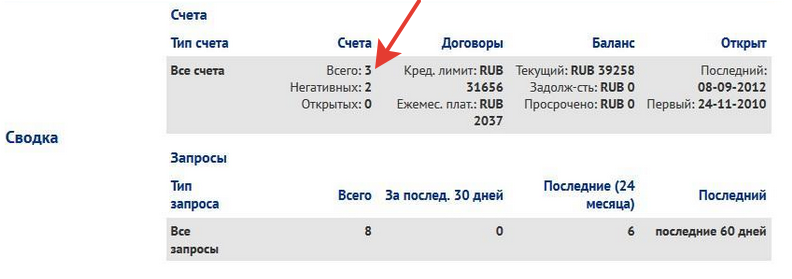

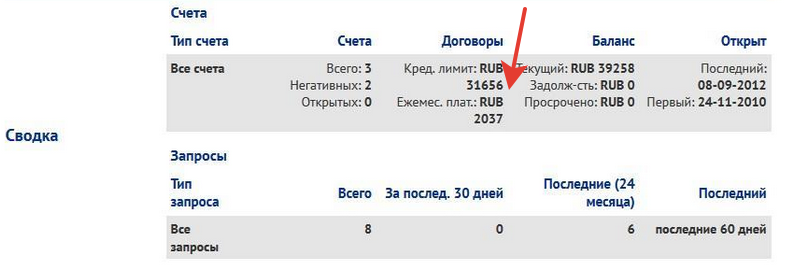

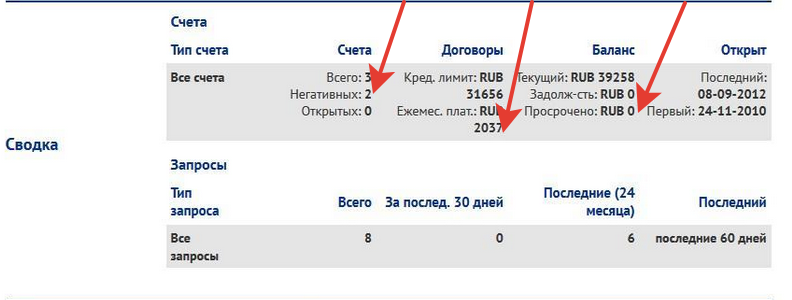

Сводка

Тут указаны:

Счета.

Это все ваши кредиты: открытые, закрытые, просроченные. «Негативные» — это займы, по которым вы задерживали выплаты. У заемщика из скриншота было три кредита. Один он погасил без просрочек, а с двумя другими были проблемы. Но закрыты все три.

Внимательно проверьте эти данные. Иногда банки передают информацию в БКИ с опозданием: вы погасили кредит, а он еще значится открытым. Это может быть причиной отказа в новом займе. Банки не любят, когда у клиента несколько кредитов одновременно. Если вы обнаружили ошибку – пишите заявление в БКИ.

Договоры.

Верхняя цифра, кредитный лимит, – это сумма всех ваших кредитов с 2005 года. БКИ собирают данные о заемщиках именно с этого времени. Кредитный лимит нужен только для статистики. Ежемесячный платеж, – это сумма ваших выплат по кредитам. Если вы уже погасили все задолженности, она равна нулю. Если нет, банк учтет эту сумму. При расчете платежеспособности он вычтет ее из суммы ваших доходов.

Эти данные тоже нужно проверить. Если ваш закрытый займ все еще значится как открытый, БКИ укажет в кредитном отчете платежи по нему. В итоге банк неправильно оценит ваш реальный доход. Он вычтет из него платежи по кредиту, который вы давно погасили.

Баланс.

Графа «Текущий» — это сумма всех ваших платежей по займам. «Просрочено» — все просроченные выплаты, а «Задолженность» — сумма, которую нужно уплатить банку, чтобы погасить проблемные кредиты. У заемщика из примера все хорошо: в двух последних графах стоит 0. Он может рассчитывать даже на крупный кредит – к примеру, на ипотеку.

Открыт.

Первая дата – день открытия вашего последнего кредита. Вторая – день, когда вы взяли первый займ в банке.

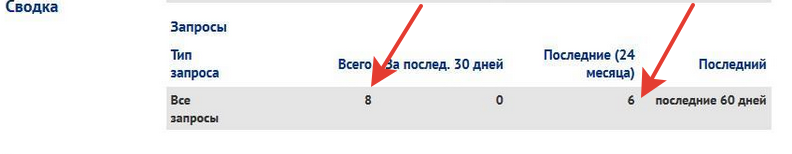

Запросы.

Это информация о том, как часто банки интересовались вашей КИ. Если ее запрашивали 3-4 раза за последние пару месяцев, то все в порядке. А вот если чаще, возникнут проблемы. Вашей КИ интересовались 10-15 банков? Значит, вы пробовали получить кредит в разных финансовых организациях, но так и не смогли сделать это. Почему?

В примере КИ Иванова запрашивали 8 раз. При этом у него 3 кредита. Вполне нормальное соотношение. Картину портят 6 запросов за последние 24 месяца. Вероятно, это связано с его проблемными кредитами. Иванов обращался за займом, банк запрашивал его КИ – и отказывал.

Советы заёмщикам

Прочитав всё, изложенное выше, вы наверняка поняли, как быстро и как часто обновляется полная кредитная история в «НБКИ» или ином бюро после погашения кредита или другого действия. Но стоит подвести несколько итогов. Первый: КИ обновляется периодически по мере взятия новых кредитов не реже, чем раз в пять рабочих дней.

Второй итог: КИ остаётся действительной в течение десяти лет со дня последних внесённых корректировок. Третий: если вы периодически берёте кредиты, история не удаляется, а постоянно пополняется.

Нюанс: есть мнение, что банки учитывают лишь кредитоспособность клиента за последние три года. Действительно, ошибки десятилетней давности вряд ли станут решающим фактором при рассмотрении заявок. А трёхлетний период расценивается как финансово активный и показательный: если заёмщик добросовестно выполнял обязательства, его можно считать ответственным. Если допускались систематические просрочки, это негативно отражается на репутации.

Рекомендации заёмщикам:

- Чтобы исправить ошибку, замеченную в кредитной истории, обратитесь в БКИ с заявлением на внесение корректировок. В течение месяца доказанные несоответствия устраняются.

- Для полноценной оценки КИ недостаточно узнать задолженность перед одним кредитором, ведь важны все совершенные действия. Для учёта имеющихся и выполненных долговых обязательств следует собрать сведения изо всех хранящих их бюро. Получить список можно в Центральном каталоге кредитных историй посредством запроса с сайта ЦБ.

- Актуальный для многих вопрос – через сколько времени полностью восстанавливается кредитная история после просрочки. Задержка будет отражаться в ней минимум 10 лет, пока КИ не очистится и не удалится из базы. Но можно улучшать кредитоспособность, оформляя новые займы и ответственно погашая их.

- Проверять КИ стоит минимум раз в год, а лучше чаще. Это позволит не только отслеживать обновления и вовремя замечать ошибки, но и выявлять факты мошенничества – взятия кредитов от вашего имени.

- Есть масса способов проверки КИ, и один из них – сервисы. Например, ➥ «БКИ24.инфо» сотрудничает с крупнейшей организацией – «НБКИ». Вы получаете подробный отчёт со всеми обновлениями. В него входят закрытые и актуальные договоры, особенности выполнения их условий, заявки, просрочки. Даются советы экспертов, выясняются возможные причины отказов кредиторов. Кредитный скоринг помогает отслеживать улучшения. Информация актуальна и достоверна.

- Если долговые обязательства обременительны, во избежание просрочек и для предупреждения порчи кредитной истории попробуйте воспользоваться реструктуризацией или рефинансированием.

Изложенная выше информация должна помочь понять, через сколько чистится, через какой срок обновляется кредитная история. Ответственный заёмщик обязан регулярно проводить проверки, отслеживать обновления и самостоятельно анализировать кредитоспособность. Знание собственной КИ – способ взглянуть на себе глазами кредиторов и понять, чего ожидать при подаче заявок в банки или МФО.

В каких случаях кредитная история изменяется

Изменение кредитной истории происходит каждый раз, когда заемщик открывает или закрывает кредит. Вне зависимости от характера информации с каждым отчетом банковского учреждения срок хранения истории обновляется. Действия, которые влияют на статус кредитной отчетности:

- открытие кредитного счета;

- внесение планового платежа по кредиту;

- досрочное погашение ссуды;

- рефинансирование или реструктуризация задолженности;

- передача кредитной задолженности по факту смерти заемщика и вступления в наследство преемника;

- просрочка платежа по кредиту;

- полная выплата кредита.

В некоторых случаях кредитная история может быть обнулена и исключена из Центрального каталога. В первую очередь это касается данных, которые не обновлялись в течение последних 10 лет. Аннулирована кредитная история может быть по решению суда, которое вступило в силу. И, наконец, если при расформировании Бюро Кредитных Историй переданная информация не соответствует действительности.

Последнее касается сложного этического момента: БКИ не проверяют достоверность полученной от банков и МФО информации. В некоторых ситуациях случаются ошибки на стороне банка: например, ссуда была погашена в последний день, но система банка не внесла или внесла некорректные данные в реестр. В ближайшем отчете будет пометка о просроченной задолженности, что отразится в кредитной истории. Впоследствии заемщик может апеллировать к недостоверности информации и добиться исключения записи из своей истории.

Однако, именно по этой причине необходимо хотя бы раз в год проверять кредитную историю и следить за ее соответствием реальным взаимодействиям с банками.

При испорченной истории о кредитных операциях у заемщика несколько вариантов действий:

- Дождаться истечения срока хранения информации, то есть, в течение 10 лет не брать кредиты и не выступать поручителем у других заемщиков.

- Оформлять и своевременно выплачивать ссуды, чтобы по сумме действий нивелировать негативные отметки.

С последним помогают некоторые микрофинансовые организации и банки.

Как проверить кредитную историю

Один раз в год заемщик вправе бесплатно получить полный отчет о своей кредитной истории, обратившись в любое Бюро Кредитных Историй из списка ЦБ Российской Федерации. Для этого понадобится заполнить анкету и указать код субъекта кредитной истории. Получить его можно в любом отделении банка, с которым заемщик сотрудничал.

Также можно обойтись без кода, если заполнить заявление в кредитной организации, у нотариуса или в кредитном кооперативе. Некоторые сервисы микрофинансирования предоставляют искомую информацию в режиме онлайн сразу после регистрации учетной записи.

Повторное обращение за отчетом в текущий год будет платным. Стоимость зависит от БКИ или иной организации, к которой обратится заемщик. В среднем стоимость обращения варьируется от 350 до 900 рублей. Банковские учреждения, по желанию заемщика, могут предоставить полную и сокращенную версию кредитной истории.

Как исправить свою кредитную историю, если ее нельзя удалить

Причины, которые побуждают некоторых заемщиков искать способы удалений плохой кредитной истории, как правило связаны с невозможностью взять кредит на хороших условиях из-за ее плохого качества. Однако есть вполне доступные способы улучшить кредитную историю и взять кредит по низкой процентной ставке без удаления нежелательных записей. Что для этого нужно сделать?

- Погасить все просроченные задолженности перед банками. Это самый большой негативный фактор любой кредитной истории. Если этого не сделать, то все другие действия потеряют смысл.

- Провести ревизию своих действующих обязательств перед финансовыми организациями. Если обязательств много – постараться выплатить те, которые обходятся дороже всего.

- Оставшиеся кредиты систематизировать, приведя график их обслуживания в такое состояние, чтобы было удобно его выполнять без просрочек. Главное для восстановления качества кредитной истории – соблюдение сроков, указанных в договоре займа.

- Если у обладателя плохой истории нет действующих кредитов, можно взять небольшой заем, пусть даже на не самых выгодных условиях, и вовремя погасить его. Хороший вариант – кредитная карта.

- Регулярно запрашивать ПКР и следить за улучшением качества кредитной истории. После каждого платежа по кредиту будет видно, как растет рейтинг.

- Если конечной целью улучшения кредитной истории является оформление кредита в каком-то конкретном банке, хорошо будет в этом банке оформить дебетовую карту или открыть срочный вклад. Еще лучше – получать зарплату на карту этого банка. Если кредитор знает о ваших доходах и их регулярности, он может закрыть глаза на многие негативные записи в кредитной истории.

Как можно убедиться, рецепты улучшения кредитной истории несложны. Но главное, что должны знать все заемщики – эти способы и обойдутся дешевле, я являются более надежными, чем попытки удаления или исправления истории через посредников.

ВАША КРЕДИТНАЯ ИСТОРИЯ ДОСТУПНА В ВАШЕМ ЛИЧНОМ КАБИНЕТЕ

Что такое кредитная история?

В России работает 9 (на май 2021 года, актуальный список есть на сайте ЦБ) Бюро кредитных историй.

Ваша кредитная история — это ваша «анкета» в этой базе. Если вы не брали ни одного кредита за всю жизнь — ваша «анкета» пустая. Если вы брали кредит — в вашей КИ будет указано, где вы это делали, какую сумму брали и на какой срок, и вовремя ли вернули.

И когда вы приходите за новым займом, кредитная организация первым делом проверяет вашу КИ.

Что попадает в мою КИ, и как это происходит?

Данные в БКИ передают банки и МФО в течение 5 рабочих дней с момента каждой операции. Что именно попадает в вашу КИ:

- запрос на получение кредита с указанием компании, которая его получила (МФО или банк);

- выдача кредита;

- закрытие кредита;

- появление просрочки;

- судебная процедура и решение по ней (если дело о кредите дошло до суда).

Не обязательно, но в БКИ могут передавать данные и другие околофинансовые компании: ломбарды, коллекторские агентства, службы судебных приставов, финансовые управляющие. Поэтому кроме кредитов в вашей КИ могут отражаться задолженности по алиментам, коммуналке, и даже по услугам связи.

Сколько хранится информация в КИ?

«Срок годности» информации по кредиту — 10 лет.

То есть если 10 лет назад у вас был кредит с просрочкой — то по истечению этого срока запись о нем исчезнет из вашей КИ.

Какой может быть кредитная история?

-

Нулевая — если вы не брали ни одного кредита и даже не запрашивали его, и не имеете кредитных карт (или не пользуетесь ними);

-

отрицательная (плохая) — если за последние 10 лет у вас были просрочки или судебные решения по кредитам, и если после «проблемных» займов у вас не было новых, которые вы нормально погашали;

-

«средняя» (обычно такую категорию не выносят в отдельную, но она существует) — если у вас были просрочки, но в разумных пределах: они происходили разово или были не систематические, и они все-таки закрывались;

-

положительная — любимая категория кредитных организаций: значит, что такой гражданин брал кредиты, и вовремя их выплачивал.

На что влияет кредитная история?

На то, выдадут ли вам новый кредит, и на каких условиях, а также при трудоустройстве на некоторые должности.

Уточняем про выдачу новых кредитов:

-

если у вас плохая КИ — в новом кредите вам могут либо отказать вообще, либо ухудшить по нему условия: уменьшить максимальную сумму, увеличить процент, запросить больше подтверждений, запросить более высокий официальный доход, потребовать предоставить поручителя;

-

хорошая КИ — повышает шанс на получение нового кредита, и иногда может улучшить условия по нему (повысить сумму, получить одобрение по реструктуризации);

-

если КИ пустая — кредитная организация будет ориентироваться по остальным своим требованиям (возраст, стаж и официальная зарплата, занимаемая должность, и так далее), но делать это строже, чем для клиента с хорошей КИ.

Что касается трудоустройства — КИ обычно проверяют у тех, кто устраивается на должности, связанные с закупками и управлением деньгами (например: бухгалтеры, снабженцы, тендерные менеджеры). Если ваша история испорчена (недавно у вас были просрочки, или просрочки были по нескольким кредитам, или вообще у вас много мелких кредитов) — в устройстве на работу могут отказать.

Чаще всего это происходит в сферах финансов, торговли, строительства и производства, логистики. В нашей стране это пока только начинает входить в обиход, а в европейских и американских компаниях — проверка КИ при трудоустройстве практикуется чуть ли не везде и всегда.

Через какое время обновляется кредитная история?

Через сколько обновляется кредитная история? Смотря что понимать под обновлением. Регулярные изменения осуществляются достаточно часто, если заемщик проявляет активность и исполняет долговые обязательства. В случае отсутствия действий обновления не происходят, и КИ не меняется долго – до внесения в нее новых сведений. Ниже рассмотрено несколько бытующих среди заемщиков мнений о сроках с подробными разъяснениями.

7 дней

Важный вопрос – когда обновляется кредитная история после совершения заемщиком действий? В регламентирующем обращение с КИ законе под номером №-218 есть отдельная пятая статья, в пятом пункте которой прописано, что все источники информации обязуются передавать информацию в БКИ в сроки, зафиксированные в соглашениях, заключенных с бюро. Но период не может превышать пять рабочих дней.

Пять дней – максимальная длительность срока передачи данных от источника формирования в БКИ. Но это дни рабочие, поэтому с учетом выходных период продлевается до семи суток. В среднем через неделю новые сведения отображаются в кредитной истории. Государственные нерабочие праздники могут продлить срок до 8-10 дней, иногда и больше.

Но не все финансовые организации добросовестно выполняют свои обязанности, и некоторые задерживают передачу актуальной информации о действиях своих клиентов. В таком случае сроки обновления отодвигаются. А иногда КИ, наоборот, меняется быстро, ведь банк или МФО теоретически может направить сведения о совершенной заемщиком операции в ту же дату или на следующий день.

10 лет

Как быстро, через какое время обновляется кредитная история, если заемщик не берет новые займы, не подает заявки на кредиты и не имеет задолженностей перед судебными приставами и прочими гос. органами? Все КИ хранятся в бюро 10 лет с момента последних изменений.

Есть нюанс: отсчет срока начинается не с момента формирования КИ (первой заявки на кредит или первой задолженности перед госструктурами), а со дня внесения последних корректировок. Если за этот период никакая информация в БКИ не поступала, то кредитная история обновляется и начинается с нуля.

15 лет

Через сколько лет обновляется кредитная история, за какой период в ней отображаются сведения? Фигурирует еще один срок – 15 лет. Эта цифра не верна, но она до сих пор мелькает в разных источниках информации. И срок хранения КИ действительно составлял 15 лет раньше – до 2016-го года, в котором длительность сократилась до нынешних десяти лет.

Как повлиять на обновление КИ

Вместо участия в сомнительных схемах по удалению записей из КИ, лучше воспользоваться одним из способов исправления собственного досье:

- Взять несколько микрозаймов и выплатить их согласно установленным срокам.

- Оформить кредитку или карту рассрочки, своевременно выплачивая ежемесячные платежи, не допуская полного обнуления баланса.

- Купить дорогой товар в рассрочку (оформить товарный кредит) в магазине, который сотрудничает с банком.

Если предстоит оформление кредита или трудоустройство, обладатель испорченной КИ может попытаться урегулировать проблему, представив объяснения о причинах возникших просрочек (тяжелое финансовое положение, сокращение на предыдущей работе, болезнь, травма). Важно не просто передать письменные пояснения, но и сопроводить их документальными доказательствами. Не гарантий, что кредитор или работодатель пойдет навстречу такому должнику, однако это повысит шансы на согласование, поскольку покажет степень заинтересованности и отсутствие вины бывшего должника

Автор статьи:

Скоринговый бал от НБКИ: о чем говорят цифры

Самой интересной и часто непонятной для клиентов является услуга скоринга в НБКИ. Скоринг здесь проводится несколькими способами:

социо-демографический (самый простой уровень, основанный на общих данных нового клиента); скоринг на основе кредитной истории при одобрении заявки по кредиту; скоринг уже существующего клиента (позволяет банку менять предложения, увеличивать лимит по кредитной карте и т.д.); скоринг на предмет кредитного мошенничества – новая уникальная услуга от НБКИ.

Больше всего клиентов интересует скоринг от НБКИ при выдаче кредита. НБКИ предоставляет его как отдельную услугу стоимостью около 300 рублей (в этом его минус, например, при сравнении с «Эквифакс» – там такой скоринг предоставляется бесплатно как дополнение к кредитному отчету). Скоринговый бал присваивается на основе анализа КИ. Он может составлять от 300 до 850 баллов. Чем выше балл, тем выше уровень надежности клиента. Готовый результат выглядит приблизительно так:

В добавление к этому рисунку пользователь получает еще и список из четырех основных причин, по которых балл снижен. Это может быть, к примеру, отсутствие свежей информации о счетах, демографические данные (возраст, семейное положение), данные о просрочках и судебных разбирательствах и т.д.

Но заемщиков интересует, в первую очередь, что значат эти цифры, и какие шансы у них получить кредит с определенным скоринговым баллом. Как правило, клиенты получают от 600 до 700 баллов по системе скоринга в НБКИ. Вот список, на который вы можете приблизительно ориентироваться:

балл меньше 600 – банки откажутся с вами работать; 600-620 – сумма ссуды может составить до 50 000 рублей; 620-640 – хороший уровень, но банк может выставить дополнительные условия; 640-650 – средний скоринговый балл для российских заемщиков, подойдет для оформления небольшого кредита, для серьезной ссуды нужны дополнительные документы о доходах, имуществе и т.д.; 650-690 – хороший уровень, выгодные ставки, большие потребительские кредиты; Больше 690 – вы можете рассчитывать на солидную ссуду или ипотеку, вы – надежный клиент.

Кредитная история включает в себя сведения о том, какие суммы вы брали в кредит, были ли просрочки и должны ли вы какому-нибудь банку в настоящий момент

Разумеется, не всем, кто хоть когда-нибудь допускал просрочку или просто брал кредит, хочется, чтобы данные хранились вечно, поэтому важно знать, как и когда происходит обновление данных

Выясняем кредитную историю

Для начала надо понять причину, на основании которой банк отказал в выдаче кредита. Узнать «ревизскую сказку» можно через БКИ, причем если эта услуга запрашивается не чаще чем раз в год, она бесплатна. Но учтите: если нет понимания, в каком конкретно Бюро хранится информация, процесс затянется и потребует много времени.

Оптимальным вариантом и достойной альтернативой, не требующей временных затрат, станет обращение в посреднические организации, которые функционируют онлайн (например, сервис БКИ24 ссылка на сайт) и могут в кратчайший срок помочь: ответ на запрос о предоставлении полной информации по имеющимся кредитам и платежам приходит в течение 10-20 минут на предоставленный адрес электронной почты.