Лучшие кредитные карты без годового обслуживания в 2021 году

Содержание:

- Дебетовые карты без платы за обслуживание в 2021 году

- Карты с невысокой платой за обслуживание

- Цифровая карта

- Кредитные карты Сбербанка без годового обслуживания

- Минусы банковской дебетовой карты с бесплатным обслуживанием

- Банк Русский Стандарт

- 1 место. Победитель. Кэшбэк (Восточный Банк) — Visa

- Недорогие карты Сбербанка

- Порядок оформления бесплатной карты

- Оформление и получение бесплатной карточки

- Сбербанк России

- Советы по выбору

- Помощник

- Топ-5 дебетовых карт

- 10 место. Классическая (Авангард) — Visa, MasterCard

- Мой личный список лучших карточек

Дебетовые карты без платы за обслуживание в 2021 году

На рынке банковских услуг Балашихи предложения дебетовых карт исчисляются сотнями, если не тысячами. Они различаются по принадлежности к платёжным системам, валюте счетов, срокам действия, размеру комиссии за проведение операций – например, переводов на другие счета, набору дополнительных возможностей (кэшбэк, скидки, начисление бонусов и иные привилегии).

Одной из самых важных для держателя дебетовой карты характеристик является стоимость обслуживания. Как правило, при анонсировании продукта она указывается в месячном или годовом выражении и может достигать нескольких десятков тысяч рублей в год. Совершенно естественно, что многие клиенты банков, для которых одним из приоритетов является минимизация расходов, отдают предпочтения дебетовым карточным продуктам, по которым не взимается комиссия за обслуживание.

Подобные продукты довольно широко представлены на рынке банковских услуг. Однако следует помнить, что банки Балашихи не будут работать без прибыли, поэтому анонсируемая бесплатность может обставляться рядом дополнительных условий. Впрочем, даже и без таковых эмитенты могут успешно зарабатывать на операциях покупок по картам и остатках на соответствующих счетах.

Карты с невысокой платой за обслуживание

Дебетовые карты Сбербанка без годового обслуживания — специфические продукты, которые подходят не всем гражданам. Поэтому стоит рассмотреть и платные карты классического типа, цену которых нельзя назвать высокой.

Первая — это классическая карта Сбербанка, стоимость обслуживания которой обходится в 750 рублей в год. Плата невысокая, всего 62,5 рублей в ежемесячном эквиваленте, поэтому ее можно проанализировать, выбирая недорогой вариант.

Особенности классической карты Сбербанка:

- может быть выпущена в любой удобной валюте, с обслуживанием любой платежной системой;

- первый год пользования продуктом стоит 750 рублей, второй и последующие — всего 450 рублей;

- можно выпустить дополнительные карты, их цена — 450 рублей за первый год и 300 за последующие;

- без комиссии через банкоматы можно снимать до 150000 рублей за сутки;

- ежемесячный лимит на обналичивание — 1,5 млн. рублей.

Второй вариант — Молодежная карта, она обходится держателям всего в 150 рублей за год. Карта доступна только молодым гражданам РФ возраста 18-25 лет. Тарификация и особенности следующие:

- обслуживание системами Виза либо Мастеркард, счет — только рубли;

- выпускается на срок в 3 года;

- первый и последующие годы обслуживания стоят по 150 рублей;

- дополнительные карты к Молодежной не выдаются;

- без комиссии можно снимать через банкоматы Сбера до 150000 за сутки, месячный лимит обналичивания — 1,5 млн. рублей.

Молодежную карту можно получить сразу по достижению 14-ти лет и получению паспорта. Выдается она стандартным образом, как и классическая — ее можно заказать онлайн или в офисе Сбербанка.

Все остальные дебетовые карты Сбербанка обладают более высокой платой за обслуживание. Если рассматривать кредитки, то среди них вообще нет бесплатных продуктов.

Цифровая карта

Дебетовая цифровая карта не имеет физического носителя и может обслуживаться только 1 платежной системой — Visa. Она предназначена для безопасных платежей в интернете и с помощью смартфона через Google, Android, Samsung Pay.

Тарифы и ограничения

Выпускается и обслуживается виртуальная карта бесплатно через Сбербанк Онлайн. Код CVV отправляется клиенту на привязанный мобильный телефон. Остальные реквизиты доступны в онлайн-банке или приложении Сбера для смартфонов. По ней можно без ограничений платить в магазинах и через интернет.

Получение наличных с цифровой (виртуальной) карты предусмотрено только в кассах Сбербанка. Максимум снять за сутки можно 50 тыс. р., а за месяц – 100 тыс. р. Допускается превышать суточный лимит при снятии в кассах отделений территориального банка, где открыт счет. Но с суммы сверх лимита будет взята комиссия в 0,5%. Месячный лимит превышать нельзя. При снятии наличных в кассах других филиалов Сбербанка комиссия 0,75% и превышение суточного лимита невозможно.

Полный пакет SMS-уведомлений стоит 60 р./месяц, но доступен также экономичный бесплатный вариант услуги без сообщений о покупках.

Требования к держателю

Цифровую карту могут выпустить клиенты Сбербанка – граждане РФ, уже имеющие любой дебетовый пластик банка с подключенной услугой «Мобильный банк». Минимальный возраст держателя – 14 лет.

Преимущества и недостатки

Основной плюс цифровой карты в моментальном выпуске и бесплатном обслуживании. Она удобна для платежей в магазинах через смартфон или для снижения рисков при оплате на различных сайтах в интернете, где не желательно вводить номер основной карточки. Но у продукта есть также ряд недостатков, о которых надо знать:

- выпуск только для действующих клиентов Сбербанка;

- возможность снятия наличных только через кассы Сбербанка;

- небольшие лимиты на снятие наличных;

- для полноценного использования карты клиенту надо иметь телефон с поддержкой NFC;

- оплата смартфонов возможна не во всех торговых точках (особенно за пределами РФ).

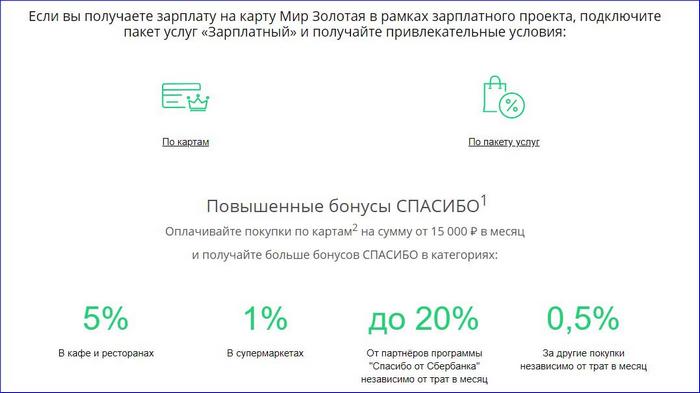

Кредитные карты Сбербанка без годового обслуживания

Использование кредитных средств позволяет человеку распределять траты, всегда быть при деньгах, не волноваться за расходы в непредвиденных ситуациях. Предоставление таких пластиков оплачивается дороже, чем дебетовых продуктов. Так в чем подвох с отсутствием платы? Бесплатные карты Сбербанка без платы за обслуживание предоставляются временно. Акция действует до 31.07.2019 года, и распространяется на Золотую и Классическую кредитку. Есть также пластик Подари жизнь, где ежегодное обслуживание 0 для особых категорий клиентов.

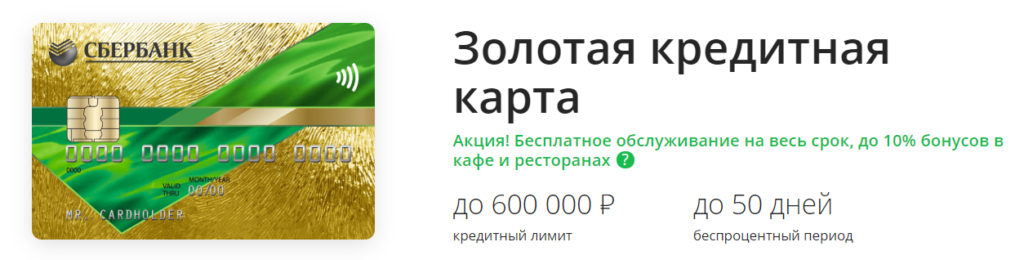

Золотая

Любой клиент с высоким уровнем дохода и постоянной работой может получить кредитную карточку формата Gold. Золотая карта может быть выпущена по предодобренному предложению Сбербанка. На телефон вам придёт сообщение с возможностью бесплатно получить продукт в отделении. Если вы сами заказываете продукт, то его условия будут чуть хуже.

| Предодобренный | Обычный | |

|---|---|---|

| Плата за ведение счета | ||

| Максимальный кредитный лимит | 600000 руб. | 300000 руб. |

| Льготный период со ставкой 0% | 50 дней | 50 дней |

| Процентная ставка вне грейс периода | 23.5% | 25.5% |

| Неустойка за просрочку по кредиту | 36% | 36% |

Кредитка Gold выпускается в платежной системе Виза или Мастеркард, поддерживает бесконтактную оплату и принимается за рубежом. С кредитной картой человек получает до 30% бонусами Спасибо, которые потом может обменять на товары.

Кредитку лучше использоваться для безналичной оплаты в магазинах, кафе, ресторанах, аптеках и т.д. За получение наличных, даже собственных средств удерживается большая комиссия. Партнеры банка даже за границей предлагают экономить на покупках. Вы можете в онлайн режиме отслеживать доступные для карточки бонусы и акции.

Классическая

Обычно эта карточка уступает золотому аналогу. Но так как временно банк предлагает бесплатное обслуживание пластиков кредитного формата и ведение счетов за 0 рублей на весь срок, то условия почти не отличаются.

| По предодобренному предложению | По заказу клиента | |

|---|---|---|

| Оплата в год за ведение счета | ||

| Максимальный кредитный лимит | 600000 руб. | 300000 руб. |

| Льготный период со ставкой 0% | 50 дней | 50 дней |

| Процентная ставка вне льготного периода | 23.5% | 25.5% |

| Неустойка за просрочку по кредиту | 36% | 36% |

При плановой замене пластика банк денег не возьмет. Но если Вы потеряете Классическую кредитку или изменятся персональные данные, то за замену придется заплатить 150 рублей. Бонусная система «Спасибо от Сбербанка» здесь также работает, а для карточек Виза еще доступны акционные предложения.

Подари жизнь

Сбербанк предлагает клиентам помогать больным детям с кредиткой «Подари жизнь». Есть классический и золотой вариант продукта. Оба выпускаются в формате Виза сроком на три года. Хранить на счету можно только рубли. Бесплатный вариант кредитки лишь для тех людей, которые получили специальное предложение от банка. Для остальных условия карт строже:

| Предодобренная Классик и Голд | Классическая | Голд | |

|---|---|---|---|

| Оплата в год (первый и последующие) за ведение счета | 900 руб. | 3500 руб. | |

| Максимальный кредитный лимит | 600000 руб. | 300000 руб. | 300000 руб. |

| Длительность беспроцентного периода | 50 дней | 50 дней | 50 дней |

| Процентная ставка вне льготного периода | 23.5% | 25.5% | 25.5% |

| Неустойка за просрочку по кредиту | 36% | 36% | 36% |

До 30% от стоимости безналичных покупок будет возвращаться на счет владельцу кредитки. Подари жизнь не только выгодна, она еще помогает совершать добрые дела. 50% от стоимости годового обслуживания и 0.3% от каждой траты будет уходить на благотворительность (Фонд Подари Жизнь) в поддержку больным детям.

В сутки с использованием банкомата Сбербанка вы можете снять не более 150 тысяч рублей. Такую же сумму за день максимально можно получить, используя кассу и банкоматы вместе. При обналичивании средств удерживается 3% от суммы операции, минимум 390 рублей.

Отзывы клиентов Сбербанка о новом продукте еще не однозначны. Помощь детям и высокие лимиты – однозначные плюсы карточки. Если банк выслал предложение клиенту, то продукт точно выгодный. Если за него нужно платить, а благотворительностью вы не стремитесь заниматься, то лучше выбрать другую кредитку из линейки.

Елена — специалист службы поддержки

Служба поддержки

Есть вопрос по выбору микрозайма, кредита, дебетовой или кредитной карты? Наши консультанты окажут быструю и квалифицированную помощь по удобному для вас способу связи.

Каналы связи:

Минусы банковской дебетовой карты с бесплатным обслуживанием

О чем нужно помнить держателю:

- По бесплатным картам предоставляется урезанный пакет услуг. Банк получает меньше прибыли с бесплатных карт, а значит, не станет затрачивать большое количество ресурсов на обслуживание.

- Многие бесплатные карты неименные. Плюс неименных карт – их быстро выпускают. Но серьезные финансовые операции по ним недоступны, а защита пластика хуже. Кроме того, такую карту нельзя использовать для получения зарплаты.

- Не будет информационных сообщений. Услугу СМС-информирования можно подключить отдельно, средняя стоимость в месяц 100 руб.

- Поддерживается только одна валюта – рубли. Валютные и мультикарты не выпускаются бесплатно.

Банк Русский Стандарт

Чтобы оформить карту с бесплатным обслуживанием в банке Русский стандарт, необходимо выбрать тариф «Банк в кармане Стандарт», согласно условиям которого, клиент получит полноценный платежный инструмент от системы Visa или MasterCard (на выбор).Заявка на выпуск оформляется через сайт.

Важно

Комиссия за ежемесячное обслуживание составляет 99 рублей, однако если сумма ежедневных остатков составит не менее 30 тыс. рублей, оплата за использование карты взиматься не будет.

Для карточки характерны следующие особенности:

- увеличенный срок действия – 5 лет

- доход в размере 6% годовых

- бесконтактная оплата и система безопасности 3DSecure

- получение специальных ценовых предложений от партнеров в рамках бонусной программы банка Клуб скидок

- до 5% возврата средств за безналичные покупки

1 место. Победитель. Кэшбэк (Восточный Банк) — Visa

1 место

Восточный Банк позиционирует себя как региональный банк, который предлагает свои услуги не только в крупных, но и в небольших городах и районных центрах. Он широко распространен в Сибири и на Дальнем Востоке, однако имеет свои представительства и в европейской части России. Кредитка этого банка интересна крупным кэшбэком в популярных категориях на выбор держателя. Она выпускается и обслуживается бесплатно.

Условия

Удобная карта для активных трат.

Использование

Можно оформить кредитку как основную или дополнительную.

Бонусы

Карта предлагает кэшбэк в разнообразных категориях.

Надежность

Достаточно надежный региональный банк.

Доступность

Для оформления может потребоваться справка о доходах.

- Условия бесплатного обслуживаниянет

- Размер лимитадо 600 000 рублей

- Льготный периоддо 56 дней

- Процентная ставкаот 24% годовых

- Бонусы за покупкибаллы Кэшбэк — до 10% в специальных категориях или до 2% за все покупки, можно компенсировать любые траты

- Дополнительные возможностибесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay

- Стоимость открытия1 000 рублей

- Способ оформленияв отделении банка с онлайн-заявкой

- Сроки оформления3-5 дней

Преимущества

- Можно выпустить моментальную версию карты

- После 26 лет можно получить без подтверждения дохода

- Крупный кэшбэк в популярных категориях

Недостатки

- Более строгие требования к клиентам младше 26 лет

- Платный выпуск карты

Подробнее

Недорогие карты Сбербанка

Карты без годового обслуживания не дают человеку особых льгот и преимуществ. Они предназначены для получения зарплат и пенсий, снятия наличных и оплаты покупок. Если вы хотите оформить карту, которая будет приносить пользу, то рассмотрите несколько вариантов с недорогим обслуживанием.

Транспортная карта «Тройка»

Карта предназначен для людей, которые ежедневно ездят на общественном транспорте. Карточкой можно расплачиваться бесконтактно, достаточно закинуть на нее нужную сумму денег. Это избавляет от очередей и возни с наличными. Этим же пластиком можно оплачивать повседневные покупки. Учтите, что при заказе пластикового носителя с системой МИР вам будут недоступны иностранные валюты.

Годовое ведение счета – 900 рублей, а со второго года – 600. Через 5 лет действия пластикового носителя проводится плановый перевыпуск.

Категория Классических карт

Эти бесплатные в выпуске карточки наиболее популярны во всей линейке. Стоимость ежегодного обслуживания – 750 рублей. У продуктов есть бесконтактная оплата, привязка счета к мобильному телефону, бонусная программа «Спасибо от Сбербанка».

Среди всех банковских карт здесь лучшее соотношение цены и доступных операций. Если с картами без годового обслуживания иногда возникают проблемы с оплатой или снятием, то здесь сбои исключены. Лимиты на наличные и безналичные операции высокие, плюс клиент контролирует все операции через интернет-банк или мобильное приложение.

Порядок оформления бесплатной карты

Фактически процедура оформления бесплатной карточки ничем не отличается от заказа любого другого дебетового пластика Сбербанка. Клиент может оформить заявку 1 из 3 способов:

- на сайте Сбербанка;

- в сервисе Сбербанк Онлайн;

- через специалиста в офисе.

Заказ через сайт Сбербанка

На сайте Сбербанка с бесплатным обслуживанием можно заказать только дебетовую пенсионную карту. Для этого клиенту необходимо выполнить 3 действия:

- Выбрать на странице со списком дебетовых карточек нужный продукт и нажать на кнопку «Заказать онлайн».

- Заполнить личные данные и контактную информацию в анкете.

- Подтвердить телефонный номер и выбрать офис для получения.

Оформление через Сбербанк Онлайн

Сбербанк Онлайн – сервис интернет-банкинга для клиентов крупнейшего российского банка. Он позволяет не только проводить платежи и переводы, но и управлять продуктами/услугами. В нем можно оформить цифровую (виртуальную) карту за несколько минут или отправить заявку на выпуск пенсионной.

Оформление дебетовой карточки в интернет-банке включает 4 шага:

- Вход в систему с использованием ранее созданной учетной записи.

- Переход к странице управления карточными продуктами и выбор ссылки «Заказать карту» или «Заказать цифровую карту».

- Выбор нужного продукта (не требуется при заказе виртуальной).

- Заполнение и отправка анкеты.

Подать заявку в офисе

В офисе можно оформить любую карточку, кроме виртуальной. Последняя доступна только в интернет-банке. Для подачи заявки клиенту потребуется представить паспорт, а в случае пенсионного пластика – также СНИЛС.

Процесс оформления заявки на дебетовую карту с бесплатным обслуживанием в офисе включает в себя 3 шага:

- Выбор подходящего офиса. Адреса и режим работы подразделений доступны на сайте Сбера.

- Обращение к сотруднику офиса с просьбой оформить карту. Клиенту потребуется представить все необходимые документы.

- Проверка и подписание документов на выпуск пластика. Следует внимательно читать все бумаги перед тем, как поставить подписи.

Срок изготовления карты

Стандартный срок изготовления пластика в Сбербанке 3-10 дней. Он может быть увеличен до 15-20 дней для удаленных населенных пунктов. Моментальные и цифровые карты выпускаются сразу после оформления заявки.

Оформление и получение бесплатной карточки

Для того чтобы узнать особенности бесплатной дебетовой карточки и оформить ее для себя, потребуется личный визит в отделение Сбербанка. Оформление не может осуществляться ни по доверенности, ни в режиме онлайн. Обязательно наличие паспорта с регистрацией – временной или постоянной. Пластиковую карту имеет право получить:

- Гражданин Российской Федерации.

- Гражданин другого государства, при наличии регистрации.

- Лицо, не имеющее гражданства РФ, но имеющее регистрацию.

В отделении Сбербанка пишут заявление на выпуск выбранной пластиковой карточки. В том случае, если это – не именная карта Momentum, она будет выдана в течение 10 минут. Если же дебетовая карта предназначается для получения пенсий и прочих социальных выплат, потребуется выпуск именной карточки. Тогда после процедуры оформления она будет готова в течение 10 последующих дней. Для удобства можно оставить в отделении Сбербанка свой контактный телефон и сотрудники сообщат, когда карта будет готова.

Забрать карту можно самостоятельно, либо доверить это своему представитель, снабдив его нотариальной доверенностью. Доверенность должна оговаривать право получения пластиковой карточки и нераспечатанного конверта с пин-кодом.

Сбербанк России

В Сбербанке дебетовые карты без годового обслуживания могут быть 2-х видов:

- Мир Социальная

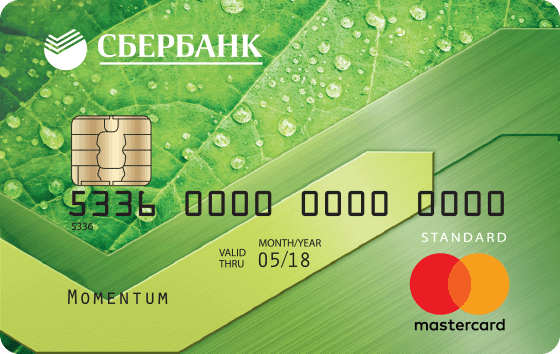

- Моментальные неименные карточки Visa Classic Momentum и MasterCard Standard Momentum

Социальная карта Мир

— с 18 лет

— мобильный банк бесплатно первые 2 месяца

— 3,5% ежеквартально

Платежный инструмент предназначен для зачисления пенсионных выплат, но с его помощью также можно совершать безналичные покупки, платежи и переводы в онлайн-сервисах. Ведение счета осуществляется в рублях, а территория действия ограничивается Российской Федерацией.

К клиентам предъявляются следующие требования:

- возраст от 18 лет

- наличие документа, удостоверяющего личность (для граждан России – паспорт РФ, для нерезидентов – паспорт и вид на жительство)

- наличие права на получение пенсии

- прописка на территории РФ

При оформлении социальной карточки сотрудник банка попросит предъявить документ, подтверждающий право на получение пенсионных выплат. Исключением являются те клиенты, которые достигли пенсионного возраста – женщины от 55 лет, мужчины – от 60.

Особенностями социальной карты Сбербанка являются:

- принадлежность к платежной системе Мир

- льготный тариф Мобильного банка – 30 рублей в месяц, первые

- выпуск карточки осуществляется в отделении банка или в территориальном органе Пенсионного Фонда

- ежеквартально на остаток средств начисляется доход 3,5% годовых

- получение кешбэка в виде бонусов Спасибо

Visa/MasterCard Momentum

MasterCard Momentum от Сбербанка

— получение в день обращения

— валюта счета на выбор

— бесплатный перевыпуск

Моментальная дебетовая карта Сбербанка выдается клиентам в возрасте от 14 лет, и единственным поводом для отказа в её оформлении является наличие у пользователя аналогичного платежного инструмента. Клиент может иметь только одну моментальную карточку независимо от её платежной системы.

К преимуществам карт Momentum относится:

- возможность выбора валюты (рубли, евро, доллары)

- мгновенная выдача

- территория облуживания охватывает весь мир

- отсутствует комиссия за перевыпуск (замена карточки при утере или повреждении осуществляется в момент обращения клиента)

Держатель может осуществлять управление карточным счетом через личный кабинет Сбербанка онлайн или официальное мобильное приложение. Услуга СМС-оповещений оказывается на платной основе – 60 рублей в месяц.

Советы по выбору

Бонусные программы

Популярность набирают различные бонусные программы, например:

- кэшбэк, то есть возврат части стоимости покупок, оплаченных безналичным путем. Чаще начисления совершаются в пределах 0,5-3%, по акциям возврат достигает 10-40%. Такие бонусы станут принимать только дружественные банку-эмитенту компании. Исключение – если есть возможность обмена кэшбэка на рубли;

- скидки от партнеров банка;

- привилегии от платежной системы. Они чаще всего доступны держателям премиальных карточек, чье обслуживание весьма дорого.

Срок бесплатного обслуживания

Иногда банки предлагают карточки на условиях бесплатного обслуживания в течение первого года пользования. Второй год владения будет уже платным.

Ряд владельцев после 11-11,5 месяцев пользования продуктом счет просто закрывают и открывают новый. Основные недостатки такой схемы:

- выпуск нового бланка возможен только через некоторое время;

- изменятся банковские реквизиты, то есть, например, для корректного перечисления пенсии или зарплаты потребуются обновленные данные. До их уточнения по новой карточке нужно предупредить ПФР или работодателя о необходимости приостановления выплат.

Внимательно изучаем условия

Отсутствие комиссии за ведение счета дебетовой карты возможно в таких случаях:

- обеспечивается определенный минимум оборота средств по карточному счету;

- поддерживается некоторый объем неснижаемого остатка на карточке;

- клиент является важным вкладчиком;

- имеется кредитка, условия пользования которой предусматривают эмиссию дебетовой карточки;

- положены льготы, например, как пенсионеру, недееспособному и так далее;

- расходы на обслуживание берет на себя работодатель в рамках договора по зарплатному проекту.

Чаще всего при владении дебетовой картой с безвозмездным обслуживанием сталкиваются с такими проблемами:

- платная эмиссия карточного бланка;

- комиссия за ведение счета не удерживается всего за первый год владения;

- повышенные тарифы за совершение операций;

- серьезные ограничения на объемы совершаемых операций, на выполнение ряда транзакций и так далее.

Помощник

Памятка владельцу карты

Интересное и важное

Ирина Волкова Автор Выберу.ру, irinavolkova@vbr.ru Специализация: микрозаймы, кредиты, ипотека, страхование

На что обратить внимание при выборе пластиковой карты

Дебетовые карты, как правило, используются для зачисления зарплаты, пенсии или стипендии

Однако они могут быть еще и выгодными: для этого нужно обратить внимание на дополнительные опции. К ним относятся:

- Процент на остаток по счету. Ближайший аналог – накопительный счет. Если в конце каждого месяца на вашей карте остались деньги, на них будет начисляться небольшой процент.

- Кэшбэк. Небольшой процент будет возвращаться с каждой вашей покупки. Может начисляться в рублях или в баллах, которые затем можно обменять на деньги, подарки или товары от банка. Многие организации предлагают повышенный кэшбэк на определенную категорию товаров или услуг, поэтому такую карту нужно выбирать, ориентируясь на свои траты.

- Стоимость обслуживания. От этого зависит, сколько вы будете тратить в месяц на использование карточки. В некоторых случаях можно не платить за обслуживание, например, если в месяц вы тратите определенную сумму (скажем, от 30 тысяч) или при наличии вклада в банке.

- Мили. Актуально для путешественников. Процент от потраченных средств вернется на ваш счет милями, которые затем можно обменять на билеты.

В каждом банке также существуют специальные программы и дополнительные опции. Это могут быть скидки у партнеров, специальные предложения в магазине самого банка и т. д.

Топ-5 дебетовых карт

Разберем пять самых популярных в 2020 году пластиковых карточек на Выберу.ру.

|

Название/Банк |

Обслуживание |

Кэшбэк |

Проценты на остаток |

Дополнительные опции |

|

Умная карта Visa Gold от Газпромбанка |

|

|

До 6% по накопительному счету |

Больше кэшбэка и миль при заказе дополнительных карт для семьи |

|

Мультикарта от ВТБ |

|

|

До 4,5% по накопительному счету |

Карта позволяет вернуть процент от покупок кэшбэком, милями или бонусами |

|

Классическая карта Сбербанка |

|

Бонусами СПАСИБО – до 30% от партнеров |

Не начисляется |

Возможность обменять бонусы на авиа- и ж/д билеты, билеты на концерты, спектакли, скидки или сертификаты у партнеров |

|

Opencard для путешествий от банка «Открытие» |

Бесплатное обслуживание и пополнение с карт других банков |

ИЛИ

|

Не начисляется |

|

|

Карта Tinkoff Black |

|

|

3,5% по счету в рублях |

Отсутствуют |

Оформить некоторые предложения можно онлайн через наш портал – рядом с названиями этих карт вы увидите кнопку «Подать заявку». Просто заполните анкету и дождитесь звонка менеджера, который договорится с вами о месте и времени встречи для передачи карточки.

Можно ли перевести деньги на дебетовую картуБлокировка дебетовой картыМошенничество с дебетовыми картамиКорпоративная дебетовая картаДебетовая карта ушла в минусЗавести дебетовую карту: как это сделать?

Как активировать дебетовую карту?Когда нужна дебетовая карта?Депозитные картыСтрахование дебетовой картыПеревыпуск дебетовой карты банкаИспользование дебетовой карты в поездке за границу

Использование дебетовой картыКакие ограничения на снятие наличных с дебетовой карты?Как снять деньги с дебетовой карты?Преимущества дебетовых карт: скидки и бонусыКак начисляются проценты на остаток по дебетовой карте?

10 место. Классическая (Авангард) — Visa, MasterCard

10 место

Крупный банк, который специализируется на корпоративном обслуживании бизнеса. Вне этой сферы он активно выпускает банковские карты. Авангард предлагает карту с условиями, которые банк подбирает совместно с клиентом. Можно выбрать большой льготный период или маленький лимит.

Условия

Кредитная карта Авангарда отличается гибкими условиями.

Использование

Карта подойдет для нечастой оплаты покупок.

Бонусы

За покупки у партнеров можно получать скидки.

Надежность

Авангард поддерживает достаточный уровень надежности.

Доступность

Для оформления не требуется справка о доходах.

- Условия бесплатного обслуживаниясреднемесячный оборот от 7 000 рублей в течение года

- Размер лимитаот 150 000 рублей

- Льготный периоддо 200 дней

- Процентная ставкаот 15% годовых

- Бонусы за покупкискидки до 30% у партнеров банка

- Дополнительные возможностибесконтактная оплата, поддержка Apple Pay и Samsung Pay

- Стоимость открытиябесплатно, срочный выпуск — 1500 рублей

- Способ оформленияв отделении банка с онлайн-заявкой

- Сроки оформления5-7 дней

Преимущества

- Несколько вариантов дизайна на выбор

- Большой льготный период

- Кредитный лимит устанавливается индивидуально

Недостатки

Отсутствуют бонусы за покупки

Подробнее

Только несколько банков — Восточный, Открытие, Кредит Европа Банк и ОТП — предлагают карты полностью без оплаты ежегодного обслуживания. Остальными условиями они не отличаются от других карт. Среди других банков подберите вариант, который предполагает простые условия бесплатного обслуживания. К таким предложениям относятся Можно все от Росбанка от ВТБ и карта Ренессанс Кредита.

Основные условия кредиток с бесплатным обслуживанием представлены в таблице:

| Название, банк, платежная система | Условия бесплатного обслуживания | Размер лимита | Льготный период | Процентная ставка |

| Кэшбэк (Восточный Банк) — Visa | Нет | До 600 000 рублей | До 56 дней | От 24% годовых |

| OpenCard (Открытие) — Visa, MasterCard | Нет | До 500 000 рублей | До 55 дней | От 13,9% годовых |

| Универсальная (АТБ) — Visa, MasterCard | Нет | До 500 000 рублей | До 120 дней | От 11,5% годовых |

| МТС Кэшбэк (МТС Банк) — MasterCard | Сумма трат от 8 000 рублей в месяц | До 500 000 рублей | До 111 дней | От 11,9% годовых |

| Выгода (Экспобанк) — Visa | Нет | До 300 000 рублей | До 120 дней | От 27,8% годовых |

| 110 дней (Райффайзенбанк) — MasterCard | Нет | До 600 000 рублей | До 110 дней | От 19% годовых |

| Кредитная 365 (Ренессанс Кредит) — MasterCard | Сумма трат от 10 000 рублей в месяц | До 300 000 рублей | До 55 дней | От 23,9% годовых |

| Можно все (Росбанк) — Visa | Сумма трат от 15 000 рублей в месяц | До 1 000 000 рублей | До 62 дней | От 25,9% годовых |

| Карта возможностей (ВТБ) — Visa, MasterCard | Отказ от подключения бонусной программы | До 1 000 000 рублей | До 110 дней | От 11,6% годовых |

| Классическая (Авангард) — Visa, MasterCard | Среднемесячный оборот от 7 000 рублей в течение года | От 150 000 рублей | До 200 дней | От 15% годовых |

Итак, в большинстве случаев бесплатное обслуживание у кредитных карт доступно только при выполнении определенных условий. Чаще всего это определенная сумма покупок в месяц, реже — сумма покупок и поступлений. Бесплатное обслуживание без каких-либо условий у кредиток встречается редко.

Среди кредитных карт с бесплатным обслуживанием наиболее интересно предложение от Восточного Банка. Обслуживание у нее не требует выполнения каких-либо условий. Кроме того, кредитка копит баллы, которыми можно компенсировать любые оплаченные картой покупки. Карта оформляется моментально по паспорту.

Экспертное мнение

При использовании кредитной карты можно сэкономить на ее обслуживании, если соблюдать ряд условий от банков. Самое главное требование – использование, а не «простаивание» денег на счету. Банки готовы идти навстречу, если держатель карты регулярно оплачивает покупки кредиткой. Многие банки предлагают бесплатное обслуживание в течение первого года или при большом обороте по карте.

Чтобы оформить бесплатно кредитную карту, нужно:

- Внимательно ознакомиться с предложениями от банков, подобрать подходящий для себя вариант

- Подать онлайн-заявку в банки на выпуск карты. Кредитная карта без годового обслуживания оформляется в течение двух-трех дней

- После одобрения получить карту в ближайшем отделении банка. Иногда можно заказать доставку карты курьером в удобное для вас место

Анастасия Чанцева

Известия, Вечерняя Москва

Вы можете изучить предложения других банков на нашем сайте и оформить кредитную карту онлайн.

Мой личный список лучших карточек

Тинькофф Кредитные Системы

В этом банке можно оформить платиновую карту MasterCard, процентная ставка на которой достигает 5% на остаток средств до 300 тысяч рублей, 0,5% на остаток до 10 тысяч долларов и евро. Дебетовая карта Tinkoff Black позволяет возвращать кэшбэком примерно 1 – 5%, но иногда возврат достигает и 30% от отплаченной суммы. Как и другие крупные банки, ТКС позволяет свои клиентам производить денежные операции в интернете. Существуют версии личного кабинета для компьютера и для смартфона.

99 рублей в месяц при условии наличия на остатке меньше 30 000 р

Заказать карту ТКС

Альфа Банк

Предоставляет своим клиентам несколько вариантов дебетовых карт. Например, существует версия с кэшбэком, при расчете которой владельцу начисляют 3 балла за каждые 10 рублей. Карта «Перекресток» MasterCard от Альфа банка – это продукт с возможностью бесплатного пополнения с карты другого банка, а также бесплатное снятие в любых банкоматах . Так же этот банк вводит для своих клиентов бонусные программы, среди которых и программа накопления миль. Выбрать карту по душе вы можете, перейдя на онлайн заявление по кнопке ниже.

Карта с кэшбеком 10% на АЗС

Прежде чем выбрать пластик, проанализируйте соотношение прибыли и затрат на обслуживание этой карты. Возможно, есть смысл оформить себе несколько накопительных карточек в разных банках.

Opencard от банка Открытие

Дебетовая карта Банка Открытие содержит в своем арсенале следующие выгоды:

- Бесплатные снятия наличных абсолютно в любых банкоматах других банков. Лимиты 200 000 рублей/день, 1 000 000 рублей/мес.

- Бесплатные переводы на карты других банков, лимит 20 000/мес без комиссии.

- Переводы по реквизитам до 1 000 000 рублей/ мес. без комиссии.

- Возможность пополнять карту с помощью других карт без комиссии через функцию «Пополнить».

- Подключена система быстрых платежей (СБП): можно перевести по номеру телефона, выбрав привязанный банк.

- Кэшбек до 11% на любимые категории. Если не удается добиться выполнения всех условий, то все равно кэшбек по любимой категории равен 5%. Можно и отказаться от этой опции, в таком случае кэшбек на все обычные покупки возрастает до 3%.

- 5,5% годовых при остатке на накопительном счете свыше 10 000 руб.

- Выпускается не только в рублях, но и в долларах/евро.

- Можно выпустить до 5 дополнительных карт, например, для всех членов семьи.

- В недостатки карты иногда записывают платное оформление, но 500 руб. вернется обратно, если расходы по карте превысят 10 000 руб. Так что даже при небольших расходах по карте она в итоге окажется бесплатной для клиента.

Оформить карту Opencard

Дополнительная информация

Оформить дебетовую карту может каждый желающий в отделении банка. Но гораздо удобнее оставить заявку онлайн. В последнее время многие банки предлагают клиентам самостоятельно выбрать дизайн своих карточек. То есть, вы можете создать индивидуальный внешний вид, нанести на нее любое понравившееся изображение.

Если вы обнаружили, что потеряли карту, её срочно нужно заблокировать. Иногда для этого достаточно позвонить по сервисному номеру телефона или деактивировать карту в личном кабинете онлайн. Не стоит временить и надеяться на то, что вы где-то найдете пропажу. Так же не стоит полагать, что надежный пароль убережет ваши финансы в случае, если пластик украли. Лучше перестраховаться.