Чем отличаются дебетовые и кредитные карты

Содержание:

- Для чего нужна дебетовая карта?

- Дебетовые и кредитные карты: что это?

- Чем отличается дебетовая карта от кредитной

- Кредитные карты

- Помощник

- Топ-5 дебетовых карт

- Что представляет собой дебетовая карта?

- Определяем, кредитная карта или дебетовая

- Как отличить кредитную банковскую карту от дебетовой: предлагаемые варианты

- Плюсы дебетовых карт

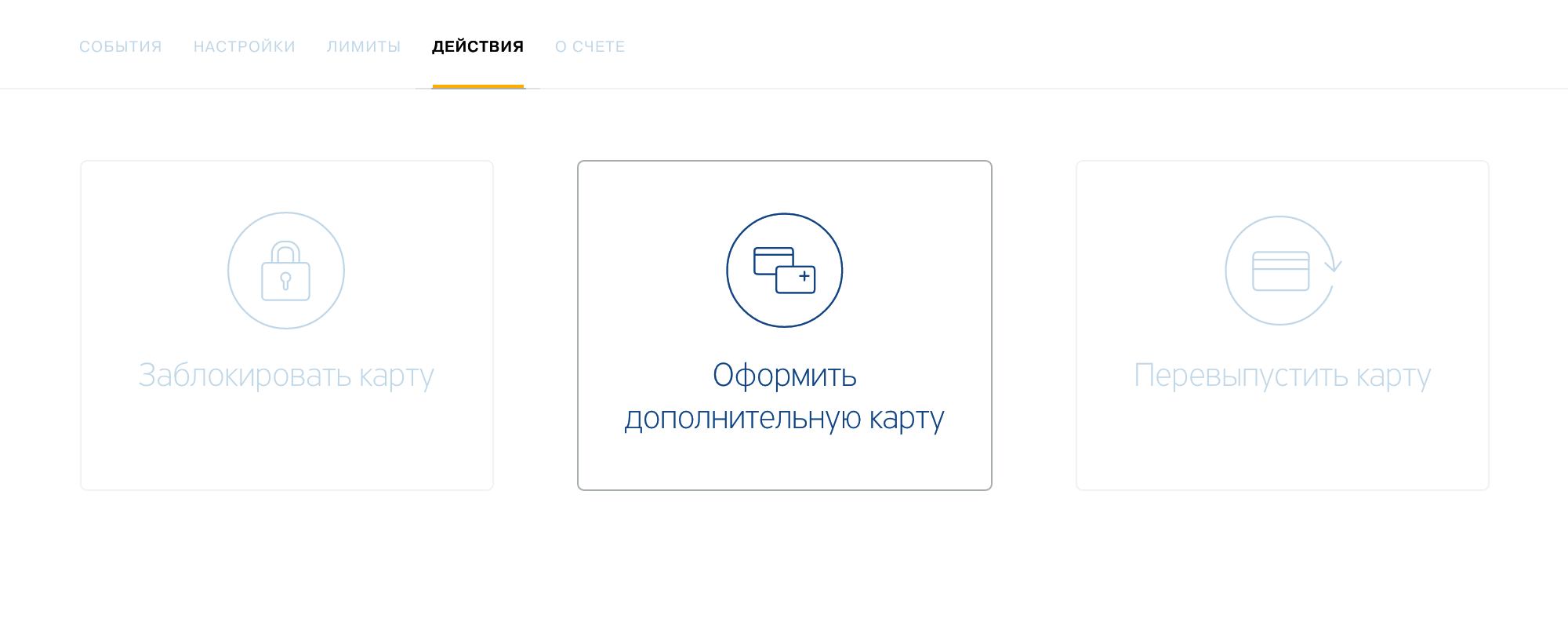

- Как оформить

- Что такое кредитная карта?

- Виды дебетовых карт

- Дебетовые и кредитные карты разница

- Как по внешнему виду карты определить ее принадлежность?

- Как понять, какая карта находится у вас на руках

Для чего нужна дебетовая карта?

Дебетовая — предназначена, прежде всего, для совершения оплаты за товары и услуги, за счёт денежных средств, хранящихся на счету клиента. Кроме того, дебетовые карты могут также выступать и зарплатными. В этом случае, работодатель будет перечислять заработную плату своих сотрудников банку, с которым заключён договор у компании, а банк, в свою очередь будет перечислять, полученные денежные средства на счета работников. Также дебетовые карты с недавнего времени стали применяться для перечисления пенсий и других социальных пособий.

Как получить дебетовую карту?

Процесс оформления карты довольно простой:

- Для начала клиенту необходимо заполнить заявку на получение пластика. Сделать это можно, как на сайте банка, так и в любом отделении.

- После получения заявки, банк приступает к непосредственному производству пластика.

- Как только процесс изготовления будет завершён, клиенту останется лишь получить пластик и активировать его. Также существует и моментальный выпуск карты. В этом случае, клиент получает пластик сразу после того, как заполнит заявку.

Основные преимущества дебетовой карты:

- Быстрое совершение оплаты за любые товары и услуги посредством специального терминала, который на сегодняшний день установлен практически во всех магазинах.

- Осуществление денежных переводов с одного счёта на другой.

- Получение наличных денежных средств без комиссии в любом банкомате.

- Полное отсутствие комиссий за совершение оплаты товаров и услуг.

- Бонусные предложения по использованию пластика (кэшбэк, бесплатные мили, скидки и т. д.).

Дополнительно читайте, в чем разница между банкоматом и теминалом. Таким образом, дебетовая карта позволяет полностью заменить наличные денежные средства. Так что, обладая таким банковским продуктом, вы избавляетесь от нужды, постоянно носить с собой кипу бумажных купюр и бояться, что их украдут или они будут потеряны.

Дополнительно узнайте об отличиях между картой Мир Золотая от Мир Классическая Сбербанка.

Куба или Таиланд – что лучше для семейного отдыха можно прочитать здесь

Дебетовые и кредитные карты: что это?

Банки выдают карты всего двух видов – дебетовые и кредитные. Внешне они практически идентичны, а вот условия использования, возможности и функции у них различаются

Важно знать, чем отличается дебетовая карта от кредитной. При неправильном использовании можно попасть в трудную ситуацию и превратиться в должника банка

Дебетовые карты

Чтобы воспользоваться, на ней должны быть деньги. Клиент может сам пополнить счёт, получить заработную плату, пенсию и др. С дебетовой карты нельзя потратить больше средств, чем есть на балансе. Вот самое главное, чем отличается дебетовая карта: возможность использования ограничена теми средствами, которые положил или получил клиент.

Это самый распространённый тип карт. Согласно требованиям банка, каждый совершеннолетний имеет право оформить карту. В особых случаях их выдают даже до 18 лет: как дополнение к карте родителя или студентам. При оформлении на работу компании выдают карту того банка, с которым у них заключён зарплатный проект (ВТБ, Альфа, Хоум Кредит, Совкомбанк и др.). Большая часть пенсионеров сейчас тоже получает пособие на банковскую карту. Зарплатная и пенсионная карточки выдаются бесплатно.

Возможности дебетовой карты:

- безналичный расчёт в магазинах, где установлен терминал;

- оплата в онлайн-магазинах;

- оплата ЖКХ, мобильной связи, интернета и др.;

- переводы на счета в других банках.

Выпуск и обслуживание карты могут быть бесплатными и платными, в зависимости от условий банка. Пополнять карту и снимать с неё наличные в банкоматах своего банка можно без комиссии, в сторонних возможна комиссия.

Карты относятся к разным платёжным системам. Это может быть Виза, Мастеркард или Мир (отечественная система).

К достоинствам дебетовой карты относятся:

- Отсутствие комиссий за платежи и переводы и ежемесячных платежей.

- Возможность снятия наличных в любой момент без комиссии.

- Начисление бонусов или рублей кэшбэком, процентов на остаток по счетам и др.

Кредитные карты

Кредиткой также можно оплачивать товары и услуги, снимать и пополнять, перевести деньги. Это платёжный инструмент, однако, в данном случае клиент использует не свои деньги, а банковские.

Чаще всего на кредитку можно положить свои деньги и пользоваться ей, как дебетовой картой, но смысл карты в другом. Её оформляют, чтобы воспользоваться средствами банка, когда нет или не хватает собственных. Вот что значит кредитная карта – это та карта, на которой лежат выданные банком средства, пока они не понадобится человеку. По условиям договора он должен вернуть их в установленный период и с процентами за пользование.

Отличие кредитной карты от дебетовой карты:

- Она выдаётся с определённым кредитным лимитом. Лимит может быть от 20 до 500 тысяч рублей в зависимости от платёжеспособности человека и его потребностей.

- Выпуск и обслуживание карты чаще всего платные, дополнительно устанавливаются проценты на использование заёмных средств.

- Есть строгие сроки их возврата.

Максимум, который может потратить человек по кредитке – это установленный кредитный лимит. Узнать лимит можно в договоре или в личном кабинете. Проценты устанавливает сам банк. Обычно они составляют 20-30% годовых. Многие банки предлагают карты со льготным периодом до 120 дней. Если клиент вернёт использованные деньги в этот срок, то проценты ему начислены не будут.

Переводы и снятие наличных не входят в льготный период. Помимо комиссии за транзакцию, начисляется годовой процент на затраченную сумму. С кредитными картами стоит быть осторожнее и внимательно читать условия договора. Они выручают в трудной ситуации, однако при несоблюдении условий могут привести к большим переплатам.

Плюсы кредитной карты – это:

- можно получить заёмные средства быстрее, чем по обычный кредит;

- беспроцентный период использования средств;

- возможность снятия наличных;

- некоторые банки за покупки начисляют повышенный кэшбэк.

Среди минусов:

- большой процент за снятие наличных;

- необходимость сбора документов (для получения карты чаще всего требуется справка, подтверждающая доход);

- штрафы за просрочку.

Чем отличается дебетовая карта от кредитной

Ключевое отличие дебетовой карты от кредитной состоит в том, какие деньги находятся на счете — собственные средства клиента или заемные.

Дебетовая карта выдается к текущему счету, может быть зарплатной. С ее помощью можно снимать наличные или оплачивать покупки в пределах имеющейся суммы. Кредитная открывает доступ к заемным деньгам на определенных условиях.

Внешняя разница

Внешне банковские продукты очень похожи. На любой карте есть логотип банка и платежной системы (это могут быть международные Visa, MasterCard, российская МИР), номер и срок действия. Иногда прописывается имя и фамилия владельца. Часто на пластике указывается тип: debit (дебетовая) или credit (кредитная).

Функциональные различия

Функциональные различия состоят в следующем:

- Комиссия за снятие наличных. С кредиток снимать наличные невыгодно: на многих картах на эту операцию не распространяется льготный период, к тому же взимается комиссия за снятие. Для дебетовок таких ограничений нет.

- Процент за пользование заемными деньгами. По истечении льготного периода придется заплатить процент за пользование заемными средствами. По дебетовой карте нужно платить только за обслуживание.

- Овердрафт. Подобие кредитной линии для дебетовых карт (в основном для зарплатных), по кредитным такого предложения нет. Величина овердрафта — до 2 средних месячных зарплат. Лимит кредитки может достигать 3 млн руб.

- Использование грейс-периода. Владельцы кредиток могут пользоваться деньгами банка без процентов в течение 50-100 дней.

Кроме того, для оформления дебетовки требуется минимальный пакет документов. В случае с кредиткой клиент должен подтвердить свою платежеспособность.

С кредиткой можно получать скидки в магазинах-партнерах банка

Кредитные карты

Кредитка — это карточка, на которой лежат средства банка (в пределах лимита, который банк предоставил заёмщику). Сегодня большинство банков предлагают воспользоваться льготным (или беспроцентным, или грейс) периодом, в течение которого заёмщик может погасить кредит без начисления процентов. Если не успеть сделать это до завершения льготного периода, начнётся переплата — ставки по кредитным картам очень высокие. Кредит можно погашать равными минимальными платежами или закрыть досрочно.

Рассмотрим предложения по кредитным картам в десяти крупнейших российских банках.

|

Банк — карта |

Стоимость обслуживания |

Льготный период |

Ставка после льготного периода (% годовых) |

Кэшбэк и бонусы |

|

Бесплатно |

50 дней |

25,9% |

До 30% бонусов за покупки у партнёров |

|

|

Бесплатно |

110 дней |

14,6–28,9% на покупки, 34,9% на снятие наличных и переводы |

1. Снятие наличных до 50 тысяч ₽ без комиссии (но без льготного периода) 2. 1,5% бонусов (стоимость обслуживания — 590 ₽/год) |

|

|

199 ₽/месяц, бесплатно при тратах от 5 тысяч ₽ |

2 месяца |

27,9% на покупки, 32,9% на снятие наличных и переводы |

Кэшбэк 1–10% или 1–6 миль за каждые 100 ₽ |

|

|

590–1490 ₽/месяц, в зависимости от пакета услуг или активной дебетовой карты |

100 дней |

От 11,99% на покупки, от 23,99% на снятие наличных и переводы; максимум — 29,2% |

Снятие наличных до 50 тысяч ₽/месяц без комиссии |

|

|

150 ₽/месяц, бесплатно при тратах от 10 тысяч ₽ |

55 дней |

23,9–25,8% |

Кэшбэк 1–10%, или бонусы 2–10%, или снятие наличных без комиссии |

|

|

Бесплатно |

55 дней |

13,9–29,9% |

Кэшбэк 1–11% |

|

|

499 ₽/год, бесплатно при тратах от 120 тысяч ₽/год |

123 дня |

21–34 % |

1. 1–5% бонусов 2. Снятие наличных до 50% от кредитного лимита без комиссии (но без льготного периода) |

|

|

700 ₽/год |

55 дней |

19,9–30,7% |

1–5% бонусов |

|

|

79 ₽/месяц, бесплатно при тратах от 15 тысяч ₽ |

62 дня |

25,9–29,4% |

Кэшбэк 1–10% или 1–5 travel-бонусов за каждые 100 ₽ |

|

|

150 ₽/месяц, бесплатно при тратах от 8 тысяч ₽ |

110 дней |

19–29% |

Снятие наличных и перевод без комиссии |

Из 10 банков только три предлагают полностью бесплатные кредитные карты: Сбербанк («Классическая кредитная карта»), ВТБ («Карта возможностей») и ФК Открытие (Opencard). В Альфа-Банке и ЮниКредит Банке за обслуживание карт придётся платить в любом случае. В остальных банках кредитки могут быть бесплатными при соблюдении условий по ежемесячным или годовым тратам.

Льготный период в банках длится от 50 дней. Самый долгий — у карты МКБ («Можно больше»): проценты можно не платить 123 дня. На втором месте — кредитки ВТБ и Райффайзенбанка (по 110 дней).

Ставки за использование средств по кредиткам после грейс-периода намного выше, чем за кредиты наличными — в среднем около 25% годовых. Окончательный процент, как и в случае с обычными кредитами, рассчитывается банком, исходя из надёжности заёмщика. Некоторые банки — ВТБ, Газпромбанк и Альфа-Банк — начисляют разные проценты за использование заёмных денег: если снять их с карточки, то процент за пользование кредитом будет выше.

Кредитный лимит по карточкам, как правило, не слишком высокий — в среднем до 500 тысяч ₽. ВТБ, Россельхозбанк и Росбанк готовы предложить максимальный лимит в 1 миллион ₽ — но, скорее всего, такие деньги будут доступны только очень надёжным заёмщикам с положительной кредитной историей.

Выгода от использования кредиток — бонусы, которые предлагают банки. Так, за покупки по картам Сбербанка, ВТБ, Газпромбанка, Россельзозбанка, ФК Открытие, МКБ, ЮниКредит Банка и Росбанка начисляется кэшбэк или баллы, которые можно будет потратить у партнёров или обменять на авиабилеты. ВТБ, Альфа-Банк, Россельхозбанк, МКБ и Райффайзенбанк позволяют снимать наличные с кредитки без процентов — в остальных банках за такую операцию придётся заплатить процент от снятия и комиссию.

Помощник

Памятка владельцу карты

Интересное и важное

Ирина Волкова Автор Выберу.ру, irinavolkova@vbr.ru Специализация: микрозаймы, кредиты, ипотека, страхование

На что обратить внимание при выборе пластиковой карты

Дебетовые карты, как правило, используются для зачисления зарплаты, пенсии или стипендии

Однако они могут быть еще и выгодными: для этого нужно обратить внимание на дополнительные опции. К ним относятся:

- Процент на остаток по счету. Ближайший аналог – накопительный счет. Если в конце каждого месяца на вашей карте остались деньги, на них будет начисляться небольшой процент.

- Кэшбэк. Небольшой процент будет возвращаться с каждой вашей покупки. Может начисляться в рублях или в баллах, которые затем можно обменять на деньги, подарки или товары от банка. Многие организации предлагают повышенный кэшбэк на определенную категорию товаров или услуг, поэтому такую карту нужно выбирать, ориентируясь на свои траты.

- Стоимость обслуживания. От этого зависит, сколько вы будете тратить в месяц на использование карточки. В некоторых случаях можно не платить за обслуживание, например, если в месяц вы тратите определенную сумму (скажем, от 30 тысяч) или при наличии вклада в банке.

- Мили. Актуально для путешественников. Процент от потраченных средств вернется на ваш счет милями, которые затем можно обменять на билеты.

В каждом банке также существуют специальные программы и дополнительные опции. Это могут быть скидки у партнеров, специальные предложения в магазине самого банка и т. д.

Топ-5 дебетовых карт

Разберем пять самых популярных в 2020 году пластиковых карточек на Выберу.ру.

|

Название/Банк |

Обслуживание |

Кэшбэк |

Проценты на остаток |

Дополнительные опции |

|

Умная карта Visa Gold от Газпромбанка |

|

|

До 6% по накопительному счету |

Больше кэшбэка и миль при заказе дополнительных карт для семьи |

|

Мультикарта от ВТБ |

|

|

До 4,5% по накопительному счету |

Карта позволяет вернуть процент от покупок кэшбэком, милями или бонусами |

|

Классическая карта Сбербанка |

|

Бонусами СПАСИБО – до 30% от партнеров |

Не начисляется |

Возможность обменять бонусы на авиа- и ж/д билеты, билеты на концерты, спектакли, скидки или сертификаты у партнеров |

|

Opencard для путешествий от банка «Открытие» |

Бесплатное обслуживание и пополнение с карт других банков |

ИЛИ

|

Не начисляется |

|

|

Карта Tinkoff Black |

|

|

3,5% по счету в рублях |

Отсутствуют |

Оформить некоторые предложения можно онлайн через наш портал – рядом с названиями этих карт вы увидите кнопку «Подать заявку». Просто заполните анкету и дождитесь звонка менеджера, который договорится с вами о месте и времени встречи для передачи карточки.

Можно ли перевести деньги на дебетовую картуБлокировка дебетовой картыМошенничество с дебетовыми картамиКорпоративная дебетовая картаДебетовая карта ушла в минусЗавести дебетовую карту: как это сделать?

Как активировать дебетовую карту?Когда нужна дебетовая карта?Депозитные картыСтрахование дебетовой картыПеревыпуск дебетовой карты банкаИспользование дебетовой карты в поездке за границу

Использование дебетовой картыКакие ограничения на снятие наличных с дебетовой карты?Как снять деньги с дебетовой карты?Преимущества дебетовых карт: скидки и бонусыКак начисляются проценты на остаток по дебетовой карте?

Что представляет собой дебетовая карта?

Дебетовая карта — банковский продукт, который прикрепляется к текущему счету клиента. Ее особенность в том, что на баланс карты изначально поступили денежные средства клиента. Это может быть заработная плата, переводы, социальные пособия.

Дебетовая карта имеет свои плюсы и минусы. С дебетовой карты нельзя снять больше средств, чем на ней есть. Дебетовая карта нужна для того, чтобы:

За выдачу, а также обслуживание пластика и даже снятие наличных средств банк может снимать процент. Но крупные банки обычно предоставляют свои услуги бесплатно. Рассматривая разницу между кредитной и дебетовой картой, стоит отметить, что за обслуживание кредиток банки практически никогда не берут плату.

Дебетовые карты могут быть, как локальными, так и международными. Получить такую карточку может любой человек, достигший 18 лет. Некоторые банки выдают особые карты с 14 лет, к примеру, в Сбербанке есть Молодежная карта.

В этом также состоит отличие дебетовой карты от кредитной. Кредитную карту чаще выдают лицам, достигшим 21 года, иногда — 18 лет, но ее не выдадут 14-летнему подростку.

Определяем, кредитная карта или дебетовая

Кредитные и дебетовые карточки имеются почти у каждого банковского клиента. Они отличаются набором функций и возможностей для своего владельца. Исходя из своих потребностей, человек может выбрать, какой картой пользоваться.

Основное отличие кредитной карты от дебетовой заключается в том, что на кредитной карте, помимо личных средств клиента, имеются еще и заемные средства, которые банк передал в пользование на определенных условиях. На дебетовой карточке могут храниться только личные средства. Также отличия между этими картами можно найти и в наборе функций.

Банки часто выпускают кредитные карты совместно с партнерами, например, РЖД, AliExpress, МТС, Связной, Мвидео и т.д. Это дает их обладателю возможности получать больше бонусов (баллов, кэш-бэка) за покупки. Отличить кредитную карту от дебетовой можно по тарифам, которые выдаются вместе с картой.

Но некоторые пользователи пытаются понять, как отличить карточки по внешнему виду. Одни кредитные организации предоставляют такую возможность, а вот другие предпочитают выпускать внешне схожие карты, чтобы только их владелец знал, где есть кредитные средства, а где нет.

Подтвердить вашу гипотезу — кредитная карта или дебетовая перед вами — может только банк. Однако вывод можно сделать по дизайну карты. Стоит пойти на сайт банка и посмотреть предлагаемые карты. Возможно там будет карта, которая перед вами, — она может выпускаться только дебетовая или только кредитная.

Вывод можно сделать по тому, написано имя человека на карте или нет. Если не написано, скорее всего, карта дебетовая. Банки стараются не выпускать неименных кредитных карт.

Как отличить по внешнему виду

Стандартный набор отметок на карте состоит из отметки:

- Платежной системы.

- Наименования банка-эмитента.

- Чипа.

- Голограммы.

- Номера карты.

- Рисунок.

- Срок действия.

На основании данной записи достаточно просто определить тип пластика. Однако не все кредитные организации делают такую пометку и выпускают внешне одинаковые карточки, о наполнении которых знает только их владелец.

С одной стороны, это довольно безопасно – если карта попадет в руки к мошенникам, они не смогут догадаться, что за карта перед ними, а с другой, это путает и самого владельца карты, ведь у него их может быть несколько.

Узнать тип карты можно по выписке в интернет-банке. Там указывается кредитный лимит, доступный остаток, сумма расходов и поступлений, минимальный платеж к внесению (при наличии долга).

Овердрафт по дебетовой карте

Дебетовые карты не имеют кредитного лимита, но клиент может «уходить» в минус. Такое явление называется «овердрафтом». Чаще всего овердрафт открывается банком на зарплатных картах и достигает не более 1-2 размеров зарплаты. Если клиент пользуется овердрафтными средствами, то они затем автоматически погашаются за счет поступающей зарплаты.

Овердрафт толкает к соблазну потратить больше, чем есть. Потратив весь предоставленный лимит, можно остаться без следующей зарплаты, которая пойдет на погашение предыдущего долга. Такая рутина может довольно сильно затянуть, поэтому увлекаться овердрафтными деньгами не рекомендуется.

Овердрафт на дебетовой карте бывает:

- Разрешенным. В данном случае банк устанавливает сумму, которую может потратить клиент помимо своих средств. При поступлении денег лимит автоматически погашается. Отличие овердрафта от кредитного лимит заключается в том, что по овердрафту нет льготного периода, поэтому нужно будет платить проценты за его использование.

- Неразрешенным. Такая ситуация допускается в некоторых случаях, например, когда клиент совершил валютную операцию, а сумма списалась со счета позже, когда курс валюты вырос, или было снятие под «ноль» в другом банкомате, который взял комиссию, или были подключены платные услуги (СМС, страховка по карте, списалось годовое обслуживание).

За возникновение неразрешенного овердрафта банк накладывает существенный штраф. Чтобы не допустить этого, стоит периодически проверять баланс на карте и оставлять на ней небольшую сумму на непредвиденный случай, например, 500-1000 руб.

Если приходится часто пользоваться заемными средствами, то стоит завести кредитную карту и погашать ее в льготный период, чтобы постоянно не платить процентов, как в случае с овердрафтом.

Как отличить кредитную банковскую карту от дебетовой: предлагаемые варианты

К рассмотрению можно представить несколько вариантов или способов:

- Способ 1 предлагает обратиться в банк. Найти ближайшее к дому отделение, посетить его и проконсультироваться у любого специалиста. Если выход из дома невозможен, альтернативным способом послужит бесплатный звонок на горячую линию банка

- Способ 2 советует внимательно изучить договора, заключённые с банками при оформлении карт. Там будет содержаться вся необходимая информация.

- Способ 3, о чём говорилось выше, предлагает изучить внешнее оформление карт: дизайн, отметки, знаки.

- Способ 4 настраивает воспользоваться услугами интернет банкинга. Найти личную страницу необходимого банка, с информационным обзором по выпускаемой продукции. Для большинства людей сегодня интернет банкинг самый прогрессивный способ.

- Способ 5 кажется наиболее простым. Нужно поискать имя и фамилию обладателя на карте. У начисленных банком кредитных средств клиента имеются еще и именные отличия. На таких картах практически всегда фиксируются инициалы клиента. С другой стороны, дебетовые карточки, которые имеются почти всегда в паре с упомянутым выше вариантом, могут не содержать имён владельцев.

Плюсы дебетовых карт

Чтобы выбрать дебетовую карту, нужно оценить ее плюсы

На что требуется обратить внимание при выборе:

- наличие кэшбэка. Многие банки возвращают определенный процент суммы, потраченной на покупки при безналичной оплате пластиком в магазинах-партнерах финансовой организации.

- возможность получать проценты за хранение своих денег на карточке. Проценты обычно начисляются на остаток денег, на отдельный счет в пределах 3-6% годовых. Таким образом счет является депозитом, но средства с него могут переводиться на основной счет в любое время.

- наличие овердрафта. Эта опция позволяет брать средства в долг у банка, для того чтобы счет не уходил в «минус». Обычно овердрафт устанавливается на зарплатных карточках. Недостающую сумму нужно вернуть до зачисления зарплаты, иначе счет уйдет в «минус». За использование овердрафтных средств комиссия не взимается.

Как оформить

Тинькофф изначально выстраивал технологию полностью дистанционного обслуживания. Для получения кредитки клиенту не надо никуда ходить, а достаточно выполнить 3 простых действия:

- заполнить и отправить заявку на сайте

- получить одобрение и дождаться сведений о дате визита представителя банка

- встретиться курьером и подписать необходимые документы

Онлайн-заявка

Подать заявку необходимо на официальном сайте Tinkoff. При этом потребуется заполнить небольшую анкету, в которой надо указать следующую информацию:

- нужный лимит

- Ф.И.О.

- контакты

- паспортные данные

- сведения о зарплате или других доходах

- дополнительную информацию

Все заявки обрабатываются банком в автоматическом режиме. Решение клиент получает буквально за 1-2 минуты. При необходимости можно всегда связаться с call-центром, если возникли вопросы по оформлению кредитного продукта. Позвонить в него можно по телефону: 8-800-555-77-78.

Кредитная карта Тинькофф Платинум

Кредитная карта All Airlines Tinkoff

Кредитная карта S7 Airlines Tinkoff

Кредитная карта All Games Tinkoff

Получение

Тинькофф осуществляет выдачу через курьеров. После обработки заявки на указанный в ней телефон придет сообщение с указанием времени и места встречи, а также контактов представителя. При необходимости можно всегда связаться с ним, если изменилась ситуация и согласованную ранее встречу надо перенести. При встрече с представителем финансового учреждения клиенту необходимо предъявить паспорт, внимательно изучить и подписать кредитную документацию. Курьер для внутренней проверки также сделает фото владельца карточки и его паспорта.

Активация

Все карты доставляются клиентам в неактивированном виде. Это связано с обеспечением безопасности. После получения пластик клиенту надо поставить на его оборотной стороне свою подпись, в специально предназначенном для нее поле. А активацию можно провести самостоятельно одним из 3 способов:

- по звонку в call-центр по номеру 8-800-555-77-78

- на сайте банка

- в приложении для смартфона

В процессе активации происходит установка ПИН-кода. Его необходимо запомнить или записать и хранить в надежном месте отдельно от пластика. Если код все же будет забыт, то его можно сменить в онлайн-банке, через приложение или при обращении по телефону к сотрудникам call-центра.

Карта рассрочки «Совесть»

Карта рассрочки Свобода банка Хоум кредит

Кредитная карта Халва от Совкомбанк

Visa Classic 100 дней без % Альфа-Банка

Что такое кредитная карта?

Кредитный пластик — это предложение, противоположное дебетовому. Собственник данного инструмента способен распределять капитал банка для своих личных целей на временной основе. Следовательно, взяв определённую денежную сумму, клиент должен будет через определённое время вернуть не только её величину, но и процент банка за пользование финансами. Каким он будет, зависит от конкретного тарифного плана, под который выпустили продукт. Кредитки всегда имеют лимитные ограничения по временному промежутку, в ходе которого дополнительная плата не взимается. Они могут быть именными, а также классическими, не хранящими персональные сведения о владельце.

Виды дебетовых карт

Дебетовые карты классифицируются по разным основаниям.

Отличие по функциям

Существуют карты с начислением процента на остаток суммы на банковском счете и без такового. Обычно банки начисляют процент на остаток средств в конце месяца.

Отличие по системе бонусов

Есть карты, с помощью которых происходит расчет в специализированных магазинах — с накоплением бонусов. После этого их можно потратить, оплачивая товары и услуги.

Отличие по овердрафту

Многие банки предоставляют возможность оформить дебетовую карту с овердрафтом, то есть с возможностью выходить за пределы собственной суммы. Когда на карте есть собственные денежные средства, ее владелец может взять определенную сумму в долг у своего банка, причем без дополнительного оформления. Ее размер оговаривается при заключении договора.

Отличие по статусу

Существуют простые и привилегированные карты: PLATINUN, GOLD и SILVER. В отличие от простых карт они дают владельцам дополнительные возможности: скидки, бонусы, бронь и так далее. Обслуживание данных карт обходится владельцам дороже, однако это окупается преимуществами.

Отличие по уровню защищенности

Есть обычные карты с магнитной полосой и чиповые карты с магнитной полосой. Вторые защищены лучше: встроенный в карту чип представляет собой микропроцессор, который содержит информацию о владельце, его счетах и произведенных операциях. Скопировать информацию с чипа сложнее, нежели с магнитной полосы.

Однако в случае потери карты необходимо срочно позвонить по номеру телефона «Горячей линии» банка и попросить заблокировать карту. Новая карта будет изготовлена банком платно или бесплатно для владельца: данный вопрос отдельно оговаривается в договоре при его заключении.

Отличие по имени владельца

Карты бывают обезличенными и именными. Первые выдаются клиенту сразу после подписания договора с банком, а вторые — в течение 45 дней, поскольку изготавливаются для конкретного владельца. Его инициалы будут стоять в левом нижнем углу карты. Номер обезличенных карт состоит из 18 цифр, а номер именных карт — из 16.

Отличие по платежным системам

К основным платежным системам относятся следующие:

- VISA INTERNATIONAL;

- MASTERCARD;

- WORLDWIDE MAESTRO;

- AMERICAN EXPRESS;

- ПРО-100 (платежная система Банка России).

85% рынка всех дебетовых карт занимают карты этих лидеров.

Каждая платежная система выпускает карты разных видов, в зависимости от набора возможностей: существуют простые и привилегированные карты. Например, VISA ELECTRON относится к первому типу и имеет ряд ограничений в использовании, а VISA CLASSIC — ко второму, являясь более статусной и обладая большими возможностями.

Конечно, стоимость выпуска карт первой группы и их годовое обслуживание значительно дешевле.

Отличие по месту обслуживания

Есть карты, которые принимаются лишь в России, а есть с действием по всему миру, например, VISA CLASSIC или MASTERCARD STANDART.

Дебетовые и кредитные карты разница

Получается, что карты являются противоположностями друг друга. Главное отличие дебетовой карты от кредитной в том, что на ней хранятся собственные деньги клиента. Он может пользоваться только ими. На кредитке лежат деньги, данные банков в долг. Человек может воспользоваться ими в любой момент, но он должен их вернуть в определённый срок и заплатить процент за использование.

Это не единственное отличие:

- После окончания срока действия дебетовую карту можно перевыпустить, кредитка не возобновляется. Её нужно заказывать заново. Связано это с тем, что за 3 или 4 года действия платёжеспособность клиента могла измениться.

- Некоторые клиенты на дебетовках имеют овердрафт. Это означает, они могут воспользоваться займом от банка и уйти в небольшой минус. Сумма, на которую они могут это сделать, обычно меньше, чем лимит по кредитке, и не превышает 1-2 зарплат. При первом же пополнении карты сумма будет списана. Овердрафт подключают активным держателям карты.

- Снятие наличных по дебетовке – без комиссии, по кредитке – 2-5% от запрашиваемой суммы.

- При использовании средств кредита клиент возвращает их с процентами. На дебетовой возможно получение дохода: на остаток денег на карту начисляется процент.

Внешнее различие

Как отличить дебетовую карту от кредитной внешне? Часто разницу сложно понять, так как у них много сходства:

- на них присутствует логотип банка-эмитента;

- 16-значный номер;

- название платёжной системы;

- срок действия карты.

Требования к клиенту

Для оформления карты банки предъявляются разные требования к клиентам. Для получения дебетовки достаточно паспорта. Многие банки открывают счёт даже нерезидентам РФ.

Выдачи кредитки – риск для банка, так как всегда есть шанс, что заёмщик не вернёт деньги. Поэтому требования более строгие. Чтобы заказать карточку, необходим паспорт РФ и документ, подтверждающий доход: справка по форме 2-НДФЛ, по форме банка или выписка со счёта. Только на основе указанных в них данных банк определяет платёжеспособность и устанавливает лимит. Также клиент обязательно должен быть совершеннолетним. Многие банки повышают возраст до 20 или 21 года.

Банки выдают карты двух типов: дебетовые и кредитные. Внешне различия незаметны, и определить вид бывает сложно. Стоит воспользоваться интернет-банкингом или обратиться к сотрудникам, чтобы уточнить тип, ведь условия использования у них разные.

Разница в том, что держатели дебетовой карты используют только сумму собственных средств. Карта выступает как электронный кошелёк, где они хранят свои деньги. Ими можно оплачивать любые услуги, снимать и переводить без комиссии.

Кредитовая карта от обычной дебетовки отличается тем, что на ней лежат деньги банка. Обычно такие карты оформляют, чтобы воспользоваться средствами, когда не хватает собственных. Однако клиент должен вернуть их в льготный период, чтобы не было просрочки. Иначе за каждый день ему будут начислены штрафы и пени. Обе карты одинаково популярны среди банковских клиентов, но цели использования у них разные. Какая выгоднее и больше подходит, каждый решает для себя сам.

Как по внешнему виду карты определить ее принадлежность?

Многие заблуждаются, считая, что по номеру платежного средства можно определить, к какому типу оно относится. Первые четыре цифры могут сказать клиентам лишь о принадлежности к платежной системе. Таким образом, если на пластике нет пометок credit или debit, то определить ее принадлежность только по внешним признакам невозможно.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте материал с отзывами людей о лучших играх для выигрыша денег.

Популярные материалы

Кредитная карта от «МКБ»

Виды кредитных карт

Кредитные карты по паспорту с моментальным решением без справок

Как понять, какая карта находится у вас на руках

В различиях между дебетовыми и кредитными картами мы разобрались, теперь поговорим о том, как можно определить тип карты, которая находится у вас на руках. Кто-то скажет, что это невозможно, чтобы человек не знал, какую карту он оформил, или забыл, чем он пользуется. Однако, на практике такое хоть и редко, но случается. Вот несколько способов распознать тип карты.

- Банк. Это самое простое, что можно сделать: позвонить в банк или прийти в отделение (не забыв взять паспорт). Сотрудники обязательно ответят на ваши вопросы и объяснят, какой картой вы владеете, а также напомнят условия ее использования.

- Договор. При оформлении любого банковского продукта составляется договор. Если у вас есть этот документ, найдите в нем необходимую информацию.

- Интернет. Если вы используете онлайн сервисы и инструменты в виде мобильного или Интернет-банкинга, необходимую информацию можно найти там. Кроме того, в личном кабинете можно посмотреть текущий баланс, уточнить задолженность по кредитной карте (если она есть) и т. д.