Особенности выдачи аванса новому сотруднику в первый месяц работы

Содержание:

- Аванс сколько процентов от зарплаты по Трудовому Кодексу РФ 2018?

- Как выплачивается зарплата и аванс?

- Какие выплаты учитываются при начислении

- Как оформить аванс от заработной платы

- Если аванс не платят

- Наказание за нарушение порядка выплат

- Сколько процентов от зарплаты составляет аванс

- Аванс — это сколько процентов от зарплаты?

- Ответственность работодателя за невыплату

- Основные понятия

- Сроки выплаты аванса

- Аванс – это какая часть зарплаты?

- Суть задатка с точки зрения законодательства

- Налогообложение и выплата налогов

- О выплате аванса в фиксированной сумме

- Понятие аванса

- Дата выдачи

- Способы назначения аванса

Аванс сколько процентов от зарплаты по Трудовому Кодексу РФ 2018?

Трудовой Кодекс, по этому поводу, не устанавливает каких-либо конкретных размеров процентов. Он лишь указывает, что работнику обязательно надо отчислять зарплату не менее двух раз за месяц. А размер аванса по заработной плате по ТК РФ в 2018 году определяется уже исходя из конкретной ситуации.

Аванс, в таком случае, будет составлять 50% от всей суммы дохода, но с учетом вычета налога 13%/ 2 (две половины месяца)= 7,5% (за одну половину). Итак, процентный размер авансового платежа равен 42,5% (50% — 7,5%).

Но определенная сумма процентов не прописывается ни в трудовом договоре, ни в локальных актах организации, где работает лицо, устанавливается лишь периодичность выплат за работу.

Выплата аванса по заработной плате по новым правилам в 2018

В 2017, изменения внесены ФЗ в трудовое законодательство: скорректирован порядок и сроки начисления авансовых платежей работающим гражданам. Теперь сотрудник фирмы, должен получать вознаграждение за работу, не менее двух раз за месячный период, при этом каждый 15 рабочий день, должен быть днем выплаты аванса, но он может быть установлен и раньше, по усмотрению работодателя.

Кстати, о том, чем являются удержания из заработной платы по ТК РФ, рассказано здесь.

В каком размере выплачивается аванс по заработной плате в 2018?

Злободневный вопрос, сколько процентов составляет аванс от зарплаты — волнует всех работников и в 2018. Он рассчитывается пропорционально отработанному периоду. Если весь доход за 30 дней составляет 100 000 руб, то к 15 дню аванс будет равен 50 000 руб., но это без учета налога на доход (13 %).

С НДФЛ, сумма будет рассчитываться следующим образом:

- 100 000 – 13 % = 87 000;

- 87 000/ 2 = 43 500.

Авансовый платеж за 15 дней составит 43 500 р.

Новые сроки выплаты аванса и зарплаты в 2018

Новые сроки действительно появились. Это каждые 15 дней. Руководитель может установить день выплаты половины зарплаты в любой день месяца, главное, чтобы промежуток между первой ее частью и второй, не превышал 15 дней.

Если же день авансовых отчислений, будет являться выходным, то деньги должны быть выданы в первый рабочий день перед ними.Итак, рамки оплаты труда работников, устанавливает законодатель, а конкретное число выбирает работодатель.

Нужно ли платить НДФЛ с аванса по заработной плате?

НДФЛ взимается с общей заработанной суммы, работником за месячный период. Он определен в 13 % и до сих пор не изменялся. С аванса, налог на прибыль не удерживают, но на его размере НДФЛ отражается, так как авансовые отчисления формируются с учетом окончательной суммы дохода лица, которая остается после вычета налоговых 13 процентов.

Как выплачивается зарплата и аванс?

Аванс выплачивают раз в месяц.

Административный персонал некоторых организаций выплачивает аванс исключительно в целях исключения правонарушений, устанавливая его размер не более одной тысячи рублей. Таким образом, нарушается трудовое законодательство, так как сумма аванса должна быть соразмерной времени, которое было отработано фактически.

Роструд нередко проводит разъяснительные мероприятия, в ходе которых устанавливается объем выплат. Сумма аванса не должна быть меньше установленной тарифной ставки сотрудника за отработанное время.

Следовательно, минимум, полагающийся работнику, является месячным окладом, скорректированным в соответствии с числом рабочих дней. Учитывается трудовое время в первые пятнадцать дней отчетного периода.

Также бухгалтеру рекомендуется руководствоваться нормами Трудового Кодекса при определении процентной ставки аванса. Он имеет возможность установить размер до пятидесяти процентов от месячных выплат. Трудовой Кодекс России разрешает предоставлять половину заработной платы пятнадцатого или шестнадцатого числа текущего месяца.

Общепринятый бухгалтерский обиход гласит, что аванс является первой частью оплаты труда, которую необходимо перечислить сотруднику. Министерство здравоохранения социального развития рекомендует устанавливать дату её выдачи пятнадцатого или шестнадцатого числа текущего месяца.

Однако, руководство организации обладает правом выбрать двадцать пятый день месяца, что не запрещено законодательством, но при образовании конфликтных ситуаций с работниками судебные органы будут на стороне последних.

Какие выплаты учитываются при начислении

В него включаем только обязательные надбавки, которые не зависят от оценки итогов работы за месяц в целом и выполнения месячной нормы рабочего времени (Письма Минтруда и соцзащиты РФ от 18.04.2017 № 11-4/ООГ-718, от 10.08.2017 № 14-1/В-725). К ним можно отнести:

- оклад, тарифную ставку (должностной оклад), исчисленную пропорционально отработанному времени;

- установленные в ЛНА обязательные выплаты (надбавки) за стаж работы, за вредные, опасные условия труда, работу в районах со специфическим климатом;

- оплату за работу в ночное время;

- доплаты за совмещение должностей или замещение временно отсутствующего работника;

- другие аналогичные выплаты.

Не включаем стимулирующие и компенсационные выплаты, начисляемые по результатам работы за определенный временной промежуток (например, премиальные и др.).

Если в течение расчетного периода у работника был больничный, командировка либо он брал дни за свой счет или же отсутствовал по другим причинам, то при окончательном расчете эти дни нужно учесть, а переплаченную в аванс сумму удержать. Для этих целей в организациях ведется табель учета рабочего времени, в котором отражаются все отработанные дни, переработки и др., а также дни фактического отсутствия на работе.

Как оформить аванс от заработной платы

Размер аванса зависит от зарплаты.

Сначала необходимо произвести расчёт. Точную процедуру определения суммы рекомендуется отразить в Положении об оплате труда на предприятии.

Сама выплата может быть сделана в форме наличных денег или путём перечисления денег на зарплатную карточку, принадлежащую сотруднику. В последнее время второй способ приобретает всё большую степень популярности.

Важным вопросом является начисление налогов. С одной стороны, аванс, по сути, не является окончательным расчётом. С другой, с точки зрения законодательства, речь идёт об одной из двух равноправных выплат зарплаты за месяц.

То есть налоги, на первый взгляд, нужно обязательно заплатить полностью по отношению к авансовой выплате. С другой стороны, согласно Трудовому Кодексу днём, когда начисляются налоги, является последний день того периода, за который платятся деньги.

А это происходит уже после выплаты аванса. Такая точка зрения является официальной. Эти соображения аналогичным образом применяются не только к начислению и уплате подоходного налога, но и к выплатам в социальные фонды.

Некоторые во время получения аванса сразу платят налоги за всю месячную выплату. То есть получается, что за вторую часть выплаты налоги вносятся заранее.

Если аванс не платят

За несоблюдение норм ТК РФ касаемо перечисления авансовой части зарплаты работодателю грозят штрафные санкции. Об этом свидетельствует ст. 5.27 Кодекса об Административных правонарушениях. Ознакомиться с суммой полагающихся денежных взысканий можно в таблице:

| Налоговый статус | Размер наказания |

| Юридическое лицо | 50 000 руб. |

| Должностное лицо | 10 000 руб. – 20 000 руб. |

| Индивидуальный предприниматель | 1 000 руб. – 5 000 руб. |

Выплата аванса должна осуществляться всем сотрудникам без исключения. Такие факторы, как:

- трудоустройство по совместительству;

- небольшой размер оплаты труда;

не должны стать препятствием к начислению работнику полагающихся средств. Эта процедура регламентируется законодательством, и не может проводиться на усмотрение руководителя организации.

Наказание за нарушение порядка выплат

За нарушение порядка расчетов по оплате труда руководитель компании и должностное лицо привлекаются к административной и уголовной ответственности.

Мерами пресечения могут стать:

- Штраф на должностное лицо, ИП от одной до двадцати тыс.руб., на руководителя организации – от тридцати до семидесяти тыс.руб.

- Для директора компании лишение права занимания должности на срок до пяти лет, в зависимости от тяжести преступления;

- Санкции по ст.145.1 УК РФ за намеренные нарушения руководителю до полу миллиона рублей.

- А также работники имеют право получить компенсацию за задержку выплаты з/п в размере не менее 1/150 ставки рефинансирования ЦБ РФ, либо возмещение морального вреда.

Посоветуем гражданам перед трудоустройством ознакомиться с информацией, сколько дней между зарплатой и авансом, а также порядком исчисления и выплаты, чтобы защищать свои права в случае возникновения отклонений от установленного в компании режима.

Сколько процентов от зарплаты составляет аванс

Существует (распространены) несколько вариантов начислять, а также выплачивать авансовый платеж:

- заранее выплатить сотруднику;

- рассчитаться с командированным сотрудником перед выездом.

Аванс, является частью оплаты заказчику при окончательном расчете. Также средства могут выдаваться в счет расчетов, которые предстоит оплатить. Такие выплаты называют предоплатой или авансированием.

Объем зарплаты

Такое понятие, как «аванс», на территории России отсутствует и не прописано в Трудовом кодексе. Существует только понятие «заработная плата», которую выплачивает руководитель дважды в месяц. Несмотря на то что в России отсутствует аванс, выплата не исключена. Каждый руководитель должен в трудовом договоре, оговорить сроки по выплате авансового платежа, его размер.

Стоит обратить внимание читателей на то, что аванс в 2020 году обязательно выплачивается, как и зарплата. Доход работника (сотрудника) состоит из типов:

- аванс (первая часть зарплаты, которая выплачивается в первой половине месяца).

- полный расчет за отработанный месяц (за оставшуюся половину месяца).

Пример расчета авансового платежа

Работники (сотрудники) различных фирм, организаций и предприятий могут самостоятельно рассчитать размер фиксированных выплат. Наши специалисты приводят читателям пример, как легко может считаться сумма аванса.

Допустим, что фиксированный оклад работника составляет 50 000 рублей. Налог, перечисленный с оклада, будет составлять 50 000 × 13 % = 6 500 рублей.

Выплачивается авансовый платеж 15-го числа каждого месяца.

Аванс за текущий месяц, исходя из того, что он будет выплачен в срок, будет равен (50 000 – 6 500) : 20 × 10 = 21 750 рублей, где 20 – рабочие дни в данном месяце, 10 – количество отработанных дней.

Кому и когда положена 13 зарплата

Сумма аванса

Такая выплата, как аванс, не является фиксированным процентом от самой суммы зарплаты. Аванс – это доход (зарплата) сотрудника за отработанный период времени в начале месяца (первой половине).

Важно помнить о том, что ставки по тарифам (оклады) у работников различных специальностей, отличаются и поэтому аванс, который начисляется как процент от зарплаты, будет разным по сумме.

Подведя итог, становится видно, что за первую отработанную половину месяца зарплата должна быть рассчитана исходя из оклада.

Кроме основного и тарифного оклада, которые устанавливаются работнику за отработанный период времени, начисляются и надбавки. Они, в свою очередь, делятся на такие виды, как:

- доплата за отработанное ночное время;

- выплата за стаж;

- надбавка при совмещении работником должностей;

- другие выплаты и доплаты.

Стоит не забывать о том, что сумма аванса (процента) будет всегда зависеть от многих факторов. Точного ответа о выплате нет.

Премии и выплаты по компенсациям (оплата сверх нормы, выходы в выходные и праздники), могут рассчитываться только в конце месяца. Такие выплаты могут платить при расчете зарплаты. Они не входят в сумму авансового платежа.

Сроки выплаты аванса

Согласно новому правилу, должно быть не более пятнадцати дней между выплатой зарплаты и авансом.

Если руководитель организации, предприятия или индивидуальный предприниматель выплатил заработную плату сроком до двадцатого числа, то аванс уже начисляется не позднее пятнадцатого.

В том случае, если выплата аванса прошла 25-го числа, то зарплата должна выплачиваться уже не позже 10-го. Это говорит о том, что аванс и зарплата, согласно ст. 136 Трудового кодекса РФ, обязаны выплачиваться не реже двух раз на протяжении месяца.

Штрафы за невыплату аванса

Нашим специалистам часто задают вопрос: обязательно ли руководитель предприятия должен начислить своим сотрудникам аванс, а также вовремя выплатить его? Руководитель не имеет права приостанавливать начисления и выплаты по зарплате.

Для этого предусмотрены административные штрафы, согласно КоАП России:

- для лиц, которые занимаются индивидуальным предпринимательством, штраф за нарушение выплат, составит 1 000 до 5 000 рублей;

- для организаций такой штраф обойдется от 30 000 до 50 000 рублей;

- для лиц, занимающих должностные места, штраф составит от 1 000 до 5 000 рублей или предупреждение.

Примечательно то, что за гранями закона находится выплата работнику зарплаты один раз в месяц. Организация (предприятие), выплачивая зарплату один раз, нарушает трудовое законодательство.

Внимание! В рамках нашего портала вы совершенно бесплатно можете получить консультацию корпоративного юриста. Задайте ваш вопрос в форме ниже!

Аванс — это сколько процентов от зарплаты?

Первая часть заработной платы за месяц традиционно называется авансом. Но аванс — это какая часть зарплаты? Расскажем, сколько процентов от зарплаты составляет аванс.

Аванс и зарплата

Заработная плата должна выплачиваться работнику не реже чем каждые полмесяца в день, установленный правилами внутреннего трудового распорядка, коллективным договором, трудовым договором. Это требование законодательства (ч. 6 ст. 136 ТК РФ). А значит это то, что без разделения заработной платы как минимум на 2 части работодателю не обойтись. Ведь если он решит проигнорировать выплату авансовой части заработной платы (зарплаты за первую половину месяца), то может быть оштрафован за нарушение трудового законодательства на 30 000 – 50 000 рублей, а руководитель или ИП – на 1000 – 5000 рублей (ч. 6 ст. 5.27 КоАП РФ).

Как рассчитать аванс по зарплате 2020

В Письме Минтруда России от 03.02.2016 № 14-1/10/В-660 указано, что при определении размера выплаты заработной платы за полмесяца следует учитывать фактически отработанное сотрудником время (фактически выполненную им работу). Такая же позиция высказана в Письме Минтруда от 10.08.2017 № 14-1/В-725.

Например, оклад работника составляет 75 000 руб. НДФЛ с оклада – 9 750 руб. (75 000 * 13 %). Дата выплаты аванса – 16–ое число текущего месяца. Трудовым договором предусмотрено, что аванс выплачивается исходя из фактически отработанного времени на дату выплаты аванса, при этом в фактически отработанное время сам день выплаты аванса не включается. Следовательно, например, аванс за март 2020 года (половина месяца отработана полностью) должен быть выплачен 16.03.2020 в размере 27 964,29 руб. ((75 000 – 9 750) / 21 * 9).

Для упрощения иногда аванс устанавливается в размере, например 50 % от суммы заработной платы за месяц без учета НДФЛ.

Закрепляем порядок расчета аванса

Таким образом, работодателю целесообразно выплачивать аванс в размере не менее заработной платы конкретного работника, рассчитанной исходя из фактически отработанного времени на дату выплаты аванса. Порядок расчета аванса и дату его выплаты необходимо закрепить в трудовом договоре с работником или Положении об оплате труда.

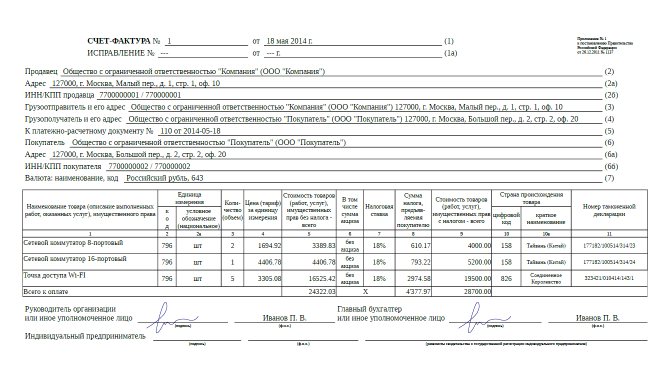

Для физических лиц

Для юридического лица

Подписка на эл.версию

27.11.2020, 09:29

Ответственность работодателя за невыплату

На предприятии, где сотрудникам платят зарплату, но выплата аванса не предусмотрена, нарушается закон. В данном случае происходит административное правонарушение, наказание за которое предусмотрено статьей 5.27 КоАП РФ.

Если не выплачивается аванс, то предусмотрены при первом нарушении следующие виды наказаний:

- Должностное лицо фирмы будет обязано заплатить штраф в размере от одной до пяти тысяч рублей.

- Индивидуальный предприниматель, который таким образом оплачивает труд сотрудников может быть уплатить штраф в размере от 1000 р. до 5000 р.

- Юридические лица в такой ситуации заплатят в виде штрафа от 30 до 50 тысяч рублей.

Если данная ситуация возникает не в первый раз, то тяжесть наказания возрастает. При повторном нарушении применяются следующие меры:

- Должностное лицо предприятия может заплатить штраф от 10 до 20 тысяч рублей. Может быть применена дисквалификация (запрещение занимать определённые должности) на время от одного до трех лет.

- Индивидуальный предприниматель при повторном нарушении заплатит штраф в сумме 10000-20000 рублей.

- Для предприятия величина штрафа возрастет по сравнению с наказанием за первое нарушение и теперь будет находиться в границах от 50 до 70 тысяч рублей.

Данное наказание предусматривается Административным Кодексом, но существует ещё один вид штрафных санкций в данном случае. Дело в том, что при задержке выплаты зарплаты считается, что соответствующей суммой работодатель пользовался незаконно и должен уплатить определённые проценты за всё время, пока зарплата задерживалась.

Закон устанавливает, что в таком случае рассчитывается пеня в размере не меньше 1/150 части от ключевой ставки Банка России за сутки. Период, за который производится расчет, начинается со следующего дня после даты, когда должна была произойти выплата и заканчивается датой, когда работник получил эти деньги. Сумма такой компенсации может быть повышена в трудовом договоре, на основе локального нормативного акта или на основе коллективного договора.

Такие выплаты делаются на основе заявления, поданного работником. С его согласия оплата данной компенсации может быть сделана не только в виде денежной выплаты, но и может произойти расчёт при помощи натуральной оплаты.

Данная компенсация предусмотрена статьёй 235 ТК РФ.

Основные понятия

Каждый гражданин при официальном трудоустройстве вправе требовать от работодателя соблюдать его собственные трудовые права. Руководитель обязан выплачивать заработную плату согласно отработанному работником времени. Также не исключаются дополнительные выплаты. К ним относятся премии и тринадцатая зарплата. Последняя выплата считается добровольной и проводится согласно пунктам коллективного договора.

Работодателям необходимо обезопасить себя от ошибок при выплате авансов. В случае их возникновения, могут появиться проблемы с налоговой службой. Авансовые взносы необходимо начислять за отработанное сотрудником время.

Сроки выплаты аванса

Аванс выплачивают раз в месяц.

Теперь поговорим о сроках выплат зарплаты и аванса. Они, чаще всего, устанавливаются непосредственно работодателем и фиксируется в трудовом распорядке предприятия.

Фиксированная дата выплат второй части заработной платы должна быть не позже 15-го числа каждого месяца. Например, вторую часть суммы за ноябрь вы получите до 15-го декабря.

Тем не менее, аванс тоже следует выплатить не позднее последнего числа месяца. За ноябрь — не позднее 30-го числа. Так как пятнадцать дней — как раз ровно пол месяца.

Тем самым, срок выплат и аванса, и последующей второй части ЗП строго регулируется Трудовым Кодексом. Соответственно, промежуток между первой и второй частью выплаты не должен превышать пятнадцати суток.

Точные даты выплат ТК не устанавливаются. Роструд рекомендует назначать дату выплаты на пятнадцатое или шестнадцатое число каждого месяца

Важно, чтобы сроки были прописаны в трудовом уставе предприятия

Стоит обратить внимание на то, что выплаты производятся не в фиксированный период, а именно в определенную уставом дату. Если предприятие выдает зарплату и аванс в разное время, например в период с 1 по 4 и с 12 по 15 числа, то он нарушает ТК

Связано это с тем, что работодатель не может гарантировать установленную периодичность в пол месяца.

При неуплате или несвоевременной выплате аванса работодателя привлекают по статье ч. 6 ст. 5.27, наказывая штрафом до 50 000 рублей. Повторное нарушение увеличивает сумму штрафа и может так же привести к дисквалификации юрлица на срок от одного года до трех лет. Это отрицательно повлияет на его денежное положение и работу компании в целом.

Авансом называют фиксированную сумму выплат, являющихся первой частью заработной платы. Данная выплата должна составлять не менее сорока процентов от общей суммы ЗП. Аванс может быть не единоразовым, а выплачиваться неограниченное количество раз (не менее одного).

Аванс может сильно помочь при возникновении жизненных неурядиц или внезапных трудностей, когда очень срочно нужны деньги, а до зарплаты еще долго. Например, при поломке техники или отъезде.

Из этого видео вы узнаете об изменениях в Трудовом Кодексе в 2017 году.

Форма для приема вопроса, напишите свой

Аванс – это какая часть зарплаты?

Сколько должен быть аванс от зарплаты в 2017 году – ТК четко не регулирует. Для разъяснения обратимся к широко известному в СССР Постановлению Совмина № 566 от 23 мая 1957 г. Здесь определено, что зарплата за первую часть (половину) месяца, то есть аванс, выплачивается в установленном работодателем размере, но не менее, чем фактически выработанный заработок сотрудника за расчетный период. Аналогичная точка зрения высказывается Минтрудом РФ в Письме № 14-1/10/В-660 от 03.02.16 г.

Таким образом, чтобы знать, как рассчитывается аванс по зарплате, необходимо учитывать количество времени, отработанное специалистом по факту. И устанавливать такой процент, чтобы «на руки» человек получал примерно половину оклада (при окладной системе оплаты труда) за полмесяца, если выплаты делаются каждые 2 недели. Точный регламент следует прописать во внутренних актах предприятия с учетом сложности деятельности, объема выполняемых функций, наличия надбавок/доплат, перевыполнения нормы и т.д.

Какой процент от зарплаты составляет аванс в 2017 году:

- Фиксированный – при утверждении этого варианта, сколько процентов платят аванс от зарплаты, зависит от установленной ставки.

- По фактически отработанному времени – как начисляется аванс и зарплата при учете фактической выработки? об этом речь пойдет чуть ниже.

Суть задатка с точки зрения законодательства

Задаток является важной деталью заключения договора. Покупатель заинтересован в приостановке продажи имущества, в свою очередь, владелец хочет получить гарантию заключения договора

О том, что такое задаток, закреплено в п.1 ст. 380 Гражданского кодекса РФ

Проще говоря, задатком называют определенную сумму, которую вносят для подтверждения готовности совершить сделку. У этого способа есть три основные функции:

- Доказательственная. Внесение задатка служит доказательством последующего заключения сделки. Это является последним этапом перед ее совершением.

- Платежная. Задаток представляет собой часть суммы, подлежащей уплате по договору купли — продажи. Это не предоплата за покупаемый объект, а способ исполнения обязательств.

- Обеспечительная. Передача задатка обеспечивает приведение договора в действие. Законодательством предусмотрен ряд действий, обеспечивающих исполнение договора.

Согласно статье 381 Гражданского кодекса РФ, при неисполнении договора возможно два варианта развития событий:

- Если за неисполнение договора несет ответственность сторона, давшая задаток, деньги не возвращаются и задаток остается у другой стороны.

- Если договор не исполнен по вине стороны, получившей задаток, он будет возвращен в двойном размере.

Кроме того, нарушение условий договора несет еще одно последствие: виновная сторона должна возместить все причиненные убытки. Задаток строго обязывает обе стороны сделки. Поскольку они не заинтересованы в потере денег, это дает гарантию заключения договора.

Вне зависимости от суммы задатка, его необходимо задокументировать в письменной форме. Если одно из вышеперечисленных действий и функций не будет соблюдено, внесенную сумму можно считать авансом.

Налогообложение и выплата налогов

Компания как налоговый агент должна удержать из зарплаты сотрудника подоходный налог. У работников-резидентов им облагаются все доходы, полученные как на территории страны, так и за ее пределами, а у нерезидентов — только полученные внутри России.

Компания как налоговый агент должна удержать из зарплаты сотрудника подоходный налог. У работников-резидентов им облагаются все доходы, полученные как на территории страны, так и за ее пределами, а у нерезидентов — только полученные внутри России.

НК РФ устанавливает несколько видов ставок. Обычно применяются ставки 13% для резидентов и 30% для нерезидентов.

В 2015 году были приняты новые нормы, которые определяют даты таких событий, как возникновение дохода, удержания и срок оплаты НДФЛ. Днем возникновения дохода в виде зарплаты является последний день месяца. Начисленную сумму налога нужно удержать из зарплаты во время ее выплаты. Перечислить в бюджет его нужно не позднее дня, следующего за датой оплаты (п.6 Ст. 226 НК РФ).

А вот налог с отпускных и больничных может быть уплачен не позднее последнего дня месяца, в котором они были выданы. При этом все подобные суммы можно перечислить в налоговую один платежным поручением.

На сумму начисленной зарплаты фирма обязана посчитать и перечислить из собственных средств социальные взносы. К ним относятся:

- Взносы в ПФР — 22%;

- Взносы в медицинский фонд — 5,1%;

- Взносы в соцстрах на случаи больничного или из-за материнства — 2,9%;

- Взносы в соцстрах по травматизму — в зависимости от характера деятельности.

Начисление производится в момент расчета зарплаты сотрудника. Все эти взносы должны быть уплачены в единый день — не позже 15 числа месяца, который идет за отчетным. В случае, если этот день попадает на выходной или праздничный, то срок сдвигается вперед на ближайший рабочий.

При этом необходимо помнить, что все данные налоги и взносы начисляются и уплачиваются только непосредственно с самой зарплаты. Согласно действующему законодательству, первая часть зарплаты, выплачивая фирмой — аванс, не требует моментального исчисления и уплаты НДФЛ с аванса и взносов, т. к. расчетным периодом при ее исчислении является месяц. Именно по окончании этого времени определяется ее полный размер и тогда уже происходит налогообложение подоходным налогом и исчисление взносов в фонды.

Важно! Уплачивать НДФЛ раньше времени фирма не имеет права, поскольку он должен быть перечислен из доходов сотрудников, а не уплачен из собственных средств компании. В судебной практике возникали ситуации, когда перечисленные таким образом суммы вообще не признавались инспекцией как налог

В то же время перечислить заранее страховые взносы можно, поскольку срок их уплаты не привязан к моменту выплаты зарплаты.

О выплате аванса в фиксированной сумме

Расчет и платеж авансовой суммы могут быть упрощены в той ситуации, если сумма определяется взятием определенного процента по зарплате.

Иногда в реальности применяются формулы, предусматривающие использование 40% аванса или 50%. Однако этот способ, хотя и является довольно простым, не соответствует требованиям законодательства.

Закон требует, чтобы сумма составляла не менее, чем положенные по тарифу деньги за отработанный период. Обычно авансовый платеж делается за период с 1 по 15 число. В различных случаях сумма может составлять различную процентную величину от денег за месяц. К примеру: в июле с учётом 31 календарных суток и в февральский период, когда их 28.

Имеет смысл учитывать также другую сторону вопроса. Начальник не заинтересован в том, чтобы переплачивать за время, которое не отработано (например, если сотрудник был на больничном несколько дней). В последнем случае размер выплаты может быть значительно меньше теоретически рассчитанной процентной величины.

Понятие аванса

Что такое аванс?

В действующем трудовом законодательстве отсутствует понятие аванс. Оно не имеет того значения, которое принято большей частью населения. В Кодексе оно подразумевает, что администрация обязана предоставлять работнику заработную плату не менее двух раз в тридцать дней.

В законодательстве отсутствуют строго определенные даты выплат, так как управляющие каждого предприятия обязаны самостоятельно разрабатывать порядок в соответствии с коллективным соглашением или внутренними правилами. Чтобы не переходить черту закона, рекомендуется руководствоваться общественной практикой, демонстрируемой прочими фирмами.

Действующие трудовые органы строго наказывают за задержку заработной платы. С юридического лица, не выплатившего заработную плату вовремя, взыскивается штраф в размере до пятидесяти тысяч рублей.

Руководство некоторых предприятий предусмотрительно требуют написать сотрудников заявление о предоставлении выплат не более одного раза в месяц, что помогает уклониться от санкций. Данная документация не обладает юридической силой и не выступает основой для неуплаты аванса.

Не запрещено перечислять денежные средства более двух раз в месяц. Трудовой Кодекс не ограничивает количество выплат.

Дата выдачи

Исходя из этого утверждения, прописанного в законодательстве, многим кажется, что датой окончательного расчета может быть день не позже пятнадцатого числа каждого следующего месяца. Так, если требуется выдать деньги за октябрь, то это может быть день не позже 15 ноября. Однако, здесь идет речь об окончательном расчете, при этом нужно выплатить еще и авансовую долю.

Если принять во внимание, что зарплату необходимо платить не реже, чем после каждой половины месяца, то аванс требуется оплатить не позже последнего дня в месяце. Если речь об октябре – не позже 30 октября, так как полмесяца – это и есть приблизительно 15 суток

После последних поправок в законе сроки выдачи четко регламентируются. Промежутки между авансовой платой и окончательной расчетом должны составлять приблизительно 15 дней.

Учитывая мнение контролирующих государственных органов и различных случаев судебных разбирательств, необходимо установить точный срок для выдачи средств работникам.

Специалистами Роструда устно разъясняется, что сроки лучше всего установить в середине месяца, к примеру, 15-16 числа. Таким образом, необходимо помнить, что даты выплаты – это конкретное число, а не временной отрезок.

Способы назначения аванса

Алгоритм назначения аванса также не установлен законодательно и определяется самим работодателем. Различные ведомства в своих письмах рекомендуют определять величину аванса пропорционально отработанному работником времени (письма Минтруда от 10.08.2017 № 14-1/В-725 и Роструда от 26.09.2016 № Т3/5802-6-1).

При этом, по мнению чиновников, в сумму аванса следует включать ряд компенсационных и стимулирующих надбавок, например за выслугу или за работу в ночное время. А вот премиальные, которые зависят от достижения плановых показателей, а также компенсационные выплаты, исчисляемые после выполнения месячной нормы рабочего времени, в расчет аванса не включаются. Примером таких компенсаций выступают выплаты за сверхурочную работу или работу в нерабочие дни.

Таким образом, чиновники предлагают исчислять величину заработной платы 2 раза в месяц, учитывая фактически выполненный объем работ или отработанное каждым сотрудником время. Формула для расчета аванса в данном случае выглядит следующим образом:

А = Зп ÷ Кнд × Кфд,

где:

Зп — оклад;

Кнд — нормативное количество рабочих дней;

Кфд — фактически отработанное количество дней.

Пример 1

В ООО «Альтернатива» установлен срок выплаты аванса на 16-е число каждого месяца, исходя из фактически отработанного каждым сотрудником времени. Согласно табелю, сотрудники отдела продаж работали следующее количество времени:

| Ф.И.О. работника | Должность | Количество отработанных дней за 1-ю половину месяца | Оклад, руб. | Сумма аванса, руб. | Расчет суммы аванса |

| Степанов А. М. | Директор отдела продаж | 10 | 40 000 | 18 181,82 | 40 000 ÷ 22 × 10 |

| Артемов Л. Е. | Менеджер по продажам | 7 (3 дня был в отпуске без сохранения з/платы) | 25 000 | 7 954,55 | 25 000 ÷ 22 × 7 |

| Бушмин А. В. | Менеджер по продажам | 10 | 25 000 | 11 363,64 | 25 000 ÷ 22 × 10 |

| Бушмин А. В. | Логист (внутреннее совмещение) | 5 | 10 000 | 2 272,73 | 10 000 ÷ 22 × 5 |

| Гордиенко Т. Е. | Менеджер по продажам | отпуск | 25 000 | — | — |

Сотрудник Бушмин А. В. 5 дней совмещал должность менеджера по продажам и логиста, а потому получит аванс за 2 должности.

Артемов Л. Е. 3 дня находился в отпуске за свой счет. Следовательно, за эти дни ему аванс не положен.

Менеджер Гордиенко Т. Е. аванс не получит, т. к. находился в очередном отпуске.

Такой подход к исчислению аванса довольно время- и трудозатратен, его могут выбрать лишь малые предприятия с небольшим штатом сотрудников. Как правило, крупные компании устанавливают фиксированный аванс. Рассмотрим алгоритм расчета и правила выплаты авансав фиксированном размере.