Формулы для расчета зарплаты за неполный месяц. как рассчитать, если месяц отработан неполностью

Содержание:

- Другие системы оплаты и их расчет

- Что учитывается при расчёте

- Расчет среднего заработка

- Если на начало месяца приходятся праздничные дни

- Формулы расчётов

- Причины выплаты неполной заработной платы

- Настройка графика неполного рабочего времени

- Зарплата по окладу: документальное оформление

- Примеры расчета: полный и неполный месяц, районный коэффициент

- О калькуляторе для расчета количества дней отпуска

- Чем отличается расчет зарплаты военнослужащего

Другие системы оплаты и их расчет

В зависимости от специфики работы оплата может быть:

- Аккордная. Зачастую применяется при оплате работы бригады. В таком случае насчитывается заработная плата бригаде в целом и выдается бригадиру. Полученную сумму рабочие делят между собой согласно существующей в их бригаде договоренности.

- Оплата на основе бонусов или процентов. Бонусная или комиссионная система применяется для сотрудников, от которых зависит выручка компании (см. также что такое выручка). Довольно часто применяют ее к продавцам-консультантам, менеджерам. Тут существует постоянная, фиксированная ставка и процент от продаж.

- Вахтовая работа. Вахтовый метод работ предусматривает оплату согласно трудовому договору – то есть повременно либо за выполненные объемы работ. При этом могут насчитываться процентные надбавки за сложные условия труда. За выходы в нерабочие, праздничные дни оплата рассчитывается в размере не менее одной дневной или часовой ставки сверху оклада. Кроме того, выплачивается надбавка за вахтовый метод работы от 30% до 75% от месячного оклада. Процентная ставка зависит от региона, в котором проходят работы. Например, Иван Петрович работает вахтовым методом. Его месячная ставка составляет 12 000 рублей, надбавка за работу в данном регионе составляет 50% от оклада (О). Таким образом, его заработная плата будет составлять 12 000+50%О =12 000 +6 000=18 000 рублей за месяц работы.

Что учитывается при расчёте

В Постановлении Правительства России № 922 от 24.12.2007 г. рассмотрены вопросы, касающиеся исчисления среднедневного заработка. В нём указано, что расчёт размера средней зарплаты за день необходимо выполнять с учётом всех выплат, которые относятся к вознаграждениям за труд.

К ним относятся:

- Заработная плата. Это должностной оклад, тарифная ставка, оплата по сдельным расценкам, оплата в процентах от выручки и прочие, в том числе и зарплата в недежной форме.

- Различные надбавки и доплаты. Это всякого рода стимулирующие и компенсационные выплаты, северные коэффициенты и районные надбавки.

- Премии по итогам работы и другие вознаграждения.

- Другие виды выплат, относящиеся к вознаграждениям за труд.

Для выведения средней зарплаты нужно брать только те начисления, которые были сделаны за фактическое время работы и за работу, которая была выполнена по факту. Из этого следует, что при вычислении среднедневной зарплаты не надо учитывать нижеперечисленные начисления:

- пособия и другие выплаты, финансируемые за счёт Фонда социального страхования;

- выплаты, произведённые на основании среднего заработка (к ним относятся отпускные выплаты, оплата во время командировки);

- единоразовые премии, не относящиеся к оплате за труд (премия к определённым праздникам);

- подарки и материальная помощь;

- прочие начисления, не относящиеся к вознаграждению за труд.

В отношении периодов работы, включающихся в расчёт отпуска, действует тот же принцип. В расчётный 12-месячный период входит только то время, которое по факту было отработано работником.

Для расчёта отпуска из общего годового стажа выкидываются нижеуказанные периоды:

- время, когда за работником сохраняется право на получение средней зарплаты;

- время, когда сотрудник находился на больничном или в отпуске по уходу за ребёнком;

- выходные дни с сохранением зарплаты, которые выделяются для ухода за инвалидами;

- период освобождения сотрудника от работы (прогул, простой и др.).

Расчет среднего заработка

По какой формуле считать СЗ, зависит от того, полностью ли сотрудник отработал расчетный период. Это 12 календарных месяцев, предшествующих отпуску.

Вот формула для случая, когда расчетный период сотрудник отработал целиком:

Средний дневной заработок = Заработок за расчетный период / 12 / 29,3

Отметим: 29,3 — постоянный показатель. Это среднемесячное число календарных дней.

Если сотрудник в расчетном периоде отработал не полностью или были вычитаемые дни (например, больничный, отпуск и др.), формула более сложная:

Средний дневной заработок = Выплаты, которые входят в расчет СЗ / (Среднемесячное число календарных дней × Количество полностью отработанных месяцев + Число отработанных календарных дней в неполных месяцах)

Последний показатель, в свою очередь, считаем так:

Число отработанных календарных дней в неполном месяце = Среднемесячное число календарных дней / Общее число календарных дней в данном месяце × Число календарных дней в данном месяце, приходящееся на отработанное время

Пример 1. Расчетный период сотрудник отработал полностью

Сотрудник взял отпуск на 28 календарных дней. Заработок за 12 месяцев предшествующих отпуску составил 800 000 рублей.

Итого средний дневной заработок равен: 800 000 рублей / 12 месяцев / 29,3 = 2275,31 рублей

Сумма к выплате: 2275,31 * 28 = 63 708,68 рублей

Выплачивайте отпускные минимум за 3 календарных дня до начала отдыха. Например, понедельник — первый день отпуска? Значит, в четверг накануне отпускные уже должны упасть в кошелек или на карту сотрудника

Пример 2. Расчетный период отработан не полностью

Отпуск сотрудника составляет 14 календарных дней с 10 июля по 23 июля. Оклад — 20 000 рублей.

Расчетный период — с 1 июля 2021 года по 30 июня 2021 года.

В феврале работник брал больничный на 10 дней (с 3 по 12 февраля) и получил зарплату за этот месяц 11 578,95рубля.

1. Определим выплаты, которые включаются в расчет среднего заработка

Общая сумма выплат, за исключением февраля: 20 000 рублей * 11 месяцев = 220 000 рублей

Выплаты с февралем: 220 000 рублей + 11 578,95 рубля = 231 578,95 рублей

2. Посчитаем количество отработанных дней в феврале

Всего в феврале в 2021 году 28 календарных дней. 10 из них сотрудник болел. Значит, на отработанные дни пришлось 18 календарных дней (28-10).

Для целей расчета в феврале отработано 18,836 дней (29,3/28*18).

3. Найдем среднедневной заработок

231 578,95 / (29,3 * 11 месяцев + 18,836 дней) = 678,85 рублей.

4. Вычисляем сумму отпускных

678,85 * 14 = 9 503,9 рублей.

Если на начало месяца приходятся праздничные дни

Нередко бывают ситуации, когда сотрудник устраивается на работу не первого дня месяца, но только потому, что первые дни были праздничными.

Например, сотрудник устраивается на работу сразу после нового года или после майских праздников. Он как и другие сотрудники отработает столько же дней в этом месяце, соответственно зарплату он получит в полном объеме, несмотря на то, что устроился на работу он не с начала месяца.

Рассмотрим подробнее а примере: (нажмите для раскрытия)

Колосова Н.П. принимают на работу с началом нового года. Первый рабочий день у него г, так как с 1 по 8 – это выходные праздничные дни. Оклад Колосову назначили 35 000 рублей. Зарплата за январь Колосову положена в полном объеме. Несмотря на то, что оформили его на работе только с 9 числа, отработал он все рабочие дни месяца, так как с 1 по 8 число были выходные.

Однако, при возникновении ситуации, когда сотрудник напишет заявление на отпуск по собственному желанию с года, расчет будет другим. В этом случае зарплата сотруднику не положена, так как ни одного дня он не отработал. С 1 по 8 января были праздничные дни, а с 9 числа до конца месяца он находился в отпуске.

Формулы расчётов

Существует несколько способов установить размер заработка за неполный период:

- Показатель месячной ЗП (далее – МЗП) разделить на количество рабочих дней в месяце (далее – РДМ). Полученную цифру умножить на сумму фактически отработанных дней (далее – ФОД) – МЗП / РДМ х ФОД. Так, например, если гражданин П. проработал в июле 17 дней, при количестве 21 РДМ, а его оклад составляет 60 000 руб., то: 60 000 / 21 х 17. За 17 дней гражданину П. будет выдаваться 48 571 руб.

- Также можно вычесть среднюю ЗП за определённый период. В таком случае оклад (далее – О) делится на установленное государством среднее число дней в месяце, после чего полученная цифра умножается на ФОД – О / 29,4 х ФОД. Например, водитель устроился на работу 20 июня, итого, проработал 8 дней. Его МЗП составляет 45 000 р. Таким образом, 45 000 / 29.4 х 8. Водителю будет начисляться 12 244 руб.

Это стандартные формулы, применяемые бухгалтерами в организациях.

Как уже было сказано, требование о размере ЗП не меньше прожиточного минимума должно строго соблюдаться всеми работодателями. Такая сумма устанавливается как минимум, если сотрудник выполнил весь объём работы. Соответственно, если гражданин работал 5 дней в месяце, то получит размер, соответствующий часам работы.

Для примера: швея работает в организации, где МЗП составляет 40 000 руб. Из-за трудоустройства в конце месяца она отработала 5 дней из положенных 22. Посчитать ЗП за отчётный период можно следующим образом: 40 000 / 22 х 5. Фактическая зарплата за 5 дней составит 9 090 руб.

Хотя полученная величина не дотягивает до уровня прожиточного минимума, организация не нарушает права сотрудника, поскольку швея работала неполный период.

Если работник присутствовал не весь месячный рабочий период, то расчёты проводятся по первой формуле. Если же человек не являлся, но в силу закона ему полагается сохранение заработной платы, то её размер высчитывается по второй формуле с учётом среднего количества рабочих дней в месяце. По итогу, сотрудник получает сумму показателей за ФОД и время с сохранением ЗП.

Причины выплаты неполной заработной платы

Согласно Трудовому кодексу РФ, руководитель в полной мере несет ответственность за задержку з/п своему персоналу, кроме случаев, перечисленных ниже:

- Работник пребывал в законном отпуске;

- Гражданин, ранее уволенный по собственному желанию, был восстановлен в должности;

- Человек отработал неполный день (по личной инициативе или по требованию начальства);

- Сотрудник был отстранен от служебных обязанностей в середине месяца.

В указанных ситуациях расчет зарплаты после отпуска, увольнения и т. д. производится в персональном порядке. Однако это не касается случаев, прописанных в ст. 142 Трудового кодекса РФ.

После отпуска

Отпуском, согласно ТК РФ, считается промежуток времени, в течение которого сотрудник имеет право не посещать рабочее место, не теряя своего установленного оклада и должности. Делится он на два основных типа:

- Ежегодный (не менее 28 суток);

- Дополнительный (от 1 дня).

Для того, чтобы самостоятельно рассчитать зарплату за неполный месяц по калькулятору с учетом отпуска, гражданину достаточно владеть всего двумя составляющими:

- Полной суммой з/п за последний год;

- Размером единого коэффициента (29.3).

Имея перечисленные данные на руках, сотрудник может рассчитать свой средний месячный оклад, с вычетом НДФЛ и страхового сбора по следующей формуле: СО = , где:

- СО – сумма отпускных;

- ЗГ – годовая зарплата;

- КД – количество отработанных календарных дней, согласно учетному табелю;

- ДО – длительность отгула (в сутках).

Это и будет его ставка за отпускной период. Если же гражданин отработал неполный год, то вместо значения КД необходимо подставить упомянутый ранее коэффициент 29,3. Для того, чтоб узнать остаток оклада после выхода из отпуска, получившуюся сумму СО достаточно отнять от средней месячной зарплаты персонала.

Вновь принятым на работу

Общая процедура организации зарплатных выплат трудовому коллективу регулируется ст. 136 ТК РФ, где четко сказано, что руководитель обязан начислять своим сотрудникам зарплату не менее 2 раз за нормативный период. В ситуации со вновь принятым на работу лицом это требование нарушается, так как для него з/п будет рассчитана с вычетом аванса.

Решить эту проблему начальник может путем составления отдельного акта по оплате труда для конкретного подчиненного. В соответствии с этим документом бухгалтерия получит право увеличить зарплату работника, добавив к ней часть оклада за первую половину месяца (не более 30%), в котором его приняли на текущую должность. Таким образом руководитель избавит себя от претензий от лица подчиненного и со стороны закона.

Неполный рабочий день

Неполный рабочий день – это вынужденное сокращение трудовых часов на предприятии, с последующим урезанием заработной платы персонала. Причинами такого явления могут стать: временный кризис, грядущий роспуск штата или же переизбыток производственных мощностей. Поэтому не всегда целесообразно сохранять за собою должность в подобном положении.

Подобный термин применяется и для сотрудников, числящихся в средних или высших учебных заведениях. Но для них начисление ЗП в описанной ситуации происходит в стандартном режиме, без урезания оклада. В остальных же случаях расчет зарплаты персонала за неполный месяц будет осуществляться по такой формуле: ЗП = СО\(КТД * КФД) + ПР – НГ, где:

- ЗП – заработная плата за нормативный период, с учетом сокращенных часов;

- СО – размер оклада, прописанного в трудовом договоре;

- КТЧ – количество рабочих часов в текущем месяце;

- КФЧ – фактически отработанные часы;

- ПР – премиальные средства;

- НГ – НДФЛ и страховой взнос.

Увольнение

При сокращении сотрудника руководитель обязан выплатить ему выходное пособие, отпускные средства, а также неполную з/п за период со дня получения им последнего аванса и до даты ухода работника с предприятия. Рассчитать размер заработной платы по увольнению руководитель может по следующей формуле: СО = ЧД * ФД – НГ + ПМ, где:

- СО – сумма оклада за неполный месяц;

- ЧК – количество часов в сутках, в течение которых гражданин должен присутствовать на предприятии согласно трудовому договору;

- ФК – фактически дни, отработанные в текущем календарном месяце;

- НГ – единый налог и страховой сбор;

- ПМ – премиальные средства, начисленные за перевыполнение нормы.

В соответствии с ТК РФ уволенный человек должен отработать еще не менее 14 дней после подписания указа об его уходе с предприятия. Но этой обязанности можно легко избежать за счет ежегодного неотгулянного отдыха (при выборе такого варианта зарплата за время неиспользованного отпуска отстраненному сотруднику начисляться не будет).

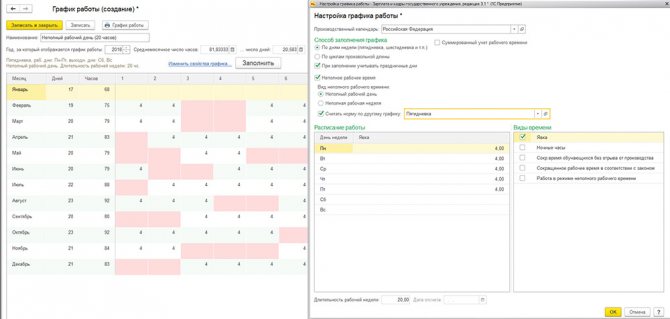

Настройка графика неполного рабочего времени

При приеме или переводе сотрудника на неполную ставку необходимо создать соответствующий график работы неполного рабочего времени.

Рассмотрим настройку графика работы в режиме неполного рабочего дня на примере графика 20-часовой рабочей недели по 4 часа работы в день. Для этого откроем раздел «Настройка» и в журнале документов «Графики работы сотрудников» создадим график работы с наименованием «Неполный рабочий день (20 часов)». По кнопке «Изменить свойства графика» в открывшемся окне «Настройка графика работы» установим флажок «Неполное рабочее время», вид неполного рабочего времени «Неполный рабочий день». Также установим флажок «Считать норму по другому графику» – «Пятидневка (график нормальной продолжительности рабочего времени)».

Обратите внимание, установив флажок «Считать норму по другому графику», необходимо определить, каким образом будет происходить расчет дальнейших начислений:

указать график полного рабочего времени. Доля неполного рабочего времени при расчете оклада определяется как отношение длительностей рабочей недели графиков неполного рабочего времени и полного рабочего времени. Оплата труда в этом случае будет рассчитываться по формуле:

Результат = Тарифная ставка месячная (оклад по дням) * Доля неполного рабочего времени / Норма времени по графику полного рабочего времени (по дням) * Отработано времени (по дням)

установить и указать график полного рабочего времени. Расчет оклада (по часам) производится с учетом количества часов по графикам в конкретном месяце. Оплата труда (по часам) в этом случае будет рассчитываться по формуле:

Результат = Тарифная ставка месячная (оклад по часам) / Норма времени по графику полного рабочего времени (по часам) * Отработано времени (по часам)

не устанавливать. Доля неполного рабочего времени при расчете оклада определяется согласно занимаемой сотрудником ставке. Норма времени при расчете определяется, исходя из количества рабочих дней и часов по графику неполного рабочего времени. Оплата труда (по дням) в этом случае будет рассчитываться по формуле:

Результат = Тарифная ставка месячная (оклад по дням) * Доля неполного рабочего времени / Норма времени по графику неполного рабочего времени (по дням) * Отработано времени (по дням).

Далее заполним расписание работы, проставим с понедельника по пятницу продолжительность рабочего дня — 4 часа, длительность рабочей недели посчитается автоматически – 20 часов. В разделе «Виды времени» флажок «Явка» установлен по умолчанию, то есть график предусматривает работу в дневное время.

Флажки «Ночные часы», «Вечерние часы», «Перерывы для кормления ребенка» устанавливаются в случае, если график предусматривает работу по данным видам времени.

Флажки будут доступны, если аналогичные флажки будут установлены в настройке параметров расчета зарплаты в разделе «Настройка» – «Расчет зарплаты» – ссылка «Настройка состава начислений и удержаний» – закладка «Почасовая оплата».

Все параметры мы установили, далее нажмем кнопку «ОК», и график «Неполный рабочий день (20 часов)» заполнится в соответствии с установленными настройками. Теперь в документе «Прием на работу» или «Кадровый перевод» мы можем указать данный график.

Настройка графика работы в режиме неполной рабочей недели выполняется аналогично вышеизложенным настройкам, за исключением реквизита «Вид неполного рабочего времени» – «Неполная рабочая неделя». Расписание работы в данном случае заполняется индивидуально, в зависимости от количества рабочих дней в неделю.

Обратите внимание, что показатели «Норма дней» и «Норма часов», используемые в формулах большинства начислений фиксируются в графике работы сотрудника, и, в случае, если установлен флажок «Считать норму по другому графику», то норма рабочего времени сотрудника соответствует норме «другого графика»

Зарплата по окладу: документальное оформление

Чтобы бухгалтеру определить, как рассчитать сумму по окладу, ему необходимо знать и иметь следующие данные:

- Приказ на прием специалиста на работу с окладом, согласно штатному расписанию. Необходимо отметить, что в связи с тем, что в ТК РФ имеется отсылка на штатное расписание, зачастую при проверке трудовой инспекцией отсутствие данного документа расценивается как ошибка.

- Установленный для данного сотрудника должностной оклад, фиксированная сумма которого определяется трудовом или коллективным договором.

- Количество отработанных сотрудником в календарном месяце дней — оформляется табелем учета рабочего времени. Унифицированная форма данного документа является обязательной для организаций государственного сектора и утверждена Приказом Минфина России от № 52н, для остальных хозяйствующих субъектов унифицированные формы, в т. ч. Табель учета рабочего времени (ф. Т -13) и Табель учета рабочего времени и расчета оплаты труда (ф. Т -12), не являются обязательными к применению (Закон «О бухгалтерском учете» № 402-ФЗ от ). В случае если организация, не относящаяся к государственным, принимает решение не применять унифицированные формы, то закрепляет в своих локально-нормативных актах самостоятельно разработанные формы документов по учету рабочего времени.

При расчете за отработанный месяц сотруднику необходимо предоставить расчетный листок, форму, порядок и периодичность предоставления которого организация разрабатывает самостоятельно.

Примеры расчета: полный и неполный месяц, районный коэффициент

За полный месяц

Сумма оклада специалиста составляет 29 500 руб. В 2018 в течение сентября-октября он отработал все рабочие дни в соответствии с производственным календарем (в сентябре – 21, в следующем месяце – 22 дня). Другие выплаты не полагаются.

Схема расчета:

- з/п, получаемая за сентябрь по отработанному времени, 29 500 руб.;

- з/п, начисляемая за отработанное в октябре время, – аналогично;

- высчитываем НДФЛ. Для этого нужно з/п умножить на 13 %. Выйдет 3835 руб.;

- для расчета суммы взносов следует 29 500 руб. умножить на 30 %. Получится 8850 руб.;

- то есть сотруднику выплатят 25 665 руб. (29 500 руб. – 3835 руб.).

Таким образом, сотруднику вне зависимости от разности трудовых дней в указанные месяца будет выплачен весь оклад.

За неполный месяц

Сумма оклада сотрудника составляет 29 500 руб. В течение октября месяца в 2017 он проработал всего 18 дней. Выплат иного характера, помимо оклада, работнику не полагается.

Расчетная схема выглядит так:

- з/п, причитающаяся специалисту в октябре по факту отработанного времени, – 29 500 руб. х 18/22 = 24 136 руб. 36 коп.;

- з/п, получаемая на руки сотрудником за вычетом налога, = 24 136 руб. 36 коп. – 13 % х 24 136 руб. 36 коп. Выйдет 20 999 руб.;

- объем взносов будет следующим = 24 136 руб. 36 коп. х 30 %. Выходит 7240 руб. 91 коп.

С районным коэффициентом

Объем оклада сотрудника составляет 36 000 руб. Применяемый по региону коэффициент – 15 %:

- отработан весь месяц;

- сумма премии составляет 3600 руб.;

- полагается вычет по ребенку в размере 1400 руб.;

- з/п с начала года составляет 280 000 руб.

Схема расчета з/п без указанного коэффициента – 36 000 руб. + 3600 руб. = 39 600 руб:

- з/п с расчетом коэффициента составит 45 540 руб. = (39 600 руб. + 39 600 руб. х 15 %).

- объем НДФЛ = 5738 руб. 20 коп. = (45 540 руб. – 1400 руб.).

- з/п, полагающаяся на руки, – 39 801 руб. 20 коп. = (45 540 руб. – 5738 руб. 20 коп.)

- общая величина взноса равняется 13 662 руб. = (45 540 руб. х 30 %).

Расчет отпускных госслужащим.

Пример расчета зарплаты по окладу

За полный месяц:

Оклад работника 29500 руб. За сентябрь и октябрь 2017 года им отработаны все дни, согласно производственному календарю (21 и 22 раб.дня соответственно). Другие выплаты ему не положены.

Расчет:

- ЗП за сентябрь за отработанное время = 29500.

- ЗП за октябрь за отработанное время = 29500.

- НДФЛ = 29500*13% = 3835.

- Общая сумма взносов = 29500*30% = 8850.

- ЗП к выплаты = 29500 – 3835 = 25665.

То есть за полный месяц работник получает полный оклад, несмотря на то, что количество рабочих дней разное.

За неполный месяц:

Оклад – 29500 руб. В октябре 2017 года отработано 18 дней. Другие выплаты, кроме оклада, не положены.

Расчет:

- ЗП за октябрь за отработанное время = 29500 * 18/22 = 24136,36.

- ЗП к выплате = 24136,36 – 13%*24136,36 = 20999.

- Общая сумма взносов = 30%*24136,36 = 7240,91.

Пример при тарифной ставке

Для работника установлена дневная тарифная ставка – 2400 руб. за день. В ноябре 2017 года им отработано 20 дней.

Расчет:

- ЗП за ноябрь за отработанное время = 2400 * 20 = 48000.

- ЗП к выплате = 48000 -48000*13% = 41760.

- Общая сумма взносов = 48000*30% = 14400.

Пример при сдельной оплате труда

Работница за декабрь 2017 года сшила чехлы на 30 диванов и 50 кресел. Сдельная расценка за чехол на диван = 800 руб., за чехол на кресло – 650 руб. Срок выплаты второй части зарплаты – 10 число следующего месяца.

Расчет:

- ЗП за декабрь = 800*30 + 650*50 = 56500.

- ЗП к выплате = 56500 – 13%*56500 = 49155 – нужно выплатить года.

- Взносы = 30% * 56500 = 16950.

Пример расчета с районным коэффициентом

В компании 2 работника. Оклад первого – 36000, у второго сдельная оплата труда – 500 руб. за каждый изготовленный стол. Районный коэффициент для региона 15%.

Первый работник:

- отработал полный месяц;

- премия – 3600 руб.;

- положен вычет на ребенка 1400 руб.;

- зарплата с начала года – 280000.

Второй работник:

- изготовил 30 столов;

- положен вычет на двух детей – по 1400 на каждого;

- зарплата с начала года 370000.

Расчет для первого работника:

- ЗП без учета районного коэффициента = (36000+3600) = 39600.

- ЗП с учетом районного коэффициента = 39600 + 39600*15% = 45540.

- НДФЛ = 13% * (45540 – 1400) = 5738,2.

- ЗП к выплате = 45540 – 5738,2 = 39801,2.

- Общий взнос = 45540 * 30% = 13662.

Расчет для второго работника:

- ЗП без учета районного коэффициента = 500 руб. * 30 столов = 15000.

- ЗП с учетом районного коэффициента = 15000 + 15000*15% = 17250.

- НДФЛ = 13% * 17250 = 2242,5. (вычеты не положены, заработная плата с начала года свыше 350000)

- ЗП к выплате = 17250 – 2242,5 = 15007,5.

- Общий взнос = 17250 * 30% = 5175.

Оцените качество статьи. Мы хотим стать лучше для вас:

О калькуляторе для расчета количества дней отпуска

Калькулятор отпускных дней легко позволит узнать, какое количество суток отпуска накоплено работником на тот или иной момент.

Зачем знать свой отпускной стаж

Время работы на одного работодателя, дающее право на уход в ежегодный отпуск, который будет оплачен, может понадобиться не только непосредственно для вычисления этого периода, но и для того, чтобы знать, какое количество дней подлежит компенсации при увольнении.

Что входит в стаж для отпуска

Работник, трудящийся непрерывно на одного и того же работодателя, получит право на ежегодный отпуск с учетом таких периодов:

- то время, когда он фактически выполнял свои обязанности;

- периоды, когда работник отсутствовал на работе, но место за ним было сохранено (отпуск, больничный, декрет, воинская служба и т.п.);

- выходные и другие нерабочие дни;

- вынужденное отсутствие на работе при незаконном увольнении;

- отстранение по причине несвоевременного прохождения медосмотра (если в этом нет вины сотрудника);

- дополнительные административные отпуска (не более двух недель за календарный год).

ВАЖНО! В законодательство вносились изменения, касающиеся начислений стажа во время административных отпусков:

- с 30.12.2001 года по 05.10. 2006 года учитывалось не более 7 дней отпусков за свой счет в год;

- с 06.10.2006 года этот лимит вырос до 14 дней.

Что не входит в стаж для отпуска

Некоторые периоды времени не будут учтены при подсчете стажа, необходимого для отпуска, а именно:

- прогул работника;

- отстранение по причине алгокольного, наркотического, токсического опьянения;

- недопуск к работе из-за незнаний или непрохождения проверки правил техники безопасности;

- работник не прошел обязательный медосмотр по своей вине;

- невозможность выполнять работу по медицинскому заключению;

- прекращение действия лицензии, обязательной для трудовой деятельности (например, водительские права, разрешение на оружие и т.п.);

- отпуск по уходу за ребёнком старше 1,5 лет.

Особенности подсчета

За основу берется продолжительность ежегодного отпуска в 28 дней, если другого не установлено для особых категорий сотрудников.

В первый год работы минимальный стаж для возможности уйти в отпуск должен составить не менее полугода. В калькуляторе этого не заложено, просто имейте ввиду.

В случае увольнения на 100% компенсацию неиспользованных отпускных дней смогут рассчитывать сотрудники, трудившиеся не менее 11 месяцев.

Если сотрудник ушел в отпуск раньше 11 месяцев непрерывной работы, а затем был уволен, то часть полученных авансом отпускных при увольнении ему придется вернуть.

Ежегодный отпуск запрещено не использовать более 2 лет подряд.

Допускается разбитие отпуска на части, но одна из частей не должна быть короче 2 недель.

Чем отличается расчет зарплаты военнослужащего

Отличия уже заметны в самом названии оплаты, причитающейся за службу военному. Если любой гражданский работник получает заработную плату, то в случае с военнослужащими оплату называют довольствием.

Что касается военных, то на оплату за их службу влияние оказывают:

- должность, на которой находится военный;

- присвоенное ему звание;

- время нахождения на службе;

- условия, в которых военный проходит службу.

В структуру оклада денежного содержания входит оклад по должности и по званию. Именно его и выплачивают контрактникам. Подоходный налог к средствам, выплачиваемым военным, применяется так же, как и для гражданских специалистов – в размере 13 %.

В обычных налоговых вычетах, применяемых во время расчета НДФЛ, в НК РФ (статьей 218) упоминаются отдельные нормы, применяемые исключительно к военным гражданам, поэтому, рассчитывая довольствие, не следует упускать их из виду.

Применяемый расчетный принцип сводится к следующему:

- складываются оклады (за должность, за звание);

- суммируют все надбавки (за место службы, заработанный стаж и т. д.);

- проводится удержание налога (НДФЛ) с учетом вычетов (при наличии права на таковые у военного).