Кто и как должен вести журнал учета полученных и выставленных счетов-фактур

Содержание:

- Порядок регистрации счетов-фактур в журнале учета полученных и выставленных счетов-фактур у субкомиссионера

- Виды операций

- Новые правила исправления журнала учета счетов-фактур

- Основные правила заполнения

- Книга покупок (дополнительный лист книги покупок)

- Порядок действий участников документообмена при выставлении электронного счета-фактуры

- Положительные свойства счетов-фактур онлайн

- Что это за документ и какими нормативными актами он регулируется?

- Возникновение права на вычет

- Верхняя часть Счета-фактуры (шапка)

- Основные правила заполнения

- Электронный счет-фактура – юридический оригинал

- Кто сдает журнал учета счетов-фактур

- Кто обязан заполнять документ

- Корректировочный счет-фактура: нормативное регулирование

- Информационная система ИС ЭСФ

- Нюансы оформления счета-фактуры, или Почему мы часто ищем его бланк

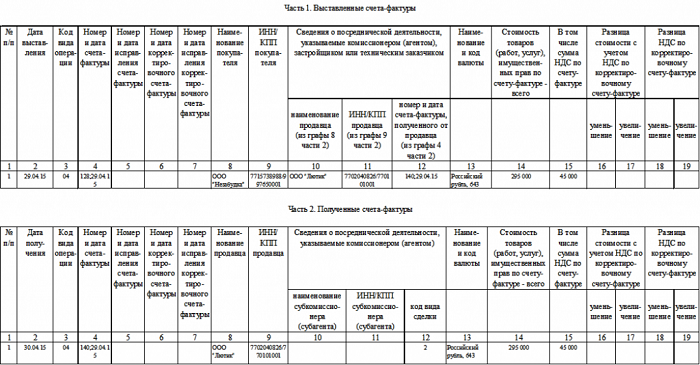

Порядок регистрации счетов-фактур в журнале учета полученных и выставленных счетов-фактур у субкомиссионера

Выставленные в адрес покупателей счета-фактуры субкомиссионер должен зарегистрировать в журнале учета полученных и выставленных счетов-фактур, в части 1 «Выставленные счета-фактуры».

Полученные от комиссионера счета-фактуры субкомиссионер должен зарегистрировать в журнале учета полученных и выставленных счетов-фактур, в части 2 «Полученные счета-фактуры».

Систематизируем особенности регистрации счетов-фактур субкомиссионером в журнале учета полученных и выставленных счетов-фактур в таблице:

Порядок регистрации счетов-фактур в журнале учета полученных и выставленных счетов-фактур Основание Часть 1 «Выставленные счета-фактуры» Графа 1 Указывается номер по порядку согласно хронологии. Пп. «а» п.7 Правил Графа 2 Указывается дата выставления счета-фактуры в адрес покупателей. Пп. «б» п.7 Правил Графа 3 Указывается код вида операций для посреднических сделок, связанных с отгрузкой (передачей) товара на основе договора комиссии (код 04). В том случае, если от покупателя получен аванс в счет предстоящих поставок товаров, то указывается код 05. Пп. «в» п.7 Правил, Приказ ФНС РФ от 14.02.2012 г. №ММВ-7-3/83@. Графа 4 Указывается порядковый номер и дата счета-фактуры, выставленный покупателю. Источник информации – строка 1 счета-фактуры. Пп. «г» п.7 Правил Графа 8 Приводится наименование покупателя. Источник информации – строка 6 счета-фактуры. Пп. «з» п.7 Правил Графа 9 Приводится ИНН/КПП покупателя. Источник информации – строка 6б счета-фактуры. Пп. «и» п.7 Правил Графа 10 Приводится наименование комиссионера. Источник информации – графа 8 части 2 «Полученные счета-фактуры». Пп. «к» п.7 Правил Графа 11 Приводится ИНН/КПП комиссионера. Источник информации – графа 9 части 2 «Полученные счета-фактуры». Пп. «л» п.7 Правил Графа 12 Указываются номер и дата счета-фактуры, выставленного комиссионером в адрес субкомиссионера. Источник информации – графа 9 части 2 «Полученные счета-фактуры». Пп. «м» п.7 Правил Графа 13 Указывается наименование и код валюты. Например, российский рубль, 643. Источник информации – строка 7 счета-фактуры. Пп. «н» п.7 Правил Графа 14 Приводится стоимость товаров по счету-фактуре (всего с учетом НДС). Источник информации – строка 9 счета-фактуры. Пп. «о» п.7 Правил Графа 15 Приводится сумма НДС по счету-фактуре. Источник информации – строка 8 счета-фактуры. Пп

«п» п.7 Правил Обратите внимание! В книге продаж счета-фактуры, предъявленные покупателям от имени субкомиссионера, не регистрируются (п.20 Правил). Регистрации в книге продаж подлежат только счета-фактуры, выставленные комиссионеру (ООО «Лютик») на сумму комиссионного вознаграждения

При этом такие счета-фактуры не регистрируются в журнале учета полученных и выставленных счетов-фактур (абз.4 НК РФ, пп. «а» п. 7, пп. «а» п. 11 Правил, Письмо Минфина РФ от 22.01.2015 г. №03-07-11/1698). Часть 2 «Полученные счета-фактуры» Графа 1 Указывается номер по порядку согласно хронологии. Пп. «а» п.11 Правил Графа 2 Указывается дата получения счета-фактуры от комиссионера. Пп. «б» п.11 Правил Графа 3 Указывается код вида операций для посреднических сделок, связанных с отгрузкой (передачей) товара на основе договора комиссии (код 04). В том случае, если от покупателя получен аванс в счет предстоящих поставок товаров, то указывается код 05. Пп. «в» п.11 Правил Графа 4 Указывается порядковый номер и дата счета-фактуры. Комиссионер, реализуя товары по договору субкомиссии, обязан в общеустановленном порядке выписать субкомиссионеру от своего имени счет-фактуру. Источник информации – строка 1 счета-фактуры. Пп. «г» п.11 Правил Графа 8 Приводится наименование комиссионера. Источник информации – строка 2 счета-фактуры. Пп. «з» п.11 Правил Графа 9 Приводится ИНН/КПП комиссионера. Источник информации – строка 2б счета-фактуры. Пп. «и» п.11 Правил Обратите внимание! Графы 10-11, содержащие информацию о посреднической деятельности, субкомиссионером не заполняются. Эти графы заполняет комиссионер, указывая наименование, ИНН/КПП субкомиссионера. Графа 12 Приводится код вида сделки. В данном случае – 02. Пп. «н» п.11 Правил Графа 14 Приводится стоимость товаров по счету-фактуре комиссионера (всего с учетом НДС). Источник информации — графа 9 счета-фактуры. пп. «о» п.11 Правил Графа 15 Приводится сумма НДС по счету-фактуре комиссионера. Источник информации — графа 8 счета-фактуры. пп. «п» п.11 Правил Обратите внимание! В книге покупок счета-фактуры, полученные от комиссионера (ООО «Лютик»), не регистрируются (п. 11 Правил).

Образец журнала учета полученных и выставленных счетов-фактур ООО «Василек» представлен ниже.

Виды операций

Счет-фактура на поступление

Документом с видом операции на поступление регистрируется счет-фактура, полученный от поставщика, при поступлении ТМЦ, работ, услуг, объектов ОС, НМА.

Узнайте особенности заполнения документа Счет-фактура полученный на поступление

Счет-фактура на аванс

Документ с видом операции на аванс регистрируется при получении счета-фактуры от поставщика на выданный ему аванс.

Узнайте особенности заполнения документа Счет-фактура полученный на аванс.

Счет-фактура на аванс комитента на закупку

Документ с видом операции на аванс комитента на закупку используется для регистрации в программе комиссионером счетов-фактур на аванс, полученных от поставщика, при закупке товаров для комитента.

Узнайте особенности заполнения Счет-фактура полученный на аванс комитента на закупку.

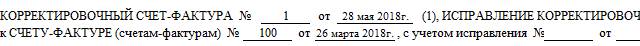

Корректировочный счет-фактура

Документ с видом операции Корректировочный счет-фактура используется для регистрации в программе корректировочных счетов-фактур, полученных от поставщика.

Узнайте особенности заполнения Счет-фактура полученный вид операции Корректировочный счет-фактура.

Исправление счета-фактуры

Документ с видом операции Исправление счета-фактуры используется для регистрации в программе исправительных счетов-фактур, полученных от поставщика.

Узнайте особенности заполнения Счет-фактура полученный вид операции Исправление счета фактуры.

Исправление собственной ошибки

Документ с видом операции Исправление собственной ошибки используется для исправления ошибок, допущенных пользователем при регистрации счетов-фактур полученных.

Узнайте особенности заполнения Счет-фактура полученный вид операции Исправление собственной ошибки.

Новые правила исправления журнала учета счетов-фактур

При необходимости изменения записей в журнале используйте схему:

- требующий аннулирования счет-фактуру регистрируйте в новой строке журнала с отрицательными суммовыми значениями;

- в следующей строке журнала отразите данные измененного счета-фактуры в обычном порядке;

- изменения вносите в том периоде, в котором изначально зарегистрировали счет-фактуру.

Если вы обнаружили в журнале «задвоенный» (отраженный дважды по ошибке) счет-фактуру, исправляйте эту оплошность:

- отрицательными числовыми показателями в новой строке журнала;

- внесением корректировки в периоде «задвоения».

Если оказалось, что какой-то счет-фактуру вы забыли учесть при заполнении журнала:

- пропущенные данные отразите в новой строке журнала (с положительными значениями);

- запись произведите в периоде составления «забытого» счета-фактуры.

Технологию исправления ошибок в различных документах узнайте из размещенных на нашем сайте материалов:

- «Исправление в больничном листе работодателем — образец-2017»;

- «Как внести исправление в трудовую книжку — образец-2017».

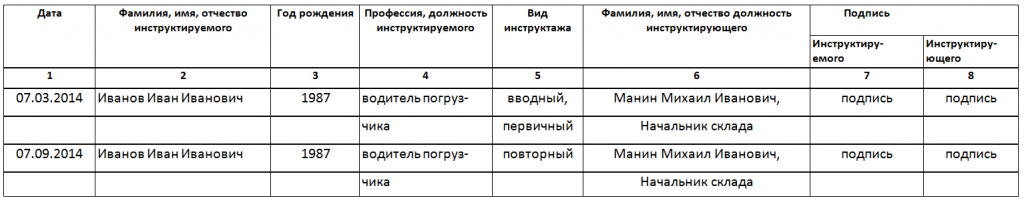

Основные правила заполнения

Регламент заполнения журнала закреплен в ПП РФ № 1137. Регистр заполняется лицами, обязанными его предоставлять, ежеквартально и подается в ИФНС в период до 20 числа месяца, следующего за отчетным периодом.

Документ оформляется в электронном виде и после подписания усиленной квалифицированной электронной подписью передается в налоговую инспекцию через специальное программное обеспечение. По желанию организации регистр ведут и в бумажном виде.

Все информационные данные, которые вносятся в журнал, должны строго соответствовать сведениям бухгалтерского учета и отчетности, в том числе и по всем формируемым журналам-ордерам. В одной из статей мы рассказывали о том, как оформлять журналы-ордера бухгалтерского учета по счетам, скачать образцы вы сможете бесплатно.

Форма состоит из вводной таблицы (для внесения организационной информации) и двух частей:

- 1-я часть — регистрация выданных;

- 2-я часть — регистрация полученных счетов-фактур.

В вводной части указывается полное (краткое) наименование организации, ее ИНН и(или) КПП и отчетный период.

В первом и втором разделах записываются сведения о полученных и выданных платежных документах, в том числе корректировочных и исправленных, в хронологическом порядке.

По каждому счету-фактуре вносятся следующие сведения:

- реквизиты (номер, дата документов);

- реквизиты исправлений и корректировок (при наличии);

- наименование, ИНН, КПП покупателя;

- данные о посредничестве;

- денежная единица операции;

- стоимость товаров, работ и услуг и величина НДС;

- при наличии — разница с корректировкой.

Каждой операции присваивается код. После завершения отчетного периода — квартала — регистр распечатывается, его подписывает руководитель, а все страницы нумеруются и прошиваются. Документ хранится не менее четырех лет с момента внесения последней записи.

Книга покупок (дополнительный лист книги покупок)

Есть несколько технических изменений, переименований граф. Все они просты и понятны, поэтому расписывать их не будем.

Новые графы, как и в журнале учета предназначены для указания данных по прослеживаемости товаров.

- графа 16 – регистрационный номер декларации на товары, подлежащие прослеживаемости;

- графа 17 – код количественной единицы измерения, для прослеживаемости — из графы 12 счета-фактуры;

- графа 18 – количество товара, подлежащего прослеживаемости — из графы 13 счета-фактуры;

- графа 19 – стоимость товара, подлежащего прослеживаемости, без НДС, в рублях.

При отражении данных в отношении товаров, подлежащих прослеживаемости, появились подстроки граф 16-19, в них нужно указывать показатели подстрок граф 11-13 счета-фактуры.

Порядок действий участников документообмена при выставлении электронного счета-фактуры

Рассмотрим, что делается в процессе выставления счета-фактуры через интернет участниками сделки (подразумевается, что сертификаты ключей ими уже получены, соглашение друг с другом и с операторами заключено):

- Составление документа в формате, закрепленном налоговыми органами (это делает продавец). Для этого он должен либо скопировать его из бухгалтерской программы, либо заполнить бланк в спецпрограмме оператора ФНС.

- Отправление сформированного документа своему оператору. Обязательно нужно дождаться подтверждения оператора о получении файла, в котором будет значиться дата и время акта, чем и фиксируется акт отправки.

- Продавец извещает оператора о том, что получил его уведомление.

- Оператор продавца производит пересылку счета-фактуры оператору покупателя.

- Оператор покупателя осуществляет отправление файла другой стороне сделки.

- После получения покупатель отправляет ответное уведомление, которое также пройдет через обоих операторов, прежде чем поступит контрагенту.

ОБРАТИТЕ ВНИМАНИЕ! Электронной подписью скрепляется каждый документ в процессе электронного оборота, а не только сами счета-фактуры

Положительные свойства счетов-фактур онлайн

Невзирая на то, что в обмене документами по интернету существует некоторое количество подводных камней, преимуществ в нем значительно больше. Рассмотрим самые очевидные:

- Незамедлительность. Чтобы обменяться бумажными документами, нужно время, иногда значительное. Дополнительное время нужно также на подтверждение получения. Электронная информация доходит до адресата мгновенно, будь это контрагент или контролирующий налоговый орган.

- Экономия. Чем больше документов переходят в электронную форму, тем меньше компания будет тратить средств на расходы, обязательные при фактическом документообороте: канцелярию и курьерские (почтовые) затраты.

- Освобождение ресурсов. В результате обмена документами по сети у организации освобождаются временные и финансовые резервы, которые можно направить на повышение эффективности ее деятельности, и в итоге на увеличение рентабельности.

- Безошибочность. Пусть не полностью, но электронный счет-фактура в большой мере защищает отправителя и получателя от досадных ошибок, которые могут сделать недействительным бумажный аналог и стать поводом для отказа в возвращении НДС.

- Прозрачность. В отправленный счет-фактуру, подтверждение которого получено, невозможно внести никаких искажающих изменений.

Что это за документ и какими нормативными актами он регулируется?

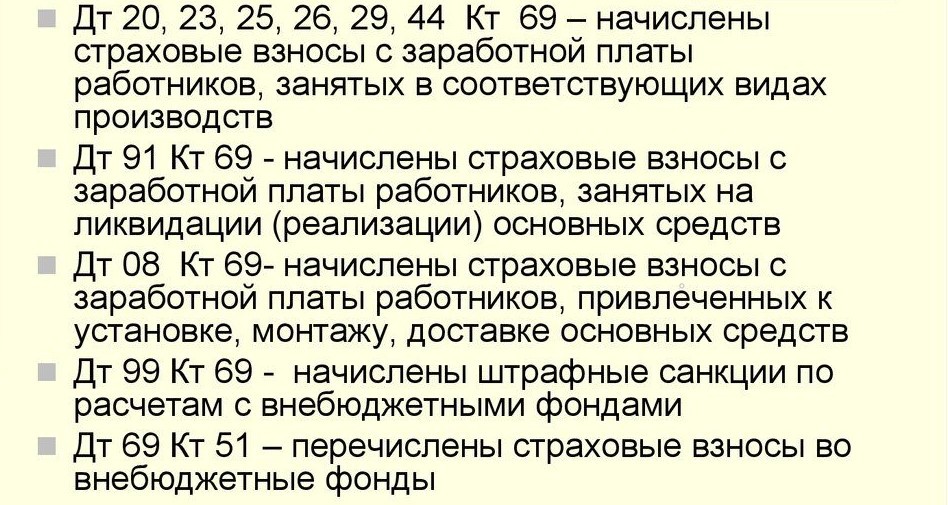

- Основным законом, устанавливающим необходимость составления счетов-фактур (СФ), а также ведения специальной учетной документации является Налоговый Кодекс РФ, а именно ч.3 ст.169.

- Правила ведения бухгалтерских регистров отражены в ст.10 Федеральный закон от 06.12.2011 N 402-ФЗ (ред. от 31.12.2017) «О бухгалтерском учете». Под бухгалтерскими регистрами стоит как раз понимать необходимую учетную документацию, в случае счетов-фактур это будут:

- журнал учета СФ;

- книга продаж;

- книга покупок.

- Правила заполнения документации, применяемой при расчетах налога на добавленную стоимость отражены в Постановлении Правительства РФ от 26.12.2011 N 1137 (в ред. 19.08.2017).

Книга покупок

- Покупатель должен вести книгу покупок, в которой отражается информация о счетах-фактурах, выставленных ему продавцом. Это документ налоговой отчетности и в соответствии со ст.ст. 171, 172 НК РФ, подается в налоговый орган для расчета суммы вычета.

- Ведение книги возможно как в бумажном виде, так и в электронном с использованием цифровой подписи.

- Ведение электронной книги регламентируется Приказом ФНС РФ от 04.03.2015 № ММВ-7-6/93.

- Отражается также передача нематериальных активов и имущественных прав.

- При частичной оплате производится регистрация счета-фактуры на каждое перечисление денежных средств (более детально об особенностях регистрации и хранения на предприятии счетов-факту, читайте тут).

- Не фиксируются факты получения СФ при безвозмездной передачи товаров, выполнения каких-либо работ или услуг, полученные от брокера при покупке ценных бумаг и т.д.

- Регистрируются также таможенные декларации (вместо счета-фактуры), и документы, подтверждающие выплату НДС таможенному органу.

- СФ, заполненные с нарушением правил оформления, к регистрации в книге не допускаются.

- Срок хранения 5 лет.

Книга продаж

- Продавец ведет книгу продаж, в которую заносятся данные о выписанных СФ (более детально о том, кто выписывает счет-фактуру, в том числе с выделенной в ней суммой НДС, читайте тут).

- При частичной оплате счет-фактура регистрируется на каждую выплачиваемую покупателем сумму.

- Срок хранения 5 лет.

- Документ обязательно должен быть прошнурован, страницы пронумерованы.

- Данные о выставленных СФ вносятся в хронологическом порядке.

- СФ, заполненные с нарушением правил оформления, к регистрации в книге не допускаются.

Факт поступления

Факт получения счета-фактуры покупателем должен быть занесен в книгу покупок с соблюдением следующих правил:

- заполняется документ руководящим лицом, либо уполномоченным им сотрудником;

- номер документа (СФ);

- дата внесения записи в учетный документ;

- дата оплаты товара согласно платежным документам;

- наименование продавца, ИНН/КПП;

- страна производства товара;

- номера таможенных деклараций, если товар зарубежный;

- средства, уплаченный за товар (с НДС);

- ставка по налогу;

- сумма продукции без НДС (подробнее о том, в каких случаях счет-фактура без НДС необходима, читайте в этом материале</span>);

- подпись ответственного лица.

Выставление СФ

В книгу продаж вносятся:

- дата внесения записи о СФ;

- номер счета-фактуры;

- наименование организации-покупателя, ИНН/КПП;

- фактическая дата оплаты товара;

- стоимость продукции с НДС;

- ставка по НДС;

- стоимость товара без учета налога;

- сумма налога;

- итог;

- подпись ответственного лица.

Важно! Книги покупок и продаж в обязательном порядке прошнурованы, страница их должны быть пронумерованы.

Возникновение права на вычет

Покупатель имеет право уменьшить начисленный НДС на налог, уплаченный по купленным товарам (работам или услугам). Такое право возникает только если соблюдаются следующие условия:

- куплены товары (работы, услуги) для операций, облагаемых НДС;

- приобретенные товары приняты к учету;

- от продавца получен счет-фактура.

Если документ покупатель получает в налоговом периоде, в котором происходит оприходование товаров, то сложностей при принятии НДС к вычету не возникает.

Если оприходование и получение документа происходят в разных периодах, то могут возникать вопросы. При получении счета-фактуры уже после окончания налогового периода, где товары приняты к учету, но до того момента как представлена за этот период декларация, покупатель может принять НДС к вычету по тем товарам в периоде, в котором они были приняты к учету. Если счет-фактура к покупателю поступает уже после сдачи декларации, то отнести его уже придется к следующему налоговому периоду.

Верхняя часть Счета-фактуры (шапка)

- Номер и Дата. Номер должен соответствовать нумерации документов, утвержденной в учетной политике вашей организации. Дата указывается текущая на момент создания Счета-фактуры.

- Исправление и Дата. Номер исправления должен соответствовать нумерации документов, утвержденной в учетной политике вашей организации. Дата указывается текущая на момент исправления Счета-фактуры. При составлении Счета-фактуры до внесения в него исправлений в этой строке ставится прочерк.

- Графа Продавец, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (продавца).

- Графа Адрес, указывается полный адрес (с индексом) юридического или индивидуального предпринимателя (продавца).

- Графа ИНН / КПП продавца, указывается ИНН и КПП юридического лица (продавца). Индивидуальный предприниматель указывает только ИНН.

- Графа Грузоотправитель и его адрес, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (грузоотправителя), а также его полный адрес (с индексом). Если Счет-фактура составляется на выполненные (оказанные) услуги или имущественные права, то в этой строке ставится прочерк.

- Графа Грузополучатель и его адрес, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (грузополучателя), а также его полный адрес (с индексом). Если Счет-фактура составляется на выполненные (оказанные) услуги или имущественные права, то в этой строке ставится прочерк.

- Графа К платежно-расчетному документу №, указывается номер и дата платежно-расчетного документа (платёжки) или кассового чека.

- Графа Покупатель, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (покупателя).

- Графа Адрес, указывается полный адрес (с индексом) юридического или индивидуального предпринимателя (покупателя).

- Графа ИНН / КПП, указывается ИНН и КПП юридического лица (покупателя). Индивидуальный предприниматель указывает только ИНН.

- Графа Валюта: наименование, код, указывается наименование валюты и её код в соответствии с классификатором ОКВ. Указанная валюта должна являться единой для всех перечисленных товаров (работ, услуг), имущественных прав.

- Графа Идентификатор государственного контракта, договора (соглашения), указывается идентификатор госконтракта, договора или соглашения. Если в счете-фактуре нет госзаказа, то ставится прочерк.

Счет-фактура для услуг Если Счет-фактура составляется на выполненные (оказанные) услуги или имущественные права, то две графы «Грузоотправитель и его адрес» и «Грузополучатель и его адрес» не заполняются, можно поставить прочерк («–») или тройной прочерк («- — -«). Если при составлении счет-фактуры на услуги всё же заполнить эти две графы, то это не будет ошибкой. В данном случае эта информация будет дополнительной информацией к обязательным реквизитам и не может служить основанием для отказа в вычете НДС.

Основные правила заполнения

Регламент заполнения журнала закреплен в ПП РФ № 1137. Регистр заполняется лицами, обязанными его предоставлять, ежеквартально и подается в ИФНС в период до 20 числа месяца, следующего за отчетным периодом.

Документ оформляется в электронном виде и после подписания усиленной квалифицированной электронной подписью передается в налоговую инспекцию через специальное программное обеспечение. По желанию организации регистр ведут и в бумажном виде.

Все информационные данные, которые вносятся в журнал, должны строго соответствовать сведениям бухгалтерского учета и отчетности, в том числе и по всем формируемым журналам-ордерам. В одной из статей мы рассказывали о том, как оформлять журналы-ордера бухгалтерского учета по счетам, скачать образцы вы сможете бесплатно.

Форма состоит из вводной таблицы (для внесения организационной информации) и двух частей:

- 1-я часть — регистрация выданных;

- 2-я часть — регистрация полученных счетов-фактур.

В вводной части указывается полное (краткое) наименование организации, ее ИНН и(или) КПП и отчетный период.

В первом и втором разделах записываются сведения о полученных и выданных платежных документах, в том числе корректировочных и исправленных, в хронологическом порядке.

По каждому счету-фактуре вносятся следующие сведения:

- реквизиты (номер, дата документов);

- реквизиты исправлений и корректировок (при наличии);

- наименование, ИНН, КПП покупателя;

- данные о посредничестве;

- денежная единица операции;

- стоимость товаров, работ и услуг и величина НДС;

- при наличии — разница с корректировкой.

Каждой операции присваивается код. После завершения отчетного периода — квартала — регистр распечатывается, его подписывает руководитель, а все страницы нумеруются и прошиваются. Документ хранится не менее четырех лет с момента внесения последней записи.

Электронный счет-фактура – юридический оригинал

Счет-фактура, выставленный (полученный) в электронном формате, не является копией своего отпечатанного прототипа. Его отправка и получение – акт, имеющий самостоятельную юридическую значимость, поскольку это отражает специально созданная законодателями нормативная база. Для него характерны те же особенности, что и для документа в бумажной форме, а именно:

- данные и реквизиты организации;

- сроки выставления (на сегодня составляют 5 дней);

- обязательное визирование руководством или другим лицом, имеющим такое право;

- регистрация в учетных документах (журнале, книге покупок и продаж и т.п.);

- обязанность хранения на протяжении 4 лет (естественно, в виде файла);

- является основанием для вычетов по налогу на добавленную стоимость.

Кто сдает журнал учета счетов-фактур

В отделение ИФНС предоставлять учетный документ обязаны только компании, занимающиеся посредничеством. Исключение составляют лишь случаи, когда контрагенты достигли между собой договоренности по поводу невыставления счетов-фактур – документа, который удостоверяет отгрузку продукции или предоставление услуги по факту их реальной стоимости.

Письмо Минфина № 03-11-11/63683 (31.10.16 г.) сделало пояснение: «Если установлено, что покупатель не оплачивает НДС, то агент имеет право подписать с ним документ о невыставлении фактурного счета». Данная процедура говорит о том, что заводить журнал по приобретению товаров не нужно.

Внимание! Фактическую сдачу документации осуществляет назначенный руководителем компании ответственный сотрудник.

Кто обязан заполнять документ

До недавних пор данный документ обязаны были вести все компании, работающие с НДС. С 2021 года это требование по отношению к ним было отменено, т.к. сведения, вносимые в журнал, дублируются в книге покупок и продаж.

А вот предприятия, занимающиеся посредничеством в сфере сбыта товаров, предоставления услуг и производства работ, застройщики, нанимающие подрядчиков, а также организации, работающие в области транспортных перевозок и привлекающие к своей деятельности сторонних экспедиторов, этот журнал вести должны.

При этом то, по какой налоговой схеме (общей, «упрощенке» или «вмененке») работает то или иное предприятие – значения не имеет.

Корректировочный счет-фактура: нормативное регулирование

Корректировочный счет-фактура, выставленный продавцом покупателю при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения (в т. ч. в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав), является документом, служащим основанием для принятия продавцом сумм налога к вычету (п. 1 ст. 169 НК РФ).

Корректировочный счет-фактура выставляется не позднее 5 календарных дней со дня составления документов (дополнительного соглашения, иного первичного документа), подтверждающих согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (работ, услуг, имущественных прав) (п. 3 ст. 168 НК РФ).

Согласно пункту 8 статьи 169 НК РФ форма корректировочного счета-фактуры и порядок его заполнения, а также формы и порядок ведения книг покупок и книг продаж устанавливаются Правительством РФ.

В Постановлении Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее — Постановление № 1137) утверждена форма корректировочного счета-фактуры и правила его заполнения (Приложение № 2 к Постановлению № 1137).

С 01.07.2013 налогоплательщики вправе также выставлять единый корректировочный счет-фактуру, если изменяется стоимость поставленных (отгруженных) товаров (работ, услуг, имущественных прав), которые указаны в нескольких счетах-фактурах, выставленных ранее (п. 5.2 ст. 169 НК РФ).

В едином корректировочном счете-фактуре показатели товарных позиций, имеющих одинаковое наименование и одинаковую цену, суммируются. Товарные позиции с различными наименованиями и/или различной ценой выводятся в отдельных строках (письмо Минфина России от 08.09.2014 № 03-07-15/44970, доведено письмом ФНС России от 17.09.2014 № ГД-4-3/18758@).

При выставлении покупателю единого корректировочного счета-фактуры на уменьшение стоимости товаров продавец:

- принимает разницу по НДС к вычету в текущем налоговом периоде — в периоде корректировки. При этом право на налоговый вычет сохраняется в течение 3 лет с момента выставления корректировочного счета-фактуры (абз. 1 п. 13 ст. 171 НК РФ, п. 10 ст. 172 НК РФ);

- регистрирует выставленный корректировочный счет-фактуру в книге покупок.

Регистрация продавцом единого корректировочного счета-фактуры в книге покупок имеет ряд особенностей. Так, согласно Правилам ведения книги покупок, утв. Постановлением № 1137 (далее — Правила), при регистрации в книге покупок единого корректировочного счета-фактуры указываются:

- в графе 3 — порядковый номер и дата единого корректировочного счета-фактуры (пп. «з» п. 6 Правил);

- графа 4 — не заполняется (пп. «з» п. 6 Правил);

- в графе 5 — порядковый номер и дата составления единого корректировочного счета-фактуры (пп. «з» п. 6 Правил);

- в графе 9 — наименование покупателя из строки 3 «Покупатель» единого корректировочного счета-фактуры (пп. «м» п. 6 Правил);

- в графе 10 — идентификационный номер налогоплательщика-покупателя из строки 3б «ИНН/КПП покупателя» единого корректировочного счета-фактуры (пп. «н» п. 6 Правил);

- в графе 15 — данные из графы 9 по строке «Всего уменьшение (сумма строк Г)» единого корректировочного счета-фактуры (пп. «т» п. 6 Правил);

- в графе 16 — данные из графы 8 по строке «Всего уменьшение (сумма строк Г)» единого корректировочного счета-фактуры (пп. «у» п. 6 Правил).

Кроме того, согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@ при регистрации единого корректировочного счета-фактуры применяется код вида операции «01».

|

1С:ИТС Подробнее о корректировке налоговой базы по НДС при изменении стоимости товаров (работ, услуг, имущественных прав) раздела «Налоги и взносы». |

Напомним, что с 01.10.2017 внесены изменения в формы и правила заполнения (ведения) счетов-фактур, книг покупок и продаж, журнала учета счетов-фактур, утв. Постановлением Правительства РФ от 26.12.2011 № 1137.

Информационная система ИС ЭСФ

ИС ЭСФ – это портал для выписки, получения и обработки электронных счетов-фактур в Казахстане, расположенный по адресу

. Это государственная система (оператор — Комитет государственных доходов РК), поэтому ее использование бесплатно для пользователей. Чтобы выписывать или получать счета-фактуры в электронном виде необходимо пройти регистрацию и, в случае необходимости, определить перечень сотрудников, которые будут работать с порталом от имени предприятия.

Полезно

- В статье Кто обязан выписывать счета-фактуры в электронном виде (ЭСФ) можно узнать каким налогоплательщикам уже необходимо выписывать счета-фактуры в электронном виде;

- В статье PRO сроки выписки счетов-фактур — в течение какого периода необходимо оформить ЭСФ;

- В статье PRO заполнение электронных счетов-фактур описываются общие принципы по заполнению электронных счетов-фактур.

- ;

- А также функции учетной системы предприятия, если программа для ведения бухгалтерского/налогового учета интегрирована с ИС ЭСФ средствами API.

КГД предоставляет налогоплательщикам

для отладки интеграционных механизмов учетных программ. В тестовой среде ИС ЭСФ можно пробовать выписать/получить электронные счета-фактуры от имени тестовой компании (без регистрации на сервере), ознакомиться с основными возможностями системы и отладить работу с электронными документами.

Документы, выписанные в тестовой среде, не имеют юридической силы и не используются в процедурах контроля налоговыми органами. Для входа на тестовый сервер используются тестовые сертификаты, которые можно

на портале Комитета государственных доходов.

С 1 апреля 2018 года в системе добавлен новый модуль «Виртуальный склад».

Полезно

Подробнее о модуле «Виртуальный склад» в материалах:

- Виртуальный склад — что это?;

- Как ввести остатки по товару на Виртуальный склад;

- Для кого обязательна работа в Виртуальном складе с 1 апреля 2018 года?.

Что необходимо для работы с порталом esf.gov.kz

В первую очередь нужно получить регистрационные свидетельства Национального удостоверяющего центра (ЭЦП НУЦ РК), настроить веб-приложение на рабочем месте пользователя и провести регистрацию налогоплательщика в информационной системе электронных счетов-фактур. Конечно, необходимо стабильное подключение к сети Интернет.

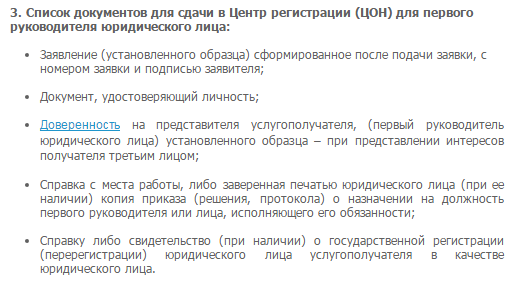

Ключи НУЦ РК выдаются в Центрах обслуживания населения РК (ЦОН). Для регистрации юридического лица (ТОО, РГКП, ГУ и пр.) необходимы:

- ключ юридического лица, оформленный на первого руководителя предприятия (ГОСТ);

- и ключ физического лица первого руководителя (RSA).

Индивидуальным предпринимателям достаточно получить ЭЦП физического лица (ключ ГОСТ не требуется).

Важно!

В настоящее время Национальный удостоверяющий центр выдает несколько видов регистрационных свидетельств для юридических лиц: ключи первого руководителя, ключи для сотрудников с правом подписи и т.д.

Для регистрации на портале ЭСФ необходим комплект ключей первого руководителя!

Перечень документов, необходимых для оформления ключей юридического лица, можно найти

, либо уточнить, обратившись в call-центр по телефону 1414.

Нюансы оформления счета-фактуры, или Почему мы часто ищем его бланк

Этот документ достаточно часто дополняется и изменяется, поэтому приходится постоянно контролировать, чтобы счета-фактуры соответствовали всем требованиям закона

При этом важно, чтобы под рукой был не только актуальный бланк счета-фактуры, но и актуальный образец счета-фактуры, т. к

это поможет быстрее сориентироваться во всех изменениях. Давайте их перечислим.

Начнем с того, что повышение с 01.01.2019 основной ставки НДС с 18 до 20% на форме счета-фактуры никак не сказалось. Дело в том, что размер ставки не зашит в бланк, а указывается при заполнении документа. Поэтому единственное, что теперь нужно делать по-новому с тех пор, это заносить в графу 7 значение 20 вместо 18.

Узнайте также, что изменилось в части счетов-фактур с 19.07.2019.

Что касается непосредственно изменения правил оформления счетов-фактур и бланка счета-фактуры, то в последний раз они изменились с октября 2017 года (постановление Правительства РФ от 19.08.2017 № 981).

С тех пор бланк счета-фактуры предусматривает:

- что идентификатор государственного контракта должен указываться при его наличии;

- наличие новой графы «Код вида товаров», в которой нужно указывать код товаров, экспортируемых в ЕАЭС;

- указание в графе 11 не номера таможенной декларации, а регистрационного номера таможенной декларации;

- что его может подписать также уполномоченное лицо индивидуального предпринимателя.

Постановление Правительства от 19.08.2017 № 981 также предусматривает изменения в порядке заполнения строки 2а счета-фактуры, в которой указывается адрес продавца и дополнения в порядке заполнения счета-фактуры экспедиторами, заказчиками или застройщиками, которые действуют от собственного имени.

Кроме того чиновники периодически разъясняют нюансы заполнения отдельных строк счета-фактуры в своих письмах. Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Подробнее об особенностях заполнения счета-фактуры по действующим правилам читайте в этой статье.

ИЗ ИСТОРИИ ВОПРОСА: Предыдущие изменения в постановление Правительства РФ от 26.12.2011 № 1137, которые повлияли на порядок заполнения счетов-фактур, были внесены постановлением Правительства РФ от 05.05.2017 № 625. Они дополнили бланк счета-фактуры новым реквизитом, а именно строкой 8 «Идентификатор государственного контракта, договора (соглашения)».

Еще раньше изменения в бланк счета-фактуры вносились постановлением Правительства 29.11.2014 № 1279. Тогда посредникам позволили оформлять для комитента сводный счет-фактуру и указывать данные из нескольких счетов-фактур, выставленных покупателям или полученных от продавцов.