Особенности учета подотчетных сумм

Содержание:

- Что в бухучете

- Выдача подотчетных сумм: проводки

- Расчеты с подотчетными лицами

- Документальное оформление выдачи денег в подотчет на карточку сотрудника

- Какие сроки по подотчетным средствам установлены законодательством?

- Суточные: налоговый учет

- Бухучет подотчётных сумм

- Как заполнить авансовый отчет по командировке?

- Авансовый отчет по форме АО-1

- Проводки по учету ТМЦ в бухгалтерии

- Учет расчетов с подотчетными лицами — проводки

- Хранение

Что в бухучете

После проверки расходов на целесообразность, были ли они целевыми или нет, арифметической стороны документации, бухгалтер проверяет приложенные к отчёту документы.

В бухгалтерском учёте, когда утвержден авансовый отчёт по командировке, проводки будут такие:

| Ситуация | Проводка |

| Покупка работником материалов | Дт 10 – Кт 71 |

| При покупке товаров | Дт 41 – Кт 71 |

| Списание суточных | Дт 20 Кт 71 |

| Возврат невостребованных денег в кассу предприятия | Дт 50 – Кт 71 |

| Возврат невостребованных денег на расчётный счет | Дт 51 – Кт 71 |

| Доначисление денег работнику, если пришлось вложить свои | Дт 71 – Кт 50 или Дт 71 – Кт 51 |

| Работник не предоставил подтверждающие документы или понёс нецелевые расходы. Сумму списывают в недостачи | Дт 94 – Кт 71 |

| Недостачу удерживают с работника | Дт70 – Кт 94 |

Воспользовавшись приведённой в статье информацией, вам не придется испытывать сложности с составлением авансового отчёта по командировке, а бухгалтерии – с отражением проводок в учёте.

Далее приведен образец, как заполнить авансовый отчет по командировке в 2020-м году.

Выдача подотчетных сумм: проводки

Работник может получить деньги под отчет:

- наличными;

- в безналичном виде (например, на корпоративную, зарплатную карту).

Передача денег работнику показывается проводкой Дт 71 Кт 50, где:

- 50 — счет, используемый при наличной выдаче;

- 51 — счет для безналичных переводов.

Работнику могут быть выданы билеты на поезд или самолет в «натуральном» виде. Они считаются денежными документами, отражаемыми на субсчете 50.3.

Пример 1

Иванов А. С. в августе 2021 года 3 раза ездил в командировки — в Санкт-Петербург, Нижний Новгород и Казань. Авиабилет на первую поездку он должен был купить сам наличными деньгами, на вторую — на деньги с зарплатной карты, на третью командировку готовый билет выдал работодатель.

Бухгалтер отразит эти операции в регистрах:

- выдача под отчет денег на билет в Санкт-Петербург: Дт 71 Кт 50;

- перечисление средств на карту для покупки билета в Нижний Новгород: Дт 71 Кт 51;

- выдача билета в Казань: Дт 71 Кт 50.3.

Далее сотрудник расходует полученные средства. Рассмотрим, какие проводки применяются в целях учета такого расходования.

Расчеты с подотчетными лицами

Подотчетные суммы

Подотчетная сумма — денежные средства, выданные работнику (подотчетному лицу) авансом на расходы организации, например, на:

- хознужды;

- покупку или оплату товаров (работ, услуг);

- командировочные расходы.

За выданные суммы подотчетник в установленный срок должен отчитаться в случае:

- выдачи ему денежных средств из кассы организации;

- перечисления подотчетных средств на личную карту;

- снятия (оплаты) денежных средств работником с корпоративной карты;

- получения денежных документов из кассы организации.

Выдача денежных средств под отчет наличными

Основными документами, регламентирующими порядок выдачи подотчетных сумм из кассы предприятия, являются:

- Указание ЦБ РФ от 11.03.2014 N 3210-У (далее — ).

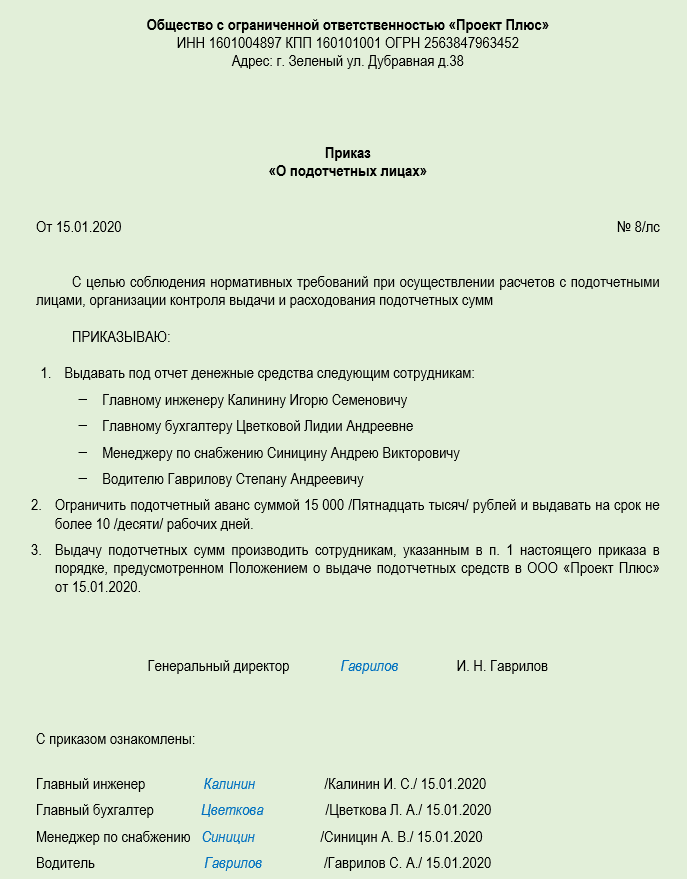

Наличные денежные средства выдаются из кассы только на основании распорядительного документа либо по письменному заявлению подотчетного лица (). Документ-основание может иметь произвольную форму, но должен содержать следующие реквизиты (Письмо ЦБ РФ от 06.09.17 N 29-1-1-0Э/20642): PDF

- фамилию, имя и отчество (при наличии) подотчетного лица;

- сумму наличных денег;

- срок, на который они выдаются;

- подпись руководителя;

- дату и регистрационный номер документа.

Ни сроки, ни сумма выдачи под отчет Банком России не ограничиваются.

Денежные средства под отчет могут быть выданы работникам, заключившим с организацией трудовой или гражданско-правовой договор (Письмо ЦБ РФ от 02.10.2014 N 29-Р-Р-6/7859).

Целесообразно, но не обязательно издать Приказ руководителя со списком лиц, которым организация будет выдавать подотчетные суммы.

Подотчетные суммы могут быть выданы из наличной выручки предприятия (п. 1 Указания ЦБ РФ N 5348-У).

Выдача подотчетных сумм безналичным способом

(порядок выдачи сумм, ограничения и др.) при безналичных операциях выдачи в подотчет не применяется. К таким операциям относятся:

- перечисление средств на личную карту работника;

- снятие (оплата) с корпоративной карты организации.

Выпуск корпоративных карт, держателем которых может являться физическое лицо, разрешен (далее — ). Положение устанавливает операции, которые можно производить с корпоративных карт:

- снятие наличных денежных средств;

- оплата расходов в целях предпринимательской деятельности, в т. ч. оплата командировочных и представительских расходов;

- иные операции, разрешенные законодательством РФ ().

Порядок расчетов с подотчетными лицами посредством банковских карт необходимо закрепить в Учетной политике организации (Письмо Минфина РФ от 25.08.2014 N 03-11-11/42288). В учетной политике необходимо предусмотреть:

- способы выдачи подотчетных сумм с применением банковских карт;

- форму распорядительного документа на выдачу подотчетных сумм;

- сроки отчета по выданным суммам;

- способы возврата неиспользованных подотчетных сумм.

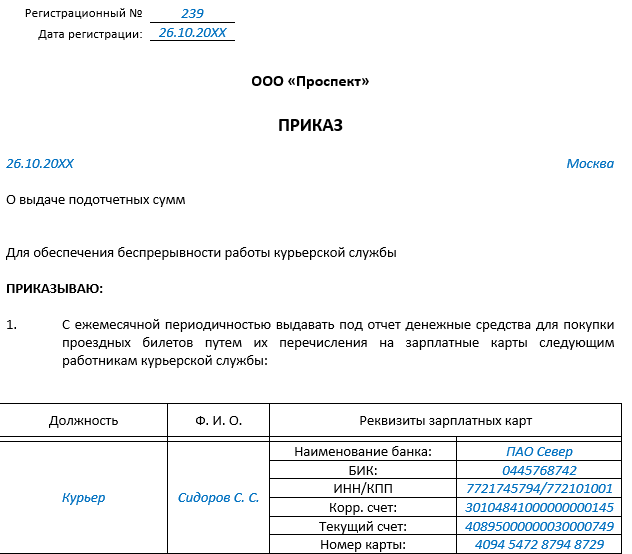

Также полезно издать Приказ руководителя об утверждении списка лиц, которым выдаются денежные средства под отчет и списка банковских карт, на которые указанным лицам перечисляются подотчетные суммы PDF.

Документальное оформление выдачи денег в подотчет на карточку сотрудника

Перечисленные на карту сотрудника подотчетные денежные средства проверяющие инспекторы из ФНС, ПФР и ФСС могут легко отнести к его заработной плате. Итогом станет доначисление зарплатных налогов, страховых сборов и штрафных санкций. Чтобы избежать этих неприятностей, необходимо изначально зафиксировать в документальной форме обоснованность выдачи подотчета на карту сотрудника.

В первую очередь в учетную политику или в инструкцию по использованию подотчетных сумм надо внести следующие положения:

«Выдача денежных средств под отчет может производиться как в наличной, так и в безналичной форме.

При безналичной форме расчетов с подотчетными лицами денежные средства перечисляются на их зарплатные или личные карты с расчетного счета организации.

Возврат неиспользованных подотчетных средств может быть осуществлен в безналичной форме — в виде перевода с карты подотчетного лица на расчетный счет организации — или в наличной форме — в виде передачи наличных денежных средств в кассу организации».

Затем нужно ввести в действие приказ о подотчетных лицах и зафиксировать в нем список должностных лиц, которые могут получить денежные средства в подотчет. При небольшом рабочем штате удобнее будет указать просто перечень должностей без личных данных сотрудников. В таком случае не придется переделывать приказ при смене сотрудников.

С образцом приказа можно ознакомиться в нашей статье «Составляем приказ о подотчетных лицах — образец».

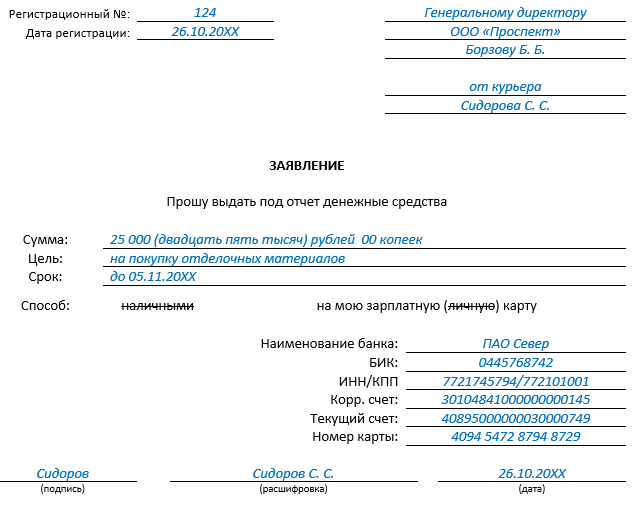

Следующим документальным обоснованием предоставления подотчетных средств на карту будет личное заявление сотрудника или приказ руководителя о выдаче денежных средств под отчет. Законодательство разрешает оформлять только один из этих документов.

К обязательным реквизитам заявления (приказа) о выдаче подотчета на карту относятся:

- цель получения подотчетных денег;

- сумма запрашиваемого подотчета;

- банковские реквизиты карты, на которую производится выдача подотчета;

- период, на который предоставляются подотчетные деньги;

- разрешительная подпись руководителя (или лица, которое может подписывать подобные документы по доверенности от руководителя);

- подпись подотчетного лица;

- дата составления.

Ниже представлены готовые образцы заявления и приказа на выдачу подотчета на карту. Вы можете скачать их бесплатно:

Срок представления авансового отчета по подотчету, выданному на карту сотрудника, в отличие от подотчета, выданного наличными, законодательством РФ не установлен. Чтобы сотрудники, получившие безналичный подотчет, своевременно сдавали авансовые отчеты, в приказе на выдачу подотчета или инструкции для подотчетных лиц добавьте положение:

«По денежным средствам, полученным под отчет безналичным способом, авансовый отчет предоставляется в срок не позднее __ рабочих дней после окончания периода, на который выданы подотчетные средства».

ВНИМАНИЕ! Требование об обязательном сроке сдачи авансового отчета в течение 3-х дней с 30.11.2020 отменено указанием Банка России от 05.10.2020 № 5587-У. О том, как должен быть заполнен авансовый отчет и какие документы должны быть к нему приложены, рассказали эксперты КонсультантПлюс

Если у вас нет доступа к К+, получите его бесплатно и переходите к разъяснениям и образцам

О том, как должен быть заполнен авансовый отчет и какие документы должны быть к нему приложены, рассказали эксперты КонсультантПлюс. Если у вас нет доступа к К+, получите его бесплатно и переходите к разъяснениям и образцам.

Для доказательства того, что произведенные расходы были оплачены за счет полученных на карту подотчетных сумм, к авансовому отчету нужно приложить чеки с информацией по карте. Это могут быть как чеки, выданные продавцом при оплате картой товаров или услуг, так и чеки, распечатанные банкоматом при получении с карты наличных денег.

Какие сроки по подотчетным средствам установлены законодательством?

Порядок выдачи наличных под отчет зафиксирован в п. 6.3 указания Банка России «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» от 11.03.2014 № 3210-У. С 30.11.2020 оно действует в редакции указания Банка России от 05.10.2020 № 5587-У. Согласно обновленному документу срок, в течение которого подотчетное лицо обязано отчитаться, теперь устанавливает сама организация. Напомним, ранее срок был нормативно закреплан и был равен 3-м дням. Это означает, что с 30.11.2020 обязательный 3-х дневный срок для авансового отчета отменен.

Пример определения даты возврата подотчетных сумм Деньги выданы 20 марта 2021 г. на срок до 27 марта 2020 г. включительно. В соответствии с инструкцией по порядку расчетов с подотчетными лицами для возврата неизрасходованных сумм отводится пять рабочих дней с момента окончания срока представления авансового отчета. При таких условиях подотчетное лицо должно представить отчет не позднее…и вернуть деньги в кассу не позднее… Посмотреть пример полностью в К+. Пробный доступ можно получить бесплатно.

ВАЖНО! Правило о сроке подачи авансового отчета необходимо соблюдать абсолютно всем работникам фирмы, и руководитель не исключение (даже если он владелец фирмы). О том, как выглядит заявление подотчетника-директора, см

в статье «Составляем заявление на подотчет от директора — образец»

О том, как выглядит заявление подотчетника-директора, см. в статье «Составляем заявление на подотчет от директора — образец».

Отдельно следует упомянуть о случаях направления сотрудников в командировку. При этом дни отсчитываются от даты возвращения командированного (п. 26 постановления Правительства РФ «Об особенностях направления работников в служебные командировки» от 13.10.2008 № 749).

Оформить авансовый отчет вам поможет наша публикация «Образец заполнения авансового отчета».

С 30.11.2020 вступили в действие и другие изменения по подотчету и кассе. Подробнее о нововведениях рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

Больше никаких сроков ни указание № 3210-У, ни иные нормативные источники не устанавливают. Означает ли это, что деньги, выдаваемые под отчет, можно возвращать когда угодно?

Суточные: налоговый учет

Суточные — расходы сотрудника, понесенные в командировке, связанные с проживанием вне места постоянного жительства. В большинстве случаев суточные выделяются сотруднику для питания во время командировки.

Размер суточных действующим законодательством не ограничивается, но существует лимит, сверх которого на эти расходы нужно начислить НДФЛ и страховые взносы. Это лимит составляет 700 рублей для поездок по России и 2500 руб. — для заграницы. Размер суточных работодатель устанавливает самостоятельно, и он может разниться в зависимости от:

- должности сотрудника (для руководящих работников они могут быть выше, для обычных работников — в пределах лимита);

- задач, поставленных в командировке;

- места командировки и т. д.

Подробнее с особенностями расчета, начисления и выплаты суточных вы можете ознакомиться в следующих статьях:

- Выплата суточных при командировках в 2021 году: особенности;

- Выплата суточных за день отъезда и за день прибытия;

- Оплата суточных за выходные дни;

- Суточные при командировке в место постоянной прописки.

Списать на расходы суточные можно в полном объеме, без ограничений. Что же касается однодневных командировок, то на них суточные не полагаются. Связано это с тем, что сотрудник в такой поездке не несет расходов по проживанию и возвращается домой в этот же день.

Отчитываться по суточным работник не обязан, в связи с чем требовать от сотрудника подтверждающие документы по суточным работодатель не вправе.

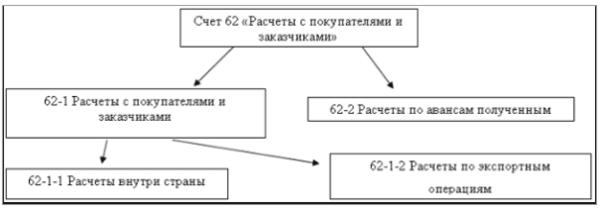

Бухучет подотчётных сумм

В бухучете подотчетные суммы фиксируются на дебете счета 71 и кредите счета 50. Выдавать средства можно как безналом, так и наличными. Первый способ удобен для перевода командировочных. Деньги можно перечислить на корпоративную банковскую карту. Оформлена она на ЮЛ. Нужно учесть, что при расчетах через карту банком взимается комиссия. Ее нужно учитывать при определении налога на прибыль на основании пункта 1 статьи 264 НК РФ.

В бухучете расчеты по корпоративным картам будут отражены этими проводками:

- ДТ55 КТ51, 52. Перечисление денег с расчетного на карточный счет.

- ДТ91 КТ55. Оплата комиссии банка.

Предоставление карты сотруднику компании будет фиксироваться в качестве выдачи под отчет финансовых документов. Предполагаются эти проводки:

- ДТ71 КТ50, субсчет 3. Предоставление под отчет сотруднику расчетной карты по ее номинальной стоимости.

- ДТ71 КТ57. Получение наличных. Запись вносится на основании квитанций банкоматов.

- ДТ50, субсчет 3 КТ71. Возврат расчетной карточки по ее номинальной стоимости.

Со всех квитанций и чеков рекомендуется снимать ксерокопии. Связано это с тем, что чеки имеют свойство выцветать. Следовательно, с них нельзя будет получить никакой информации. Представительские траты нужно оформлять при помощи этих проводок:

- ДТ26 КТ71. Представительские траты.

- ДТ26 КТ71. Принятие к учету суточных.

- ДТ70 КТ68.01. Начисление НДФЛ на разницу между суточными.

- ДТ10 КТ60. Оприходование материалов.

- ДТ71 КТ50. Выдача перерасхода работникам.

Проводки выполняются на основании приказов, отчетов, квитанций и чеков.

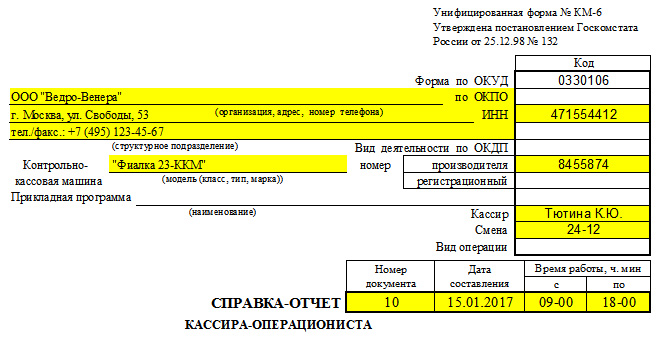

Как заполнить авансовый отчет по командировке?

Поскольку оформление и сдача авансового отчета по командировке обычное дело в сегодняшней действительности, то необходимо знать, каким образом составляется данный документ. На законодательном уровне имеется его разработанная и унифицированная форма, а также указание на порядок заполнения (Постановление Госкомстата РФ № 55 от 01.08.2001 г.).

При этом он принадлежит к документам первичного учета и необходим в бухгалтерских целях – учет, подлежащих выдаче финансов командируемому лицу. Порядок его формирования подразумевает следующее:

- составляется он лицом, который был в поездке, и работником бухгалтерии;

- устанавливается список прилагаемых документов о произведенных расходах командируемым сотрудником;

- в нем должны быть прописаны суммы затраченных денежных средств с разбивкой по категориям.

После того, как этот документ написан, он направляется в бухгалтерию для последующей проверки. При положительном результате он подлежит утверждению со стороны руководителя организации и производится списание указанных сумм.

Нередкой является ситуация, когда выданные средства работнику на поездку по служебным обязанностям превышают необходимый ему для этого размер, либо наоборот, их оказалось недостаточно в силу каких-либо причин. В первом случае остаток должен быть сдан обратно в кассу предприятия (оформляется приходный ордер), в другом – составляется расходник на разницу произведенных фактических затрат и выданным ранее авансом.

Срок сдачи авансового отчета по командировке

П. 26 Постановления Правительства РФ № 749 от 13.10.2008 г. предусматривает единственный пресекательный период времени, в течение которого лицо должно отчитаться о понесенных им расходах в служебной командировке. Он составляет три дня. Начало его течения исчисляется с даты фактического прибытия.

При сдаче к нему прилагаются также бумаги, подтверждающие факт расходов.

Какие документы нужны для авансового отчета по командировке?

Согласно ст. 168 ТК России на наймодателе лежит обязанность по возмещению своему работнику следующих расходов при отправлении его в командировку:

- на оплату проезда;

- снятия жилья;

- суточные;

- иные (но только с разрешения работодателя).

Постановлением № 749 данный перечень дополнен затратами, связанными с пребыванием лица в ином государстве (оформление загранпаспорта, мед.страховка и пр.).

Для установления фактически понесенных лицом расходов ему необходимо прикладывать к заполненному отчету подтверждающие документы. Среди них выделяют:

- проездные билеты;

- о найме жилья (выписка из гостиницы, счета, чеки);

- связанные с приобретением каких-либо целевых вещей (товарные и кассовые чеки, накладные).

Нередко подотчетное лицо задается вопросом: нужно ли прикладывать к авансовому отчету приказ на командировку? Данный локальный акт необходим только тогда, когда командируемый сотрудник пишет заявление на выдачу необходимых ему средств, связанных с данной поездкой, где в качестве основания и будет вступать приказ. Более того, с недавнего времени не нужно прикладывать командировочное удостоверение.

Кто должен делать авансовый отчет по командировке?

Ранее уже было отмечено, что заполнением и сдачей этого первичного документа занимается непосредственно подотчетное лицо. При возникновении каких-либо вопросов ему не запрещается воспользоваться помощью бухгалтера, поскольку именно он в последующем будет проверять правильность заполненного бланка.

Авансовый отчет по командировке — образец заполнения

Учитывая, что бланк имеет унифицированную форму, то авансовый отчет по командировке за границу не различается от аналогичного, но в пределах страны. Характерным для него является наличие обязательный полей:

- сведения об организации, направляющей в поездку лицо;

- полная информация о подотчетном лице (Ф.И.О., выполняемая в фирме функция, его табельный №);

- ссылка на целевое назначение получаемых средств;

- размер денежной суммы;

- перечень документов, прилагаемых в качестве доказательств осуществленных лицом расходов;

- подпись лица, составившего отчет.

При сдаче этого документа на проверку, сотрудник получает расписку от бухгалтера.

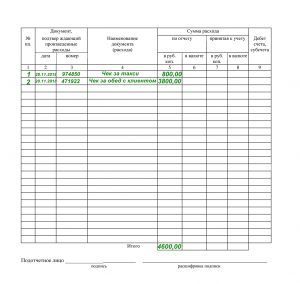

Авансовый отчет по форме АО-1

Унифицированная форма АО-1 была утверждена Постановлением Госкомстата РФ в 2001-м году, а упразднена в 2013-м – с этого момента все подотчетные сотрудники получили право составлять и сдавать авансовый отчет фактически в свободной форме.

Однако на практике унифицированная форма АО-1 и по сей день продолжает активно использоваться в компаниях, так как этот документ проверен временем и считается достаточно привычным и удобным.

Авансовый отчет по форме АО-1 заполняется подотчетным лицом и бухгалтером компании. На лицевой стороне указывается:

- информация об организации: название, реквизиты;

- информация о документе: номер и дата заполнения;

- информация о подотчетном сотруднике: ФИО, должность, подразделение;

- информация об авансовых средствах: назначение, суммы.

На первом листе формы есть две таблицы. Левую таблицу заполняет подотчетный сотрудник, декларируя выданную сумму, фактические расходы, а также оставшиеся или перерасходованные средства. Правую — заполняет бухгалтер компании, прописывая в ней бухгалтерские счета и операции, а также субсчета для проводки средств с суммами.

Под таблицей обязательно указывается количество документов, подтверждающих обоснованность совершенных сотрудником трат, которые далее прикрепляются к авансовому отчету в в виде приложений на отдельных листах.

Подробная информация о прилагаемых документах содержится на оборотной стороне авансового отчета. Сюда входит полный перечень документов с названиями, датами выдачи, реквизитами продавцов товаров или поставщиков услуг, а также детализацией по каждому расходу. Для каждого подтверждающего документа указывается номер субсчета в бухгалтерии, по которому они проводятся.

Для каждого подтверждающего документа указывается номер субсчета в бухгалтерии, по которому они проводятся.

Обратите внимание, что внизу лицевой стороны формы АО-1 есть отрезная часть, которая является распиской между подотчетным лицом и бухгалтером компании. В отрезной части авансового отчета указывается ФИО подотчетного сотрудника, дата и номер отчета, сумма выданных средств, а также количество прилагаемых к отчету подтверждающих документов

Далее на ней ставит подпись само подотчетное лицо, подтверждая верность внесенных данных, и бухгалтер компании, подтверждая принятие авансового отчета

В отрезной части авансового отчета указывается ФИО подотчетного сотрудника, дата и номер отчета, сумма выданных средств, а также количество прилагаемых к отчету подтверждающих документов. Далее на ней ставит подпись само подотчетное лицо, подтверждая верность внесенных данных, и бухгалтер компании, подтверждая принятие авансового отчета.

В отрезной части авансового отчета указывается ФИО подотчетного сотрудника, дата и номер отчета, сумма выданных средств, а также количество прилагаемых к отчету подтверждающих документов. Далее на ней ставит подпись само подотчетное лицо, подтверждая верность внесенных данных, и бухгалтер компании, подтверждая принятие авансового отчета.

Проводки по учету ТМЦ в бухгалтерии

Способы приобретения ТМЦ в организации могут быть разные, например:

- Приобретение ТМЦ у контрагента за безналичный расчет (рассмотрено на примере 1);

- Организация выдает сотруднику наличные денежные средства подотчет для приобретения ТМЦ (изучено в примере 2 и примере 3).

Для целей налогового учета стоимость списанных материалов определяется согласно п.2 и п.4 ст. 254 НК РФ.

Материалы могут списываться:

- На основное производство (счет 20) (пример 4);

- На вспомогательное производство (счет 23);

- На общепроизводственные расходы (счет 25);

- На общехозяйственные расходы (счет 26) (пример 5).

Приобретение материально-производственных запасов (МПЗ) по безналичному расчету регламентировано п.5-11 ПБУ 5/01, п.1 ст.254 НК РФ.

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 10.01 | 60.01 | 50 000 | Поступление МПЗ | Товарная накладная (ТОРГ-12) |

| 19.03 | 60.01 | 9 000 | Учтен НДС по приобретенным МПЗ | Счет фактура полученный |

| 60 | 51 | 59 000 | Оплата поставщику за МПЗ | Банковская выписка |

| 68.02 | 19.03 | 9 000 | НДС принят к вычету | Книга покупок |

| Счет дебета | Счет кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 71.01 | 50.01 | 15 000,00 | Выдача денежных средств сотруднику под отчет на приобретение ТМЦ | Распоряжение руководителя, Расходный кассовый ордер (КО-2) |

| 10.09 | 71.01 | 12 711,86 | Авансовый отчет сотрудника по приобретенным ТМЦ | Авансовый отчет,Товарная накладная (ТОРГ-12) |

| 19.03 | 71.01 | 2 288,14 | Учтен НДС по приобретенным ТМЦ | Счет фактура полученный |

| 68.02 | 19.03 | 2 288,14 | НДС принят к вычету | Книга покупок |

| Счет дебета | Счет кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 71.01 | 50.01 | 20 000,00 | Выдача денежных средств сотруднику под отчет на приобретение ТМЦ | Распоряжение руководителя, Расходный кассовый ордер (КО-2) |

| 10.09 | 71.01 | 22 500,00 | Авансовый отчет сотрудника по приобретенным ТМЦ | Авансовый отчет,Товарный чек |

| 71.01 | 50.01 | 2 500,00 | Выдача денежных средств сотруднику (сумма перерасхода по авансовому отчету) | Авансовый отчет,Расходный кассовый ордер (КО-2) |

По номенклатуре «Доски 4х4» в организации был остаток в количестве 150 штук на общую сумму 40 500,00 руб.:

- Рассчитаем среднюю стоимость: 40 500,00 / 150 = 270,00 руб.;

- Рассчитаем стоимость переданного материала в производство: 70 * 270,00 = 18 900,00 руб.

| Счет дебета | Счет кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 20.01 | 10.01 | 18 900,00 | Передача материалов в производство | Требование-накладная на отпуск материалов по форме № М-11 |

Рассчитаем среднюю стоимость:

- тетради 10 280,00 / 400 = 25,70 руб.;

- ручки 8 525,00 / 550 = 15,50 руб.

Рассчитаем стоимость списанного материала на общехозяйственные расходы:

- тетради 50 * 25,70 = 1 285,00 руб.;

- ручки 100 * 15,50 = 1 550,00 руб.

| Счет дебета | Счет кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 26.01 | 10.01 | 1 285,00 | Списано канцелярских товаров (тетрадей) в подразделение «Бухгалтерия» | Требование-накладная на отпуск материалов по форме № М-11 |

| 26.01 | 10.01 | 1 550,00 | Списано канцелярских товаров (ручек) в подразделение «Бухгалтерия» |

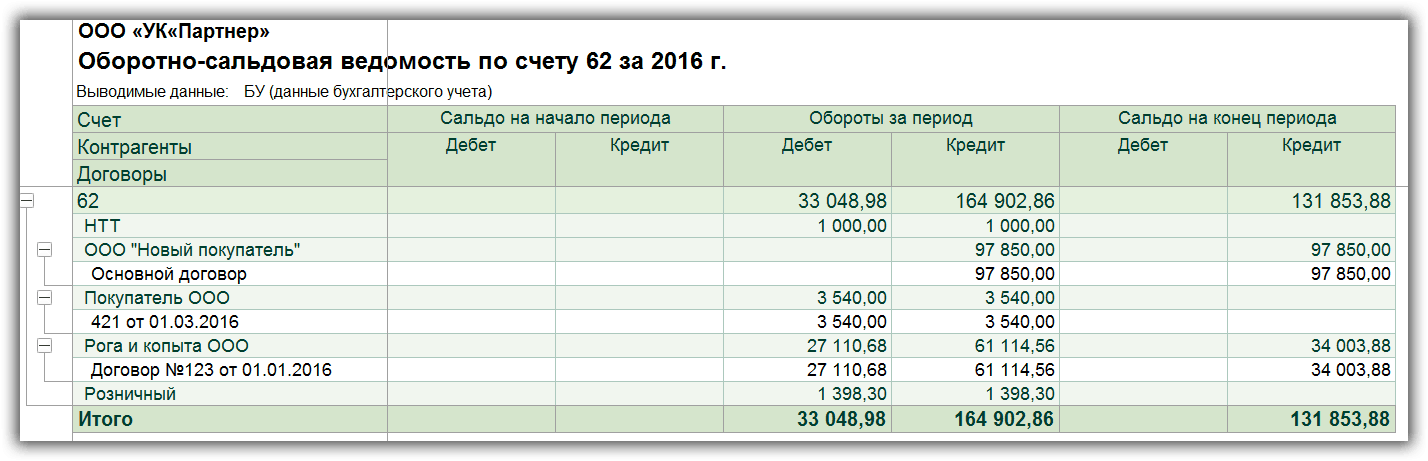

Учет расчетов с подотчетными лицами — проводки

Указание 3210-У было изменено указанием Банка России от 05.10.2020 № 5587-У, вступившим в действие с 30.11.2020. Так, например, ребование о 3-х дневном сроке представления авансового отчета с 30.11.2020 исключено.

Какие еще нововведения в порядке учета кассовых операций вступили в действие с 30.11.2020, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

Подотчетники — это лица, получившие денежные средства от предприятия или ИП на определенные хозяйственные (целевые) нужды и обязанные в установленный срок отчитаться по расходованию таких средств (или вернуть их остаток, если не все средства потрачены).

Подотчетными могут быть:

- лица, работающие на предприятии или у ИП на постоянной основе;

- совместители;

- лица, с которыми заключены договоры гражданско-правового характера (п. 5 указания № 3210-У).

Подробнее см. «Можно ли выдавать в подотчет не сотруднику?».

Может ли подотчетное лицо передавать подотчетные суммы другому лицу? Ответ на этот вопрос вы найдете в КонсультантПлюс. Пробный доступ к правовой системе вы можете получить бесплатно.

Денежные средства предприятия в подотчет выдаются:

в наличной форме:

из кассы предприятия;

в безналичной форме:

- на карту подотчетного лица;

- на корпоративную карту предприятия, доступ к которой получило подотчетное лицо.

См. также: «Назначение платежа при перечислении подотчетному лицу».

Бухгалтерский учет подотчетных операций имеет широкий спектр возможных проводок. Наиболее часто используемые при расчетах с подотчетными лицами проводки представлены в таблице:

|

Дт |

Кт |

Описание операции |

Первичные документы |

|

71 |

50 |

Выдача денег под отчет из кассы предприятия |

Расходный кассовый ордер |

|

20, 23, 25, 26, 44 |

71 |

Списание затрат в расходы предприятия согласно представленному авансовому отчету |

Авансовый отчет, чеки, накладные, акты приемки-сдачи услуг или работ, другие документы, подтверждающие произведенные расходы |

|

10, 15, 41, 07, 08, 11 |

71 |

Оприходованы матценности на основании авансового отчета |

Товарные чеки, кассовые чеки, накладные, иные документы, подтверждающие материальные расходы подотчетного лица |

|

28 |

71 |

Средства, направленные на устранение брака производства или гарантийное (пост-гарантийное) обслуживание |

Договор о гарантийном обслуживании, гарантийный талон, акт выполненных работ, чек, иные документы |

|

68 |

71 |

Оплата налоговых платежей через подотчетное лицо |

Чеки, квитанции об оплате, банковские платежные документы |

|

91 |

71 |

Отражение прочих расходов предприятия, оплаченных подотчетным лицом |

Первичные документы, подтверждающие расходы |

|

50 |

71 |

Возврат неиспользованных подотчетником средств в кассу предприятия |

Приходный кассовый ордер, авансовый отчет с расчетом суммы остатка средств, подлежащих возврату в кассу |

Как правильно оформить приходный или расходный кассовый ордер, можно узнать из статей:

- «Как заполняется приходный кассовый ордер (ПКО)?»;

- «Как заполняется расходный кассовый ордер (РКО)?».

Хранение

После того как полученный отчет проверен бухгалтером компании и оформлен подходящими проводками, возвращены или удержаны суммы остатка, документ направляется в хранение.

Согласно статьям Налогового кодекса РФ, авансовые отчеты в коммерческих или негосударственных предприятиях хранятся разное время по типам бумаг:

- 4 года – срок хранения для бухгалтерских и налоговых отчетов, заявлений, авансовых отчетов, с которых начисляются налоги;

- 10 лет – срок для первичной документации, в которой расходы из-за полученных убытков переносятся на ближайшие периоды;

- 5 лет – для первичных авансовых отчетов.

В государственных организациях эти типы документов должны хранятся не менее 5-ти лет.