Методы управления рисками

Содержание:

- Характеристика рисков при исследовании национальной экономики

- Экономические риски

- Приемы и методы управления

- Управления рисками на предприятии

- Управление рисками как ключевой инструмент, направленный на повышение эффективности деятельности

- Методы снижения риска

- Методы снижения неблагоприятного экономического воздействия

- Что понимать под операционным риском?

- По источнику опасности

- Виды экономических рисков

- Внутренние и внешние факторы риска

- Как управлять рисками с помощью BPM-системы

- Репутационный риск

- Классификация рисков по сфере проявления

- Риски в экономике

- Экономический риск

- Заключение

Характеристика рисков при исследовании национальной экономики

Риски национальной экономики – макроэкономические. К ним могут быть отнесены те типы, которые ощущаются основной частью населения страны.

Среди них можно выделить:

- прекращение существования макроэкономической системы;

- формирование диспропорций в отраслях;

- отрицательные изменения в национальной экономике;

- риски процесса глобализации.

В современных кризисных условиях чрезвычайно необходимыми являются меры, которые принимаются правительством России для поддержания финансовой активности в государстве.

Изменения, происходящие в экономике Российской Федерации на современном этапе, делают высочайший рисковый фон для любой финансовой работы.

Современный кризис в мировой экономике охватил все сферы жизнедеятельности российского общества и страны, что вызвало появление и повышение рисков различных типов, в том числе макроуровня. Они влияют на продуктивность работы хозяйствующих субъектов и уровень развития экономики и социального сектора страны в общем.

Характерные риски российской национальной экономики на сегодня:

- отсутствие денежных средств и замедление инвестиционных процессов;

- отток капитала;

- снижение кредитования;

- банковский сектор.

Экономические риски

Обобщенно, экономический риск можно охарактеризовать как вероятность того, что инвестиции будут зависеть от макроэкономических условий, таких как государственное регулирование, обменные курсы или политическая стабильность. Поэтому зачастую этот вид риска называют макроэкономическим риском. Другими словами, в случае финансирования проекта экономический риск представляет собой риск того, что результаты проекта не принесут адекватных доходов для покрытия эксплуатационных расходов и погашения долговых обязательств.

Экономический риск, однако, является весьма «расплывчатым» термином, т.к. имеет множество определений (трактовок). Образно говоря, экономический риск относится к риску того, что предприятие будет экономически неустойчивым в следствие воздействия различных факторов, связанных как с экономическими условиями ведения бизнеса, так и с мошенническими действиям, которые оказывают негативное влияние на результаты проекта.

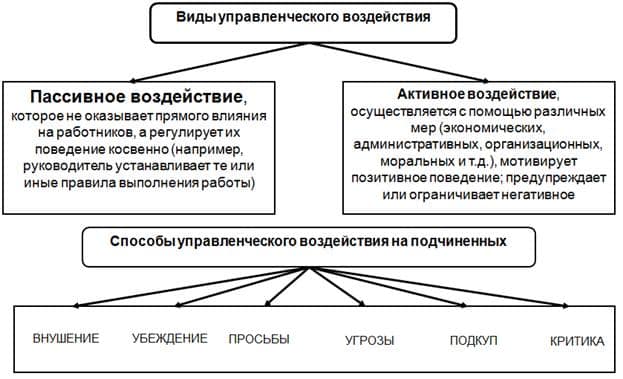

Приемы и методы управления

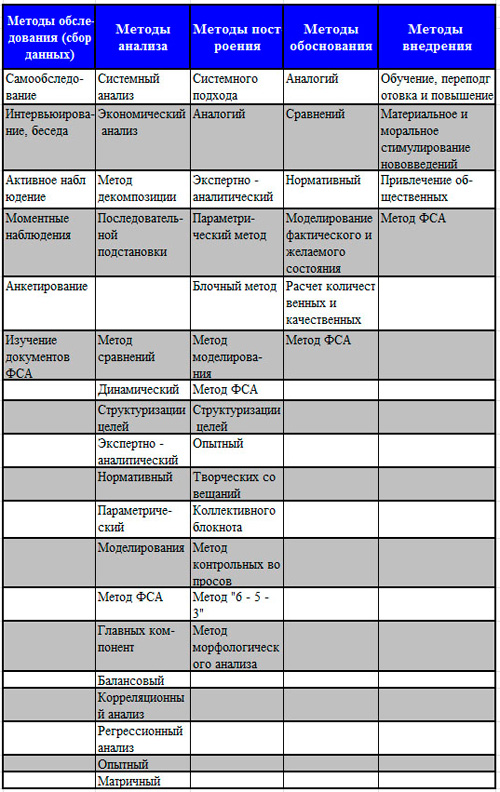

Методы управления рисками отличаются разнообразием, обусловленным многочисленными вариантами ведения предпринимательской деятельности, но их можно объединить в несколько однородных групп.

Какие существуют приемы и методы управления рисками кредитных потребительских кооперативов?

Приемами и средствами для разрешения проблемных ситуаций, применяемыми на предприятии, считаются методы:

Выявленные проблемы анализируются с количественных и качественных позиций по шансам на их появление и величине потенциального ущерба. После чего определяется степень толерантности для организации, то есть максимальный размер ущерба (наибольший риск), который в силах понести предприятие в конкретный момент. По мере развития организации и в зависимости от ее стратегических направлений указанный показатель следует постоянно пересматривать.

Выбирая метод, направленный на понижение степени угрозы, важно выдерживать оптимальное соотношение между предельными расходами для реализации идеи и их соответствием предельной выгодности. В реальности чаще придерживаются критерия наименьших затрат для понижения уровня угрозы до приемлемого показателя

Внимание! Инструменты, применяемые при управлении рисками, имеют разную эффективность. Поэтому на практике используют комбинации указанных инструментов, отдавая предпочтение более выгодным в каждый конкретный момент деятельности

Управления рисками на предприятии

Определяя конкретное направление и способы для разрешения проблемы, предприятие должно придерживаться соблюдения следующих условий:

- управление рисками должно сочетаться с корпоративной стратегией, принятой в организации;

- для решения проблемы опасны действия в пределах, превышающих размер собственного капитала;

- неразумно подвергать угрозе многое ради сомнительного выигрыша в незначительном;

- важен тщательный анализ для предугадывания возможных последствий проблемы;

- принятый вариант должен быть экономически обоснованным, основанным на достоверной информации и не оказывающим отрицательного действия на итоговые показатели хозяйственного функционирования предприятия;

- принимаемые решения должны основываться на учете объективных показателей сферы, где ведется деятельность предприятия.

Управление рисками начинается с выяснения целей. Для этого используются методы, сочетающие прогнозирование возможностей и потребностей организации и анализ рынка, конъюнктуры, планов развития бизнеса.

На основе полученных сведений разрабатываются экономико-математические модели функционирования организации, проводится анализ полученных статистических данных по качественным и количественным параметрам. На конечном этапе в ходе сопоставления действенности различных вариантов развития и методов действия выбирается оптимальный набор мер для управления рисками.

Важно! Итоговые показатели, формируемые на определенном этапе исследования и управления, используются в качестве начальной информации для следующих аналогичных процедур, образуя непрерывную и поступательную систему по принятию решений. Подобная организация процесса позволяет своевременно корректировать комплекс применяемых методов воздействия на проблемы, обеспечивая тем самым максимальный эффект в достижении производственных целей организации

Управление рисками как ключевой инструмент, направленный на повышение эффективности деятельности

Управление рисками является одним из ключевых инструментов, направленных на повышение эффективности программ деятельности руководителей предприятия, которую они могут использовать для снижения стоимости жизненного цикла продукции и смягчить или избежать потенциальных проблем, которые могут помешать успеху деятельности предприятия.

Достижение целей предприятия требует конкретных представлений об основном виде деятельности, технологиях производства, а также изучения основных видов рисков. Предупреждение рисков и снижение потерь от воздействия приводит к устойчивому развитию предприятия. Процесс, при котором деятельность предприятия направляется и координируется с точки зрения эффективности управления риском и представляет собой риск-менеджмент. Управление рисками является процессом выявления потерь, с которыми организация сталкивается в процессе основного вида деятельности и степени их воздействия, и выбора наиболее подходящего метода для управления каждым отдельным видом риска.

В другом представлении, управление рисками представляет собой систематический процесс, при котором риски, оцениваются и анализируются для уменьшения или устранения их последствий, а так же для достижения целей.

На основе вышесказанного можно прийти к выводу, что управление рисками для обеспечения жизнеспособности и эффективности деятельности предприятия, является циклическим и непрерывным процессом, который координирует и направляет основные виды деятельности. Это целесообразно осуществлять при помощи выявления, контроля и снижения влияния всех видов рисков, включая мониторинг, контакты и консультации, направленные на удовлетворение потребностей населения, без ущерба для возможности будущих поколений удовлетворять свои собственные потребности. Оценка риска приводит к стабильности деятельности предприятия, способствующей его устойчивому развитию. Управление рисками — вклад в устойчивое развитие, является существенным фактором в поддержание и повышение стабильной деятельности предприятия. Активный риск-менеджмент имеет решающее значение для процесса управления, в направлении подтверждения, что риски обрабатываются на соответствующем уровне.

Планирование и осуществление управления рисками включает в себя следующие этапы:

- управление рисками;

- определение рисков и степени их влияния на бизнес-процессы;

- применение качественного и количественного анализа рисков;

- разработка и исполнение планов реагирования на риски и их реализацию;

- осуществление мониторинга рисков и процессов управления;

- взаимосвязь между управлением рисками и результатами деятельности;

- оценка общего процесса управления рисками.

Методы снижения риска

Как было сказано ранее, любое предприятие обязано учитывать потенциальную опасность для работников, еще руководству необходимо оценивать и снижать уровень риска.

Как было сказано ранее, любое предприятие обязано учитывать потенциальную опасность для работников, еще руководству необходимо оценивать и снижать уровень риска.

Понизить уровень риска на предприятии возможно:

- устранив угрозу или риск полностью;

- заменив на менее опасный;

- инженерными средствами контроля;

- административным контролем, предупредительными знаками или звуковой сигнализацией;

- средствами индивидуальной защиты работников.

Снижать риски следует именно с устранения угрозы, и, в крайнем случае, позаботиться об индивидуальной защите. Спецодежда необходима там, где невозможно выполнить вредные для здоровья действия роботизированной технике.

К сведению: для визуального представления лучше описать простейшие риски на производственном предприятии. Это поможет снизить риск или выработать собственную методику.

Потенциальные опасности:

Потенциальные опасности:

- Плохое ограждение или его отсутствие. Подразумевается блокировка работников от потенциального контакта с элементом риска (высокие температуры, напряжение и многое другое).

- Непроработанные предохранительные устройства.

- Медленная скорость механизмов защиты.

- Кнопки для экстренной ситуации неправильной окраски или неудобного расположения.

- Слабый свет.

- Внутренний температурный режим (микроклимат) помещения не соответствует норме.

- Концентрация пыли, химических составляющих в воздухе.

- Опасное оборудование установлено рядом с рабочими зонами.

- Индивидуальная защита не по классу.

Чтобы руководство производственного предприятия не рисковало общим процессом, работой организации, жизнью и здоровьем рабочего класса, необходимо знать и вовремя обдумывать все производственные риски.

Методы снижения неблагоприятного экономического воздействия

Международные фирмы могут использовать пять методов для снижения потерь вследствие неблагоприятного стечения экономических факторов.

Метод 1. Перевод производственных мощностей в другие страны

Компания может снизить свои производственные издержки, переведя свои производственные мощности в страны с низкими издержками.

Например, Honda Motor Company производит автомобили на заводах, расположенных во многих странах. Если японская иена подорожает и повысит производственные издержки компании, она может перенести свое производство на другие предприятия, разбросанные по всему миру.

Метод 2. Аутсорсинг непрофильных производств

Компания может передать производство на аутсорсинг или применить дешевую рабочую силу. Foxconn, тайваньская компания, является крупнейшей электронной компанией в мире, и она производит электронные устройства для ряда крупнейших мировых корпораций.

Метод 3. Диверсификация продуктов и услуг

Компания может диверсифицировать свои продукты и услуги и продавать их клиентам со всего мира. Например, многие американские корпорации производят и продают фастфуд, закуски и газированные напитки во многих странах.

Обесценивающийся доллар США снижает прибыль внутри Соединенных Штатов, но их зарубежные операции компенсируют это.

Метод 4. Инвестиции в инновации и научные исследования

Компании, регулярно инвестирующие в собственные исследования и разработки, впоследствии смогут предлагать инновационные продукты по более высокой цене.

Например, Apple Inc. устанавливает стандарт для высококачественных смартфонов. Когда доллар обесценивается, компания увеличивает цену.

Метод 5. Производные финансовые инструменты и хеджирование рисков

Компания может использовать производные финансовые инструменты и хеджировать изменения обменного курса.

Например, Porsche полностью производит свои автомобили на территории Европейского Союза и экспортирует от 40 % до 45 % своих автомобилей в Соединенные Штаты.

Финансовые менеджеры Porsche хеджировали или закрывали позиции против доллара США, когда доллар США обесценивался. По оценкам некоторых аналитиков, около 50 % прибыли Porsche приходилось на хеджирование.

Что понимать под операционным риском?

Приглашаю вас обратиться к такому семантическому свойству слова «операция», как его значение. Очевидно, что разнообразие интерпретаций данного слова в русском языке велико. Среди разнообразного их множества нас будут интересовать только три варианта значений, так или иначе применимых для предприятия как коммерческой организации.

- Операция в смысле работы как элементарного действия в составе бизнес-процесса в деятельности компании без привязки к типу процесса (основного, обеспечивающего, управления, развития и т.д.).

- Операция как часть блока деятельности в составе трех финансовых форм Cash flow (операционной, инвестиционной и финансовой его составляющих).

- Операция с позиции транзакции, совершаемой или финансовым институтом, или коммерческой организации и их денежном обороте.

Может ли операционный риск (ОР) как понятие быть прямо перенесено из банковской сферы? Общепризнано, что высокий уровень регулирования банковской деятельности обеспечил существенно больший прогресс в применении риск-менеджмента, нежели в реальном секторе. Широко известны рекомендации Базелевского комитета по надзору, упрощенно называемыми «Базель II», в которых предложено определение понятия операционного риска.

К данной категории рисков в докладе международного комитета предлагается относить риски убытков из-за неадекватных или ошибочных процессов внутреннего содержания деятельности, систем, действий сотрудников или внешних событий. В понятие разрешается включить явление юридического риска, но рекомендуется исключить из него риски стратегического и репутационного типа. В связи с тем, что акцент в определении сделан на ошибках внутренних процессов, можно заключить, что Базель II сделал ставку на первый смысл операции, обозначенный выше.

Если осуществлять буквальную трансляцию понятия ОР в менеджмент промышленного или торгового предприятия, то не остается места для другого восприятия данного явления (например, с позиции вида деятельности в Cash flow). И действительно, если мы вправе говорить об инвестиционном риске, о неблагоприятных последствиях решений в сфере финансовой деятельности, то почему мы не можем выделить операционный риск как подвид финансового риска в области движения денежных средств в операционном секторе? Звучит логично, но само понятие при этом размывается.

Говоря о субъекте деятельности реальной экономики, я бы предложил оставить в понятии «операционный риск» только два смысла: процессуально-системный (реплика из Базеля II) и транзакционный. Транзакционный риск трудно игнорировать, так как рост числа кредитных операций и валютных сделок все более очевиден в последние годы. А вот операционные риски из состава возможностей нежелательных событий, связанных с движением ДС, я бы исключил, отнеся подобные угрозы к общему понятию финансового риска. Во всяком случае, так могла бы возникнуть хоть какая-то ясность.

По источнику опасности

По источнику опасности экономические риски могут быть связаны:

- с разрушительным влиянием природных сил (снегопадов, наводнений, землетрясений, эпидемий, пожаров и прочее);

- с причинами политического плана, среди которых войны, революции, перевороты и так далее.

- с причинами экономического плана (падение курсов акций, валют, банкротство, инфляция, неисполнение или недоброкачественное выполнение контрагентами договорных обязательств и так далее);

- с причинами юридического плана (изменения в законодательстве, несовершенство законодательства, противоправное поведение: ограбления, кражи, преступная халатность, мошенничество и иные покушения на собственность).

Виды экономических рисков

Глобально все экономические риски можно разделить на 2 категории:

- макроэкономические риски;

- микроэкономические риски.

К числу макроэкономических рисков можно отнести:

- политический риск;

- страновой риск;

- систематический риск;

- валютный риск;

- налоговый риск;

- инфляционный риск;

- социальный риск;

- экологический риск и т.п.

К числу микроэкономических рисков можно отнести:

- производственный риск;

- коммерческий риск;

- кредитный риск;

- инвестиционный риск;

- инновационный риск;

- риск ликвидности инвестиций и т.п.

В структуре экономических рисков предприятия более всего подвержены следующим видам рисков:

- Процентный риск. Воздействию процентного риска особенно подвержены компании с низким значением коэффициента автономии, т.е. бизнес которых преимущественно строится на заемных средствах. Повышение уровня процентных ставок ведет к удорожанию стоимости фондирования и, как следствие, к увеличению процентных расходов на обслуживание долга. Чрезмерный рост таких расходов может оказать негативное влияние не только на уровень кредитоспособности компании, но и на общий уровень ее платежеспособности, что чревато банкротством.

- Риск повышения цен на сырье, материалы и энергоресурсы. Этот риск обязаны учитывать все производственные компании на высококонкурентных рынках с эластичным спросом на выпускаемую продукцию, т.к. цена реализации скорее всего останется на прежнем уровне, а при увеличении общих издержек вырастет себестоимость продукции и снизится рентабельность.

- Риск снижения рыночных цен на продукцию. Данный риск может проявляться в следствие перенасыщения рынка, падения спроса, выхода на рынок новых крупных игроков (эффект масштаба) и прочих факторов. При неизменной расходной части снижение цен на реализуемую продукцию в лучшем случае приведет к падению рентабельности, в худшем — к возникновению убытков.

- Риск увеличения уровня минимальной заработной платы. В случае, если правительство принимает решение об увеличении минимального уровня заработной платы предприятия вынуждены откорректировать их уровень согласно данных требований, что неминуемо приведет к росту издержек.

- Риск увеличения налоговых ставок и таможенных пошлин также приведет к росту издержек.

- Валютный риск. Риску изменения курса валюты особенно подвержены компании ведущие внешнеэкономическую деятельность.

Для минимизации негативного воздействия экономических рисков на финансовые результаты деятельности компании на предприятиях внедряются системы риск-менеджмента с целью управления рисками.

Внутренние и внешние факторы риска

Факторы риска любого бизнеса можно разделить на 2 группы:

- внутренние;

- внешние.

Внешним (объективным) фактором является все то, что имеет непосредственную связь с производственным процессом субъекта предпринимательской деятельности, то есть организации.

Внешние факторы риска могут быть:

- региональными;

- социально-экономическими;

- политическими;

- отраслевыми.

В социально-экономическую сферу входят: инфляционный фактор риска, дефляционный, налоговый, процентный, ценовой в отношении сырья, материалов и комплектующих. В результате воздействия данных факторов может резко перемениться рыночная ситуация, снизиться платежеспособность спроса или ужесточиться конкуренция.

Региональный фактор включает: социально-демографический риск, региональный и налоговый. Отраслевой фактор предполагает опасность занимаемого положения организации в отрасли, экологический и другие. Политический фактор – это потеря контроля, вызванная нестабильностью и невозможностью нормального ведения хозяйственной деятельности ввиду того, что были введены ограничения, связанные с товарообменом и товарооборотом.

Внутренний (субъективный) фактор риска может проявиться непосредственно в процессе ведения деятельности и напрямую зависит от того, какой вид, способ, стратегия и тактика хозяйствования были выбраны.

Как управлять рисками с помощью BPM-системы

Разобраться с рисками раз и навсегда невозможно — нужно постоянно следить за результатами решенных рисков и появлением новых. Управление рисками — долгосрочный процесс, поэтому на всех его этапах должна быть возможность:

- собирать и документировать риски проекта;

- хранить и передавать информацию о выполненных задачах;

- обеспечивать мониторинг статусов рисков;

- обеспечивать контроль со стороны проектного менеджера над всеми работами.

Учесть все эти требования помогает процессный подход. Он позволяет построить последовательную цепочку задач и обеспечивает контроль их исполнения.

Процессный подход реализуется с помощью BPM-системы, в которой работа организована в виде бизнес-процессов. Бизнес-процесс — это совокупность взаимосвязанных операций, направленных на достижение цели.

Одним из примеров BPM-систем является система ELMA. С помощью дополнительного модуля Проекты+ она позволяет запустить бизнес-процесс прямо из карточки проекта. А используя мониторинг процессов, проектный менеджер сможет контролировать все этапы работы и получать подробную аналитику после завершения процесса.

Процессы управления рисками проекта могут запускаться несколько раз за проект. Например, в начале проекта для планирования и после прохождения контрольных точек — для актуализации реестра рисков. В зависимости от структуры компании и самого проекта, задачи бизнес-процесса могут отличаться, но этапы работы общие:

После запуска бизнес-процесса проектный менеджер самостоятельно или вместе с командой выявляет все опасности. Лучше сразу разделить риски по целям, которым они угрожают, источнику и силе последствий. Можно собрать общий реестр для всех проектов компании и выбирать из него угрозы для определенного проекта.

Для оценки всех рисков или отдельной группы выбираются эксперты. Им приходит задача в виде сформированного реестра с комментариями менеджера. Эксперты проводят качественный анализ и для каждой угрозы определяют статус. Во время оценки также должна быть возможность вносить в реестр новые незафиксированные риски проекта.

Реестр возвращается к проектному менеджеру с проставленными статусами и замечаниями экспертов. Дальше нужно провести количественный анализ. Для этого можно снова привлечь экспертов или оценить риски силами команды проекта

Важно зафиксировать все результаты количественного анализа в реестре и передать в следующую задачу. Еще один вариант: отказаться от детальной оценки и сразу перейти к выбору стратегии.

Менеджер проекта подводит итоги анализа, пересматривает реестр рисков и приступает к выбору стратегии

Любое изменение статуса риска, например, если он состоялся или решился, менеджер сможет зафиксировать в реестре.

Когда для всех рисков появится план решения, остается продумать необходимые мероприятия и поставить по ним задачи.

После выполнения работ проектный менеджер оценивает эффективность всего процесса.

Бизнес-процессы по управлению рисками выполняются многократно, так что менеджер получает достаточно данных для глобальной оценки всей работы: сколько времени требует оценка, риски какого типа наиболее опасны, какая стратегия выигрышная. При этом у него есть возможность непрерывно следить за статусом угроз.

Репутационный риск

Всегда существовал риск того, что недовольный клиент, отказ от продукта, негативная реакция в прессе или судебный процесс могут негативно повлиять на репутацию бренда компании. Однако социальные сети увеличили скорость и масштаб репутационного риска. Всего один отрицательный твит или плохой отзыв может уменьшить количество подписчиков у компании и привести к резкому падению доходов.

Чтобы подготовиться к этому риску, нужно использовать стратегию управления репутацией для регулярного отслеживания, что другие говорят о компании в Интернете и за ее пределами. Необходимо быть готовым ответить на эти комментарии и помочь сомневающимся немедленно решить любые проблемы. Не следует упускать из виду качество продукции, чтобы избежать судебных исков и сбоев в работе, которые также могут нанести ущерб репутации компании.

Какие риски выделяются по комплексности исследования? Насчитывается два типа:

- Сложный – характеризует тип риска, содержащего набор подтипов. К примеру, инвестиционный риск (а также риск некоторых финансовых инструментов, проектов инвестиционной деятельности).

- Простые – риски, не делимые на отдельные подвиды. В данную категорию относится инфляционный риск.

Выделяются риски по типу проявления во времени:

- Временные – риски перманентного характера, которые появляются исключительно на отдельных этапах выполнения финансовых манипуляций. К примеру, риск неплатежеспособности компании.

- Постоянные являются характерными для полного срока выполнения операции. Также они имеют отношение к влиянию постоянных факторов (риски валютные, процентные).

Классификация рисков по сфере проявления

По сфере проявления выделяют следующие виды рисков:

- Политические риски — это риски прямых убытков и потерь или недополучения прибыли из-за неблагоприятных изменений политической ситуации в государстве или действий местной власти.

- Социальные риски — это риски, связанные с социальными кризисами.

- Экологические риски — это риски, связанные с вероятностью наступления гражданской ответственности за нанесение ущерба окружающей среде, а также жизни и здоровью третьих лиц.

- Природно-естественные риски — это риски связанные с проявлением стихийных сил природы (землетрясение, ураган, засуха и т.п.).

- Коммерческие риски — это риски экономических потерь, возникающие в любой коммерческой, производственно-хозяйственной деятельности. В состав коммерческих рисков включают финансовые риски (связанные с осуществлением финансовых операций) и производственные риски (связанные с производством продукции (работ, услуг), осуществлением любых видов производственной деятельности).

- Профессиональные риски — это риски, связанные с выполнением профессиональных обязанностей (например, риски, связанные с профессиональной деятельностью врачей, нотариусов, аудиторов и т.д.).

Риски в экономике

Его степень в экономике – это возможность появления негативных последствий при взаимодействии таких элементов как:

- неуверенность в достижении итоговых целей;

- вероятность результата;

- возможность отклонения от намеченной цели;

- возможная вероятность потерь от выбранной альтернативы.

Каждый из этих элементов может проявляться как отдельно, так и в сочетании с остальными.

Основные черты экономического риска в экономике следующие:

- Противоречивость как разновидность деятельности. С одной стороны, присутствует направленность риска на достижение результатов какими-то инновационными способами, с другой стороны, он приводит к торможению прогрессивных тенденцией и появлению издержек.

- Альтернативность понимается как возможность выбора между различными вариантами прогноза.

- Неопределенность понимается как отсутствие однозначности и незнания достоверной информации.

Объект риска в экономике – это экономическая система, эффективность функционирования которой неизвестна.

Субъект риска – это физлицо или юрлицо, которое имеет разрешение на принятие решений по поводу объекта.

Признаки риска в экономике – это набор следующих характеристик:

- денежное выражение потерь и количественное их измерение;

- нежелательность появления убытков;

- непредсказуемость результата сценария;

- вероятность возникновения негативных сценариев.

Экономический риск

Экономического риск — возможность возникновения финансовых потерь.

При этом данный вид риска имеет следующие характеристики:

- наличие неопределенности, согласно которой риск может наступить либо нет;

- выбор альтернативного варианта, при котором у предприятия должно быть несколько схем поведения при возникновении неблагоприятной ситуации;

- оценка вероятности использования альтернативных вариантов, разработанных с учетом конкретных обстоятельств.

Экономический риск может появиться вследствие определенных причин, способствующих его возникновению. Как правило, выделяют следующие источники риска:

- стихийные бедствия или техногенные катастрофы, способные нанести значительный урон предпринимательской деятельности, приведя к большим финансовым потерям;

- случайное наступление какой-либо ситуации в экономической, политической или общественной среде, которая может негативно отразиться на сфере хозяйствования экономического субъекта;

- столкновение интересов или противостояние конкурентов во многом влияет на деятельность компании, как на уровне государств, так и в конкурирующей среде;

- недостаточность информации — существенный источник возникновения экономического риска, способный привести к катастрофическим последствиям.

Заключение

Управление рисками сильно отличается от управления стратегией. Управление рисками фокусируется на негативе — угрозах и неудачах, а не на возможностях и успехах. Это идёт вразрез с культурой “можно сделать”, которую старается поддерживать большинство команд-лидеров при реализации стратегии. И многие лидеры склонны сбрасывать со счетов будущее; они неохотно тратят время и деньги сейчас, чтобы избежать неопределённой проблемы в будущем. Кроме того, снижение риска обычно включает в себя распределение ресурсов и диверсификацию инвестиций, что является противоположностью интенсивной направленности успешной стратегии.

По этим причинам большинству компаний нужен отдельный департамент для управления стратегическими и внешними рисками. Размер департамента риск-менеджмента будет варьироваться от компании к компании, но группа должна отчитываться непосредственно перед топ-командой.

Действительно, поддержание тесных отношений со старшим руководством, возможно, будет самой важной задачей; способность компании противостоять угрозам во многом зависит от того, насколько серьёзно руководители воспринимают свою функцию управления рисками, когда светит солнце, а на горизонте нет облаков. Это то, что отделяло банки, потерпевшие крах в финансовом кризисе, от тех, которые выжили

Обанкротившиеся компании перевели управление рисками в режим соответствия; их риск-менеджеры имели ограниченный доступ к высшему руководству и своим советам директоров. Кроме того, руководители обычно игнорировали предупреждения риск-менеджеров о высокоэффективных методах управления рисками. В отличие от этого, “Goldman Sachs” и “JPMorgan Chase”, две компании, которые хорошо пережили финансовый кризис, обладали сильными внутренними функциями управления рисками и руководящими группами, которые понимали и управляли многочисленными рисками подверженности компаний. Барри Зуброу, директор по управлению рисками в “JPMorgan Chase”, сказал:

Это то, что отделяло банки, потерпевшие крах в финансовом кризисе, от тех, которые выжили. Обанкротившиеся компании перевели управление рисками в режим соответствия; их риск-менеджеры имели ограниченный доступ к высшему руководству и своим советам директоров. Кроме того, руководители обычно игнорировали предупреждения риск-менеджеров о высокоэффективных методах управления рисками. В отличие от этого, “Goldman Sachs” и “JPMorgan Chase”, две компании, которые хорошо пережили финансовый кризис, обладали сильными внутренними функциями управления рисками и руководящими группами, которые понимали и управляли многочисленными рисками подверженности компаний. Барри Зуброу, директор по управлению рисками в “JPMorgan Chase”, сказал:

“Возможно, у меня есть звание, но Джейми Даймон — главный специалист по управлению рисками компании”. Формализация и стандартизация моделей управления может смягчить некоторые критические риски, но не все из них. Активное и экономически эффективное управление рисками требует, чтобы менеджеры систематически думали о множественных категориях рисков, с которыми они сталкиваются, для того чтобы они могли своевременно применить соответствующие методы управления рисками для каждой из категорий. Методы управления рисками позволяют нейтрализовать шаблонный взгляд: “Видеть мир, не таким, каким нам бы хотелось, чтобы он был, а таким, каков он есть”.

В свою очередь, мы надеемся, что наш обзор поможет вам идентифицировать, оценить, предупредить и устранить все категории рисков, с помощью верно сформулированной стратегии управления, что приведёт к процветанию и стабильности вашей компании.