Как в контур.экстерн ответить на требование о представлении пояснений к ндс

Содержание:

- Что такое требование об уплате налога, сбора, пени, штрафа

- Правила установления срока исполнения требования об уплате

- Что делать, если не пришло извещение о транспортном налоге?

- Оценка правомерности запроса.

- Срок ответа на требование налоговой

- Пояснение об отсутствии деятельности

- Документы в налоговую невозможно предоставить в срок

- Оформление документа в фискальный орган

- Формирование пояснений по иным основаниям

- Порядок составления

- Понижение налоговых платежей

- Когда можно в представлении документов (информации) отказать?

- Пришло требования от налоговой инспекции. Что делать?

- Если снимете вычеты по НДС по письму налоговой – попадете на штраф ?

- Требование (налоговое требование)

- Адвокат по составлению ответа налоговой в Екатеринбурге

- Ответ на требование о предоставлении пояснений по НДС

- Можно ли как-то охладить пыл проверяющих, если их налицо явное злоупотребление правом на истребование информации?

Что такое требование об уплате налога, сбора, пени, штрафа

Согласно НК РФ у налогоплательщика есть обязанность вовремя и в полном размере платить налоги и сборы. Сроки перечисления платежей в бюджет зависят от вида налога или сбора, нюансов местного или регионального законодательства, категории налогоплательщика.

Физлица платят налоги по данным уведомлений ФНС, рассылаемых «Почтой России» или полученный через сервис «Личный кабинет налогоплательщика» на сайте ФНС. Для удобства граждан такие уведомления содержат не только размер налогооблагаемой базы и ставку, но и срок, до которого нужно перечислить налог. Например, за 2017 год личные имущественные налоги гражданин должен заплатить до 01.12.2018. Согласно п. 2 ст. 52 НК РФ письмо из инспекции должно прийти не позднее 30 дней до наступления срока платежа.

Предприниматели по личному имуществу платят налоги по правилам, установленным для обычных граждан. А вот по налогам за бизнес самостоятельно рассчитывают суммы к уплате соответственно выбранному налоговому режиму. Сроки уплаты для каждого налога и спецрежима установлены Налоговым кодексом. Например, если ИП работает на ОСН, то годовую декларацию за прошедший год по подоходному налогу ему нужно сдать до 30 апреля следующего года. В этот же срок он должен заплатить и НДФЛ с предпринимательской деятельности.

Юрлица отчитываются по налогам и сборам также самостоятельно: сдают в налоговый орган отчетность и платят налоги и сборы. Кроме того, по некоторым налогам компания должна в установленный срок перечислять авансы и с их учетом затем рассчитывать размер годового платежа по налогу.

Таким образом, своевременная уплата налогов и сборов является непосредственной обязанностью каждого налогоплательщика и закреплена в п. 2 ст. 44 и п. 1 ст. 45 НК РФ. Нарушение сроков перечисления налогов и сборов в бюджет или неполная их уплата — основание для направления налоговиками плательщику требования об уплате налога.

Согласно ст. 69 НК РФ требование об уплате налога представляет собой уведомление плательщика о неуплаченной сумме налога и обязанности заплатить ее в установленный срок. Требование об уплате налога инспекторы высылают при наличии недоимки у гражданина или организации, выявленной по результатам проверки. Подробнее об обязательности соблюдения условия проверки читайте в материале «Требовать уплатить налог вне проверки налоговая не вправе».

С какой даты применяется обновленная форма требования об уплате (утвержденная приказом ФНС России от 13.02.2017 № ММВ-7-8/179@), узнайте из публикации.

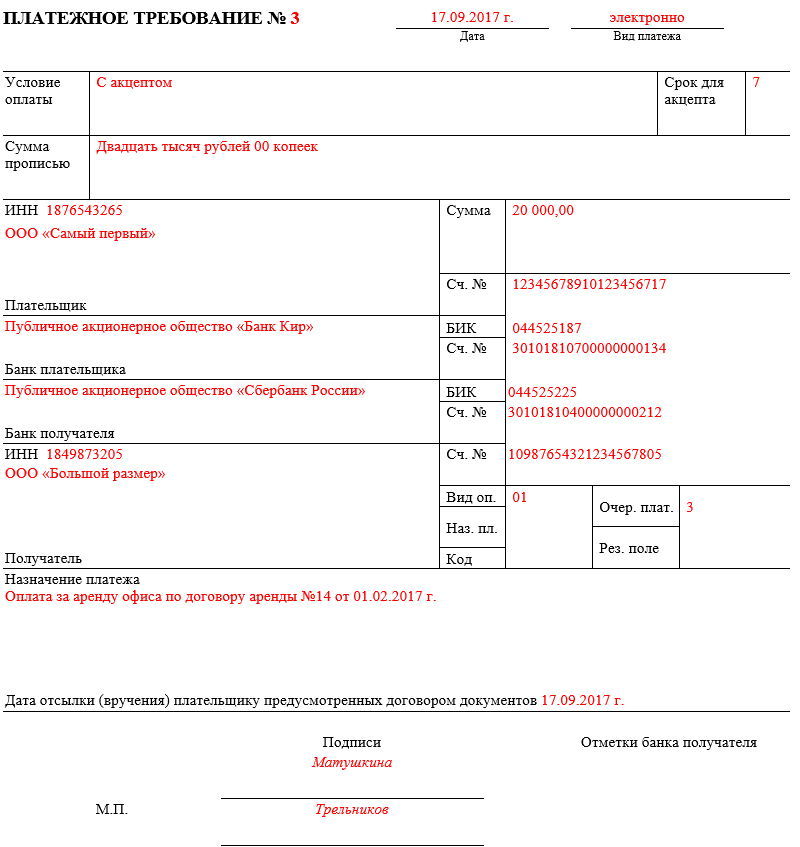

Требование об уплате налога содержит следующие сведения:

- сумму задолженности по налогу;

- размер пеней, начисленных на момент отправления требования об уплате налога;

- срок погашения задолженности и меры по взысканию налога — на случай, если налогоплательщик проигнорирует требование.

Для физлица налоговики приводят также сведения о первоначальном сроке уплаты налога. Помимо этого, в требовании об уплате налога инспекторы должны предоставить ссылки на законодательные акты, регламентирующие уплату просроченного налога. Для организаций и предпринимателей требование об уплате налога также содержит КБК и ОКТМО по каждому виду неуплаченного налога.

Правила установления срока исполнения требования об уплате

Факт выявления недоимки, в обязательном порядке, фиксируется налоговым органом по установленным правилам. Документ, свидетельствующий о выявлении недоимки, является внутренней налоговой бумагой и налогоплательщику не направляется.

Нередко недоимки выявляются и во время производства по делу о налоговом правонарушении. В таком случае, требование об уплате налога должно быть направлено налогоплательщику не позднее, чем в течение 10 дней со дня обнаружения недоимки.

Законодательство РФ устанавливает минимальный срок, в течение которого требование налогового органа должно быть исполнено налогоплательщиком. Данный срок равен 8 дням с момент получения уведомления.

В тех случаях, когда требования об уплате направляется налогоплательщику в электронном виде, установленный срок увеличивается до 20 календарных дней, в отношении физических лиц, которые не являются индивидуальными предпринимателями – до 30 дней.

В судебной практике нередко встречаются случаи, когда решение налогового органа о принудительном взыскании долгов с налогоплательщика за счет его имущества, было признано незаконным именно потому, что оно было вынесено в период до истечения установленного законодательством срока для добровольного исполнения налоговых требований.

Только после истечения установленного периода, налоговый орган может приступать к следующему этапу – выбору определенной принудительной меры для взыскания.

Срок исполнения требований об уплате налога, как правило, представляет собой стандартные цифры – 8, 20, 30 дней и один календарный год. Но, в определенных случаях он может быть увеличен, либо уменьшен, в зависимости от конкретных индивидуальных обстоятельств. Конечный результат устанавливается уполномоченным налоговым органом, но минимальное значение срока – 8 дней сократить нельзя.

Что делать, если не пришло извещение о транспортном налоге?

С точки зрения закона, с вас могут взыскать лишь налог за предыдущие три года, без каких-либо пени и штрафов. Так что беспокоиться действительно не о чем. В случае судебных разбирательств, у налоговиков нет никаких шансов.

Предлагаем ознакомиться: Сколько процентов могут удерживать из зарплаты судебные приставы?

Убедитесь, что уже получали квитанции на эту квартиру или машину.

Важно

Этот срок был впервые установлен в 2020 году в действующей редакции ст. 409 Налогового кодекса (НК) РФ. Ранее отведенный законом срок уплаты приходился на 1 октября, а еще раньше (до 2015 года) — не позднее 1 ноября. При этом до сих пор налог на имущество в России уплачивается в уведомительном порядке, т.е.

на основании налогового уведомления, в котором указывается сумма подлежащего оплате налога, объект налогообложения (квартира, комната, жилой дом, гараж и иные здания и помещения) и срок уплаты, в случае нарушения которого будет начисляться пеня (неустойка), рассчитываемая согласно п.п. 3-4 ст. 75 НК РФ за каждый день просрочки в процентах от неуплаченного налога (для физических лиц сейчас составляет 1/300 от установленной Центробанком ставки рефинансирования — с 18.09.2017 г. установлена в размере 8.5%).

Оценка правомерности запроса.

Кроме установленной формы, требование об уплате должно быть направлено с соблюдением сроков, а именно не позднее 3-х месяцев с даты выявления недоимки.

Надо отметить, что с 2019 года требования на уплату получаются с завидной скоростью, уже через пару недель после отправки отчетности.

Дает знать о себе все та же автоматизация. Ранее требования могли не присылаться ну очень длительное время.

Основание для направления требования.

В отличие от всех остальных запросов, вариантов немного – либо у вас есть долг перед бюджетом, либо нет. А вот причин, по которым вам прислали требование – может быть достаточно,

самые распространенные из них:

- вы не заплатили налоги/взносы;

- вы заплатили не всю сумму налогов/взносов;

- вы заплатили налоги/взносы по неправильным реквизитам;

- налоговый орган по каким-то причинам не получил ваши платежи;

- другое.

По ответственность за отсутствие реакции на требование, а также практические советы и порядок действий по каждому пункту – в нашей следующей публикации.

Срок ответа на требование налоговой

Не важно какое требование и по какому основанию поступило в адрес организации от ИФНС. На него надо отвечать в установленной срок

В случае игнорирования, компания будет привлечена к административной ответственности.

Срок для ответа различный и зависит от оснований направляемого требования. Законодателем предусмотрено, что общий срок составляет десять дней. При проверке группы налогоплательщиков он может быть продлен еще на 10 дней, при проверке иностранной компании составляет 30 дней. Если получено требование об истребовании документов по контрагенту, то срок ответа 5 и 10 дней, в зависимости от запрашиваемой информации.

По общим правилам срок начинает исчисляться на следующий день, после получения требования и заканчивается в последний день установленного срока. Днем получения считается день поступления письма в адрес компании. Если при направлении заказным письмом, вами получено уведомление о поступлении требования на почту, а вы его умышленно не забираете, письмо все равно будет считаться доставленным и срок начнет течь. Поэтому лучше его забрать и ответить, как полагается по закону.

Пояснение об отсутствии деятельности

При ведении хозяйственной деятельности руководство фирмы часто сталкивается с трудностями финансового плана, что служит поводом для приостановки деятельности.

Во избежание недоразумений рекомендуется сразу сообщить в налоговый орган, в ПФР, в соцстрах информацию, что по конкретным причинам деятельность организации приостановлена, работники уволены, заработная плата не начисляется.

Узнаем, какие аргументы можно написать в письме. Чаще всего это следующие причины:

- в связи с экономическим кризисом в стране;

- объемы производства снизились, деятельность приостановлена временно, в случае возобновления работы, организация обязуется об этом уведомить государственные органы;

- фирма приняла решение о ликвидации.

Приостановка хозяйственной деятельности компании не освобождает налогоплательщика от предоставления отчетности. За несвоевременное направление даже нулевых форм декларации предусмотрены штрафные санкции.

Документы в налоговую невозможно предоставить в срок

Цитата (Газета «Учет. Налоги. Право.» 27.07.2015): Если компания не успевает подготовить для налоговой документы в течение 5 дней со дня получения требования, в инспекцию надо направить ходатайство с просьбой продлить срок представления документов. Ходатайство о продлении срока представления документов составляют в произвольной форме. Главное – назвать достоверные причины, по которым компания не успевает выполнить требование инспекторов. Так, скорее всего инспекторы пойдут навстречу компании, если они запросили большое количество документов, которое нереально откопировать за пять дней. Стечение разного рода обстоятельств тоже может служить основанием для продления срока представления документов. Например, отсутствие главного бухгалтера по уважительной причине – командировка, болезнь, очередной отпуск, который главбух проводит в другом городе. Также можно сослаться на отсутствие технических возможностей для быстрой подготовки копий (сломался ксерокс). Или требование поступило в самый разгар отчетной кампании, а в наличии не все сотрудники бухгалтерии – кто-то заболел и т. п. Желательно приложить подтверждающие документы (приказ о командировке, о предоставлении отпуска сотрудникам бухгалтерии, служебная записка специалиста, отвечающего за копировальную технику, и др.). Вероятность положительной реакции инспекторов на ходатайство повышается, если назвать конкретную дату, когда компания сможет представить затребованные бумаги. Чем она ближе, тем больше шансов на то, что налоговики пойдут навстречу. Образец ходатайства о продлении сроков представления документов (приложение)

Рекомендуем прочесть: Правоустанавливающие Документы На Земельный Участок Перечень

Сроки подачи ходатайства о продлении сроков представления документов Для направления ходатайства о продлении срока представления документов, запрошенных в ходе встречной проверки, Налоговый кодекс конкретных сроков не устанавливает (в отличие от обычной проверки). Тем не менее тянуть не стоит. Ведь, если налоговики откажут в отсрочке, придется либо бросить все силы на копирование, либо заплатить штраф за непредставление документов. Кроме того, если компания вовремя не отреагирует на требование, можно подвести контрагента. Некоторые проверяющие, не получив ответа, решают, что реальных договорных отношений не было.

Оформление документа в фискальный орган

Образцы писем в налоговую инспекцию составляются следующим образом:

- В верхней правой стороне листа формата А4 размещается «шапка» разъяснительного письма. В данном разделе необходимо указать номер ФНС, должность уполномоченного работника, которому адресовано послание и город, где находится отделение налоговой. Ниже указывается автор обращения (ФИО), данные его паспорта и адрес регистрации (юрлица и ИП пишут свое наименование и реквизиты).

- Далее в середине листа указывается наименование документа «Разъяснение».

- Под названием раскрывается суть обращения. Необходимо отразить все факты, подтверждающие точность отправленных ранее сведений. Если налогоплательщик соглашается с внесением корректировок, то следует обозначить документацию, в которую были внесены исправления, и какие именно поправки были сделаны. При наличии у сотрудников фискального органа нескольких вопросов к хозяйствующему субъекту ответ можно оформить в виде нумерованного перечня разъяснений.

- Под текстом основной части нужно представить список прилагаемой документации для подтверждения внесенных поправок либо правильности исходных данных. Этот раздел следует озаглавить словом «Приложения».

- Ниже, под текстом письма, налогоплательщик должен поставить подпись и написать дату составления документа в формате число, месяц, год.

Формирование пояснений по иным основаниям

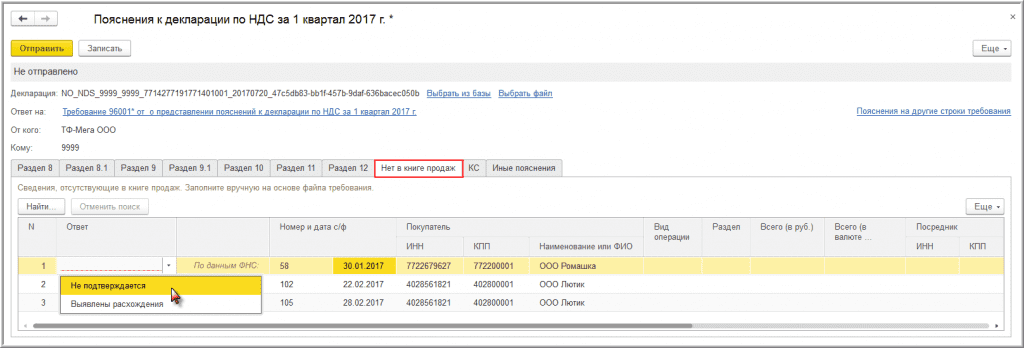

Если согласно поступившему Требованию необходимо представить пояснения по отсутствию тех или иных регистрационных записей в книге продаж или по иным ошибкам (противоречиям), выявленным в ходе камерального контроля декларации по НДС, то такие пояснения также представляются по формату, утв. приказом ФНС России от 16.12.2016 № ММВ-7-15/682@, по ТКС через оператора ЭДО.

Для формирования пояснений необходимо перейти на соответствующие закладки документа Пояснения к декларации.

Так, например, в случае отсутствия в разделе 9 налогоплательщика регистрационной записи по счету-фактуре, по которому контрагентом была отражена соответствующая регистрационная запись в разделе 8 налоговой декларации, необходимо на закладке «Нет в книге продаж» представить пояснения по каждой строке, выбрав один из двух возможных вариантов ответа: Не подтверждается или Выявлены расхождения.

Значение Не подтверждается выбирается в том случае, если после проверки налогоплательщик уверен в достоверности сведений, отраженных им в разделе 9 налоговой декларации (или в приложении 1 к разделу 9 уточненной налоговой декларации), представленной в налоговый орган, подтверждая тем самым отсутствие у него соответствующей операции, являющейся объектом налогообложения по НДС, и выставления данного счета-фактуры.

При выборе такого варианта ответа графы Вид операции, Раздел, Всего (в руб.), Всего (в валюте счета-фактуры), Посредник (ИНН/КПП) не заполняются (рис. 3).

Рис. 3

Значение Выявлены расхождения выбирается, если в результате проверки налогоплательщик обнаружил ошибку в отражении/неотражении данного счета-фактуры в декларации.

После выбора этого вида ответа в табличной части для соответствующей регистрационной записи появляется дополнительная строка Уточненные данные, в которой необходимо внести исправленные значения.

Например, при формировании Требования налоговый орган, не найдя соответствующей регистрационной записи у налогоплательщика, полагал, что такая запись должна присутствовать в разделе 9. Однако налогоплательщик выставлял покупателю счет-фактуру от собственного имени, действуя в рамках договора комиссии, в силу чего данный счет-фактура был отражен не в разделе 9, а в разделе 10 налоговой декларации по НДС и при этом еще и с ошибкой в указании номера.

Если в результате проверки будет выявлено неправомерное отсутствие регистрационной записи по данному счету-фактуре в книге продаж (дополнительном листе книги продаж), то для исправления допущенной ошибки будет необходимо представить уточненную налоговую декларацию за соответствующий налоговый период, внеся недостающую запись в приложение 1 к разделу 9.

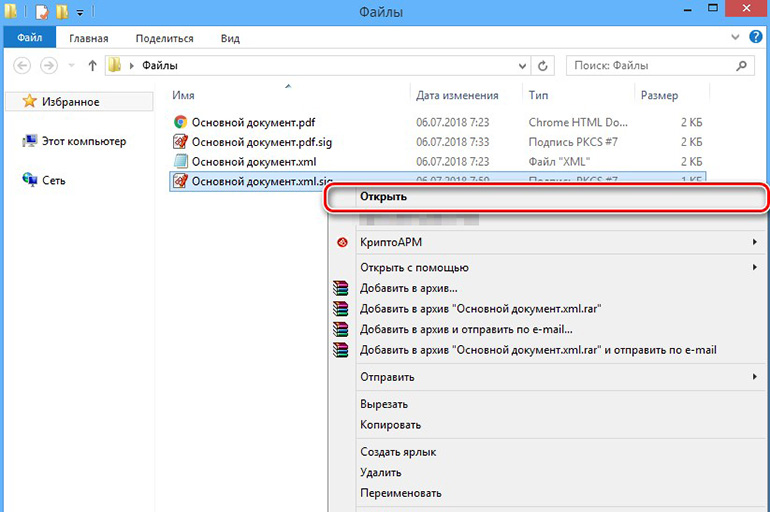

Подготовленные пояснения также можно предварительно сохранить с помощью кнопки Записать или отправить в налоговый орган по кнопке Отправить.

Если в полученном требовании содержится приложение о представлении пояснений по сведениям, отсутствующим в книге продаж, только в текстовом формате, то для его обработки и представления пояснений в электронном формате будет необходимо в документе Пояснения к декларации:

- перейти на закладку Нет в книге продаж;

- по кнопке Добавить вручную перенести в каждую строку информацию из поступившего от налогового органа Требования в формате pdf;

- представить пояснения по каждой строке, выбрав один из двух возможных вариантов ответа: Не подтверждается или Выявлены расхождения.

Напомним, что на закладке Иные пояснения документа Пояснения к декларации можно представит любую текстовую информацию, поясняющую те или иные несоответствия (расхождения), выявленные при камеральном контроле. В этой части в формате ничего не изменилось.

Порядок составления

В общем виде процедура происходит следующим образом:

После проведенной камеральной проверки налоговая присылает требование в виде бумажного письма или электронного. В тексте указываются данные, которые по мнению инспекции составлены некорректно, а также расхождения в сведениях, содержащихся в разных документах.

Затем налогоплательщик обязан в кратчайшие сроки дать свои пояснения – до 5 рабочих дней. Течение этого срока начинается с того рабочего дня, который следует за днем получения уведомления.

Можно направить как по почте (заказным письмом), с курьером, так и в электронном виде

При этом в случае с электронным письмом важно удостоверить его с помощью электронной цифровой подписи. Если она не создана, остается только один вариант – отправить его в обычном бумажном виде

Также важно знать, что нередко вместе с самим ним необходимо и предоставление документов с пояснениями. Тогда в тексте письма обязательно указываются приложения: прописывается название документа, количество и вид (оригинал или копия).

Понижение налоговых платежей

Если отчетность в фискальную службу будет являться основанием для уменьшения перечисляемых предприятием налогов, то специалисты ФНС незамедлительно потребуют разъяснений. Изменение поступлений в бюджет в меньшую сторону также станет основанием для приглашения руководителя. Ему придется давать в налоговую пояснения по финансово-хозяйственной деятельности предприятия.

В разъяснительном документе могут быть указаны следующие причины изменения налоговых платежей:

- Увеличение расходов из-за падения прибыли. Основаниями для этого являются, например, создание подразделений, магазинов, наращивание производства, рост сферы деятельности и прочее. Сюда же относится удорожание оборудования, материалов, замена поставщика.

- Убыль по перечислению налогов с заработка из-за падения его уровня у работников, их сокращения, реструктуризации юрлица.

- Сокращение прибыли в связи с прекращением договорных отношений с покупателями товаров либо услуг. В данном случае к разъяснительному письму следует приложить дубликат дополнительного соглашения к договору о прекращении сделки.

Существует еще масса факторов, которые могут повлечь падение прибыли. Выше перечислены только некоторые из них. Для правильного написания разъяснительного документа потребуется учитывать индивидуальные особенности каждой ситуации.

Когда можно в представлении документов (информации) отказать?

-

К требованию не приложено поручение;

-

Требование составлено неуполномоченным лицом, например, должностным лицом инспекции, в которой вы не состоите на учете;

-

Требование (поручение) составлено не по форме, предусмотренной Приказом ФНС России от 07.11.2018 № ММВ-7-2/628@ «Об утверждении форм документов, предусмотренных налоговыми органами при реализации своих полномочий…». Речь идет о ситуации, когда вместо требования налогоплательщику направляется «информационное письмо» или иной, не предусмотренный НК РФ запрос. Посредством таких запросов налоговые органы пытаются получить информацию за рамками сроков проверки или информацию, запрашивать которую формально не могут. Идти навстречу инспектору или нет в такой ситуации — сугубо право налогоплательщика.

-

Требование выставлено после окончания налоговой проверки.

-

Документы и информация представлялись в инспекцию ранее.

-

Запрошенные документы и информация не относятся к проверяемому периоду или к предмету проверки.

Данное основание для отказа таит сразу несколько подводных камней.

Во-первых, связь запрашиваемых документов с периодом проверки может иметь место, но быть очень неочевидной.

Например, договор может быть датирован прошлым периодом, но распространять свое действия и на следующие периоды. Или операция может быть совершена в более раннем периоде, но влиять на налогообложение следующего периода, за который и проводится проверка. В таких случаях требование будет законным.

Во-вторых, связь запрашиваемых документов (информации) с предметом проверки может быть косвенной, но достаточной для того, чтобы суд признал такой запрос правомерным. Суды в таких случаях нередко дают комментарий в своих решениях, что налогоплательщику не предоставлена возможность контролировать и разрешать вопрос об относимости к предмету проверки собираемых налоговым органом доказательств, так как решение о необходимости истребования тех или иных сведений для проведения налоговой проверки является исключительно прерогативой налоговых органов.

Тут надо быть внимательным и понимать, что документы (информация) должны быть очевидно и точно не связаны с предметом или с периодом проверки.

Пришло требования от налоговой инспекции. Что делать?

Если налоговый орган проводит камеральную проверку вашей декларации, то он должен указать в требовании только ст. 93 НК. В этом случае проверьте соответствие перечня запрашиваемых документов положениям ст. 88 НК РФ:

- Пример 1. Запрашивают документы, поскольку вы направили декларацию по НДС к возмещению (п. 8 ст. 88 НК РФ). В этом случае вы обязаны представить только документы, связанные с налоговыми вычетами: счета-фактуры, первичные документы по оприходованию товаров, принятию к учету работ, услуг и т.п. Возможно, налоговый орган потребовал представить документы из-за того, что выявил противоречия по операциям НДС в вашей декларации или в связи со сверкой данных деклараций других плательщиков НДС. Тогда вы обязаны представить только документы, относящиеся именно к этим операциям.

- Пример 2. Запрашивают документы в связи с выездной или камеральной проверкой вашего контрагента (п.1 ст. 93.1 НК РФ). Налоговики должны запросить только документы по взаимоотношениям с этим контрагентом и не более.

Важно: если запросили документы по сделке, то объем запрашиваемых документов должен ограничиваться одной сделкой. Рекомендация: прямо не отказывайте в представлении документов. Налоговая может оштрафовать за отказ:

Рекомендация: прямо не отказывайте в представлении документов. Налоговая может оштрафовать за отказ:

- 200 руб. за один непредставленный документ, если документы запрошены в отношении вас (п. 1 ст. 126 НК РФ);

- 10 000 руб. за сам факт непредставления документов, если документы запрошены в отношении вашего контрагента или по сделке (п. 2 ст. 126 НК РФ).

Придется доказывать свою правоту в суде, а судебная практика по таким спорам противоречива.

Но и бездействовать тоже нельзя.

Определитесь, есть ли возможность вообще представить запрошенные документы. Вы не обязаны составлять и, соответственно, представлять документы, не предусмотренные законодательством. Например, налоговая инспекция запросила журнал учета въезда и выезда автотранспорта. Ведение такого журнала законодательством не установлено, и у вас его просто может не быть. Тогда сообщите, что его нет.

Если местная налоговая инспекция превышает полномочия, вы можете сразу по получению требования:

- запросить у этой инспекции пояснения по действиям; либо

- обжаловать их в вышестоящий налоговый орган — управление ФНС по субъекту РФ.

Наиболее эффективное действие — официальное направить жалобу в порядке ст. 139 НК РФ.

Бесплатные вебинары в Контур.Школе

Изменения в учете. Практические ситуации. Судебная практика

Расписание вебинаров

Жалоба подается в вышестоящий налоговый орган, но через налоговую, требование которой обжалуется (п.1 ст. 139 НК РФ). По сути, местная налоговая обязана принять меры по устранению нарушения прав лица, подавшего жалобу, то есть в отношении самой себя (п. 1 ст. 139 НК РФ). Налоговые инспекции, зачастую, понимая, что их действия нарушают права налогоплательщика, корректируют их и предлагают плательщику отозвать жалобу, чтобы не портить» показатели своей деятельности.

Если после получения жалобы местная налоговая не изменила свои действия и все же пришлось представить все запрошенные документы, вам все равно пригодится решение вышестоящего налогового органа, чтобы понимать его позицию:

будет понятно, по каким моментам можно отстоять свои права в налоговой, а по каким придется обращаться в суд.

Ниже в разделе «Шпаргалка» скачайте подборку — выводы, которые сделали Минфин и ФНС России в своих письмах, а также судебные разбирательства по вопросам представления налогоплательщиками истребуемых документов.

- Эта подборка поможет вам принять правильное решение по представлению документов, также ее можно использовать в качестве аргументов при обжаловании действий налоговиков.

- Учитывайте, что судебная практика по вопросам истребования широка и есть противоречивые судебные решения.

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

Шпаргалка от Контур.Школы. Истребование документов. Подборка судов и писем

747 КБ

Если снимете вычеты по НДС по письму налоговой – попадете на штраф ?

Снимаете вычеты сами — еще раз обратите внимание на часть 4 статьи 81 НК РФ !

По правилам этой статьи освобождение от штрафа при занижении налога возможно только если уточненка представляется до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога .

Информационное письмо из налоговой с предложением снять вычеты по НДС и/или расходы, для статьи 81 кодекса однозначно – налоговая знает и информирует вас, что вы незаконно занизили налоговую базу и, соответственно, занизили сумму налога.

Ваши действия по «самостоятельному доначислению» налога в уточненке по «рекомендации» налоговой в информационном письме – это ваше согласие с доводами налоговой в ее информационном письме. Чем вы подтверждаете, что о налоговая узнала о неполном отражении налога до подачи вами уточненки.

Правда у в случае подачи уточненки, у вас встанет еще один вопрос: вас привлекут по части 1 статьи 122 Налогового кодекса к штрафу 20%, или по части 3 – на 40%, за умышленные действия направленные на занижение суммы налога через взаимодействие с организацией — сомнительный контрагент, проблемный контрагент, однодневку.

Требование (налоговое требование)

Налоги, которые не были уплачены в срок, становятся недоимкой, на которую начисляются пени за каждый день просрочки. При наличии такой задолженности налоговый орган направляет требование (это следующий вариант письма из налоговой). Требование представляет собой извещение о наличии долга по налогам с требованием его погасить, о сумме пеней, набежавших за дни просрочки.

Обычно требование направляют в течение 3 месяцев со дня, следующего за сроком уплаты налоговых платежей. Пени в требовании рассчитываются на день, указанный в требовании. На пени, которые успеют набежать после этой даты, направят отдельное требование уже после уплаты суммы налога.

Налог следует оплатить в срок, указанный в требовании (если в требовании про срок не сказано, то у вас есть 8 рабочих дней со дня получения этого документа).

Если требование не будет исполнено, налоговый орган вправе обратиться в суд за взысканием налогов и пеней.

Адвокат по составлению ответа налоговой в Екатеринбурге

Налогообложение организации вопрос действительно не простой, часто возникают сомнения что и как указать в ответе налоговой инспекции, чтобы не инициировать еще большие налоговые споры. Консультации по налогам помогут во всем разобраться и выбрать правильный путь поведения с налоговым органом. Защита прав налогоплательщика задача нашего налогового консультанта готового принять вас по интересующей проблеме.

Читайте еще про налоговые консультации:

С нами заполнение налоговой декларации ИП в срок

Автор статьи: адвокат, управляющий партнер АБ «Кацайлиди и партнеры» А.В. Кацайлиди

Оставьте заявку на бесплатную консультацию юриста прямо сейчас

Ответ на требование о предоставлении пояснений по НДС

Декларация по НДС обязательна к сдаче в налоговую инспекцию для всех предприятий, являющимися плательщиками НДС. Иногда у Федеральной налоговой службы возникают вопросы по заполненному отчету, и предприятию направляется соответствующее требование об объяснениях.

В этой ситуации очень важно правильно и наиболее полно дать ответ на требование о предоставлении пояснений по НДС, чтобы не вызывать ненужных проблем и проверок

Как написать ответ на требование о предоставлении пояснений по НДС

Вначале, требуется написать вводную записку, предназначенную налоговой службе. В ней должны быть следующие данные:

- Корректировочный номер;

- Кол-во листов;

- Кем даются пояснения;

- За какой период даются пояснения.

Во избежание ненужных вопросов со стороны ФНС, лучше приложить к ответу счета и выписки из книг учета продаж, покупок, договора.

В письме с требованием предоставить пояснения, налоговая указывает на найденные в декларации ошибки. Прежде, чем писать ответ, проверьте еще раз отчет.

Возможно на самом деле все данные в нем указаны правильно. В любом случае, налоговым органам нужно что-то ответить, при этом, алгоритм составления пояснения отличается, в зависимости от присутствия или отсутствия ошибок в исходной отчетности.

Стоит помнить, что ответ на запрос ФНС должен быть выслан не позже, чем через пять рабочих дней с даты получения письма от налоговых органов.

Если в налоговой декларации все верно

Если после проверки данных выяснено, что отчет был составлен правильно, то нужно уведомить налогового инспектора о том, что подтверждается достоверность цифр, занесенных в отчет.

В такой ситуации, нужно написать следующее пояснение: «Выполняя ответ на требование от ХХ.ХХ.ХХХХ№Х, сообщаю, что декларация по НДС за такой-то отчетный период, заполнена правильно и для ее исправлений оснований нет».

Если в налоговой декларации действительно содержатся ошибки

Если ошибки в отчетности не вызвали понижения суммы НДС, то достаточно уведомить о том, что ошибка чисто техническая, и сдать уточненный отчет.

В такой ситуации ответ на запрос инспекторов пишется так: «По вашему требованию от ХХ.ХХ.ХХХХ№Х, перепроверен такой-то документ за такой-то период. Там-то была обнаружена техническая ошибка. Представляем исправленную декларацию к рассмотрению». Например:

Если допущенная ошибка стала причиной снижения суммы налога, то письменное объяснение давать не нужно. В этом случае требуется составить правильный вариант налоговой декларации и представить ее в Федеральную налоговую службу.

Практический пример составления ответа в налоговые органы

Давайте рассмотрим пример составления ответа на требование налоговой пояснить ситуацию по декларации по НДС.

В этом случае, требование налоговой предоставить пояснение может быть вызвано тем, что ФНС сомневается в достоверности расхождений сумм начисленного НДС поставщика и объема заявленного вычета АО «МегаСтрой». Причина расхождения – поставщик выступает посредником отгрузки.

В пояснении нужно это указать и приложить подтверждающие документы. Например, можно дать следующий ответ согласно образцу:

Руководителю ИФНС России № 2 по г. Москве

от АО «МегаСтрой»

ИНН 1485324511, КПП 7735211002

115112, г. Москва, ул. Клубничная, д. 1, корп. 4

Тел.: (496) 524-33-46

Исх. № 47 от 14.07.2016г

Пояснения по декларации по налогу на добавленную стоимость за 2 квартал 2016г

12.07.2016г АО «МегаСтрой» было получено требование о представлении пояснений от 12.07.2016г № 231 по декларации по налогу на добавленную стоимость за 2 квартал 2016г.

Сообщаем, что никаких неточностей в декларации по счету № 834 от 17.04.2016г, выставленному ООО «Фарел», не было. Стоимость материалов 516.704 руб., НДС 78.819 руб. и другие сведения, внесенные в декларацию, подтверждаются данными счета-фактуры от ООО «Фарел».

Все условия, нужные для вычета НДС АО «МегаСтрой» соблюдены:

- товары куплены для налогооблагаемых операций;

- стройматериалы приняты к учету;

- все необходимые первичные документы в наличии.

Сообщаем, что ООО «Фарел» выступает комиссионером по договору поставки № 6 от 01.04.16г, в связи с этим отгрузка по счету № 834 от 17.04.2016г не внесена в книгу учета продаж ООО «Фарел».

Договор поставки, письмо от ООО «Фарел» прилагаются.

Приложение:

- письмо ООО «Фарел» от 13.06.2016г № 48;

- договор поставки № 6 от 01.04.2016.

Директора АО «МегаСтрой» (подпись)

С сайта: https://buhspravka46.ru/nalogi/nds/otvet-na-trebovanie-o-predostavlenii-poyasneniy-po-nds.html

Можно ли как-то охладить пыл проверяющих, если их налицо явное злоупотребление правом на истребование информации?

Вполне рабочим инструментом показывает себя жалоба в вышестоящий налоговый орган на неправомерные действия налогового инспектора.

Подобные жалобы значительно снизят количество заведомо не соответствующих закону требований.

Что касается недобросовестного поведения самих налогоплательщиков, когда инспектор ошибся в номере договора или написал наименование контрагента с маленькой буквы или цифрой в ИНН, не стоит хитрить и отвечать, что с таким контрагентом взаимоотношений не было. В итоге такой ответ может быть трактован не в вашу пользу

В случае спора инспекция обязательно обратит внимание суда на то, что документы запрашивали, а вы ответили, что со спорным контрагентом не работали. В момент спора вы уже можете и не вспомнить, почему отказывали в представлении документов по данному контрагенту.