Образец ответа на требование налоговой о предоставлении пояснений

Содержание:

- Пояснение 1. Снижение цен на продаваемые товары, работы и услуги

- Обязательная информация Общие сведения об организации

- Как написать пояснения по требованию налоговой инспекции?

- Как писать пояснение по убыткам

- Действия налогоплательщика при получении требований о пояснениях из ИФНС

- Как писать пояснение в ответ на уведомление в налоговую – образец

- Как написать пояснительную записку в дипломной работе

- Каким будет штраф за непредоставление ответов на требования ФНС?

- Как подать пояснения в ИФНС по новым правилам

- В каких случаях налоговая может запросить объяснения

- Образец пояснительной записки

- Как правильно написать заявление в налоговую инспекцию

- Пояснение о низкой заработной плате

- Снижение налоговой нагрузки

Пояснение 1. Снижение цен на продаваемые товары, работы и услуги

Причинами такого снижения могут быть следующие факторы.

1. Цена реализация снижена из-за понижения рыночных цен или спада спроса. Потребитель товар с ценой выше рыночной не купит, а продав его с убытком, можно получить хоть какую-то выручку и не уйти еще больше в убыток. Это объяснение можно подкрепить следующими документами:

- приказом руководителя об установлении новых цен и причинах таких изменений;

- отчетом от маркетингового отдела, где будет отражена ситуация на рынке и представлен анализ снижения спроса на товар, отгружаемый предприятием.

2. Истекает срок годности продукции. Для доказательства этой причины можно приложить следующие документы:

- акт инвентаризационной комиссии;

- приказ от руководителя о снижении цен на товары.

3. Отказ покупателя от заказа. Обосновать эту причину можно, приложив соглашение о расторжении договора или официальное письмо от покупателя, в котором он пишет о своем отказе.

4. Сезонный характер реализуемых товаров, работ и услуг. Сезонные колебания спроса характерны для таких сфер деятельности, как строительство, туризм и т. д. Для обоснования этой причины также нужен будет приказ руководителя о снижения цен.

5. Снижение цен объясняется освоением нового рынка сбыта. При этом в вашем арсенале должны быть маркетинговые исследования, планы, стратегии развития. Не будет лишним, если вы предоставите копии договоров поставок в новые точки продаж или документы на открытие нового подразделения в другом регионе.

Обязательная информация Общие сведения об организации

Как требует п. 31 ПБУ 4/99, в пояснительной записке должны быть указаны сведения:

- о юридическом адресе организации;

- об основных видах деятельности;

- о среднегодовой численности работающих за отчетный период (или численности работающих на отчетную дату);

- о составе (по фамилиям и должностям) членов исполнительных и контрольных органов организации.

Правда, имеется одна оговорка. Эти сведения приводятся только в том случае, если они отсутствуют в информации, сопровождающей бухгалтерский отчет. В частности, акционерные общества должны указать фамилии и должности членов совета директоров (наблюдательного совета), членов исполнительного органа.

Ранее п. 141 Методических рекомендаций о порядке формирования показателей бухгалтерской отчетности организации <6> требовал, чтобы по этим лицам указывалась общая сумма выплаченного им вознаграждения с расшифровкой: оплата труда; премии; различные льготы и привилегии. В настоящее время в Приказе N 67н такого требования нет, поэтому если руководство общества не желает выставлять на всеобщее обозрение данную информацию, оно может этого не делать.

<6> Методические рекомендации о порядке формирования показателей бухгалтерской отчетности организации, утвержденные Приказом Минфина России от 28.06.2000 N 60н.

Значительный объем информации в пояснительной записке занимают сведения, касающиеся доходов и расходов организации, при отражении которых надо руководствоваться п. 27 ПБУ 4/99. Прочитавший пояснительную записку пользователь должен получить подробные сведения:

- об объемах продаж продукции, товаров, работ, услуг по видам (или отраслям) деятельности и географическим рынкам сбыта (или деятельности);

- о составе затрат на производство (или издержках обращения);

- о составе резервов предстоящих расходов и платежей, наличии их на начало и конец отчетного периода и их движении;

- о составе внереализационных доходов и расходов;

- о наличии чрезвычайных фактов хозяйственной деятельности и их последствиях.

Так, например, фирма одновременно может иметь значительный объем оптовой и очень небольшой объем розничной торговли, не превышающий показателя существенности, установленного в организации. Поэтому в отчете о прибылях и убытках строку для отражения данных по розничной торговле отдельно выделять не надо

Для пользователя отчетности будет важно, что такая торговля фирмой ведется, ведь в ее регионе может действовать ЕНВД

Отметим, что в п. 19 ПБУ 9/99 в отношении выручки, полученной по договорам, предусматривающим погашение обязательств неденежными средствами, содержится отдельное требование о раскрытии информации в пояснительной записке. Надо сообщить пользователям отчетности:

- об общем количестве организаций, с которыми осуществляются указанные договоры, с выделением тех из них, на которые приходится основная часть такой выручки;

- о доле выручки, полученной по указанным договорам со связанными с фирмой организациями;

- о способе определения стоимости продукции (товаров), переданной организацией по таким договорам.

В части общих сведений об организации указывают:

- количество акций, которые выпущены и оплачены;

- акции, которые выпущены, но не оплачены или оплачены частично;

- номинальную стоимость акций, принадлежащих самому акционерному обществу, а также его дочерним и зависимым предприятиям.

В случае наличия дочерних и зависимых организаций фирме надо указать их адреса и названия, направления деятельности.

Важным элементом пояснительной записки является информация об итогах рассмотрения годовой бухгалтерской отчетности и распределения чистой прибыли. Во-первых, это сведения о начисленных дивидендах, а во-вторых, данные о фондах специального назначения. В настоящее время информация о таких фондах, образованных в соответствии с учредительными документами и принятой учетной политикой за счет прибыли, оставшейся в распоряжении фирмы по результатам работы за год, отдельно не отражается. Но в случае ее отсутствия пользователь будет не полностью информирован о состоянии дел на предприятии. Поэтому если такие специальные фонды на предприятии есть, в пояснительной записке должны быть отражены:

- неиспользованный остаток средств каждого фонда на начало периода;

- величина нераспределенной прибыли, направленная на его пополнение;

- направления расходования средств;

- величина затрат по каждому такому направлению.

Как написать пояснения по требованию налоговой инспекции?

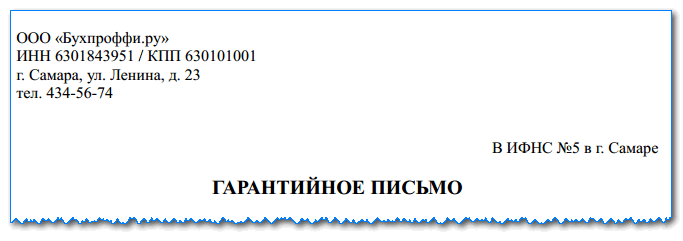

Записка с пояснениями составляется в свободной форме. В ней желательно:

- Отразить общие реквизиты:

- наименование документа («Пояснения по запросу налогового органа»);

- дату, номер, место составления документа;

- наименование хозяйствующего субъекта, его адрес, ИНН, КПП (при наличии).

- Указать, что документ составляется в ответ на письмо из налоговой с требованием предоставления пояснений (и привести реквизиты данного письма).

- Отразить факт:

согласия с позицией ФНС (например, «принимая во внимание правомерность требования ведомства, сообщаем, что»);

несогласия с позицией ФНС («отрицая правомерность требований ведомства, сообщаем, что»).

- Привести прочие аргументы (сведения), исходя из согласия или несогласия с позицией ФНС.

Например, если речь идет об ошибке в отчете, по которой нет возражений, необходимо:

- привести перечень реквизитов (строк, граф) отчета, в которых содержатся неверные данные;

- привести тут же правильные данные по каждому из реквизитов.

Если ошибка в отчете привела к неправомерному занижению налога, то к пояснениям необходимо приложить корректирующую декларацию — с правильным расчетом налога (либо, наоборот, приложить пояснения к декларации, указав количество листов такого приложения на титульном листе отчета).

Отметим, что если пояснения касаются декларации по НДС, то их лучше предоставлять по форме приложений с 2.1 по 2.9 к письму ФНС от 16.07.2013 № АС-4-2/12705. Это позволит свести к минимуму вероятность появления дополнительных запросов из ведомства.

Подпишитесь на рассылку

К слову, это не единственная особенность сдачи пояснений по НДС. Рассмотрим их в контексте правил, устанавливающих формат и способ предоставления подобных документов в ФНС.

Как писать пояснение по убыткам

Пояснение можно писать в произвольном виде. Главное, чтобы структура документа отвечала нормам и правилам составления деловой документации, а сам текст пояснительной записки был четким, понятным и полностью отражал реальное положение дел на предприятии.

Если к убыткам привели какие-то события, свойственные для всей экономики: например, кризис, то тут иногда достаточно просто грамотно это сформулировать, указав на спад спроса и вынужденное снижение цен (приложив к пояснению отчеты, прайсы и прочие свидетельствующие об этом бумаги). А вот если причиной отсутствия прибыли стали, к примеру, большие траты налогоплательщика при одновременном снижении продаж, то эти сведения надо подкрепить более серьезными документами (договорами и соглашениями о расторжении договоров, актами, налоговыми выписками и т.д.). По возможности нужно предоставить также детальный отчет по расходам и доходам.

Если убытки возникли вследствие каких-либо чрезвычайных ситуаций (пожаров, затоплений, краж и т.п.), то к пояснению нужно обязательно прикрепить справки из соответствующих государственных структур (полиции, МЧС, управляющей компании и проч.).

Не лишним в документе станет и описание мер, которые работники организации предпринимают для предотвращения дальнейших убытков (они укажут на желание руководства предприятия исправить неблагоприятную ситуацию).

Следует отметить, что у крупных компаний пояснения порой достигают объема в несколько десятков страниц, что объяснимо, поскольку чем точнее пояснительная записка, тем меньше претензий со стороны налоговиков может появиться в дальнейшем и тем ниже вероятность выездной налоговой проверки.

Действия налогоплательщика при получении требований о пояснениях из ИФНС

Как писать пояснение в ответ на уведомление в налоговую – образец

- Наложение денежного штрафа в размере 5000 рублей, если данная ситуация произошла в первый раз в истории взаимоотношений с налогоплательщиком.

- Штрафные санкции в размере 20210 рублей, когда лицо неоднократно было замечено в невыполнении законных требований инспекции ФНС.

- В случае тотального отсутствия какой-либо реакции со стороны налогоплательщика, в том числе и неуплата штрафа, инспекция оставляет за собой права обратиться в судебные органы с заявлением на лицо и обязать его выполнить все требования через решение суда.

Инспекторы ИФНС – обычные люди, которые действуют в соответствии с вверенными им регламентами при проведении камеральной обработки входящих данных от налогоплательщиков. Вопросы у них могут возникнуть в следующих случаях:

- изучить уже имеющиеся информационные ресурсы, такие как Налоговый кодекс и стенды, размещенные в налоговых инспекциях, а также действующий Регламент ФНС (далее – Регламент). Есть большая вероятность, что этих источников будет достаточно для получения ответа на свой вопрос. Кроме того, нормативные документы содержат сведения о правах и обязанностях каждой, знание которых позволит плательщику сгладить возможную конфликтную ситуацию и добиться своего в рамках имеющихся полномочий;

- четко сформулировать содержание своего запроса, от которого будет зависеть адресат; напомним, что согласно Регламенту налоговики имеют право только информировать, но если вы хотите получить разъяснения, то нужно писать запрос уже в Минфин;

- определиться с формой запроса – письменный он будет или устный. Если принято решение обратиться в инспекцию с устным запросом, рекомендуется составить его кратко и по существу, предварительно записав себе в качестве «шпаргалки» суть обращения.

Действия налогоплательщика при получении требований о пояснениях из ИФНС

Ввиду того, что декларация является лишь подтверждением по факту произошедших событий в жизни налогоплательщика на протяжении отчётного периода в части получения им того или иного вида разового или периодического дохода, чаще всего у налоговиков есть свои сведения в отношении физического лица, полученные из различных компетентных источников.

- Наложение денежного штрафа в размере 5000 рублей, если данная ситуация произошла в первый раз в истории взаимоотношений с налогоплательщиком.

- Штрафные санкции в размере 20210 рублей, когда лицо неоднократно было замечено в невыполнении законных требований инспекции ФНС.

- В случае тотального отсутствия какой-либо реакции со стороны налогоплательщика, в том числе и неуплата штрафа, инспекция оставляет за собой права обратиться в судебные органы с заявлением на лицо и обязать его выполнить все требования через решение суда.

Несмотря на то, что административных мер за срыв сроков в данном случае не предусмотрено, все пояснения следует предоставлять в кратчайшие сроки во избежание переноса общего периода рассмотрения декларации.

В каких случаях налоговая может запросить объяснения

Ответ на требование о предоставлении пояснений по налогу на имущество должен комплектоваться свидетельствами о собственности и кадастровыми документами на представленное к отчётности имущество. Если лицо относится к категории претендующих на льготы, это также необходимо указать в пояснениях.

Обратите внимание: если налогоплательщик относится к категории тех, кто обязан подавать налоговую декларацию в электронном виде согласно п. 3 ст

80 НК РФ (например, по НДС), то он должен обеспечить прием от ИФНС электронных документов, направляемых в процессе камеральной проверки. В том числе это относится и к требованиям о представлении пояснений – в течение 6 дней со дня отправки налоговиками, налогоплательщиком в ИФНС отправляется электронная квитанция, подтверждающая получение такого требования (п. 5.1. ст. 23 НК РФ). Если получение электронного требования не подтвердить, это грозит блокировкой банковских счетов налогоплательщика (п. 3 ст. 76 НК РФ).

Как писать пояснение в ответ на уведомление в налоговую – образец

Письмо должно в обязательном порядке содержать следующие данные:

В шапке документа, в верхнем правом углу необходимо написать обращение в виде: «Начальнику ИФНС № (шифр инспекции, к которой приписан налогоплательщик) по г. (город и регион нахождения отделения налоговой службы) от (далее – либо паспортные данные физического лица с указанием места постоянной регистрации или название и все реквизиты юридического лица, либо ИП).

Налоговый вычет

После заполнения личных данных в шапке требуется посередине листа написать заголовок «Пояснения», после которого раскрыть тему письма.

После заголовка записывается содержание письма, в котором раскрывается суть пояснений в виде перечисления факторов, подтверждающих представленные к рассмотрению данные в первоначальном виде. В случае, если лицо признаёт ошибку, оно должно также это зафиксировать в части, какие откорректированные документы предоставлены и где конкретно были произведены исправления. Если пояснений в письме необходимо представить несколько, они составляются в виде нумерованного или ненумерованного списка.

После основной части документа необходимо дать второй заголовок «Приложения», а далее списком представить наименование прилагаемых копий документов, которые подтверждают достоверность откорректированной информации.

Пояснительная записка скрепляется подписью её составителя либо руководителем юридического лица, после чего проставляется дата составления

Число, месяц и год в данном письме очень важное дополнение, так как они показывают соблюдение регламентных сроков налогоплательщиком на случай, если период проверки затянется. Код документа 1777 пояснительная записка образец в налоговую можно увидеть на многих сайтах, где люди выкладывают их на основании опыта написания таких документов ранее.

Договор реализации жилья

Письмо в налоговую о разъяснении – образец можно посмотреть на официальном сайте инспекции ФНС. Следует учесть, что при отсутствии под рукой реальных примеров, письмо рискует быть непринятым.

При составлении пояснения в налоговую по налогу на имущество бланк и образец уже составленного и принятого письма от третьих лиц должен всегда быть под рукой.

В случае, если зарегистрированное на сайте и на сопутствующем сайте, принадлежащих единому порталу «Госуслуг» или инспекции «ФНС» лицо подавало сведения о доходах и налогах с использованием электронной формы онлайн, то именно обратным письмом на те же ресурсы оно получит и ответ из налоговой. В этом случае на сайте ФНС есть интерактивная функция написания разъяснения, которая автоматически генерирует письмо установленной формы и направляет его в электронном виде для продолжения камеральной проверки. В случае повторных недочётов по форме обратной связи должно прийти соответствующее письмо.

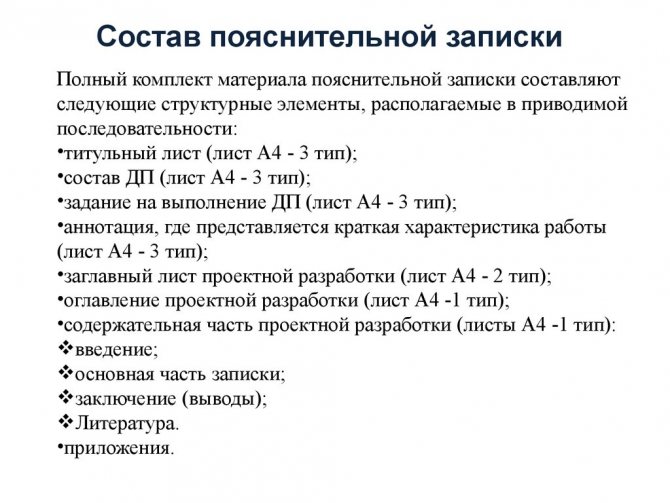

Как написать пояснительную записку в дипломной работе

Пояснительная записка в дипломной работе может стать отдельной работой. Ее объем может составить 60-120 страниц. Однако в этот объем входят также: титульный лист, оглавление и библиографический список. Поэтому не стоит сразу же пугаться.

Содержание пояснительной записки зависит от того, на что делается акцент в дипломной работе. Например, если в ВКР сделан упор на теоретическую часть, то и в записке будет написано дополнение и комментирование различных теоретических аспектов.

Если же в дипломе главную роль играет практическая часть, то в пояснительной записке будет дано в большей части описание исследования, раскрытие методов и углубление в результаты работы.

Таким образом, чтобы написать пояснительную записку в дипломной работе, необходимо раскрыть или углубиться в ваше исследование. Лучше всего обсудить данный вопрос со своим научным руководителем. Он должен подсказать вам, о чем писать пояснительную записку.

В пояснительной записке к дипломному проекту должны быть: тема исследования и ее замысел, научные методы и расчеты, полное описание проведенных опытов и изучения научной проблемы, выводы и заключения, а также графические иллюстрации, таблицы и схемы.

Чем конкретно отличается пояснительная записка от самого дипломной проекта, так это главой «задание для дипломной работы».

Для чего нужна пояснительная записка в дипломной работе? Для того, чтобы отдать ее рецензенту и научному руководителю на оценку вместе с дипломным проектом. Также на защите диплома аттестационная комиссия больше ориентируется именно на пояснительную записку, потому что она содержит более сжатую и конкретную информацию, а также результаты исследования.

Только гуманитарные факультеты освобождаются от написания пояснительной записки. Но в некоторых вузах может быть принято писать записку и на факультетах журналистики и филологии. Все зависит от нормативных документов вашего вуза и факультета.

Рекомендуем узнать о том, нужно ли вам писать пояснительную записку или нет, у научного руководителя.

Каким будет штраф за непредоставление ответов на требования ФНС?

Штраф за непредоставление пояснений по требованию налоговой — 5 тыс. руб. (п. 1 ст. 129.1 НК РФ). Если проигнорировать еще одно требование от ФНС по предоставлению пояснений, полученное в том же году, то налогоплательщик будет оштрафован уже на 20 тыс. рублей.

Следует принципиально разграничивать данную санкцию с рядом других похожих штрафов:

- По п. 1 ст. 126 НК РФ.

Штраф применяется, если налогоплательщик не предоставил в ФНС тот или иной истребованный документ. Величина штрафа — 200 рублей за каждый документ.

Поскольку, как мы уже отметили выше, пояснения при камеральных проверках необязательно должны быть письменными, то рассматриваемая норма не может быть применена при непредоставлении соответствующих пояснений в ФНС.

- По п. 1 ст. 19.4 КоАП РФ.

Штраф применяется, если налогоплательщик проигнорировал распоряжение налогового органа, не связанное с предоставлением каких-либо документов. Например, не явился по приглашению в ФНС для предоставления разъяснений по тем или иным вопросам лично (подп. 4 п. 1 ст. 31 НК РФ).

Отметим, что в п. 1 ст. 129.1 НК РФ в редакции от 23.05.2016 не было указаний на то, что санкция в виде штрафа применяется в случае игнорирования требований ФНС, предусмотренных в п. 3 ст. 88 НК РФ. Это давало повод говорить об отсутствии правовых последствий несдачи пояснений. Но в действующей редакции Налогового кодекса в п. 1 ст. 129.1 прямо указано, что штраф применяется именно за игнорирование требований ФНС по пояснениям.

***

ФНС вправе запрашивать у налогоплательщиков пояснения по ошибкам и несоответствиям в налоговой отчетности и дополняющих ее документах — на основании положений п. 3 ст. 88 НК РФ. За невыполнение таких требований налогоплательщик может быть оштрафован. Если он отчитывается по НДС в электронном виде, то и разъяснения должны сдаваться через интернет по установленным форматам.

Как подать пояснения в ИФНС по новым правилам

Важно соблюдать новые правила подачи пояснений в ИФНС в 2020 году. По льготируемым операциям допустимо направить реестр как на бумаге, так и электронно

В данном случае не учитывается способ подачи декларации в ИФНС.

Если подаете пояснения по ошибкам и расхождениям, то отчитаться разрешено только в том виде, в котором сдаете декларацию. Если способ нарушен, то компанию или ИП оштрафуют. Электронный формат подачи разъяснений закреплен Приказом ФНС России от 16.12.2016 N ММВ-7-15/682@.

Если компания или ИП имеет право отчитываться на бумаге, то и пояснения можно направить в виде бумажного документа. В ином случае пояснения будут считаться не представленными, и налогоплательщика ждут штрафные санкции.

В каких случаях налоговая может запросить объяснения

Инспекторы ИФНС – обычные люди, которые действуют в соответствии с вверенными им регламентами при проведении камеральной обработки входящих данных от налогоплательщиков. Вопросы у них могут возникнуть в следующих случаях:

Ввиду того, что декларация является лишь подтверждением по факту произошедших событий в жизни налогоплательщика на протяжении отчётного периода в части получения им того или иного вида разового или периодического дохода, чаще всего у налоговиков есть свои сведения в отношении физического лица, полученные из различных компетентных источников.

Эти сведения на протяжении 90 дней камеральной проверки сверяются с представленной в отчёте информацией, которые не всегда совпадают между собой. При обнаружении подобных нестыковок инспекторы без промедления направляют письмо с требованием предоставить объяснения по факту образовавшихся разночтений.

Пояснений также требует то, когда уточняющий документ представлен с суммой налогообложения сниженной по отношению к оригинальной декларации 3-НДФЛ.

Особое внимание инспекторы уделяют тем показателям, которые по итогам сдачи декларации и расчёта налога показывают не прибыли лица, а понесённые им убытки, что при верных данных полностью освобождает его от уплаты налога. Таким образом, заявитель должен понимать, как объяснить уменьшенную сумму налога, подлежащего уплате.

Пояснение в налоговую о нулевой декларации по УСН (упрощённой системе налогообложения) требуется в максимальной комплектности с бухгалтерскими балансами, так как отсутствие налогооблагаемой базы всегда вызывает много вопросов у контролирующих органов

Образец пояснительной записки к налоговой декларации по УСН можно посмотреть на сайте www.nalog.ru.

Важно! Как написать письмо в налоговую о разъяснении, образец. Письмо оформляется в классическом виде на чистом листе формата А4, в печатной (предпочтительно) или рукописной форме с соблюдением регламентов ведения официальной переписки и может быть составлено как физическим, так и юридическим лицом

Образец пояснительной записки в ИФНС

Несмотря на то, что административных мер за срыв сроков в данном случае не предусмотрено, все пояснения следует предоставлять в кратчайшие сроки во избежание переноса общего периода рассмотрения декларации.

Образец пояснительной записки

Для наглядного понимания, как писать пояснения в налоговую по убыткам, образец, представленный ниже, нам поможет.

Начальнику

ИФНС России №6

по г. Казани

Скворцову А.С.

ПОЯСНЕНИЯ

Изучив Ваше требование касательно предоставления пояснений, объясняющих образование убытка, ООО «Ромашка» сообщает следующее.

В течение девяти месяцев 2014 года выручка ООО «Ромашка» от продажи продукции составила 465 тыс. руб.

Затраты, учитываемые в налоговом учете, составили 665 тыс. руб., в том числе:

- материальные затраты – 265 тыс. руб.

- расходы на оплату труда – 200 тыс. руб.

- прочие расходы – 200 тыс. руб.

По сравнению с аналогичным периодом прошлого года данные затраты возросли на 15 процентов, в том числе:

- материальные затраты – на 10%;

- расходы на оплату труда – на 4%;

- прочие расходы – на 1%.

Из указанных показателей видно, что рост расходов предприятия был связан в основном с увеличением цен на необходимые для выпуска нашей продукции материалы и сырье. Кроме того, стоит отметить, что предприятие с целью мотивации своих работников увеличило расходы на заработную плату.

Также в связи с ситуацией на рынке и уровнем конкуренции Общество не смогло осуществить плановое увеличение цен на реализуемый товар.

В связи с вышеизложенным можно утверждать, что убыток является следствием объективных причин.

Далее можно включить описание дальнейшего развития предприятия в пояснения в налоговую по убыткам. Образец подобного описания:

В настоящее время руководством предприятия уже ведутся переговоры, целью которых является привлечение новых покупателей и заказчиков, а также рассматривается вопрос об усовершенствовании выпускаемой продукции, что позволит увеличить доходы предприятия в разы. Предприятие планирует выйти на положительный финансовый результат уже по результатам 2015 года.

Как правильно написать заявление в налоговую инспекцию

Граждане и организации перечисляют налог с любых получаемых доходов. В отдельных случаях предусмотрена возможность оформления профессионального налогового вычета. Для физического лица подобный вычет может быть оформлен через заказчика (предпринимателя или предприятия), который выступает в качестве налогового агента.

При переходе на упрощенную систему налогообложения заполняется определенная фискальным органом форма. В рамках перехода на УСН, заявитель сообщает о намерении оплачивать 6-процентный налог с доходов, либо применении принципа обложения налогом доходов за вычетом доходов, при условии применения 15-процентной ставки.

Пояснение о низкой заработной плате

Сотрудники налоговых органов периодически запрашивают причины выявленных несоответствий или несостыковок в отчетности, представленной от налогоплательщиков. Узнаем, как правильно составить пояснение в налоговую, образец документа приведем в статье ниже.

Причины запроса пояснений налоговой

- по ст. 126 НК РФ не может случить поводом для штрафа при запросе пояснений, так как это не требование о предоставлении документов;

- ст.129.1 НК РФ невозможно применить, так как это не является встречной проверкой;

- по ст.19.4 КоАП привлечь к административной ответственности невозможно, так как эта статья применима только в случае неявки в инспекцию по вызову.

Сегодня телекоммуникационные технологии получили большое распространение. Поэтому налогоплательщики часто обращаются в налоговые органы либо по электронной почте, либо оставляя свой вопрос на сайте. Естественно, в этом случае невозможно подтвердить полномочия лица, которое подписало запрос. В таких ситуациях налоговые органы руководствуются Порядком приема и рассмотрения обращений в ФНС России в электронном виде. Порядок размещен на сайте ФНС России www.nalog.ru.

Инспекция сообщила И.И. Иванову, что налогоплательщик вправе применить указанный вычет при соблюдении требований статьи 219 НК РФ, учитывая, что указанный курс лечения включен в Перечень дорогостоящих видов лечения, утвержденный постановлением Правительства РФ от 19.03.2021 № 201. Кроме того, инспекция разъяснила порядок предоставления социального налогового вычета, включая требования, перечисленные в статье 219 НК РФ.

Куда и с каким вопросом обращаться

Сотрудники аудиторских, консалтинговых и юридических фирм могут быть уполномоченными представителями организации-налогоплательщика. Поэтому при наличии доверенности они также могут обращаться с запросами в компетентные органы, но при условии, что делать это они будут от имени своих клиентов. Налоговые и финансовые органы не обязаны разъяснять фирмам, специализирующимся на оказании консультационных услуг, налоговое законодательство в связи с проблемами их клиентов. В то же время такие фирмы могут обратиться в государственные органы как налогоплательщики.

В пояснительной записке укажите следующую информацию: «Сообщаем, что в книге покупок ошибки отсутствуют, данные внесены верно, своевременно и в полном объеме. Данное расхождение произошло из-за технической ошибки при формировании счета-фактуры №____ от «___»______ 20___г. Налоговая отчетность была скорректирована (указать дату отправки корректировок)».

Ответить на запрос инспекции следует в течение 5 рабочих дней с момента официального вручения требования — такие нормы закреплены в п. 3 ст. 88, п. 6 ст. 6.1 НК РФ. В особенных случаях ФНС придется уведомить о получении налогового запроса (Письмо ФНС РФ от 27.01.2021 № ЕД-4-15/1071).

Как составить

В такой ситуации медлить нельзя, необходимо сразу предоставить пояснения в ФНС. В пояснительной записке опишите все обстоятельства и факты, которые повлияли на снижение налоговых платежей. Подтвердите факты документально либо предоставьте экономические обоснования. В противном случае ФНС инициирует выездную проверку, которая может затянуться на несколько месяцев.

В пояснительной записке укажите следующую информацию: «Сообщаем, что в книге покупок ошибки отсутствуют, данные внесены верно, своевременно и в полном объеме. Данное расхождение произошло из-за технической ошибки при формировании счета-фактуры №____ от «___»______ 20___г. Налоговая отчетность была скорректирована (указать дату отправки корректировок)».

Снижение налоговой нагрузки

Этот вопрос у налоговиков пользуется особым интересом. Так, представители ФНС беспрестанно следят за объемами поступлений в государственный бюджет. При их снижении реакция незамедлительная: требования с предоставлением пояснительной записки, приглашение руководителя к личной встрече с представителем ФНС либо выездная камеральная проверка (крайняя мера).

В такой ситуации медлить нельзя, необходимо сразу предоставить пояснения в ФНС. В пояснительной записке опишите все обстоятельства и факты, которые повлияли на снижение налоговых платежей. Подтвердите факты документально либо предоставьте экономические обоснования. В противном случае ФНС инициирует выездную проверку, которая может затянуться на несколько месяцев.

Что писать в пояснительной записке:

- Снижение зарплатных налогов. Причинами могут быть сокращение штата, реструктуризация предприятия, снижение уровня заработной платы.

- Снижение прибыли может произойти из-за расторжения договора с покупателями. Следует приложить к пояснительной записке копию дополнительного соглашения о расторжении договора.

- Рост затрат как результат снижения прибыли. Обоснованием может быть расширение деятельности (увеличение объемов производств, открытие нового филиала, подразделения, торговой точки), смена поставщиков или увеличение цен на материальные запасы и сырье (приложите копии договоров).

Причин снижения налоговой нагрузки может быть довольно много. Придется разбираться в каждом конкретном случае.