Строка 1300 баланса

Содержание:

- Как составить баланс-нетто

- Показатель оборачиваемости активов (Asset Turnover). Пример расчета для ОАО «Мегафон»

- Что собой представляет собственный капитал

- Где найти формы финансовой отчетности для бизнеса?

- Каким целям служит взаимоувязка

- Что нужно знать на начальном этапе

- Что входит в собственный капитал по балансу: расчет по Минфину

- Если чистые активы меньше уставного капитала

- Анализ показателя

- Составление бухгалтерского баланса на примере заполнения строки 1230 «Дебиторская задолженность»

- rasshifrovka_buhgalterskogo_balansa_po_strokam.jpg

- Бухгалтерский баланс за 2018 год

Как составить баланс-нетто

Рассмотрим на простейшем примере отличие балансов брутто и нетто.

Баланс-брутто. Актив, т. руб.:

- Основные средства (по первонач. стоимости) — 190.

- Производственные запасы — 100.

- Дебиторская задолженность — 90.

- Денежные средства — 20.

- Баланс — 400.

Пассив, т. руб.:

- Уставный фонд (капитал) — 300.

- Амортизация ОС — 33.

- Поставщики (подрядчики) — 57.

- Резерв по сомнительным долгам — 10.

- Баланс — 400.

Баланс-нетто. Актив, т. руб.:

- Основные средства — 157.

- Производственные запасы — 100.

- Дебиторская задолженность — 80.

- Денежные средства — 20.

- Баланс — 357.

Пассив, т. руб.:

- Уставный фонд (капитал) — 300.

- Поставщики (подрядчики) — 57.

- Баланс — 357.

На примере наглядно видно, что в балансе брутто имеет место завышение показателей на сумму регулирующих статей – резерва по сомнительным долгам (просроченной задолженности дебиторов, под покрытие которой создан резерв) и амортизации. Исключив эти статьи, мы имеем баланс-нетто.

Составим баланс-нетто по приведенным данным, руководствуясь предыдущим примером.

Исходные данные:

- Основные средства — 200000.

- Амортизация основных средств — 15000.

- Нераспределенная прибыль — 200000.

- Уставный капитал — 300000.

- Незавершенное производство —

154 000. - Касса — 10000.

- Расчетный счет — 110000.

- Расчеты с персоналом по оплате труда — 20000.

- Расчеты с поставщиками и подрядчиками — 70000.

- Расчеты с разными дебиторами — 10000.

- Расчеты с разными кредиторами — 10000.

- Нематериальные активы — 45000.

- Амортизация нематериальных активов — 2000.

- Материалы — 82000.

Актив, т.руб.:

- Внеоборотные активы — 218000 (175000+43000).

- Оборотные активы — всего 382000 (82000+170000+10000+120000), в том числе: сырье и материалы — 82000, расходы в незавершенном производстве — 170 000, дебиторская задолженность — 10000, денежные средства — 120000 (110000+10000).

- Баланс — 600000.

Пассив, т.руб.:

- Собственный капитал — 500000 (200000 +300000).

- Краткосрочные обязательства — всего 100000 (70000+20000+10000).

- Баланс — 600000.

Регулирующие статьи по амортизации ОС и НМА исключаем из баланса-нетто путем уменьшения стоимости ОС и НМА на их величину. Складываем полученные данные по строке «Внеоборотные активы». Оборотные активы состоят из незавершенного производства на конец года, дебиторской задолженности и денежных средств .

Главное. Баланс-брутто и баланс-нетто отличаются характером отражения регулирующих статей. В балансе-нетто, применяемом в учетной практике в настоящий момент, регулирующие статьи не выделяются, а раскрываются в пояснениях к балансу.

Показатель оборачиваемости активов (Asset Turnover). Пример расчета для ОАО «Мегафон»

Разберем показатель оборачиваемости активов. Коэффициент относится к группе финансовых показателей «Оборачиваемости (деловой активности)». Остальные три группы финансовых показателей – «Ликвидность», «Рентабельность», «Финансовая устойчивость».

Коэффициенты из ликвидности и финансовой устойчивости показывают платежеспособность предприятия, а рентабельность его эффективность. Коэффициенты оборачиваемости показывают интенсивность (скорость оборота) использования активов или обязательств.

Они определяют, как предприятие активно ведет свою деятельность.

Показатель оборачиваемости активов. Экономический смысл

Сначала определим экономический смысл коэффициента. Показатель оборачиваемости активов отражает то, как предприятие использует (как интенсивно) свои имеющиеся активы. Коэффициент определяет эффективность использования собственных средств (как собственных, так и заемных) в производстве и реализации продукции.

Читать данный коэффициент следует следующим образом. К примеру, коэффициент оборачиваемости активов равен 4 (анализируемый период год). На основе этого можно сделать вывод, что предприятие получило за год выручку (суммарно), которая в 4 раза больше стоимости активов. Говорят, активы предприятия оборачиваются 4 раза за год.

Чем больше значение данного показателя, тем более эффективно предприятие работает. Коэффициент оборачиваемости активов прямо пропорционален объему продаж (в формуле у него в числителе стоит “Выручка”).

Увеличение данного коэффициента говорит о том, что продажи тоже увеличились. Чем меньше оборачиваемость, тем большая зависимость предприятия в финансировании своего производственного процесса.

В таблице ниже представлены причины изменения показателя.

Зачастую в различной экономической литературе данный коэффициент называется по-разному. Чтобы у вас не было путаницы в его трактовке приведем наиболее часто используемые синонимы оборачиваемости активов.

Показатель оборачиваемости активов. Формула расчета

Формула расчета оборачиваемости активов выглядит следующим образом:

Чтобы рассчитать “Среднегодовую стоимость активов” необходимо сложить стоимость активов на начало года и на конец года и разделить на 2.

По формам бухгалтерского баланса показатель рассчитывается по формуле:

Коэффициент оборачиваемости активов = стр.2110/(стр.1600нг.+стр.1600кг./2)

Нг. – значение строки 1600 на начало года. Кг. – значение строки 1600 на конец года.

Не забудьте еще поделить на 2 для нахождения средней стоимости активов за год. Отчетный период может быть не год, а месяц.

Период оборота активов

Коэффициент оборачиваемости активов легко трансформировать в показатель период оборота активов. Данный показатель лучше отражает эффективность использования активов и представляет собой количество дней необходимых для превращения активов в денежную массу. Формула расчета периода оборота активов (одного оборота)

Расчет оборачиваемости активов для ОАО “Мегафон”. Баланс

Расчет оборачиваемости активов для ОАО “Мегафон”. Отчет о прибылях и убытках

Для расчета показателя необходимо взять данные бухгалтерского баланса с официального сайта компании ОАО “Мегафон”.

Показатель оборачиваемости активов 2014-1 = 68316/(449985+466559)/2 = 0,14 Показатель оборачиваемости активов 2014-2 = 139153/(466559+458365)/2 = 0,30 Показатель оборачиваемости активов 2014-3 = 213539/(458365+413815)/2 = 0,48

Не забывайте, что необходимо брать среднее значение активов за период. Поэтому мы делили на 2 в знаменателе сумму активов на начало периода и на конец. У ОАО «Мегафон» значение коэффициента оборачиваемости активов увеличивалось. Можно сделать вывод, что предприятие увеличивало свои продажи, так как именно продажи напрямую влияют на данный коэффициент.

Показатель оборачиваемости активов. Норматив

Определенного нормативного значения у коэффициента нет. Анализировать его стоит, как и все показатели оборачиваемости: в динамике. Поэтому если наблюдается понижающийся тренд – неэффективном использовании активов, и аналогично наоборот при повышающимся росте – увеличение качества управления активами.

В реальности при оценке предприятий, в высокотехнологических и капиталоемких отраслях данный коэффициент имеет небольшие значения. Это обусловлено это тем, что в таких отраслях компании имеют большие активы. И на оборот в предприятиях торговли коэффициент будет иметь большие значения, так как интенсивность оборачиваемости денежных средств у таких выше.

Что собой представляет собственный капитал

Собственный капитал может определяться двумя способами:

Определяются чистые активы фирмы

В частности, нужно принять во внимание только активы без учета обязательств (задолженности и прочее).

Комплекс значений, которые формируют собственный капитал.. Рассмотрим особенности этих методов

Рассмотрим особенности этих методов.

Вопрос: Может ли российская организация с отрицательным (нулевым) собственным капиталом учесть проценты по контролируемой задолженности (п. 4 ст. 269 НК РФ)? Посмотреть ответ

Первый метод

В рамках первого метода собственный капитал – это совокупность чистых активов и нераспределенной прибыли. Допустимость использования этого метода подтверждается наличием ряда соответствующих нормативных актов. К примеру, в пункте 3 статьи 35 ФЗ №208 «Об АО» от 26 декабря 1995 года указано, что вместо определения чистых активов выполняется расчет своего капитала. В пункте 29 приказа №208 Минсельхоза от 20 января 2005 года указано, что понятие чистых активов соответствует понятию собственного капитала.

Вопрос: Учитывается ли при расчете собственного капитала задолженность по страховым взносам (п. 4 ст. 269 НК РФ)? Посмотреть ответ

Второй метод (по указанию Минфина)

Второй метод предполагает, что собственный капитал включает в себя эти значения:

- Уставной капитал. Образуется при регистрации компании. Формируется за счет вкладов учредителей.

- Добавочный капитал. Появляется тогда, когда учредители субъекта вкладывают в компанию средства свыше своей доли в УК. Он может формироваться также за счет дохода от эмиссии, переоценки внеоборотных средств, нераспределенной прибыли.

- Резервный фонд. Представляет собой отложенные компанией средства, предназначающиеся для покрытия убытка в случае ЧП.

- Нераспределенная прибыль. Представляет собой остаток средств, образовавшийся после оплаты всех налоговых платежей и покрытия прочих обязательств. Сюда входят также остатки специальных фондов, если они есть в фирме.

Также собственный капитал включает в себя акции фирмы, выкупленные у аукционера. Необходимые для расчетов параметры содержатся в строках 1310-1370 баланса.

К СВЕДЕНИЮ! Какой метод лучше использовать? Все зависит от конкретных обстоятельств, деловой практики в определенной среде. К примеру, нужный метод может быть рекомендован инвесторами, банками и прочими заинтересованными лицами.

Где найти формы финансовой отчетности для бизнеса?

По закону все предприятия, которые выпускают акции, должны раскрывать свою информацию (в соответствии с требованиями пункта 1.7. «Положения о раскрытии информации эмитентами эмиссионных ценных бумаг», утвержденного Приказом Федеральной службы по финансовым рынкам Российской Федерации от 04.10.2011 года № 11-46/пз-н). Всю финансовую отчетность акционерных обществ сейчас можно посмотреть.

Публичная отчетность означает, что она является общедоступной для всех пользователей. К примеру, на сайтах предприятий можно увидеть раздел «Раскрытие информации» и там, как правило, есть вкладка «Акционерам и инвесторам». В ней будут собраны финансовые итоги года или финансовые отчеты по кварталам.

На рисунке ниже, на сайте ОАО «Туполев» показана финансовая отчетность предприятия за 2013 год. Выделены 4 формы финансовой отчетности. Аудиторское заключение – это факт проверки независимым органом финансовой отчетности. Его нам смотреть нет смысла. Пояснения к бухгалтерскому балансу тоже нам сильно не понадобятся для проведения финансового анализа.

Формы финансовой (бухгалтерской) отчетности ОАО «Туполев» на сайте компании

Каким целям служит взаимоувязка

Взаимоувязки представляют собой или равенство значений, или их соответствие друг другу. Наличие их может устанавливаться как самим бухгалтером, так и представителями налоговой. Необходимы они для этих целей:

- Контроль над достоверностью сведений.

- Полнота информации, присутствующей в отчетности.

- Обнаружение несостыковок, ошибок и их ликвидация.

- Углубленное понимание бухгалтерской отчетности.

- Установление правильности заполнения бумаг.

Если представители налоговой не обнаружат увязок, это может повлечь за собой организацию камеральных или выездных проверок. Они могут замедлить работу фирмы. То есть проверять отчетность выгодно, прежде всего, представителям компании. Это позволит предупредить проблемы и конфликты с налоговиками в дальнейшем.

Если бухгалтер будет составлять отчетность в соответствии с правилами, то в ней будут присутствовать взаимоувязки. Их основная функция – установление достоверности изложенной информации. Отчетность должна быть такой, чтобы ее пользователь мог понять все изложенные сведения, «прочитать» документ.

ВАЖНО! Контроль над правильностью оформления – это заключительный этап составления отчетности. Он обеспечивает не только исключение допущенных ошибок, но и получение дополнительных сведений, расширенный анализ.

Что нужно знать на начальном этапе

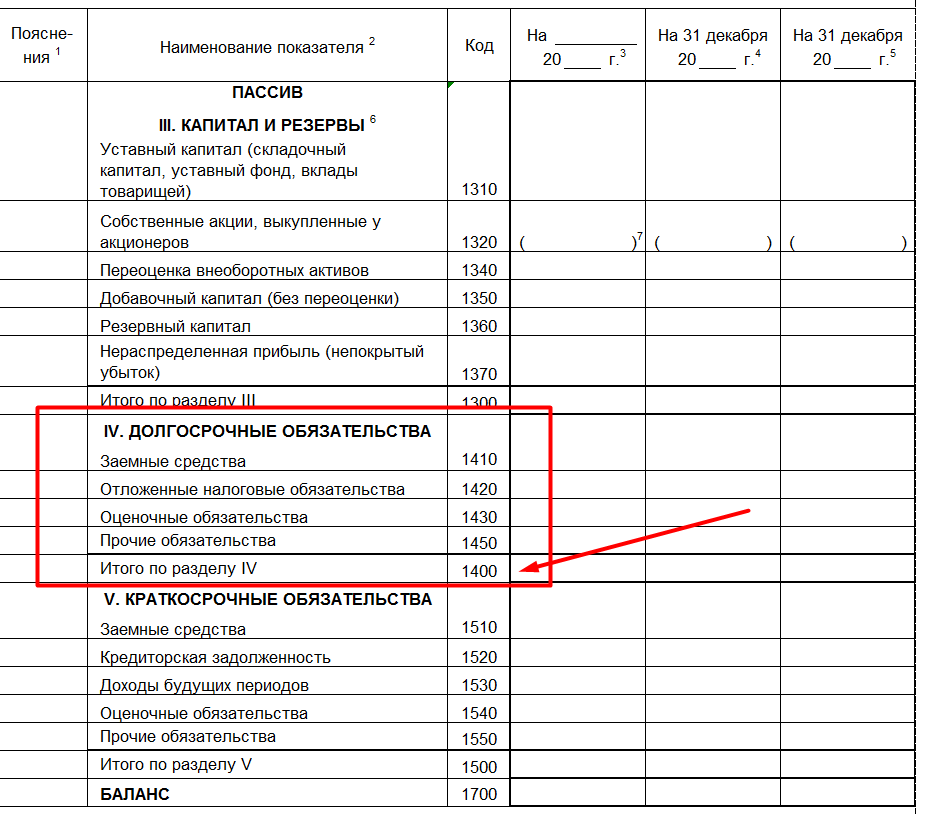

Бухгалтерская отчетность должна составляться с использованием актуальных форм документов. Приказ Минфина № 66н от 02/07/10 г. в ред. от 19/04/19 г. содержит такой бланк баланса

Обратим внимание, что с 2020 года приказ начинает действовать полностью, тогда как ранее организация была вправе не применять его

Стандартная полная форма баланса содержит статьи, которые могут потребоваться бухгалтеру для заполнения формы. Баланс составляется с учетом специфики деятельности фирмы, наличия или отсутствия конкретного вида данных. Соответственно, не все строки могут быть заполнены. Кроме того, строки при необходимости можно детализировать, добавлять. Об этом сказано в ПБУ 4/99 (п. 11), приказе № 66н п. 3.

В новой форме есть графа «Пояснения», давать комментарии можно постатейно, рядом с соответствующими цифрами. Графа может использоваться при внесении нехарактерных для деятельности компании данных, добавлении строк и других отклонениях от стандарта. Дополнительные пояснения могут быть важны и при внесении сведений, имеющих существенный «вес» в общей сумме актива или пассива, в целях расшифровки стратегически значимых балансовых статей.

Внимание! Баланс сдается в ФНС, копия пояснительной записки к нему – в ФСС (кроме представителей малого бизнеса). В Росстат бухотчетность организации не сдают

Общие правила составления баланса прописаны в ПБУ 4/99. Отметим наиболее важные:

- Балансовые бухгалтерские показатели должны формироваться по правилам, отраженным в ПБУ и учетной политике организации.

- Данные должны отражаться полностью достоверно.

- В балансе должны быть выделены наиболее существенные статьи.

- Отчетный баланс составляется за год.

- Обязательно разделение активов и обязательств по признаку краткосрочности и долгосрочности. Краткосрочными считаются те, по которым срок обращения, погашения не превышает год после отчетной даты; либо находится в рамках операционного цикла, если он превышает этот срок. Остальные статьи относят к долгосрочным.

- Исключаются регулирующие статьи при оценке имущества (например, основные средства показываются по остаточной стоимости, уже с учетом амортизации, а сама амортизация в балансе не фигурирует).

- Статьи актива и пассива нельзя подвергать зачету, необходимо показывать их развернуто (например, дебиторскую и кредиторскую задолженность нельзя «свернуть» до одного значения разницы показателей). Исключение – если такая возможность прописана соответствующим ПБУ.

Кроме того, перед составлением баланса необходимо провести инвентаризацию (ПБУ по ведению бухучета и отчетности в РФ, утв. пр. Минфина № 34н от 29/07/98 г., п. 27).Инвентаризируются активы: складские остатки, основные средства, готовая продукция и пр. Также инвентаризируются и обязательства, начиная с расчетов, «кредиторки», и далее кредиты, резервы.

Для составления баланса в основном используется регистр БУ оборотно-сальдовая ведомость по счетам. Данные ведомости должны быть предварительно тщательно проверены и сведены с использованием метода двойной записи. Балансовые показатели формируются по конечным остаткам.Дополнительно могут учитываться аналитические данные, данные листков-расшифровок.

Что входит в собственный капитал по балансу: расчет по Минфину

Если принять во внимание, что чистые активы по существу равнозначны собственному капиталу в балансе, это позволит определить их сущность исходя из критериев, приведенных в российских НПА. Соответствующих документов довольно много

В числе имеющих наиболее широкое применение — приказ Минфина России от 28.08.2014 № 84н.

Подробнее о положениях приказа Минфина № 84н читайте в здесь.

В соответствии с методом Минфина в структуре активов, принимаемых к расчету собственного капитала, должны присутствовать абсолютно все активы, за исключением тех, которые отражают задолженность учредителей и акционеров по взносам в уставный капитал фирмы.

В свою очередь, обязательства тоже должны учитываться все, кроме некоторых доходов будущих периодов, а именно связанных с получением помощи от государства, а также безвозмездным получением того или иного имущества.

Если чистые активы меньше уставного капитала

Если у вашей компании чистые активы стали меньше уставного капитала, то вы обязаны уменьшить уставный капитал до уровня чистых активов и зарегистрировать такое уменьшение в ЕГРЮЛ (п.4 ст.90 ГК РФ, п. 3 ст. 20 Закона от 08.02.98 N 14-ФЗ). То есть, как минимум после составления годовой бухгалтерской отчетности, нужно сравнивать уставный капитал и чистые активы.

Кроме того, действует такое правило. Если ООО принимает решение выплатить участникам дивиденды, но в результате начисления дивидендов стоимость чистых активов станет меньше, чем требуется, то начислять дивиденды в планируемой сумме нельзя. Нужно уменьшить распределяемую на дивиденды прибыль до величины, при которой указанное выше соотношение будет выполняться.

Вместе с тем, никакой ответственности за нарушение требования о соотношении уставного капитала и чистых активов не установлено.

Анализ показателя

ЧА необходимо рассчитывать для фиксирования текущего финансового состояния предприятия. Изучая их величину, собственники делают выводы об эффективности и продуктивности функционирования бизнеса и принимают решение о дальнейшем вложении или выводе своих денежных средств. Чистые активы в балансе, строка 3600, демонстрируют собственникам, насколько рентабельными являются их денежные вложения и собственный капитал учреждения.

ЧА крайне необходимы для проведения анализа финансово-хозяйственной деятельности. Они также учитываются при выплате дивидендов. ЧА должны быть положительными, а их показатель — превышать размер уставного капитала. Когда их величина растет, руководство может сделать вывод и о росте прибыли организации.

Отрицательные чистые активы могут наблюдаться в первый год деятельности предприятия — самый сложный период для функционирования, когда ЧА могут уменьшаться и быть существенно ниже вложенного УК. В том случае, когда предприятие функционирует длительный период времени, а ЧА отрицательны, это говорит о том, что организация работает неэффективно, и вложения не приносят прибыли.

Увеличение чистых активов связано либо с изменением их величины (пример — переоценка ОС), либо с изменением величины обязательств. Также увеличение ЧА производится за счет дополнительных вложений учредителей, когда применяется добавочный капитал.

Составление бухгалтерского баланса на примере заполнения строки 1230 «Дебиторская задолженность»

По строке 1230 «Дебиторская задолженность» показывается общая сумма дебиторской задолженности на отчетную дату, на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему.

Согласно п. 19 ПБУ 4/99 в бухгалтерском балансе активы и обязательства должны представляться с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные. Раскрытие информации о характере дебиторской задолженности может осуществляться путем введения дополнительных строк, например «в том числе долгосрочная» и «в том числе краткосрочная».

- — 62 «Расчеты с покупателями и заказчиками» в сумме задолженности за проданные товары, продукцию (выполненные работы, оказанные услуги);

- — 60 «Расчеты с поставщиками и подрядчиками» в сумме перечисленной организацией предварительной оплаты (авансов) под поставку товаров, продукции, выполнение работ, оказание услуг;

- — 68 «Расчеты по налогам и сборам» в сумме излишне уплаченных (взысканных) налогов и сборов;

- — 69 «Расчеты по социальному страхованию и обеспечению» в сумме излишне уплаченных взносов на обязательное социальное страхование, а также в сумме выплаченных пособий;

- — 70 «Расчеты с персоналом по оплате труда» в сумме излишне выплаченных работникам сумм оплаты труда, отпускных;

- — 71 «Расчеты с подотчетными лицами» в части подотчетных сумм, по которым не представлен отчет об их использовании, или не израсходованных и не возвращенных в срок авансов, выплаченных в связи со служебной командировкой;

- — 73 «Расчеты с персоналом по прочим операциям» в сумме задолженности работников по беспроцентным займам, по возмещению материального ущерба;

- — 75 «Расчеты с учредителями» в сумме не внесенного вклада в уставный капитал;

- — 76 «Расчеты с разными дебиторами и кредиторами» в части прочей, не поименованной выше, дебиторской задолженности (в частности, по штрафным санкциям, процентам, начисленным по ценным бумагам, кредитам и займам).

В случае признания дебиторской задолженности сомнительной организация создает резервы сомнительных долгов. Величина созданного резерва учитывается на счете 63 «Резервы по сомнительным долгам» и относится на финансовые результаты организации (Инструкция по применению Плана счетов, п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности). Сомнительной считается дебиторская задолженность организации, которая не погашена или с высокой степенью вероятности не будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями.

При заполнении этой строки Бухгалтерского баланса используются данные о дебетовых остатках по счетам 62, 60, 68, 69, 70, 71, 73, 75, 76 за вычетом кредитового сальдо по счету 63 (резерва, созданного по этой задолженности) (п. п. 73, 74 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, п. 35 ПБУ 4/99).

В общем случае показатели строки 1230 «Дебиторская задолженность» на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему, переносятся из Бухгалтерского баланса за предыдущий год. В случае, если показатель строки 1230 на отчетную дату сформирован по иным правилам, то показатели на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему, должны быть скорректированы таким образом, как если бы они определялись по тем же правилам, что и показатель на отчетную дату. Иными словами, должна быть обеспечена сопоставимость сравнительных показателей (абз. 2 п. 10 ПБУ 4/99).

Пример заполнения строки 1230 «Дебиторская задолженность»

Таблица 2.1 — Показатели по счетам 62, 60, 70, 71, 73, 76 и 63

На отчетную дату (31.12.2013)

Со сроком погашения менее 12 месяцев после отчетной даты

Со сроком погашения более 12 месяцев после отчетной даты

Статья написана по материалам сайтов: glavkniga.ru, nordconsulting.ru, vuzlit.ru.

rasshifrovka_buhgalterskogo_balansa_po_strokam.jpg

Похожие публикации

Бухгалтерский баланс представляет собой отчетную форму, в которой систематизированы и представлены все сведения о финансовом состоянии компании на определенную дату. Баланс разделен на две равнозначные в стоимостном выражении части. В его левой стороне – «Активе» сгруппированы данные о наличии имущества в предприятии (недвижимости, финансовых вложениях, производственных фондах и запасах, задолженности дебиторов, денежных средствах и т.д.) на конец отчетного периода, а в правой – «Пассиве» объединены сведения об источниках финансирования, на которые имеющиеся активы приобретались: капитал (собственный и заемный), а также обязательства перед кредиторами. Обе части баланса должны быть равны, так как стоимость имущества не может превышать имеющихся возможностей фирмы, т. е. размера ее источников. На сегодня действует форма баланса, утвержденная приказом Минфина РФ от 02.07.2010 № 66н (ред. от 19.04.2019).

Бухгалтерский баланс за 2018 год

Для составления бухгалтерского баланса предназначен раздел «Бухгалтерский баланс» (рис. 4).

Рис. 4

В заголовочной части бухгалтерского баланса приводятся показатели, характеризующие организацию. Они заполняются автоматически по данным, приведенным в форме сведений об организации (рис. 5).

Если ячейки с какими-либо сведениями об организации окажутся незаполненными, то это означает, что в информационной базе нет соответствующих данных. В этом случае нужно добавить необходимые сведения в справочник «Организации», после чего по команде «Обновить» меню кнопки «Еще…» обновить отчет.

В реквизите «Местонахождение (адрес)» по умолчанию выводится почтовый адрес организации. При необходимости его можно изменить, например, на юридический адрес. Для этого достаточно дважды щелкнуть на поле адреса и выбрать адрес во вспомогательной форме.

Рис. 5

Для заполнения показателей бухгалтерского баланса по учетным данным необходимо нажать на кнопку «Заполнить» и выбрать пункт «Текущий отчет».

Большинство показателей бухгалтерского баланса при этом заполняются автоматически (рис. 6, 7).

Рис. 6

Рис. 7

Если в учетных данных нет ошибок, то в заполненном бухгалтерском балансе значения в графах со значениями показателей по строке 1600 и по строке 1700 должны совпадать.

При несовпадении данных по графе «На 31 декабря 2018 г.» необходимо проверить, корректно ли выполнены регламентные операции по закрытию счетов 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 90 «Продажи» и 91 «Прочие доходы и расходы». На счетах 25 и 26 не должно быть остатков на конец каждого месяца отчетного периода, на счетах 90 и 91 — не должно быть остатков в целом по счету на конец каждого месяца отчетного периода. Возможной причиной могут быть некорректные проводки и остатки на счетах с признаком «Активный» и «Пассивный». На первых остатки могут быть только дебетовыми, на вторых — только кредитовыми.

Все показатели, по которым в информационной базе имеются учетные данные, заполнятся автоматически. Ввиду отсутствия в информационной базе необходимых данных не поддерживается автоматическое заполнение показателей «Оценочные обязательства» и «Прочие обязательства» раздела IV. Долгосрочные обязательства. Ячейки для значений, не заполняемых автоматически, в форме отчета выделены желтым цветом.

По этой же причине может потребоваться корректировка значений отдельных показателей. В частности, это касается показателей финансовых вложений, дебиторской и кредиторской задолженности.

В бухгалтерском балансе, составляемом с помощью регламентированного отчета «Бухгалтерская отчетность», предусмотрена возможность обособленно приводить показатели об отдельных активах и обязательствах в строках «в том числе» к соответствующему показателю-группе статей в случае их существенности и если без знания о них заинтересованными пользователями невозможна оценка финансового положения организации или финансовых результатов ее деятельности. Добавить такие показатели можно в автоматизированном режиме, вручную или комбинированным способом.

В автоматизированном режиме в бухгалтерский баланс можно добавить предопределенные показатели, перечень которых приведен в форме настроек расшифровки показателей бухгалтерского баланса, которая открывается по гиперссылке «Настройка состава строк» (рис. 8).

Рис. 8

Для тех показателей, которые необходимо привести в бухгалтерском балансе обособленно, нужно установить флажок в графе «Включать в отчет». На панели действий формы настройки имеются кнопки, с помощью которых можно установить или снять флажки сразу для всех предопределенных показателей.

Отмеченные показатели автоматически добавляются в строки «в том числе» к соответствующему показателю — группе статей. Для вывода в этих показателях значений нужно еще раз выполнить автоматическое заполнение отчета (рис. 9).

Рис. 9

Для добавления показателя вручную необходимо набором с клавиатуры заполнить соответствующую строку «в том числе», выделенную желтым цветом. Если одной строки недостаточно, то для добавления строк следует воспользоваться гиперссылкой «Добавить строку».

Можно также воспользоваться комбинированным способом раскрытия информации в бухгалтерском балансе: предопределенные показатели, которые организация считает существенными в целом, добавить в автоматизированном режиме, а детальные показатели ввести вручную. Этим способом можно воспользоваться, например, если организация считает существенной информацию не об общей сумме вложений в строительство объектов основных средств (сальдо на счете 08.03), а о фактических затратах в конкретные объекты.