Собственные оборотные средства. расчет на примере оао «уралкалий»

Содержание:

- Определение

- Собственные оборотные средства. Расчет на примере ОАО «Уралкалий»

- Структура собственного капитала

- Коэффициент финансовой зависимости

- Примеры расчета коэффициента обеспеченности собственными оборотными средствами

- Состав оборотного капитала (активов)

- Источники финансирования оборотного капитала

- Ликвидность оборотных активов

- Характеристика внеоборотных и оборотных активов

- Оптимизация показателя

- Формула расчета оборотных активов

- Как рассчитать коэффициент маневренности собственного капитала

- Используйте пошаговые руководства:

- Коэффициент маневренности собственного капитала: формула

- Как рассчитать коэффициент маневренности собственного капитала по балансу

- Нормативное значение коэффициента маневренности собственного капитала

- Что учесть при расчете и анализе показателя

- Пример расчета коэффициента маневренности

Определение

Чистый рабочий (оборотный, функционирующий) капитал (NWC — Net Working Capital) — это размер долгосрочного капитала организации, оставшегося для финансирования его текущей деятельности (т.е. приобретения оборотных активов для производственного цикла), после финансирования внеоборотных активов.

Рассчитать его можно двумя способами:

- Сложить собственный капитал и долгосрочные обязательства и из суммы вычесть внеоборотные активы.

- Или из оборотных активов вычесть краткосрочные обязательства.

Результат будет одинаковый, хотя второй способ и кажется обычно непонятным.

Возможен альтернативный более точный вариант расчёта, когда используются показатели , , , , но на практике его не применяют.

Данный показатель одновременно можно считать и показателем ликвидности, и показателем финансовой устойчивости.

Ликвидность он характеризует, поскольку показывает величину долгосрочного капитала, используемого для финансирования краткосрочных производственных нужд, то есть фактически величину долгосрочного капитала используемого в текущих активах.

Финансовую устойчивость он характеризует, поскольку показывает возможность и размер обеспечения долговременного финансирования краткосрочных финансовых нужд.

Собственные оборотные средства. Расчет на примере ОАО «Уралкалий»

Собственные оборотные средства — это абсолютный показатель, который используется для определения Ликвидности предприятия. По сути, этот показатель определяет, насколько оборотные активы предприятия больше чем его краткосрочные долги. В зарубежной литературе собственные оборотные средства еще называют рабочим капиталом предприятия (working capital, net working capital).

Собственные оборотные средства. Экономический смысл

Разберем общий экономический смысл показателя. Собственные оборотные средства предприятия показывают платежеспособность/ликвидность предприятия. Показатель используется для оценки предприятия на возможность рассчитаться с долгами с помощью своих оборотных активов.

Собственные оборотные средства. Синонимы

Синонимы показателя собственные оборотные средства:

- собственный оборотный капитал,

- рабочий капитал предприятия,

- working capital,

- net working capital (NWC),

- СОС.

Не путайте собственные оборотные средства с коэффициентом обеспеченности собственными оборотными средствами! Этот показатель абсолютный, в то время как коэффициент всегда относительный. Про этот коэффициент я подробно писал в статье: Коэффициент обеспеченности собственными оборотными средствами. Расчет на примере ОАО «Акрон».

Собственные оборотные средства. Формула расчета

Формула расчета собственных оборотных средств:

Собственные оборотные средства = Оборотные активы – Краткосрочные обязательства

Что такое оборотные активы?

Оборотные активы предприятия – это сумма оборотных фондов (сырье, материалы, комплектующие изделия, топливо) и фондов обращения (готовая продукция, отгруженные, но не оплаченные товары), выраженная в деньгах.

Формула расчета СОС согласно Распоряжению Федерального управления по делам о несостоятельности (банкротства) от 12 августа 1994 г.№ 31-р О Методических положениях по оценке финансового состояния организации и установлению неудовлетворительной структуры баланса выглядит следующим образом:

Собственные оборотные средства = стр.490 — стр.190

По-новому балансу (после 2011 года) формула будет иметь следующий вид:

СОС = стр.1200 — стр.1500

Помимо первой формулы существует еще один способ расчета данного показателя. Вторая формула расчета собственных оборотных средств по балансу.

Собственные оборотные средства = (Собственный капитал + Долгосрочные обязательства) – Внеоборотные активы=стр. 1300 + стр.1530 – стр.1100

На мой взгляд, первая формула более проста для вычисления и удобна, нежели первая. Рекомендую использовать в расчетах ее.

В английской литературе данный показатель по (МСФО) будет рассчитываться следующим образом:

СОС (working capital) = Current Assets – Current Liabilities

CA – текущие активы,CL – краткосрочная кредиторская задолженность.

Сейчас на примере попробуем рассчитать собственные оборотные средства.Собственные оборотные средства. Расчет на примере ОАО «Уралкалий»

| Чтобы лучше во всем разобраться рассчитаем собственные оборотные средства для предприятия отечественной промышленности. Для примера, возьмем ОАО «Уралкалий». Предприятие относится к химической и нефтехимической отрасли. Оно добывает калийную руду и производит на ее основе хлористый калий (требуется для удобрений в АПК). |

Баланс предприятия берется с официального сайта компании. Для понимания динамики изменения платежеспособности предприятия будем брать 1 год для анализа. Период отчета – квартал. Один квартал в 2013 году и три в 2014 году.

Расчет показателя собственных оборотных средств для ОАО «Уралкалий»

Собственные оборотные средства 2013-4 = 87928663-47938587 = 39990076Собственные оборотные средства 2014-1 = 132591299-35610079 = 96981220Собственные оборотные средства 2014-2 = 115581096-34360221 = 81220875Собственные оборотные средства 2014-3 = 132981010-19458581 = 113522429

Все значения СОС >0 и еще они со временем увеличиваются. Это говорит о том, что платежеспособность ОАО «Уралкалий» растет.

Собственные оборотные средства. Норматив

Собственные оборотные средства могут быть больше нуля, равны и меньше нуля. Как правил, собственные оборотные средства = 0 для новых предприятий. Если СОС >0, то это говорит о том, что финансовое состояние (платежеспособность) предприятия в норме, если

Структура собственного капитала

В собственный капитал входит:

- Уставный капитал — те средства, которые владельцы предприятия вложили для открытия своего бизнеса. Информация об этих вкладах обязательно фиксируется в учредительной документации, где также четко прописывается, какую часть суммы внес каждый акционер — то есть указывается информация о распределении долей. Уставный капитал, как правило, покрывает самые наиболее неликвидные активы, в числе которых может быть аренда земли, стоимость зданий, сооружений и оборудования.

- Добавочный капитал — своего рода финансовая подушка безопасности для предприятия. Это часть собственных средств компании, которые могут сформироваться за счет переоценки материальных активов, а также благодаря эмиссионному доходу. Добавочный капитал не является источником выполнения обязательств предприятия перед его контрагентами. У него другие цели: оказывать прямое воздействие на общее благосостояние и капитализацию предприятия.

- Резервный капитал — собственные средства предприятия, которые появились у него в результате отчислений из прибыли. У него есть определенные сходства с добавочным капиталом, так как он тоже играет роль своеобразной страховки для компании, однако его основное предназначение — покрытие убытков и выплата доходов контрагентам в качестве компенсации (если в текущем периоде прибыли было недостаточно).

- Нераспределенная прибыль — средства, которые не были распределены в виде дивидендов между акционерами (учредителями) и одновременно с этим не использованы на иные цели. Она необходима для формирования резервов, пополнения оборотных средств и инвестирования в собственное развитие. Зачастую именно по этому показателю можно определить успешность предприятия: на этапе развития компании нераспределенная прибыль может занять лидирующее место среди всех составляющих собственного капитала. Скажем, компания Microsoft накапливала ее целых 17 лет, чтобы затем выплатить инвесторам.

- Целевые фонды — специальные средства предприятия, формируемые и предназначенные для целенаправленного использования в предстоящем периоде на нужды компании. Фактически такие фонды специального значения позволяют субъекту преобразовать финансовые ресурсы в имущество. В зависимости от целей предприятия (социальных или экономических) могут быть сформированы следующие фонды: амортизационный фонд, фонд производственного развития, фонд потребления, фонд социальной сферы и др. Использование этих средств возможно только после согласования собственниками (акционерами) специальной сметы.

Если ознакомиться с финансовой отчетностью предприятий из разных сфер деятельности, структура собственного капитала каждого представителя своей ниши будет несколько отличаться. Для сравнения рассмотрим сырьевой ПАО «Газпром» и высокотехнологичную ПАО «Mail.ru Group».

| Структура собственного капитала ПАО «Газпром»: | Структура собственного капитала ПАО «Mail.ru Group»: |

| уставный капитал | добавочный капитал (эмиссионный доход) |

| выкупленные собственные акции | выкупленные собственные акции |

| нераспределенная прибыль и прочие резервы | нераспределенная прибыль |

| резервный капитал (резерв накопленных курсовых разниц) |

Коэффициент финансовой зависимости

Коэффициент финансовой зависимости, характеризующий зависимость от внешних источников финансирования (т.е. какую долю во всей структуре капитала занимают заемные средства). Показатель широко применяется на западе. Показатель определяется как отношение общего долга (суммы краткосрочных обязательств и долгосрочных обязательств ) и суммарных активов.

Коэффициент финансовой зависимости = Обязательства / Активы

В соответствии с Приказом Минрегиона РФ от 17.04.2010 №173 коэффициент финансовой зависимости определяется по формуле:

Отметим что, строка «Задолженность перед участниками (учредителями) по выплате доходов» (в прежней форме – код 630) исключена из новой формы, поскольку эта задолженность является кредиторской и может быть раскрыта в пояснениях к финансовой отчетности.

Рекомендуемое значение данного коэффициента должно быть меньше 0,8. Оптимальным является коэффициент 0.5 (т.е. равное соотношение собственного и заемного капитала). При значении показателя меньше 0,8 говорит о том, что обязательства должны занимать менее 80% в структуре капитала.

Примеры расчета коэффициента обеспеченности собственными оборотными средствами

Согласно законодательным актам, нормативное значение рассматриваемого коэффициента должно быть не ниже 0,1.

При отрицательном значении коэффициента у организации:

- отсутствует собственный капитал;

- Оборотные активы компании сформированы заёмными средствами, что свидетельствует о высокой задолженности от заемщиков;

- возрастает риск возникновения задолженности организации по своим обязательствам;

- имеет место высокая вероятность потери фирмой финансовой устойчивости.

Многим организациям этого значения достаточно тяжело достичь.

Необходимо рассчитать величину коэффициента обеспеченности СОС на начало и конец периода.

- Капитал и резервы: 250 млн. рублей на начало, 270 млн. рублей на конец периода.

- Внеоборотные активы: 140 млн. рублей на начало, 160 млн. рублей на конец периода.

- Оборотные активы: 240 млн. рублей на начало, 265 млн. рублей на конец периода.

Значение на начало периода:

К обеспеченности СОС=(250-140)/240=0,46 (соответствует нормативному значению).

Значение коэффициента на конец периода:

К обеспеченности СОС=(270-160)/265=0,4 (соответствует нормативному значению).

На основе результатов предыдущего примера рассчитать динамику величины коэффициента обеспеченности СОС.

Динамика К обеспеченности СОС= 0,4/0,46=0,87

Значение коэффициента по сравнению с началом периода к концу года уменьшилось на 13 %.

Необходимо уделять внимание этому показателю

- Во-первых, его значение контролируется на законодательном уровне.

- Во-вторых, плохое значение коэффициента является одним из признаков несостоятельности организации.

Следует поддерживать показатель на приемлемом уровне. Естественно, необходимо применить эффективную стратегию по управлению оборотным капиталом фирмы.

Также следует проводить мониторинг значения этого коэффициента у важных для фирмы контрагентов.

Источник

Состав оборотного капитала (активов)

По II разделу бухгалтерского баланса («Оборотные активы») отражаются 6 основных строк, содержащих наиболее ликвидные активы (то имущество, которое легко обращается в денежные средства). В составе оборотного капитала самые эффективные с позиции доступности – денежные средства, которыми в любое время можно расплачиваться за требуемые для текущей деятельности ресурсы.

Помимо денежных средств в состав оборотного капитала включены денежные эквиваленты (активы, которые быстро обращаются в деньги). Пример денежного эквивалента — краткосрочный банковский депозит до востребования (сроком до 3 мес.). Если отсутствуют наличные денежные средства, то данным активом быстрее всего можно воспользоваться и обратить его в деньги.

При расчете оборотного капитала также принимают участие показатели актива баланса:

- Запасы,

- Сумма дебиторской задолженности.

Эти два показателя являются наименее ликвидными в сравнении с деньгами. Для того, что бы обратить их в деньги, необходимы дополнительные затраты сил и времени.

Источники финансирования оборотного капитала

С точки зрения выбора источника финансирования в оборотном капитале предприятия выделяют его постоянную и переменную части. Постоянная часть обычно финансируется за счет долгосрочного заемного или собственного капитала. В свою очередь, его переменная часть (например, сезонная или непредвиденная потребность) обычно финансируется за счет краткосрочных источников долгового финансирования.

-

Краткосрочный кредит

. Если у предприятия возникла временная потребность в дополнительном оборотном капитале, краткосрочный кредит (срок погашения менее 12 месяцев) является удобным источником финансирования. -

Кредитная линия

. В случае если потребность в дополнительном финансировании невозможно предугадать заранее, кредитная линия может удовлетворить ее в сжатые сроки. -

Факторинг

. Недостатком этого источника финансирования является высокая стоимость, но он может использоваться, когда другие источники недоступны. -

Торговая дебиторская задолженность

. Если у предприятия есть надежная деловая репутация, его менеджмент может попросить поставщиков об увеличении отсрочки платежа, например с 30 до 40 дней. Недостатком этого источника финансирования является то, что увеличение торговой дебиторской задолженности не является хорошим знаком для других кредиторов. -

Финансирование за счет собственных средств

. Нераспределенная прибыль является широко используемым источником финансирования дополнительной потребности в оборотном капитале. В исключительных случаях собственники могут предоставить дополнительные средства путем увеличения уставного капитала.

Ликвидность оборотных активов

Ликвидность – это способность имущества компании трансформироваться в финансы. Краткосрочные ОА классифицируются как высоколиквидные средства. Они могут быть обменены на деньги в кратчайшие сроки, без потери своей стоимости.

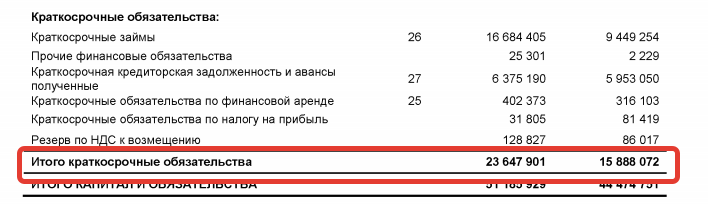

Для исследования функционирования компании рассчитывают три коэффициента ликвидности:

Коэффициент текущей ликвидности

Ктл отображает возможность компании расплатиться по своим краткосрочным обязательствам за счет ОА. Он рассчитывается по формуле:

Ктл=ОА/КО, где

КО – краткосрочные обязательства. ОА компании были использованы выше и равны 17 741 966 тыс. рублей.

Для ПАО «Селигдар» Ктл = 17 741 966 / 23 647 901 = 0,75

Это значит, что при наступлении чрезвычайной ситуации за счет оборотных средств компания сможет погасить только 75% своих краткосрочных обязательств. Полученный коэффициент текущей ликвидности ниже нормы. Для Ктл нормой считается показатель от 1,5 до 2,5.

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности схож с предыдущим, но для расчета из числа ОА берутся только высоколиквидные – деньги, дебиторская задолженность, краткосрочные вложения. Они суммируются и делятся на краткосрочные обязательства.

Кбл = (1 626 675 + 188 131 + 8 + 2 376 241) / 23 647 901 = 0,17

Коэффициент отражает долю обязательств с маленьким сроком погашения, которая может быть выплачена за счет денег, размещенных в различных активах компании, за исключением материальных запасов. Нормальным считается показатель больше 0,6.

Коэффициент, рассчитанный для ПАО «Селигдар» показывает, что за счет денег из различных источников компания может выплатить 17% своих текущих обязательств.

Коэффициент абсолютной ликвидности

Кал отображает возможность предприятия расплатиться по своим текущим обязательствам за счет собственных денег и краткосрочных инвестиций.

Кал = (Д+Ка)/КО, где

Д – денежные средства;

Ка – краткосрочные финансовые активы.

Кал = (2 376 241 + 188 131) / 23 647 901 = 0,1

Нормальным считается показатель от 0,2. У ПАО «Селигдар» значение получилось меньше нормы.

| Показатель | Краткий вывод |

| ЧОА | Снижение показателя характеризуется, как негативная тенденция в развитие предприятия |

| СОА | Показатель имеет отрицательное значение, что расценивается как неустойчивое финансовое положение на предприятии |

| КОА | Коэффициент близок к единице, а это значит медленную оборачиваемость ОА. Хотя коэффициент в последние годы стабилен |

| Ктл | Коэффициент показывает, что за счет ОА предприятие не может выплатить даже текущие обязательства в полном объеме |

| Кбл | Фирма может расплатиться только по 17% текущих обязательств за счет высоколиквидных активов |

| Кал | Исчисленное значение меньше нормы, что характеризует финансовое положение компании, как негативное |

Характеристика внеоборотных и оборотных активов

Как было указано выше, имущество фирмы подразделяется на две базовые категории, напрямую зависящие от присущих ему характеристик.

Существуют два основных критерия дифференциации материальных ценностей:

- Ликвидность, то есть способность обращаться в деньги максимально быстро;

- Период, в течении которого материальные ценности способны приносить компании экономическую выгоду.

Внеоборотные активы организации характеризуются, в первую очередь, длительным периодом использования, превышающим один год или один производственный цикл, если речь идет о длительном производстве. К числу активов такого рода можно отнести ценное оборудование, станки, капитальные строения и иное аналогичное имущество. Для отражения сведений о внеоборотных активах используется первый раздел бухгалтерского баланса.

Что касается активов оборотных, их базовой характеристикой, по сути, является обслуживание текущего процесса ведения деятельности и полное потребление в течение производственного цикла. Проведение аналитических мероприятий данной категории ценностей позволяет компаниям и инвесторам оценить фактический уровень деловой активности, финустойчивости и платежеспособности субъекта бизнеса.

Оптимизация показателя

Полную структуру ЧОК мы разобрали, но все же ответ на вопрос: что относится к определению чистого оборотного капитала, всегда приходит такой – деньги. Именно деньги, а не ценности, не какие-то непредъявленные к возмещению налоги или договоры страхования, затраты по которым будут учтены позже. Основной функцией ЧОК является способность быстро превращать активы в деньги. Чем короче цикл оборачиваемости, тем выше рентабельность бизнеса и тем эффективнее используется оборотный капитал.

Но что делать в современных условиях, когда большинство контрагентов требуют отсрочку платежа, а закупать товар маленькими партиями невыгодно? Вот какие шаги по оптимизации чистого оборотного капитала следует предпринять:

Поддержание остатка ТМЦ, достаточного для исполнения обязательств перед контрагентами в краткосрочном периоде. Здесь период подразумевается в размере месяца или квартала. Годовые запасы держать на складах нецелесообразно, даже если товар не портится.

Низколиквидные активы следует списать или реализовать, если это возможно.

Работа по оптимизации поставок

Логистика – очень важное звено в производственном цикле, от работы которого во многом зависит скорость оборачиваемости капитала. Следует так организовать управление цепями поставок, чтобы собственный или наемный транспорт использовался максимально эффективно

Эффективно – это не означает, что надо загружать автомобиль по максимуму. Следует содержать такое количество транспортных средств, чтобы водители были обеспечены работой в течение дня и не возникало задержек в доставке. Часто бывает, что на логистике экономят, используя один–два автомобиля, и это является причиной ухода клиентов.

Если оборотных средств недостаточно, следует использовать инструменты их пополнения: краткосрочные кредиты (наиболее подходящий вариант – овердрафт), факторинг. Также имеет смысл пересмотреть условия договоров и установить минимальную отсрочку или предоплату, где это возможно. Особенно это касается покупателей, которые приобретают продукцию небольшими партиями: отсрочка в 45 календарных дней для таких клиентов – не самое правильное решение.

Дебиторская задолженность, отнесенная к сомнительной, должна своевременно списываться. Напомню, что списание таких долгов на затраты допускается после истечения срока исковой давности, который составляет три года.

Формула расчета оборотных активов

Расчет оборотных средств проводят на основании данных из бухгалтерской отчетности (баланса) за интересующий период.

Самая простая формула расчета оборотных средств имеет следующий вид:

СОК = ТА — ТО,

где

ТА – величина активов за анализируемый период;

ТО – сумма текущих обязательств компании.

В этом методе расчета применяются данные из разделов II и V бухгалтерского баланса. Второй раздел называется «Оборотные активы» и включает самые ликвидные активы предприятия, которые в любое время могут быть конвертированы в денежные средства. Менее ликвидные представлены дебиторской задолженностью и запасами ТМЦ и готовой продукции.

В разделе V бухгалтерского баланса отображены краткосрочные обязательства. Их величина напрямую влияет на сумму оборотного капитала: чем выше сумма обязательств, тем меньше у предприятия остается в распоряжении рабочего капитала. К таким обязательствам относятся:

- задолженность перед поставщиками, кредиторами, налоговыми органами;

- займы;

- резервы для предстоящих трат.

Данный раздел включает обязательства, которые необходимо погасить на протяжении одного года. Чем больше денег предприятие должно вернуть, тем острее потребность в оборотных средствах и тем меньше размер оборотного капитала на конец года будет в распоряжении субъекта.

Важно рассчитываться с долгами регулярно и вовремя, поскольку просрочки чреваты дополнительными расходами в виде пени, штрафов, компенсаций, что еще больше уменьшит величину рабочего капитала

Как рассчитать коэффициент маневренности собственного капитала

Коэффициент маневренности собственного капитала – это отношение собственных оборотных средств компании к общей величине собственных средств. Показатель используется для оценки финансовой устойчивости бизнеса. Смотрите, как считать коэффициент по балансу и что учесть при расчете и анализе.

Используйте пошаговые руководства:

Коэффициент маневренности показывает какая часть собственных средств вложена в оборотные активы (ликвидные), которыми можно быстро маневрировать, а какая капитализирована. Соответственно его значение должно быть достаточно высоким, чтобы обеспечить гибкость в использовании собственного оборотного капитала.

Коэффициент маневренности собственного капитала: формула

Формула расчета коэффициента маневренности выглядит следующим образом:

Км = собственные оборотные средства / собственный капитал.

При этом собственные оборотные средства определяются как разница между собственным капиталом и внеоборотными активами.

Источником данных для расчета коэффициента маневренности является бухгалтерский баланс (форма №1).

Как рассчитать коэффициент маневренности собственного капитала по балансу

Есть несколько формул для расчета коэффицента по данным бухгалтерского баланса. Самая простая формула выглядит так.

Км = (строка 1300 – строка 1100) / строка 1300

Долгосрочные обязательства включаются в формулу в случае положительного значения:

Км = (строка 1300 + строка 1400– строка 1100) / строка 1300

Можно воспользоваться альтернативной формулой, используя в расчете чистый оборотный капитал:

Км = (строка 1200 – строка 1500) / строка 1300

Нормативное значение коэффициента маневренности собственного капитала

Нормативное значение коэффициента маневренности находится в диапазоне от 0,2 до 0,5. Значение показателя ниже нормы свидетельствует о риске неплатежеспособности и финансовой зависимости компании.

Казалось бы, что чем выше значение коэффициента, тем компания более финансово-устойчива.

Однако данные значения могут свидетельствовать об увеличении долгосрочных обязательств и снижении независимости с финансовой точки зрения.

Отрицательный коэффициент маневренности означает, что собственные средства вложены в медленнореализуемые активы (основные средства), а оборотный капитал сформирован за счет заемных средств. Подобная ситуация приводит к низкой финансовой устойчивости предприятия.

Что учесть при расчете и анализе показателя

Для правильного анализа коэффициента маневренности собственного капитала расчеты необходимо производить в динамике за несколько отчетных периодов. В случае существенных отклонений показателя, следует провести анализ структуры активов и пассивов в балансе.

Оптимальные значения коэффициента маневренности могут отличаться в зависимости от сферы деятельности компании. В связи с этим сопоставление показателя со средними значениями по отрасли дает более точную оценку коэффициента маневренности. Для этого проводят расчет коэффициентов маневренности у конкурентов и выводят среднеарифметическое значение.

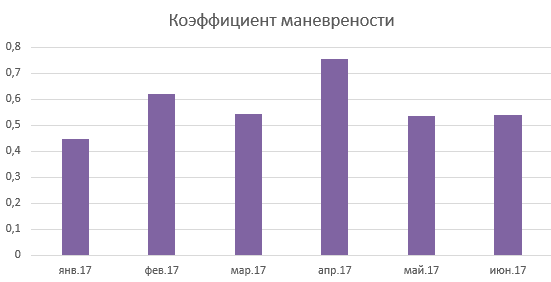

Пример расчета коэффициента маневренности

Рассмотрим на примере расчет коэффициента маневренности. Используем данные бухгалтерского баланса в динамике за три года:

|

Наименование показателя |

Код |

Период |

||

|

2016 |

2015 |

2014 |

||

|

АКТИВ |

1110 |

|||

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

||||

|

Итого по разделу I |

1100 |

385 165 |

371 483 |

352 081 |

|

II. ОБОРОТНЫЕ АКТИВЫ |

1210 |

|||

|

Итого по разделу II |

1200 |

4 073 301 |

3 963 284 |

3 667 703 |

|

БАЛАНС |

1600 |

4 458 466 |

4 334 766 |

4 019 783 |

|

ПАССИВ |

1310 |

|||

|

III. КАПИТАЛ И РЕЗЕРВЫ 6 |

||||

|

Итого по разделу III |

1300 |

2 485 588 |

2 420 328 |

2 086 631 |

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

1410 |

|||

|

Итого по разделу IV |

1400 |

11 069 |

11 594 |

13 143 |

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

1510 |

|||

|

Итого по разделу V |

1500 |

1 961 808 |

1 902 845 |

1 920 009 |

|

БАЛАНС |

1700 |

4 458 466 |

4 334 766 |

4 019 783 |

Рассчитаем коэффициент маневренности по годам:

2016 год: (2 485 588 + 11 069 – 385 165) / 2 485 588 = 0,85

2015 год: (2 420 328 + 11 594 – 371 483) / 2 420 328 = 0,85

2014 год: (2 086 631 + 13 143 – 352 081) / 2 086 631 = 0,84

В нашем примере значение коэффициента стабильно на протяжении всего анализируемого периода и находится выше значения 0,6. При этом доля долгосрочных обязательств несущественна. Это свидетельствует, что предприятие не зависит от займов и имеет достаточно средств для инвестирования в производство.