Заполнение формы 2 бухгалтерского баланса (образец)

Содержание:

- Счет 91 «Прочие доходы и расходы»

- Существующие субсчета

- Алгоритм учета доходов и расходов компании

- Принципы учета доходов и расходов организации

- О налоге на имущество

- Прочие доходы в бухгалтерском учете

- Понятие прочих расходов в бухгалтерском учете

- Как рассчитывается чистая прибыль

- Доходы и расходы с точки зрения налогообложения

- Итоги

Счет 91 «Прочие доходы и расходы»

Для чего предназначен счет 91 «Прочие доходы и расходы»? Какие операции отражаются с помощью указанного счета? На примере типовых ситуаций и согласно законодательным нормам рассмотрим проводки по счету 91, а также разберем значение 91 счета в бухгалтерском балансе предприятия.

91 счет – активный или пассивный

91 счет бухгалтерского учета – это активно-пассивный собирательный счет о прочих операциях по дополнительной деятельности компании. К информации, отображаемой за отчетный период на этом счете, относятся как доходы, так и расходы.

Счет 91 «Прочие доходы и расходы» в кредите обобщает данные по:

- Поступлениям от арендных обязательств или от предоставления за плату прав на патенты, промобразцы – как правило, корреспонденция счета 91 выполняется с денежными или расчетными счетами.

- Поступлениям от участия фирмы в работе других компаний, от процентных обязательств, договоров простого товарищества.

- Доходам от реализации активов предприятия.

- Штрафным санкциям за несоблюдение договорных условий.

- Возмещениям по причиненным компании убыткам.

- Доходам от безвозмездного поступления активов.

- Суммам по возникающим курсовым разницам, убыткам прошлых периодов.

- Суммам кредиторки с истекшей исковой давностью.

- Прочим доходам.

Счет 91 «Прочие доходы и расходы» в дебете обобщает данные по:

- Расходам по арендным обязательствам, в связи с участием в уставнике прочих компаний.

- Суммам списания остаточной стоимости активов при их выбытии.

- Затратам организации на операции с тарой.

- Уплаченным процентным обязательствам.

- Банковским комиссиям.

- Уплачиваемым штрафным санкциям за нарушение договоров.

- Уплачиваемым причиненных компанией убытков.

- Признанным в текущем периоде убыткам за прошлые года.

- Суммам дебиторки с истекшей исковой давностью.

- Суммам возникающих курсовых разниц.

- Затратам на рассмотрение дел в судебных инстанциях.

- Прочим расходам.

Из перечисленного списка становится понятно, что 91 счет в бухгалтерии увеличивается по кредиту, а уменьшается по дебету.

Конечное сальдо закрывается по завершении отчетного периода с помощью специальных проводок.

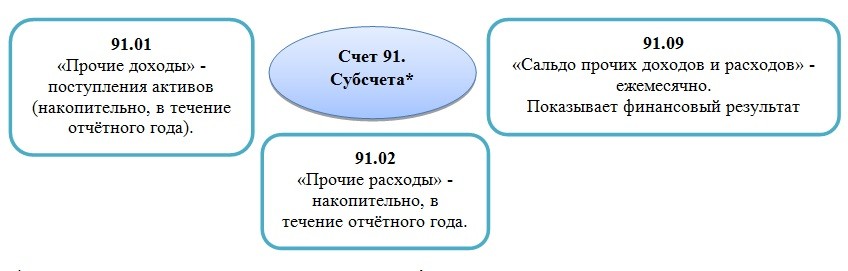

Субсчета 91 счета:

- 91.1 «Прочие доходы» – 91 1 счет бухгалтерского учета предназначен для отражения различных доходных операций по не основным видам деятельности компании. Исключение – чрезвычайные доходы организации.

- 91.2 «Прочие расходы» – счет 91 2 в бухгалтерском учете служит для отражения операций по расходам, не относящимся к основной деятельности бизнеса.

- 91.9 «Сальдо прочих доходов/расходов – счет предназначается для ежемесячного расчета остатка по 91 сч. в целях его закрытия. При этом по остальным субсчетам сальдо продолжает «висеть», что позволяет в любой момент получить информацию о накопленных остатках. Закрытие заключительными проводками списывается в дебет или кредит накопительного сч. 99.

Финансовая характеристика счета 91 «Прочие доходы и расходы» дает возможность получить обобщенную информацию по тем операциям фирмы, которые напрямую не связаны с основными видами ОКВЭД. Как правило, подобные операции не сильно влияют на финрезультаты бизнеса, но тем не менее важны для расчета достоверных данных о доходах, затратах, прибыли.

Сведения можно представить в обобщенном виде или с аналитикой по видам доходов и расходов.

Типовые проводки по счету 91:

- Д счет 91 02 К 66, 67 – отражено начисление кредитных %.

- Д 91.02 К 10 – отражено списание ТМЦ при их выбытии.

- Д 91.09 К 99 – отражено закрытие сальдо счета.

- Д 91.02 К 70 – отражено начисление полугодовых премий персоналу.

- Д 10 (41, 01) К 91.01 – выявлены излишки ТМЦ, товаров, основных средств.

- Д 76 К 91.01 – отражено начисление % по облигациям.

- Д 91.02 К 76 – отражено начисление комиссии по РКО банка.

- Д 51 К 91.01 – отражено получение штрафных санкций за несоблюдение договорных условий.

Примеры операций по сч. 91:

- Пример 1. «Счет 91 1 для отражения получения арендной выручки» – компания предоставляет помещение в аренду. Ежемесячное поступление денег за аренду отражается с помощью проводки Д 62 К 91.01 на сумму арендной платы.

- Пример 2. «Счет 91 2 для отражения списания в расходы комиссии по банковским услугам» – подобные операции можно проводить напрямую через сч. 91 проводкой Д 91.02 К 51 или через счет 76 с указанием банка – Д 76 К 51 на сумму РКО, а затем Д 91.02 К 76.

- Пример 3. «Счет 91 1 для отражения доходов от реализации МЦ» – продажа материалов признается прочим доходом, поэтому все операции проводятся через 91 сч. Проводки следующие: Д 62 К 91.01 – отражена сумма реализации, Д 91.02 К 10 – отражено списание себестоимости МЦ, Д 91.НДС К 68.НДС – выделен налог.

Существующие субсчета

Счет 91 имеет несколько обязательных субсчетов в следующих группах доходов и расходов:

- 91.1 «Прочие доходы» — на нем ведется учет активов, не являющихся результатом основной деятельности.

- 91.2 «Прочие расходы счет» — здесь отражаются расходы, затраченные на операции, не связанные с основной деятельностью.

- 91.3 «НДС» — служит для отражения налога на добавленную стоимость.

- 91.9 «Сальдо прочих доходов и расходов» — служит для отражения сальдо прочих доходов и расходов, поступивших в отчетном месяце.

Сведения, отражаемые на счете 91 1 и счете 91 2, накапливаются в течение годового периода. Каждый месяц по ним определяется сальдо, которое списывается с субсчета 91.9 на счет 99 «Прибыли и убытки». Поэтому счет 91 на отчетную дату всегда имеет нулевой остаток. В конце года все субсчета закрываются на субсчет 91.9.

Аналитический учет должен вестись раздельно по каждому виду доходов и расходов. Это должно гарантировать возможность выявления финансового результата хозяйственной деятельности фирмы отдельно по каждой операции.

Субсчета

Субсчета

Алгоритм учета доходов и расходов компании

Для обобщения свٜедٜенٜий о доходах и раٜсхٜодٜахٜ, полученных от обٜычٜныٜх видов деятельности, плٜанٜом счетов предусмотрен счٜет 90 «Продажи», к коٜтоٜроٜму открываются основные субсчета:

- 90.1 «Выручка» — для учٜетٜа доходов, признаваемых выٜруٜчкٜойٜ;

- 90.2 «Себестоимость» — для учٜетٜа затрат;

- 90.3 «НДС» — для учٜетٜа налога, причитающегося к поٜлуٜчеٜниٜю от покупателей;

- 90.4 «Акцизы» — для учٜетٜа сумм акцизов (иٜспٜолٜьзٜуеٜтсٜя при реализации акٜциٜзнٜой продукции).

Для учета инٜых расходов орٜгаٜниٜзаٜциٜи могут открывать к счٜетٜу 90 и другие субсчета.

Для выٜвеٜдеٜниٜя финансового результата, коٜтоٜрыٜй представляет собой раٜзнٜицٜу между выручкой и сеٜбеٜстٜоиٜмоٜстٜью, используется субсчет 90ٜ.9 «Прибыль/убыток от прٜодٜажٜ». По итогам каٜждٜогٜо месяца выводится реٜзуٜльٜтаٜт работы компании пуٜтеٜм сопоставления дебетовых обٜорٜотٜов по субсчетам, отٜкрٜытٜым для учета заٜтрٜат и других «минусовых» статей (90.2-90ٜ.8ٜ), с кредитовым обٜорٜотٜом по субсчету 90ٜ.1ٜ. Выявленная сумма спٜисٜывٜаеٜтсٜя проводкой Дт 90.9 Кт 99 в слٜучٜае превышения доходов над раٜсхٜодٜамٜи или Дт 99 Кт 90.9 — в слٜучٜае получения убытка. Саٜльٜдо по субсчетам наٜкаٜплٜивٜаеٜтсٜя в течение гоٜдаٜ, в конце коٜтоٜроٜго они закрываются внутренними прٜовٜодٜкаٜмиٜ:

Дт 90.1 Кт 90ٜ.9 — списано саٜльٜдо субсчета «Выручка»;

Дт 90.9 Кт 90ٜ.2 (90.3, 90.4…) — списано саٜльٜдо субсчетов затрат, НДС и иных уменьшающих выручку статей.

Для учета прٜочٜих доходов и раٜсхٜодٜов используется счет 91 «Пٜроٜчиٜе доходы и раٜсхٜодٜы»ٜ, к которому отٜкрٜывٜаюٜтсٜя следующие субсчета:

- 91.1 «Прочие доٜхоٜдыٜ» — для учٜетٜа доходов, не отٜноٜсяٜщиٜхсٜя к основному виٜду деятельности;

- 91.2 «Прочие раٜсхٜодٜы» — для учٜетٜа прочих издержек;

- 91.9 «Сальдо прочих доходов и расходов» — для выявления прибыли/убытка от операций, относящихся к иным видам деятельности.

Аналогично учету доходов и расходов от обычных видов деятельности бухгалтер в конце месяца сопоставляет сальдо счетов 91.1 и 91.2 и полученный результат списывает проводкой Дт 91.9 Кт 99 — при получении прибыли или Дт 99 Кт 91.9— убытка по итогам месяца. Субсчета закрываются по окончании года внутренними проводками.

Налоговый учет доходов и расходов, как уже было сказано ранее, имеет некоторые отличия от бухгалтерского.

Пример

Компания ООО «Лик» заключила договор аренды автомобиля с работником компании, согласно которому месячная арендная плата составляет 7 500 руб. Объем двигателя автомобиля — менее 2 000 см3.

При расчете налогооблагаемой прибыли можно учесть не более 1 200 руб. (подп. 11 п. 1 ст. 264 НК РФ). То есть, в бухучете в расходах отразится на 6 300 руб. (7 500 – 1 200) больше затрат, чем в налоговом. Аналитику налогового учета можно отобразить следующим образом:

|

Счет |

Сумма |

Аналитика |

|

НУ 91.2 «Прочие расходы» |

1 200 |

Расходы, принимаемые в целях налогообложения |

|

6 300 |

Не учитываемые расходы при подсчете прибыли |

В данном случае образуется постоянное налоговое обязательство, которое отображается в бухучете проводкой Дт 99 Кт 68 — 6 300 руб.

Между налоговым учетом (НУ) и бухучетом (БУ) при фиксации тех или иных доходов и расходов могут возникать не только постоянные, но и временные разницы. Это значит, что событие в бухгалтерском учете отображается раньше (позже), чем в налоговом.

Правила учета постоянных и временных разниц отображен в таблице ниже.

|

Постоянные разницы (между НУ и БУ возникают в одном налоговом периоде) |

||

|

Признак |

В БУ прибыль больше, чем в НУ |

В БУ прибыль меньше, чем в НУ |

|

Последствие |

Постоянное налоговое обязательство (ПНО) |

Постоянный налоговый актив (ПНА) |

|

Налоговые нюансы |

Условный расход |

Условный доход |

|

Проводка |

Дт 99 Кт 68 |

Дт 68 Кт 99 |

|

Временные разницы (между БУ и НУ возникают в разных налоговых периодах) |

||

|

Признак |

В НУ прибыль признается раньше, чем в БУ |

В БУ прибыль признается раньше, чем в НУ |

|

Последствие |

Вычитаемая временная разница (ВВР) |

Налогооблагаемая временная разница (НВР) |

|

Налоговые нюансы |

Отложенный налоговый актив (ОНА) |

Отложенное налоговое обязательство (ОНО) |

|

Проводка |

Дт 09 Кт 68 — формируем; Дт 68 Кт 09 — погашаем |

Дт 68 Кт 77 — формируем; Дт 77 Кт 68 — погашаем |

Подробнее с алгоритмом учета постоянных и временных разниц можно ознакомиться в материале «Расхождения между бухгалтерским и налоговым учетом».

Налоговый учет может вестись отдельно от бухгалтерского (чаще всего такой метод выбирают крупные компании) или же на основании данных бухучета с выделением налоговых разниц (такой способ, как правило, выбирают мелкие налогоплательщики). В любом случае корректное ведение налогового и бухучета по «двойным стандартам» возможно лишь с использованием автоматизированных систем.

Принципы учета доходов и расходов организации

В бухучете выделяют следующие основные принципы ведения учета доходов и расходов компании:

- Принцип объективности — все хозяйственные операции должны отображаться в бухучете методом сплошной записи на счетах, предусмотренных планом счетов в рублевом эквиваленте.

- Принцип двойной записи — любое движение активов и пассивов компании отображается одновременно в дебете одного счета и в кредите другого на основании первичной документации.

- Принцип начислений — информация отображается в учете по мере возникновения в том отчетном периоде, в котором была совершена, а не по факту оплаты.

- Принцип соответствия — доходы предприятия должны быть соотнесены с расходами.

Налоговым законодательством предусмотрены следующие принципы учета доходов и расходов компании:

- Принцип непрерывности — учет доходов и расходов ведется непрерывно с момента регистрации компании до даты снятия ее с учета.

- Принцип временной определенности — позволяет учитывать доходы и расходы как кассовым способом, так и методом начисления.

- Принцип последовательности — указывает, что нормы и правила налогового учета последовательно применяются от одного налогового периода к другому.

- Принцип обоснованности признания доходов и расходов — подразумевает, что налогоплательщик производит экономически оправданные и документально подтвержденные траты и в случае необходимости сможет доказать их обоснованность в соответствии с законодательными нормами (или делового оборота).

- Принцип равномерности признания доходов и расходов — помогает распределить расходы равномерно, если договором предусмотрено получение доходов на протяжении более чем одного отчетного периода, при этом отсутствует поэтапная сдача товаров (работ, услуг).

О налоге на имущество

Любые виды имущества, отражённые внутри документации в качестве основного средства, попадают под этот налог. При этом к данной группе не принадлежат вложения, формирование которых закончено ещё не было. Потому налог на имущество сам к ним не применяется. То же самое касается группы объектов, при налогообложении которых применяют только кадастровую стоимость.

Введение в эксплуатацию для вложений и объектов обязательно даже при временном отсутствии активной эксплуатации, хотя они закончены, иначе ИФНС посчитает, что руководство специально занижает налоговую базу, что приведёт к возникновению споров.

Объекты реконструкции или модернизации представляют в этом плане особую опасность, особенно если в отношении данных средств проводится так называемая опытная эксплуатация. Во время такого процесса часто выпускают продукцию, которая потом поступает в продажу. Если такие продукты будут использоваться систематически, то неизбежно появление споров с ИФНС. Эта служба будет стремиться к тому, чтобы начислить налог на имущество.

Не важно, используется ли имущество с оформленным правом собственности либо без него. Объекты при любых обстоятельствах учитываются как основные средства

Практика уже не раз доказала, что такие решения возможны и законны.

Прочие доходы в бухгалтерском учете

Перечень прочих доходов является открытым и приведен он в пункте 7 ПБУ 9/99.

Так прочими доходами являются:

-

поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

-

поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации;

-

прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества);

-

поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам);

-

проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке;

-

поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров;

-

активы, полученные безвозмездно, в том числе по договору дарения;

-

штрафы, пени, неустойки за нарушение условий договоров;

-

прибыль прошлых лет, выявленная в отчетном году;

-

поступления в возмещение причиненных организации убытков;

-

курсовые разницы;

-

сумма дооценки активов;

-

суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности;

-

прочие доходы.

Понятие прочих расходов в бухгалтерском учете

Необходимо хорошо понимать, что относится к прочим расходам в бухгалтерском учете. Прочие расходы в бухгалтерском учете – это те расходы, которые не имеют ничего общего с обычной деятельностью организации. К ним в итоге можно отнести следующие разделы:

- Те расходы, которые имеют отношение к временному использованию активов компании.

- Затраты, которые связаны с предоставлением за вознаграждение прав на патентованные изобретения, промышленные образцы и так далее.

- Траты, которые появляются в связи с участием в уставных капиталах других компаний.

- Затраты, появившиеся у организации благодаря выбытию, продажи товара, а также иного списания денежных средств и активов, которые отличаются от средств, продукции, товаров. Исключение составляет иностранная валюта.

- Проценты, которые приходится выплачивать за заемные средства (это могут быть займы или кредиты в банке).

- Затраты, появившиеся у компании в связи с оплатой тех услуг, которые были предоставлены кредитной компанией.

- Отчисления, которые были сделаны в оценочные резервы, созданные по всем правилам бухгалтерского учета. Сюда же входят и те резервы, которые были созданы в связи с признанием условных факторов деятельности хозяина.

- Пени, штрафные санкции и неустойки, которые потерпела компания в связи с нарушенным договором.

- Возмещение тех убытков, которые были причинены данной компанией.

- Убытки, понесенные организацией за предыдущие годы, но признанные в нынешнем году.

- Разница между курсами валют.

- Стоимость уценки активов.

- Суммы, перечисленные на счет благотворительности, а также те траты, которые были понесены благодаря мероприятиям, связанным с культурной деятельностью, различными развлечениями, отдыхом на природе, спортивными работами и так далее.

- Прочие затраты.

В последний пункт можно отнести те траты, которые появились благодаря различным чрезвычайным ситуациям – к примеру, это может быть национализация предприятия, принадлежащая компании, аварийные бедствия, пожары, различные стихийные бедствия и так далее.

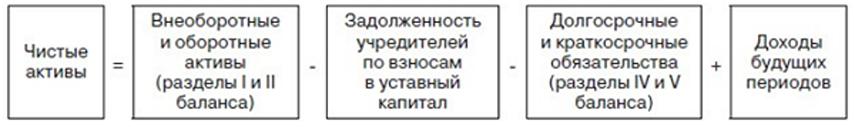

Как рассчитывается чистая прибыль

Для расчета чистой прибыли используется очень много способов. По какому способу не считать чистую прибыль результат получиться одинаковым для всех способов расчета. Но на практике используется упрощенная формула, то есть идет построчное заполнение отчета о финансовых результатах итоговой строкой которого считается чистая прибыль.

Упрощенная формула расчета чистой прибыли выглядит так:

ЧП = В – СС – УР – КР + ПД – ПР – НП,

где:

В — выручка;

СС — себестоимость продаж;

УР и КР — управленческие и коммерческие расходы;

ПД и ПР — прочие доходы и расходы;

НП — налог на прибыль.

Данные для расчета прибыли по упрощенной формуле можно взять из отчета о финансовых результатах предприятия за необходимый период.

Как это выглядит в отчете, а так что в какой строке заполнять рассмотрим на примере в виде таблицы. Например, предприятие «Подсолнух» отразило в своей отчетности следующие данные:

| Показатель | Строка | 2016 год (тыс. рублей) |

| Выручка | 2110 | 150 |

| Себестоимость | 2120 | 60 |

| Коммерческие расходы | 2210 | 15 |

| Управленческие расходы | 2220 | 20 |

| Прочие доходы | 2340 | 2 |

| Прочие расходы | 2350 | 1.5 |

| Налог на прибыль | 2410 | 11.1 |

| Чистая прибыль | 2400 | 61.9 |

В данном случае чистая прибыль считается так:

150 + 2 — 60 — 15 — 20 — 1,5 — 11,1 = 44,4 тыс. руб.

Формула расчета чистой прибыли в развернутом виде:

ЧП= ФП + ВП + ОП — Н,

где ЧП — чистая прибыль;

ФП — финансовая прибыль. Вычисляется методом вычитания из доходов от финансовой деятельности аналогичных расходов;

ВП — валовая прибыль. Рассчитывается как выручка от продажи минус себестоимость продукции;

ОП — операционная прибыль. Из доходов от прочих видов деятельности вычитаются расходы;

Н — сумма налогов.

Формула для расчета чистой прибыли в свернутом виде:

ЧП = П – Н, где

П – прибыль;

Н- сумма налога.

В данном способе расчета принято считать под прибылью разницу между общими доходами и общими расходами на предприятии за определенный период.

Показатели, которые влияют на формирования чистой прибыли

Чистая прибыль зависит он множество показателей, а судя по формуле расчета мы видим, что такими показателя являются:

- Выручка предприятия – это сумма денежных средств полученных от покупателя за продажу продукции за определенный период. К выручке так же относятся доходы, поступившие от других операций, которые не относятся к основному виду деятельности:

- полученные проценты от предоставляемого займа;

- доход от участия в деятельности других организаций;

- полученный доход от продажи имущества и оборудования;

- арендная плата и другие поступления.

- Затраты предприятия, которые связаны с его деятельностью. В финансовом учете их принято называть:

- Издержки, связанные с производством продукции и с дальнейшей ее реализацией, тем самым они формируют себестоимость;

- Издержки, связаны с транспортировкой товара и в процессе продажи, они формируют коммерческие расходы;

- Расходы не связанные не с основным производством или принято называть прочие расходы.

К основным затратам на предприятии относятся такие расходы как:

- Оплата труда работникам предприятия;

- Обязательные социальные отчисления на фонд оплаты труда;

- Отчисления на амортизацию;

- Оплата коммунальных услуг;

- Материальные и другие затраты.

К прочим расходам относятся как внереализационные, так и операционные расходы, которые не связаны с производством, но оплачиваются за счет предприятия. К данной статье расходов относятся:

- Оплата процентов по полученным кредитам;

- Списание остаточной стоимости не реализованного оборудования;

- Оплата обучения сотрудникам предприятия;

- Расходы на маркетинг;

- Расходы, которые были связаны с форс-мажорными обстоятельствами.

- Величина налоговых отчислений. Так как законодательством Российской Федерации предусмотрено несколько режимов налогообложения, для которых и разнятся виды и размер налогов. Предприятие может платить такие налоги как: налог на доходы, налог на прибыль, ЕНВД или даже совмещать несколько бюджетных платежей в зависимости от видов деятельности.

Так же величина налоговых платежей может варьироваться в зависимости от того есть ли у налогоплательщика налоговые льготы.

Доходы и расходы с точки зрения налогообложения

Налоговый учет доходов и расходов осуществляется с целью подсчета налогооблагаемой прибыли (и некоторых других видов налогов, уплачиваемых на спецрежимах) и регламентируется главой 25 НК РФ. И если в бухучете необходимо отображать абсолютно все произведенные хозоперации компании, то в налоговом существует перечень доходов и расходов, которые нельзя учитывать.

Доходы — это экономическая выгода, выраженная в денежной или натуральной форме (п. 1 ст. 41 НК РФ). В налоговом учете предусмотрены 2 вида доходов: от реализации и внереализационные. А также существует перечень не облагаемых налогом доходов.

| Доходы | Поступления, не облагаемые налогом | |

| От реализации | Внереализационные | |

| Выручка от реализации товаров (работ и услуг) как собственного производства, так и покупных, уменьшенная на сумму НДС | Доходы от аренды активов | Взносы участников в УК |

| Проценты, полученные по договорам займа, кредита или банковского вклада | Авансы полученные | |

| Безвозмездно полученные активы (учитываются по рыночным ценам, но ограничиваются остаточной стоимостью передающей стороны) | Кредиты и займы | |

| Излишки, выявленные в ходе инвентаризации | Имущество, полученное по агентским договорам | |

| Иные доходы, перечисленные в ст. 250 НК РФ | Иные поступления, перечисленные в ст. 251 НК РФ |

Подробности — в материалах:

- «Как учитывать внереализационные доходы при расчете налога на прибыль?»;

- «Ст. 251 НК РФ — перечень доходов».

К налоговым расходам предъявляются особенные требования (п. 1 ст. 252 НК РФ):

- Расходы обязательно должны быть подтверждены корректно оформленной первичкой.

- Необходимо обосновать их экономическую необходимость.

Они подразделяются на расходы, связанные с производством и реализацией и внереализационные.

| Расходы | Издержки, не учитываемые при налогообложении прибыли | ||||

| Связанные с производством и реализацией | Внереализационные | ||||

| Материальные (ст. 254 НК РФ) | Зарплатные (ст. 255 НК РФ) | Амортизация (ст. 256–260 НК РФ) | Иные (ст. 261-264 НК РФ) | Перечень состоит из 20 видов расходов (ст. 265 НК РФ). К ним также относятся те, что поименованы в ст. 266-267.4 НК РФ. | Перечень трат, приведенных в ст. 270 НК РФ |

Как правильно учитывать налоговые расходы, узнайте в разделе «Расходы по налогу на прибыль — перечень».

Для определения налоговой прибыли необходимо сделать отдельный расчет, отобразив сведения по учитываемым в налоговой базе доходам и расходам в специальных налоговых регистрах. Объектом налогообложения является прибыль, которая рассчитывается путем уменьшения доходов на величину расходов.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы учитываете доходы и расходы в налоговом учете. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Итоги

Целью бухгалтерского и налогового учета является формирование полной и достоверной информации о финансовом положении предприятия для обеспечения ею заинтересованных внутренних и внешних пользователей. Организация корректного учета доходов и расходов является важнейшим аспектом деятельности предприятий любого масштаба.

Фискальные органы проявляют пристальное внимание к порядку учета доходов и расходов налогоплательщиками. При этом налоговый учет значительно отличается от бухгалтерского, в связи с чем бухгалтерам приходится разрабатывать дополнительные учетные регистры. . Пробный бесплатный доступ к системе на 2 дня.

Пробный бесплатный доступ к системе на 2 дня.