Ответственность предпринимателя: каким имуществом и финансами рискует бизнесмен

Содержание:

- Что является объектом

- Управление рисками в предпринимательстве

- Понятие предпринимательского риска

- Определение предпринимательских рисков

- Есть ли риски, помимо денежных и имущественных?

- Какие предпринимательские риски не подлежат страхованию

- Страхование коммерческих рисков: виды и определение

- Методы снижения предпринимательского риска

- Внешние риски

Что является объектом

Большинство юридических и страховых экспертов полагают, что деятельность любого предпринимателя зачастую сопряжена со своими рисками, потерями даже ошибками.

И весь успех бизнеса всегда напрямую зависит от верных подсчетов при составлении бизнес-плана на начальном этапе создания дела.

Однако невозможно спрогнозировать все сценарии в жизни. Существуют непредвиденные ситуации, неожиданные поведенческие факторы партнеров, неверные управленческие решения и ряд других моментов, которые так или иначе могут начать формировать предпринимательскую деятельность в деструктивном (разрушительном) русле.

Если рассматривать такого типа страхование более детально, то можно выделить самые главные страховые случаи, которые и будут являться, по сути, объектом страхования – это убытки, которые понес страхователь и которые берется возместить страховщик.

Так, к примеру, если речь идет о коммерческом страховании предпринимательских рисков, тогда объектом договора могут быть следующие страховые случаи, влекущие за собой убытки:

- сбои в производственном процессе из-за воздействия на него внешних факторов (лесные пожары, град, молнии, наводнения, снегопады и другие стихийные действия);

- сбои в производстве из-за поломки техники и специального оборудования, приносящего доход;

- сбои в производственном процессе из-за недопоставок необходимого количества товара, сырья и других неисполнений договоров с контрагентами;

- изменения экономической и рыночной ситуации в стране и мире в целом – резкое падение курсов валют, внезапное снижение спроса на услуги или продукцию и ухудшение покупательской способности.

При этом субъекты страхования – это страхователь (предприниматель, могущий потерпеть убытки) и страховщик (страховая компания, берущая на себя обязательства по возмещению убытков, согласно договору страхования). В лице страхователя может выступать не только физическое, но также и юридическое лицо.

Страховщик – это юридически зарегистрированная организация, действующая на законодательном уровне и в соответствии с Правилами страхования.

Управление рисками в предпринимательстве

Осмысляя риск предпринимательской деятельности, важно понимать, с какого уровня происходит идентификация и управления рисками. В России хотя бы начали говорить с высоких трибун о снижении предпринимательских рисков в интересах национальной экономики

Кроме того, грамотный предприниматель всегда диверсифицирует свои риски не только как бизнесмен, но и как человек с обычными ценностями: семья, здоровье, личное развитие. Наконец, основную долю в управлении риском занимает организация риск-менеджмента как компонента управленческой системы.

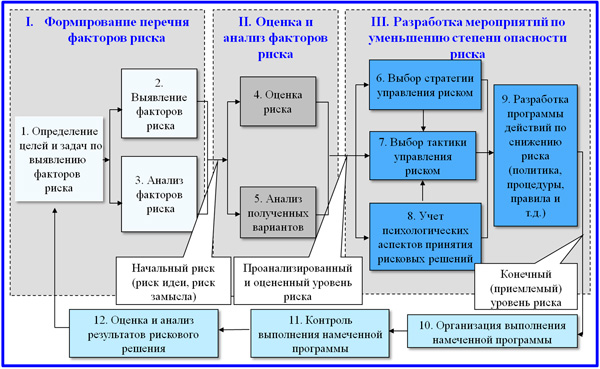

Обзорно рассмотрим основные моменты технологии и организации управления рисками в компании, которая уже продвинута в регуляризации менеджмента. Управление предпринимательскими рисками зиждется на «трех китах»: «выявить», «оценить» и «уменьшить», которые и определяют методологическую последовательность ее реализации. Технология управления строится в двенадцать этапов.

- Формулирование целей и задач по выявлению основных факторов риска.

- Выявление факторов риска.

- Анализ предпринимательского риска по факторам.

- Оценка предпринимательского риска.

- Анализ полученных вариантов оценки.

- Выбор стратегии управления.

- Планирование тактики регулирования с опорой на избранные методы управления предпринимательскими рисками.

- Разработка программы действия по минимизации установленных угроз.

- Учет личностных аспектов в момент принятия решений, несущих угрозы рисковых событий.

- Организационные мероприятия по реализации программы – минимизация риска.

- Контроль выполнения мероприятий программы.

- Оценка и анализ полученных результатов по принятым решениям.

Модель процесса управления предпринимательским риском

Модель процесса управления предпринимательским риском

Организация управления рисками определяется функциями, задачами, методами, процессами, регламентами и т.д. Различают четыре основные функции предпринимательского риска: инновационную, защитную, регулятивную и аналитическую. Эти же функции транслируются и на управление. Главная задача риск-менеджмента относительно предпринимательского интереса состоит в минимизации вероятности угроз до допустимого уровня. Методологический базис состоит из разделов:

- методы оценки предпринимательского риска;

- методы факторного анализа;

- методы минимизации вероятности неблагоприятных событий;

- методы оценки и анализа результатов рисковых решений.

Методы минимизации вероятности угроз в ходе управления риском включают: уклонение, передачу, локализацию, распределение и компенсацию риска. Действенным способом снижения является такая форма передачи, как страхование предпринимательских рисков. Кризисные события нашей экономики нанесли серьезный удар по возможностям использования данного метода, но, тем не менее, до сих пор страхование предпринимательских рисков остается самым применяемым предпринимателями для ситуаций возникновения наиболее опасных угроз.

Понятие предпринимательского риска

В настоящее время существуют различные подходы к пониманию риска в современной теории и практике. Рассмотрим суть нескольких из этих подходов.

Риск – это элемент современного управления в условиях неопределенности и неоднозначности обстановки.

Риск – это шансы нанесения ущерба или убытка вследствие занятия предпринимательской деятельностью.

Риск – это вероятность (возможность) возникновения неблагоприятных последствий деятельности самого субъекта.

В количественном отношении риск подразумевает возможность отклонения результата от ожидаемого, или среднего, значения как в меньшую, так и в большую сторону. Такой риск называют «спекулятивным», в отличие от «чистого» риска, предполагающего возможность только негативных отклонений конечного результата деятельности субъекта (предпринимателя).

Обычное восприятие риска – как возможности потери – не всегда правильное. В действительности это более сложное явление. Риск также означает, что предприниматель может получить и больше, чем ожидается. Из такого подхода следует, что риск представляет собой неясную, неопределенную обстановку, где возможен как положительный, так и отрицательный результат.

В более узком смысле под риском понимается измеримая вероятность недополучения прибыли либо потери стоимости портфеля финансовых активов предприятия, доходов от инвестиционного проекта, компании в целом и т.д.

Следует различать понятия «риск» и «неопределенность». Они не являются тождественными.

Основное различие между риском и неопределенностью заключается в том, известны ли принимающему решения субъекту количественные вероятности наступления определенных событий. В отличие от неопределенности риск вообще является измеримой величиной. Его количественной мерой служит вероятность неблагоприятного исхода. Если риск характерен для производственно-экономических систем с массовыми событиями, то неопределенность существует, как правило, в тех случаях, когда вероятности последствий приходится определять субъективно из-за отсутствия статистических данных за предшествующие периоды.

Объектом данной работы выступает предпринимательский риск как особый вид риска.

Предпринимательский риск в п. 2 ст. 929 Гражданского Кодекса РФ определяется как «риск убытков от предпринимательской деятельности из-за нарушения своих обязательств контрагентами предпринимателя или изменения условий этой деятельности, но не зависящими от предпринимателя обстоятельствам, в том числе риск неполучения ожидаемых доходов».

Опасность убытков от предпринимательской деятельности зависит от воли человека, который сознательно идет на осуществление предпринимательской деятельности таким образом, возможность опасности возникновения убытков от предпринимательской деятельности является объективной категорией риска лишь для лица, зарегистрированного в качестве предпринимателя и осуществляющего свою предпринимательскую деятельность.

Предпринимательский риск – опасность возникновения не предусмотренных проектным замыслом материальных и финансовых потерь, убытков в ходе проведения предпринимательской деятельности. Количественно предпринимательский риск оценивается вероятностью ущерба, прогнозируемого на основе расчета, экспертных оценок, накопленного опыта. Оценка его всегда должна предшествовать решению о целесообразности данного вида предпринимательства.

Определение предпринимательских рисков

Любая предпринимательская деятельность начинается тогда, когда человек хочет начать зарабатывать самостоятельно – сам на себя. Ключевое слово в этой формулировке – зарабатывать. То есть цель всей затеи – получение финансовой прибыли. Условия этого получения каждый устанавливает сам для себя, но основные таковы: с наименьшими усилиями и затратами получить наибольшую сумму. Следовательно, если ситуация, возникающая в работе предпринимателя, несет возможность упущения или потери прибыли, то это и является риском. Как оценить – произошло ли недополучение прибыли? Очень просто, сравнив плановые показатели прибыли, ориентированные на реальные возможности производства, с полученными показателями. Если полученные доходы ниже плановых, то это убытки. Но если они еще не возникли, а только создалась угроза их возникновения, то это и есть риск. Многие теоретики называют рисками и те ситуации, которые влекут за собой и резкое повышение прибыли. На практике сама ситуация не вызывает стимула для расследования причин и последствий. Возможно, что резкое увеличение производства и породит непредсказуемые проблемы – отсутствие складов, рабочей силы, покупателей на эту продукцию, поэтому теоретически это можно назвать риском и предпринимателю надо быть готовым к такому повороту событий.

Для всех рисков, отрицательных или положительных, характерные общие признаки. Риск всегда носит случайных характер, может получиться один исход событий, а может и другой, поэтому определяются различные варианты развития ситуации. При риске всегда есть альтернативные решения, это положительная черта всех рисков. Поэтому предпринимателю надо уметь предвидеть эти несколько вариантов и выбирать лучшее из многих. При возникновении рисков всегда можно спрогнозировать исход каждого из вариантов развития ситуации. При риске всегда последствия касаются прибыли, в его исходе или возникают убытки, или дополнительная прибыль. Грамотные решения руководителя ИП могут обеспечить или то, или другое.

Риски предпринимательской деятельности можно разделить на несколько групп. Читая эту статью, мы рекомендуем взять листок бумаги, разделить его на 2 части по вертикали. В левом столбике вы будете писать все те риски, о которых здесь будет рассказано, в правом столбике вы будете анализировать, насколько ваше предприятие подвержено именно этому риску. В завершение вы получите полный анализ предпринимательских рисков вашего предприятия.

Есть ли риски, помимо денежных и имущественных?

Репутация — тоже «валюта». Плохое качество продукции и услуг, мошенничество, нарушения бизнес-этики, утечка персональных данных, судебные иски, негативные отзывы — доброе имя можно потерять разными способами.

Предсказать последствия репутационного риска довольно сложно: некоторые сознательно используют черный пиар, провоцируют скандал, чтобы быть у всех на слуху. Но такое поведение, случайное или намеренное, может привести к обратному эффекту: оттоку клиентов и партнеров, а, значит, и к уменьшению прибыли — и тогда репутационный риск может привести вас к риску финансовому.

Текст подготовлен при поддержке экспертов Общероссийской общественной организации малого и среднего предпринимательства «Опора России».

Какие предпринимательские риски не подлежат страхованию

Страховыми рисками в случае защиты предпринимательской деятельности вообще принято считать отсутствие возможностей получать ожидаемые, прогнозируемые, планируемые доходы от того вида деятельности, который зарегистрирован в страховом полисе.

Такие риски могут появиться в результате того, что контрагенты нарушают свои обязательства или возникают какие-либо обстоятельства, условия или причины, не зависящие от самого предпринимателя.

В связи с этим следует обозначить те риски, которые не подлежат страхованию:

- те расходы, которые были затрачены на покупку сырья для производства готовой продукции или товары, которые при благоприятном исходе ситуации, связанной со случившимся страховым инцидентом, могут принести дополнительный, а не основной доход;

- пошлины с экспорта, налоги с оборота, а также акцизы;

- почтовые сборы, оплата грузоперевозок и фрахта;

- страховые премии, которые напрямую зависят от объемов покрытия;

- лицензионный сбор, вознаграждение за открытия, проценты, которые также зависят от объемов;

- оценочные стоимости оборудования при списании;

- та прибыль или ее издержки, никаким образом не связанные с производственной, коммерческой или торговой деятельностью частного предпринимателя, застрахованного лица (такими статьями, не подлежащими страхованию, могут быть, к примеру, сделки с капиталом или сделки с недвижимостью);

- любые другие расходы, которые продолжаются в период приостановки предпринимательской деятельности.

Страхование коммерческих рисков: виды и определение

Группа предпринимательских угроз включает в себя коммерческие риски, равно как и операционная деятельность компании. Каждый страховой институт трактует понятие коммерческих рисков по-разному. Многие специалисты определяют его как последствия принятий неблагоприятных решений топ-менеджерами организаций. Иное мнение отождествляет коммерческий риск с неудачной реализацией товаров или услуг

Важно понимать, что здесь нет верного или неверного определения

Тот факт, что помимо таких факторов, как риски в коммерческой деятельности предпринимательства, выделяют еще финансовый, политический и производственный риск, склоняет здравый смысл к принятию второго определения. То есть, коммерческий риск понимает под собой нештатные ситуации, связанные с реализацией товаров и услуг. Уместно дать более точное и расширенное определение. Коммерческий риск – череда негативных последствий для предприятия в финансовом, имиджевом или материальном плане, связанная с принятием неверных решений на этапе закупок или реализации продукта.

Диверсификация рисков происходит на многоуровневом типе. Верхний уровень классификации – деление на внешние и внутренние риски. Внешние риски не всегда оказывают непосредственное влияние на финансовую деятельность компании. Организация, ведущая деятельность в пределах Российской Федерации, меньше подвержена или не подвержена вовсе внешнеполитическим и внешнеэкономическим рискам. Все прочие внешние угрозы могут привести к серьезным финансовым и материальным потерям. Внутренние риски схожи с опасностями в логистической сфере деятельности: складские, перевозки, финансовые и пр. угрозы.

| Классификация рисков | |

| Внутренние | Внешние |

| Транспорт и логистика | Внешнеэкономические |

| Складские и снабженческие | Внешнеполитические |

| Управленческая деятельность | Информационные |

| Платежи от контрагентов и клиентов | Риск рыночной остановки |

| Рекламации и низкое качество | Природно-климатические |

| Форс-мажоры | Правовые, экономические |

— воздействуют только на организации, ведущие международную деятельность. Эти риски относятся к неуправляемым, поэтому их просто следует закладывать в бизнес-модель, как вероятный фактор.

Что касается причины возникновения рисков, то их можно группировать следующим образом:

- Снижение спроса на рынке на товары, услуги и продукцию, которую реализует компания. Коренной причиной риска может быть снижение покупательской способности, выход на рынок более дешевого аналога, а также действия прямого конкурента.

- Ухудшение или потеря качества оказываемых услуг или товара в связи с проблемами в производстве, складировании или транспортировке.

- Увеличение рыночной стоимости продукции в связи с ростом себестоимости. Увеличение себестоимости продукции часто связано с ростом стоимости сырья или модернизацией технологии производства.

- Коммерческие логистические операции: проблемы с перевозкой, повреждение товара или его потеря в процессе транспортировки.

- Снижение торгового оборота в связи с финансовым или управленческим решениями. При постоянных затратах на производство, снижение продаж влечет за собой потерю рентабельности продукции.

- Незапланированный рост издержек и расходов за невыполненные обязательства перед клиентом: неустойки, пошлины и т. д.

На самом деле факторов, оказывающих влияние на коммерческий успех бизнеса, много больше. Не все из них подлежат страхованию, но большинство рисков, приведенных выше, можно включить в договор

При оформлении полиса важно постараться оценить все возможные риски. Часто компенсации страховой организации помогает компании удержаться на плаву при неблагоприятной ситуации на рынке

Методы снижения предпринимательского риска

Как уже отмечалось, риск в коммерческой деятельности неизбежен. Следовательно, предприятие должно выработать определенную политику в области риска. Основными направлениями политики риска являются:

- политика избежания риска;

- политика принятия риска;

- политика снижения степени риска.

Политика избежания риска состоит в разработке таких мероприятий, которые позволяют полностью исключить конкретный вид хозяйственного риска. В основном это достигается путем отказа от таких хозяйственных операций, уровень риска которых чрезмерно высок. Эта политика наиболее проста, но не всегда эффективна, так как, избегая рисков, предприятие одновременно теряет возможность получить достаточно высокую прибыль.

Политика принятия риска означает желание и возможность покрытия риска за счет собственных средств. Такая политика уместна при стабильном финансовом состоянии предприятия, желании расширить деятельность, однако может привести к большим неоправданным потерям.

Политика снижения риска предполагает уменьшение вероятности и объема потерь. Существуют методы и приемы, с помощью которых можно снизить риск коммерческой деятельности. Наиболее широко используемыми и эффективными методами предупреждения и снижения риска являются:

- страхование (внутреннее и внешнее);

- диверсификация;

- лимитирование.

Первый метод не снижает сам риск, но позволяет компенсировать его о трицательные последствия. Два других метода уменьшают вероятность и величину возможных потерь.

Внешнее страхование заключается в передаче риска (ответственности за результаты негативных последствий) за определенное вознаграждение другой организации (страховой компании). Это может быть страхование имущества предприятия, грузов при транспортировке, сотрудников от несчастных случаев и др.

Внутреннее страхование осуществляется в пределах самого предприятия и заключается в создании специальных фондов для возмещения убытков. Перечень таких фондов и размеры отчислений в них определяются уставом предприятия. Их источником служит прибыль.

Диверсификация представляет собой процесс распределения средств между различными объектами, непосредственно не связанными между собой.

Различают несколько способов диверсификации

- диверсификация видов хозяйственной деятельности предполагает использование различных возможностей для получения дохода и прибыли, т.е. вложение средств одновременно в несколько различных предприятий, создание филиалов в различных регионах и т.п.;

- диверсификация поставщиков предусматривает разнообразие источников поступления товаров;

- диверсификация ассортимента предполагает включение в ассортимент предприятия товаров с противоположной направленностью спроса (например, прохладительные напитки и горячий чай в кафе), что позволяет снижать экономический риск в период временного уменьшения спроса на отдельные товары;

- диверсификация так называемого депозитного портфеля предполагает размещение временно свободных денежных средств в различных банках, что снижает риск их потери при банкротстве банка.

Лимитирование предполагает установление системы ограничений на величину сделки. Это может быть ограничение на максимальный объем сделки с одним партнером, максимальный размер товарного запаса, максимальный размер кредита, предоставляемого одному покупателю, максимальный размер вклада в одном банке и т.д.

Любое снижение риска имеет свою цену. Это так называемая плата за снижение риска. При внешнем страховании платой за снижение риска будет величина страховых взносов, при внутреннем страховании — затраты на создание резервных фондов. Использование диверсификации, как правило, ведет к снижению прибыли от каждого источника дохода. Аналогичное явление наблюдается и при лимитировании. Следовательно, выбирая способ снижения риска, необходимо учитывать его стоимость и целесообразность.

Внешние риски

Риск в предпринимательской деятельности может возникнуть и из-за влияния внешней среды. Если на внутренние риски предприниматель может повлиять и изменить что-либо, то на внешние влиять невозможно, можно только приспособиться и сводить к минимуму эти риски. Рассмотрим каждый из видов подробнее.

Политический риск

Последствия от этого риска самые серьезные. Изменения в правительственных курсах несут столько изменений в законах, выплатах, в процедурах оформления документов, что обычные предприниматели не то, что выполнять, отслеживать это не успевают. Кроме этого, к политическим рискам относят военные действия и гражданские беспорядки. Так же серьезным риском является угроза национализации, которая редко отличается от повальной конфискации.

Технический рискЛюбой предприниматель работает на определенном оборудовании, с привлечением технических средств и технологий. С помощью этих процессов достигается повышение прибыли, осваиваются средства дотаций, выигрываются гранты. Но в этом плане появляется риск техногенных катастроф, которые причиняют вред не только природе, но и людям. Избежать таких рисков позволят мероприятия по технике безопасности, установка различных очистных сооружений. К техническим рискам относят и отрицательные результаты научных исследований, отсутствие необходимого результата технических работ, убытки от поломки оборудования. Как вы можете заметили, в этих внешних рисках, связанных с научно-техническим прогрессом, есть и внутренние, как выход из строя оборудования.

Производственный риск

Производственных рисков существует масса. И чем сложнее производственный процесс, тем большее количество рисков вас может ожидать. Оценка предпринимательского риска, связанного с производством, невозможна в полной мере без знаний технологии. Почему же эти риски относят к внешним? Предпринимательский риск выражается в низкой производительности труда, к примеру. Разве это всегда связано с ленью сотрудников? Нет, просто в соседнем районе построили такой же завод, но с современным оборудованием, и ваше предприятие стало отставать по производственным параметрам. Очень внешние причины риска. Так же к ним можно отнести рост себестоимости товара по причине подорожания сырья, потери рабочего времени на производство по устаревшим технологиям, снижение цен на устаревшую морально продукцию, рост фонда оплаты труда в связи с инфляцией и многое другое.

Коммерческий риск

Этот риск возникает в процессе продаж, реализации товара и продукции, услуг, которые являются источником прибыли предприятия. Внешние влияния на этот процесс так же велики, и далеко не в умении продавать дело, когда снижаются продажи. Если у покупателей нет финансовой способности купить товар, то это внешняя причина. Коммерческих причин существует масса, и все они очень тяжело преодолеваются. Поэтому выигрывает в таких войнах только тот, кто вооружен современными знаниями бизнес-технологий.

Финансовые риски

К этому виду рисков относят валютный риск, кредитный риск, а так же риск, связанный с инвестициями. Если ваше производство строится на сделках, производимых в валюте, то вы можете понести убытки или получить прибыль от колебаний курса валют. Так же при получении и оплате кредита возможны изменения в процентных ставках. А инвестиции, полученные вами на реализацию какого-либо проекта, могут поступить в неполном объеме, с учетом государственных цен на услуги, а вы воспользуетесь частными.

Отраслевой и инновационный риски

Управление предпринимательскими рисками может быть затруднено и по причине процессов, происходящих именно в вашей отрасли, к примеру, в сельском хозяйстве. Изменения в правилах получения кредитов на ГСМ происходит почти каждый сезон, и не всегда они положительны для предпринимателей. Поэтому предсказать и приготовится к ним практически невозможно. Но здесь можно действовать методом экстраполяции, то есть проанализировать опят последних лет (не менее пяти), и принять решение на основе сезонных колебаний. Инновационный риск возникает при переходе фирмы от производства одного товара на другой. Даже если этот товар похож на предыдущий, может возникнуть риск в его продаже, качестве, даже в изначальном производстве

Поэтому важно просчитать все варианты развития ситуации. Сделать это вам поможет качественный бизнес-план

Как управлять каждым из рисков, это вопрос для отдельной беседы, это мы рассмотрим в отдельных статьях.