Образец заполнения платежки по ндфл

Содержание:

- Кбк 18210501021012100110 какой налог 2021

- Что нового с 2021 года?

- Кбк 18210301000010000110 расшифровка в 2018 году

- КБК по страховым взносам в 2021 году за работников

- Сроки уплаты НДФЛ в 2021г.

- Если пени начислены и уплачены с ошибками

- Отчетность по НДФЛ

- Снижение пени на коммунальные платежи в судебном порядке

- Особенность 3-я — поле 107 «Налоговый период»

- Перечисление пени

- При каких обстоятельствах плательщик не будет привлекаться к ответственности за неуплату НДФЛ?

- Последняя инстанция – Конституционный суд.

- Наиболее частые ошибки

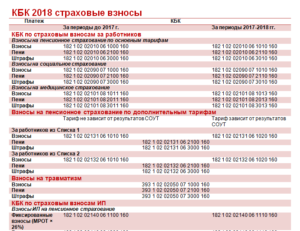

- КБК 2021 – страховые взносы

- Заключение

- Как рассчитать онлайн — инструкция

Кбк 18210501021012100110 какой налог 2021

За налоговые периоды, истекшие до 1 января 2011 года :

- 18210501022011000110 Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов (за налоговые периоды, истекшие до 1 января 2011 года)

- 18210501030011000110 Минимальный налог, зачисляемый в бюджеты государственных внебюджетных фондов (уплаченный (взысканный) за налоговые периоды, истекшие до 1 января 2011 года)

Указанный КБК установлен для одного из самых распространенных налогов — НДФЛ, который исчисляется с зарплаты наемных работников. С кодами бюджетной классификации знакомы все налогоплательщики. При необходимости уплаты налогов и взносов с применением КБК у предпринимателей и бухгалтеров довольно часто возникает путаница, связанная с тем, что регламентирующие документы написаны весьма запутанным и сложным языком.

Что нового с 2021 года?

Начиная с 2021 года закон, который призван регламентировать налоговые платежи, теперь касается и страховых взносов: медицинских, пенсионных, больничных, декретных выплат.Пени начисляется в одинаковом размере для всех граждан и организаций, но процентная ставка будет разной. А также изменилась процентная ставка для юридических лиц.

Процентная ставка пени

Для обычных граждан и индивидуальных предпринимателей пени начисляются по процентной ставке, которая равна одной трёхсотой ставке рефинансирования Центрального банка Российской Федерации. Для организаций ставка выглядит иначе.

Таблица 1. Процентная ставка для юридических лиц

| Компании, которые просрочили взнос не более, чем на месяц, будут платить пени по ставке в размере одной трёхсотой ставки рефинансирования ЦБ РФ (как и обычные люди). | Формула расчёта пени для юридических лиц по общему правилу |

| Компании, которые просрочили взнос более, чем на месяц за период тех самых тридцати дней, будут платить по стандартной ставке (1/300 ставки рефинансирования ЦБ РФ), а начиная с тридцать первого дня задолженности – по ставке, равной одной стопятидесятой (1/150), то есть вдвое меньше. | Формула расчёта пени для юридических лиц для первых 30 дней просрочки

Формула расчёта пени для юридических лиц, начиная с 31 дня просрочки |

Давайте рассмотрим пример. должна выплатить ЕНВД в размере 10000 рублей за третий квартал года не позднее 25 октября 2021 года. По факту денежные средства поступили государству 30 ноября 2021 года. При этом ставка рефинансирования составляла 8,5 процента. Получается, что компания должна будет внести пени в размере 113,3 рубля.

Благодаря новым взводным формула для расчёта первых тридцати дней просрочки будет такая: 10000 х 8,5% х 1/300 х 30 дней (с 26 октября по 24 ноября). Затем расчёт будет другой: 10000 х 8,5% х 1/150 х 5 дней (с 25 по 29 ноября).

Формула для расчёта пени

Стандартная формула для расчёта такой неустойки выглядит так: Сумма задолженности х Ставка рефинансирования Центрального Банка Российской Федерации на период просрочки х 1/300 х Количество дней, за которые были просрочки.

Обратите внимание! С 2021 года Центральный Банк России упразднил ставку рефинансирования. Она теперь называется ключевой

В марте 2018 года ставка рефинансирования равняется 7,5 процентам. Теперь расчёт пени необходимо производить за каждый период отдельно, если в этом периоде размер этой ставки был изменён.

Мнение эксперта

Макаров Евгений Сергеевич

Арбитражный управляющий с опытом работы более 10 лет

Важно отметить, что просрочка платежа начинает исчисляться уже со следующего дня неуплаты. Иными словами, уже со второго декабря неустойка будет начисляться в случае неуплаты налоговых сборов

Как мы уже сообщали, крайней датой взноса считается первое декабря. А также необходимо знать, что пени начисляются и на авансовые платежи, которые были не вовремя переведены. Здесь дни неуплаты будут рассчитываться персонально для каждого плательщика. Но это относится только к юридическим лицам.

Кбк 18210301000010000110 расшифровка в 2018 году

Гость, для Вас открыт бесплатный доступ к чату с бухгалтером-экспертом

Закажите обратный звонок на подключение или позвоните: 8 (800) 222-18-27 (бесплатно по РФ).

Специально для бухгалтеров мы создали справочник КБК на 2019 год. В нем вы найдете любой код для перечисления налогов и страховых взносов. Скачивайте бесплатно:

Заполняйте платежки в Программе БухСофт. Она поставит правильный КБК, очередность платежа и код налогового периода. Попробуйте бесплатно:

Скачать платежку по НДС с правильным КБК

Коды бюджетной классификации (КБК)

Код КБК – это 20-значная цифровая кодировка расходов и доходов бюджета, в том числе налоговых платежей, которые считаются бюджетными доходами. КБК проставляется в поле 104 платежки и является обязательным реквизитом платежного документа.

Банки контролируют, чтобы это поле не осталось незаполненным, так как им нужно знать, в доход какого бюджета направить платеж фирмы или предпринимателя. Однако правильность кодировки банки не проверяют.

18210301000010000110 КБК: расшифровка

Чтобы расшифровать любой КБК, достаточно посмотреть на его структуру. Она приведена ниже.

Пошаговую расшифровку кода 182 1 03 01000 01 0000 110 смотрите в таблице 1.

Таблица 1. КБК: расшифровка

|

Разряды кода |

Что они обозначают |

Расшифровка |

|

С 1-го по 3-й |

Получатель платежа |

182 – Федеральная налоговая служба России |

|

С 4-го по 6-й |

Группа доходов |

103 – налог на имущество, работы, услуги, реализованные в России |

|

С 7-го по 11-й |

Вид поступлений в бюджет |

|

|

С 12-го по 13-й |

В какой бюджет должен быть зачислен платеж |

01– федеральный бюджет |

|

С 14-го по 17-й |

Вид платежа |

1000 – сумма налогового платежа и недоимка по нему 2100 – пни по налоговому платежу 3000 – штрафы по платежу |

|

С 18-го по 20-й |

Один из вариантов – доходы или выбытие активов |

110 – доходы в форме налогов |

Из таблицы 1 следует, что КБК 18210301000010000110 предназначен для налога на реализацию в России имущества (работ, услуг), перечисляемый ФНС России для зачисления в федеральный бюджет. Иными словами, это 1/3 квартального платежа по НДС либо недоимка по налогу.

Проверить КБК

Кбк 18210301000010000110 в платежном поручении

Код бюджетной классификации определяет, в какой бюджет направить платеж. Вот пример указания КБК в платежке по НДС при отгрузке имущества в России:

Заполнить платежку

Кбк 18210301000010000110 и остальные коды по ндс

Кодировки в платежках по НДС различаются в зависимости от того, по какой операции перечисляется налог. Все КБК по налогу приведены в таблице 2.

Таблица 2. КБК 18210301000010000110 и остальные коды по НДС

|

Операция |

Администратор платежа |

КБК по НДС |

||

|

Налог |

Пени |

Штрафы |

||

|

Реализация в России:

|

ФНС |

182 1 03 010 00 01 1000 110 |

182 1 03 010 00 01 2100 110 |

182 1 03 010 00 01 3000 110 |

|

Ввоз имущества в Россию с территории ЕАЭС |

182 1 04 010 00 01 1000 110 |

182 1 04 010 00 01 2100 110 |

182 1 04 010 00 01 3000 110 |

|

|

Ввоз имущества в Россию из-за пределов ЕАЭС |

ФТС |

153 1 04 010 00 01 1000 110 |

153 1 04 010 00 01 2100 110 |

153 1 04 010 00 01 3000 110 |

Кбк 18210301000010000110: пени

Пени по налогам инспекция начисляет, если платеж просрочен. Причиной просрочки может быть, в том числе, ошибка в КБК, из-за которой перечисление не поступило по назначению. Порядок расчета пеней зависит от длительности просрочки – более 30 дней или менее. При задержке в пределах 30 дней с крайней даты для перечисления налога пени рассчитывают по формуле:

Пример

ООО «Символ» перечислило первую треть платежа по НДС за второй квартал в сумме 480 000 р. по ошибочному КБК. Платеж уточнен через 25 дней с крайней даты для перечисления налога. В этот период ключевая ставка составляла (условно) 7,25%.

Пени по НДС инспекция начислила в размере 2900 р. (480 000 р. х 25 дн. х 7,25% / 300).

Полезные документы

Без ошибок перечислять все платежи помогут следующие документы, которые можно скачать:

Готовая платежка по взносам:

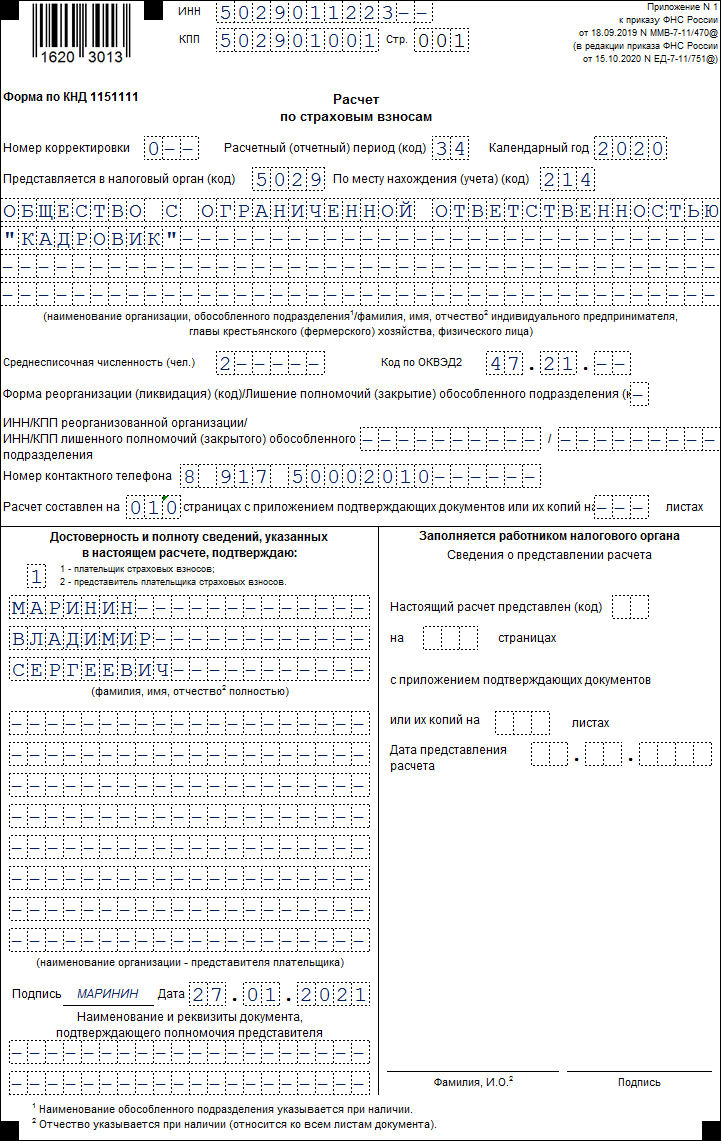

КБК по страховым взносам в 2021 году за работников

Как это было в 2021 году, в 2021 году налогоплательщики должны отчислять страховые взносы в ИФНС. Предлагаем вам посмотреть таблицы КБК по страховым взносам за работников в 2021 году (по общему, пониженному, а также дополнительному тарифу):

| Тип платежа | КБК по общему/пониженному тарифу |

| Страховые взносы | 182 1 0210 160 |

| Пени | 182 1 0210 160 |

| Штрафы | 182 1 0210 160 |

| Тип платежа | КБК по дополнительному тарифу (за сотрудников, которые заняты во вредных условиях труда) | КБК по дополнительному тарифу (за сотрудников, которые заняты на тяжелых/ опасных работах) |

| Страховые взносы по дополнительному тарифу, не зависящему от результатов спецоценки труда | 182 1 0210 160 | 182 1 0210 160 |

| Страховые взносы по дополнительному тарифу по результатам спецоценки труда, которая была проведена | 182 1 0220 160 | 182 1 0220 160 |

| Пени | 182 1 0200 160 | 182 1 0200 160 |

| Штрафы | 182 1 0200 160 | 182 1 0200 160 |

Если необходимо оплатить дополнительные страховые взносы на накопительную пенсию работника, то сделать это можно по таким КБК:

- за счет денежных средств сотрудника – 392 1 0200 160;

- за счет денежных средств работодателя – 392 1 0200 160.

Сроки уплаты НДФЛ в 2021г.

На законодательном уровне установлено, что налог должен быть перечислен в бюджет со всех видов дохода (исключение – больничные пособия и отпускные) – не позднее дня, следующего за днем выплаты дохода. Что касается больничных, то заплатить его необходимо не позднее последнего дня месяца, в котором он был выплачен.

| Вид дохода, подлежащий налогообложению | Когда получен доход | Срок уплаты НДФЛ |

| Заработная плата | Последний день месяц, за который начислен доход | Не позже следующего дня, в котором выплачена з/п |

| Больничные, отпускные | День выплаты из кассы предприятия или перечисления на счет | Не позднее последнего дня месяца, когда было выплачено |

| дивиденды | Дата поступления денег на расчетный счет | Не позднее, чем на следующий день после выплаты |

Если пени начислены и уплачены с ошибками

Плательщик провел некорректный расчет и перечислил неправильную сумму в бюджет. Что делать дальше? Уточните у инспектора, переплатили вы или недоплатили. Если образовалась переплата, напишите письмо о зачете излишка на будущий период. Если вы недоплатили пени за несвоевременное перечисление страховых взносов, рассчитайте и уплатите остаток в ИФНС.

При технических ошибках (неправильно указан ИНН или КПП, некорректно заполнены поля 104, 106-109) делать ничего не придется. Система автоматически уточнит платеж и направит его на нужный счет бюджета.

Если вы ошиблись в платежных реквизитах, оплату не примут. Пишите письмо об отмене транзакции в банк или о возврате неверно уплаченной суммы в Федеральную налоговую инспекцию. Не дожидаясь возврата, отправьте заново корректный платеж.

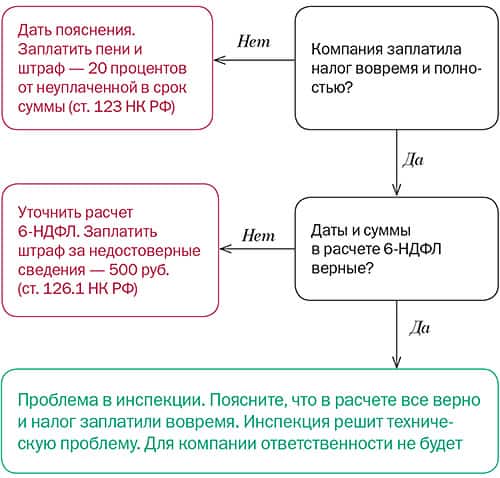

Отчетность по НДФЛ

Отчитываться по НДФЛ налоговым агентам сейчас приходится не только ежегодно, но и ежеквартально. Квартальная отчетность (форма 6-НДФЛ) касается только работодателей. Представлять ее нужно по итогам отчетных периодов, определяемых поквартально нарастающим итогом, в последний день следующего за очередным периодом месяца. Отчетность содержит обобщающую информацию по налогу по всем работникам в целом.

Подборку материалов по заполнению расчета 6-НДФЛ ищите в нашей одноименной рубрике.

При этом ежегодная обязанность по представлению работодателями справок о работниках 2-НДФЛ, а ИП и (в определенных ситуациях) физлицами деклараций по форме 3-НДФЛ сохранена.

Об особенностях подготовки справок 2-НДФЛ читайте в материале «Нюансы заполнения формы 2-НДФЛ в 2019 году».

Снижение пени на коммунальные платежи в судебном порядке

В таких делах согласно сложившейся судебной практики должно быть сопоставление начисленной неустойки с суммой задолженности, когда она явно несоразмерна нарушенному обязательству – нужно пересматривать начисленные пени в сторону уменьшения коммунального платежа, в частности подтверждением служит хороший пример в виде Определения Московского городского суда от 06.05.2016 г. по делу N 4г-4416/2016.

К иным основания снижения пени по коммунальным услугам можно отнести:

- Иные заслуживающие внимания обстоятельства рассматриваемого дела, например, неверное начисление изначально обозначенных сумм, что привело к спору (платы в резервный фонд по капитальному ремонту, платы на содержание общего имущества дома и т.д.)

- Пени не должна взыскиваться за первый месяц, такие новые правила начисления штрафов по данной категории дел

- Если ответчик не получал информацию о своей задолженности, например, был нарушен порядок доставки квитанций, отсутствовало письменное требование о погашении долга в предоставленных квитанциях, то все это подлежит использованию при решении вопроса о снижении суммы неустойки по коммуналке

Кроме того, обязательно проанализируйте требование вашей управляющей компании на предмет срока исковой давности, ведь если пени начислена на сумму задолженности за пределами трехгодичного периода давности, то у вас есть все основания требовать исключения данных начислений полностью из расчета исковых требований.

Почему коммунальщики добровольно не снижают или не убирают пени, если человек не может выбраться из долга ЖКХ?

Каждый может оказаться в сложном положении, когда в жизни происходят разные события: потеря работы, болезнь плательщика коммунальных услуг или их близких родственников.

Конечно, в таких случаях не до платежей, которые не являются первостепенным. Вопрос, как не платить пени за квартплату, первое, что приходит в голову. Но закон, есть закон, даже, если он порой несправедлив в отношении конкретного гражданина…

Если коммунальщики аннулируют пени без суда:

- Пострадают другие жильцы, ведь они добросовестно платят, а негативные последствия по просрочкам и убытки управляющих, в связи с этим могут ударить уже по их кошелькам

- Списание пени по квартплате со стороны руководителя ТСЖ, ЖСК может обернуться против председателя, на которого могут жаловаться жильцы, работники, что он уменьшает поступления такими действиями, вошел в сговор и т.п.

Вот почему удается решить проблему уменьшения коммунальных услуг лишь в суде через 333 ГК РФ.

Особенность 3-я — поле 107 «Налоговый период»

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону (консультация бесплатно), работаем круглосуточно.

В зависимости от того, что послужило основанием для платежа, будет различаться и заполнение этого поля:

- При добровольной уплате пеней (основание ЗД) здесь будет стоять 0, ведь пени не имеют периодичности уплаты, которая присуща текущим платежам. Если вы перечисляете пени за какой-то 1 конкретный период (месяц, квартал), стоит указать его, например, МС.08.2019 — пени за август 2020 года.

- При уплате по требованию налоговиков (основание ТР) — срок, указанный в требовании.

- При погашении пеней согласно проверочному акту (основание АП) тоже ставят 0.

Перечисление пени

При перечислении сумм пени за неуплаченный вовремя налог, необходимо указать в платеже код бюджетной классификации (КБК).

Этот номер присваивается любым бюджетным платежам — налогам, сборам, пошлинам и т. д. Он различается не только по наименованию платежа, но и по одному налогу в разрезе плательщиков.

КБК для пени по НДФЛ отличается от кода, присваиваемого обычным платежам этого налога.

Кроме того, бюджетная классификация время от времени пересматривается и КБК могут изменяться. Поэтому прежде, чем оплачивать пеню по НДФЛ, нужно посетить сайт налогового ведомства и уточнить необходимый номер.

В том случае, когда КБК указан неправильно, нужно обратиться с заявлением о перенаправлении платежа по назначению. При этом лучше повторно заплатить пеню по правильным реквизитам, а сумму переплаты потом либо вернуть на свой счет либо учесть при последующих оплатах налога.

В 2021 году действуют следующие КБК для пени по НДФЛ:

- для плательщика — физического лица — 182 1 01 02030 01 2100 110;

- для предпринимателя или лица, занимающегося частной практикой — 182 1 01 02020 01 2100 110;

- для налогового агента (в том числе работодателей) — 182 1 01 02010 01 2100 110.

В бухучете проводки для пени по НДФЛ составляются с участием счета «99» и соответствующего субсчета по учету этого налога по счету «68». Затем счет «68» корреспондируется со счетом «51» для перечисления сумм пени в бюджет.

При пропуске срока по оплате налога на доходы физлиц, на суммы задолженности начисляется пеня. Чтобы перечислить эти деньги в бюджет необходимо правильно указать КБК. Они различны для самого НДФЛ и пени по нему. Также КБК зависит от того, кто перечисляет просроченную сумму и пеню — сам получатель дохода или его налоговый агент.

При каких обстоятельствах плательщик не будет привлекаться к ответственности за неуплату НДФЛ?

В случае принятия решения о применении штрафных санкций к налогоплательщику, сотрудники ФНС обязаны уведомить предпринимателя или физическое лицо в двухмесячный срок, но не позднее 1 марта следующего года

Важно, чтобы вина гражданина была фактически доказана

Существует несколько обстоятельств, когда плательщик может избежать штрафных санкций. Речь идет о следующих моментах:

- при выплате заработка или дохода НДФЛ не был удержан;

- налогоплательщик узнал о факте начисления штрафа после истечения отведенного срока по уплате подоходного налога и предоставления налоговой декларации.

Последняя инстанция – Конституционный суд.

Сложившаяся ситуация не могла устроить налоговых агентов, и они обращались в суд. Но суды принимали сторону налоговиков, указывая, например, что обстоятельств, объективно препятствовавших своевременному исполнению обязанности по перечислению удержанного НДФЛ в бюджет, налоговым агентом не приведено и судами не установлено, в связи с чем штраф за несвоевременный НДФЛ по ст. 123 НК РФ начислен правомерно (Определение ВС РФ от 19.12.2016 № 305-КГ16-17454 по делу № А40-189421/2015). И это несмотря на то, что налоговый агент в данном случае при отсутствии ошибок в представленных расчетах по НДФЛ самостоятельно погасил задолженность в бюджет по НДФЛ и уплатил пени.

Последней инстанцией в данном споре оставался Конституционный суд, в который и обратился налоговый агент (Постановление КС РФ от 06.02.2018 № 6-П). Он оспорил конституционность п. 4 ст. 81 и ст. 123 НК РФ.

Согласно НК РФ если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случаях:

-

представления уточненной налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

-

представления уточненной налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

По мнению налогового агента (ОАО), положения п. 4 ст. 81 и ст. 123 НК РФ противоречат ст. 19, 46 и 55 Конституции РФ, поскольку позволяют освобождать налогового агента от налоговой ответственности (штрафа) за несвоевременное перечисление в бюджет удержанных им сумм НДФЛ лишь в том случае, если он представит уточненную налоговую отчетность. Поскольку же при изначально правильно составленной отчетности это условие исполнить нельзя, освобождением от налоговой ответственности за такую просрочку могут пользоваться лишь налоговые агенты, представившие недостоверную налоговую отчетность.

Кроме этого, ОАО указывало на то, что штраф по ст. 123 НК РФ не зависит от срока просрочки уплаты НДФЛ и факта самостоятельного устранения задолженности до окончания налогового периода с уплатой пеней в возмещение ущерба казне.

Принимая во внимание расхождения в понимании положений п. 4 ст

81 и ст. 123 НК РФ, имеющие место в судебной практике, Конституционный суд пришел к выводу, что эти положения в их взаимосвязи и с учетом их места в системе правового регулирования не должны толковаться как лишающие налогового агента, допустившего просрочку в уплате НДФЛ, который был правильно исчислен им в представленном налоговому органу расчете, права на освобождение от налоговой ответственности. При этом КС РФ установил следующие условия:

-

налоговый агент уплатил недостающую сумму налога и соответствующие ей пени до момента, когда ему стало известно об обнаружении налоговым органом факта несвоевременного перечисления удержанного налога или о назначении выездной налоговой проверки;

-

отсутствие доказательств, указывающих на то, что несвоевременное перечисление налоговым агентом в бюджет сумм налога носило преднамеренный характер, не было результатом его упущения (технической или иной ошибки).

Данный вывод был очень важен для налоговых агентов, поскольку, во-первых, он обязывает законодателя устранить расплывчатость приведенных налоговых норм, а во-вторых, дает налоговому агенту, который обратился в Конституционный суд, возможность пересмотреть решения суда, вынесенного ранее, по вновь открывшимся обстоятельствам со ссылкой на данное постановление КС РФ. Таким образом, конституционно-правовой смысл взаимосвязанных положений п. 4 ст. 81 и ст. 123 НК РФ, выявленный Конституционным судом, является общеобязательным, что исключает любое иное их истолкование в правоприменительной практике.

ОАО использовало свой шанс и отсудило у налоговиков всю сумму штрафа, которая была ранее начислена по ст. 123 НК РФ (Решение Арбитражного суда г. Москвы от 19.07.2018 по делу № А40-189421/15-108-1542).

Наиболее частые ошибки

Ошибка № 1. Ошибкой является неприменение льгот по НДФЛ. Льгота по НДФЛ в 2021 году положена специальным гражданам, которые освобождаются от его уплаты. Например, среди таких лиц можно перечислить: банкроты, заемщики, которые реструктуризировали ипотеку.

Источники

- https://online-buhuchet.ru/ne-vovremya-oplachen-ndfl-kakoj-shtraf-chto-delat/

- https://nalog-nalog.ru/ndfl/shtraf_ndfl/

- https://walaw.ru/nalogi/neuplata-nalogov-fizicheskim-licom

- https://bankstoday.net/last-articles/vplot-do-ugolovnoj-otvetstvennosti-chto-budet-esli-fizlitsu-ne-zaplatit-nalogi

- https://urist7.ru/nalog/ndfl/kakuyu-otvetstvennost-i-inye-negativnye-posledstviya-neset-nalogovyj-agent-za-neuplatu-i-nesvoevremennoe-perechislenie-ndfl.html

- https://www.pnalog.ru/material/otvetstvennost-nalogovogo-agenta-po-ndfl

КБК 2021 – страховые взносы

Взносы на «пенсионное», медицинское и социальное страхование с 1 января 2021 г. перечисляются в ФНС, а не в ПФР и ФСС, как это было ранее. Тогда же по страхвзносам были обновлены КБК, за исключением кода по страхвзносам на «травматизм», который по-прежнему перечисляется в Фонд соцстрахования.

Для КБК на 2021 год изменения в части страховых взносов, уплачиваемых в ИФНС и в ФСС, не принимались.

КБК для перечисления страховых взносов за работников одинаковы, как для организаций, так и для ИП. А вот при уплате фиксированных «пенсионных» и медицинских взносов «за себя», ИП должен использовать отдельные коды.

Приведем коды КБК 2021 с расшифровкой:

| Код | Расшифровка |

| 182 1 0200 160 | Страхвзносы в ПФР на выплату страховой пенсии, за периоды, истекшие до 01 января 2021 года |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Страхвзносы в ПФР на выплату страховой пенсии, за периоды, начиная с 01 января 2021 года |

| 182 1 0210 160 | пени |

| 182 1 0210 160 | проценты |

| 182 1 0210 160 | штрафы |

| 182 1 0200 160 | Страхвзносы в ПФР на выплату накопительной пенсии |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0200 160 | штрафы |

| 182 1 0200 160 | Взносы, уплачиваемые организациями угольной промышленности в ПФР на выплату доплаты к пенсии |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Страховые взносы по дополнительному тарифу за лиц, занятых на работах, указанных в п. 1 ч. 1 ст. 30 закона от 28.12.2013 года № 400-ФЗ, на выплату страховой пенсии (независимо от результатов спецоценки условий труда (список 1) |

| 182 1 0220 160 | Страховые взносы по дополнительному тарифу за лиц, занятых на работах, указанных в п. 1 ч. 1 ст. 30 закона от 28.12.2013 года № 400-ФЗ, на выплату страховой пенсии (зависящему от результатов спецоценки условий труда (список 1) |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Страховые взносы по дополнительному тарифу за лиц, занятых на работах, указанных в п.п. 2-18 ч. 1 ст. 30 закона от 28.12.2013 года № 400-ФЗ, на выплату страховой пенсии (независимо от результатов спецоценки условий труда (список 2) |

| 182 1 0220 160 | Страховые взносы по дополнительному тарифу за лиц, занятых на работах, указанных в п.п. 2-18 ч. 1 ст. 30 закона от 28.12.2013 года № 400-ФЗ, на выплату страховой пенсии (зависящему от результатов спецоценки условий труда (список 2) |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0211 160 | Страхвзносы на ОМС, зачисляемые в бюджет ФФОМС за периоды, истекшие до 01 января 2021 года |

| 182 1 0211 160 | пени |

| 182 1 0211 160 | штрафы |

| 182 1 0213 160 | Страхвзносы на ОМС, зачисляемые в бюджет ФФОМС за периоды, начиная с 01 января 2021 года |

| 182 1 0213 160 | пени |

| 182 1 0213 160 | проценты |

| 182 1 0213 160 | штрафы |

| 182 1 0200 160 | Страхвзносы на случай временной нетрудоспособности и в связи с материнством за периоды, истекшие до 01 января 2017 года |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Страховые взносы на случай временной нетрудоспособности и в связи с материнством за периоды, начиная с 01 января 2017 года |

| 182 1 0210 160 | пени |

| 182 1 0210 160 | проценты |

| 182 1 0210 160 | штрафы |

| 393 1 0200 160 | Страхвзносы на обязательное соцстрахование от несчастных случаев на производстве и профзаболеваний (на «травматизм») |

| 393 1 0200 160 | пени |

| 393 1 0200 160 | штрафы |

| 182 1 0200 160 | Фиксированные взносы ИП на выплату страховой пенсии (с дохода, не превышающего 300 тыс.руб.) за периоды, истекшие до 01 января 2021 года |

| 182 1 0200 160 | Фиксированные взносы ИП на выплату страховой пенсии (1% с дохода, полученного сверх 300 тыс.руб.) за периоды, истекшие до 01 января 2021 года |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Фиксированные взносы ИП на выплату страховой пенсии, за периоды, начиная с 01 января 2021 года |

| 182 1 0210 160 | пени |

| 182 1 0210 160 | проценты |

| 182 1 0210 160 | штрафы |

| 182 1 0200 160 | Фиксированные взносы ИП на выплату накопительной пенсии |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0211 160 | Фиксированные взносы на ОМС за периоды, истекшие до 01 января 2021 года |

| 182 1 0211 160 | пени |

| 182 1 0211 160 | штрафы |

| 182 1 0213 160 | Фиксированные взносы на ОМС за периоды, начиная с 01 января 2021 года |

| 182 1 0213 160 | пени |

| 182 1 0213 160 | штрафы |

Заключение

Налог на доходы физических лиц – не такой сложный вид налогов в Российской Федерации, и структурно весьма понятен. Но, здесь, как и везде следует быть крайне внимательным при оплате, ведь могут возникнуть ситуации, ведущие к образованию задолженности и, после, пени. Ну а если такое всё же приключилось, теперь Вы знаете, как справиться с данной проблемой.

НДФЛ – налог, уплачиваемый с доходов граждан. В зависимости от дохода его платит работодатель или сам человек. По выплатам, получаемым на работе, перечисление средств производит за работника организация.

Если подоходный налог в срок не уплачен, возникает недоимка. За каждый день просрочки начисляется пени. Предлагаем рассчитать размер пени к уплате за неуплату НДФЛ в онлайн калькуляторе бесплатно.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 490-27-62 — Москва — ПОЗВОНИТЬ

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

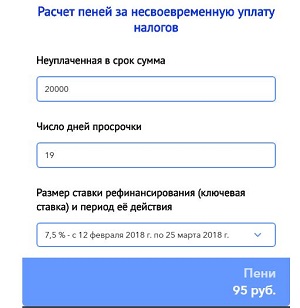

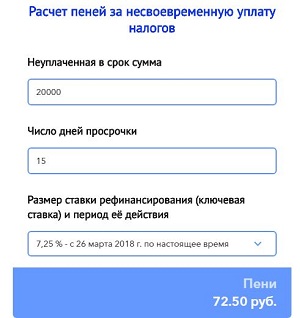

Как рассчитать онлайн — инструкция

Чтобы провести расчет пени в калькуляторе, нужно указать три параметра:

- Сумма задолженности по НДФЛ – величина подоходного налога, не уплаченного в срок (первое поле калькулятора).

- Количество дней просрочки – считается со следующего за сроком уплаты дня до дня, предшествующего погашению долг (второе поле калькулятора).

- Ставка рефинансирования – берется актуальное значение в процентах, действующее на момент недоимки (третье поле калькулятора).

Срок уплаты НДФЛ зависит от вида дохода. Последний день перечисления средств:

- для аванса за первую половину месяца – не платится, так как налог перечисляется в полном объеме вместе с НДФЛ с зарплаты за вторую половину месяца;

- для заработной платы за вторую половину месяца – следующее число за днем выплаты (если зарплата выплачивается 10 числа, то последний срок уплаты – 11-тое число, если это выходной, то переносится на последующий ближайший рабочий день);

- для отпускных – последний день текущего месяца;

- для больничных – последний день текущего месяца;

- расчет при увольнении – следующий за днем увольнения.

Если в указанный срок подоходный налог не перечислен организацией, то со следующего числа начинается числиться недоимка.

В онлайн калькуляторе данный момент учтен.

Если в период просрочки по уплате НДФЛ ставка рефинансирования поменялась, то нужно проводить отдельный расчет по каждому проценту, результаты расчетов складывать.

Ниже в примере дано пояснения, как это сделать правильно.

Пени по недоимке по страховым взносам можно рассчитать в этом калькуляторе.

Зарплата работника за вторую половину месяца выплачивается 5-того числа, НДФЛ с нее должен быть перечислен 6-того числа.

За февраль 2018 подоходный налог в размере 20 000 был уплачен только 10 апреля 2018, сколько пеней нужно перечислить в связи с недоимкой?

Как рассчитать в калькуляторе:

Срок задержки – с 7 марта по 9 апреля, при этом до 25 марта включительно ставка рефинансирования была 7,5 процентов, а с 26 марта – 7,25 процентов. Значит, проведем отдельно расчет по каждой ставке.

- Верхнее поле онлайн калькулятора: сумма долга по НДФЛ = 20000.

- Среднее поле: срок задержки – с 7 по 25 марта = 19 дней.

- Нижнее – выбирается 7,5%.

- Верхняя строка – 20000.

- Средняя строка: период просрочки с 26 марта по 9 апреля = 15 дней.

- Нижняя – 7,25%.

Результаты вычислений в калькуляторе:

Итого пени за просрочку оплаты НДФЛ = 95 + 72,50 = 167,50 руб.

С 1 октября 2017 года изменился порядок расчета пеней по налоговой недоимке. Первые 30 дней действует 1/300 ставки рефинансирования, с 31-го дня – 1/150 ставки.

Ранее для всего периода задержки действовала одна ставка 1/300.

Пени при просрочке до 30 дней = Недоимка * Ставка реф. * 1/300 * Дни задержки в пределах 30.

Пени при просрочке более 30 дней = Недоимка * Ставка реф. * 1/300 * 30 + Недоимка * Ставка реф. * 1/150 * Дни задержки, начиная с 31-го.

Сумма недоимки равняется величина НДФЛ, не уплаченного в срок. Ставка рефинансирования берется актуальная на момент просрочки. Дни задержки считаются со следующего дня после срока перечисления по день, предшествующий погашению долга.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ