Что такое обезличенный металлический счет

Содержание:

- Преимущества и недостатки металлического счета

- Инвестирование

- В чем выгода?

- Динамика изменения цен на драгоценные металлы

- Где открыть текущий ОМС

- Алгоритм выбора и покупки на ОМС

- Что собой представляют металлические счета

- Возможные варианты вкладов в золото

- Металл VS Валюта

- Как открыть обезличенный металлический счет

- Динамика

- Стоит ли вкладывать деньги в ОМС?

- Какие металлы пользуются наибольшим спросом для ОМС

- Как открыть обезличенный металлический счет

- Спорные моменты при уплате налогов

Преимущества и недостатки металлического счета

К достоинствам можно отнести следующие:

- Драгоценные металлы не так подвержены инфляции, как денежные средства. Анализ рынка показывает, что золото, платина и т.д. стабильны, в том числе во время мировых финансовых кризисов.

- Можно рассчитывать на стабильность дохода, т.к. подобные активы будут расти в цене. Чем долгосрочнее вклад, тем больше выгода, в сравнении с ценными бумагами.

- Есть возможность быстро конвертировать слитки в валюту. При использовании онлайн-сервиса не требуется оформлять никаких документов. Все операции совершаются с помощью банковской карты.

- Электронная система также помогает избежать расходов, связанных с покупкой стандартных слитков и монет и уплаты налогов при оформлении подобных сделок.

- Вклад до 3 лет не облагается налогом на прибыль.

- Ответственность за сохранность лежит на учреждении, в котором открыт счет, что сводит к нулю вероятность кражи.

- Высокий спрос на драгоценные металлы, независимо от экономической ситуации, что обусловливает стабильную ликвидность.

- ОМС достаточно открыть один раз. Счет не нужно продлевать, это экономит время.

Однако металлический счет в Сбербанке имеет и ряд недостатков:

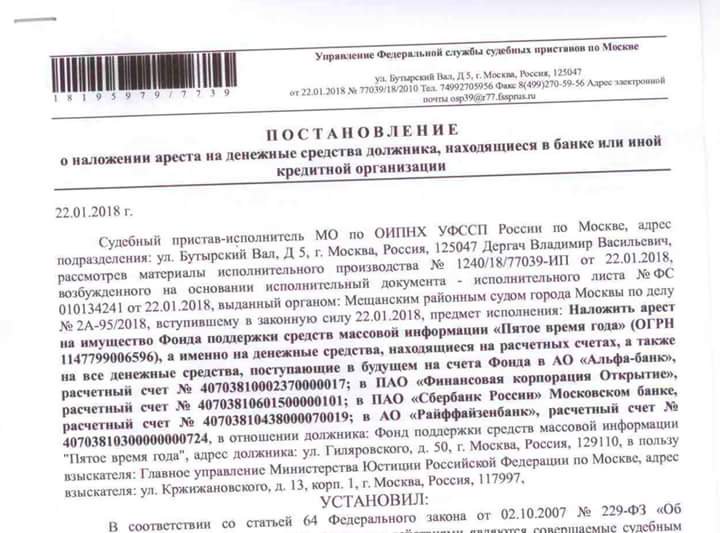

- Учреждение не предоставляет страхование вклада. Однако учитывая репутацию банка за многие годы, вероятность потери приближена к нулю.

- Банк оставляет за собой право определять разницу между ценой актива, которую установил ЦБ, и рыночной стоимостью металлов.

- При нет гарантии высокой прибыли вследствие колебания котировок. Но иные виды инвестиций являются еще менее стабильными в этом отношении.

Инвестирование

Инвестиции в золото пользуются популярностью уже очень много лет. Такие вклады максимально надежны, благодаря совершенной ценовой политике. Но данный вид инвестирования характеризуется существенным минусом. ОМС не подпадают под программу государственного страхования.

Обслуживание таких счетов обходится дороже, нежели обычных и валютных счетов. Поэтому к выбору банка необходимо относиться со всей серьезностью.

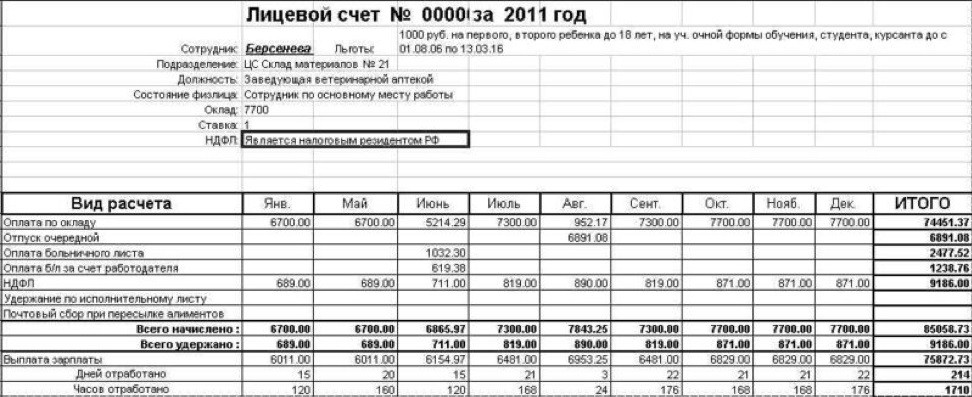

Благодаря калькулятору пользователи могут держать под контролем металлические вклады. Для получения сведений указываются наименование металла, размер, период. Система производит моментальный расчет.

В чем выгода?

Покупка золото на ОМС, это то же самое, если бы вы купили мясо, с надеждой, что скоро ценник возрастет. И вы сможете продать его с выгодой. Заработав на разнице.

Преимущества перед мясом в том, что золото со временем «не протухнет». И держать его можно много лет или десятилетий.

С таким же успехом можно вложиться в нефть, зерно, какао и прочие товарные активы (кирпич, алмазы, сахар). )))

А если серьезно, то инвестиции в золото преследуют одну из следующих целей:

- антикризисный план — во время кризиса, есть вероятность резкого роста золота;

- защита от инфляции;

- способ сохранения сбережений при девальвации национальной валюты;

- страховка от войн и других глобальных потрясений;

- краткосрочные спекуляции;

- долгосрочные вложения;

- в составе инвестиционного портфеля.

Инвестируя в золото (как и в другие металлы) с надеждой на будущий рост, нужно понимать, что курс не всегда растет. Бывают и периоды падения или хотя бы простого топтания на месте. Причем весьма продолжительные. Даже не год-два, а десятилетия!!!

Поэтому не факт, что вы сможете заработать. Есть и вероятность получить убытки. Даже обычный «не рост» золота — приводит к постоянным потерями покупательной способности на уровень инфляции.

Более подробно про рост и падение на различных периодах можно ознакомиться в статье «Инвестиции в золото».

Динамика изменения цен на драгоценные металлы

Давайте посмотрим как менялись цены основной четверки металлов за последние 3 года, начиная с 01.05.2017 по 01.05.2020 года. В этот промежуток времени попадает финансово-экономический кризис, в который погрузился весь мир в начале 2020 года. Это будет полезно для анализа и выбора наиболее интересного драгметалла для инвестирования.

Золото (Au)

За последние 3 года цена на золото изменилась с 2300 до 4000 рублей за грамм, рост составляет 74%

Обратите внимание, что взрывной рост цены начался в начале 2020, что совпадает с началом экономического кризиса

Это возможно говорит о том, что люди стали перекладывать фиат (деньги) в золото, чтобы обезопасить свои финансовые накопления. Вполне вероятно, что и многие государства увеличили темп покупки золота для пополнения своего ЗВР. Это привело к дефициту золота на рынке и цена пошла в рост.

Серебро (Ag)

Из графика видно, что цена на серебро более волнительная чем у золота. На конкретном промежутке времени цена изменилась с 31 до 36 рублей за грамм, что составляет 16% роста за три года.

Но если взять крайние цены в этом диапазоне, то увидим, что серебро стоило в июле 2017 года 29,51, а в сентябре 2019 года 40,82 руб/гр. А это уже совсем другая арифметика.

Платина (Pt)

Цена на платину складывается от рыночного спроса в промышленном секторе экономике. Основными потребителями этого металла являются космическая отрасль, медицина, химическая индустрия, авиастроение. Для инвестиций платину применяют не так часто как золото или серебро. В этом направлении ее используют для изготовления монет и ювелирных изделий.

Цена за три года изменилась с 1712 до 1820 рублей за грамм, что составляет 6,3%

Обратите внимание как сильно упала цена в начале 2020 года, когда начался карантин в мире, и приостановилась вся мировая промышленность

Палладий (Pd)

Палладий очень похож на платину и его основным потребителем тоже является промышленность. Основное применение палладия — производство автомобильных катализаторов (доля 70 %). Еще этот металл используют в электронной (10%) и химической (5%) промышленностях, а также в медицине (5%). Остальные 10% делят между собой инвестиции и ювелирные изделия.

За три года цена палладия выросла в три раза с 1480 до 4650 рублей за грамм. Основная причина роста цены этого металла — его дефицит на рынке.

Ужесточаются правила, направленные на борьбу с загрязнением окружающей среды от автомобилей. Как следствие, потребителям приходится отказываться от дизельных авто, в производстве которых используют платину в пользу бензиновых, где применяют палладий.

На основе этих графиков, можно сделать вывод, что наиболее интересными с точки зрения инвестирования, являются золото и палладий. Эти драгметаллы менее всего подвержены колебаниям цены и имеют постоянный восходящий тренд.

Где открыть текущий ОМС

Котировки на драгметаллы в российских банках устанавливаются ежедневно, основываясь на изменениях цен на драгоценные металлы на мировых биржах. Но прибыль инвестора оказывается несколько ниже прироста стоимости драгоценного металла на его обезличенном счете, т.к. существует банковский спрэд. Поэтому интерес представляют не столько котировки, сколько размер банковского спрэда.

| Банк | Спрэд по золоту (среднее) | Спрэд по серебру (среднее) | ||

|---|---|---|---|---|

| руб. | % | руб. | % | |

| МДМ Банк | 14,8 | 0,9 | 0,4 | 1,3 |

| ВТБ-24 | 50 | 3,0 | 1,5 | 4,7 |

| НОМОС-БАНК | 55 | 3,4 | 1,1 | 3,6 |

| Банк Москвы | 57,17 | 3,4 | 1,6 | 5 |

| Газпромбанк | 64,4 | 3,9 | 2,4 | 7,7 |

| Сбербанк | 84,7 | 4,8 | 2,4 | 7,2 |

Как показывает практика, некоторые банки меняют свою политику в отношении размера спрэда в выходные (праздничные) дни, а также на вечерние, ночные и утренние операции (например, Сбербанк). Другие банки оставляют маржу без изменений. Если Вы планируете часто совершать операции по ОМС (играть на котировках), следует учесть эти особенности ценообразования при выборе банка для открытия обезличенного счета.

| Банк | Спрэд по золоту | Спрэд по серебру | ||

|---|---|---|---|---|

| руб. | % | руб. | % | |

| Банк Москвы | 42 | 2,5 | 1,3 | 4,1 |

| ВТБ-24 | 50 | 3,0 | 1,5 | 4,7 |

| Сбербанк | 58 | 3,5 | 1,9 | 6,0 |

| Газпромбанк | 67 | 4,1 | 2,6 | 8,3 |

| Банк | Спрэд по золоту | Спрэд по серебру | ||

|---|---|---|---|---|

| руб. | % | руб. | % | |

| ВТБ-24 | 50 | 3,0 | 1,5 | 4,7 |

| Банк Москвы | 67 | 4,1 | 1,9 | 6,2 |

| Газпромбанк | 67 | 4,1 | 2,6 | 8,3 |

| Сбербанк | 110 | 6,8 | 2,8 | 9,2 |

Естественно, что политика банка – это дело банка и поменяться она может сегодня-завтра, но на данный момент ситуация такая. При прочих равных условиях лучшим вариантом для активного инвестора окажется открыть обезличенный счет в ВТБ-24 или Банке Москвы. Обладателям ОМС в Сбербанке совершать сделки в выходные дни и ночные часы оказывается наиболее затратно. В целом, котировки банков в выходные дни и ночные, ранние утренние часы заметно хуже.

Алгоритм выбора и покупки на ОМС

Как правильно выбрать выбрать банк для открытия ОМС?

Алгоритм действий:

Рейтинг банков. Учитывая, что средства на ОМС не застрахованы. Нам нужны только устойчивые кредитные учреждения с максимальным рейтингом надежности.

Смотрим спред. Среди выбранных банков, сравниваем спред. И выбираем для себя самый оптимальный банк (или несколько). Не обязательно выбирать самый минимальный. Если в первом банке курс чуть-чуть повыше и в тоже время вы являетесь клиентом этого банка, то наверное нет сильной финансовой выгоды переходить в другой.

Помним про налогообложение.

При коротких сроках вложений (менее 3-х лет) — смотрим, чтобы сумма продажи на ОМС не превышала 250 тысяч в год. В противном случае, как вариант — открыть несколько ОМС на членов семьи.

При длительных сроках более 3-х лет — каждый год открываем новый ОМС (в другом банке, либо на членов семьи). Или становимся бухгалтером. Собираем, сохраняем все данные по совершенным операциям (цена и дата покупки-продажи), чтобы в последствии доказать налоговой, что ты не осел имеешь право не платить налоги.

Что собой представляют металлические счета

Очень давно промышленники и банкиры обратили свое внимание на один интересный факт в финансовом мире: постоянный рост цены золота и серебра. Учитывая этот нюанс, банки США в 18 веке предложили клиентам вкладываться не в акции, что было очень популярно, а в золото

Была установлена цена тройской унции чистого золота (31,1034768 грамма 999 пробы) в размере 19 долларов 35 центов.

Через два столетия эта форма рыночных отношений пришла и в Россию, но уже современную (конец 20 века). Простые граждане стали сохранять свои деньги от прожорливой инфляции в драгоценностях, которые покупались не для украшений, а с целью сохранить и приумножить свое состояние.

Но у такой формы инвестирования средств физического лица есть две проблемы:

- в продаже нет слитков драгоценных металлов, которые покупать выгоднее, чем драгоценности — золотой слиток проще реализовать;

- хранение такого вида капитала в домашних условиях не гарантировало его безопасность (сохранность). Для воров-домушников это лакомый кусок, а современные сейфы не всегда являются преградой.

Учитывая эти факторы, банки предложили своим клиентам открывать металлические счета.

В классическом понимании металлический счет — это счет, открытый физическим или юридическим лицом для хранения или купли/продажи драгоценных металлов: золота, серебра, палладия и платины. Такие счета бывают двух типов:

- ответственного хранения (иногда называют ответственным), когда в спецхранилище банка помещаются реальные слитки драгметалла с выбитыми номерами и уникальными особенностями (проба, место отливки, и т.д.);

- обезличенный металлический счет (ОМС), не предусматривающий владение клиентом реальным драгметаллом. Здесь применен принцип привязывания положенных на счет средств к курсу выбранного драгоценного металла, т.е. на открытом счете есть металл в граммах, но только в виртуальном виде.

Принципы его работы

Незначительное число клиентов Сбербанка знает, как заработать на валютном счете. Ведь по нему в Сбербанке не начисляются проценты (нет депозитного металлического счета). Прибыль и банка, и клиента образуется только при покупке и продаже золота, серебра, палладия или платины, которые совершает владелец счета самостоятельно или банк по его поручению. При этом банк в принципе не может потерять свои капиталы, а клиент, при неудачной сделке, даже войти в минус.

Полученные денежные средства лежат на ОМС и ждут момента, когда банк установит курс продажи ниже отметки в 2300 руб. после чего следует покупка слитков. Итог: количество золота в граммах увеличилось по сравнению с первоначальным инвестированием.

Консервативные клиенты ждут продолжительное время, три и более лет, и только потом продают свои слитки. За это время цена на золото значительно подрастает.

Сильные и слабые стороны

У каждого банковского продукта есть свои сильные и слабые стороны. Есть они и у ОМС. Чтобы не наделать ошибок при принятии решения об инвестировании в драгметаллы, клиент должен знать плюсы и минусы металлического счета в Сбербанке.

Плюсы:

- покупаемый на обезличенный счет драгметалл не облагается налогом на добавленную стоимость в размере 20%;

- высокая ликвидность – хранящийся на счете металл продается в считанные часы и наоборот, покупается практически мгновенно;

- отсутствие рисков при хранении и транспортировке металла;

- отсутствие комиссионных за открытие и обслуживание счета;

- возможность открыть ОМС любому физическому лицу, в том числе в пользу третьих лиц;

- низкий минимальный порог открытия – 0,1 г для золота, платины и палладия, 1,0 г для серебра;

- возможность при закрытии счета получить не бумажные деньги, а металл в виде слитков (придется оплатить НДС в размере 20%);

- минимальный риск потери сбережений.

Минусы:

- высокий спред. Например, в банке Тинькофф и ВТБ он значительно ниже;

- низкая доходность (в среднем 3-4%);

- отсутствие страховки в Агентстве по страхованию вкладов – при отзыве лицензии клиент полностью теряет свои деньги;

- необходимость самостоятельной уплаты налогов на прибыль (при денежном депозите эта обязанность возложена на банки);

- необходимость уплаты НДС в размере 20%, при превращении виртуального металла в реальный. Этот налог «съедает» всю полученную прибыль.

Возможные варианты вкладов в золото

- Золотые монеты, принимаемые банком в качестве вложения, делятся на две категории: исторические и инвестиционные. Монеты, представляющие собой историческую и коллекционную ценность, стоят значительно дороже инвестиционных в силу того, что их стоимость со временем увеличивается в большей степени, нежели у простых монет из драгметалла.

- Еще одним выгодным решением для того, кто хочет вложиться в золото может стать вариант, когда клиент покупает акции золотодобывающей компании.

Лучше всего вступать в отношения с корпорацией-золотодобытчиком через надежный и стабильный банк. В этом случае в договоре сразу же, по заключении, прописывается процент, который вкладчик будет гарантировано получать на свой расчетный счет.

В случае если банк постигнет банкротство, то вклад возвращается в руки инвестора золотом, а не в валюте.

Не мене эффективным способом заработать на драгметаллах является участие в торгах на бирже. Этот вариант подходит исключительно для тех, кто очень хорошо разбирается в работе этой системы, знает все ее нюансы и подводные камни.

Торги на бирже хороши тем, что увеличить свой первоначальный капитал можно не только за счет поднятия цены на золото, но и сыграть на ее понижении.

Золотые украшения и различные предметы из золота – еще один путь для того, кто стремится иметь дело с драгметаллами.

Предлагаем ознакомиться Процедура банкротства юридического лица: конкурсное производство Из всех этот способ наименее эффективен в качестве вложений в расчете на последующую прибыль.

Дело в том, что приобретая в ювелирном магазине золотое изделие, придется переплатить некоторую сумму за работу ювелира, транспортировку, а также накрутку самого салона. Все это изначально уже заложено в цене украшений. В итоге получается товар, фактическая ценность которого в разы меньше той цены, которую покупатель за нее заплатил.

Если принести ювелирные украшения в банк в виде вклада на хранение, то необходимо будет заплатить налог с физического лица, полагающийся законом, а также оплатить за свой счет все необходимые экспертизы на установление действительной стоимости передаваемых на хранение ценностей.

Обезличенный металлический счет – предполагает под собой вклад в банке, стоимость которого составляют не денежные средства, а исключительно драгметалл в пересчете на вес – унции, граммы, килограммы. Вложение такого плана не облагается налогом и является наиболее выгодным из всех возможных вариантов инвестиций в золото.

При открытии ОМС нужно принести в банк некую сумму, которая будет переведена по курсу, существующему в данный отрезок времени в этом банке, в золото. В договоре, который заключает клиент с банком, прописывается вес золота находящийся на его счету.

Когда клиент пожелает расторгнуть свои отношения с банком по данному вкладу, ему выдается на руки золото, которое в обязательном порядке будет обложено налогом в 18% согласно налогообложению физических лиц по закону РФ.

Металл VS Валюта

Что предложит банк

Открывая металлический счёт в банке, многие клиенты задаются вопросом о том, какой металл выбрать для инвестирования. При принятии решения, финансисты рекомендуют учитывать:

- индивидуальные характеристики драгметаллов;

- величину спреда;

- степень влияние на значение котировок политических и экономических событий мирового и регионального значений.

Банковские организации предлагают инвестиционные продукты:

- золото;

- серебро;

- палладий;

- платина.

Серебро

Серебро обладает низкой волантильностью, однако, в некоторые временные периоды наблюдаются кратковременные скачки. Эти факторы обуславливают возможность получения нестабильных доходов и большого риска его не получения.

Котировки покупки и продажи серебра 2007—2011

По этой причине при инвестировании в серебро лучше открывать счёта, предполагающие получение прибыли за счёт процентных отчислений.

Золото

При проведении аналитической работы на финансовом графике изменения котировок золота можно увидеть, что они подчиняются рыночным законам движения и находятся в непосредственной зависимости от долларового фьючерса. При этом движения котировок двух торговых инструментов разнонаправленно.

Котировки покупки и продажи золота 2007 — 2011

Палладий

Цена на драгметалл постоянно растёт, поскольку он распространён в промышленности. В соответствии с экспертной оценкой, на планете много его залежей, однако, добывать металл очень сложно, что обуславливает его высокую цену.

Платина

В связи с эпохой мирового и экономического кризиса в последнее время наблюдается падение котировок финансового инструмента – платины, что обуславливает отсутствие на него спроса. Финансисты предполагают, что драгметалл скоро станет непопулярен по причине низкой производственной рентабельности, определяющей прямо пропорциональную зависимость от состояния и характеристик мировой экономики.

Динамика цен на золото – важный экономический показатель. В периоды нестабильности инвесторы стараются обезопасить активы, вкладывая средства в металлы. Во время экономического роста ситуация меняется, инвесторы ищут более высокодоходные инструменты, цена на золото падает.

Статистика по операциям с драгметаллами подтверждает спрос в периоды нестабильных финансовых ситуаций. В таблице ниже представлена информация о доходности вложений за последние 5 лет (с 2009 по 2014 г.).

| Объект | Доходность в год, % |

| Золото | 25 |

| Серебро | 26 |

| Платина | 6 |

| Палладий | 31 |

| Доллар США | 5 |

| Евро | 2 |

Выгодны ли металлические счета? Ответить на этот вопрос однозначно невозможно. Все зависит от условий конкретного банка и первоначальных инвестиций. Эксперты утверждают, что приобретать драгметаллы, открывать с ними депозиты есть смысл только на длительный срок, то есть на 3 года и более. Краткосрочные инвестиции оказываются убыточными. Котировка металлического счета в момент продажи ценностей уменьшается.

Обычно данной услугой пользуются лица, которые рассчитывают на рост цен, в том числе в результате стремительной инфляции, больше, чем на процентный доход.

Второй недостаток, который отмечают клиенты, — это высокая комиссия за прием, хранение и оценку слитков. Она не регулируется законодательно, поэтому банк может завысить сбор. В условиях резкого роста волатильности кредитное учреждение может сильно завысить спред, уменьшив доход инвестора. Если на этом фоне цена снизится, то вкладчик в результате понесет убытки, а не получит прибыль.

Как открыть обезличенный металлический счет

ОМС открывается так же, как и обычный банковский вклад. Заключив с кредитной организацией договор, вы получаете персональный металлический счёт, которым затем можете распоряжаться, производя операции покупки и продажи драгметаллов в соответствии с курсом, установленным банком.

Котировки драгоценных металлов, зависящие от их цен на мировых биржах, обновляют дважды-трижды в день.

Впрочем, сыграть на этих мелких ежедневных колебаниях не удастся, поскольку разница между стоимостями металла на продажу и на покупку довольно ощутима – от 5-10 % и выше.

Таким образом, ОМС является промежуточным вариантом между банковским вкладом и валютным обменом.

Чтобы открыть обезличенный металлический счёт, выполните следующие действия:

- Выберите банк с самыми выгодными условиями и обратитесь в него.

- Предоставьте пакет всех необходимых документов.

- Изучите и подпишите договор на открытие ОМС.

Самое сложное здесь – второй этап, сбор бумаг. Юридическим лицам для открытия ОМС понадобятся:

- заявление;

- паспорт (или другой заменяющий его документ по требованию банка);

- банковская карта с образцами подписей;

- свидетельство о государственной регистрации предприятия;

- документ о том, что юрлицо стоит на учёте в ФНС;

- карта постановки на ГИПН (для случаев, когда компании могут потребоваться операции с активами в физической форме).

Для физических лиц этот перечень значительно короче. При открытии обезличенного металлического счёта необходимы:

- паспорт;

- ИНН.

Рассмотрим порядок действий более подробно.

- Выбор драгметалла, в который вы будете инвестировать. Учитывайте обе цены на него, назначаемые банком: и продажную, и покупательскую.

- Обращение в понравившуюся кредитную организацию. Для этого вам обязательно потребуется паспорт и ИНН.

- Определитесь с суммой, которую вы готовы потратить на золото или другой драгметалл. За эти деньги вы получите определённое количество металла, которое будет учтено на вашем обезличенном счёте. Минимальный объём приобретаемого металла в разных банках отличается: для золота и серебра это обычно один грамм, а вот для платины и палладия планка ощутимо выше.

На крупные объёмы драгметалла банки часто предлагают более выгодные курсы: как на продажу, так и на покупку.

Как правило, металлические счета можно пополнять и обналичивать, как и денежные вклады, частично. Заключая договор, сразу выясните минимально допустимые суммы по таким операциям.

Открыв текущий счёт, клиент кладёт на него деньги, которые затем предстоит перевести на обезличенный счёт, чтобы купить на них металл. Туда же эти средства вернутся, когда металл будет продан. Подобные счета, как правило, банки открывают и обслуживают без комиссий.

Если драгметалл вырос в цене, вы можете продать его банку. Эта операция совершается моментально, и полученные деньги можно тут же обналичить.

Сбербанк и ряд других банков, работающих с металлическими счетами, позволяют клиентам управлять операциями с ОМС через интернет-банк. Эта опция, предлагаемая пока только отдельными кредитными организациями, существенно ускоряет сделки, что имеет огромное значение в моменты колебания курсов.

Динамика

Особенности рынка драгоценных металлов и изменения цен на нем хорошо показывает сравнение в динамике двух ключевых параметров – цены тройской унции золота (традиционная мера веса для этого металла, равная 31,1035 грамма) и биржевого индекса отечественной ММВБ. Для получения более объективной картины целесообразно рассмотреть достаточно длительный период – с 1998 по текущий год. Первый показатель указывается в долларах США, второй – в традиционных пунктах.

Анализ диаграммы наглядно демонстрирует несколько важных моментов:

- при стабильной финансово-экономической ситуации в стране динамика стоимости золота практически не уступает росту биржевого индекса;

- при наступлении любого кризиса – 2 из них (в 1998 и в 2008 году) показаны на диаграмме, третий (в 2014 году) не отмечен, но также четко прослеживается – рост цен на золото стремительно обгоняет индекс, который не менее быстро обваливается;

- огромная разница в динамике во время кризисов позволяет золоту с легкостью компенсировать незначительное отставание во времена роста экономики.

Исходя из проведенного анализа, можно сделать несколько очевидных выводов:

- золото (как и остальные драгоценные металлы, динамика которых в целом аналогична) – это намного более надежный актив, чем акции фондового рынка;

- при прогнозировании кризисных явлений целесообразно переводить активы именно в драгоценные металлы;

- при стабильно растущей экономике России разумно сохранять часть активов в золоте и других металлах, что обеспечит так называемую подушку безопасности и сохранность средств при любом развитии событий. Тем более, что предсказывать кризисы удается далеко не всем;

- независимо от ситуации на финансовых рынках и в экономике, вложение в золото – самый гарантированный актив, надежно сохраняющий средства владельца и часто позволяющий ему заработать.

Общий вывод, с которым согласны большинство экспертов заключается в следующем. Золото и другие драгметаллы в виде ОМС Сбербанка далеко не всегда позволяют заработать много, но гарантируют достаточно стабильный доход. При этом они точно исключат потерю накоплений владельца.

Стоит ли вкладывать деньги в ОМС?

Принятие решения об открытии ОМС в значительной степени зависит от предпочтений и потребностей потенциального клиента Сбербанка. В любом случае необходимо внимательно рассмотреть основные достоинства подобного вложения финансовых ресурсов. Сначала необходимо привести наиболее важные плюсы вложения в драгоценные металлы:

- сохранность сбережений. Приведенные выше аргументы наглядно продемонстрировали, насколько уверенно ведут себя котировки цен на золото и другие драгметаллы даже во время самых серьезных кризисов;

- выгодность. В долгосрочной перспективе вложения в драгоценные металлы всегда окупаются. Более того, достаточно часто они приносят прибыль, превышающую любые альтернативные варианты инвестиций при намного меньшей рискованности;

- ликвидность. Спрос на золото, серебро, платину и палладий стабилен всегда. С течением времени он только растет и практически не зависит от увеличения объемов добычи и других факторов.

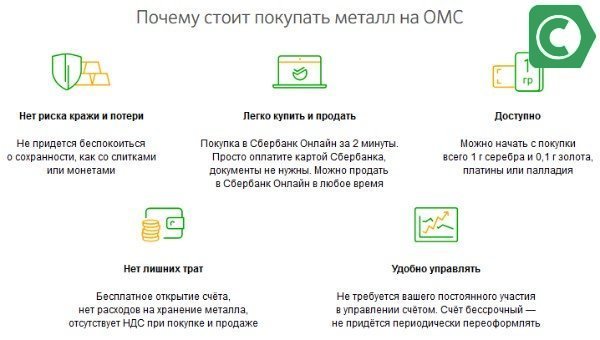

Помимо очевидных достоинств вложения средств в драгоценные металлы, требуется обязательно отметить несколько впечатляющих преимуществ, касающихся открытия ОМС в Сбербанке. В их числе:

- полное исключение риска потери или кражи драгметалла. В этом ключевое достоинство ОМС по сравнению с монетами или слитками;

- простота совершения операций с ОМС. Функционал Сбербанк Онлайн позволяет продать или купить необходимое количество нужного металла в течение 2-3 минут. Для осуществления сделки не требуется оформление каких-либо документов, вся информация находится в личном кабинете интернет-сервиса клиента, а оплата выполняется с его карточки;

- отсутствие расходов, сопутствующих операциям со слитками или монетами. Речь в данном случае идет о поиске металла, оформлении большого количества документов, хранении и других подобных действиях. Не стоит забывать о налогообложении таких сделок, что дополнительно увеличивает расходы;

- удобство управления. ОМС открывается один раз – при первой покупке драгметалла. Срок действия металлического счета не ограничен, что исключает затраты времени на ненужные формальности.

Какие металлы пользуются наибольшим спросом для ОМС

- Более всего востребованы, конечно, металлические счета в золоте. Серебро – на втором месте по популярности, но его рынок значительно уже, а запасов белого металла – вчетверо больше, чем жёлтого. Динамика курса серебра отличается стремительными рывками вверх и вниз, в то время как золото более стабильно.

- Быстрый рост и спад цен на серебро дают возможность получить значительный доход за короткое время, если подгадать момент смены тренда. Но это очень рискованно. В золото хорошо инвестировать на длительные сроки, для быстрого заработка оно не подходит.

- Со спросом на платину ситуация зеркально противоположна золоту: этот металл дорожает в спокойные, экономически благоприятные периоды, а золото активно набирает цену в кризисы. В настоящий момент платина подешевела до предела, ниже её цена уже просто не может опуститься, и это даёт шансы тем вкладчикам, которые готовы инвестировать на долгий срок.

- Палладий стабильно и неуклонно дорожает. Процесс его добычи технически сложен и трудоёмок, объёмы запасов и уже добытого металла (в странах, которые этим занимаются) достоверно оценить невозможно. По мнению экспертов, снижение добычи палладия всего на 5 % спровоцирует моментальный скачок цены вверх, поскольку этот металл будет в дефиците. Прогнозируется стабильное превышение спроса над предложением в ближайшие три-четыре года.

Специалисты в области финансов советуют диверсифицировать инвестиции в драгметаллы, приобретая несколько видов металлов, чтобы минимизировать риски. ЦБ РФ сообщает о следующих показателях доходности за прошедшие пять лет: 25 % для золота, 26 % для серебра, 31 % для палладия и всего 6 % – для платины.

Как открыть обезличенный металлический счет

Чтобы открыть ОМС, достаточно обратиться в банк с паспортом. Многие банки для действующих клиентов предлагают возможность открытия ОМС через интернет-банк — тогда можно обойтись без визита в офис.

Открытие классического ОМС обычно бесплатно. А срок действия неограничен. Как и счет до востребования, клиент может забрать с него средства или вовсе закрыть в любое время.

В каких металлах можно открыть ОМС?

Открытие обезличенных металлических счетов возможно в 4-х видах металла:

• золото,• серебро,• платина,• палладий.

Как правило, можно начать с покупки всего 1 г серебра и 0,1 г золота, платины или палладия.

?В каких единицах ведется обезличенный металлический счет?

На ОМС драгоценный металл отражается в граммах без указания индивидуальных признаков (количество слитков, проба, производитель, серийный номер и пр). Счет обычно ведётся в одном драгоценном металле — чаще всего в золоте, серебре, платине или палладии. Если провести аналогию со вкладом, то при его открытии вы выбираете валюту, а в данном случае металл. Можно открыть несколько счетов в разных металлах.

?По какому курсу совершается приобретение обезличенного металла у банка?

Банк устанавливает котировки покупки-продажи драгоценных металлов в обезличенном виде с учетом действующих учетных цен на драгоценные металлы, установленные Банком России, ситуации на внутреннем рынке драгоценных металлов, а также тенденции колебания текущих цен на мировом рынке драгоценных металлов.

Цены на драгоценные металлы можно посмотреть на главной странице сайта Центробанка. Они указываются в рублях на каждый день и отражают рыночные котировки на золото, серебро, платину и палладий на Лондонской бирже, где драгметаллы торгуются в долларах. Пересчет осуществляется по официальному курсу доллара США к российскому рублю.

Кто может открыть обезличенный металлический счет?

ОМС могут открыть:

• совершеннолетние лица, т.е. достигшие 18 лет – на основании документа удостоверяющего личность;• законный представитель ребенка (родитель, усыновитель, опекун) на имя несовершеннолетнего, не достигшего 14-летнего возраста;• дееспособный несовершеннолетний в возрасте от 14 до 18 лет открывает самостоятельно, но с письменного согласия законного представителя.

Какие документы понадобятся для открытия ОМС

Самый большой пакет документов предоставляют индивидуальные предприниматели. Им не обойтись без:

- Карточки постановки на учёт, если планируется совершать операции с драгметаллом, имеющим физическую форму;

- Копия свидетельства о постановке на налоговый учёт, с нотариальным заверением;

- Документа о государственной регистрации. Он тоже нужен в копии, с подтверждением от нотариуса;

- Банковской карточки, где есть образцы подписей;

- Документа для удостоверения личности;

- Самого заявления, где выражается желание открыть счёт ОМС.

Физическим лицам гораздо проще. Их список состоит всего лишь из:

- ИНН, если имеется;

- Документа, удостоверяющего личность.

Какие налоги платят с металлических счетов?

Если вы решите продать драгоценный металл со счета, то придется заплатить подоходный налог в размере 13%. При этом самостоятельно заполняется налоговая декларация и также самостоятельно производится оплата. Доходом физического лица в этом случае считается разница между стоимостью приобретения и стоимостью продажи.

Подоходный налог по ставке 13% необходимо платить также в том случае, если по вашему металлическому счету начисляются дивиденды. Налогообложению при этом подлежит сумма выплаченных по факту процентов. В случае рублевого начисления дивидендов банк сам удерживает и направляет в российский бюджет необходимый налог. Если проценты начисляются в граммах драгоценного металла, то физическое лицо должно самостоятельно задекларировать прибыль и уплатить с нее налог.

Спорные моменты при уплате налогов

Вопросы налогообложения при данном способе инвестирования до сих пор не урегулированы. Это связано с различными интерпретациями налогового законодательства юристами и налоговиками. Существует четкая формулировка, что с полученного дохода после роста стоимости драгметалла, обязательно взыскиваются налоги. Сложность состоит в том, что нет четкой ставки и точной базы для ее расчета. Если принимать ОМС за обычный вклад, то рублевый доход не подлежит налогообложению, если ставка не выше установленной. Если отнести драгметаллы к имуществу, то потребуется уплатить подоходный налог при продаже граммов обезличенного драгметалла.

Преимущества, которые называет Сбербанк для покупки драгметаллов на ОМС

Большинство налоговиков сходятся во мнении, что владельцы ОМС должны оплачивать налог с прибыли, образовавшейся с разницы от продажи и покупки драгметалла. При подаче НДФЛ физическое лицо может воспользоваться разными расчетными схемами (по средней себестоимости, по разнице между ценой первой продажи и ценой первой покупки и т.д.). Такие схемы присутствуют только для ОМС до востребования.

Иначе дело обстоит с депозитными счетами, открытыми на конкретный период. В данном случае 13% налога высчитывает Сбербанк с дохода от начисленных процентов и самостоятельно перечисляет в госбюджет. При падении стоимости на драгметалл банк будет продолжать снимать 13%, поскольку он проценты по-прежнему начисляются.

Если вкладчик владеет обезличенным драгметаллом, то НДС он не платит. Когда металл выводится в виде слитков (клиент забирает их), необходимо заплатить 18 % и комиссионный сбор. Размер последнего зависит от вида драгметалла, размера слитков.

Если металл пролежит на счету менее 3-х лет, то необходимо заплатить 13% налог на доход физических лиц. При продаже драгметалла, который находился на счете более 3-х лет, НДФЛ не взимается.

«Туманность» налоговой базы позволяет маневрировать опытным инвесторам.