Резидент и нерезидент глазами российского законодателя

Содержание:

- Варианты подтверждения статуса

- В какой сфере используются данные термины, и по какой причине?

- Нововведения, касающиеся имущественного налога нерезидентов

- Общие сведения

- Что дает ВНЖ

- Общие моменты

- В чем разница между резидентом или нерезидентом

- Чем в РФ отличаются налоговые статусы

- «Физикам»-нерезидентам больше не нужно сообщать о зарубежных счетах

- Особенности начисления налога нерезидента

- Правила получения статуса в разных государствах

- Зачем необходим Сертификат налогового резидента в России и иностранных государствах?

- Страховые взносы с нерезидентов

Варианты подтверждения статуса

Согласно тексту вышеупомянутого Приказа ФНС, статус налогового резидента РФ подтверждается соответствующим документом (форма КНД 1120008), выдаваемым уполномоченным подразделением ФНС по запросу налогоплательщика.

Форма КНД 1120008

Данный документ охватывает годичный налоговый период, либо предшествовавший обращению заявителя, либо – текущий календарный год. В последнем случае подавать запрос на выдачу подтверждения следует не ранее, чем 03.07 текущего года.

Т.о., согласно вышеозначенному Приказу, процедура получения подтверждения включает следующие этапы:

- Составление заявления на предоставление подтверждения налогового статуса просителя (будь то физ- или юрлицо);

- Направление означенного заявления налогоплательщиком, либо его законным представителем в адрес уполномоченного органа;

- Получение заявителем подтверждения наличия (либо справки об отсутствии) статуса по итогам рассмотрения уполномоченным органом полученного запроса.

Предельный срок рассмотрения подобных заявлений – 40 календарных дней с момента получения в ФНС. Подтверждение выдается по каждому задекларированному источнику дохода и/или объекту имущества. Форма подтверждения – бумажный, либо электронный документ.

Подтверждение (либо справка об отсутствии) рассматриваемого статуса направляется заявителю по почте или через интернет. Желаемый способ доставки указывается в заявлении.

Варианты подтверждения

Первый возможный вариант получения рассматриваемого подтверждения – подача прошения (форма 1111048) в адрес территориального отделения ФНС по месту регистрации налогоплательщика. Если подтверждение требуется за текущий год, заявителю достаточно подать лишь прошение – лично, либо почтовым отправлением с уведомлением о вручении.

Форма 1111048

Бланк заполняется от руки печатными буквами, сведения приводятся в соответствии с экономическим статусом налогоплательщика (ИП, физ- или юрлицо) и подтверждающими это документами.

Если действие подтверждения должно охватывать период ранее трех лет, предшествовавших текущему (на момент подачи) году, то заявление также должно укомплектовываться иными документами (точный перечень зависит от конкретной ситуации, требующей наличия формы КНД 1120008):

- Для юрлиц и ИП: банковские выписки и погашенные платежные поручения, копии налоговых деклараций, мемориальные ордера, регистры налогового учета, либо иные документы (в т.ч. устанавливающие необходимость получения рассматриваемого подтверждения);

- Для физ. лиц: копии деклараций (по форме 3-НДФЛ) с отметками ФНС, либо иных документов, подтверждающих факты уплаты налогов по иным финансовым операциям, осуществленным за учетный период.

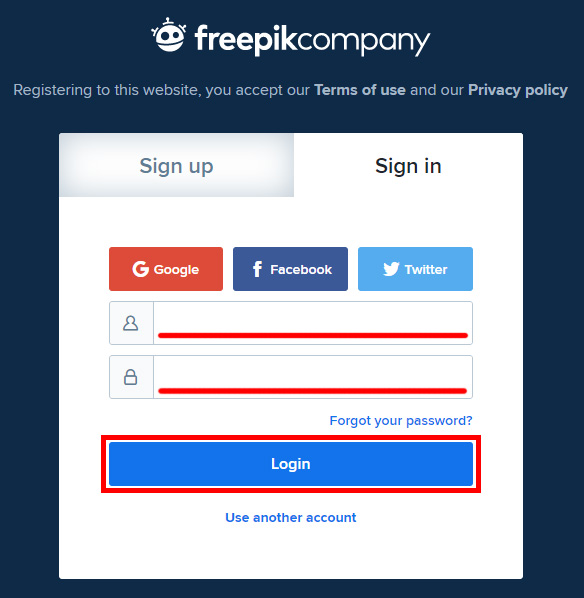

Для этого нужно:

- Зарегистрироваться на данном сайте (можно создать новую учетную запись, использовать уже имеющиеся аккаунты сайтов ФНС или Госуслуги, либо электронную подпись) и заполнить профиль пользователя;

- Заполнить электронную форму предоставления подтверждения, аналогичную означенной выше (в данном случае отправка каких-либо дополнительных документов заявителем не требуется);

- Зарегистрировать и отправить запрос.

Заявитель может отслеживать статус обработки запроса. Результат может быть направлен заявителю как в электронном виде (документ в формате PDF), так и на бумажном носителе. Общий порядок рассмотрения запроса и направления заявителю подтверждения полностью аналогичен вышеозначенному.

В какой сфере используются данные термины, и по какой причине?

Вышеупомянутые термины достаточно известны многим россиянам и гражданам других стран, однако, использоваться они могут в разных сферах. Речь идет о таких направлениях:

- налоговая сфера, где статус налогового резидента или нерезидента указывает на источник получения доходов: в государстве или за пределами страны. С учетом этой характеристики в дальнейшем определяются и ставки налогообложения;

- валютная сфере, где речь идет об установлении контроля над проводимыми операциями. Резиденты, в этом случае обязаны подчиняться определенным правилам и сдавать соответствующую отчетность в рамках действующего регламента;

Следует также отметить, что терминология присутствует и в других сферах, к примеру, при разрешении вопросов о наследовании имущества. В этой связи, чтобы уметь в правильном ключе трактовать данные понятия, необходимо четко понимать, в чем заключается разница между понятиями «резидент РФ» и «нерезидент».

Нововведения, касающиеся имущественного налога нерезидентов

Полтора года назад правительство приняло решение о внесении поправок в Федеральный Закон, согласно которым, нерезиденты получили значительные поблажки, уравнивающие их по правам с резидентами, если речь идёт о продаже имущества, но, далеко не все об этом знали и боялись продавать недвижимость. В 2018 году был принят Федеральный Закон №424, в котором произошло освобождение нерезидентов РФ от уплаты НДФЛ по ставке 30% при сделке на продажу принадлежащей им недвижимости, находящейся в России.

Также это означает, что в данном случае они будут пользоваться теми же правами, что и резиденты. Нерезидент – это необязательно не гражданин России. Как говорилось выше, этот статус присваивается в том случае, если за пределами страны человек провел 183 дня и более от 365 в году. Такая ситуация часто случается при оформлении ВНЖ на основе программы «золотой визы», которая выдается при выезде со страны на лечение или обучение.

До 2019 года, если нерезидент продавал имущество, находящееся в России, после сделки он был обязан отдавать государству 30% от полученной в результате суммы. Эти правила могли применяться тогда, когда на момент сделки владелец имущества был резидентом, а к концу года получил статус нерезидента поскольку число дней пребывания в другой стране превысило необходимый период нахождения в России.

Единственная лазейка – это договоры о невозможности применять двойное налогообложение для нерезидентов, которые были заключены Россией с несколькими другими странами. Это означает, что нерезидент мог воспользоваться правом платить налог по закону того государства, резидентом которого он является. На данный момент, каждый нерезидент может продавать свою недвижимость в РФ, не опасаясь ставки НДФЛ в 30%.

Кроме этого, как и резиденты, они освобождены от уплаты данного сбора, если недвижимость пребывала в собственности больше 5-ти лет. Если человек владел продаваемым объектом меньше данного периода, независимо от резидентства, он оплатит налог 13%. Нововведения вступили в силу 1 января 2019 года. Сделки, которые были проведены до этого, облагались налогами по установленным до этого момента правилам, то есть в размере 30% от суммы проведённой сделки купли-продажи.

Общие сведения

Согласно определению, резидентами считаются физические и юридические лица, осуществившие регистрацию в госорганах по месту проживания или пребывания и подчиняющиеся действующему местному законодательству.

Нерезидентами же называют тех, кто осуществляет некоторую деятельность на территории одного государства, но отчитываются в своих действиях и несут ответственность за них перед законом другого.

Стать резидентом можно при:

- Нахождении в стране в течение определенного срока, обозначенного в законодательстве.

- Постоянном проживании в стране. При этом допускаются краткосрочные выезды за границу (в гости, отпуск или по любым другим причинам).

- Получении права на постоянное нахождение и осуществление трудовой деятельности в стране (ВНЖ, виза, выдаваемая для работы или обучения).

Также резидентом можно стать при выполнении ряда других условий, которые в каждом государстве могут быть различными.

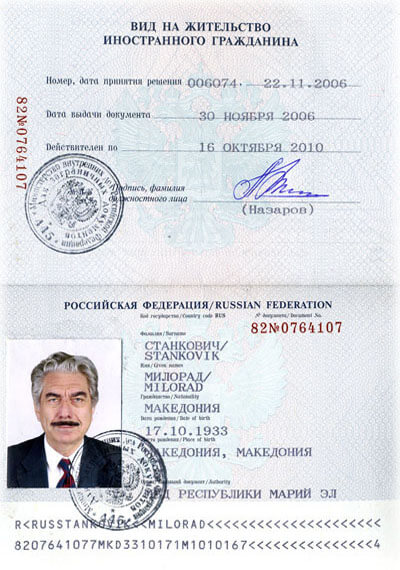

Что дает ВНЖ

Статус наделяет мигранта большими преимуществами. В своих возможностях он практически сравнивается с гражданином, из весомых привилегий не имея, пожалуй, только права голоса (учитываются выборы регионального и федерального уровня). Перечислим, что дает ВНЖ в России:

- право длительного проживания (при условии ежегодного посещения УВМ для продления статуса);

- возможность выезжать и возвращаться в страну неограниченное количество раз (при условии, что иностранец будет проводить за рубежом не дольше 6 месяцев за год);

- право пользоваться всеми социальными благами гражданина;

- разрешение работать или учиться в стране.

Кто может получить

Данным правом обладают все иностранцы при условии нахождения в России в течение года на основе полученного в рамках квоты разрешения на временное пребывание. Требование оформлять РВП не обязательно для ряда категорий, среди них:

- те, кто прежде отказался от гражданства РФ;

- русскоязычные иностранцы;

- соискатели политического убежища и беженцы;

- высококвалифицированные специалисты;

- участники Госпрограммы возвращения соотечественников;

- граждане Беларуси и Киргизии.

Указанные лица вправе обращаться в ГУВМ за ВНЖ непосредственно после пересечения границы.

Общие моменты

Для того чтобы ответить на вопросы относительно того, кто может быть налоговым резидентом, какие объекты налогообложения и так далее, сперва необходимо разобраться в общих понятиях.

Что это такое

Под определением “налоговый резидент” подразумевается любое лицо, которое на основании законодательства РФ может быть подвержено налогообложению на базе:

- непосредственного своего места проживания;

- исключительно по месту своего нахождения;

- по тому адресу, где зарегистрировано юридическое лицо;

- места расположения непосредственного своего руководящего органа либо же иного подобного критерия.

Для своих налоговых резидентов законодательство РФ устанавливает единые правила налогообложения, в то время как для нерезидентов они немного отличаются.

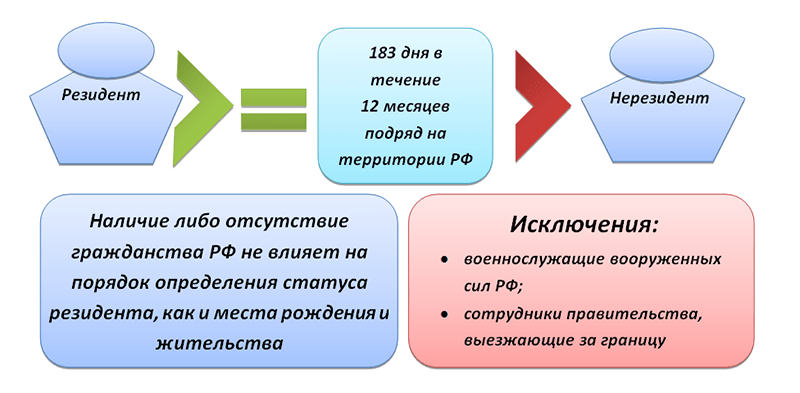

Важно помнить: в Российской Федерации обладать рассматриваемым статусом могут не только обычные граждане, но и юридические лица. Налоговый резидент РФ это физическое лицо, которое проживает в течении 1 календарного года в России на протяжении минимум 183 дней

Налоговый резидент РФ это физическое лицо, которое проживает в течении 1 календарного года в России на протяжении минимум 183 дней.

Кто таковым является

С целью уплаты налога на доходы, налоговыми резидентами на территории РФ могут быть признаны такие компания, как:

Отечественные организации

—

Зарубежные организации, которые на законодательном уровне

Включая Положения международного соглашения, признаны налоговыми резидентами в России в вопросе налогового обложения. Основная цель заключается в использовании к ним международного права

Зарубежные фирмы, организации, компании

Чье место управлении по факту находиться в пределах Российской Федерации

Дополнительно стоит обращать внимание на то, что место не должно предусматриваться международным правом

Стоит отметить, что отечественными организациями, компаниями могут признаваться юридические лица, которые были сформированы действующим законодательством на основании установленного порядка.

Иностранные фирмы, организации и иные корпоративные образования, которые обладают гражданской правоспособностью и сформированы в четком соответствии с законодательством иных стран.

Дополнительно стоит обращать внимание на тот факт, что налоговые резиденты – компании определяют налог на доходы, отталкиваясь от размера прибыли не только на территории РФ, но и в зарубежных странах

Нормативная база

Вопросы относительно наличия рассматриваемого статуса на территории РФ регулируются такими нормативными актами, как:

| ст. 11 Налогового Кодекса РФ | В котором рассматривается вопрос относительно возможности получения статуса резидента, а также дается его четкое определение |

| Письма ФНС от марта и сентября 2008 года соответственно | Которые разъясняют требования для подтверждения статуса резидента и правил составления необходимой документации |

| Письмо ФНС от августа 2013 года | Которое содержит в себе условия для аннуляции статуса резидента РФ |

| Ст. 76 НК РФ | Разъясняющая правила составления заявления на подтверждение статуса |

| П. 5.6 Раздела 5 НК РФ | В котором разъяснятся правило относительно налогообложения полученной прибыли |

Несмотря на то, что данный перечень законодательных актов не является исчерпывающим, он включает в себя все необходимые сведения, позволяющие не только понять необходимость в статусе налогового резидента, но и порядок их подтверждения.

На основании указанного законодательства можно сделать вывод, что налоговыми резидентами РФ признаются физические лица, которые не только проживают в России минимум 183 дней, но и являются зарегистрированными по месту своего нахождения.

В чем разница между резидентом или нерезидентом

Вопрос о том, дает ли статус иностранца с видом на жительство право считаться резидентом, возникает, когда мигрант трудоустраивается в частную или государственную организацию

В остальных вопросах эта разница не является важной

Кто такой резидент

Резидент — человек или организация, зарегистрированные в каком-либо государстве, постоянно там находящиеся, соблюдающие его законы. Этот термин чаще употребляется в сфере налогообложения.

Резидентами РФ считаются:

- лица, имеющие российское гражданство;

- физические лица, которые имеют гражданство другой страны, либо не являются гражданами какого-либо государства, не покидающие пределы России на срок больше 183 дней в год;

- оформленные по законодательству РФ юридические лица;

- представительства иностранных компаний, соответствующие требованиям законодательства РФ;

- представительства и консульства России за рубежом.

Кто такой нерезидент

Нерезидентами государства считаются его граждане, иностранцы, большую часть календарного года находящиеся за его пределами, а также люди, имеющие вид на жительство, но живущие в данной стране менее 6 месяцев в год.

Следует помнить о том, что человек, имеющий паспорт одного государства, но постоянно живущий в другом, становиться нерезидентом своей родной страны.

Особенности налогообложения

В Налоговом кодексе РФ имеется запись о том, что нерезиденты, за исключением беженцев и специалистов с высокой квалификацией, платят подоходный налог в размере 30% от дохода. Остальные же выплачивают 13% от общей суммы дохода.

Иностранцы, являющиеся резидентами РФ, в этом случае приравниваются к гражданам страны.

Если работодатель взимает подоходный налог в размере 30% от зарплаты человека, который проживает на данный момент в России и работает там в течение 183 дней, скорее всего он перестраховывается.

В конце года иностранный сотрудник сможет получить 17% от уплаченного подоходного налога. В дальнейшем ставка налога для мигранта будет снижена до 13% от заработка.

Правовое определение понятий

В Налоговом кодексе РФ указано, что человек, имеющий вид на жительство, наделен правом пользоваться льготами резидента, если живет и работает на территории этой страны как минимум 183 дня из последних 365.

Если срок его нахождения в стране меньше, он считается нерезидентом федерации.

В срок нахождения в пределах государства включаются день приезда и отъезда из нее. Если мигрант пересекал границу для лечения или обучения, он не теряет своего положения. После возвращения он может выплачивать налог в размере 13% от суммы заработка.

Ошибочные мнения по поводу статуса резидента РФ

Часто люди думают, что резидентами являются только граждане страны, а мигранты не смогут получить этот юридический статус. Ошибочно мнение, что его получают автоматически при получении ВНЖ.

Чтобы понять, какой налог взимать с сотрудника с видом на жительство, является ли он резидентом на определенное число, надо отсчитать от даты 365 дней и узнать, сколько дней в этот год иностранец провел в пределах федерации.

Многие стоящие на миграционном учете иностранных граждан РФ часто не знают, какие преимущества дает статус постоянного жителя страны. При получении ВНЖ они получают право выполнять следующие действия:

- не покидать страну до того времени, как истечет срок действия полученного документа;

- выезжать из РФ и возвращаться в нее без визы;

- находиться за пределами государства до 6 месяцев в году;

- свободно выбирать город проживания в стране;

- участвовать в муниципальных выборах по месту регистрации;

- возможность пользоваться банковскими услугами.

Статус резидента влияет только на ставку налогообложения. Гражданин, положение которого не определено, но имеющий ВНЖ, имеет возможность вернуть уплаченные 17% заработка.

Даже если работодатель вычел налог в размере 30% от дохода, если человек являлся резидентом страны, мигрант может доказать свою правоту, предоставив в бухгалтерию какие-либо документы, свидетельствующие о сроках его нахождения в РФ (проездные билеты, счета за гостиницу и т. д.).

Чем в РФ отличаются налоговые статусы

Статус налогового резидентства определяет страну, в которой юридическое лицо будет платить налоги со всего своего дохода и правила налогообложения, которые отличаются у резидентов и нерезидентов.

Рассматривая, в чем отличие юридического лица-резидента от нерезидента, следует указать главное: нерезиденты в РФ платят налоги только за те доходы, которые получены от бизнес-активности в России, в то время как все, что заработано ими за пределами российского государства, налогом не налогооблагается. Резиденты РФ декларируют все свои доходы и платят в российскую казну с них налоги.

Возможно ли определить резидентство по номеру банковского счета

Юридическое лицо, которое осуществляет свою деятельность на территории РФ, обязано иметь хотя бы один лицевой счет в банке. Юридические лица-нерезиденты, так же, как и резиденты, имеют право открывать валютные и рублевые счета в банках, которые получили для этого разрешение от Центробанка РФ (ст. 13 Закона от 10.12.2003 № 173-ФЗ “О валютном регулировании и валютном контроле”).

Банковские счета различаются по их принадлежности (положение Банка России № 579-П от 27.02.2017) и содержат признак компании резидента или нерезидента. По номеру банковского счета (состоит из 20 цифр) возможно определить резидентность юрлица.

Глава «А» положения № 579-П четко определяет, что расчетные счета юридических лиц-нерезидентов начинаются с номеров:

- 40804 (рублевый счет типа «Т»);

- 40805 (рублевый счет типа «И»);

- 40806 (конверсионный счет «С»);

- 40807 (счет нерезидента);

- 40809 (инвестионный счет);

- 40812 (проектный счет);

- 40814 (конвертируемый счет «К»);

- 40815 (неконвертируемый счет «Н»);

- 40818 (валютный счет).

В этих номерах цифры после регистра 408 указывают на тип лица и счета. Все остальные номера указывают на юридических лиц-резидентов.

Таким образом, зная банковский номер организации, можно со стопроцентной точностью определить ее резидентство.

Возможно ли определить резидентство по ИНН

Идентификационный номер налогоплательщика (его чаще называют ИНН) обязателен для всех субъектов предпринимательской деятельности на территории РФ. Представляет он из себя десять цифр:

- 4 цифры – место регистрации: первые 2 – код субъекта РФ, другие 2 – код местных налоговых органов;

- 5 цифр – так называемый ОГРН или основной государственный регистрационный номер;

- 1 контрольная цифра.

По коду ИНН можно легко определить иностранную организацию или фирму – с 01.01.2015 индивидуальный номер таких организаций начинается с «9909» (Межрегиональная инспекция ФНС), далее – 5 цифр кода иностранной организации и в конце контрольная цифра.

Определить резидентство по номеру ИНН сложно и легко ошибиться. Так, иностранная по коду компания может оказаться резидентом РФ. Поэтому данные необходимо дополнительно проверять по другим источникам.

Поможет ли КПП определить налоговый статус

КПП – дополнительный код из девяти цифр, который получают юридические лица в налоговой инспекции при постановке на учет. Это касается как резидентов, так и нерезидентов РФ. Главное его назначение – показать причину, по которой данная организация оказалась на учете в определенной налоговой инспекции. Таких КПП у юридического лица может быть несколько и со временем они могут меняться: например, при смене адреса.

Первые две цифры КПП представляют регион РФ, третья и четвертая – номер налоговой инспекции. Следующие две указывают, по какой причине организация встала на учет:

- 01 – по месту нахождения центрального органа;

- 02–05, 31 и 32 – по месту нахождения подразделения организации (это может быть представительство или филиал иностранной компании);

- 06–08 – по нахождению недвижимости. Иностранные организации обозначаются числами от 51 до 99.

- Последние цифры – порядковый учетный номер (по указанной причине).

Информация о резиденстве юридического лица в КПП не содержится.

Как выяснить резидентство юридического лица на сайте ФНС РФ

Самый простой и быстрый способ получить необходимую информацию о резидентстве – посетить сайт ФНС РФ. Алгоритм действий несложен:

- необходимо задать параметры поиска – ИНН, КПП или адрес;

- внести в поисковую строку избранный параметр и получить информацию, которую можно загрузить в виде файла в формате PDF.

Другой вариант:

- зайти на сайт;

- выбрать в электронных сервисах «Риски бизнеса: проверь себя и контрагента»;

- выбрать «юридическое лицо» и задать в критериях поиска – ИНН, ОГРН или название организации.

После того как исходная информация в поле поиска введена, следует ввести капчу и кликнуть «Найти». После этого можно будет ознакомиться с детальной информацией о нужном юридическом лице, в том числе о его резидентстве в РФ.

«Физикам»-нерезидентам больше не нужно сообщать о зарубежных счетах

С 2018 года россиянам больше не нужно уведомлять инспекцию о заграничном счете, если они проживают за рубежом более 183 дней в году. Новые правила валютного контроля за «физиками»-нерезидентами разъяснила ФНС в письме от 25.01.2018 № ОА-4-17/1317 и разослала его в УФНС.

С 1 января 2018 ослабили валютный контроль за нерезидентами (Федеральный закон от 28.12.2017 № 427-ФЗ). Такие «физики» больше не должны уведомлять налоговиков о том, что открыли или закрыли счета в банках, которые расположены за границей (ч. 8 ст. 12 Федерального закона от 10.12.2003 ). Кроме того, «физики»-нерезиденты теперь могут свободно переводить деньги, минуя уполномоченные банки России.

Новое правило не затронуло россиян, которые проживают за границей менее 183 дней в году. Они, как и прежде, должны уведомлять налоговиков об открытых и закрытых счетах в иностранных банках.

Уведомление надо высылать в течение месяца. Если нарушить срок, контролеры могут оштрафовать на сумму до 1500 руб. (ч. 2 ст. 15.25 КоАП).

Для «физиков»-резидентов ввели и некоторые послабления. Например, они могут переводить деньги в иностранные банки с продажи недвижимости или автомобилей. Правда, такая «льгота» распространяется только на недвижимость, которая находится на территории государств — членов международной и межправительственной организации (ч. 5.1 ст. 12 Закона № 173-ФЗ). Между этой страной и Россией должно быть соглашение об автоматическом обмене финансовой информацией (соглашение от 29.10.2014).

Сейчас список стран, с которыми Россия будет обмениваться информацией, не утвержден. Но ФНС уже разработала приказ от 4 декабря 2018 г. N ММВ-7-17/784@, согласно которому всего стран 88. К примеру, соглашение есть с Китаем, Чехией, Польшей и т. д.

Изменилось понятие «валютный резидент». По новым правилам все россияне — резиденты

Не важно, сколько дней в году они проводят в других странах (подп. «а» п

6 ч. 1 ст. 1 Закона № 173-ФЗ).

Особенности начисления налога нерезидента

Как уже отмечалось, к нерезиденту налоговые требования предъявляются более высокие по сравнению с резидентом. Общеприменимая ставка налога к доходу нерезидента равна 30%. Однако, как и всегда, во всех правилах есть исключения, которые позволяют применять пониженную ставку 13%. К этим исключениям относятся такие случаи:

- Нерезидент имеет статус высококвалифицированного специалиста.

- Нерезидент имеет патент для трудоустройства.

- Доходы нерезидента получены от деятельности на судах под флагом России.

- Нерезидент является беженцем, лицом, получившим политическое убежище, участником определенной государственной программы.

- Нерезидент является гражданином страны ЕАЭС.

Отдельная ставка предусмотрена для дохода нерезидента в случае, когда он является учредителем предприятия. Если нерезидент получает дивиденды с прибыли компании, то налог нерезидента будет больше обычной резидентской ставки в 13% и составит 15%.

Правила получения статуса в разных государствах

Четкое определение терминов «резидент» и «нерезидент», а также знание того, в чем отличия этих статусов в различных странах, помогут гражданам не нажить себе проблем с законом ни в своем государстве, ни в иностранном.

Великобритания

Резидентами Объединенного королевства, согласно законодательству этой страны, являются:

- Все поданные ее величества (независимо от страны проживания), если они находились на британской территории не менее 183 дней за отчетный период.

- Все, у кого есть недвижимость в Великобритании (к таковому относится как личное, так и арендуемое жилье, в котором проживает сам налогоплательщик или его супруг/супруга) и кто хотя бы раз за истекший год посетил страну (срок пребывания не ограничен).

- Любой гражданин, не имеющий здесь жилья, но посещавший страну четыре года подряд, находясь при этом в ней не менее 3-х месяцев ежегодно.

Иностранцы, осуществляющие свою деятельность в Великобритании сроком до 2-х лет, считаются резидентами страны при наличии хотя бы одного из данных критериев. Если же иностранец работает в Объединенном королевстве более 2-х лет, то он считается резидентом независимо от наличия/отсутствия этих условий.

Помимо понятий «гражданин» и «резидент» в Великобритании имеется определение «домицилий» – человек, постоянно проживающий в стране. Резиденты и нерезиденты, которые не попадают под это определение, получают ряд льгот при оплате НДФЛ.

США

При определении резидентства этой страны для иностранных граждан, как правило, принимаются во внимание цель пребывания в Соединенных штатах и его длительность (при этом минимальный срок нахождения в стране не установлен). Также при определенных обстоятельствах могут учитываться и другие факторы

Оформляя визу в США, стоит помнить, что автоматически статус резидента получают все, кто въезжает в Штаты по визам типа H и L. А вот обладатели виз типа J резидентами не становятся.

Важное отличие США от большинства других стран заключается в том, что став резидентом, иностранец не утрачивает данного статуса даже при длительном отсутствии в государстве. Лишают его только в случае окончательного отъезда из Соединенных штатов

Франция

Здесь резидентом считается любой человек (независимо от подданства), более 1 года являющийся собственником жилья на территории этой страны. Также автоматически статус присваивается тем, кто проживает здесь большую часть времени (более полугода).

Япония

Законодательство страны содержит такие понятия, как постоянный и непостоянный резидент. К первым относятся все граждане страны и иностранцы, проживающие здесь более 5 лет. Те же иностранцы, которые постоянно находятся или имеют собственное жилье в Японии сроком от 1 до 5 лет, считаются непостоянными резидентами.

Зачем необходим Сертификат налогового резидента в России и иностранных государствах?

Потребность в справке или сертификате налогового резидентства может быть совершенно разной, что касается физических и юридических лиц, получающих прибыль в России или иностранной юрисдикции.

Например:

- Подтверждение факта уплаты налогов на зарплату, что относится в большей мере к гражданам, работающих за рубежом по найму/контракту. Получить Tax Residency Certificate придется в той стране, где были отчисления в бюджет юрисдикции, а также перевести документ на язык государства, в которое будете подавать справку. Наглядный пример: работали в Турции и вернулись в Россию, где налоговая служба потребовала уплатить налог на доход из иностранного источника. Предоставив Сертификат, физлицо подтверждает тем самым, что налог уже уплачен, и на основании СИДН, не может взиматься повторно по месту ПМЖ.

- В случае аккредитации филиала, представительства или отделения компании в другой юрисдикции, Сертификат дает право сохранять льготы по налогам с привязкой к одному налоговому органу.

- Открытие банковского счета, где обязательно запросят все корпоративные и учредительные документы, в том числе подтверждение реального присутствия. Естественно, отсутствие налоговых платежей и юридического адреса ставит под сомнение благонадежность клиента, а для исключения таких ошибок, лучше предварительно получить профессиональную консультацию опытных экономических экспертов портала по оффшорам International Wealth.

- Если компания, даже иностранная, решила встать на налоговый учет по собственному волеизъявлению в России или другой стране.

- Применение льгот согласно СИДН и международных договоров между странами.

- Подтверждение репутации и состоятельности партнера по бизнесу, где последний может запросить Сертификат в качестве доказательной базы и для исключения проблем с налоговыми органами впоследствии.

Важно: страна налогового резидентства и проживания может не совпадать. Статус резидентства определяется исходя из источника и типа прибыли, а также длительности проживания в одной стране

В РФ (ст. 207 НК РФ), исключение касается лиц, на которых действовали меры ограничительного характера.

Страховые взносы с нерезидентов

Начисление взносов на обязательное пенсионное и обязательное медицинское страхование, а также взносов по временной нетрудоспособности и травматизму работнику-иностранцу зависит не от его налогового статуса (резидент или нерезидент), а от его правового положения в России:

- беженец;

- получивший временное убежище в РФ;

- гражданин государства — члена ЕАЭС;

- постоянно проживающий в РФ;

- временно проживающий в РФ;

- временно пребывающий в РФ;

- высококвалифицированный специалист.

На обязательное пенсионное страхование иностранных работников всех перечисленных статусов (кроме высококвалифицированных специалистов) начисляются взносы с выплат, не превышающих в 2021 году 1 465 000 руб. по ставке 22%, а с суммы превышения — по ставке 10%. Взносы на обязательное пенсионное обеспечение высококвалифицированным специалистам не начисляются (в том числе на премии, выплаченные таким работникам уже после их увольнения).

Узнайте как платить страховые взносы по высококвалифицированным специалистам, получив пробный бесплатный доступ к КонсультантПлюс.

Взносы на обязательное страхование по временной нетрудоспособности с выплат более 966 000 руб. (в 2021 году) не начисляются всем специалистам, независимо от статуса.

Взносы с выплат, не превышающих 966 000 руб. начисляются по ставке 2,9% иностранцам всех статусов, кроме временно пребывающих в РФ. С выплат иностранцам, временно пребывающим в России, взносы на временную нетрудоспособность начисляются по ставке 1,8%, а с выплат в пользу временно пребывающих высококвалифицированных специалистов страховые взносы не исчисляются.

Взносы на обязательное медицинское страхование уплачиваются по ставке 5,1% с выплат, произведенных беженцам, гражданам — членам ЕАЭС, иностранным работникам, постоянно или временно проживающим в РФ. Взносы на этот вид страхования не уплачиваются с выплат, осуществленных в пользу временно пребывающих в РФ высококвалифицированных специалистов.

В соответствии с законом от 24.07.1998 № 125-ФЗ иностранцы наравне с гражданами РФ подлежат страхованию от производственного травматизма. Взносы на страхование от несчастных случаев на производстве начисляются по тем же тарифам, что и с выплат работникам — гражданам РФ.

Дополнительно о страховых взносах на выплаты иностранным работникам, работающим удаленно, вы можете прочитать в статье «На выплаты “удаленным” иностранцам не начисляются страховые взносы».