Налоговый резидент рф — это…

Содержание:

- Международное законодательство

- Что такое нерезидент России

- Система налогообложения

- Получить сертификат о налоговом резидентстве в 2021 году

- Кого называют резидентом и нерезидентом РФ?

- Основная информация о статусах

- Позиция ОЭСР

- Варианты подтверждения статуса

- Правила получения статуса в разных государствах

- Программы ВНЖ Португалии в 2021 году

- Нововведения, касающиеся имущественного налога нерезидентов

- Чем в РФ отличаются налоговые статусы

- Порядок налогообложения доходов физических лиц

Международное законодательство

Некоторые государства между собой заключили договор, на основании которого в случаи если лицо имеет статус резидента в нескольких странах, то он имеет право выплачивать налоги только в одном государстве.

https://youtube.com/watch?v=XW2GFCTKFy8

Это возможно только в таких случаях:

- В период обучения.

- Находится на лечении.

- Имеет разрешения работать на территории другой страны.

Есть также и другие варианты, с которыми можно ознакомится в других источниках. Стоит отметить тот факт, чтобы получить этот особый статус понадобится множество документов и конечно же подтвердить это. Для оформления такой документации понадобится длительный срок.

Что такое нерезидент России

Нерезидент – это юридическое, физическое лицо, действующее в одном государстве, но которые постоянно регистрируются и живущий в другом. Также это могут быть организации, иностранные дипломатические и другие официальные миссии, и также международные организации, их отделения и представления, не являющиеся юридическими лицами, созданными согласно законодательству иностранных государств, или находящиеся в стране.

Нерезиденты Российской Федерации признаны:

- физические лица, которые не являются жителями;

- юридические лица создали согласно законодательству иностранных государств и местоположения наличия вне территории Российской Федерации;

- организации, не будучи юридическими лицами, созданными согласно законодательству иностранных государств и местоположения наличия вне территории Российской Федерации;

- дипломатические представления, аккредитованные в Российской Федерации, консульских учреждениях иностранных государств и постоянных представительствах указанных государств в случае межгосударственных или межправительственных организаций;

- межгосударственные и межправительственные организации, их отделения и постоянные представительства в Российской Федерации;

Нерезидент это юридическое физическое лицо действующее в одном государстве но которые постоянно регистрируются и живущий в другом

- отделения, которые находятся на территории Российской Федерации, постоянных представительств и других изолированных или независимых структурных подразделений нерезидентов, определенных в абзацах и “в”;

- другие люди, которые не определены как жители Российской Федерации.

Кто определяет нерезидентов в России

Если НДФЛ для Вас заплачена работодателем, то она определяет статус Вашего места жительства каждый раз, в случае оплаты дохода и вычитания НДФЛ (“учитывающийся” 12 месяцев назад). Такая позиция указана в письме от Министерства финансов 14.07.2011 № 03-04-06/6-170: “Пункт 2 Статьи 207 <�налог> Кодекс при условии, что признаны налоговые жители Российской Федерации физические лица, которые находятся на самом деле в Российской Федерации по крайней мере 183 календарных дня в 12 после подряд месяцев.

Налоговый статус сотрудника организации определен налоговым агентом в каждую дату квитанции доходного происхождения фактического времени, проведенного сотрудника на территории Российской Федерации”.

Система налогообложения

Главным недостатком статуса нерезидента является необходимость платить НДФЛ в размере 30%. Однако от этого избавлены переселенцы по Госпрограмме и специалисты высокой квалификации (ст. 224 НК РФ). Статус резидента может повлиять на то, одобрят ли кредит иностранному гражданину с видом на жительство или нет. Обычно нерезидентам отказывают в ссуде. К иностранцам с ВНЖ банковские служащие относятся более мягко, но условия для них будут все равно жестче, чем для россиян:

- больший процент по кредиту;

- обязательное присутствие поручителя из граждан РФ;

- ограниченные сроки кредитования.

Многие кадровые отделы при трудоустройстве мигранта априори оформляют его как нерезидента (с 30% НДФЛ), но после того как он отработает полгода (то есть проведет в стране положенные 183 дня), ему делают налоговый возврат (17%)

Эта практика является общепринятой, поэтому иностранцу с ВНЖ важно отслеживать ситуацию и в случае необходимости уметь отстоять свои права

Получить сертификат о налоговом резидентстве в 2021 году

В зависимости от страны формирования прибыли, подать заявление на Сертификат о налоговом резидентстве следует непосредственно по месту уплаты налогов

Важно помнить, что документ выдается официальным учреждением только на местном языке, а впоследствии, должен быть апостилирован, легализован и переведен на язык государства по месту предъявления

В большинстве стран, налоговые органы предлагают онлайн сервис для подачи обращения. Однако, есть и такие, где личный визит является обязательным. В такой ситуации можно воспользоваться услугами доверенного лица, что минимизирует временные и финансовые затраты.

Справка: получить Tax Residency Certificat в Европе и других странах можно только за 1 год с указанием периода. Срок действия ограничен датой действия и не может быть продлен автоматически.

Где получить налоговую справку/сертификат (Tax Residency Certificat) в РФ

Справка о налоговом резидентстве в России выдается Межрегиональной инспекцией ФНС РФ по ЦОД в электронном и бумажном виде. Для получения Сертификата потребуется направить заявление по установленной форме, а также предоставить документы по требованию. Если того требуют обстоятельства, то справка выдается в нескольких экземплярах.

Срок рассмотрения обращения составляет в среднем 30 дней.

Для физических и юридических лиц требования к документам отличаются. Общие сведения, которые следует предоставить совместно с заявлением:

- Копия декларации об уплате налогов или подтверждение взносов от работодателя.

- Выписки о переводе средств в ФНС с банковского счета.

- Платежные документы.

- Достоверная информация об операциях, в отношении которых плательщик хочет применить СИДН.

- Корпоративная документация.

- Личные данные – паспорт, ИНН, прописка и прочее.

В случае подачи документа в другое государство, его потребуется перевести, заверить у нотариуса, поставить штамп Апостиль и легализовать в Консульстве (если справка будет предъявляться в стране, которая не является участницей Гаагской конвенции).

Сколько времени выдают справку о налоговом резидентстве?

В разных странах срок оформления и выдачи Tax Residence Certificate составляет от 4 до 8 недель. Сертификат можно получить не только на действующий период, а также за прошедшие годы. В таком случае разрешается вернуть переплату по налогам. Порядок возмещения отличается в зависимости от места обращения, о чем лучше уточнить в Ведомстве налоговой службы.

Кого называют резидентом и нерезидентом РФ?

Два определения «резидент» и «нерезидент» были введены в совокупность правоотношений, в которых участвуют иностранные элементы и таких актов, которые регулируют данные отношения. Они были введены некоторое время назад. Люди, не разбирающиеся в данной теме, думают: резидентами являются только гражданами данного государства, а нерезидентами – иностранные граждане, которые прибыли в Российскую Федерацию по работе, в качестве туристов, чтобы поступить в высшее учебное заведение или для поправки здоровья. Это не является верным.

Чем же они различаются?

Резидентом называется, как физическое, так и юридическое лицо, которое было зарегистрировано в государственных органах по месту жительства. Поэтому оно обязано подчиняться данному своду законов.

Нерезидентом считается как физическое, так и юридическое лицо, которое выполняет действия определенного характера в районе одной страны или государства. Оно отвечает за действия, совершающие им перед сводом законов другого государства, в котором он имеет постоянное место жительства.

Такой статус приобретают компании, которые работают на территории Российской Федерации при разрешении законов заграничного государства. К данным учреждениям могут относиться интернациональные представительства, организации зарубежных фирм.

Как получить статус резидента?

Чтобы получить статус резидента, нет необходимости иметь при себе гражданство в государстве пребывания, не нужно иметь вообще никакое гражданство. Для вас и органов управления важен только тот факт, что будущий резидент находится в стране больше половины года, а также имеет какую-нибудь деятельность, которая является легальной в данном государстве. Для того, чтобы получить соответствующий статус, не нужно обращаться напрямую к властям. Во многих случаях иностранный гражданин имеет возможность получить его по документам, подтверждающим реальность нахождения его в данной стране. В качестве такого документа выступают:

- Виза – документ, который дает право на пересечение определенных границ другой страны.

- Трудовая книжка, документ, который подтверждает наличие легальной работы.

- Бумаги, которые подтверждают наличие недвижимости.

- Если человек ведет бизнес в данной стране, он может предоставить эти документы.

Вы можете применять для подтверждения своей личности любой документ

Важно одно: находиться в государстве больше половины года. Можно использовать студенческий билет или визу

Права и обязанности гражданина

Применяя действия, обращенные на выполнение каких-либо операций, резиденты имеют данные права и обязанности:

- Данные физические и юридические лица могут без ограничений и проблем открывать банковские счета в зарубежной валюте, то есть не в рублях (для России).

- Могут проводиться ими некоторые денежные операции через банковские счета, которые были открыты раньше.

- Производить денежные операции с использованием счетов, которые могут быть открыты за пределами Российской Федерации.

- Производить различные расчеты в зарубежной валюте, зная и согласовывая обмен валюты определенного государства в национальную валюту с выбранным банком. Не имеет различия, в какой валюте будет открыт счет.

https://youtube.com/watch?v=sVR8nVUKER0

Права нерезидентов

- “Нерезиденты” имеют право открывать и иметь денежные счета, совершать операции в государственной валюте в данных банках.

- Имеют ограничения, которые снимаются для произведения повторных расчетов и начисления финансовых средств в зарубежные банковские организации, переводить деньги с имеющегося счета Российской Федерации в зарубежный счет без любых ограничений.

- По правилам Российского Центрального Банка можно начислять ценные бумаги.

Преимущества нахождения в государстве в статусе резидента

- Сниженная налоговая ставка: у “нерезидентов” она гораздо больше и равна тридцати процентам, у резидентов – тринадцать, а российским бизнесменам необходимо прожить в государстве не меньше половины годы для получения такого процента.

- Резидент имеет полное право открывать банковский счет совершенно в любой организации, свободно совершать денежные операции, иметь такое же право быть в первых местах для получения льгот и государственной поддержки.

- Люди, переезжающие в другую страну, делают все для становления полноправного гражданина данного государства. Это стремятся сделать для многих целей: получение сниженного налогового процента, шанс регистрировать бизнес в короткие сроки.

Это и есть главные различия.

Всё это можно выразить в нескольких словах:

Основная информация о статусах

Многие путают определение гражданина страны и её резидента. Точнее, люди полагают, что эти слова тождественны и являются синонимами. Это неверное суждение. Человек может быть российским гражданином и при этом её резидентом не являться, как и в другой комбинации — «резидент без гражданства». Разберёмся подробнее.

В 207-ой статье налогового свода законов РФ упоминается, статус «резидент страны» доступен людям, проживающим здесь не менее, чем 183 дня в течении двенадцати подряд идущих месяцев

Важно понимать, что эти двенадцать месяцев – не обязательно календарный год, так как отсчёт может идти с апреля одного года по апрель следующего, к примеру. Граждане, отправляющиеся заграницу на краткие периоды времени, статуса не лишаются

Максимум для непрерывного отсутствия в стране – шесть месяцев, да и то исключительно по вопросам обучения или лечения. Также полгода могут отсутствовать работники морских месторождений, добывающие углеводородное сырьё.

На срок до года без потери статуса резидентов из России могут выезжать «силовики», представители власти и органов муниципальных правлений

В указанных ситуациях граждане должны быть готовы предоставить официальные бумаги, подтверждающие цели визитов заграницу и их длительность. В случае с поправлением здоровья это будут специальные лечебные (медицинские) визы в загранпаспорте, договоры с иностранными медицинскими учреждениями. Аналогично обстоит дело с получением образования – соглашения с обучающими учреждениями и иные подтверждающие документы обязаны быть у человека на руках. При этом что лечебные, что образовательные организации обязательно должны иметь соответствующие лицензии.

В статье №11 НК РФ также сказано, что статус резидента получают:

- Граждане страны, имеющие регистрацию по месту постоянного проживания или нахождения.

- Иностранцы, получившие в России разрешение на жительство.

- Иностранцы, имеющие позволение сотрудника Министерства внутренних дел на непрерывное пребывание в РФ.

- Работники других стран, имеющие трудовой договор на период больший, чем 183 дня.

Логично, что резидентского статуса не достигнуть личностям, проживающим в стране меньше указанного количества дней или месяцев, прошедших между ними. Независимо от времени пребывания на территории страны (даже если оно превышает 183 дня), статуса «резидент» не получить:

- беженцам и иностранным господам, получившим временное убежище в стране;

- приглашённым на работу/службу иностранным специалистам высокой квалификации.

Статус нерезидентов характеризуется рядом нюансов:

- Лица, не имеющие статуса резидента, но получающие в стране доходы, обязаны быть плательщиками НДФЛ.

- Даже уплачивая подоходный налог, нерезиденты не могут претендовать на налоговые вычеты: имущественные, социальные, стандартные.

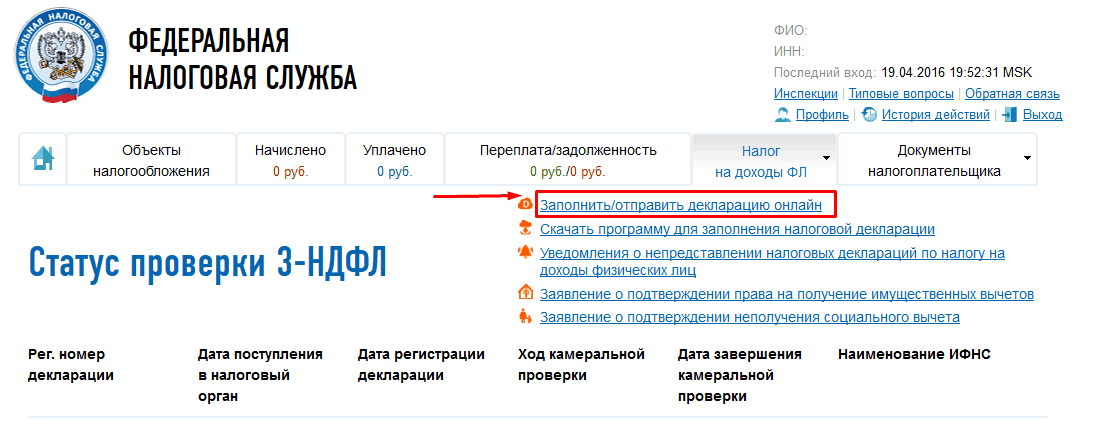

- Нерезиденты обязаны подавать в ФНС декларацию, когда получают прибыль на территории России.

- На каждую дату выплаты такого дохода статус нерезидента исчисляется и подтверждается вновь.

Чаще всего граждане РФ, нечасто покидающие Родину, являются её резидентами

Позиция ОЭСР

Напомним, что при применении соглашения об избежании двойного налогообложения, в частности, в отношении доходов от трудовой деятельности за рубежом, резидентство устанавливается в первую очередь на основании национальных правил, а в спорных ситуациях – с помощью последовательного применения дополнительных тестов, установленных соглашением. Они могут включать центр жизненных интересов, место обычного проживания, гражданство и др. Тупиковые ситуации «двойного резидентства» должны разрешаться по взаимному согласию компетентных органов.

В начале апреля 2020 года Секретариат Организации экономического сотрудничества и развития (ОЭСР) опубликовал аналитический документ, затрагивающий вопросы резидентства физических лиц в связи с кризисом, вызванным пандемией коронавируса (в контексте определения «резидента», предусматриваемого международными налоговыми соглашениями).

По мнению авторов документа, вероятность того, что ситуация с COVID-19 затронет налоговое резидентство физических лиц, не высока. Далее рассматриваются две гипотетические ситуации.

Ситуация первая. Лицо, временно находящееся в чужой стране (в отпуске или по работе), задерживается в ней из-за кризиса, вызванного коронавирусом, и становится в этой стране налоговым резидентом.

Такой сценарий, как отмечают специалисты ОЭСР, маловероятен, поскольку временное пребывание лица в стране обусловлено чрезвычайными обстоятельствами. Несмотря на существующие в странах национальные правила определения резидентства, для целей международного налогового соглашения (при его наличии) такие лица не должны признаваться резидентами.

Ситуация вторая. Лицо работает в новой для себя стране и приобрело в ней статус резидента, однако из-за кризиса COVID-19 временно возвращается в страну, резидентом которой оно являлось ранее. Может оказаться, что такое лицо не утрачивало статус резидента и в своей предыдущей стране, либо оно может вновь приобрести статус резидента страны, в которую оно возвратилось.

Здесь аналитики ОЭСР также считают, что лицо не должно вновь признаваться резидентом страны, в которую оно возвратилось и в которой пребывает временно и в силу чрезвычайных обстоятельств.

Варианты подтверждения статуса

Согласно тексту вышеупомянутого Приказа ФНС, статус налогового резидента РФ подтверждается соответствующим документом (форма КНД 1120008), выдаваемым уполномоченным подразделением ФНС по запросу налогоплательщика.

Форма КНД 1120008

Форма КНД 1120008

Данный документ охватывает годичный налоговый период, либо предшествовавший обращению заявителя, либо – текущий календарный год. В последнем случае подавать запрос на выдачу подтверждения следует не ранее, чем 03.07 текущего года.

Т.о., согласно вышеозначенному Приказу, процедура получения подтверждения включает следующие этапы:

- Составление заявления на предоставление подтверждения налогового статуса просителя (будь то физ- или юрлицо);

- Направление означенного заявления налогоплательщиком, либо его законным представителем в адрес уполномоченного органа;

- Получение заявителем подтверждения наличия (либо справки об отсутствии) статуса по итогам рассмотрения уполномоченным органом полученного запроса.

Предельный срок рассмотрения подобных заявлений – 40 календарных дней с момента получения в ФНС. Подтверждение выдается по каждому задекларированному источнику дохода и/или объекту имущества. Форма подтверждения – бумажный, либо электронный документ.

Подтверждение (либо справка об отсутствии) рассматриваемого статуса направляется заявителю по почте или через интернет. Желаемый способ доставки указывается в заявлении.

Варианты подтверждения

Первый возможный вариант получения рассматриваемого подтверждения – подача прошения (форма 1111048) в адрес территориального отделения ФНС по месту регистрации налогоплательщика. Если подтверждение требуется за текущий год, заявителю достаточно подать лишь прошение – лично, либо почтовым отправлением с уведомлением о вручении.

Форма 1111048

Форма 1111048

Бланк заполняется от руки печатными буквами, сведения приводятся в соответствии с экономическим статусом налогоплательщика (ИП, физ- или юрлицо) и подтверждающими это документами.

Если действие подтверждения должно охватывать период ранее трех лет, предшествовавших текущему (на момент подачи) году, то заявление также должно укомплектовываться иными документами (точный перечень зависит от конкретной ситуации, требующей наличия формы КНД 1120008):

- Для юрлиц и ИП: банковские выписки и погашенные платежные поручения, копии налоговых деклараций, мемориальные ордера, регистры налогового учета, либо иные документы (в т.ч. устанавливающие необходимость получения рассматриваемого подтверждения);

- Для физ. лиц: копии деклараций (по форме 3-НДФЛ) с отметками ФНС, либо иных документов, подтверждающих факты уплаты налогов по иным финансовым операциям, осуществленным за учетный период.

Для этого нужно:

- Зарегистрироваться на данном сайте (можно создать новую учетную запись, использовать уже имеющиеся аккаунты сайтов ФНС или Госуслуги, либо электронную подпись) и заполнить профиль пользователя;

- Заполнить электронную форму предоставления подтверждения, аналогичную означенной выше (в данном случае отправка каких-либо дополнительных документов заявителем не требуется);

- Зарегистрировать и отправить запрос.

Заявитель может отслеживать статус обработки запроса. Результат может быть направлен заявителю как в электронном виде (документ в формате PDF), так и на бумажном носителе. Общий порядок рассмотрения запроса и направления заявителю подтверждения полностью аналогичен вышеозначенному.

Правила получения статуса в разных государствах

Четкое определение терминов «резидент» и «нерезидент», а также знание того, в чем отличия этих статусов в различных странах, помогут гражданам не нажить себе проблем с законом ни в своем государстве, ни в иностранном.

Великобритания

Резидентами Объединенного королевства, согласно законодательству этой страны, являются:

- Все поданные ее величества (независимо от страны проживания), если они находились на британской территории не менее 183 дней за отчетный период.

- Все, у кого есть недвижимость в Великобритании (к таковому относится как личное, так и арендуемое жилье, в котором проживает сам налогоплательщик или его супруг/супруга) и кто хотя бы раз за истекший год посетил страну (срок пребывания не ограничен).

- Любой гражданин, не имеющий здесь жилья, но посещавший страну четыре года подряд, находясь при этом в ней не менее 3-х месяцев ежегодно.

Иностранцы, осуществляющие свою деятельность в Великобритании сроком до 2-х лет, считаются резидентами страны при наличии хотя бы одного из данных критериев. Если же иностранец работает в Объединенном королевстве более 2-х лет, то он считается резидентом независимо от наличия/отсутствия этих условий.

Помимо понятий «гражданин» и «резидент» в Великобритании имеется определение «домицилий» – человек, постоянно проживающий в стране. Резиденты и нерезиденты, которые не попадают под это определение, получают ряд льгот при оплате НДФЛ.

США

При определении резидентства этой страны для иностранных граждан, как правило, принимаются во внимание цель пребывания в Соединенных штатах и его длительность (при этом минимальный срок нахождения в стране не установлен). Также при определенных обстоятельствах могут учитываться и другие факторы

Оформляя визу в США, стоит помнить, что автоматически статус резидента получают все, кто въезжает в Штаты по визам типа H и L. А вот обладатели виз типа J резидентами не становятся.

Важное отличие США от большинства других стран заключается в том, что став резидентом, иностранец не утрачивает данного статуса даже при длительном отсутствии в государстве. Лишают его только в случае окончательного отъезда из Соединенных штатов

Франция

Здесь резидентом считается любой человек (независимо от подданства), более 1 года являющийся собственником жилья на территории этой страны. Также автоматически статус присваивается тем, кто проживает здесь большую часть времени (более полугода).

Япония

Законодательство страны содержит такие понятия, как постоянный и непостоянный резидент. К первым относятся все граждане страны и иностранцы, проживающие здесь более 5 лет. Те же иностранцы, которые постоянно находятся или имеют собственное жилье в Японии сроком от 1 до 5 лет, считаются непостоянными резидентами.

Программы ВНЖ Португалии в 2021 году

За какие заслуги правительство Португалии готово предоставить иностранным лицам ВНЖ:

Покупка недвижимости от 500 тысяч евро с последующим владением не менее 5 лет. В дальнейшем, имущество можно продать, что также позволяет выгодно инвестировать средства.

Приобретение недвижимости жилого и коммерческого назначения под реновацию по ставке от 350 тысяч евро

В данном случае следует обратить внимание на возраст объекта, который не может быть более 30 лет. Также инвестор обязуется восстановить жилье/здание для личного пользования или будущей продажи.

Инвестиции в акции португальских компаний или вклад в банковский сектор страны – от 1 млн евро.

Покупка акций инвестиционного/венчурного фонда на сумму не менее 500 тысяч евро с соблюдением ряда условий:срок погашения паев в момент сделки – не менее 5 лет;

не менее 60% фонда должны быть инвестированы в португальские компании.

Регистрация бизнеса в Португалии нерезидентом и формирования не менее 10 рабочих мест для местных граждан.

Данный перечень программ не является полным и в каждом отдельном случае открывает доступ к гражданству ЕС, получить которое можно через инвестиции в Португалию. Как это можно сделать быстро и законно, читайте в нашем информационном материале или уточните у экспертов портала.

ВНЖ Португалии за инвестиции в недвижимость – «Золотая виза»

Самый быстрый и популярный способ получить налоговое резидентство и ВНЖ Португалии – через покупку недвижимости по «Золотой визе». Стартовая сумма вложений может быть не менее 350 000 евро (объект под реконструкцию) и от 500 000 Евро (покупка другого жилья). Если недвижимость приобретается в районах с низкой плотностью населения или невысоким ВВП, то сумма инвестиций может быть снижена на 20% – 280 тысяч и 400 тысяч евро соответственно.

Такие инвестиции являются 100% возвратными и имеют рад преимуществ:

- Простая процедура оформления Золотой визы для иностранцев, в том числе через доверенное лицо без личного присутствия.

- В зависимости от количества заявителей по одному объекту, получить ВНЖ в Португалии можно уже через 2-6 месяцев.

- Через 5 лет владения объектом, иностранный подданный может претендовать на португальское гражданство.

- Также через 5 лет допускается продажа недвижимого имущества, что гарантирует возвратные инвестиции и дополнительный доход.

- Не обязательно жить в Португалии. Достаточно пребывать на территории государства 7 дней в году (первый год) и 14 дней в течение 2-х последующих лет. За это время приобретенное жилье или коммерческий объект можно сдавать в аренду с доходом 3% — 6%.

- Новые налоговые резиденты получают льготы и доступ к СОИДН.

- Нет обязательств по экзамену на знание португальского языка.

- Также «Золотая виза» открывает доступ к странам ЕС и Шенгену, куда иностранные лица могут въезжать на отдых и для деловых встреч без визы.

- Инвестор и члены его семьи также сохраняют за собой право работать в Португалии на законных основаниях, обучаться в школах и вузах Европы без студенческой визы.

- Открыт доступ к системе здравоохранения.

Налоговое резидентство Португалии – статус RNH

Если иностранец желает не просто жить в Португалии, а получить особый налоговый статус резидента юрисдикции с целью оптимизации налогов (Non-Habitual Residents), то следует соответствовать следующим требованиям:

- Иметь право проживать в Португалии, что чаще всего касается выполнения условий по программе «Золотая виза».

- Не быть налоговым резидентом Португалии на протяжении последних 5 лет.

- Иметь доказательства проживания в стране – договор аренды недвижимости или подтверждение ее покупки.

Налоговый режим RNH действует на протяжении 10 лет с момента присвоения и предусматривает снижение ставки подоходного налога до 20% (для граждан Португалии в 2021 году она достигает 48%).

Кто может претендовать на статус Non-Habitual Residents в Португалии? Данные правила распространяются на состоятельных граждан и людей отдельных профессий, среди которых руководители и инвесторы высшего ранга, инженеры, геологи, архитекторы, учителя, врачи, актеры, IT специалисты и прочие.

Какие преимущества дает налоговое резидентство Португалии в статусе Non-Habitual Residents:

- 0% налог на доход из зарубежных источников;

- 0% налог на иностранную пенсию, дивиденды, роялти в соответствии с СОИДН;

- отсутствие налога на наследство и дарение;

- бесплатный перевод средств за рубеж и на счет в Португалию;

- заявка на RNH рассматривается не более 7 дней.

Таким образом, налоговое резидентство Португалии имеет ощутимые достоинства, включая налоговые льготы, европейское гражданство и безвизовый въезд в страны Шенгена.

Нововведения, касающиеся имущественного налога нерезидентов

Полтора года назад правительство приняло решение о внесении поправок в Федеральный Закон, согласно которым, нерезиденты получили значительные поблажки, уравнивающие их по правам с резидентами, если речь идёт о продаже имущества, но, далеко не все об этом знали и боялись продавать недвижимость. В 2018 году был принят Федеральный Закон №424, в котором произошло освобождение нерезидентов РФ от уплаты НДФЛ по ставке 30% при сделке на продажу принадлежащей им недвижимости, находящейся в России.

Также это означает, что в данном случае они будут пользоваться теми же правами, что и резиденты. Нерезидент – это необязательно не гражданин России. Как говорилось выше, этот статус присваивается в том случае, если за пределами страны человек провел 183 дня и более от 365 в году. Такая ситуация часто случается при оформлении ВНЖ на основе программы «золотой визы», которая выдается при выезде со страны на лечение или обучение.

До 2019 года, если нерезидент продавал имущество, находящееся в России, после сделки он был обязан отдавать государству 30% от полученной в результате суммы. Эти правила могли применяться тогда, когда на момент сделки владелец имущества был резидентом, а к концу года получил статус нерезидента поскольку число дней пребывания в другой стране превысило необходимый период нахождения в России.

Единственная лазейка – это договоры о невозможности применять двойное налогообложение для нерезидентов, которые были заключены Россией с несколькими другими странами. Это означает, что нерезидент мог воспользоваться правом платить налог по закону того государства, резидентом которого он является. На данный момент, каждый нерезидент может продавать свою недвижимость в РФ, не опасаясь ставки НДФЛ в 30%.

Кроме этого, как и резиденты, они освобождены от уплаты данного сбора, если недвижимость пребывала в собственности больше 5-ти лет. Если человек владел продаваемым объектом меньше данного периода, независимо от резидентства, он оплатит налог 13%. Нововведения вступили в силу 1 января 2019 года. Сделки, которые были проведены до этого, облагались налогами по установленным до этого момента правилам, то есть в размере 30% от суммы проведённой сделки купли-продажи.

Чем в РФ отличаются налоговые статусы

Статус налогового резидентства определяет страну, в которой юридическое лицо будет платить налоги со всего своего дохода и правила налогообложения, которые отличаются у резидентов и нерезидентов.

Рассматривая, в чем отличие юридического лица-резидента от нерезидента, следует указать главное: нерезиденты в РФ платят налоги только за те доходы, которые получены от бизнес-активности в России, в то время как все, что заработано ими за пределами российского государства, налогом не налогооблагается. Резиденты РФ декларируют все свои доходы и платят в российскую казну с них налоги.

Возможно ли определить резидентство по номеру банковского счета

Юридическое лицо, которое осуществляет свою деятельность на территории РФ, обязано иметь хотя бы один лицевой счет в банке. Юридические лица-нерезиденты, так же, как и резиденты, имеют право открывать валютные и рублевые счета в банках, которые получили для этого разрешение от Центробанка РФ (ст. 13 Закона от 10.12.2003 № 173-ФЗ “О валютном регулировании и валютном контроле”).

Банковские счета различаются по их принадлежности (положение Банка России № 579-П от 27.02.2017) и содержат признак компании резидента или нерезидента. По номеру банковского счета (состоит из 20 цифр) возможно определить резидентность юрлица.

Глава «А» положения № 579-П четко определяет, что расчетные счета юридических лиц-нерезидентов начинаются с номеров:

- 40804 (рублевый счет типа «Т»);

- 40805 (рублевый счет типа «И»);

- 40806 (конверсионный счет «С»);

- 40807 (счет нерезидента);

- 40809 (инвестионный счет);

- 40812 (проектный счет);

- 40814 (конвертируемый счет «К»);

- 40815 (неконвертируемый счет «Н»);

- 40818 (валютный счет).

В этих номерах цифры после регистра 408 указывают на тип лица и счета. Все остальные номера указывают на юридических лиц-резидентов.

Таким образом, зная банковский номер организации, можно со стопроцентной точностью определить ее резидентство.

Возможно ли определить резидентство по ИНН

Идентификационный номер налогоплательщика (его чаще называют ИНН) обязателен для всех субъектов предпринимательской деятельности на территории РФ. Представляет он из себя десять цифр:

- 4 цифры – место регистрации: первые 2 – код субъекта РФ, другие 2 – код местных налоговых органов;

- 5 цифр – так называемый ОГРН или основной государственный регистрационный номер;

- 1 контрольная цифра.

По коду ИНН можно легко определить иностранную организацию или фирму – с 01.01.2015 индивидуальный номер таких организаций начинается с «9909» (Межрегиональная инспекция ФНС), далее – 5 цифр кода иностранной организации и в конце контрольная цифра.

Определить резидентство по номеру ИНН сложно и легко ошибиться. Так, иностранная по коду компания может оказаться резидентом РФ. Поэтому данные необходимо дополнительно проверять по другим источникам.

Поможет ли КПП определить налоговый статус

КПП – дополнительный код из девяти цифр, который получают юридические лица в налоговой инспекции при постановке на учет. Это касается как резидентов, так и нерезидентов РФ. Главное его назначение – показать причину, по которой данная организация оказалась на учете в определенной налоговой инспекции. Таких КПП у юридического лица может быть несколько и со временем они могут меняться: например, при смене адреса.

Первые две цифры КПП представляют регион РФ, третья и четвертая – номер налоговой инспекции. Следующие две указывают, по какой причине организация встала на учет:

- 01 – по месту нахождения центрального органа;

- 02–05, 31 и 32 – по месту нахождения подразделения организации (это может быть представительство или филиал иностранной компании);

- 06–08 – по нахождению недвижимости. Иностранные организации обозначаются числами от 51 до 99.

- Последние цифры – порядковый учетный номер (по указанной причине).

Информация о резиденстве юридического лица в КПП не содержится.

Как выяснить резидентство юридического лица на сайте ФНС РФ

Самый простой и быстрый способ получить необходимую информацию о резидентстве – посетить сайт ФНС РФ. Алгоритм действий несложен:

- необходимо задать параметры поиска – ИНН, КПП или адрес;

- внести в поисковую строку избранный параметр и получить информацию, которую можно загрузить в виде файла в формате PDF.

Другой вариант:

- выбрать в электронных сервисах «Риски бизнеса: проверь себя и контрагента»;

- выбрать «юридическое лицо» и задать в критериях поиска – ИНН, ОГРН или название организации.

После того как исходная информация в поле поиска введена, следует ввести капчу и кликнуть «Найти». После этого можно будет ознакомиться с детальной информацией о нужном юридическом лице, в том числе о его резидентстве в РФ.

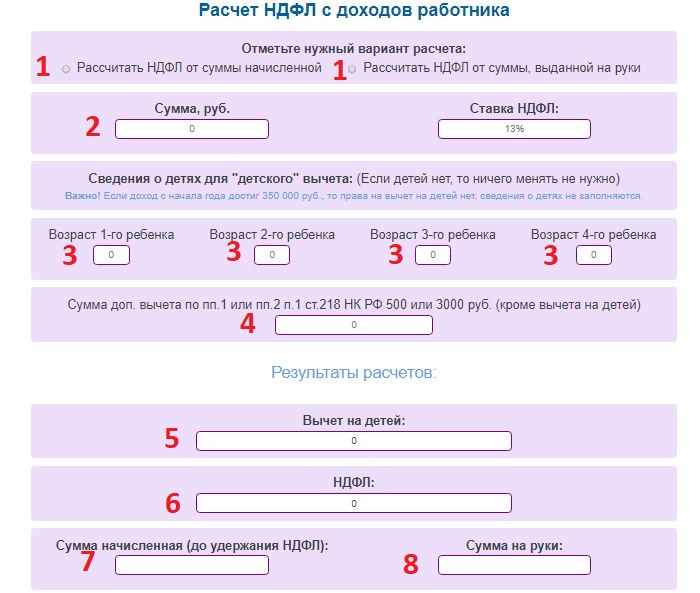

Порядок налогообложения доходов физических лиц

Резидент РФ должен отчитываться по всем доходам, независимо от места их возникновения, будь то Россия или какая-то другая страна. Размер процента привычный – 13.

Нерезидент платит только с доходов, полученных в России, при этом, по общему правилу, ставка повышена – 30. Но есть и исключения:

- высококвалифицированные специалисты;

- моряки, плавающие под флагом РФ;

- домашний персонал, который был нанят в частный дом;

- те, кто трудится по найму;

- соотечественники, пожелавшие переехать на историческую родину.

Все они платят 13%.

Доход от владения долей российской организации предусматривает необходимость уплаты подати в размере 15%.