Счет 04 в бухгалтерском учете

Содержание:

Типовые проводки по 04 счету

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Нематериальные поисковые активы переведены в состав нематериальных активов | 04 | 08 |

| НМА введен в эксплуатацию | 04 | 08-5 |

| Учтены затраты на НИОКР | 04 | 08-8 |

| Скорректирована первоначальная стоимость НМА, учтенная неверно. | 04 | 76-2 |

| Оприходован НМА, полученный от головного отделения организации (проводка в учете филиала) | 04 | 79-1 |

| Оприходован НМА, полученный от филиала, выделенного на отдельный баланс (проводка в учете головного отделения организации) | 04 | 79-1 |

| Оприходован НМА, полученный в доверительное управление (на отдельном балансе доверительного управления) | 04 | 79-3 |

| Оприходован НМА, переданный в доверительное управление (проводка в учете учредителя управления) | 04 | 79-3 |

| Оприходован НМА, полученный в качестве вклада по договору о совместной деятельности (на отдельном балансе совместной деятельности) | 04 | 80 |

План счетов. Счет 07 «Оборудование к установке»

Бухгалтерский учет ~ план счетов >>

Счет 07 «Оборудование к установке» предназначен для обобщения информации о наличии и движении технологического, энергетического и производственного оборудования (включая оборудование для мастерских, опытных установок и лабораторий), требующего монтажа и предназначенного для установки в строящихся (реконструируемых) объектах. Этот счет используется организациями-застройщиками.

К оборудованию, требующему монтажа, также относится оборудование, вводимое в действие только после сборки его частей и прикрепления к фундаменту или опорам, к полу, междуэтажным перекрытиям и прочим несущим конструкциям зданий и сооружений, а также комплекты запасных частей такого оборудования. В состав этого оборудования включаются контрольно-измерительная аппаратура или другие приборы, предназначенные для монтажа в составе устанавливаемого оборудования.

На счете 07 «Оборудование к установке» не учитывается оборудование, не требующее монтажа: транспортные средства, свободно стоящие станки, строительные механизмы, сельскохозяйственные машины, производственный инструмент, измерительные и другие приборы, производственный инвентарь и др. Затраты на приобретение оборудования, не требующего монтажа, отражаются непосредственно на счете 08 «Вложения во внеоборотные активы» по мере поступления их на склад или в другое место хранения.

Оборудование к установке принимается к бухгалтерскому учету по дебету счета 07 «Оборудование к установке» по фактической себестоимости приобретения, складывающейся из стоимости по ценам приобретения и расходов по приобретению и доставке этих ценностей на склады организации.

Приобретение оборудования за плату у других организаций и лиц отражается по дебету счета 07 «Оборудование к установке» в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками» или др.

Принятие к бухгалтерскому учету оборудования, внесенного учредителями в счет их вкладов в уставный (складочный) капитал организации, отражается по дебету счета 07 «Оборудование к установке» и кредиту счета 75 «Расчеты с учредителями».

Поступление оборудования к установке может быть отражено с использованием счета 15 «Заготовление и приобретение материальных ценностей» или без использования его в порядке, аналогичном порядку учета соответствующих операций с материалами.

Стоимость оборудования, сданного в монтаж, списывается со счета 07 «Оборудование к установке» в дебет счета 08 «Вложения во внеоборотные активы». При этом завезенное на строительную площадку оборудование, требующее монтажа, подрядчик принимает на забалансовый учет по счету 005 «Оборудование, принятое для монтажа». Стоимость этого оборудования или его частей, сданных в монтаж, подрядчик снимает с забалансового учета по счету 005 «Оборудование, принятое для монтажа». Стоимость оборудования, переданного подрядчику, монтаж и установка которого на постоянном месте эксплуатации фактически не начаты, не снимается с учета у застройщика.

При продаже, списании, передаче безвозмездно и др. оборудования к установке его стоимость списывается в дебет счета 91″Прочие доходы и расходы».

Аналитический учет по счету 07 «Оборудование к установке» ведется по местам хранения оборудования и отдельным его наименованиям (видам, маркам и т.д.).

Счет 07 «Оборудование к установке» корреспондирует со счетами

| по дебету | по кредиту |

| 15 Заготовление и приобретение материальных ценностей 23 Вспомогательные производства 60 Расчеты с поставщиками и подрядчиками 66 Расчеты по краткосрочным кредитам и займам 67 Расчеты по долгосрочным кредитам и займам 71 Расчеты с подотчетными лицами 75 Расчеты с учредителями 76 Расчеты с разными 79 Внутрихозяйственные 80 Уставный капитал 86 Целевое финансирование 91 Прочие доходы и расходы | 08 Вложения во внеоборотные активы 23 Вспомогательные производства 76 Расчеты с разными дебиторами и кредиторами 79 Внутрихозяйственные расчеты 80 Уставный капитал 91 Прочие доходы и расходы 94 Недостачи и потери от порчи ценностей 99 Прибыли и убытки дебиторами и кредиторами расчеты |

Бухгалтерский учет ~ план счетов >>

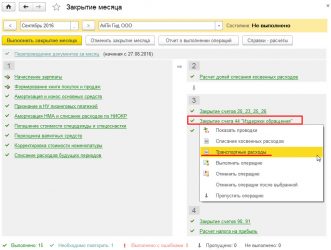

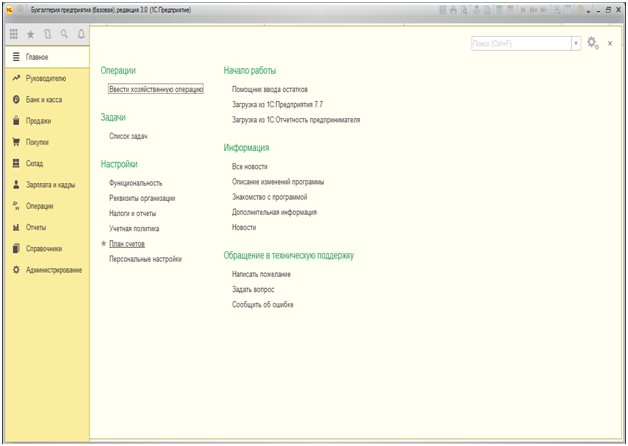

План счетов в 1С

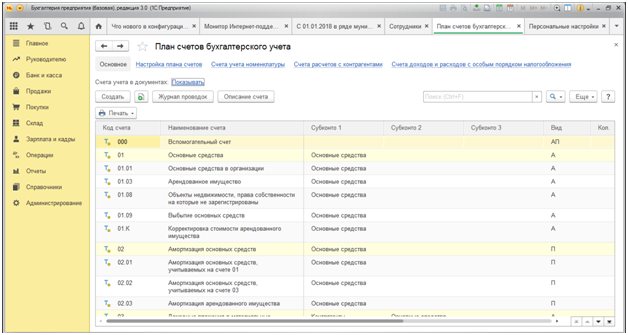

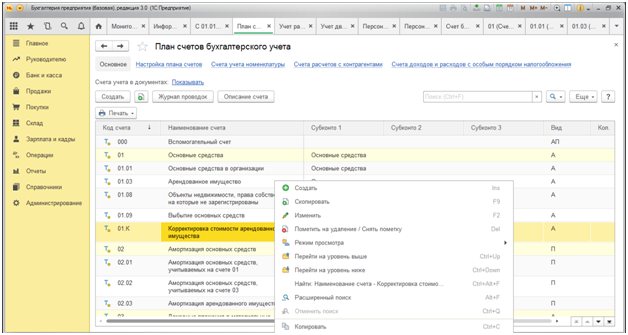

Для начала работы необходимо найти план счётов в 1С 8.3. Бухгалтерия. Для этого пользователь переходит в главное меню, раздел настройки/План счетов.

Необходимо дважды кликнуть по плану счетов. В ответ откроется стандартное окно, которое адаптировано под нюансы работы конкретной организации.

В новом окне откроется таблица. В ней в последовательном порядке указаны такие данные, как код счёта, субконто, наименование и вид. Различают активный, пассивный и активно-пассивный вид. Можно добавлять субсчета со 2 и 3 уровней с использованием не только цифровых, но и буквенных обозначений.

Например, к счету 10 «Материалы» открывается субсчет 10-01 «Сырье и материалы», далее субсчет третьего уровня 10-01-И, отражающий импортное производство, или 10-01-К или 10-01-Ч, отражающий красный или черный цвет материала

Важно помнить, что при наличии субсчетов в проводках участвуют только субсчета второго уровня

Во всех версиях системы 1С:Бухгалтерия есть стандартный или базовый план счётов бухучёта. Компания может дополнительно создать свой вариант и адаптировать его под индивидуальные словчи функционирования организации.

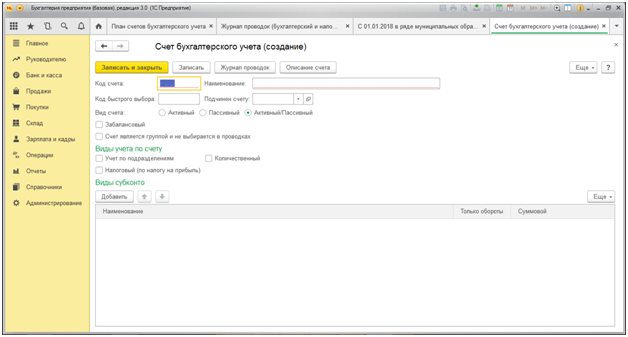

В вкладке активны кнопки «Создать», «Журнал проводок» и опции «Описание счета» применяются изменения. Пользователь добавляет новый счёт в уже реализованный план счётов при помощи клавиши «Создать». Выполнить идентичное действие модно при помощи функции копирования текущего счёта.

В новом окне заполняются все поля, включая наименование, а также код счёта. При его установке программа попросит выбрать счёт не в соответствии с иерархией кодов. Эта особенность никоим образом не влияет на особенность подвода итогов в оборотно-сальдовых ведомостях. Пользователь может установить отдельный флажок «Забалансированный», чтобы сформировать счёт данного типа. В рам учитывается не баланс самого предприятия. Во вкладке «Виды учёта по счёту » возможно кликнуть только на раздел «Налоговый» в стандартном исполнении. Он позволяет учитывать все имеющиеся налоги на прибыль. Категории «Учет по подразделениям» и «Количественный» активизируются только при вводе счётов, по которым возможно совершить учёт по заданному признаку.

Субконто к счетам ставятся в зависимости от степени нужности по отношению к тем или иным счетам. Так, поставщики и потребители могут отдельно открыть субконто по партиям товаров и договорам.

Добавить счет в план счетов возможно, если пользователь наведёт курсор на любое свободное пространство на данном окне. Далее необходимо кликнуть правой кнопкой мыши. Для удобства управления откроется Специальная панель инструментов. Среди доступных опций пользователь выбирает вкладку «Создать», «Скопировать» или «Изменить». Плохие возможности доступны при нажатии на раздел «Еще», расположенный в правой стороне экрана.

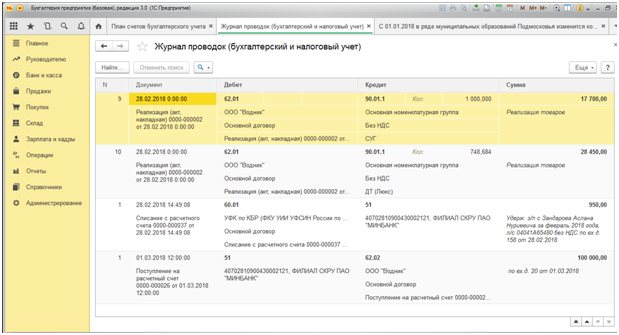

«Журнал проводок» является перечнем осуществимых программой действий по созданию подводок по всем текущим счетам. С его помощью можно оперативно просмотреть историю операций с отмеченными данными о документе, который послужил основанием для реализации проводки, либо корреспондирующих сумм и счётов с кратким содержанием об операции

В новом окне открывается опция поиска документа по дате создания, счёту или субконто. Пользователь может самостоятельно задать определённый период действия.

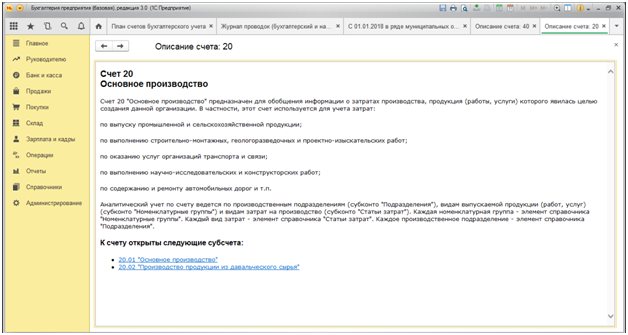

Для этого можно навести курсор на любое свободное пространство и кликнуть по клавише «Описание счёта». После этого на экране появятся все существующие данные относительно с описание. Открытого счёта, субсчета (при его наличии) и привязанные к файлу субконто.

При открытии нового счёта в системе 1С:Бухгалтерия необходимо указать описание счёта. Оно должно соответствовать положениям закона Минфин РФ.

Клавиша «Печать» позволяет вывести детальный план с описанием счётов на экран с последующим перенесением данных на бумажный носитель. Пользователь может оформить План счетов в качестве основного дополнения к приказу.

Определение первоначальной стоимости НМА

НМА приобретен за плату

Первоначальная стоимость амортизируемых НМА определяется как сумма расходов на их приобретение (создание) и доведение их до состояния, в котором они пригодны для использования (например, патентные и иные аналогичные пошлины, оплата услуг патентного поверенного и т. д.). В стоимости НМА не учитываются НДС и акцизы (кроме случаев, предусмотренных НК РФ).

Расходы на приобретение нематериальных активов должны быть подтверждены документально: договорами, актами передачи исключительных прав, описанием объекта интеллектуальной собственности, технической документацией и т. д. На каждый объекты нематериальных активов в организации должна быть заведена карточка учет нематериальных активов. Можно воспользоваться унифицированной формой НМА-1.

Стоимость НМА, созданных самой организацией, определяется как сумма фактических расходов на их создание, изготовление (включая материальные расходы, расходы на оплату труда, расходы на услуги сторонних организаций, патентные пошлины, связанные с получением патентов, свидетельств), за исключением сумм налогов, учитываемых в составе расходов в соответствии с НК РФ.

Согласно ст. 333.30 НК РФ за совершение действий по государственной регистрации исключительных прав на программы ЭВМ, базы данных, топологии интегральных микросхем взимается государственная пошлина, которая на основании п. 10 ст. 13 НК РФ относится к федеральным налогам. Таким образом, создавая указанные объекты нематериальных активов, организация уплаченную госпошлину за регистрацию не включает в первоначальную стоимость нематериальных активов, а списывает в текущие расходы. А вот затраты на уплату пошлины по договору отчуждения исключительных прав учитываются в первоначальной стоимости НМА, если договором предусмотрено, что данные расходы несет приобретатель.

НМА получен безвозмездно

Для начала напомним, что в соответствии с абз. 2 п. 1 ст. 257 НК РФ первоначальная стоимость основного средства определяется как сумма расходов на его приобретение, а в случае, если основное средство получено налогоплательщиком безвозмездно, –

как сумма, в которую оценено такое имущество согласно п. 8 ст. 250 НК РФ. Иными словами, если ОС получено безвозмездно, то его рыночная стоимость отражается в составе внереализационных доходов и в то же время формирует его первоначальную стоимость, исходя из которой и начисляется впоследствии амортизация.

В отношении НМА такой нормы не предусмотрено. Поэтому если НМА получено безвозмездно, то его стоимость отражается во внереализационных доходах на основании п. 8 ст. 250 НК РФ, но первоначальная стоимость для целей начисления амортизации не формируется.

Отметим, в этой норме есть оговорка – за исключением случаев, указанных в ст. 251 НК РФ. Подпунктом 51 п. 1 данной статьи установлено, что в составе доходов при расчете базы по налогу на прибыль организаций не учитываются доходы в виде исключительных прав на изобретения, полезные модели, промышленные образцы, программы для электронных вычислительных машин, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау). При этом должны соблюдаться следующие условия: объект интеллектуальной собственности должен быть создан в ходе реализации государственного контракта, а затем передан исполнителю этого контракта его государственным заказчиком по договору о безвозмездном отчуждении.

Таким образом, имущественные права, указанные в пп. 51 п. 1 ст. 251 НК РФ, к амортизируемому имуществу не относятся и, следовательно, амортизация по ним не начисляется. В случае дальнейшей реализации таких прав налогоплательщик не сможет учесть расходы в виде их стоимости на основании п. 48.19 ст. 270 НК РФ (см. Письмо Минфина России от 06.04.2015 № 03‑03‑06/1/19204).

Вложения в нефинансовые активы.

Приказом № 198н расширена сфера применения счета 0 106 00, а также введены новые аналитические счета для учета капитальных вложений. Согласно новым нормам счет 106 00 применяется не только для учета вложений (инвестиций) в объеме фактических затрат учреждения в объекты нефинансовых активов при их приобретении, строительстве (создании), модернизации (реконструкции, в том числе с элементами реставрации, техническом перевооружении, достройке, дооборудовании), изготовлении, а также затрат, связанных с выполнением научно-исследовательских, опытно-конструкторских, технологических работ, которые впоследствии будут приняты к бухгалтерскому учету в качестве объектов нефинансовых активов, но и для сумм произведенных капитальных вложений в нефинансовые активы, безвозмездно передаваемые в целях формирования стоимости нефинансовых активов.

Вложения в нефинансовые активы, осуществляемые учреждениями в целях создания (модернизации, реконструкции, в том числе с элементами реставрации, технического перевооружения, достройки, дооборудования, осуществления иных расходов, формирующих капитальные вложения) нефинансовых активов, учитываются на счете, содержащем соответствующий аналитический код группы синтетического счета согласно п. 37 Инструкции № 157н (10, 20, 30, 40, 60) и соответствующий аналитический код вида синтетического счета объекта учета (п. 127 Инструкции № 157н в редакции Приказа № 198н применяется с 01.01.2021):

-

106 0N «Вложения в научные исследования (научно-исследовательские разработки)»;

-

106 0R «Вложения в опытно-конструкторские и технологические разработки»;

-

106 0I «Вложения в программное обеспечение и базы данных»;

-

106 0D «Вложения в иные объекты интеллектуальной собственности».

Счета 106 0N,106 0R,106 0I,1060D предназначены для учета фактически произведенных затрат в составе вложений в объекты нематериальных активов, связанных с их приобретением, созданием, формированием балансовой стоимости, а также сумм произведенных вложений в объекты нематериальных активов, безвозмездно передаваемых в целях формирования стоимости нематериальных объектов основных фондов (п. 131 Инструкции № 157н в редакции Приказа № 198н).

Аналитический учет по счету 0 106 00 ведется в многографной карточке либо в ином регистре бухгалтерского учета, предусмотренном согласно учетной политике для систематизации информации по соответствующей аналитической группе синтетического счета, в разрезе видов (кодов) затрат по каждому строящемуся (реконструируемому, модернизируемому), приобретаемому (изготавливаемому, создаваемому) объекту нефинансовых активов (п. 128 Инструкции № 198н в редакции Приказа № 198н применяется на 01.01.2021).

Записи по дебету счета МЦ.04

Согласно Плану счетов (приказ Минфина РФ от 31.10.2000 № 94н) для оприходования инвентаря и хозпринадлежностей используется балансовый счет 10.09. Для отражения данной хозоперации в программе «1С:Бухгалтерия» предусмотрен документ «Поступление товаров и услуг».

При принятии к учету инструментов и прочего инвентаря создается новый документ с видом операции «Покупка, комиссия». Документ заполняется с указанием:

- что приходуется,

- от кого,

- в каком количестве,

- по какой цене.

В качестве дебетового счета учета выбирается счет 10.09 «Инвентарь и хозяйственные принадлежности».

Запись по кредиту счета 10.09 проходит при передаче инвентаря и прочего хозимущества в эксплуатацию. Для этого создается и проводится документ «Передача материалов в эксплуатацию».

При передаче инвентаря заполняется закладка «Инвентарь и хозяйственные принадлежности»:

- выбирается по позициям номенклатура передаваемых ценностей,

- сотрудник, принимающий их в пользование,

- указывается счет учета 10.09 и способ отражения затрат.

При проведении документа происходит списание ценностей со счета учета 10.09 на счет затрат. Одновременно данные ценности проходят по дебету счета МЦ.04 в разрезе номенклатуры, количества и материально ответственных лиц. Таким образом можно организовать надлежащий контроль за сохранностью имущества организации.

Документ «Передача материалов в эксплуатацию» позволяет распечатать ведомость учета выдачи (форму МБ-7) или требование-накладную (форму М-11). При необходимости можно сменить материально ответственное лицо, отвечающее за сохранность хозяйственных ценностей, учтенных за балансом.

ГЛАВНОЕ ЗА НЕДЕЛЮ

10.06.202016:08 Кадры

15.06.202010:46

Налоги

11.06.202011:30

Учет и отчетность

10.06.202014:21

Кадры

10.06.202010:34

Налоги

ПОДКАСТ 20.03.2020

Электронные трудовые книжки

Все выпуски

Комментарии к документам для бухгалтера

В приказе о дисциплинарном взыскании нужно указывать факты

16.06.2020 В приказе о дисциплинарном взыскании нужно подробно прописывать те нарушения, которые послужили причиной…

Сроки подачи СЗВ-ТД в 2020 году

16.06.2020 Правительство РФ обязало работодателей сдавать в ПФР сведения о приеме и увольнении не позднее следующего…

НДС при возврате товара надлежащего качества

15.06.2020 Возврат товаров в торговле – не редкость. Даже если поставщик – иностранная организация. Но в случае возврата…

‹Previous›Next Все комментарии

На каких забалансовых счетах учитываются ТМЦ?

К товарно-материальным ценностям (ТМЦ) относятся материальные запасы, готовая продукция, товары (п. 3.15 Методуказаний по инвентаризации, утв. приказом Минфина РФ от 13.06.1995 № 49).

Забалансовые счета предназначены для соблюдения требования имущественной обособленности (п. 5 ПБУ 1/08, утв. приказом Минфина от 06.10.2008 № 106н).

ВАЖНО! Вести забалансовый учет — обязанность юрлица (закон «О бухучете» от 06.12.2011 № 402-ФЗ, п. 5 ПБУ 1/08) в целях соблюдения требования о достоверности отчетности

Предприниматель не обязан вести бухучет, но может это делать по собственной инициативе — в таком случае и забалансовые операции тоже следует отражать правильно.

На забалансовых счетах учитываются ТМЦ в следующих случаях:

- Принятие на ответхранение — для этого предназначен сч. 002 «ТМЦ, принятые на ответственное хранение» Плана счетов (утв. приказом Минфина РФ от 31.10.2000 № 94н).

Принятие материалов других фирм для переработки — учет этих операций ведется на сч. 003 «Материалы, принятые в переработку».

Комиссионеры учитывают товары для перепродажи на сч. 004 «Товары, принятые на комиссию».

Рассмотрим подробнее процедуру списания материалов с этих забалансовых счетов.

Порядок начисления амортизации на объекты НМА

В отличие от Инструкции № 157н, Стандартом предусмотрено разделение объектов НМА на две подгруппы:

1. НМА с определенным сроком полезного использования.

2. НМА с неопределенным сроком полезного использования.

Согласно п. 26 Стандарта начисление амортизации по объектам НМА осуществляется только в отношении объектов с определенным сроком полезного использования. По объектам с неопределенным сроком полезного использования амортизация не начисляется до момента их реклассификации в подгруппу объектов с определенным сроком полезного использования.

Анализ возможности установления срока полезного использования по объектам НМА с неопределенным сроком полезного использования проводится ежегодно. В случае установления срока полезного использования одновременно устанавливается и способ амортизации (п. 35 Стандарта).

В Инструкции № 157н таких положений не предусмотрено.

Порядок определения срока полезного использования объектов НМА в Стандарте также скорректирован по сравнению с Инструкцией № 157н.

В силу п. 27 Стандарта данный срок определяется исходя:

а) из ожидаемого срока получения экономических выгод и (или) полезного потенциала, заключенных в НМА;

б) из срока действия прав субъекта учета на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над объектом нематериального актива;

в) из срока действия патента, свидетельства и других ограничений сроков использования объектов интеллектуальной собственности;

г) из срока полезного использования иного актива, с которым объект НМА непосредственно связан.

При проведении годовой инвентаризации объектов НМА срок их полезного использования, в том числе объектов нематериальных активов с неопределенным сроком полезного использования, уточняется в случае изменения вышеуказанных факторов и (или) условий их использования.

В настоящее время п. 60 Инструкции № 157н предусмотрено, что объекты НМА, по которым невозможно надежно определить срок полезного использования, считаются нематериальными активами с неопределенным сроком полезного использования. По указанным нематериальным активам в целях определения амортизационных отчислений срок полезного использования устанавливается из расчета десяти лет. Как было отмечено выше, согласно Стандарту на указанные объекты НМА амортизация не начисляется.

Начисление амортизации по объектам НМА с 2021 года будет осуществляться по новым правилам.

Причем сам порядок начисления амортизации на объекты НМА останется прежним (п. 93 Инструкции № 157н, п. 33 СГС «Нематериальные активы»):

а) на объекты стоимостью свыше 100 000 руб. амортизация начисляется в соответствии с нормами амортизации согласно применяемому методу амортизации;

б) на объекты стоимостью до 100 000 руб. включительно амортизация начисляется в размере 100 % первоначальной стоимости при признании объекта в составе группы нематериальных активов.

Изменения касаются методов начисления амортизации.

В настоящее время согласно п. 85 Инструкции № 157н расчет годовой суммы амортизации по объектам НМА производится линейным способом, исходя из его балансовой стоимости и нормы амортизации, исчисленной исходя из срока его полезного использования.

В силу п. 30 Стандарта при начислении амортизации по объекту НМА учреждение вправе будет применять в соответствии с учетной политикой один из следующих методов:

-

линейный – предполагает равномерное начисление постоянной суммы амортизации на протяжении всего срока полезного использования актива;

-

метод уменьшаемого остатка –амортизация определяется исходя из остаточной стоимости объекта на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента не выше 3, используемого субъектом учета и установленного им в соответствии с его учетной политикой;

-

пропорционально объему продукции – заключается в начислении суммы амортизации, основанной на ожидаемом использовании или ожидаемой производительности актива.

При этом в случае невозможности надежно оценить способ получения будущих экономических выгод или полезного потенциала, заключенного в объекте НМА, амортизацию нужно будет начислять только линейным методом.