Должен ли ип платить подоходный налог, если он работает на усн?

Содержание:

Что даёт ИП общий режим, какие налоги платить

При сравнении налоговых режимов явно видно, что по общему режиму — самая развёрнутая и сложная система отчётности. При этом у данной системы есть несколько неоспоримых преимуществ.

Когда ИП выгодно работать по общему налоговому режиму

Существуют положительные моменты и особенности компании на ОСНО:

- Если для ИП неприемлемы ограничения бизнеса:

- численность — более 100 человек;

- годовой доход — свыше 60 млн руб.

- Если планируется (или начала осуществляться) деятельность по договору простого доверительного управления имуществом.

- В случае если заключено соглашение о ведении совместной деятельности.

- У ИП на ОРН есть возможность вести деятельность по «вменёнке» (ЕНВД).

- Многие ИП учитывают, что в НДС заложены их затраты, что выгодно для предпринимательства.

- Ещё один плюс — минимизация рисков при возникновении убытков: у ИП есть возможность уменьшить сумму налога на прибыль (в том числе не выплачивать этот налог).

ОСНО выбирают те предприниматели, которые активно развивают бизнес и сотрудничают с крупными компаниями

Налоги при ОСНО

ИП на общем режиме обязан выплачивать государству как налогоплательщик 2 основных налога (при определённых условиях):

- Если был доход в отчётном периоде, ИП выплачивает НДФЛ (налог на доходы физлица).

- Если проводились операции, облагаемые НДС, устанавливается налог на добавленную стоимость.

Первый налог ИП по ОСНО — НДФЛ. Бизнесмен выплачивает 13% от своего дохода в бюджет. Расчёт налоговой базы производится исходя из показателя: доход минус документально подтверждённый расход на ведение бизнеса.

При подтверждении вычета в ИФНС должны быть приложены оригиналы фискальных чеков, счета-фактуры, накладные, другие документы, подтверждающие расходы.

Если ИП не может подтвердить расходы, доход сокращается на «норматив затрат», который составляет 20% от суммарных доходов предпринимателя.

Пример расчёта НДФЛ приведён ниже.

Правильный расчёт НДФЛ и своевременное предоставление налоговой декларации является обязанностью каждого предпринимателя

Второе налоговое бремя для ИП на общем режиме — НДС.

Существуют три вида ставки НДС:

- НДС 0% введён в свободных таможенных зонах.

- НДС 10% учитывается при продаже: продовольственных товаров, товаров для детей, печатной периодики, книг и медикаментов (для всех этих случаев есть отдельный реестр Правительства РФ).

- НДС 18% применяется во всех других случаях. Это основная ставка НДС на территории РФ.

Освобождаются от уплаты НДС все предприниматели, работающие по льготным режимам (УСН, ЕСХН, ЕВНД, ПСН), а также участники проекта «Сколково». Полная информация по льготам при уплате и отмене НДС содержится в статье 145 Налогового кодекса РФ.

Три простых действия для расчёта суммы налога:

- Подсчитайте сумму НДС, которую вы предъявили покупателям.

- Определите сумму вычетов, то есть сумму налога по выставленным вам поставщиками счетам-фактурам.

- Сравните суммы. Если первая больше — у вас НДС к уплате, разницу нужно перечислить в бюджет. Если сумма вычетов оказалась больше, то разница подлежит возмещению из бюджета.

Налоги физлица для ИП на ОСНО

Помимо основных налогов, индивидуальный предприниматель, которые выбрал для себя общий режим (ОРН) должен не позднее 1 декабря оплатить налоги на собственность (как физическое лицо):

- транспортный налог на личный транспорт;

- налог на имущество (жильё, дача);

- земельный налог (участок);

- водный налог (скважина), этот налог должен гаситься ежеквартально.

Частный предприниматель обязан, помимо имущественного и земельного налога физического лица, платить отдельно налог по имуществу, которое используется им в предпринимательской деятельности.

Налоговая отчётность по ОСНО содержит несколько деклараций

Отчетность на ОСНО в 2021 году

Ниже представлена вся основная отчетность, которую необходимо сдавать ИП и ООО на общей системе налогообложения:

Налоговые декларации

Декларация по НДС

Ежеквартальная, срок сдачи – не позднее 25 дней с даты окончания квартала. Формат представления декларации с 2015 года – электронный. Сдача декларации в бумажном виде приравнивается к непредставлению отчетности и влечет привлечение к ответственности по ст. 119 НК РФ.

Также плательщики НДС обязаны вести регистры налогового учета

: книги покупок и продаж, журнал учета полученных и выставленных счетов-фактур.

Более подробно про декларацию по НДС

Декларация по налогу на прибыль

Сдается по итогам отчетного периода (1 квартал, полугодие и 9 месяцев) в срок не позднее 28 дней с даты окончания периода. Годовая декларация представляется в срок до 28 марта.

В случае, если организация производит уплату авансов по фактически полученной прибыли отчетность она должна представлять каждый месяц до 28 числа.

Более подробно про декларацию по налогу на прибыль

Форма 3-НДФЛ подается один раз в год до 30 апреля. Форма 4-НДФЛ с 2021 года отменена.

Более подробно про 3-НДФЛ.

Декларация по налогу на имущество организаций

Декларация сдается по итогам года – до 30 марта года, следующего за отчетным. С 2021 года расчеты по авансовым платежам отменены.

Более подробно про декларацию по налогу на имущество

Единая упрощенная декларация

В случае, если в налоговом периоде у организации или ИП отсутствуют объекты налогообложения и операции, в результате которых происходит движение средств по счетам и кассе, они вправе, по определенным налогам, представить единую упрощенную декларацию.

Необходимо отметить, что ЕУД на ОСН можно сдать только по налогу на прибыль организаций и НДС (при условии, что любые операции по НДС отсутствуют). В отношении НДФЛ представление ЕУД не допускается.

Более подробно про единую упрощенную декларацию.

КУДИР

Книга учета доходов и расходов ведется ИП на ОСНО и необходима для определения налоговой базы по НДФЛ.

Её можно заполнять в бумажном и электронном виде, но, в отличие например, от КУДиР на УСН, она подлежит заверению налоговым органом.

Более подробно про КУДиР

Бухгалтерская отчетность

Для малых организаций

Организации, являющиеся субъектами малого предпринимательства (среднесписочная численность сотрудников не более 100 человек и общая сумма доходов, как реализационных, так и внереализационных, не более 800 млн. рублей в год), могут вести упрощенный бухучет, а также подавать упрощенную отчетность, которая состоит из бухгалтерского баланса и отчета о финансовых результатах.

Для крупных компаний

Крупные организации на ОСНО (коммерческие) обязаны вести полный бухгалтерский учет и составлять бухгалтерскую отчетность, которая состоит из:

- Бухгалтерского баланса.

- Отчета о финансовых результатах (старое название «Отчет о прибылях и убытках»).

- Отчета об изменениях капитала.

- Отчета о движении денежных средств.

- Пояснений к балансу и указанным отчетам.

Начиная с отчетности за 2021 год, сдавать ее нужно только в электронном виде.

Для некоммерческих организаций

Для некоммерческих организаций бухгалтерская отчетность состоит из баланса, отчета о целевом использовании средств и приложений к ним.

Начиная с отчетности за 2021 год, сдавать ее нужно только в электронном виде.

Для индивидуальных предпринимателей

ИП на ОСНО могут не вести бухучет, если осуществляют учет доходов, расходов и хозопераций (КУДИР).

Более подробно про отчетность за работников

Общие сведения

Подавать налоговою декларацию по форме 3-НДФЛ необходимо тогда, когда налогоплательщик получил дополнительный доход и хочет получить от государства любой, из имеющихся в налоговом законодательстве, вычетов.

Вычеты предоставляются только с тех доходов, которые облагаются по ставке 13%, то есть «трудовых». Но, налогоплательщик может получать и другие доходы, которые облагаются по другим процентным ставкам.

Налоговые ставки по подоходному налогу, а также виды дохода, которые налогоплательщик должен декларировать сам, приведены в статье 224 НК РФ.

Кто должен отчитываться

По форме 3-НДФЛ, то есть по своим доходам должны отчитываться следующие лица:

- индивидуальные предприниматели;

- нотариусы и адвокаты, осуществляющие частную практику;

- физические лица, которые в текущем налоговом периоде реализовали своё имущество, которое находилось в их собственности менее 3-ёх лет;

- физические лица, получившие деньги по договору дарения;

- физические лица, с которых НДФЛ не был удержан работодателем;

- физические лица, которые получили денежные выигрыши в лотерею.

Физические лица, которые отчитываются за свои доходы по такой форме, должны быть резидентами нашей страны. Об этом говорится в статье 207 НК РФ.

В некоторых налоговых инспекциях, сотрудники требуют, чтобы декларация была заполнена фирмой – посредником.

Каждый налогоплательщик должен знать, что он имеет право заполнить декларацию от руки и лично, не переплачивая посредникам. Другое дело, что так будет быстрее и надёжнее.

Необходимый пакет документов

Пакет документов, который сдается вместе с налоговой декларацией по форме 3-НДФЛ, зависит от того, с какой целью эта декларация сдаётся.

Если цель – декларирование и отчёт по полученным доходам, то необходимо приложить только справки по форме 2-НДЛФ, из которых берутся необходимые сведения о доходах этого налогоплательщика, а также о суммах подоходного налога, который был удержан с этого плательщика.

Документы, которые потребуются налогоплательщику для подготовки и заполнения декларации:

- Паспортные данные налогоплательщика;

- Его ИНН;

- Справка по форме 2-НДЛФ за предыдущий год с каждого места работы;

- Договоры, которые подтверждают получение других доходов. Например, договор на оказание услуг по подготовке фуршета, купли-продажи;

- Другие документы, которые могут подтвердить получение доходов налогоплательщиком. Например, договор дарения денежных средств;

- Если налогоплательщик имеет право на получение каких-либо вычетов, которые предусмотрены налоговым законодательством, то необходимо подготовить и эти документы.

Если же целью предоставления декларации является получение вычета, то вместе с декларацией сдаются также:

Стоит помнить, что если целью сдачи декларации считается отчёт по полученным дополнительным доходам, то сдать декларацию и все документы необходимо до 30 апреля следующего года, который идёт за тем годом, в котором возник дополнительный доход.

То же самое касается и подачи документов на имущественный вычет, полученный при продаже квартиры. Здесь отчитываться необходимо каждый год, пока налогоплательщик не «выберет» всю сумму вычета – 130 тысяч рублей.

Где посмотреть образец заполнения декларации 3-НДФЛ при ипотеке, читайте здесь.

В остальных случаях, действует общегражданский срок исковой давности – 3 года. То есть, налогоплательщик имеет право сдать декларацию по форме 3 – НДФЛ за 3 года назад – если налогоплательщик лечился в 2013 году, то подать на вычет он может и в 2020, и в 2020 и в 2020 годах.

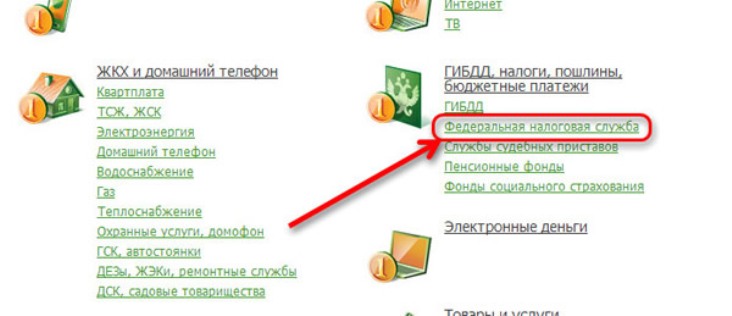

Подавать декларацию можно несколькими способами:

- лично;

- через представителя;

- через Интернет;

- по почте.

Самый надёжный способ – это подать декларацию лично, сразу в налоговую, или сдать её с помощью информационных каналов связи.

Если налогоплательщик не может по каким-либо причинам сам явиться в налоговую, он может передать документы через своего представителя, по доверенности.

Но для этого необходимо заранее выписать на него нотариальную доверенность, где будут полностью указаны ФИО и паспортные данные доверителя и доверенного лица.

Можно также отправить документы по почте заказным письмом с уведомлением и описью вложенных документов.

Нормативная база

Порядок и способы удержания подоходного налога регулируется главой 23 НК РФ.

Порядок заполнения декларации регулируется «Порядком заполнения формы налоговой декларации по налогу на доходы физических лиц», который является Приложением 2 к вышеуказанному Приказу.

ИП на ОСНО: какие правила действуют для него в отношении НДС

Применяющий ОСНО ИП (а эта обязанность появляется у него сразу в момент постановки на налоговый учет, если он не заявляет о выборе иной системы налогообложения) так же, как и организации, работающие на этом режиме, должен начислять и уплачивать НДС и отчитываться по этому налогу. Освободиться от таких обязанностей могут только лица, имеющие небольшой (до 2 млн руб. без НДС) объем продаж (не связанный с реализацией товаров, облагаемых акцизами) за 3 месяца, предшествующих выражению желания не платить налог (пп. 1, 2 ст. 145 НК РФ).

Отметим, что помимо основной НДС-декларации существует еще одна, формируемая в отношении налога, возникающего при импорте товаров из стран ЕАЭС (форма КНД 1151088). Подавать ее необходимо только в случае осуществления в периоде соответствующих операций (п. 20 раздела III приложения № 18 к Договору о Евразийском экономическом союзе, подписанному 29.05.2014).

Созданный за период отчет плательщик налога направляет в ИФНС исключительно в электронном виде. Иные варианты НК РФ не только не предусмотрены, но и приводят к расцениванию отчетности как неподанной (п. 5 ст. 174), а это штраф. Бумажный вариант сдачи отчета допустим только для неплательщиков налога, формирующих его лишь периодически в силу предусмотренной законом необходимости (выполнение обязанностей налогового агента, уплата НДС при ввозе товара на территорию РФ, оформление счета-фактуры с выделением суммы налога).

Нужно ли подавать «нулевую» декларацию по НДС при отсутствии объектов обложения, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Ип на осно без работников: какие налоги уплачиваются и отчеты сдаются

Индивидуальные предприниматели без работников достаточно редко выбирают общую систему налогообложения, однако иногда такое возможно, например, если ИП нужно работать с НДС.

Общий налоговый режим для ИП предусматривает, что доходы от предпринимательской деятельности будут облагаться налогом на доходы физических лиц (далее — НДФЛ) по ставке 13 %.

Налоговая база в этом случае представляет собой разницу между суммами полученного от предпринимательской деятельности дохода и профессиональными налоговыми вычетами.

Профессиональными вычетами являются связанные с предпринимательской деятельностью расходы, которые могут быть Вами документально подтверждены. В случае невозможности документального подтверждения расходов доходы могут быть уменьшены на установленный статьей 221 НК РФ норматив затрат (20% от суммы доходов, полученных от предпринимательской деятельности).

Основная ставка НДС 18%. НДС имеет достаточно сложную схему. При оплате поставщику вместе с суммой долга уплачивается НДС. Например, если стоимость приобретенного товара 10 000 руб.

, то плюсом к этой сумме еще уплачивается налог 1 800 руб. Соответственно поставщику необходимо заплатить 11 800 руб., сумму с НДС. А затем данную сумму можно взять к вычету, т.е.

уменьшить итоговый налог (для этого товар или материал должен быть оприходован и получен счет-фактура от поставщика).

При реализации также начисляется НДС. Например, ИП продает товар на сумму 15 000 руб., общая сумма с НДС будет 17 700 руб. (сумма НДС 2 700 руб.).

ИП должен сдавать декларацию по НДС. С 2015 года данная декларация сдается только в электронном виде. Сдается декларация каждый квартал не позднее 25 числа месяца следующего за отчетным кварталом. За 1 квартал не позднее 25 апреля, за второй не позднее 25 июля, за третий квартал не позднее 25 октября и за четвертый квартал не позднее 25 января.

Уплачивать налог за квартал необходимо по 1/3 от суммы каждые три месяца следующие за отчетным кварталом. Например, НДС за 1 квартал 2018 года составил 30 000 руб. Уплатить его нужно в следующие сроки: 10 000 руб. не позднее 25 апреля 2018 года, 10 000 руб. не позднее 25 мая 2018 года и 10 000 руб. не позднее 25 июня 2018 года.

Кроме налогов индивидуальный предприниматель также уплачивает взносы.

В 2018 году пенсионные взносы составят 26 545 руб., медицинские взносы – 5840 руб.

Эти взносы фиксированные и платятся в любом случае и не зависят от дохода. Кроме этого, когда доходы ИП с начала года превысят 300 000 руб. необходимо уплачивать и взносы с доходов.

Базой для начисления данных взносов являются доходы уменьшенные на расходы предпринимателя.

Подробнее про взносы ИП смотрите здесь.

Индивидуальные предприниматели не ведут бухгалтерский учет и не сдают бухгалтерскую отчетность.

Однако они должны вести книгу учета доходов и расходов и хозяйственных операций индивидуального предпринимателя и представлять в налоговый орган по своему месту жительства налоговую отчетность.

Бизнесмен не подписывает соглашения о трудовых отношениях с самим собой и не проводит выплату заработной платы без работников. Должен ли ИП платить НДФЛ за себя или только за сотрудников, оформленных официально? По закону оплата труда это вознаграждение, которое является стимулирующей выплатой (ст.129 ТК Р).

Следовательно, этот вид дохода облагается НДФЛ. Но так как предприниматель не получает заработную плату, то его доходы не облагаются НДФЛ. Уплата налогов производится согласно с применяемым налоговым режимом.

Наниматели переводят в бюджет государства за своих работников 13% подоходного налога с начисленной зарплаты. Оставшиеся денежные средства выплачиваются сотруднику. Дополнительно учитываются налоговые вычеты, предназначенные родителям несовершеннолетних детей. Это правило показывает, платит ли НДФЛ ИП на УСН, являясь работодателем.

НДФЛ для ИП на ОСНО в 2021 году

В соответствии с нормами Налогового кодекса РФ, у индивидуальных предпринимателей, которые применяют общую систему налогообложения (ОСНО) в некоторых случаях возникает обязанность по уплате НДФЛ. При исполнении обязанности по расчету, стоит руководствоваться нормами главы 23 Налогового кодекса РФ.

В соответствии со статьей 223 Налогового кодекса, ИП на ОСНО оплачивают НДФЛ двумя способами:

1. Авансовыми платежами

Авансовые платежи уплачиваются ИП на основании полученных налоговых уведомлений в следующие сроки:

- за 1 квартал – до 25 апреля;

- налог за 2020 год – до 15 июля;

- за полугодие — до 25 июля в размере 50% от годовой суммы авансов;

- за 3 квартал — до 25 октября в размере 25 % от годовой суммы авансов;

- за 4 квартал — до 15 января следующего года в размере 25 % от годовой суммы авансов.

2. Доплата или возврат средств из бюджета на основании корректировки поданных сведений.

Обратите внимание, что в случае неуплаты авансового платежа (в установленный срок), на задолженность будет начисляться пеня (статья 75 Налогового кодекса РФ). Авансовые платежи ИП на ОСНО рассчитываются ФНС, исходя из предположительной (фактической) прибыли

При этом, учитываются вычеты (статьи 218 и 221НК РФ), отраженные в декларации за предыдущий отчетный период

Авансовые платежи ИП на ОСНО рассчитываются ФНС, исходя из предположительной (фактической) прибыли. При этом, учитываются вычеты (статьи 218 и 221НК РФ), отраженные в декларации за предыдущий отчетный период.

После того как расчет авансов по платежам ИП на ОСНО был произведен (но не позднее чем за 30 дней до наступления даты указанного платежа), индивидуальный предприниматель получает уведомление об обязанности совершения платежа.

Отметим, что если ИП на ОСНО не получил такое уведомление, то он не обязан самостоятельно рассчитывать сумму платежа (письмо Минфина № 03-04-05/3–266 15.04.2011 г.). При этом пени и штрафы на неуплаченные авансы при неполучении уведомления из ИФНС не начисляются.

Как уже отмечалось выше, доплата или возврат денежных средств из бюджета происходит на основании корректировки поданных ИП на ОСНО сведений. То есть, если в одном отчетном периоде у налогоплательщика произошло изменение выручки (более чем на 50%), он обязан сдать декларацию для корректировки авансовых платежей по форме 4-НДФЛ.

Помимо этого, нужно подавать декларацию, если появились новые виды предпринимательской деятельности (которые зарегистрированы в ЕГРИП). В такой ситуации индивидуальный предприниматель самостоятельно определяет предполагаемый размер дохода и указывает его в извещении.

По итогам отчетного года ИП обязательно должен сдать декларацию в ФНС (по месту регистрации) в срок до 30-го апреля. Размер сбора за вычетом авансовых платежей и вычетов необходимо оплатить до 15 июля.

В случае если ИП на ОСНО является работодателем, то он признается налоговым агентом (относительно заработка своих работников). По законодательству он должен вычесть из заработка своих сотрудников (13% или 30%). В ФНС предприниматель передает справки 2-НДФЛ.

Платеж нужно перечислить не позже дня, следующего за днем выдачи заработной платы и не позже последнего дня месяца, в котором выданы отпускные или больничные пособия (Письмо Министерства Финансов № 03–0405/8–216 14.03.2013 г.).

Пункт 1 статьи 220 Налогового кодекса РФ предусматривает для ИП право на вычеты в отношении доходов, подлежащих налогообложению. Правом на социальный вычет предприниматель может воспользоваться при возникновении расходов на:

- добровольное пенсионное страхование;

- благотворительность;

- лечение;

- обучение.

Не забывайте, что ИП, который по итогам отчетного года понес убытки от ведения работ, не может уменьшать начисления облагаемые налогом.

Остановимся на моменте уплаты НДФЛ при реализации имущества, которое коммерсант непосредственно использовал в бизнесе. По общему правилу такие доходы не освобождаются от НДФЛ. Исключение – доходы от реализации жилья и транспорта, которые находились в собственности предпринимателя в течение минимального срока.

Льготу по п.17.1 из ст.217 НК РФ, т.е. не платить НДФЛ с продажи недвижимости, резиденты РФ имеют право использовать, если минимальный предельный срок владения объектом недвижимости составил пять лет. В некоторых случаях минимальный срок, при котором происходит освобождение от НДФЛ, составляет три года. Таких случаев четыре и они перечислены в Налоговом Кодексе, а именно в статье 217.1 в пункте 3.