Налог с продажи квартиры сроком владения менее 5 лет можно не платить. в каких случаях?

Содержание:

- Если продал дешевле, чем купил?

- Отдельные ситуации продажи квартиры

- Процедура оплаты

- Сроки владения недвижимостью

- Налог с продажи квартиры

- Налог на доходы с аренды жилья можно оплатить до 15 июля следующего года

- Уменьшение суммы налога

- Продажа квартиры, зарегистрированной после 1 января 2016 года

- Как снизить размер выплат?

Если продал дешевле, чем купил?

статье 217.1 НК РФ

То же касается налогового вычета в 1 миллион. Эта налоговая льгота применяется, независимо от того, за какую сумму была приобретена жилплощадь.

Например, если цена объекта 1 100 000 рублей, то налог будет уплачен только с суммы в 100 000 и составит 13 000 рублей, а при установленной цене в 1 010 000, налогообложению будет подлежать только 10 000, что составит сумму удержания в 1 300 рублей. Если квартира или её доля куплены за 1 000 000 или дешевле, то удержание производиться не будет.

Снизить размер НДФЛ или полностью отменить его поможет взаимозачёт. В некоторых случаях здесь, как раз, и применяется разница в стоимости объектов недвижимости, которые продавались и покупались одним лицом.

Провести взаимозачёт можно в следующих ситуациях:

- Если продал квартиру дешевле, чем раньше купил её. Но только в том случае, если назначен имущественный вычет, который ещё не исчерпан.

- Если в том же налоговом периоде, когда продавалась квартира, на её ремонт и иные неотделимые улучшения были затрачены деньги. Но они обычно могут лишь снизить сумму НДФЛ, а не полностью покрыть её.

- Если в налоговом периоде, когда продана квартира, приобретено новое жильё. Но только при условии, что имущественный вычет, положенный при приобретении недвижимости, ещё не исчерпан.

Все расходы, которые претендуют на получение вычета и погашения НДФЛ продавца, должны подтверждаться документально: чеками, счетами расходов и иной платёжной документацией. При взаимозачёте по купле-продаже – договорами сделок.

Снижение или погашение налоговой суммы за счёт расходов

- налоговая льгота в 1 000 000;

- все траты на квартиру, на которые имеются платёжные документы.

Полученная сумма вычитается из цены на квартиру, указанную в ДКП. Если остаток отсутствует, НДФЛ начисляться не будет. При наличии остатка в полученной разнице, с него будет произведено удержание.

Например, квартира продана за 1 700 000 рублей. Перед сделкой продавец полностью заменил в ней сантехнику и провёл капитальный ремонт. По договору подряда за ремонт он уплатил 500 000 рублей. А квитанции на покупку сантехники в совокупности составили сумму в 200 рублей.

При расчёте налога не учитывается 1 000 000 налоговой льготы, далее будут производиться следующие расчеты:

- доход с продажи, облагаемый НДФЛ – 700 000;

- расход на ремонт и сантехнику – 500 000 + 200 000 = 700 000.

Так как расход равен полученному доходу, удержание проводиться не будет.

Погашение взаимозачётом

При покупке жилья имущественный вычет (возврат) составляет 13% от цены, указанной в ДКП. Но не больше, чем 2 000 000 рублей. При оформлении ипотеки, дополнительная льгота составляет до 1 000 000 рублей, с учётом уплаты процентной ставки по кредиту.

Возврат по процентам можно использовать только после выплаты ипотеки, соответственно, применяться для вычета в одном налоговом периоде с продажей, они не могут.

Например, квартира приобретена за 3 700 000 рублей в ипотеку. Стоимость рассчитана с учётом переплаты по кредиту. Максимально допустимая для вычета цена квартиры составляет 2 000 000, а возврат будет составлять 13%, что составит 260 000 рублей. Этими деньгами можно погасить налог за продажу жилья, если оно подлежит налогообложению.

Например, если жилое помещение было продано за 3 миллиона, то за вычетом льготы, удержание будет проводиться с 2 миллионов. Это составит 260 000 рублей. Так как налог за доход и расход одинаков, может произойти полное аннулирование обязательств по уплате НДФЛ. А после того как ипотека будет погашена, владелец жилья сможет получить на руки возврат по процентам. Если проценты составили миллион или больше, то ему выдадут 130 000 рублей.

Если квартира была приобретена за 3 года до продажи, и собственник сразу же оформил имущественный вычет, положенный при её покупке, то расчёт будет проводиться, исходя из размеров остатка. Например, собственник продал квартиру дешевле, чем купил. То есть при покупке по сделке уплатил 2 500 000 рублей, а при последующей продаже – 2 300 000.

По приобретению возврат с 2 000 000 составил 260 000 рублей. А по сбыту, за вычетом льготы в миллион, – с 1 300 000 составил 169 000 рублей. Получилась разница при покупке и продаже в 91 000 рублей, 90 из них, допустим, собственник исчерпал за 3 года, получая возврат, назначенный при приобретении жилья. Остаток составил 1 тысячу, которую тот сможет затребовать заявлением, поданным в ФНС.

Все налоговые средства требуется отражать в декларации. Подавать её после получения дохода обязательно. Такое требование распространяется даже тогда, когда по взаимозачёту налоговые обязательства погашаются вычетом.

При покупке недвижимости у близких родственников, вычет не назначается.

Отдельные ситуации продажи квартиры

Иногда не все так однозначно с налогом при продаже квартиры.

Налог при перепродаже квартир

Если продавец занимается скупкой и перепродажей квартир, налог он платит такой же – 13% с суммы дохода с учетом вычета. Чтобы снизить налог, можно зарегистрироваться в качестве ИП и перейти на:

- 6% с дохода (без учета расходов);

- 15% с дохода минус расходы (не только на покупку жилья, а вообще все расходы, связанные с предпринимательской деятельностью) – в некоторых регионах ставка может быть ниже.

ИП платят также фиксированные страховые взносы на себя в ПФР и ФСС примерно 40 тысяч в год + 1% от дохода. Избежать страховых взносов можно, оформившись в качестве самозанятого.

Сколько вычетов положено, если за год продали несколько квартир

Продавая несколько объектов недвижимости, обратите внимание, что фиксированный вычет 1 млн. рублей предоставляется в год только один раз

Если, скажем, продано три квартиры, вычет все равно будет 1 млн. р., а не 3 млн. рублей – по одному за каждую квартиру. Выгоднее применить расходный вычет или заключать договоры в разные годы.

Налог с продажи приватизированной квартиры

При продаже приватизированной квартиры также нужно платить налог на общих условиях. Поскольку здесь не было расходов на приобретение жилья, чтобы снизить НДФЛ, можно применить фиксированный вычет в 1 млн. рублей или дождаться истечения трехлетнего срока владения с даты государственной регистрации права собственности в ЕГРН. Время фактического проживания в квартире по контракту социального найма в срок владения не включается.

Налог с продажи долей в квартире

Если доли продаются по одному договору, то вычет делится на всех продавцов сообразно их долям. Например, если продавцы владеют по 1/4 доли в квартире и решают применить фиксированный вычет в 1 млн. рублей, то каждый может включить в декларацию по 250 тыс. руб. вычета.

Налог с продажи при переуступке

Заключив соглашение по переуступке прав на строящуюся квартиру, продавец также обязан выплатить налог с продажи, как при заключении ДКП. Для снижения суммы подойдет налоговый вычет в размере 1 млн. рублей.

Процедура оплаты

Процедуру уплаты налога с реализации квартиры продающая сторона должна пройти самостоятельно. Заключая сделку купли-продажи, продавец жилья должен соблюсти налогообложение и уплатить сбор, в противном случае в будущем незаконное умышленное избежание налога повлечет за собой ряд проблем.

Нормативно-правовая база налога в деталях освещена во второй части Налогового кодекса нашей страны. Суть состоит в следующем: продажа недвижимого жилого объекта — это получение денежных средств конкретного физического лица, облагаемых налогом.

Нормативно-правовая база налога в деталях освещена во второй части Налогового кодекса нашей страны. Суть состоит в следующем: продажа недвижимого жилого объекта — это получение денежных средств конкретного физического лица, облагаемых налогом.

Субъект налогообложения (физическое лицо) или налоговый резидент, пребывавший на территории государства на протяжении 6 месяцев и более, уплачивает пошлину при продаже квартиры.

При реализации квартиры у продающей стороны возникает доход, за который необходимо уплатить налог и подать налоговую декларацию. За исключение берутся случаи законного освобождения от налогообложения. Граждане пенсионного возраста также должны уплачивать пошлину с продажи жилища, льготы в данном случае отсутствуют.

Налоговый период

Продолжительность отчетного периода по НДФЛ составляет 12 месяцев, по окончании которых продавец обязан предоставить в фискальный орган письменное заявление налогоплательщика о полученных доходах с учетом возможных скидок. К декларации необходимо приложить пакет документов, а затем уплатить налог на финансовую прибыль в государственный бюджет.

Способы

Чтобы уплатить подоходный налог от реализации жилья, необходимо не только внести причитающуюся сумму в казну государства, но и собрать перечень бумаг для предоставления их в налоговый орган по месту жительства. Установленный законодательством срок проведения отчетности соблюдается в строгом порядке.

Декларация подается лично. В случае невозможности персональной явки, представить отчет о доходах может законный представитель налогоплательщика, имеющий право действовать от его лица на основании доверенности.

Отчетный документ можно отправить заказным письмом, при этом наличие списка вложенной в него документации, обязательно.

Список документов

После реализации квартиры необходимо в обязательном порядке сдать декларацию 3-НДФЛ, которая и является самым важным документом для уплаты налога. Заполнять документ можно не только от руки на бланке, но и в электронно-цифровой форме. Для этого необходимо зайти на официальный веб-ресурс налоговой службы и воспользоваться специальной программой.

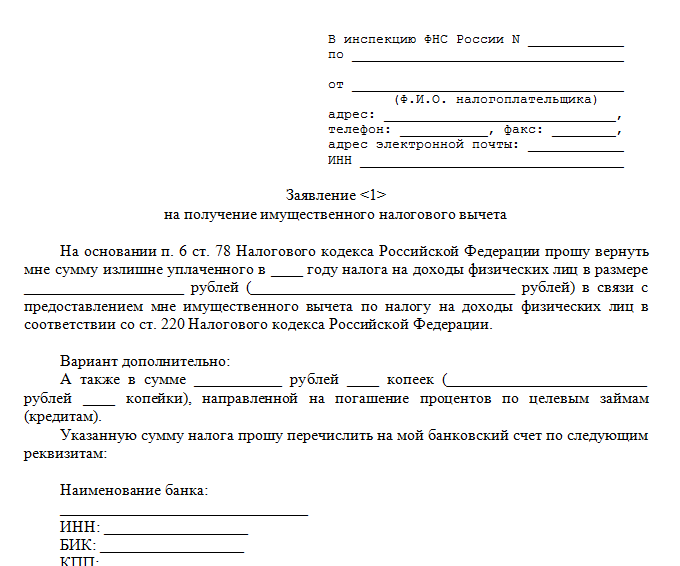

Помимо отчетного документа, продавец должен написать заявление на предоставление имущественного вычета.

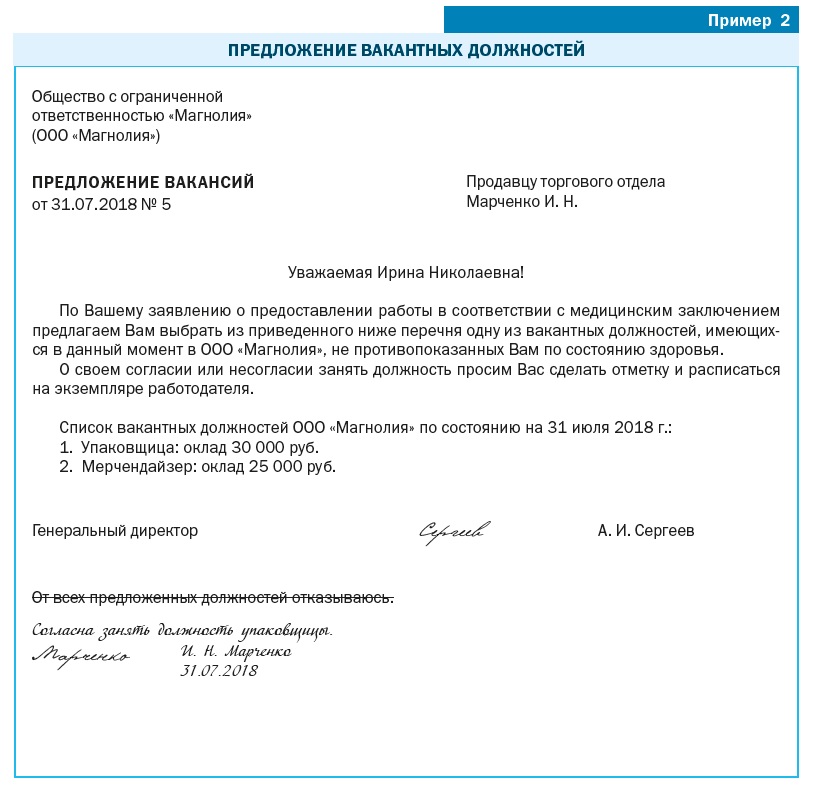

Образец заявления на получение имущественного налогового вычета

Образец заявления на получение имущественного налогового вычета

Чтобы снизить доходы на расходы, связанные с приобретение жилья, к декларации необходимо приложить копии определенных документов, а именно:

- договор купли-продажи жилища, подтверждающий, что продавец является собственником продаваемой недвижимости;

- документация из банковской структуры, подтверждающая уплату процентов по кредиту, выписки об остатке долга и другие документы, свидетельствующие о расходах;

- документальное подтверждение затрат при покупке продаваемого жилья: письменное и нотариально заверенное подтверждение факта передачи средств за квартиру от покупателя продавцу, выписка из банка о перечислении определенной денежной суммы на счет продающей стороны и прочее;

- другая документация о затратах.

Куда обращаться?

Налоговая декларация по форме 3-НДФЛ подается в налоговый орган по месту жительства. Ее необходимо предоставить до конца апреля в году, который следует за годом реализации жилья.

Уплата налога в государственный бюджет осуществляется до середины июля.

Порядок действий

Процедура внесения налогового сбора в госбюджет состоит из нескольких шагов:

- предоставление отчета о доходах (подача декларации);

- обработка документа сотрудниками налогового органа;

- итоговые расчетные операции по определению налога к уплате (за основу берутся данные из декларации);

- внесение платежа в любом отделении банка, через платежный терминал или с помощью электронного сервиса оплаты.

Чтобы налоговики правильно рассчитали подоходный налог, а уплаченная сумма своевременно поступила в казну государства, важно уделить особое внимание сбору документов, список которых был представлен выше

Сроки владения недвижимостью

Для начала давайте определимся со сроком владения недвижимостью. Ведь в некоторых случаях фраза «менее 5 лет» может не быть «приговором», так как от уплаты налога и от подачи налоговой декларации в ряде случаев освобождают продажу недвижимости после владения ею более 3 лет.

Вот какие это случаи:

- Единственное жилье. При продаже недвижимости начиная с 2020 года это условие можно применять. Для этого в Вашей собственности не должно быть других объектов недвижимости: квартир, домов, их долей. Чуть ниже по тексту мы раскроем один нюанс, который вызывает много вопросов.

- Вы оформили собственность в результате приватизации.

- Жилье досталось вам в дар от близких родственников.

- Жилая недвижимость, которая перешла по наследству.

- Недвижимость получена в рамках договора пожизненной ренты с иждивением.

Есть нюанс: если новую квартиру купили в течение 90 дней ДО продажи той, по которой считают налог, минимальный срок владения составит тоже 3 года.

Здесь нужно пояснить, почему за 90 дней именно ДО продажи, а не после.

Формально, когда вы покупаете новую квартиру ДО продажи старой, то продаваемое жилье уже не единственное, и таким образом для освобождения от уплаты налога необходимо ждать 5 лет. Именно поэтому установили такой предварительный лимит на покупку новой квартиры вместо продаваемого жилья. То есть, несмотря на то, что в собственности у вас уже будет (разумеется, при выполнении правила 90 дней) 2 квартиры, правило уплаты налога будет действовать как при продаже единственного жилья.

Кстати, здесь есть ещё один спорный вопрос. Если новая квартира покупается по ДДУ, то она еще не считается недвижимостью в собственности. Поэтому такую квартиру можно даже купить за год до продажи старой. И пока не будет получен Акт приема-передачи, уже имеющееся жилье, которое планируем продать, будет формально числиться единственным.

Дата отсчёта периода владения

Как мы уже поняли, срок владения недвижимостью — ключевой фактор при определении того, надо ли вам платить налог при продаже недвижимости. Ранее, срок владения недвижимостью отсчитывался с момента государственной регистрации права собственности при покупке недвижимости на «вторичке», и с момента подписания акта приёма-передачи при покупке нового жилья (по ДДУ).

Однако в 2020 году произошли приятные изменения. Вступили новые правила для расчета срока владения при покупке квартиры по ДДУ. Теперь срок считается от даты полной уплаты денежных средств по договору долевого участия.

Давайте рассмотрим пример. Вы начали строительство квартиры в 2015 году: оформили договор и перевели застройщику оплату. Акт приема-передачи был получен только в 2018 году. А в 2020 году было принято решение продать квартиру.

Как ранее шел подсчет срока владения?

От 2018 года. Т.е. на момент продажи считалось, что квартира в собственности только 2 года.

А что теперь?

Теперь отсчет пойдет от 2015 года — года, когда были уплачены деньги по ДДУ. Таким образом, срок владения по той же квартире составит 5 лет. А это значит, что отчитываться о продаже и платить налог не придется!

Единственное жильё, если владельцев 2 и более

Итак, первым пунктом, который позволяет снизить срок владения недвижимостью с 3 до 5 лет для освобождения от уплаты налога, является условие, что у собственника это единственное жильё. А что если у квартиры несколько собственников? И для супруги, скажем, это единственное жильё, а у супруга в собственности есть ещё квартира. Как поступать в этом случае? Надо ли платить налог, если квартира продаётся через 3 или 4 года владения?

Для этой ситуации пока нет официального разъяснения Минфина. То есть, в теории возможны два варианта:

- Можно поделить доход при продаже 50/50. В этом случае один супруг заплатит налог, другой нет.

- А можно поделить 0/100, где 100% доход от продажи будет у супруга, у которого это единственное жилье. В этом случае, налога не будет ни у кого.

Официального запрета в законе на такую схему продажи пока нет. Однако вероятно, что в ближайшем будущем появятся конкретные разъяснения.

Налог с продажи квартиры

Главную роль при определении необходимости уплаты продавцом налога с реализованной квартиры играют два основных фактора, указанных далее:

- время, в течение которого реализуемая квартира находилась в собственности продавца;

- стоимость, уплаченная продавцом при покупке реализуемой недвижимости.

Следует отметить, что решающее значение имеет не общая стоимость продажи квартиры, а разница между суммой, которая была отдана за покупку жилья и суммой, указанной в договоре о продаже недвижимости.

С временем нахождения квартиры в собственности тоже не все так просто:

- если квартира в вашем распоряжении полностью, то здесь с расчетом проблем не возникает – пограничный срок составляет ровно 36 месяцев с момента регистрации права собственности;

- если в вашем случае имеет место долевая собственность, то срок рассчитывается от первой полученной доли.

Для физических лиц

Налог с продажи квартиры в 2020 году для физических лиц составляет 13%, как и в предыдущие года. Сразу после оформления сделки собственник обязан подать декларацию в налоговый орган по месту прописки.

Также есть возможность получить налоговый возврат при продаже квартиры, который станет хорошей возможностью законным путем снизить сумму, которую необходимо уплатить в счет НДФЛ при реализации собственной недвижимости.

Для физических лиц действуют все правила, которые указаны в данной статье. Они распространяются на большинство категорий.

Полученной по наследству

Если реализуемая вами квартира была передана вам по наследству, то независимо от срока ее нахождения в вашей собственности и суммы продажи налог взиматься не будет.

Менее 3 лет в собственности

Если квартира, которую вы хотите продавать, зарегистрирована за вами менее трех лет назад, необходимость оплаты налога будет определяться двумя различными вариантами:

- разница до 1 млн. рублей – при сделке налог не взимается;

- разница от 1 млн. рублей – уплата налога необходима.

Таким образом, все зависит от стоимости квартиры.

Именно по этой причине иногда продавцы проводят различные махинации, продавая квартиру по официальной версии дешевле пограничной суммы, указанной выше, получая остальную часть денег обходным путем, избегая тем самым уплаты налога.

Для пенсионеров

Для собственников пенсионного возраста, желающих продать квартиру, действуют правила, которые аналогичны установленным в отношении других категорий граждан – лицам пенсионного возраста также необходимо будет подать налоговую декларацию, чтобы узаконить сделку и оградить себя от штрафов и других проблем с налоговой.

Пенсионеры также имеют право воспользоваться налоговым возвратом, чтобы снизить свои расходы на выплату НДФЛ.

Налог на доходы с аренды жилья можно оплатить до 15 июля следующего года

Сумма нашему экономному герою наверняка покажется немаленькой. Что ж, ему стоит утешиться тем, что оформил он квартиру в собственность до начала нынешнего года. А тем, кто стал обладателем жилья только теперь, придётся хуже. В отношении них действует статья 217.1 НК РФ. Она предусматривает трёхлетнее ожидание для безналоговой продажи, лишь когда квартира досталась по наследству или в дар от близкого родственника, в результате приватизации или по договору ренты с иждивением. А в остальных случаях предписывается ожидать целых пять лет.

Налог на имущество оплачиваем до 1 декабря следующего за расчётным года

Статья 406 НК РФ предусматривает налоговую ставку на квартиры физических лиц в 0,1%. Правда, — говорит адвокат Олег Сухов, — в статье 408 НК РФ прописаны понижающие коэффициенты на каждый год пятилетнего переходного периода, в течение которого вводится новая схема налогообложения. К 2019 году он завершится, и тогда, если цена на квартиру к тому времени не изменится, за неё ежегодно придётся отдавать около 6 тысяч рублей. Вроде бы не слишком существенная цифра, сравнительно с величиной дохода с аренды, однако всё же в десять раз выше прежнего налога, исчислявшегося по инвентаризационной стоимости. По данным сайта http://exporealty.ru/, ранее за почти такую же квартиру налог составлял весьма символические 500 рублей.

Добрый день,С 1 января 2019 года вступили в силу поправки в п. 17.1 ст. 217 НК РФ, внесенные Федеральным законом от 27.11.2018 N 425-ФЗ, согласно которым, освобождаются от уплаты НДФЛ при продаже жилых домов, квартир, комнат, включая приватизированные жилые помещения, садовых домов или доли (долей) в них, а также транспортных средств, бывшие ИП, которые использовали это имущество в своей предпринимательской деятельности. Основное условие для неуплаты НДФЛ — соблюдение минимального предельного срока владения физическим лицом данным имуществом — три или пять лет (Письма МФ РФ от 17.03.2020 N 03-04-07/20343, от 26.03.2019 N 03-04-07/20169, ФНС РФ от 11.04.2019 N БС-4-11/6802@). Минимальным сроком владения жилой недвижимостью для освобождения от уплаты НДФЛ, является три года, если жилая недвижимость получена по наследству, договору дарения или куплена до 01.01.2016. Пять лет – во всех остальных случаях. В этом случае, физическое лицо вправе не предоставлять в налоговую инспекцию по месту своей регистрации декларацию по форме 3-НДФЛ (п. 4 ст. 229 НК РФ).

Если я продам это помещение в следующем году после закрытия ИП, нужно ли мне будет платить 6% от продажи, или это уже будет продажа как частного лица и платить налог не нужно, т.к. помещение в собственности более 5-ти лет?

При продаже физическим лицом нежилой (коммерческой) недвижимости, используемой в предпринимательской деятельности, после прекращения регистрации физического лица в качестве ИП, данная льгота не действует. В этом случае, НДФЛ по ставке 13% облагается весь доход от продажи. При этом, не имеет значения, сколько времени прошло с момента утраты статуса ИП, какой режим применялся в период ведения предпринимательской деятельности. Не играет роли и срок владения имуществом. Никакие имущественные вычеты в этом случае не предоставляются.Таким образом, доходы, полученные от продажи нежилой (коммерческой) недвижимости, используемой в предпринимательской деятельности, после прекращения регистрации физического лица в качестве ИП, подлежат включению в налоговую базу по НДФЛ по ставке 13% (п. 1 ст. 224 НК РФ). Данное положение применялось и ранее, что подтверждается многочисленными Письмами МФ РФ от 23.04.2013 N 03-04-05/14060, от 15.03.2013 N 03-04-05/9-233, от 09.06.2012 N 03-04-05/3-716, от 07.03.2012 N 03-04-05/3-273, от 19.09.2011 N 03-04-05/3-673.Согласно ст. 228 НК РФ физическому лицу следует самостоятельно исчислить и уплатить сумму НДФЛ, а также представить в налоговый орган по месту учета декларацию по форме 3-НДФЛ не позднее 30 апреля года, следующего за истекшим налоговым периодом (п. 1 ст. 229 НК РФ, Письмо МФ РФ от 23.03.2012 N 03-04-05/8-365).

Сдача физлицом своего жилья в аренду признаётся предпринимательской деятельностью только тогда, когда владелец недвижимости официально зарегистрирован как ИП, и если при этом и сдача квартиры в аренду и продажа недвижимости указаны при регистрации в качестве видов деятельности.

Уменьшение суммы налога

Даже если в силу ряда причин собственник недвижимости решил продать свою квартиру, но при этом владел ею менее 5 лет, шанс найти способ уменьшить налог всегда остается. Рассмотрим самые распространенные и действенные методы:

- представить налоговому органу документированные доказательства расходов на приобретение жилья;

- в ситуации, когда жилье передано по наследству, подарено или приватизировано, продавец может воспользоваться налоговым вычетом в размере 1 млн.;

- если в одном году гражданин не только продает, но и приобретает квартиру, он получает право использовать вычет размером 2 млн. с покупной стоимости жилья.

Если недвижимый жилой объект был выигран в лотерею или перешел в собственность гражданину в качестве приза за победу в спортивных состязаниях или азартных играх, налог для перечисления в бюджет составляет 35% от общей стоимости такого «подарка судьбы».

Гражданин, решивший продать свою квартиру, долю, комнату обременяется обязательством отчитаться перед государством за полученные средства. Уплата налогового платежа при реализации жилья будет зависеть от срока, на протяжении которого квартира находилась во владении, пользовании, распоряжении, и ее продажной стоимости.

https://youtube.com/watch?v=ITr8SYNLmso

Продажа квартиры, зарегистрированной после 1 января 2016 года

Изменения по налогам при продаже квартиры в 2016 году коснулись:

- Сроков владения жильем, при котором доход от его продажи подлежит налогообложению равен 5 годам (60 месяцев).

- Недвижимости, зарегистрированной с 1 января 2016 года.

- Налогооблагаемой базы: налог от продажи квартиры рассчитывается с наибольшей суммы, после сравнения договорной цены и кадастровой стоимости.

Для кого актуальны эти правила?

- Во-первых, налог с продажи квартир для физических лиц. ИП это не касается.

- Во-вторых, закон действует в отношении недвижимого имущества, которое не используются в коммерции.

- В-третьих, нововведения касаются недвижимости, зарегистрированной после 1 января 2016 г. Для недвижимости, приобретенной до 2016 года, остается освобождение от налогообложения, если срок владения превысил 3 года (36 месяцев).

Пример 2: Жилплощадь купили в июне 2015 года, а продали в июле 2021 года. Следовательно, НДФЛ с продажи уплачивать не нужно, так она находилась в собственности более трех лет.

Срок владения в 3 года остается:

Однако есть исключения. Срок владения недвижимым имуществом 3 года для последующей реализации без уплаты налога в 2020 году, остается для:

- квартир, которые перешли к их собственникам по наследству;

- имущества, переданного в качестве подарка близкими родственниками (в соотв. со ст. 14 Семейного Кодекса);

- недвижимости, зарегистрированной в ходе окончания приватизации;

- имущества, полученного по договору ренты;

- единственной квартиры/комнаты (или долей в них), находящейся в собственности у налогоплательщика, но при условии, что продажа этой самой квартиры производится после 01.01.2020 года (до этого периода, например, куплена в 2016 году, а продана в 2019 году, применяется 5-летний срок);

- случаев, если гражданин является хозяином 2 жилых помещений. Причем первое жилье продано в 2020 году (не ранее), а второе, оставшееся в собственности, куплено за 3 месяца (или менее) перед продажей первой квартиры (комнаты, дома).

Теперь при расчетах учитывается кадастровая стоимость недвижимости

Уже 2016 года необходимо брать во внимание кадастровую стоимость жилья. Сумма, подлежащая налогообложению – максимальная величина:

- Либо договорная цена;

- Либо кадастровая стоимость, умноженная на коэффициент 0,7.

Пример 3: Гражданин приобрел квартиру в 2018 году стоимостью 5,8 млн. руб., в 2020г. он ее продал за 7,3 млн. руб. Кадастровая стоимость составляет 8,9 млн. руб. Если кадастровую стоимость умножить на коэффициент 0,7, то сумма равная 6,2 млн. руб. будет меньше, заявленной договорной цены. Поэтому, подоходный налог нужно будет рассчитывать с договорной стоимости реализации 7,3 млн. руб. НДФЛ = (7,3 – 5,8) х 13% = 195 000 руб.

Кадастровая стоимость недвижимости должна быть определена на 01.01.2016 года. Если региональные власти оценку не производили, то для обложения НДФЛ пока берут договорную цену реализации. Аналогично и с налогом на недвижимость (квартира, дом) с 2016 года расчет будет производится с кадастровой стоимости.

В ситуациях, когда кадастровая стоимость имущества меньше или равна вычету при продаже квартиры (1 млн. руб.), платить налог не нужно, но если она была в собственности менее 3 (5 лет), от подачи декларации гражданин не освобождается.

Пример 4: Гражданин приобрел дом в мае 2020 года за 672 000 руб., а в январе 2021 года он продал его за 953 000 руб. Выгоднее выбрать имущественный вычет:

- (953 000 – 1 000 000) х 13% ) — налога к уплате нет.

- (953 000 — 672 000) х 13% = 36 530 руб.

Как и раньше, собственники имущества могут воспользоваться правом не применять налоговый вычет, а уплатить подоходный налог с разницы между продажной стоимостью и первоначальной суммой приобретения имущества, если для них это выгоднее.

Пример 5: В 2020 году приобретена комната за 1300 000 руб, в 2021 году продана за 1250 000 руб. Выгоднее воспользоваться не имущественным вычетом, а расходами на покупку, тогда налога к уплате не возникает (1250 000 — 1300 000) х 13% = 0.

Как снизить размер выплат?

Способ 1 подойдет тем, кто приобретал квартиру на собственные средства или в ипотеку и имеет на руках все подтверждающие документы. В этом случае налог выплачивается от разницы между стоимостью приобретенного жилья и ценой, за которую его продают.

Пример. Квартира приобреталась за 2 115 000 рублей, продается за 3 670 000 рублей, кадастровая стоимость – 3 200 000 рублей. У владельца на руках есть договор, который подтверждает, что он купил жилье за 2 115 000 рублей. Государству нужно будет выплатить 13% от разницы между покупкой и продажей: (3 670 000 – 2 115 000) х 0,13 = 202 150 рублей.

Если бы владелец стал продавать эту же квартиру, учитывая ее кадастровую стоимость – 3 200 000 рублей, то размер налога был бы в разы выше. 3 200 000 х 0,7 = 2 240 000 рублей, что меньше суммы, указанной в договоре – 3 670 000 рублей, поэтому налог будут отсчитывать от нее. Таким образом налог составит: 3 670 000 х 0,13 = 477 100 рублей, что в 2 раза больше, чем при использовании первого способа.

️ Если продавец планирует сократить сумму налога приведенным выше способом, важно не забыть подать декларацию и предоставить документы о ранее произведенных расходов (то есть подтвердить факт того, что квартира была куплена ранее). За владельца налоговая это не сделает, и могут возникнуть проблемы

Способ 2 позволяет сократить размер налога, воспользовавшись имущественным вычетом, который составляет 1 000 000 рублей. Этот способ в большей степени подойдет тем, у кого нет документов, подтверждающих расходы на квартиру, например, если жилье было подарено или перешло по наследству, а минимальный срок владения еще не наступил.

Пример. Квартира была получена в наследство. Владелец продает ее за 4 180 000 рублей. Расчет производится следующим образом: (4 180 000 – 1 000 000 (имущественный вычет)) х 0,13 = 413 000 рублей.

Посчитаем размер налога с продажи квартиры, учитывая кадастровую стоимость – 5 300 000 рублей. 5 300 000 х 0,7 = 3 710 000 рублей. Цена на квартиру – 4 180 000 рублей – выше, поэтому из нее и рассчитывается налог: 4 180 000 х 0,13 = 543 000 рублей. Счет опять не в пользу расчетов по кадастровой стоимости.

Пользоваться правом на имущественный вычет при продаже можно каждый год. Если продавец реализует за год сразу несколько квартир, то 1 000 000 рублей будет распределен между ними. Те, кто воспользуется этим способом, также обязательно должны подать декларацию на налоговый вычет – сама налоговая без соответствующего документа его вычитать не будет.

️ При реализации квартиры за ту же цену, за которую она была приобретена, налог платить не надо, если прошло уже положенное количество времени. Но обязательно придется подать налоговую декларацию.

Произведя несложные расчеты, продавец сам определит, какой из вариантов поможет больше сократить размер налога.

Также налог платить не потребуется при продаже квартиры по договору цессии (уступке права требования). Например, жилье было приобретено в 2018 году на старте продаж. Через два года, к моменту завершения строительства, но до получения ключей, владелец решил эту квартиру продать. Поскольку недвижимость еще не находится в собственности, продавец передает права на нее покупателю. Формально цена такой квартиры остается той, что указана в договоре, однако рыночная цена может оказаться выше. Этим пользуются инвесторы, которые приобретают квартиры на этапе строительства котлована и потом перепродают на более высокой стадии готовности.

Таким образом, современное законодательство позволяет либо не платить налог от продажи квартиры, либо существенно сократить его.

Советы продавцам квартир:

- Перед продажей посчитать срок владения жильем, учитывая дату приобретения – до 2016 года или после. Если необходимые сроки уже прошли, не переживать о налоге.

- Если минимальный срок владения еще не наступил, узнать кадастровую стоимость квартиры.

- Посчитать размер налога, учитывая кадастровую стоимость и разные способы сокращения выплат, описанные выше.

- Не забыть предоставить в налоговую инспекцию декларацию и оплатить налог до 30 апреля следующего года. В 2020 году в связи с угрозой распространения коронавируса и введением режима самоизоляции срок подачи декларации был продлен до 30 июля, но заплатить налог необходимо до 15 июля.