Как платить налоги с доходов от инвестиций

Содержание:

- Где купить и как продать акции?

- Обзор документа

- Развенчиваем мифы

- Правила исчисления налоговой базы для взыскания налога с продажи акций

- Декларация и срок уплаты НДФЛ с иностранных акций

- Налогообложение дивидендов по акциям

- Какой доход можно получать

- Что следует знать перед покупкой?

- Общие правила налогообложения

- Акции Газпрома и Сбербанка: особенности продажи

- Где еще можно купить акции

- Общие сведения

- Льготы по налогам при продаже акций

- Как выбрать брокера для торговли на ММВБ?

Где купить и как продать акции?

Многих интересует вопрос, где и как выгодно купить акции на бирже. Однако рассмотрим все способы покупки ценных бумаг.

У эмитента

Такой способ позволяет купить акции физическому лицу по строго фиксированной стоимости, установленной эмитентом. Эмитент – компания, которая выпускает ценные бумаги.

Следует обратиться к эмитенту через представителя или лично. У данного способа есть некоторые недостатки. Если акция будет утеряна, восстановлению она не подлежит. К тому же цена бумаги – строго фиксированная.

Через банк

Многие финансовые организации продают свои акции самостоятельно. Принцип работы аналогичен обращению в брокерскую компанию. Только в качестве брокера выступает банк.

Вы покупаете активы, которые на бирже не торгуются. Минус данного способа приобретения ценных бумаг – ограниченный выбор и стоимость акций устанавливает финансовое учреждение.

Механизм приобретения бумаг прост. В соответствующем отделе банка вы консультируетесь со специалистом, и, если вас все устраивает, оплачиваете и получаете акции.

У частных лиц

Данный способ – не лучший вариант для арбитражеров и не требует обращения в брокерскую компанию.

Еще один минус – высокие риски, ведь вы обращаетесь к частному лицу. Мошенники зачастую используют данный способ. Проверьте фактическую стоимость покупки\продажи.

Если она чересчур низкая или, наоборот, высокая, – вас хотят обмануть.

Через брокера

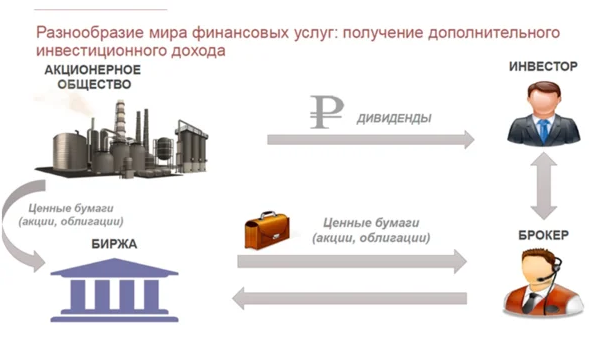

Если вы не хотите рисковать, наилучшим вариантом станет фондовая биржа. Работать на ней самостоятельно нельзя. Брокер – частная организация, предоставляющая вам выход на биржу. Это так называемый посредник между частным инвестором и биржей. Дело в том, что физические лица не могут совершать операции на биржах. Поэтому выбор брокерской конторы – обязательный этап.

Чтобы купить акции, нужно обратиться в фирму и заключить официальный договор. Брокер предоставляет вам доступ к вашему инвестиционному счету через интернет. Затем вы отдаете указания о покупке\продаже ценных бумаг при достижении определенных значений или по текущей стоимости, а брокер исполняет все условия договора.

За оказание услуг компания берет некоторый процент от сделок, а также комиссию за хранение ваших ценных бумаг перед продажей. В сети можно найти списки рейтингов наиболее востребованных брокеров.

Обзор документа

Гражданин продал акции, полученные в обмен на ваучеры.

В целях НДФЛ в качестве расходов на приобретение акций может рассматриваться рыночная стоимость акций на момент их приобретения за ваучеры, а также суммы затрат, связанных с хранением и реализацией акций.

При отсутствии рыночной стоимости акций в качестве расходов на приобретение может рассматриваться номинальная стоимость ваучеров либо их стоимость, согласованная сторонами договора о продаже акций.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Развенчиваем мифы

До сих пор покупку акций окружает слишком много мифов, которые тормозят развитие инвестиционной деятельности в нашей стране. Памятная приватизация 90-х с выдачей ваучеров населению не добавила уверенности и оптимизма в том, что все мы теперь собственники компаний и будем жить в достатке до конца дней.

Но время идет, меняется страна, и меняются люди. Появились новые возможности, и глупо их упускать, вспоминая прошлые неудачи. Граждане многих стран мира активно инвестируют в развитие компаний своего и других государств. А мы пока лишь с завистью наблюдаем, как, выйдя на заслуженный отдых, они путешествуют и наслаждаются жизнью. И дело совсем не в размере пенсий (хотя и в нем тоже), а в накопленном капитале. Может, и нам пора перестать ждать подачки от государства и самим позаботиться о своем будущем? Акции для этого – отличная возможность.

Раз заговорили о мифах, попытаемся их развеять.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Миф 1: это дорого

Смотрите сами на курсы акций: 1 лот Газпрома – 2 460 руб. (10 штук), Сбербанка – 2 125 руб. (10 штук), Аэрофлота – 1 025 руб. (10 штук), Яндекса – 2 587 руб. (1 штука), Магнита – 3 213 руб. (1 штука) и т. д. Это крупные российские компании из разных отраслей и таких еще очень много. Не надо миллионов, чтобы начать инвестировать и каждый месяц методично покупать по одному лоту ценных бумаг.

Миф 2: это рискованно

Да, акции – рискованный вариант инвестиций. Но в длительной перспективе большинство компаний развиваются и увеличивают свою капитализацию, следовательно растет и ваш капитал. В инвестиционном портфеле вполне могут оказаться и неудачные ценные бумаги, но я не раз уже писала про диверсификацию. Нельзя все деньги вкладывать только в одну компанию и в один инструмент. Рисками тоже можно управлять и сводить их к минимуму.

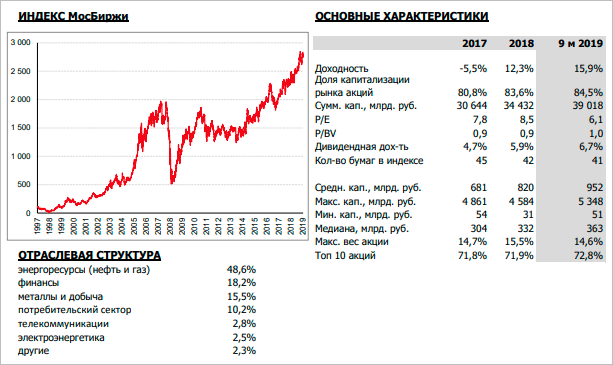

Посмотрите, как вырос фондовый индекс Московской биржи с 1997 года: с 94,11 до 2 910,78 пунктов. За 22 года – в 31 раз. На графике видны взлеты и падения. Но создание капитала на акциях – это работа не на месяц и не на год, а минимум на 5 лет.

Миф 3: слишком маленькая доходность

Если ваша управляющая компания или брокер обещает несколько десятков процентов годовых на вложенные деньги, бегите от них подальше. Ни один профессиональный советник не может гарантировать получение дохода, тем более такого большого. Это мошенничество. Теперь к реальной доходности. Несколько примеров (биржевые котировки на дату чтения вами этой статьи изменятся):

- стоимость привилегированной акции Сбербанка на 1.01.2015 была 43,84 руб., на 1.12.2019 – 212,64 руб., рост за почти 5 лет составил 385 %;

- Газпром в те же даты – 143,82 руб. и 246,91 руб. соответственно, рост – 71,7 %;

- Яндекс – 1 075 руб. и 2 579 руб. соответственно, рост – 139,9 %.

Будет несправедливо, если не покажу неудачников:

- цена акции Магнита – 10 590 руб. в 2015 г. и 3 209,5 руб. в 2019 г., падение более чем в 3 раза;

- Алроса – 78,49 руб. в 2015 г. и 78,34 руб. в 2019 г.

Но если в портфеле будут акции 10 – 30 компаний, то убытки одних перекрываются высокой доходностью других. И не забываем про дивидендную доходность, которая может стать хорошим источником пассивного дохода.

Миф 4: это сложно

Если хотите совсем упростить процесс, то на фондовой бирже можно приобрести акции индексных фондов (ETF или БПИФ). Выбирайте российский или зарубежный рынок и вкладывайтесь сразу в несколько десятков или сотен ценных бумаг за один раз. Этот вариант идеален для новичков.

Когда наберетесь опыта, то можете начинать зарабатывать на торговле путем самостоятельной покупки и продажи ценных бумаг отдельных эмитентов. Далее я покажу, что торговать на бирже, Московской или Санкт-Петербургской, совсем несложно. Надо освоить интерфейс торговой платформы, которую вам предложит брокер, и узнать несколько профессиональных терминов. С некоторыми из них познакомлю прямо сейчас.

Правила исчисления налоговой базы для взыскания налога с продажи акций

Продажа акций обязует реализующее лицо уплатить налог на прибыль, которая представлена чистым доходом, полученным в ходе операции.

Во избежание уплаты налоговых взносов с убыточных акций законодатель закрепил правила вычисления налоговой базы для представленного вида операций (ст. 214.1 НК Российской Федерации).

Так, ставка налога умножается на разницу между ценой реализованной акции и затрат, которые осуществлялись продавцом при ее приобретении и хранении, т.е. итоговый налоговый результат рассчитывается по формуле «ставка Х (доход – расход)».

В соответствии с положениями ч. 7 статьи 214.1 Налогового кодекса России, доход представлен суммой, полученной продавцом ЦБ по итогам ее реализации.

Расходы включают:

- Траты, которыми сопровождалось ведение брокерского счета, с которого оплачивалась акция при покупке и размещение на продажу;

- Растраты, связанные с удержанием и погашением акций;

- Применение производных финансовых инструментов;

- Выполнение держателем акции обязательств, возникающих в связи с владением последней.

При продаже акций с нулевым финансовым результатом надо ли платить налог? Если в ходе исчислений чистого дохода держателя акции получается нулевой результат, налог не подлежит уплате.

Декларация и срок уплаты НДФЛ с иностранных акций

Декларировать нужно следующие доходы по иностранным акциям:

- дивиденды — независимо от того, у какого брокера вы обслуживаетесь: российского или заграничного;

- от купли-продажи акций — при торговле через иностранного брокера, российский отчитается за это сам.

Заполнить декларацию при продаже акций вам помогут рекомендации экспертов КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

К декларации обязательно прикрепите:

- отчет брокера;

- форму 1042-s по дивидендам.

Рекомендуем также прилагать сам расчет НДФЛ в разрезе всех закрытых в отчетном году позиций. Удобно делать его в формате Excel. Форма и набор показателей — произвольные. Главное, чтобы налоговикам был понятен перевод доходов и расходов в рубли, виден финрезультат (по каждой сделке и совокупный), а исчисленный налог совпадал с заявленным в декларации. Но имейте в виду, что прикрепить файл в формате xlxs к декларации при отправке ее через личный кабинет на сайте ФНС не получится, нужно делать скриншоты.

Поскольку в данном случае подача декларации — ваша обязанность, успеть отправить ее нужно до 30 апреля года, следующего за отчетным.

Срок уплаты налога, который вы декларируете самостоятельно, — не позднее 15 июля.

По операциям, где брокер — налоговый агент, удержание и перечисление НДФЛ в бюджет производит он в следующем порядке:

- Если в течение года вы выводите деньги с брокерского счета, брокер удерживает НДФЛ с каждой снимаемой вами суммы (лимит на удержание — до 50% от выводимых средств).

- Если в течение года деньги не выводились, снимать налог брокер начнет в последних числах декабря и продолжит это делать до конца января следующего года (пока не удержит весь начисленный НДФЛ). Это если в данный период у вас на счете будут рубли. Если рублей на уплату налога не хватит или их не будет вовсе, о невозможности удержать налог брокер сообщит в ИФНС, а она предъявит вам налог налоговым уведомлением.

Налогообложение дивидендов по акциям

Покупка акций физическими лицами осуществляется, как правило, для получения дивидендов, которые выражаются в распределении дохода компании, разместивший указанные ЦБ, между всеми владельцами акций.

Законодатель закрепил налог на дивиденды по акциям в подпункте 2 и подпункте 3 п.2 статьи 284 НК Российской Федерации. Они составляют:

- Для резидентов – 13% от полученного дохода;

- Ставка 15% применяется к доходу нерезидента.

Повышение и снижение цены на акции может быть спровоцирована следующими причинами:

- Новые инвестиционные вклады в развитие компании-эмитента или их вывод инвестором;

- Разработка в рамках предприятия эффективных стратегий производства или снижение показателей эффективности;

- Повышение показателей оборота капитала, влекущее за собой увеличение дивидендов или замедление темпов капиталооборота.

“На основании п. 8 ст. 280 НК РФ предприятия определяют налоговую базу по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, отдельно от налоговой базы по операциям с необращающимися ценными бумагами.

Маргарита Есипова

Критерии отнесения ценных бумаг к обращающимся на ОРЦБ (п. 3 ст. 280 НК РФ):

- Они допущены к обращению хотя бы одним организатором торговли, имеющим на это право в соответствии с применимым законодательством;

- Информация об их ценах (котировках) публикуется в СМИ либо может быть представлена организатором торговли или иным уполномоченным лицом любому заинтересованному лицу в течение 3 лет после даты совершения операций с ценными бумагами;

- По ним в течение последовательных 3 месяцев, предшествующих дате совершения сделки, хотя бы один раз рассчитывалась рыночная котировка (за исключением случая расчета рыночной котировки при первичном размещении ценных бумаг эмитентом).

Стоит отметить, что перечисленные выше условия должны выполняться одновременно.

Полученные от операций с обращающимися ценными бумагами за отчетный (налоговый) период доходы не могут быть уменьшены на расходы либо убытки от операций с необращающимися ценными бумагами, а также на расходы либо убытки от операций с необращающимися производными финансовыми инструментами.

Дивиденды, полученные по акциям, в соответствии со ст. 275 НК РФ, облагаются по специальным ставкам налога на прибыль. В частности установлены следующие ставки (ст. 284 НК РФ):

- 0% – по доходам, полученным российскими организациями в виде дивидендов при условии, что на день принятия решения о выплате дивидендов организация в течение не менее 365 календарных дней непрерывно владела на праве собственности не менее чем 50% долей в уставном (складочном) капитале выплачивающей дивиденды организации;

- 5% – по доходам, полученным иностранными лицами в виде дивидендов по акциям (долям) международных холдинговых компаний, которые являются публичными компаниями на день принятия решения такой компании о выплате дивидендов;

- 13% – по доходам, полученным в виде дивидендов от российских и иностранных организаций российскими организациями, а также по доходам в виде дивидендов, полученных по акциям, права на которые удостоверены депозитарными расписками;

- 15% – по доходам, полученным иностранной организацией в виде дивидендов по акциям российских организаций, а также дивидендов от участия в капитале организации в иной форме.”

Какой доход можно получать

Торговля акциями может приносить два вида дохода.

- Дивидендный доход.

- Прибыль за счет роста стоимости ценных бумаг.

Инвестор, рассчитывающий на дивидендный доход, получает его за счёт распределения между держателями акций части прибыли компании. К примеру, Газпром летом 2106 года выплатил дивидендов 7.89 руб. на акцию, что равносильно получению годового дохода от 4.65 до 6.3% (стоимость покупки ценных бумаг этого эмитента в отчётном периоде колебалась в пределах 125 — 170 руб.).

Пример извещения о выплате дивидендов (Мегафон)

При этом доходы инвестора зависят от результатов работы предприятия (дивиденды выплачиваются исключительно из прибыли), типа акций (по привилегированным практически гарантировано получение пассивного дохода, а по простым дивиденды могут не выплачиваться), решения общего собрания акционеров (именно от него зависит доля прибыли, выплачиваемая в виде дивидендов) и других факторов.

Доходы от роста цен акций могут быть более существенными. К примеру, разница между уже упоминавшимися котировками акций Газпрома в 2016 году (125 и 170 рублей) при правильной методике могла принести держателю ценных бумаг 36% годового дохода. Другим ярким примером может служить Сбербанк, акции которого с 2015 по 2017 год продемонстрировали рост с 65 до 220 рублей (что равносильно 250%).

Если владелец акций продолжает держать ценные бумаги на руках, его доход остается чисто номинальным. Превратить его в реальные деньги позволяет проведение спекулятивных операций — покупка акций по низкой цене с последующей продажей по более высокой, или, наоборот, продажа акций по высокой цене и дальнейшая покупка при ее снижении.

Объединение методов дает максимальную прибыль, которая при правильной разработке стратегии без проблем превышает 20% годовых.

Что следует знать перед покупкой?

Перед началом торговли нужно ознакомиться со следующими нюансами:

- Купить 1 акцию на фондовом рынке не получится, так как ценные бумаги продаются лотами. Для каждой компании минимальное количество акций в лоте устанавливается индивидуально. Например, в лоте Сбербанка – 10 акций (около 2500 рублей), в лоте Сургутнефтегаза – 100 акций (около 3000 рублей) и т.д.

- Стоимость акций не имеет значения. Например, акция ТрансНфт продается за 170 тысяч рублей, тогда как цена одной акции ВТБ равняется 0,036 рублям. Такая разница в стоимости не свидетельствует о том, что какое-то предприятие лучше, а какое-то хуже. Просто один эмитент выпустил акций в сотни раз больше другого.

- После покупки акций на бирже ММВБ вы автоматически заноситесь в реестр акционеров. Никаких документов на руки трейдер не получает, все операции проводятся исключительно в электронном виде.

- Биржа и брокер не ограничивают количество проводимых трейдером сделок. Вы можете беспрепятственно покупать ценные бумаги для того чтобы продать их через несколько часов.

- На зарубежных фондовых биржах зачастую используются сокращенные названия компаний – тиккеры. Например, Bank of America – BofA, Facebook – FB и т.д.

- Комиссия за проведенные сделки списываются с задержкой в несколько часов. Поэтому не стоит удивляться, что на следующее утро после активной торговли баланс на счете оказывается меньше, чем при закрытии торгов.

Общие правила налогообложения

Кто платит налог с торговли акциями

Вы клиент российской организации? Она и будет выступать в роли вашего налогового агента. В начале периода брокер подсчитает прибыль с реализации ценных бумаг, обязательный платеж и снимет эту сумму со счета физического лица. Самостоятельно заполнять декларации и перечислять деньги в налоговую не нужно.

Исключение составляет, если вы пользуетесь услугами иностранного брокера. В этом случае заботиться об уплате обязательных платежей придется самому инвестору.

Когда налог платить не нужно

При покупке активов, с которых не взимается процент. Это заработок от продажи или по купонам по федеральным и муниципальным облигациям с физического лица.

Какие документы требуются

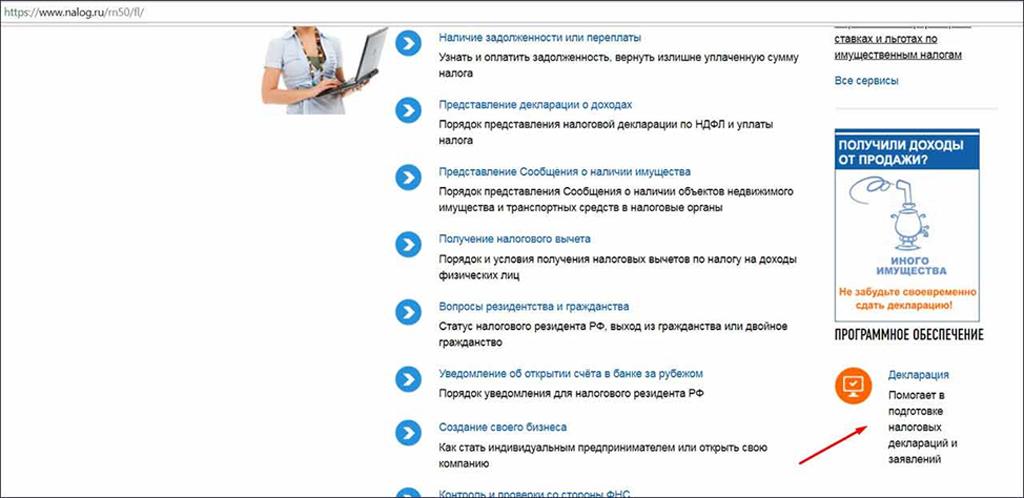

Чтобы заплатить государству процент с продажи или вернуть вычет, оформляется декларация. Если ваш заработок из разных источников, в том числе и от акций, то нужен 2-НДФЛ. Заполнить декларацию или посмотреть ее образец есть возможность в персональном кабинете на странице налоговой инспекции.

Если у вас нет возможности заполнять документы на вычет, то за вас это может сделать брокер.

В какие сроки нужно заплатить налог

- При получении прибыли с продажи акций. В этом случае вам перечисляются уже очищенные от взносов деньги.

- По окончании отчетного периода: 31 декабря компания самостоятельно считает сумму и в ближайший месяц снимает ее со счета физического лица. Если денег достаточно, то долг гасится сразу, если средств не хватает, то брокер снимает их частями по мере пополнения.

- При снятии денег со счета удерживается 13 % с запрашиваемых средств либо вся сумма, если ее хватает.

Как рассчитать сумму налога

Это можно сделать в персональном кабинете физического лица. Такую услугу предоставляет большинство брокеров. Если такой возможности нет, запросить информацию у своего посредника.

Как учитываются доходы

Учитывается только чистый заработок физического лица с продажи акций, т. е. разница между прибылью и понесенными затратами.

Как учитываются расходы

В расчет обязательного платежа при продаже акций не берутся комиссионные издержки брокеру, бирже и агенту за ведение счета.

Льготы

Физическое лицо может воспользоваться льготами в следующих случаях:

- процент не берется, если ценные бумаги достаются в наследство. Но при их реализации налоговая заберет себе 13 %;

- при передаче акций в дар членам своей семьи отчислять процент государству не придется. Но если вы подарите их другим, то будет действовать стандартный платеж в 13 %;

- вы держите акции более 5 лет.

Отдельных льгот при продаже акций для пенсионеров нет. Они совершают обязательные платежи согласно налоговому законодательству.

Инвестиционные вычеты

Существует 2 типа налогового вычета от продажи акций физическим лицом.

Тип «А» подразумевает, что инвестор получает вычет с ранее уплаченных платежей с зарплаты или других источников дохода физического лица.

Вычет по типу «Б» действует, чтобы не отчислять процент при продаже акций. Как он работает? Вы вкладываете деньги, проводите сделки купли-продажи, ждете не меньше 3 лет и снимаете деньги без удержания НДФЛ.

Пример заполнения 3-НДФЛ при продаже акций

Заполняя бланк документа при продаже акций на вычет, нельзя допускать ошибки и делать исправления. Вносить сведения возможно онлайн или от руки, используя только синюю или черную пасту. Рассмотрим, как заполнять 3-НДФЛ физическому лицу на вычет с продажи акций в официальной программе «Декларация».

Она доступна для скачивания на странице налоговой инспекции в разделе «Физическим лицам».

Открываем раздел «Сведения о декларанте» и заполняем личные сведения.

Далее открываем раздел «Доходы за пределами РФ». Все дивиденды должны отражаться отдельной строкой. Источники выплат загружаем с помощью кнопки «+». Имейте в виду, если вы получили прибыль с продажи, то источником будет брокер. Если получили дивиденды, то указываем инвесткомпанию, которая их выплатила.

Указываем дату уплаты налогов, т. е. день получения дивидендов. Курсы валют считаются в автоматическом режиме. Заполняем коды доходов и расходов физического лица.

При введении данных советую не забывать про кнопку «Сохранить», чтобы в случае технического сбоя не нужно было вводить все заново.

Затем переходим к вкладке «Вычеты» и заполняем их за предыдущие периоды.

Сюда есть возможность вводить сведения по убыткам физического лица в предыдущие годы. Минус по ценным бумагам учитывается только по ним, по деривативам – отдельно.

Заполнение завершено. Вы можете нажать на кнопку «Просмотр», чтобы увидеть результат. Затем экспортируйте xml-файл. Его нужно будет отправить в налоговую.

Акции Газпрома и Сбербанка: особенности продажи

Газпром, равно как и Сбербанк, являются двумя глобальными организациями на территории Российской Федерации. Соответственно и акции этих компаний на фондовом рынке весьма востребованы. Поэтому, если вам посчастливилось стать акционером этих организаций, проанализируем, как лучше всего продать эти ценные бумаги.

1. Как продать акции Газпрома?

Акционеры Газпрома наряду с другими акционерами прочих компаний вправе на основании этих ценных бумаг:

- Участвовать в собраниях организации.

- Получать дивиденды с прибыли компании.

- Продать акции, если возникнет такое желание.

Как и в случаях с другими бумагами, продать бумаги данной компании гражданин может несколькими способами.

Как продать акции Газпрома? Поскольку они, как и все остальные, не имеют фиксированной рыночной цены за одну единицу, чтобы их продать, лучше обратиться к уполномоченным специалистам. К ним относят инвестиционные компании, брокерские конторы и коммерческие банки. Процедура реализации через эти учреждения является стандартной.

Также продать документы Газпрома можно в отделениях Газпромбанка. Подробнее о том, как осуществляется брокерское обслуживание этим банком, можно узнать на их официальном сайте в разделе «Брокерское обслуживание»: https://www.gazprombank.ru/personal/brokerage

Там же здесь можно просмотреть договоры на оказание брокерских услуг.

Немаловажным в этой процедуре будет процесс определения стоимости вашей доли, чтобы знать, имеет ли смысл прибегнуть к услугам брокеров или же оплата их услуг будет слишком высока для вашего пакета акций.

Для того, чтобы хоть немного ориентироваться в цифрах, узнать курс на сегодня можно на сайте Московской Межбанковской Валютной Биржи (ММВБ) https://www.moex.com. Также не забывайте, что, обладая обыкновенными акциями Газпрома, вы имеете право продать их за границу.

Чтобы продать документы за рубеж, сперва их нужно будет конвертировать в АДР (американская договорная расписка) – ценная бумага, которая выпускается американским банком The Bank of New York Mellon. Ее цена равна двум акциям Газпрома. Но совершить такую сделку вы вряд ли сможете сами, а поэтому в таком случае однозначно придется обратится к посреднической организации.

Капитал на акциях. Как правильно продать акции?

Зачем продавать акции? Прибыль от прироста капитала на акциях.

2. Как продать акции Сбербанка?

Потому, прежде чем их продать, нужно разобраться, какими средствами вы располагаете в виде этих ценных бумаг.

Продать акции Сбербанка достаточно просто в любом уголке России. Вариант продажи будет зависеть лишь от того, каким их количеством вы владеете.

Существует два основных способа продажи документов Сбербанка:

-

Обратиться в ближайшее отделение Сбербанка и заполнить договор на продажу у них.

Этот вариант с одной стороны более длительный, с другой – более экономичный.

Чтобы продать акции таким образом, нужно прийти в ближайшее отделение Сбербанка (найти его можно на веб-странице https://www.sberbank.ru/ru/about/today/oib) с идентифицирующими документами и подтверждением владения акциями и заполнить ряд брокерских документов.

Все документы, которые нужно заполнить, вы получите непосредственно в отделении. Их обработка может занять некоторое время. Продавая бумаги таким путем, на руки вы получите деньги примерно в течение 5 дней. После заключения сделки, потребуется заплатить 13% подоходного налога.

Такой способ оптимален для тех, кто живет в глубинке и не располагает большим количеством акций.

-

Обратиться в брокерскую контору и заключить договор со специалистами фондового рынка.

Этот вариант поможет сократить время ожидания заключения сделки до одного дня, притом, что получить вы сможете сразу всю сумму наличными. Для этого, как мы уже рассматривали выше, нужно лишь найти подходящую организацию, все остальные вопросы решит брокер.

Но использовать такой способ настоятельно не рекомендуется тем гражданам, у которых не более 1000 обычных акций, так как уплатив услуги организации, вы останетесь практически ни с чем.

Мы рассмотрели разные способы, как продать акции, в том числе и акции крупных предприятий.

Что нужно запомнить из всего вышесказанного? Главное, всегда правильно определять, каким вариантом следует воспользоваться в конкретно вашей ситуации и быть внимательным, доверяя посредникам свои бумаги.

Где еще можно купить акции

Внимание к акциям на рынке циклично, что связано с мировыми настроениями и просадками по другим инструментам, например, с криптовалютой. Разумеется, что брокер — удобный посредник, плюс, его сайт с подвязкой к биржам — то место, где посмотреть цены на акции компаний, обратив внимание на зеленый или красный тренд в стоимости

Он — далеко не единственная возможность в приобретении ценных бумаг.

Биржи

Это практически нереально приобрести акции Apple или других компаний прямо на площадке, поскольку выход на нее разрешен брокерам или квалифицированным инвесторам. Для физического лица требования весьма высокие: объем портфеля не ниже 6 млн. рублей, опыт работы в брокерских или банковских компаниях не менее 2-х лет, высшее образование или сертификат, аттестат профильных финансовых компаний.

Для юридического лица требования еще более «жесткие»: объем портфеля 200 млн. рублей, или сумма сделок за последние 4 квартала не меньше 50 млн. рублей, или выручка за год не менее 2 млрд. рублей. При этом законом установлен список лиц, которые могут претендовать на такой статус: непосредственно брокеры, пенсионные фонды, страховые компании и др.

У эмитента

Некоторые компании могут организовывать прямую продажу без предварительного листинга на биржу или сразу несколько площадок. Традиционно это делается в самом начале, когда компания на старте и мало известная. Многие так обзаводились пакетом ценных бумаг в 90-х. С одной стороны, для тех, кто ищет варианты, какие акции российских (редко, но все же бывает иностранных) компаний выгодно покупать сейчас, это неплохой вариант, ведь цена будет невысокой. С другой, риск банкротства такого акционерного общества никто не исключал.

У частных инвесторов

Процесс приобретения прямо формируется на основе личных контактов, и как правило, характерен только для опытных инвесторов. Представим ситуацию: вы хотите купить ценные бумаги Яндекс. Находите человека, который готов вам их продать, передав бумаги со своего кабинета на ваш. Как правило, цена будет ниже, да и комиссий за посредничество платить не нужно. Но какие риски – подумайте об этом! Несмотря на столь привлекательные, на первый взгляд условия, это один из вариантов, куда не надо вкладывать деньги, чтобы их не потерять.

Общие сведения

В отношении доходов от продажи акций не применяется правило об освобождении от налогов после нахождения их в собственности более 3 лет, которое действует в отношении с недвижимостью и транспортными средствами. Но существует ряд льгот в отношении дохода от продажи акций ряда компаний. Об этих льготах поговорим далее. Сейчас определимся с вопросами учета доходов при осуществлении сделок с ценными бумагами.

Налогообложению при осуществлении сделок с ценными бумагами подлежат следующие виды доходов:

- Доходы по акциям при биржевой торговле,

- Доходы по акциям, покупка и продажа которых осуществляется внебиржевой структуры,

- Доходы от производных денежных инструментов, как с биржевой торговли, так и с внебиржевой, например от фьючерсных, форвардных или опционных договоров,

- Доходы от денежных инструментов, регламентируемые Законом «О рынке ценных бумаг»,

- Доходы в виде процентов, например, купонные, если они законодательно установлены.

К расходам для уменьшения налогооблагаемой базы при торговле акциями можно отнести:

- Расходы на покупку и продажу акций, в том числе расходы на ведение счета,

- Расходы на хранение и погашение акций,

- Расходы на использование производных финансовых инструментов,

- Расходы на исполнения обязательств по условиям сделки (сумма премии эмитенту, периодические выплаты, оплата услуг посредников или брокеров, биржевые сборы, налоги за акции, полученные в порядке наследования или дарения, банковские проценты по кредитам, приобретенным на покупки акций и другие).

На самом деле, список расходов, которые могут уменьшить налогооблагаемую базу не является закрытым, в него можно включить и другие расходы, если обосновать и подтвердить их соответствующим документами.

Формула расчета профита достаточна проста: из суммы доходов от выше перечисленных сделок вычитается сумма понесенных расходов, попадающих под выше описанные критерии и имеющих документальное подтверждение

Важно учитывать, что если у физического лица в определенном налоговом периоде имеются расходы, при этом доходы отсутствуют, то эти расходы могут быть перенесены на другой отчетный период. Финансовый результат по сделкам продажи акций и по сделкам с производными инструментами считается отдельно

Финансовый результат фиксируется на конец отчетного налогового периода. Убытки по сделкам можно переносить на последующие налоговые периода в течении десяти лет, сохраняя при этом документальное подтверждение результата.

Льготы по налогам при продаже акций

Законодательство РФ предоставляет льготу в виде отсутствия необходимости уплачивать налог при продаже акций, которые были выпущены российским компаниями и приобретены физическими лицами после 2011 года. Критически важное условие отмены необходимости платить налог – срок владения в собственности таких акций должен превышать 5 лет. Для получения данной льготы важно наличие 50% активов эмитента в виде недвижимого имущества, которое зарегистрировано на территории РФ

Дополнительным условием освобождения от налога является – внебиржевая торговля акциями.

Отмена налога при получении дохода с акций возможна и в случае торговли акциями предприятий, относящихся к высокотехнологичному сегменту экономики, при этом гражданин должен владеть ими более года, а сами акции должны быть проданы до 29 декабря 2015 года, при этом на сегодняшний момент продолжать обращаться на бирже.

Еще одним вариантом уменьшения суммы налогового вычета на доходы по акциям является применения инвестиционного вычета. В законодательных документах России представлены два варианта таких вычетов:

Вычеты по индивидуальному инвестиционному счету (ИИС). ИИС может быть открыт сроком на три года и более, сумма для размещение на счете в течение года не должна превышать 400 000 рублей, управляются счета брокерами. На выбор граждан можно использовать одну из двух схем получения вычета:

– 13% от размещенной суммы на ИИС в счет уменьшения подоходного налога, в этом случае у физического лица должны быть доходы, которые облагались бы походным налогом, например, заработная плата.

– на всю сумму налога по инвестиционным операциям по счету. Такой вариант больше подходит для профессиональных трейдеров

ВАЖНО законодательство РФ ограничивает граждан в количестве ИИС, такой счет может быть открыт только в единственном экземпляре. Открытие нового счета влечет за собой закрытие предыдущего

А для брокерских счетов такого ограничения не предусмотрено. Для всех открытых счетов на имя гражданина РФ будет распространяться налоговый вычет, при условии владения акциями на каждом из них более трех лет.

Как выбрать брокера для торговли на ММВБ?

Брокерская компания – это специализированная организация, которая имеет лицензию на оказание услуг физическим лицам, по доступу на торговую площадку ММВБ. Брокер не торгует за вас. Он помогает открыть биржевой счет и предоставляет программы для трейдинга (Транзакт, терминал Quik и т.д.). Далее физическое лицо самостоятельно знакомиться с представленным перечнем компаний, изучает котировки, принимает решение и проводит операции.

Выбор надежного брокера является первым шагом на пути к успешной и прибыльной торговле на бирже ценных бумаг. Прежде всего, это связано с тем, что на счетах брокерских компаний хранятся деньги клиентов, предназначенные для проведения операций

На что еще обратить внимание при выборе брокера?

Регион действия. Для начала трейдеру необходимо решить будет он приобретать акции только российских предприятий, либо ему интересны и зарубежные компании. Это связано с тем, что далеко не все российские брокеры имеют выход на международные торговые площадки. Для того чтобы не столкнуться с подобными ограничениями в будущем, этот момент стоит уточнить заранее.

Тарифы компании. От каждой сделки клиента брокер имеет свою долю, которая составляет 0,02-0,5% от суммы операции. На первый взгляд проценты кажутся вполне приемлемыми. Конечно, если вы планируйте инвестировать в покупку акций деньги на длительный период или проведите сделки не чаще 1-2 раз в месяц, это действительно «мелочь». Тогда как для активных трейдеров с миллионными депозитами, разница даже в сотые доли процентов за год сможет вылиться в десятки тысяч рублей комиссионного сбора

Поэтому мы рекомендуем при выборе брокера обращать внимание не только на рейтинг надежности, но и на реализуемые тарифы.

Минимальная сумма сделок. Разница в цифрах может быть значительной

Одни брокеры готовы работать с клиентами, располагающими 10-30 тысячами рублей, тогда как другие компании устанавливают минимальный порог в 100-250 тысяч рублей.